【中信建投策略】反攻!又到战略乐观时

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

●核心观点

前期我们提出权益市场具备配置吸引力,将构筑复合底部,近期随着政策预期改善、库存周期筑底预期、商品价格企稳、人民币汇率企稳和全球市场回暖等积极信号陆续出现,A股包括港股市场已经具备战略反击条件。未来一年企业盈利有望迎来较长上行周期,叠加国内降准降息可期,海外利率下行,双击之下,市场有望挑战2022年以来新高,值得战略乐观。重点关注方向:1)政策受益方向及前期超跌方向;2)顺周期属性高ROE方向;3)增量资金流入偏好的方向。行业推荐:汽车、家电、保险、食品饮料、传媒、通信、计算机、半导体、有色金属等。

从市场空间底模型来看,目前市场已跌至M2折算底部附近,宏观流动性将为市场提供坚实的支撑。PPI跌至周期底部,企业盈利逐步回暖。1)由于基数原因和环比改善,PPI同比或将在5-6月见底并有望在7月回升。2)从历史上看,PPI同比和CRB指数同比趋势一致,均呈现出3.5年小周期(库存周期)和7年大周期(产业周期)的规律。我们认为PPI同比见底的同时也是工业企业利润见底回升的契机,将迎来较长上升周期。利率环境相对友好,双击之下有望挑战2022年以来新高。

●近期积极信号已在持续出现:

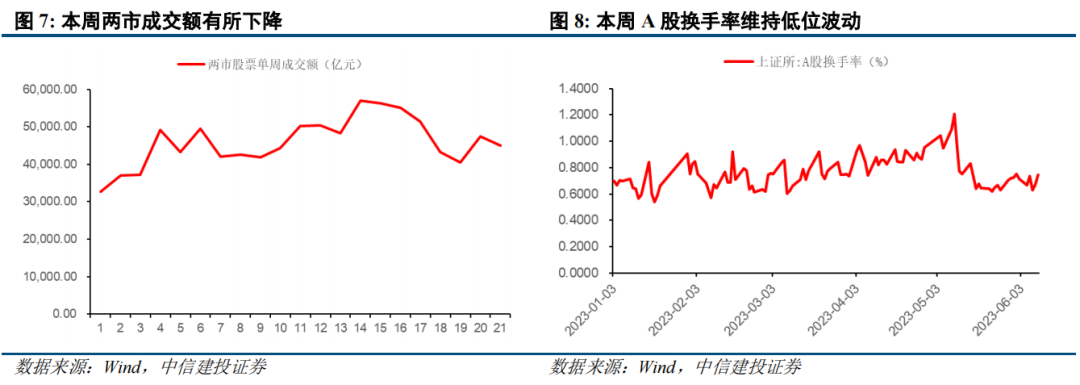

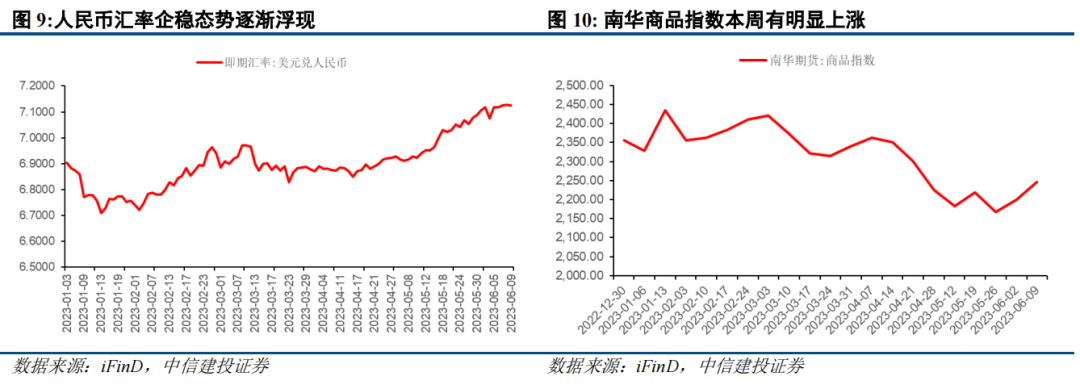

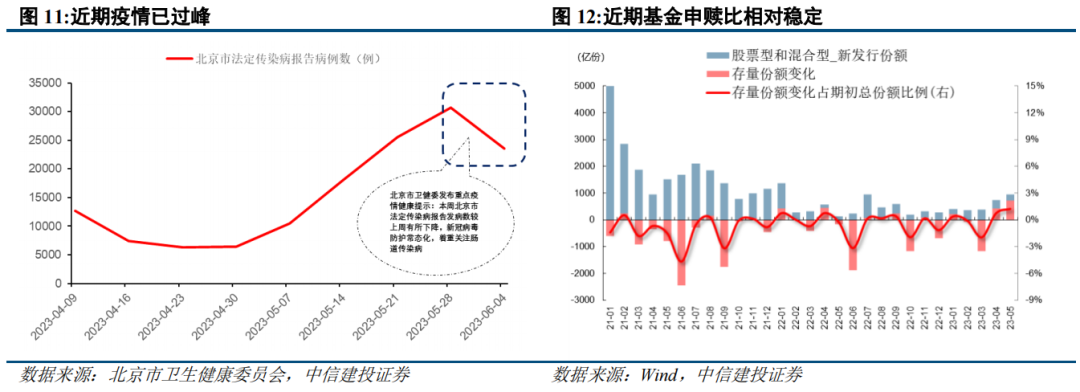

1)人民币汇率出现企稳迹象;2)库存周期底部渐行渐近,南华商品指数出现上涨;3)疫情过峰,经济环境边际改善;4)中美外交层面出现积极信号,国内政策预期有所提升;5)本周市场有所缩量,呈现底部特征。随着积极信号陆续出现,我们认为投资者可以更加积极的参与到战略反攻当中。

●近期政策频繁出台呵护稳增长

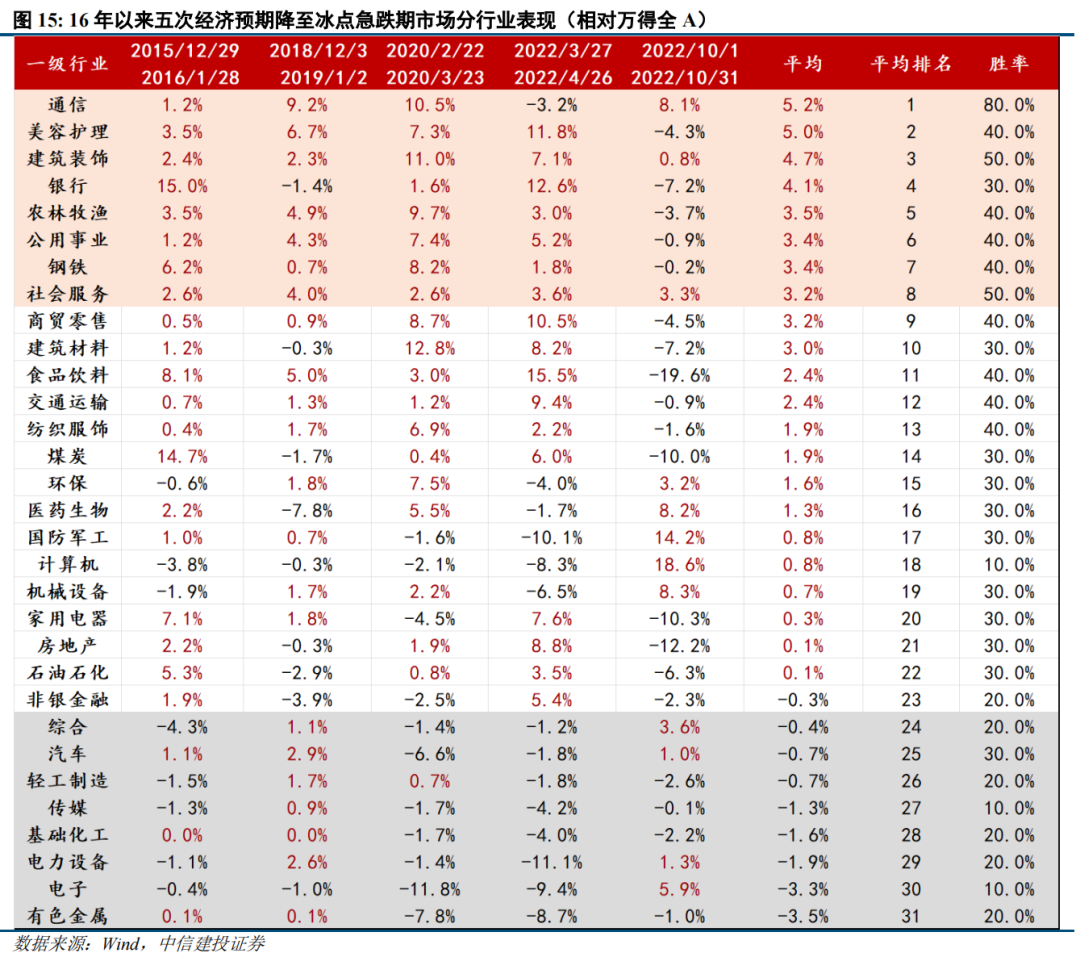

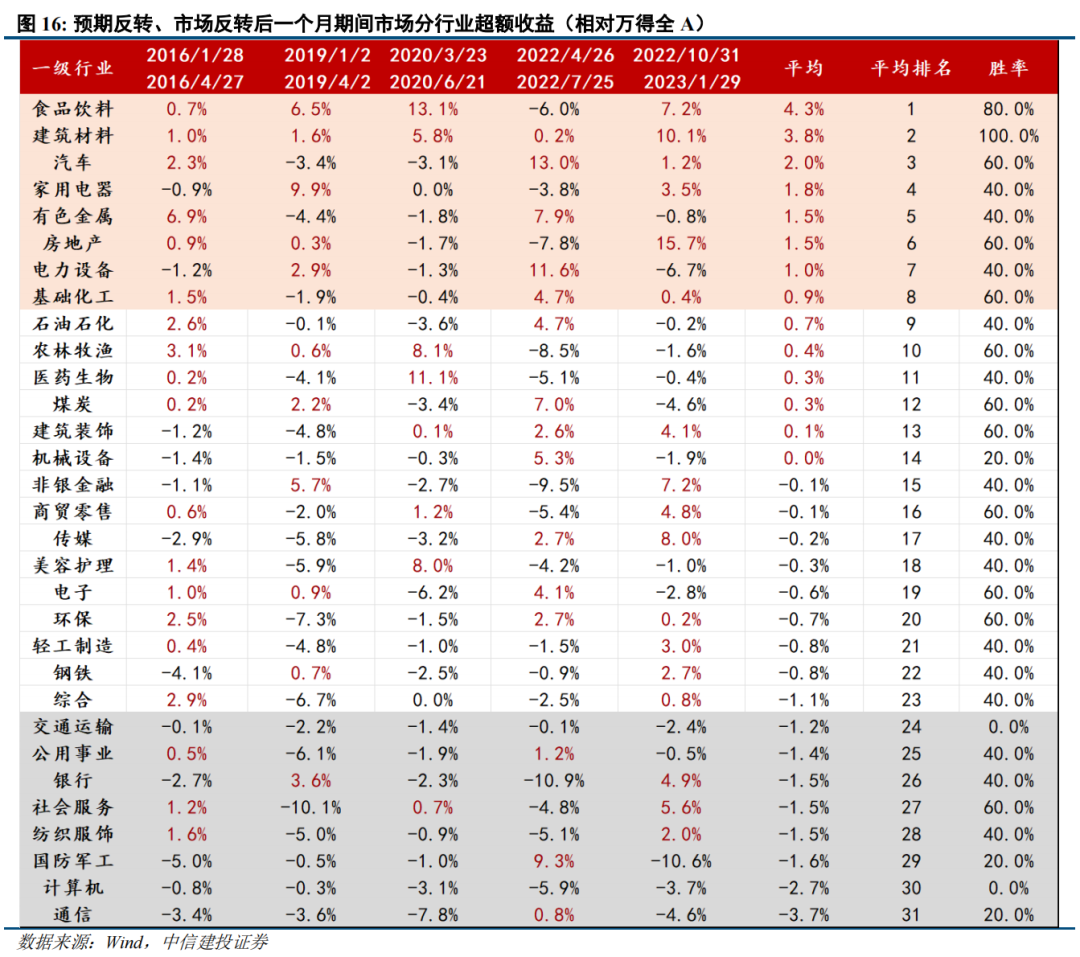

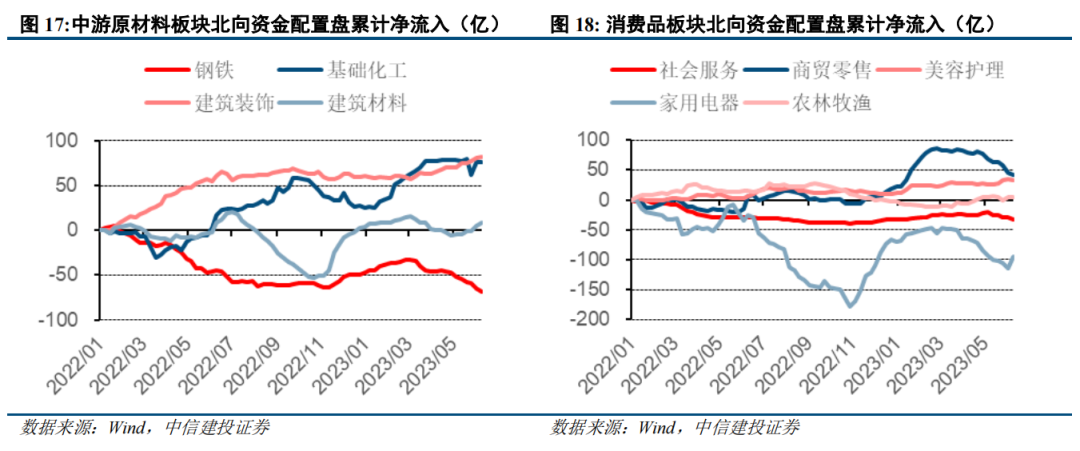

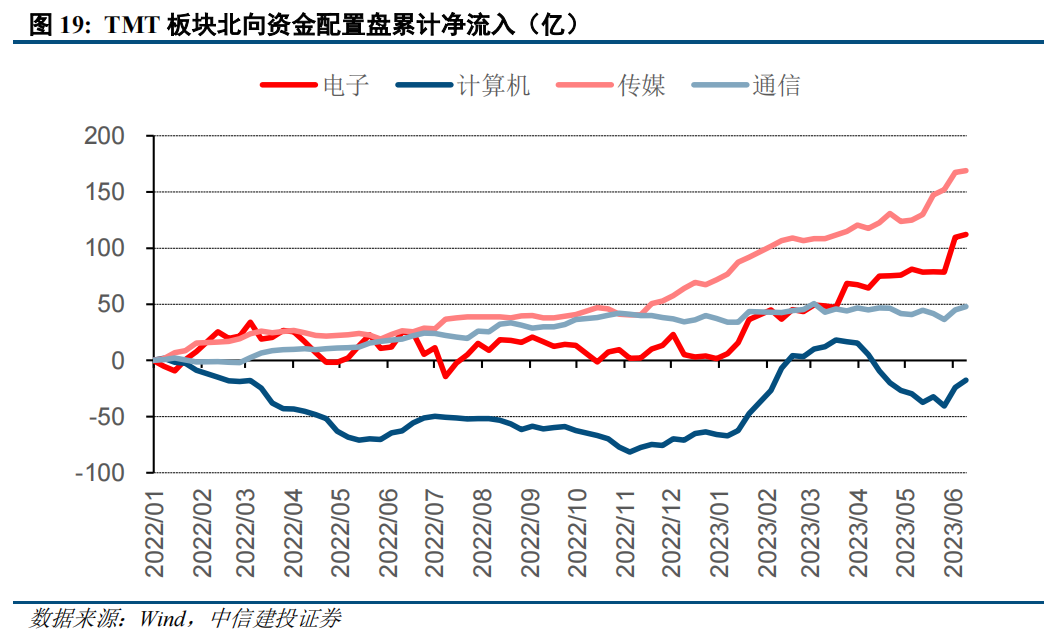

回顾16年来五次经济预期降至冰点而后逐步修正的市场表现,市场急跌期因经济预期悲观顺周期链平均跌幅靠前,而预期反转、市场反转一个月期间内,政策受益方向及前期超跌方向整体超额收益则相应领先,主要包括顺周期属性高ROE的食品饮料、地产链、以及汽车/家电等大宗耐用品;周期板块虽也受益经济预期修正带来的盈利预期好转,但整体表现居中。从资金维度出发,近期北向资金配置盘对建筑装饰、建筑材料、家电行业持续增持,TMT板块也出现流入加速的迹象。

行业推荐:汽车、家电、保险、食品饮料、传媒、通信、计算机、半导体、有色金属等。

风险提示:经济下行超预期、地缘政治风险、疫情反复。

一、市场延续磨底,分化显著

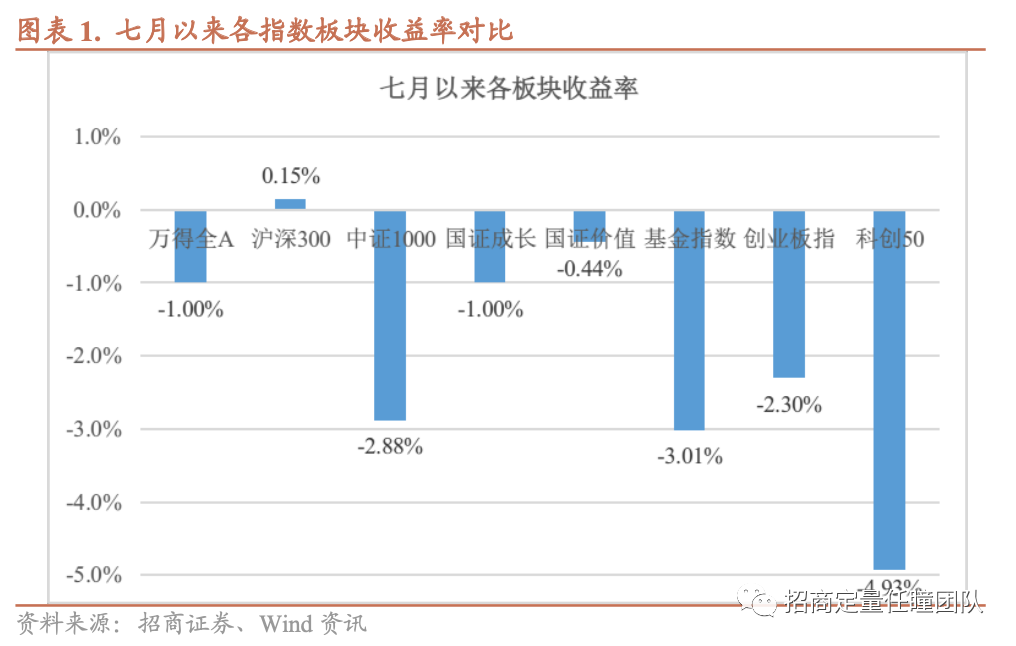

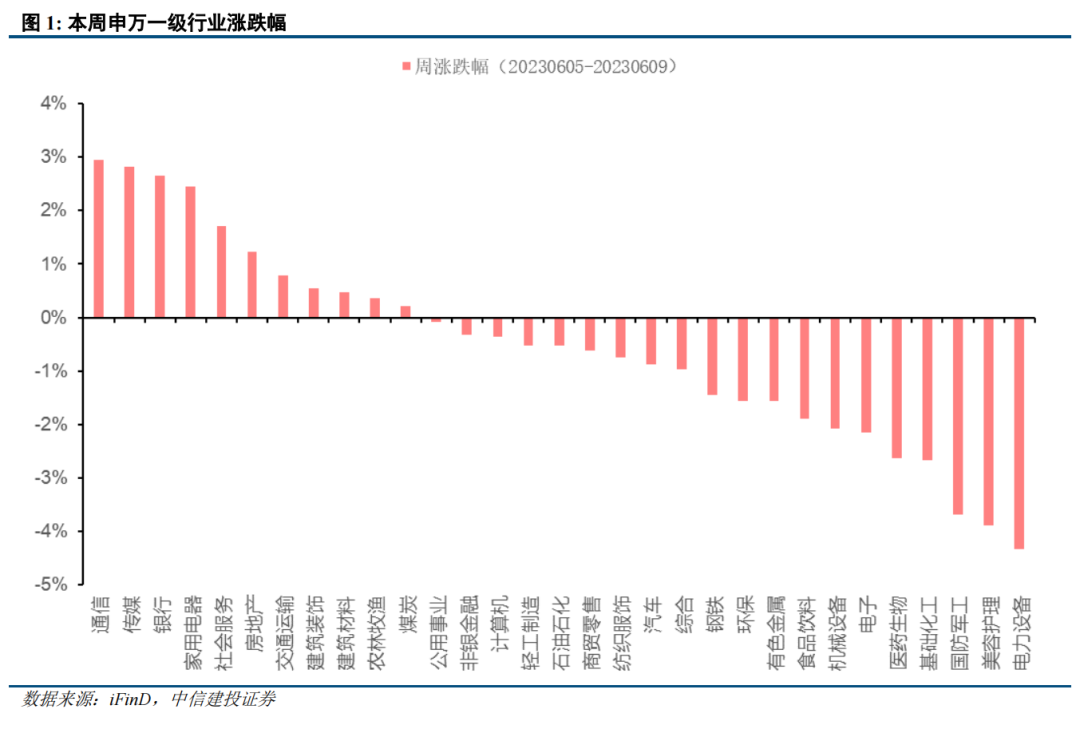

市场震荡磨底,板块轮动持续。本周大小盘整体表现不佳,沪深300弱势横盘震荡,微跌0.65%,深证成指、创业板指本周分别收跌1.86%和 4.04%,创业板指周四跌至近三年来新低,周五有所反弹;上证指数区间内窄幅震荡,周内微涨0.04%;中证 500、国证 2000 为代表的中小盘指数分别下跌1.57%和1.46%。两市成交额相较上周有所缩量,但周五成交额大幅放量逼近万亿,周内北向资金净买入17.28亿元。行业方面,31个申万一级行业跌多涨少,通信、传媒、银行和家用电器领涨,分别上涨2.95%、2.82%、2.66%和2.45%,其中通信行业连续四周上涨;此外,社会服务和房地产分别上涨1.71%、1.23%;电力设备与美容护理跌幅居前,分别下跌4.34%、3.89%,受累于周中苹果发布会MR产品低于市场预期,消费电子板块整体表现不佳。市场风格维度,国证成长下跌3.11%,国证价值上涨1.34%,价值风格延续占优表现。

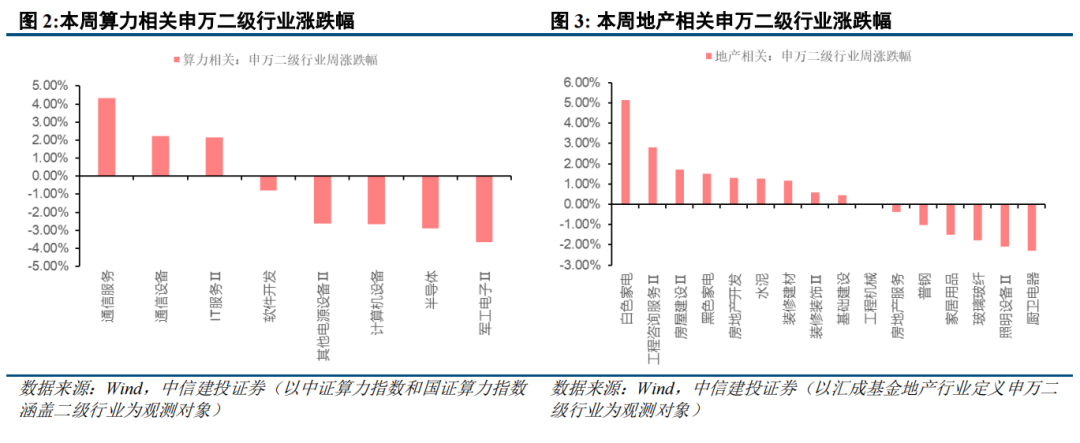

受AI模型对GPU需求持续上涨推动英伟达销量指引上调、“华为+AI+算力”概念火热等因素刺激,本周算力相关板块表现回暖,通信服务、通信设备和IT服务三大二级行业涨幅均超2%,军工电子和半导体跌幅居前。地产端受楼市相关政策预期影响,所涉及的申万二级行业涨多跌少,白色家电本周涨幅超5%。

二、积极信号逐渐浮现,又到战略反攻时

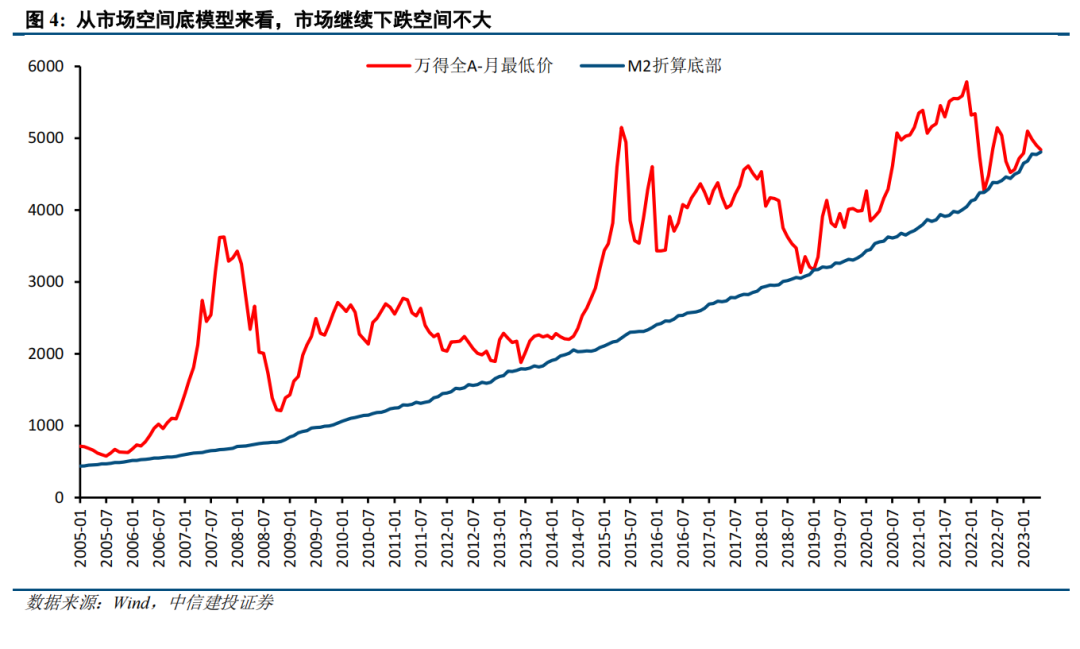

在去年5月的策略专题《市场见底了吗?再议底部信号与市场风格》中,我们提出了市场空间底模型:以2019年1月万得全A3170点的底部和该月M2为基准,假设万得全A的底部与M2成正比,可计算出每月的万得全A流动性底部,绘制成曲线,并较好地契合了大底的位置。

因此,5月下旬以来我们在报告中多次强调,市场底部已至,继续下跌空间不大。从上述模型来看,目前市场已经跌至M2折算底部附近,宏观流动性将为市场提供坚实的支撑。

PPI已至周期底部,企业盈利有望迎来较长上行周期

最新披露的数据显示,5月PPI同比降幅连续第五个月扩大,同比下降了4.6%,显著高于4月3.6%的降幅;环比下降0.9%,前值为下降0.5%,同时为去年9月以来的最大环比降幅。

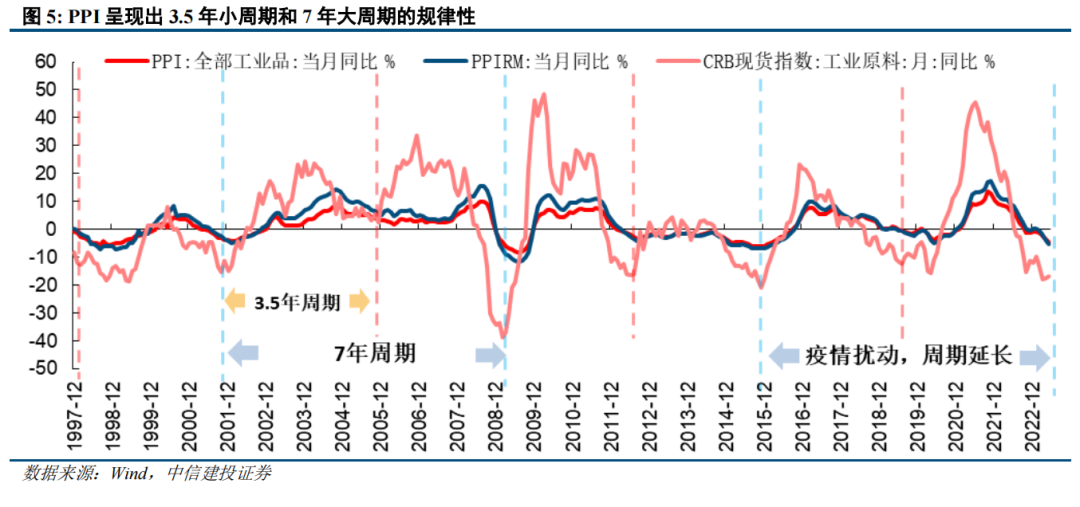

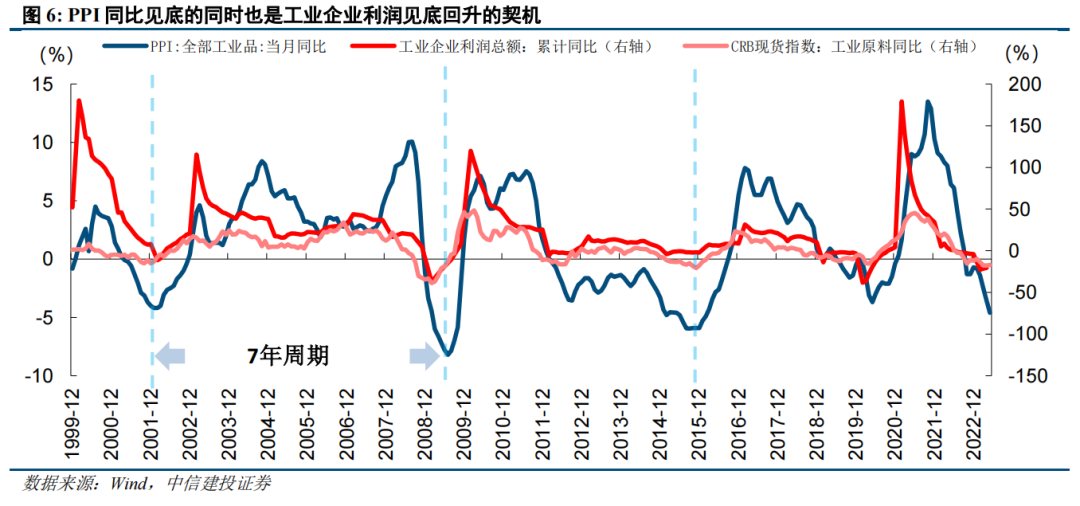

商品价格和PPI同比往往与库存周期及企业盈利变化密切相关,从历史上看,PPI同比和CRB指数同比趋势一致,均呈现出3.5年小周期(库存周期)和7年大周期(产业周期)的规律。然而,2020年初出现的新冠疫情干扰了这一周期规律,使得当前所处的库存周期尤为漫长。

好消息是,在5月PPI同比降至-4.6%之后,由于基数原因和环比改善,PPI同比或将在5-6月见底并有望在7月回升。从历史上看,周期拐点出现时,工业企业盈利的回暖往往相对PPI的回升有几个月的领先性,我们认为当前企业盈利周期已经见底并处于大周期回升的起点,未来一年有望迎来较长上行周期。考虑到市场对于经济和基本面的研判往往基于线性外推思维,我们认为当前市场计入了过多对经济的悲观情绪,而未能反映未来基本面改善的前景。

低通胀下,下半年国内货币政策有望继续发力,助力企业端盈利修复,海外迎来美联储加息周期结束窗口期。盈利与估值双击之下,市场有望挑战2022年以来新高。

积极信号正逐渐出现,市场值得战略乐观

当前经济环境有所改善,基金赎回潮并未出现。“五一”以来疫情反复挫伤国内消费需求,经济接近最差时刻,而6月初部分大城市如北京疫情有所缓解,说明本轮疫情已过峰,利于经济预期好转。同时今年4月底以来基金申赎比相对稳定,维持在1%的水平线附近,并未出现明显异动,暂不认为有赎回潮出现。

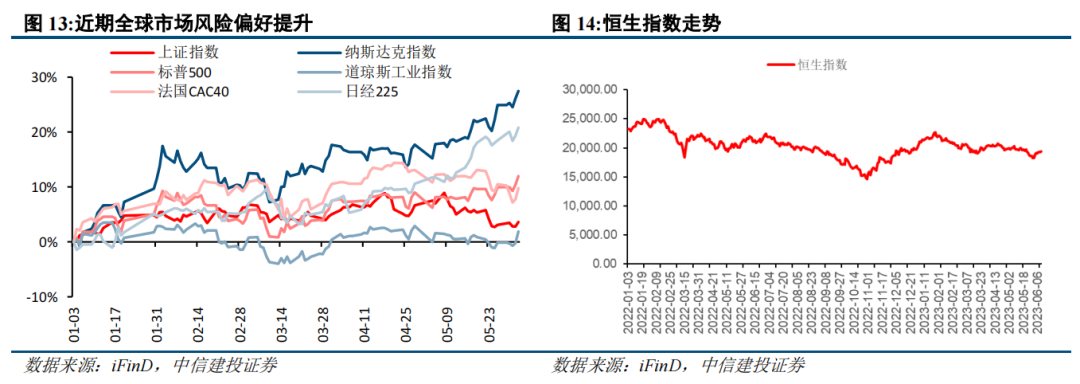

全球投资者情绪升温,政策预期有所提升。在全球人工智能热潮、美债危机暂时解除等因素综合助推下,近期全球投资者情绪逐渐升温,本周纳斯达克指数、标普500和道琼斯工业指数分别上涨0.14%、0.39%和0.34%,港股恒生指数上涨2.32%,有望带动国内投资者积极情绪升温,助力市场企稳回升。中美外交层面出现积极信号。此外,5月各项经济数据不及预期推高了市场对内需刺激政策的预期,国家与地方近期也陆续出台多项政策加以回应:5月19日国务院常务会议提出加快建设全国统一大市场,有助于刺激市场经济发展;6月2日国常会明确“延续和优化新能源汽车车辆购置税减免政策”,有望刺激新能源汽车消费;深圳等地亦积极出台政策支持人工智能发展。若政策端接续发力,有望为后市反弹提供动能。

更多积极信号显现,A股又到战略反攻时。受制于5月国内经济数据不及预期以及人民币汇率承压等多重考验,市场已经处于“U型”复合底部。随着商品价格回升、人民币汇率企稳、政策预期改善和全球市场回暖等积极信号陆续出现,A股正在酝酿反击机会。

三、资金角度出发,配置价值板块可聚焦哪些方向?

(2)地缘政治风险的风险。如果中美无法妥善处理好在政治、军事、科技、外交领域的分歧,导致冲突甚至危机则可能对市场造成不利影响。

(3)疫情反复的风险。5月份疫情反复有所扩大,如果疫情再次大规模爆发导致需求再度挫伤,可能延缓经济复苏势头。

欢迎联系我们

本篇文章来源于微信公众号: 陈果A股策略