【华安金工】情绪冷暖指数建议近期打新持积极态度——“打新定期跟踪”系列之一百十一

►主要观点

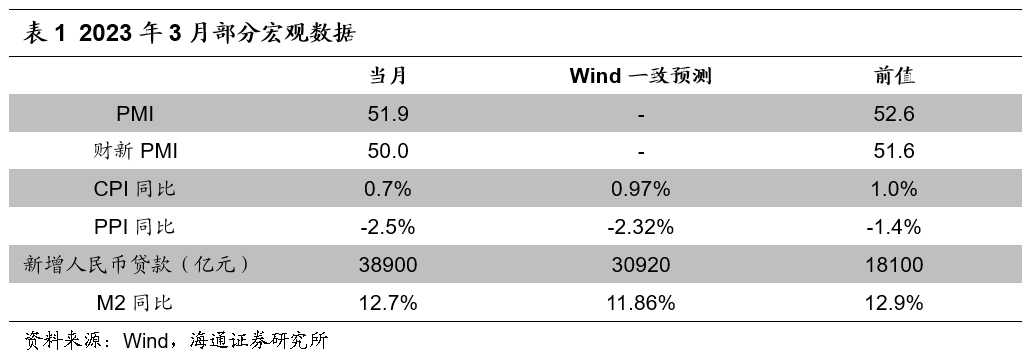

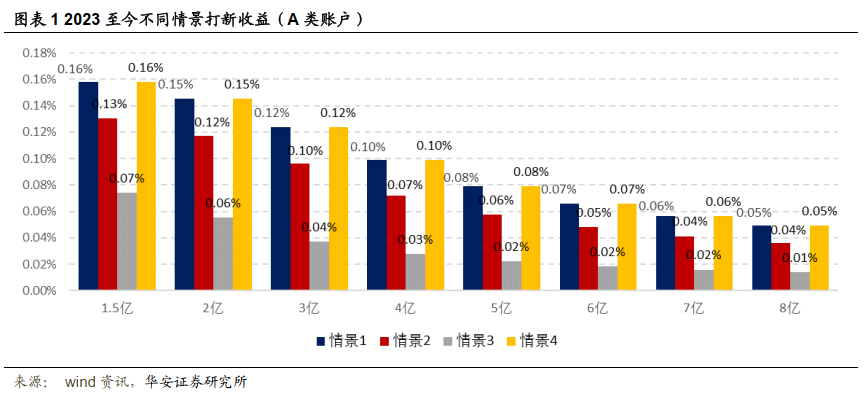

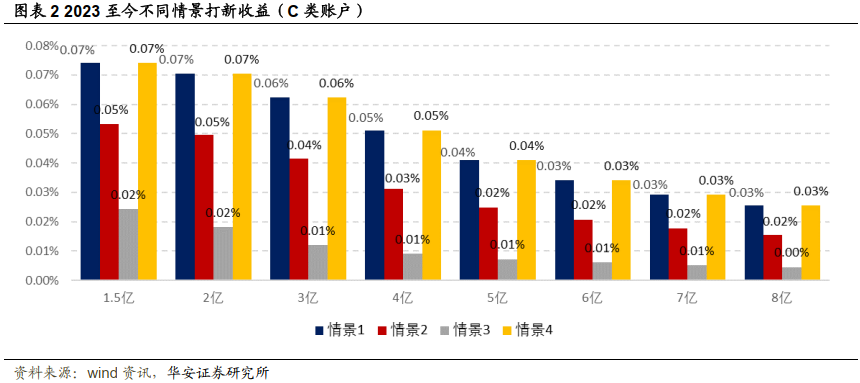

由于破发已呈常态化,新股全打策略不一定为最优,不同机构可能采取不同的打新策略,我们估算以下几种情景下的2023年至今的打新收益率。在我们的配套打新数据库中也更新了不同测算方式的收益。

情景1:所有主板、科创板、创业板的股票都打中。A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%;

情景2:只打上市时公司已实现正盈利的股票,A类2亿规模账户打新收益率0.12%,C类2亿规模账户打新收益率0.05%;

情景3:只打上市时公司已实现正盈利,且上市PE不超过同行业市盈率的股票,A类2亿规模账户打新收益率0.06%,C类2亿规模账户打新收益率0.02%;

情景4:为事后估计,假设能够提前预判双创新股的涨跌情况(即机构的新股定价能力很强),例如,假设双创新股上市后上涨的股票中能够打中100%,且避开所有下跌的股票,A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%。

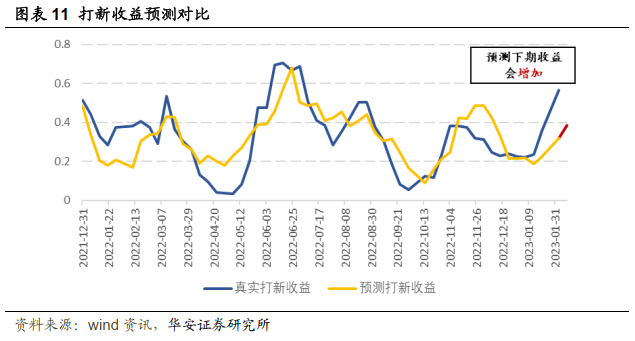

华安金工构造了一款周频更新的打新情绪冷暖指数,从新股定价高低、市场参与热度与个股盈利能力三个层面进行跟踪,对未来短期打新收益作出预测(一个月),根据模型结果,下期打新收益有一定概率增加,建议投资者近期参与打新持乐观积极态度。

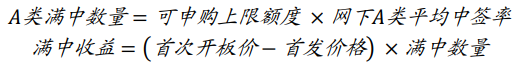

在2亿规模账户,新股全部入围的假设下,以网下A类平均中签率估计,双创+主板在2022年12月,2023年1月、2月的打新收益分别为38.28、25.61、3.43万元。

新股上市可能破发,打新策略可能取得负向收益。新股上市前面临诸多不确定因素,可能会暂停发行,影响打新收益。新股上市数量、申购新股人数、二级市场情绪波动等因素可能影响打新收益。基金公司历史入围率不代表未来,本文意见仅供参考。

01

自2023起截止2023/02/03,假设询价新股全部入围情况下,不同情景下的打新收益率如图所示,忽略锁定期的卖出限制。

情景1下,A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%;

情景2下,A类2亿规模账户打新收益率0.12%,C类2亿规模账户打新收益率0.05%;

情景3下,A类2亿规模账户打新收益率0.06%,C类2亿规模账户打新收益率0.02%(设置参数x%=0%);

情景4下,A类2亿规模账户打新收益率0.15%,C类2亿规模账户打新收益率0.07%(设置参数y%=100%,z%=0%,模糊估计法)。

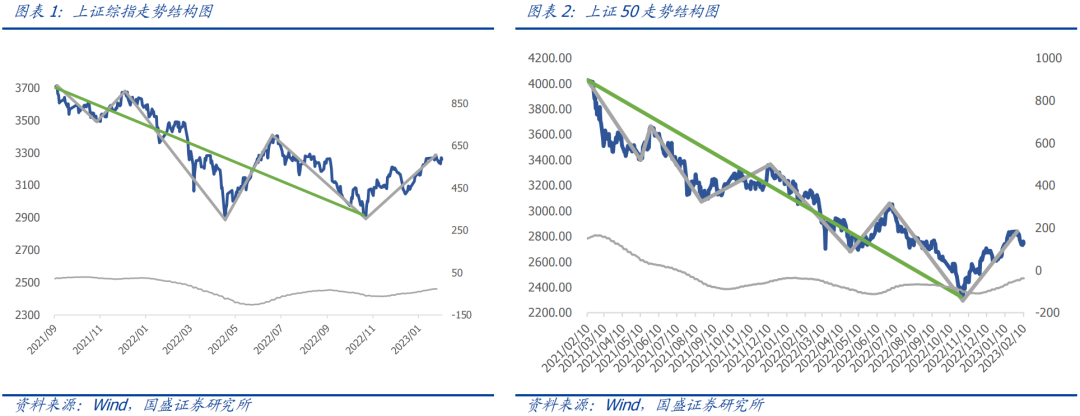

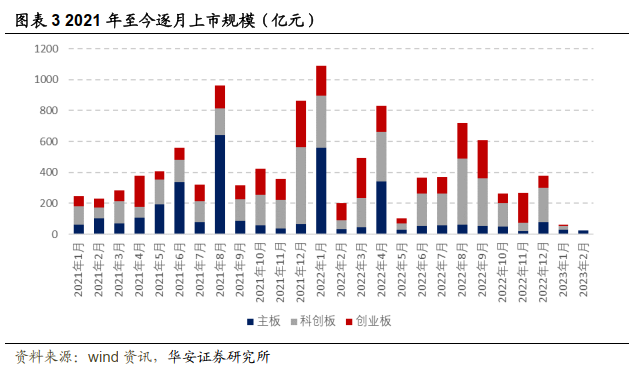

2021年以来逐月上市的新股规模如图表3所示。过去一周(2023/1/30-2023/2/3)主板+双创上市新股规模为57.94亿元。

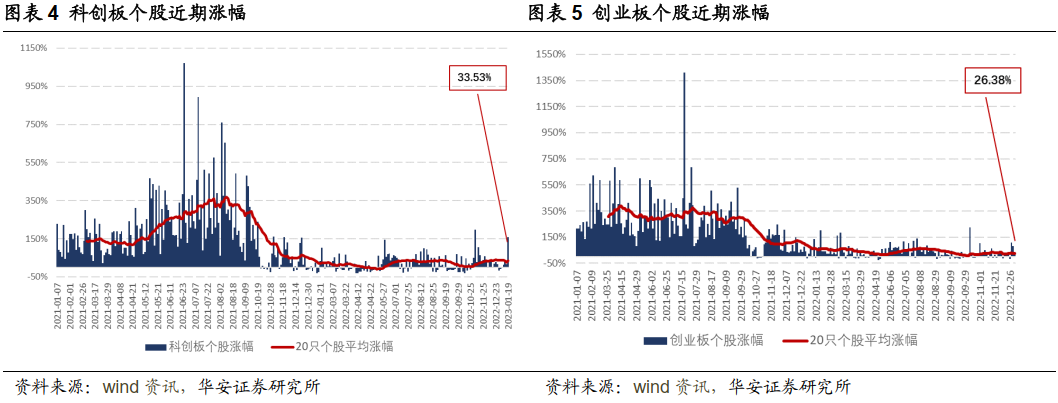

滚动跟踪近期20只新股上市后的涨幅表现,其中科创板个股上市首日的涨幅在33.53%左右,创业板个股开板首日的涨幅在26.38%左右。

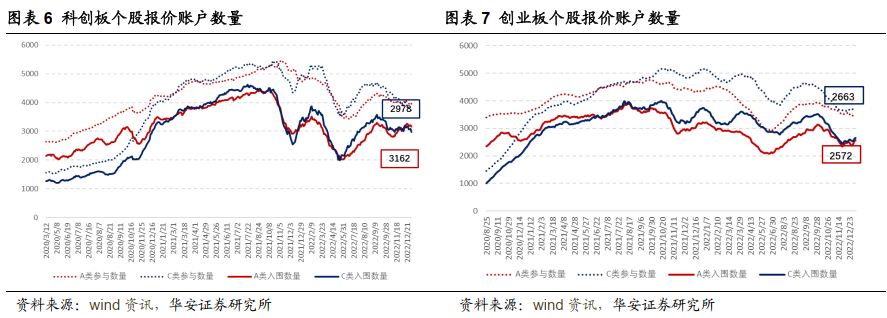

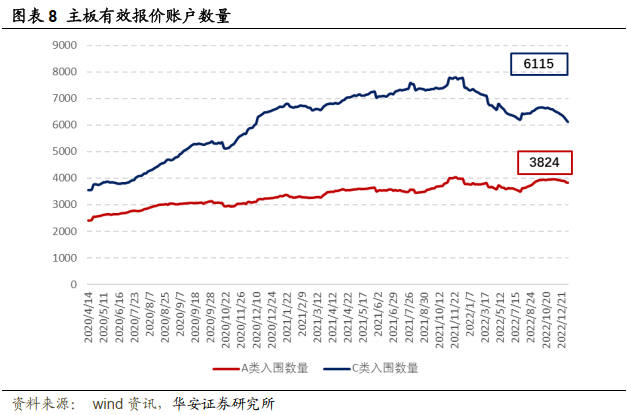

2022年9月,新股上市涨幅降低,科创板破发幅度较大,因此科创板的打新参与账户数量有显著降低,10月以来,破发率有所改善,涨幅回暖,11月以来参与活跃度上升。滚动跟踪近期20只新股的有效报价账户中位数,目前科创板新股A类有效报价账户数量在3162左右,C类有效报价账户数量在2978左右。创业板新股A类有效报价账户数量在2572左右,C类有效报价账户数量在2663左右。主板(包含中小企业板)个股A类有效报价账户数量在3824左右,C类有效报价账户数量在6115左右。

02

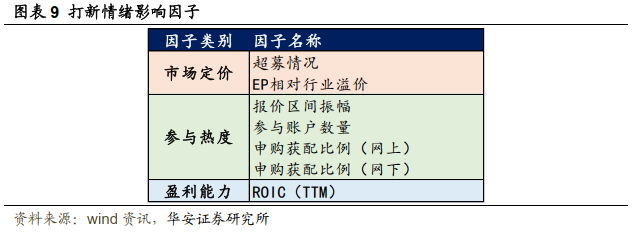

华安金工构造了一款周频更新的打新情绪冷暖指数来衡量IPO市场的打新情绪及收益表现,从投资行为和心态的角度,对未来短期打新收益作出预测(一个月),帮助投资者决定当期参与打新的积极程度(激进/保守),指标构建与模型细节详见2023/1/19发布的报告《百花齐放不复在,潜心耕耘结硕果——2023年网下打新展望》。主要从新股定价高低、市场参与热度与个股盈利能力三个层面进行跟踪并预测下一期,如下所示。

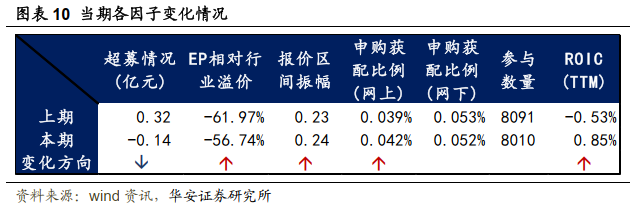

根据图表10当前因子的变化显示,EP相对行业估值溢价、报价区间振幅、申购获配比例、以及ROIC盈利因子均有所增加,下期打新收益有一定概率增加,建议投资者近期参与打新持乐观积极态度。

03

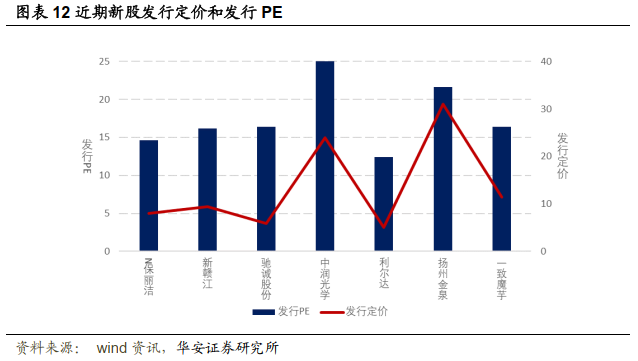

近期发行的股票中,N保丽洁的发行价为7.95、新赣江的发行价为9.45、驰诚股份的发行价为5.87、中润光学的发行价为23.88、利尔达的发行价为5、扬州金泉的发行价为31.04、一致魔芋的发行价为11.38(单位:元)。

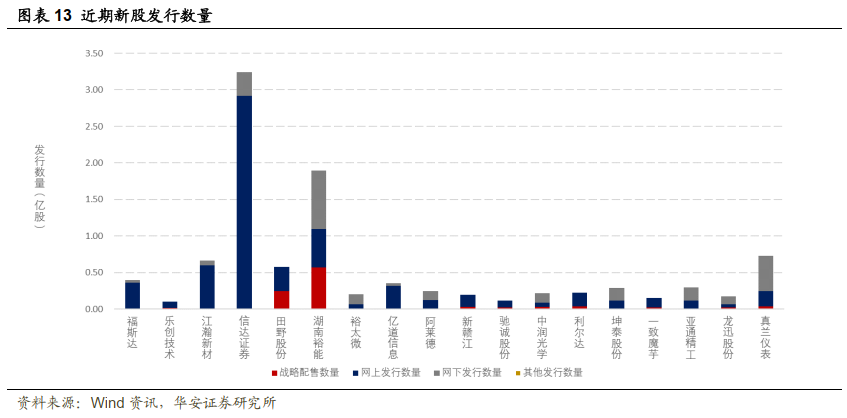

湖南裕能(301358.SZ)在创业板上市,采取战略配售,网下询价,网上定价方式。发行价格23.77元,发行市盈率15.2,行业市盈率26.5,新股发行数量18931.32万股,实际原股东转让数量0万股,预计募资201148.22万元,实际募资合计449997.48万元。新股发行数量中,战略配售5679.4万股,网上发行数量5300.75万股,网下发行数量7951.17万股。网上中签率0.04%,网上发行超额认购倍数2717.6,网下初步询价对应的超额认购倍数1830.88,网下申购获配比例0.04%,网下发行有效申购认购倍数2649.74。

裕太微(688515.SH)在科创板上市,采取战略配售,网下询价,网上定价方式。发行价格92元,发行市盈率0,行业市盈率26.56,新股发行数量2000万股,实际原股东转让数量0万股,预计募资146830.02万元,实际募资合计184000万元。新股发行数量中,战略配售65.22万股,网上发行数量573.5万股,网下发行数量1361.28万股。网上中签率0.04%,网上发行超额认购倍数2240.3,网下初步询价对应的超额认购倍数2579.07,网下申购获配比例0.06%,网下发行有效申购认购倍数1687.25。

亿道信息(001314.SZ)在主板上市,采取网下询价,网上定价方式。发行价格35元,发行市盈率22.84,行业市盈率26.56,新股发行数量3511.15万股,实际原股东转让数量0万股,预计募资122890.25万元,实际募资合计122890.25万元。新股发行数量中,战略配售0万股,网上发行数量3160.05万股,网下发行数量351.1万股。网上中签率0.03%,网上发行超额认购倍数3436.96,网下初步询价对应的超额认购倍数1047.39,网下申购获配比例0.02%,网下发行有效申购认购倍数6205.5。

阿莱德(301419.SZ)在创业板上市,采取网下询价,网上定价方式。发行价格24.8元,发行市盈率35.44,行业市盈率26.64,新股发行数量2500万股,实际原股东转让数量0万股,预计募资41120.76万元,实际募资合计62000万元。新股发行数量中,战略配售0万股,网上发行数量1212.5万股,网下发行数量1287.5万股。网上中签率0.02%,网上发行超额认购倍数4924.34,网下初步询价对应的超额认购倍数3391.23,网下申购获配比例0.03%,网下发行有效申购认购倍数3385.58。

04

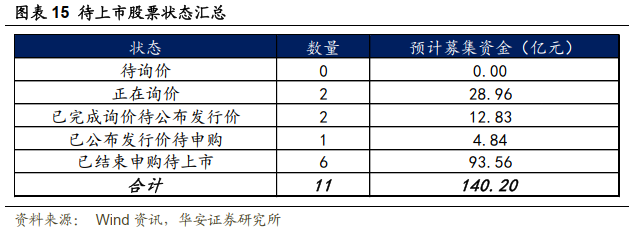

截至上个交易日(2023年2月3日),排除网上发行的股票,有11只待上市股票,其中,6只已结束申购待上市,1只已公布发行价待申购,2只已完成询价待公布发行价,预计募集资金共140.20亿元。

过去一周(2023年1月30日-2023年2月3日)上市新股5只,为北证的乐创技术、田野股份,主板的福斯达、江瀚新材、信达证券。

下周IPO打新情况如图表18所示。上市新股有北证的N保丽洁。

05

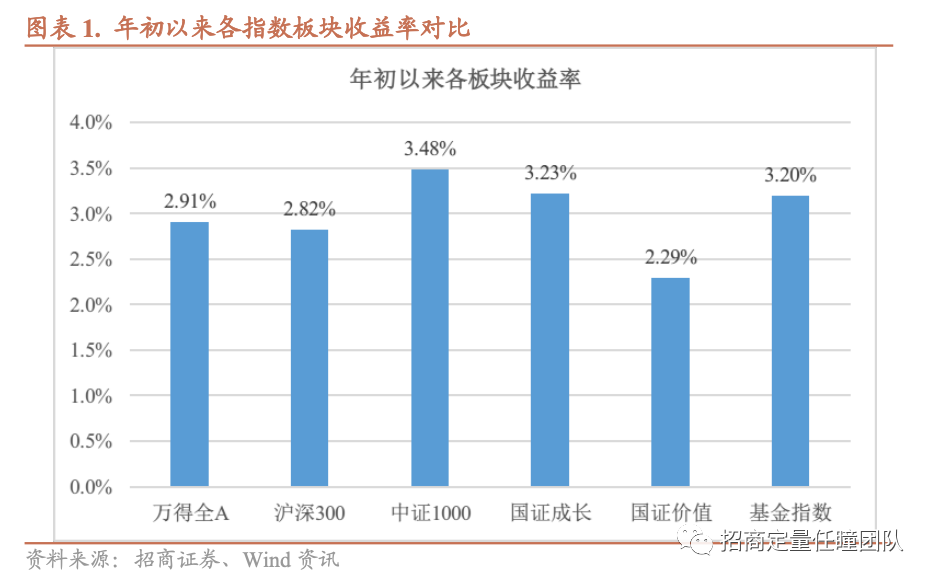

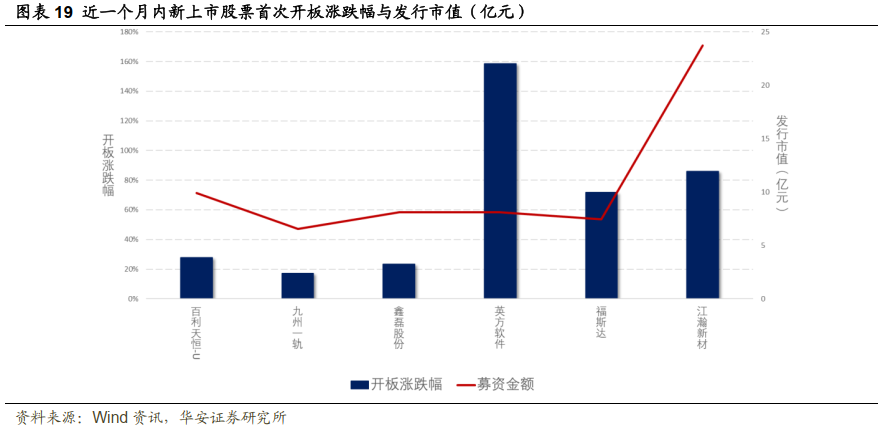

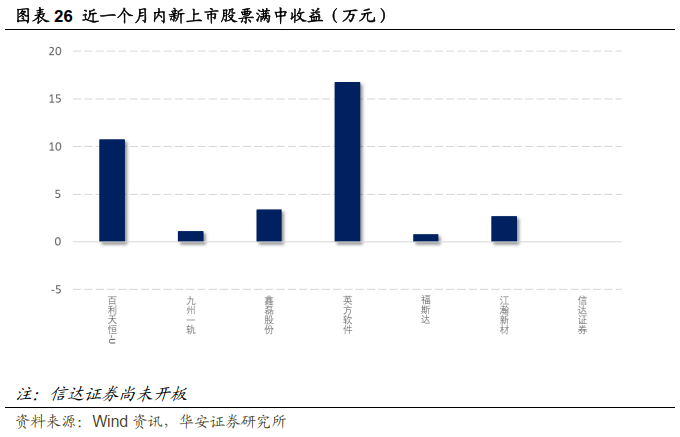

近一个月以来(2023年1月4日-2023年2月3日),大部分新上市股票的首次开板涨跌幅位于0%-60%水平区间内,首次开板涨跌幅最高的三家为英方软件、江瀚新材、福斯达,分别达到158.43%、85.94%、27.70%。

大部分新股发行市值位于0-20亿元水平区间内,其中发行市值最高的三家为江瀚新材、百利天恒-U、鑫磊股份,分别达到23.73、9.90、8.12亿元。

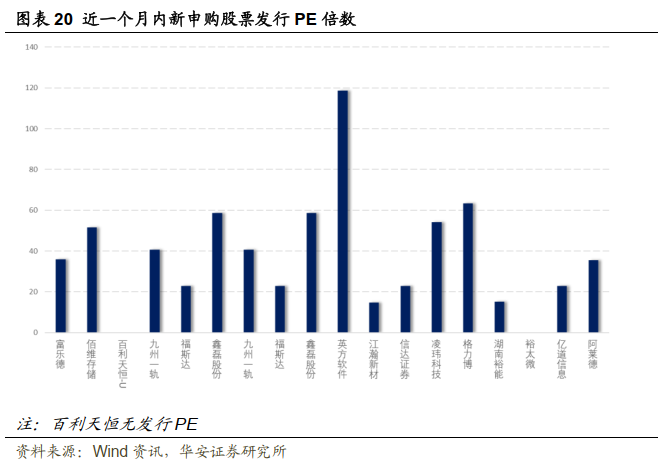

根据图表20可以看出,近一个月内新申购股票的发行倍数大多位于0-60水平区间内。PE倍数最高的三只股票为英方软件、格力博、鑫磊股份,分别达到了118.63、63.45、58.65倍。

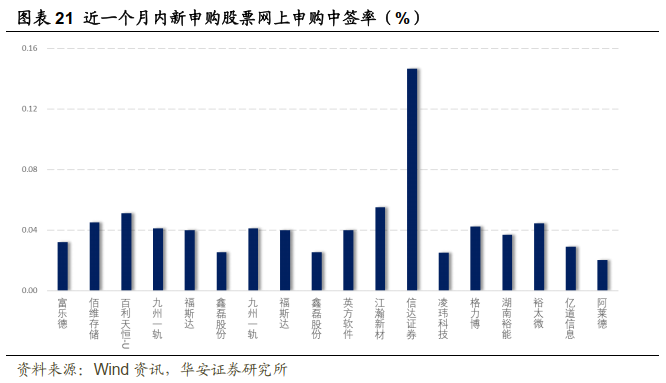

近一个月内新申购股票的网上申购中签率较为相似,大多在0.00-0.06%左右,最高的三只为信达证券、江瀚新材、百利天恒-U,中签率分别为0.1467%、0.055%、0.0513%。

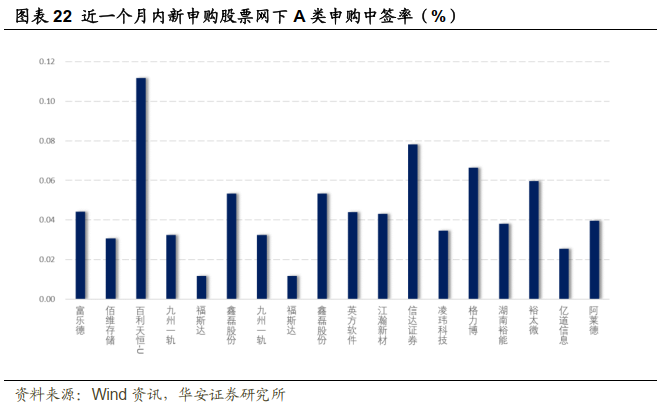

近一个月内新申购股票的网下A类申购中签率大部分在0.00-0.06%左右,最高的三只为百利天恒-U、信达证券、格力博,中签率分别为0.1116%、0.0782%、0.0664%。

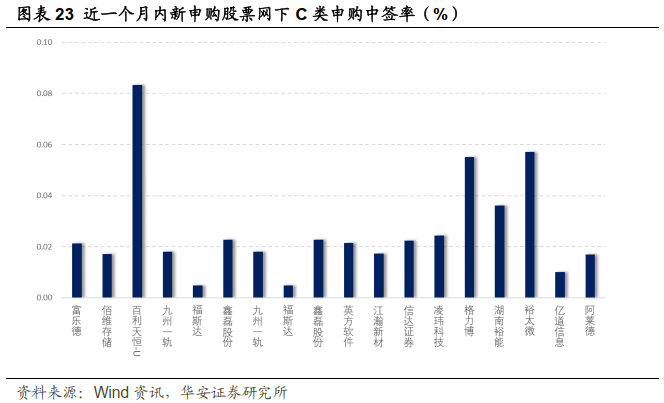

近一个月内新申购股票的网下C类申购中签率大部分在0.00%-0.02%左右,最高的三只为百利天恒-U、裕太微、格力博,中签率为0.0834%、0.0571%、0.0552%。

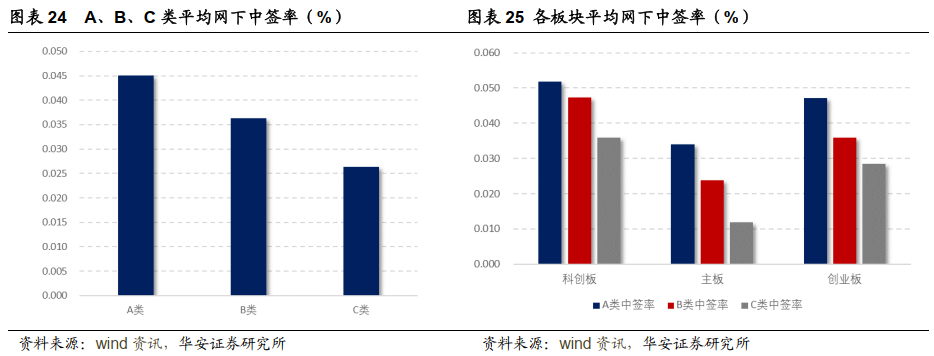

图表24和图表25分别按照机构类别和上市板块统计了各新申购股票的网下中签率。从机构类别来看,A类平均中签率最高,为0.0451,B类其次,为0.0364,C类最低,为0.0264。从上市板块来看,近一个月以来,科创板中签率相对较高,其次是创业板,主板最低。

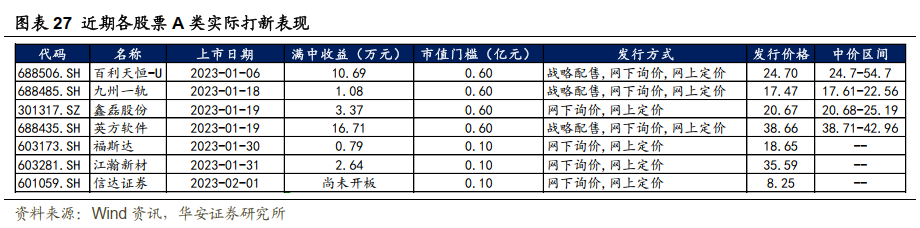

从图表26可以看出,股票的满中收益大多位于0至5万元水平区间内,其中最高的为英方软件、百利天恒-U、鑫磊股份,分别达到16.709、10.6892、3.371万元。

06

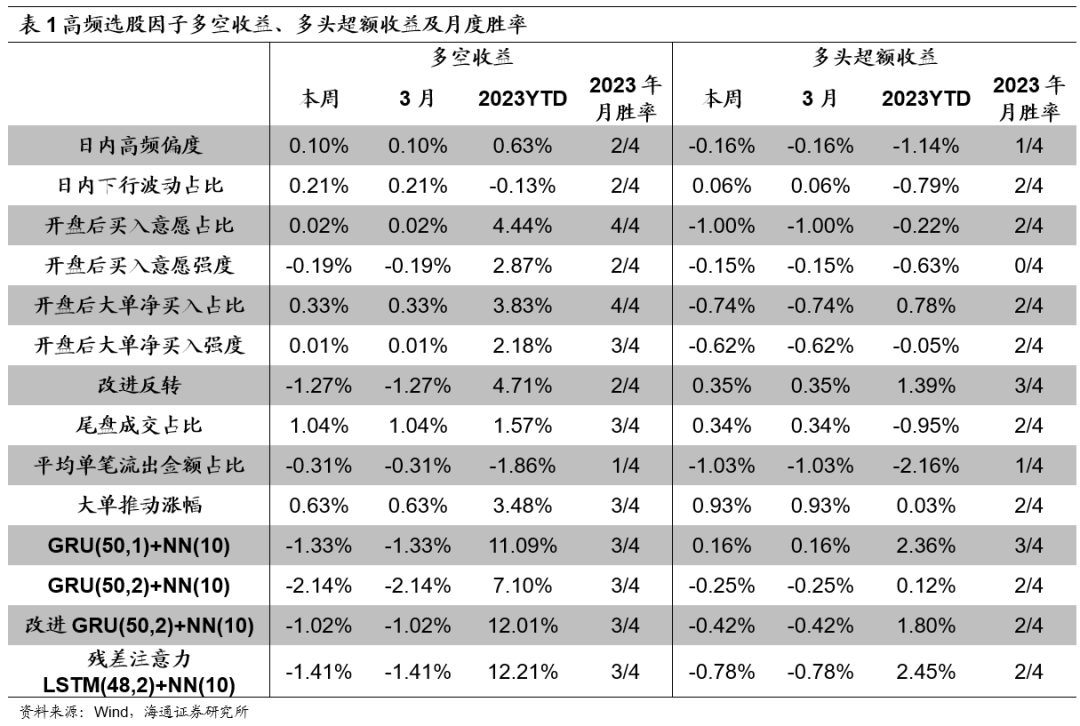

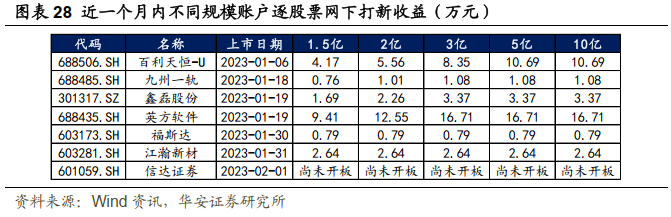

图表28列举了在1.5亿、2亿、3亿、5亿、10亿账户规模下,以A类平均网下中签率为例,假设科创板和创业板全部入围,对近一个月内(2023年1月4日至2023年2月3日)上市新股的网下打新收益。

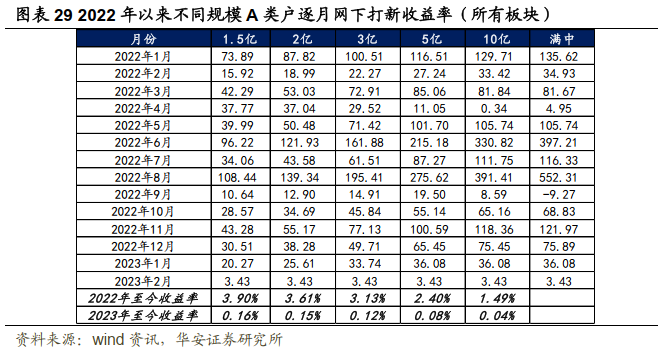

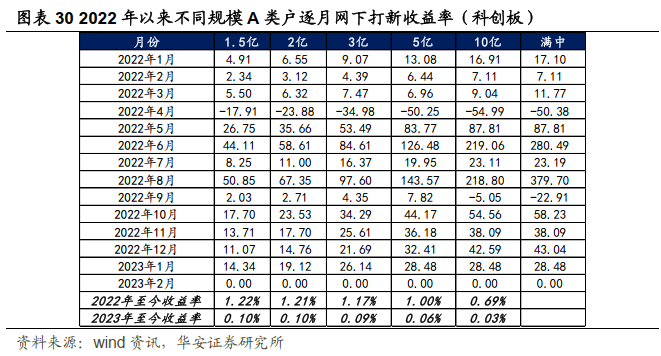

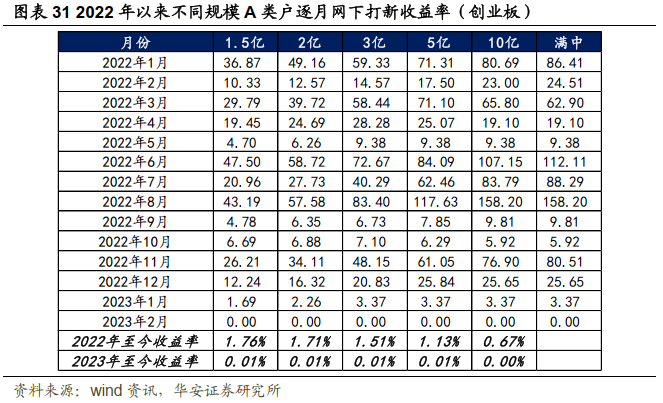

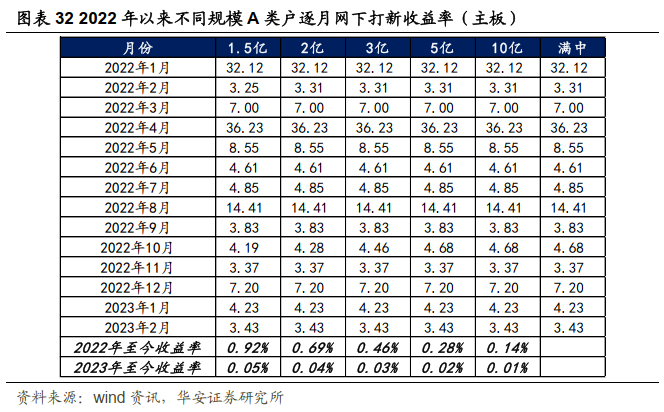

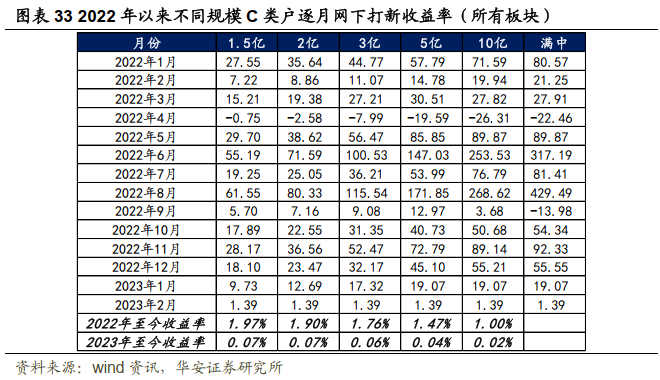

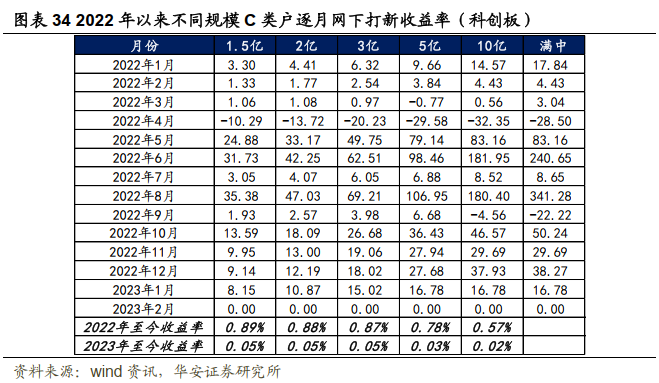

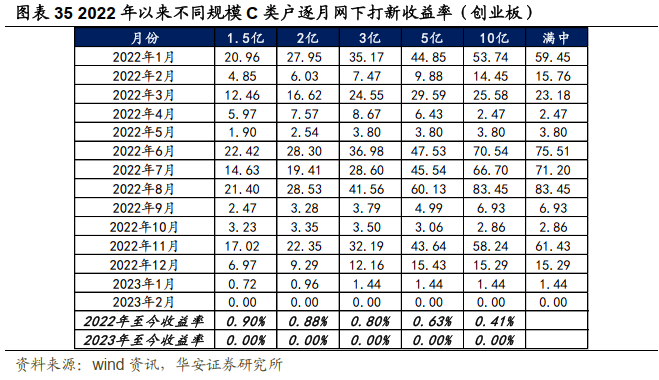

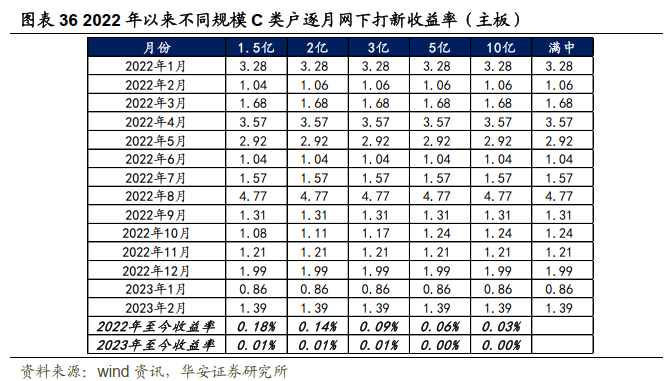

参照6.1中的测算方式,在不同规模A类户下,假设所有股票报价均入围,在90%的资金使用效率下,将2022年以来每个月网下打新可获得的收益相加,测算理想情况下逐月打新收益和打新收益率。以新股卖出日为统计时间,截至目前, 2022年至今A类2亿打新收益率3.90%,2023年至今2亿打新收益率达到0.16%。

风险提示

新股上市可能破发,打新策略可能取得负向收益。新股上市前面临诸多不确定因素,可能会暂停发行,影响打新收益。新股上市数量、申购新股人数、二级市场情绪波动等因素可能影响打新收益,基金公司历史入围率不代表未来,本文意见仅供参考。

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选