【中信建投策略】CXO/游戏板块近期盈利预测明显上调——景气估值跟踪解析2月第2期

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心摘要

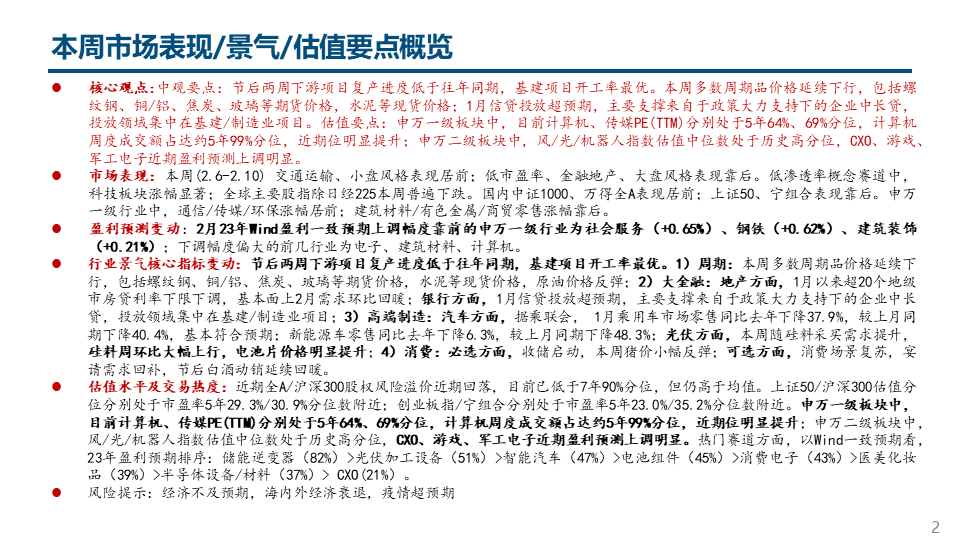

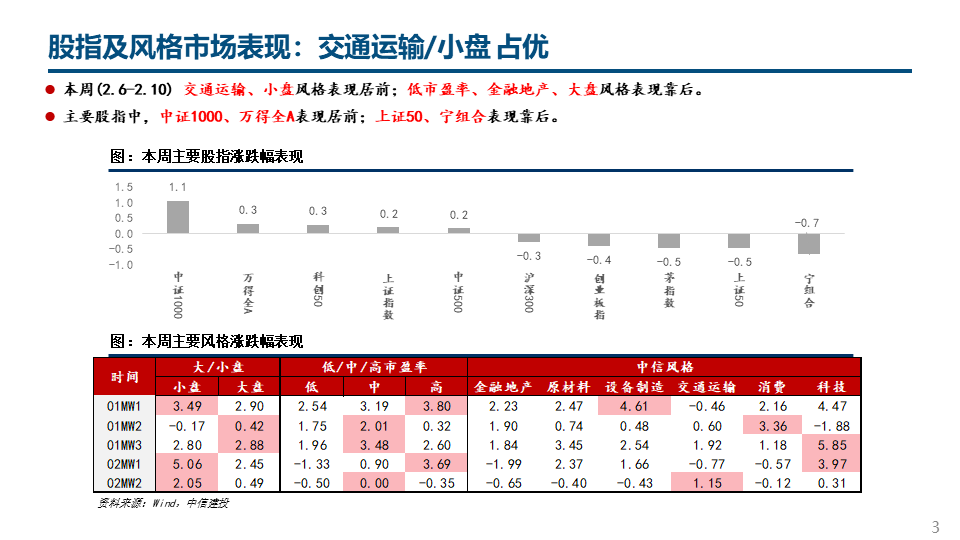

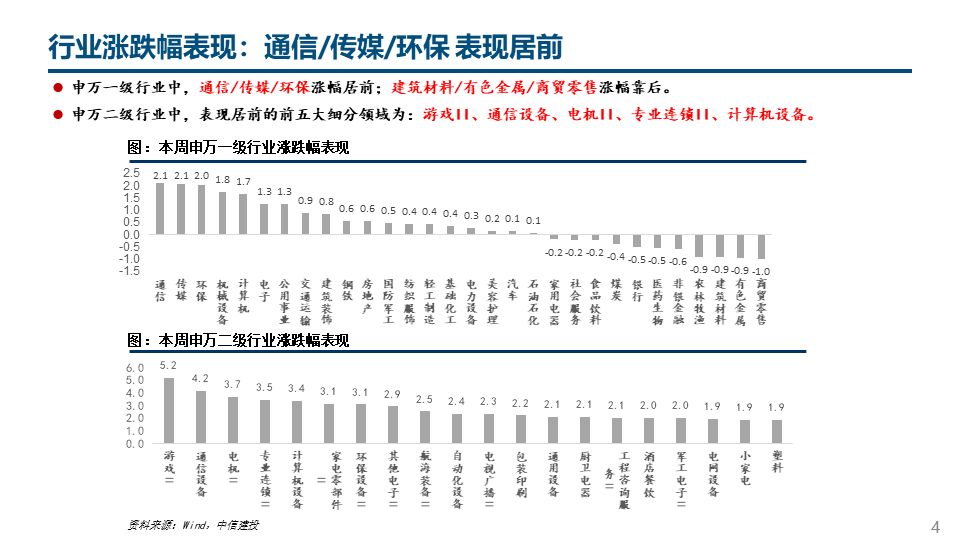

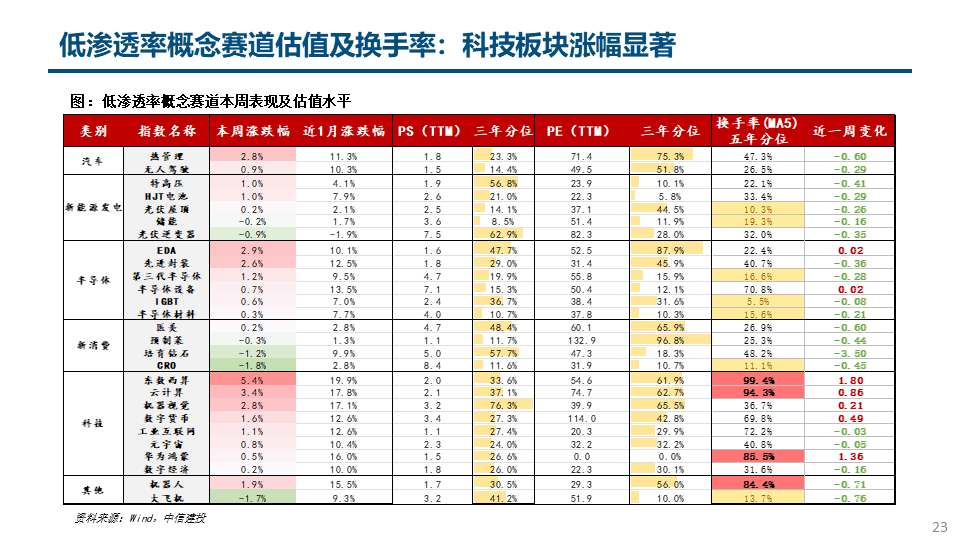

●市场表现:本周(2.6-2.10)交通运输、小盘风格表现居前;低市盈率、金融地产、大盘风格表现靠后。低渗透率概念赛道中,科技板块涨幅显著;全球主要股指除日经225本周普遍下跌。国内中证1000、万得全A表现居前;上证50、宁组合表现靠后。申万一级行业中,通信/传媒/环保涨幅居前;建筑材料/有色金属/商贸零售涨幅靠后。

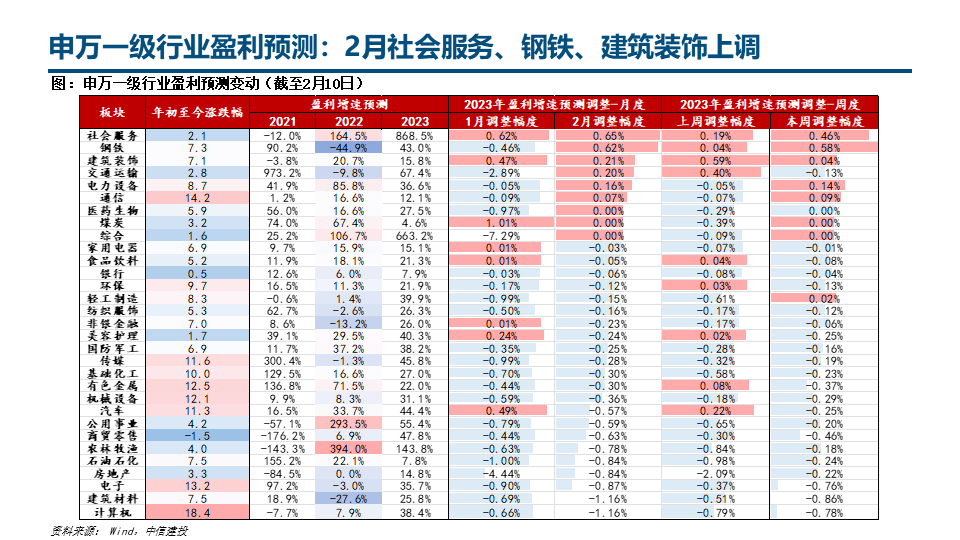

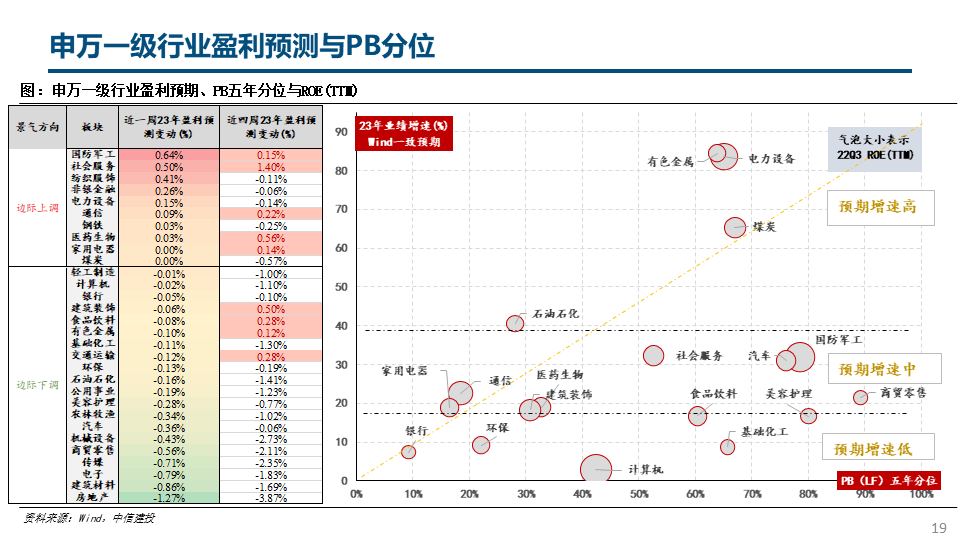

●盈利预测变动:2月23年Wind盈利一致预期上调幅度靠前的申万一级行业为社会服务(+0.65%)、钢铁(+0.62%)、建筑装饰(+0.21%);下调幅度偏大的前几行业为电子、建筑材料、计算机。

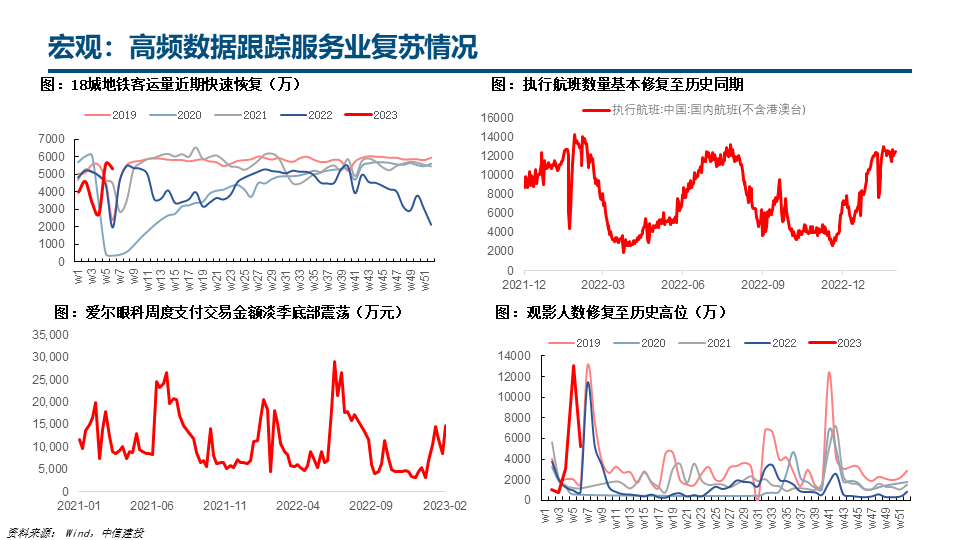

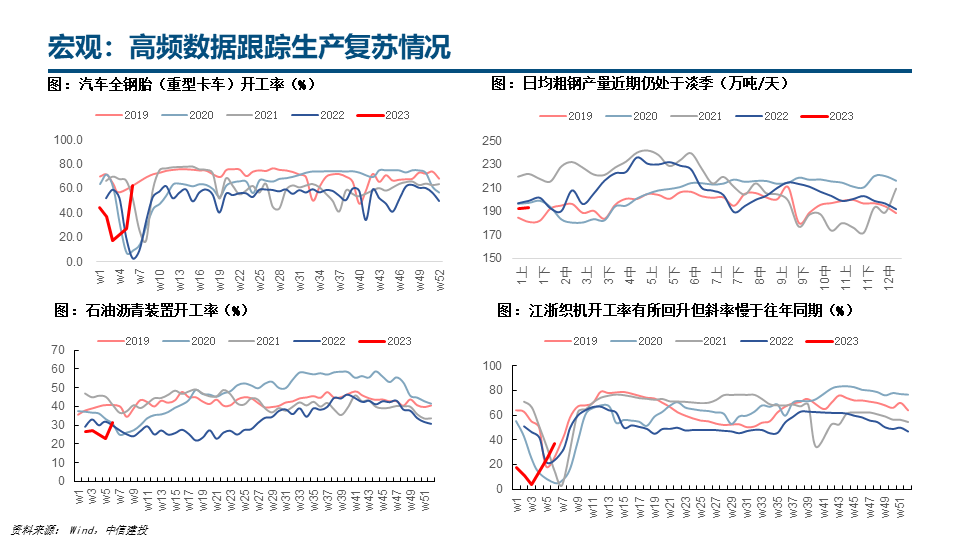

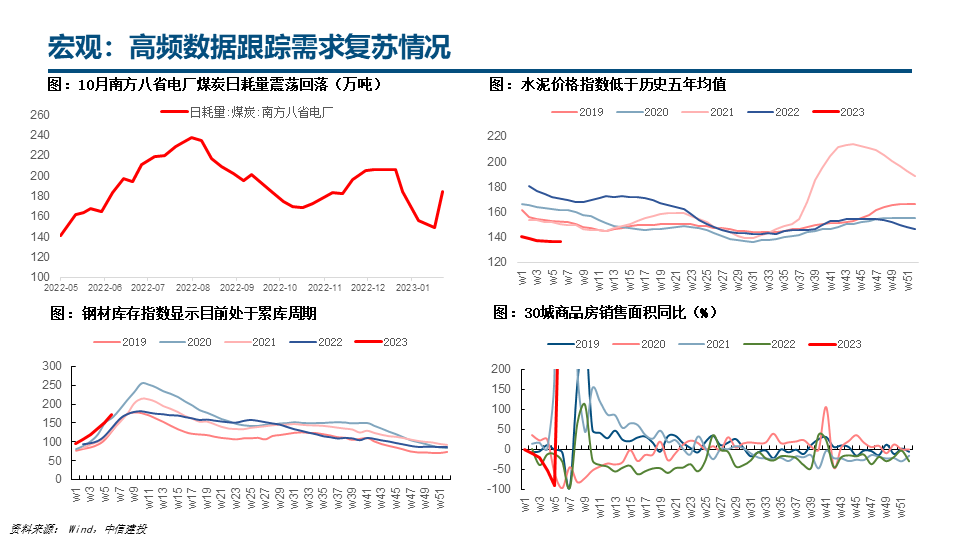

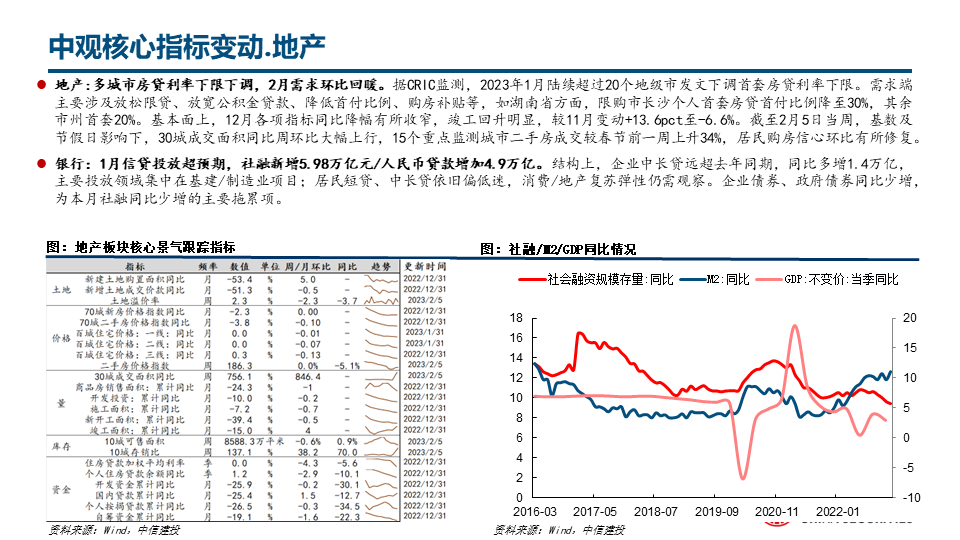

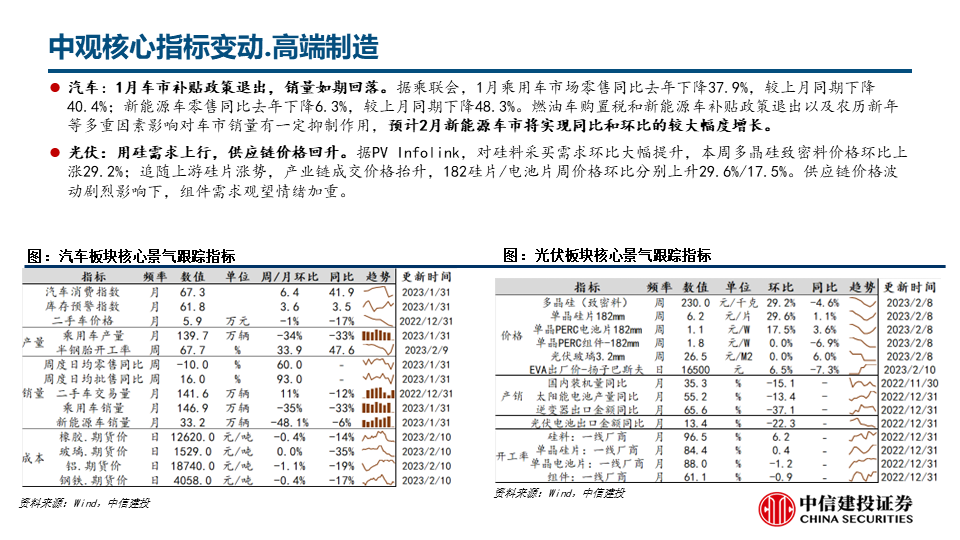

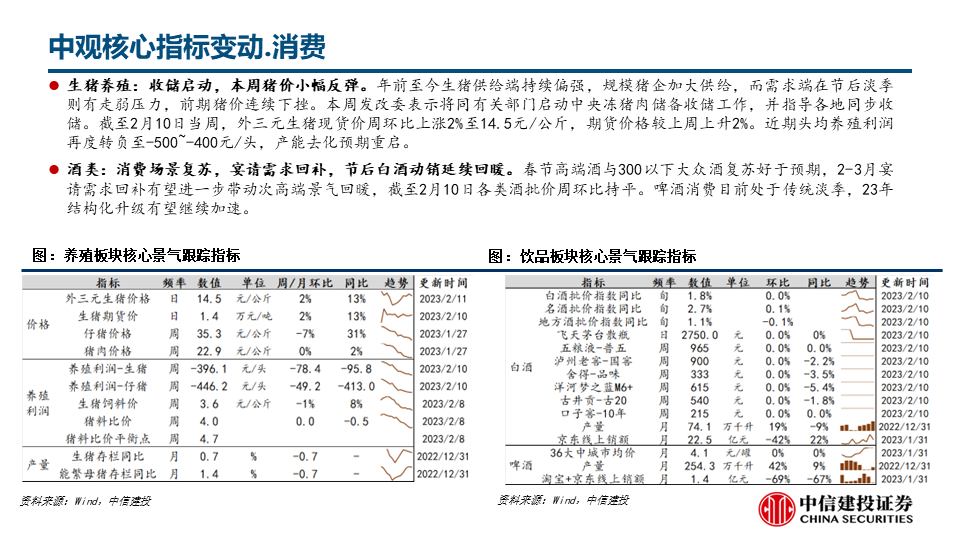

●行业景气核心指标变动:节后两周下游项目复产进度低于往年同期,基建项目开工率最优。1)周期:本周多数周期品价格延续下行,包括螺纹钢、铜/铝、焦炭、玻璃等期货价格,水泥等现货价格,原油价格反弹;2)大金融:地产方面,1月以来超20个地级市房贷利率下限下调,基本面上2月需求环比回暖;银行方面,1月信贷投放超预期,主要支撑来自于政策大力支持下的企业中长贷,投放领域集中在基建/制造业项目;3)高端制造:汽车方面,据乘联会, 1月乘用车市场零售同比去年下降37.9%,较上月同期下降40.4%,基本符合预期;新能源车零售同比去年下降6.3%,较上月同期下降48.3%;光伏方面,本周随硅料采买需求提升,硅料周环比大幅上行,电池片价格明显提升;4)消费:必选方面,收储启动,本周猪价小幅反弹;可选方面,消费场景复苏,宴请需求回补,节后白酒动销延续回暖。

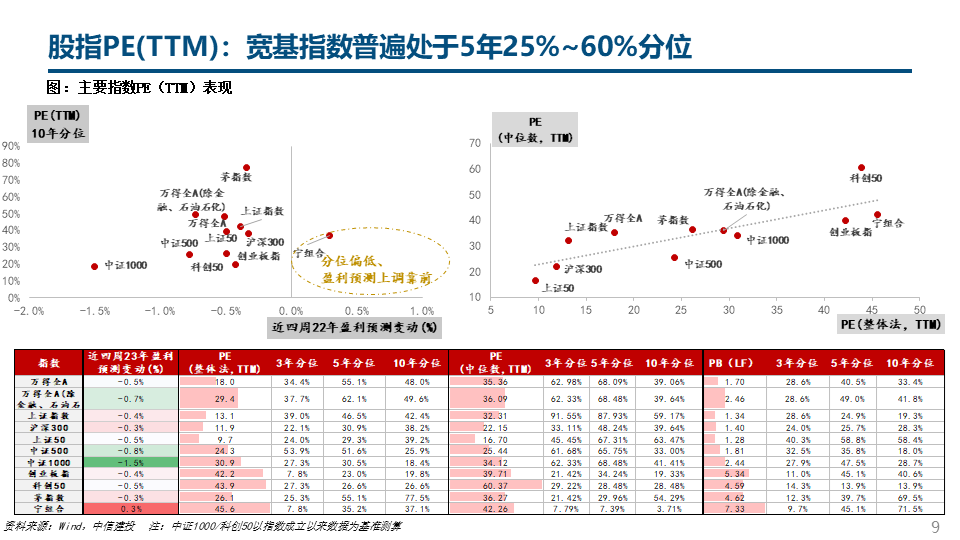

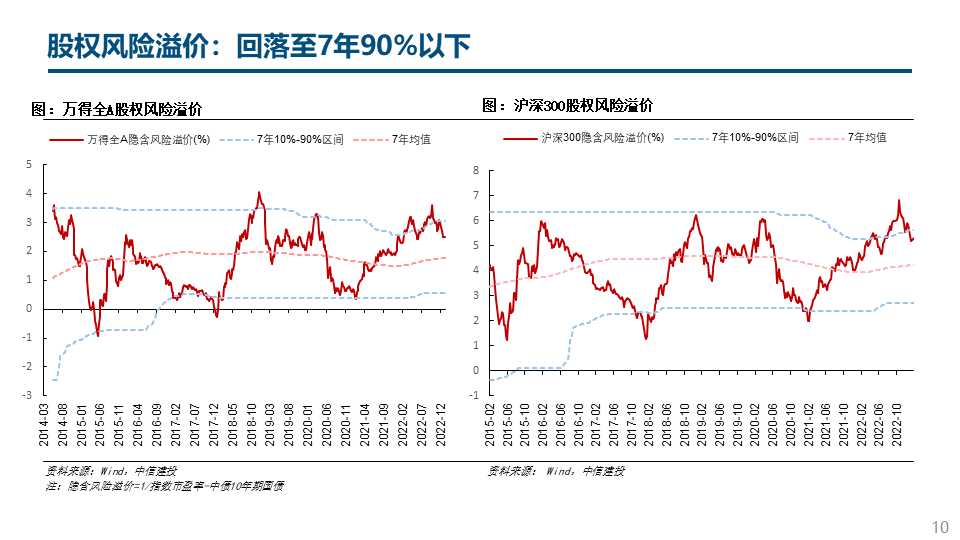

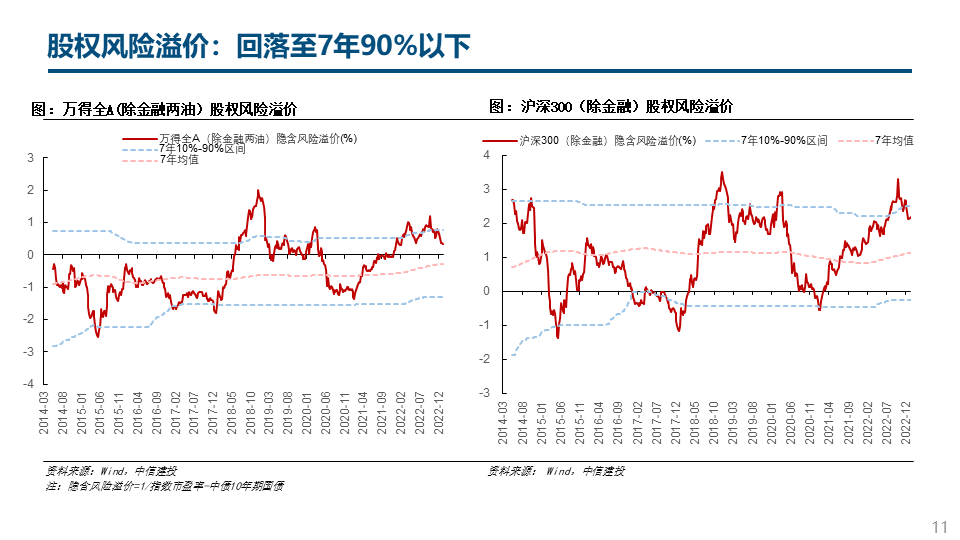

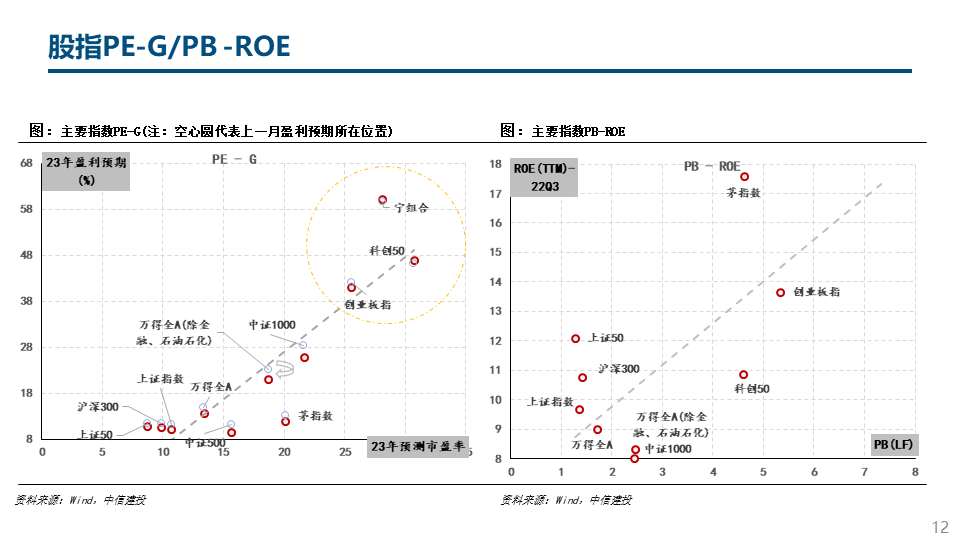

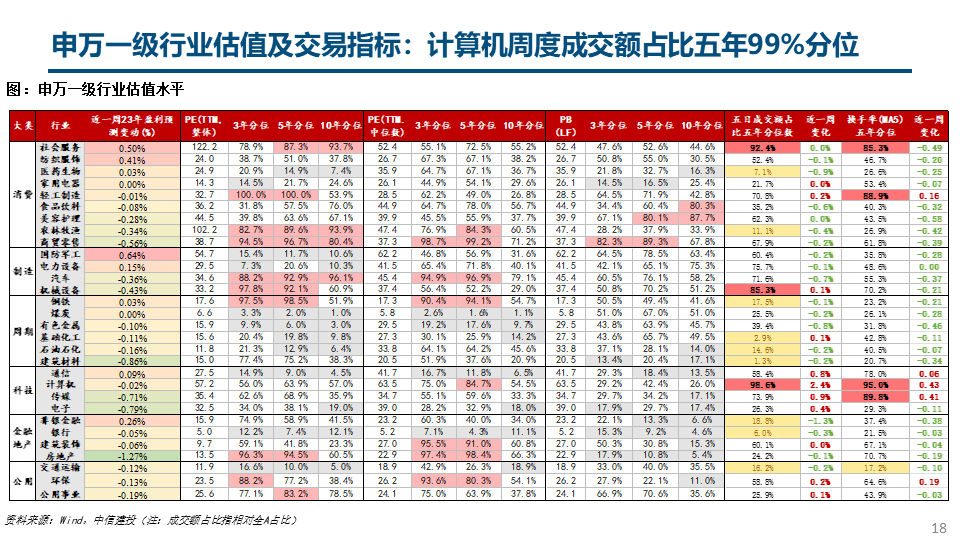

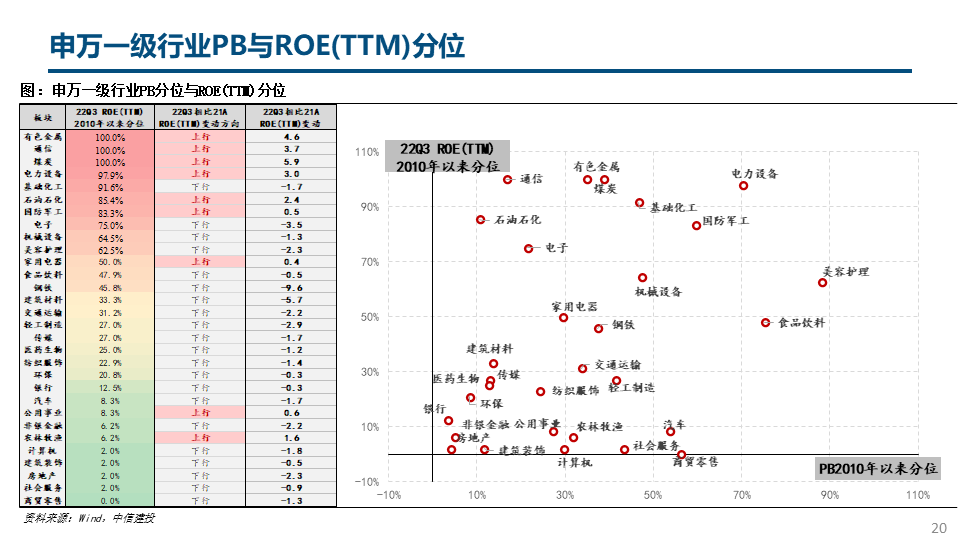

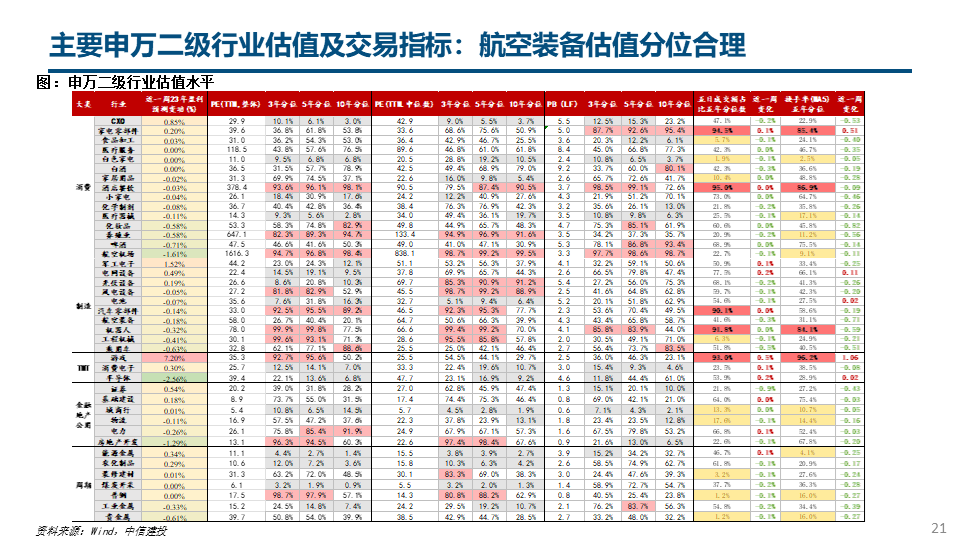

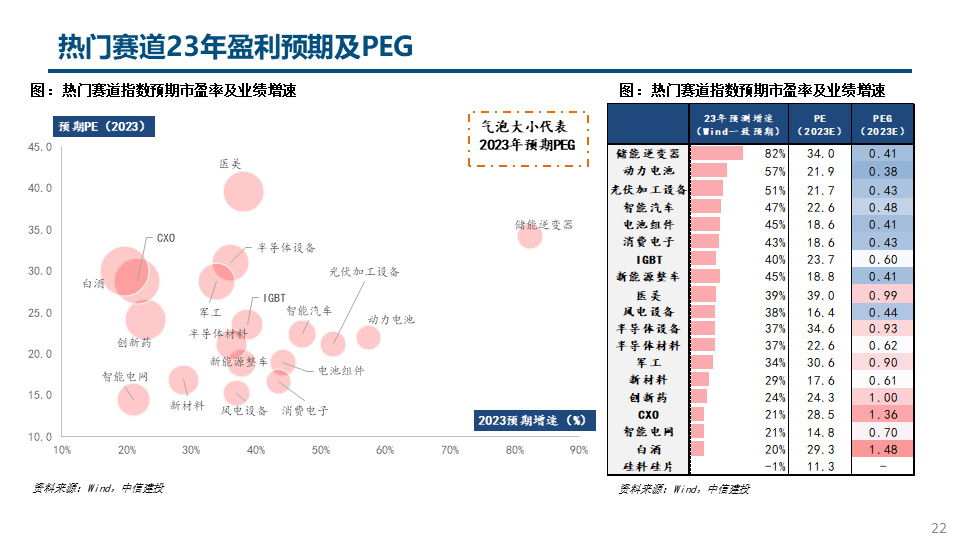

●估值水平及交易热度:近期全A/沪深300股权风险溢价近期回落,目前已低于7年90%分位,但仍高于均值。上证50/沪深300估值分位分别处于市盈率5年29.3%/30.9%分位数附近;创业板指/宁组合分别处于市盈率5年23.0%/35.2%分位数附近。申万一级板块中,目前计算机、传媒PE(TTM)分别处于5年64%、69%分位,计算机周度成交额占达约5年99%分位,近期位明显提升;申万二级板块中,风/光/机器人指数估值中位数处于历史高分位,CXO、游戏、军工电子近期盈利预测上调明显。热门赛道方面,以Wind一致预期看,23年盈利预期排序:储能逆变器(82%)>光伏加工设备(51%)>智能汽车(47%)>电池组件(45%)>消费电子(43%)>医美化妆品(39%)>半导体设备/材料(37%)> CXO(21%)。

●风险提示:经济不及预期,海内外经济衰退,疫情超预期

欢迎联系我们

本篇文章来源于微信公众号: 陈果A股策略