【主线定量识别、择时逻辑及历史复盘研究】安信金工杨勇20230503

摘要

■ 报告基于我们独创的定量复盘系统,从技术面的视角深入探讨了主线的识别、跟踪和择时相关技巧,并对近几年来市场曾经颇为关心的部分投资主线进行了偏技术面的复盘。

■ 主线复盘的前提:定量界定历史主线

如果要进行历史复盘,仅仅凭经验和主观判断进行分析,往往有可能会遗漏掉部分重要线索和情景。为此我们提出从新高个股占比、Sharpe比率排序、赚钱效应状态以及周期温度计等角度来定量筛选历史主线,并从这几个技术面的维度对各个历史主线的节奏和潜在拐点进行复盘。

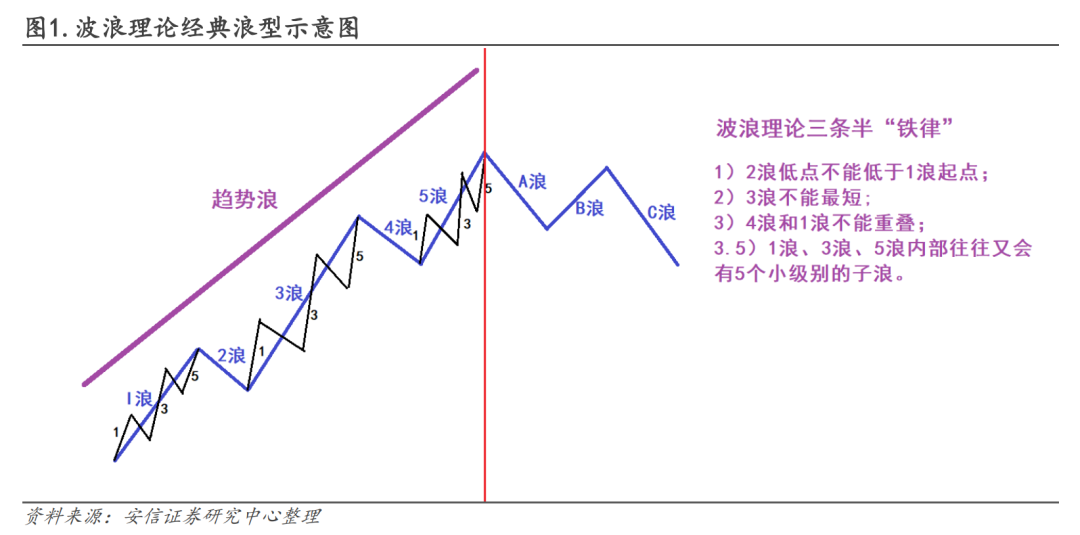

■ 主线择时的基本逻辑:主线行情往往具备标准的趋势浪特征

一个板块要成为市场关注度较高的主线板块,一定会有敢于创新高的个股出现,而且随着主线共识的不断强化,板块内新高个股的占比会不断提升。在这一过程中,主线可能会有自我强化的趋势,这一特征使得主线在攀升演绎过程中往往会具备技术分析中波浪理论的趋势浪特征,也即上升浪往往分为五个子浪,其中第一浪、第三浪和第五浪为上升浪,而一、三、五浪内部也有可能存在小级别的5个子浪结构,对应的1、3、5浪也往是上升的浪型结构。

■ 历史9大主线复盘分析

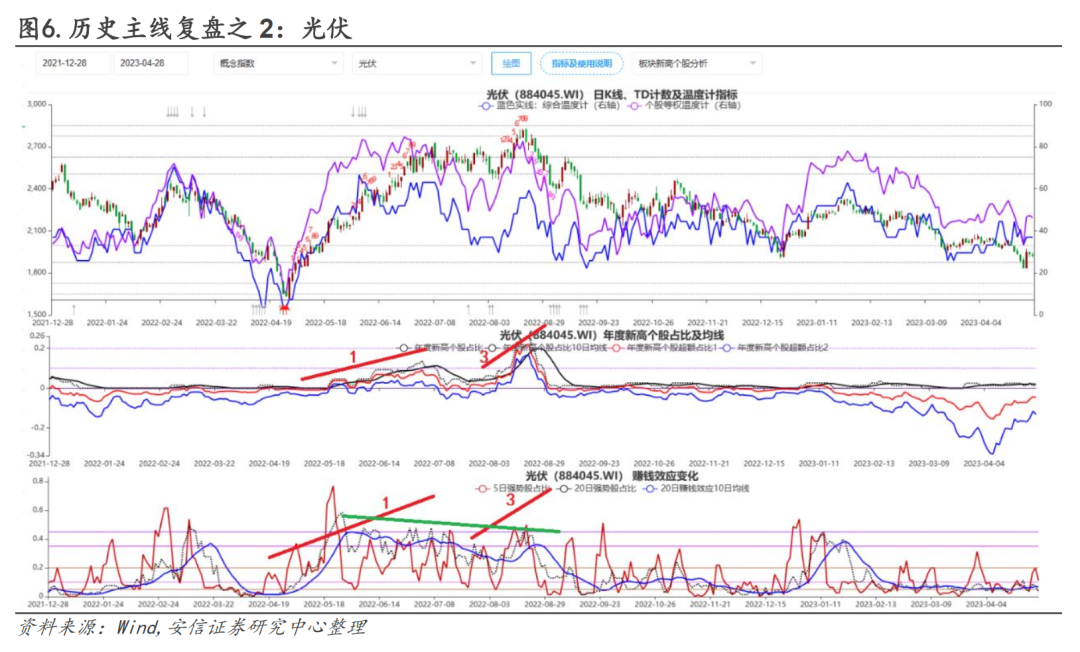

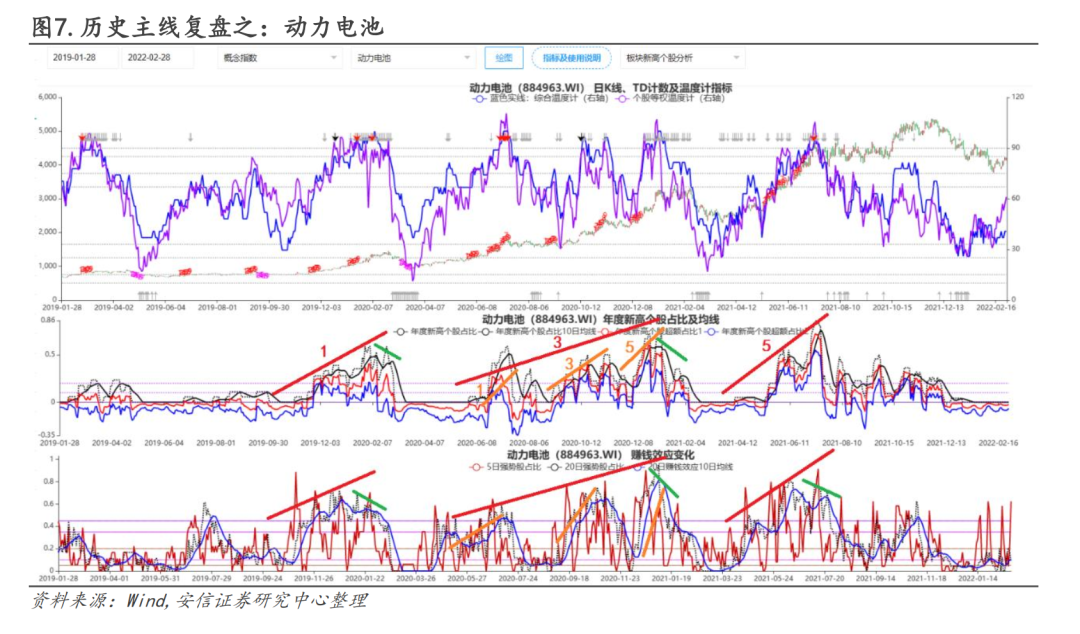

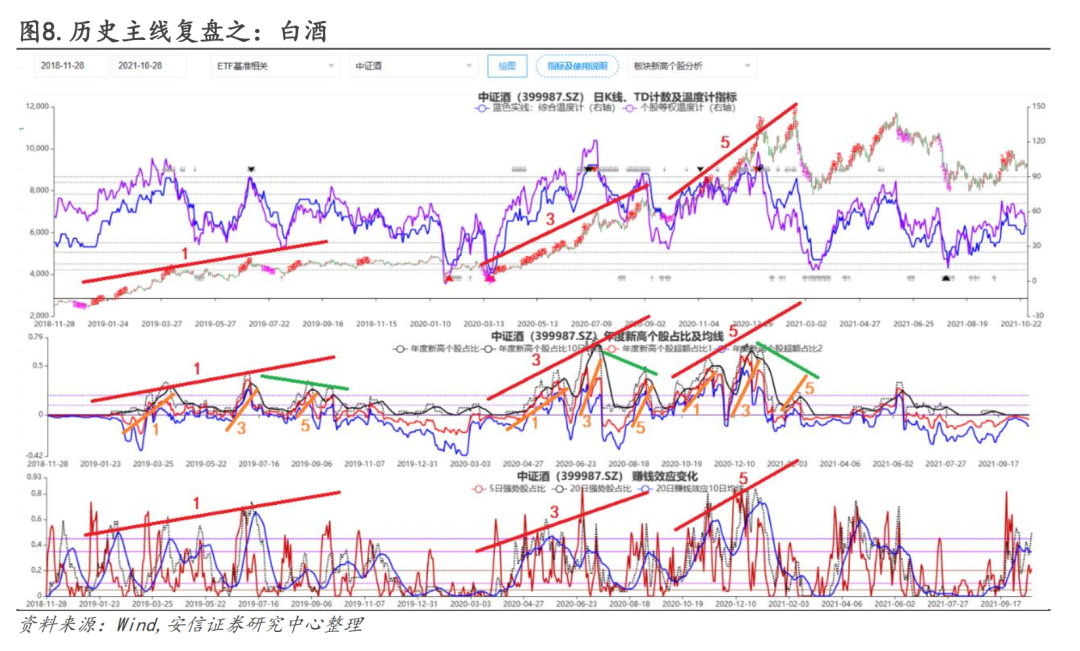

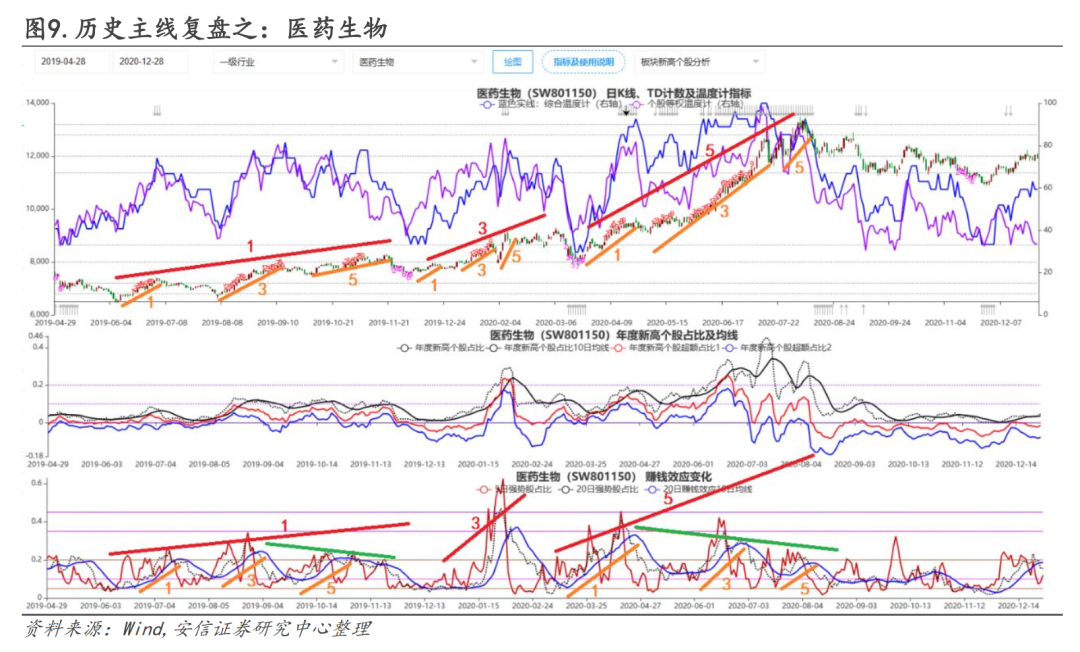

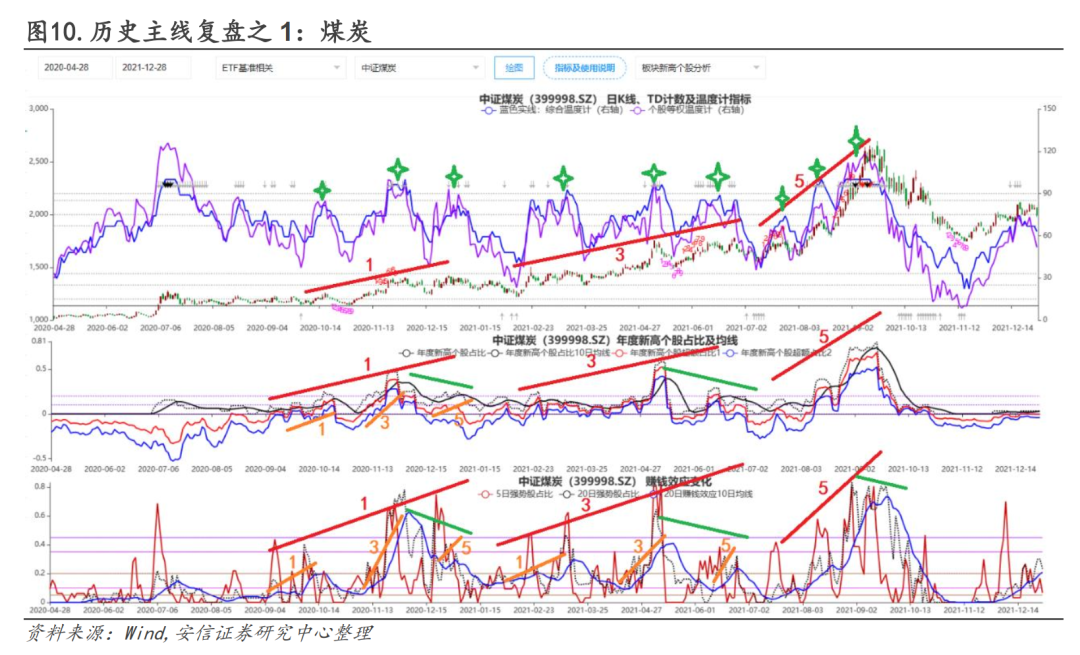

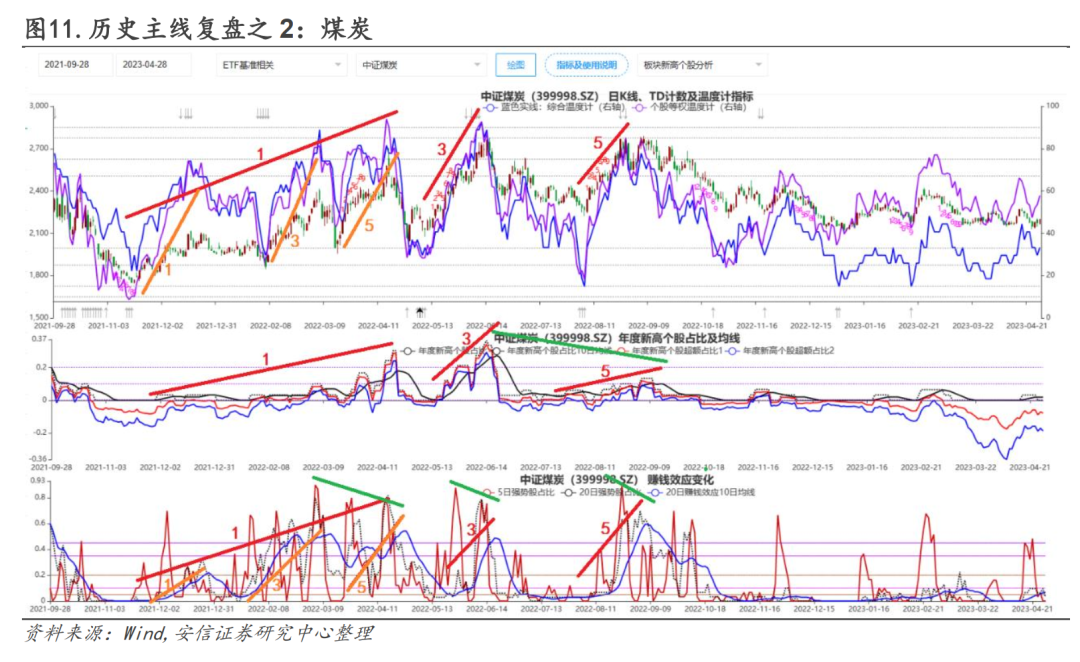

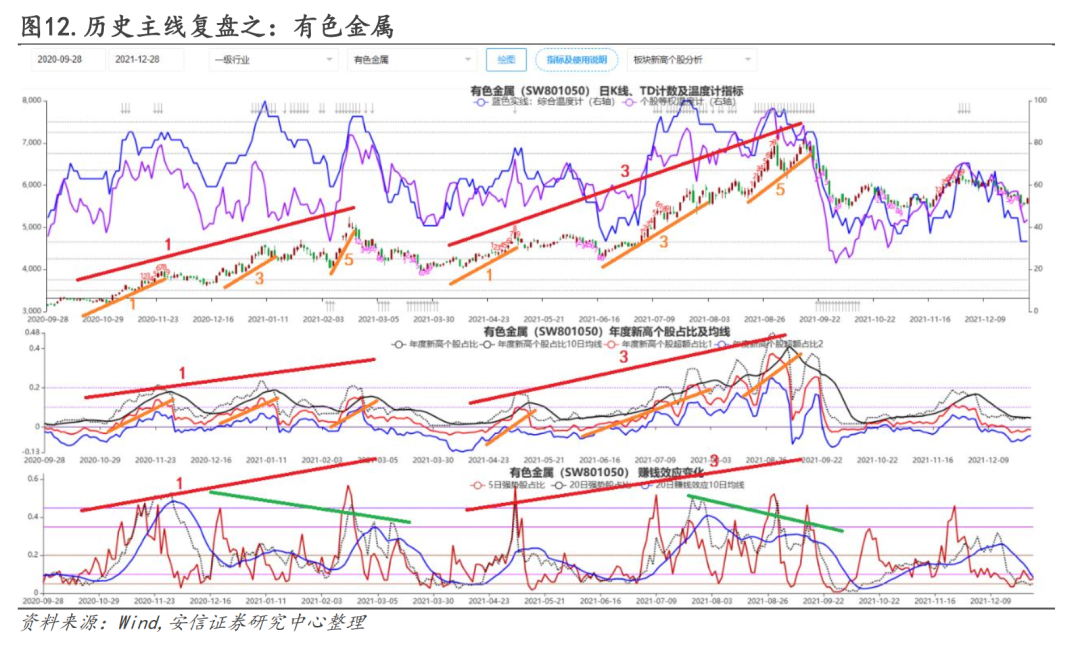

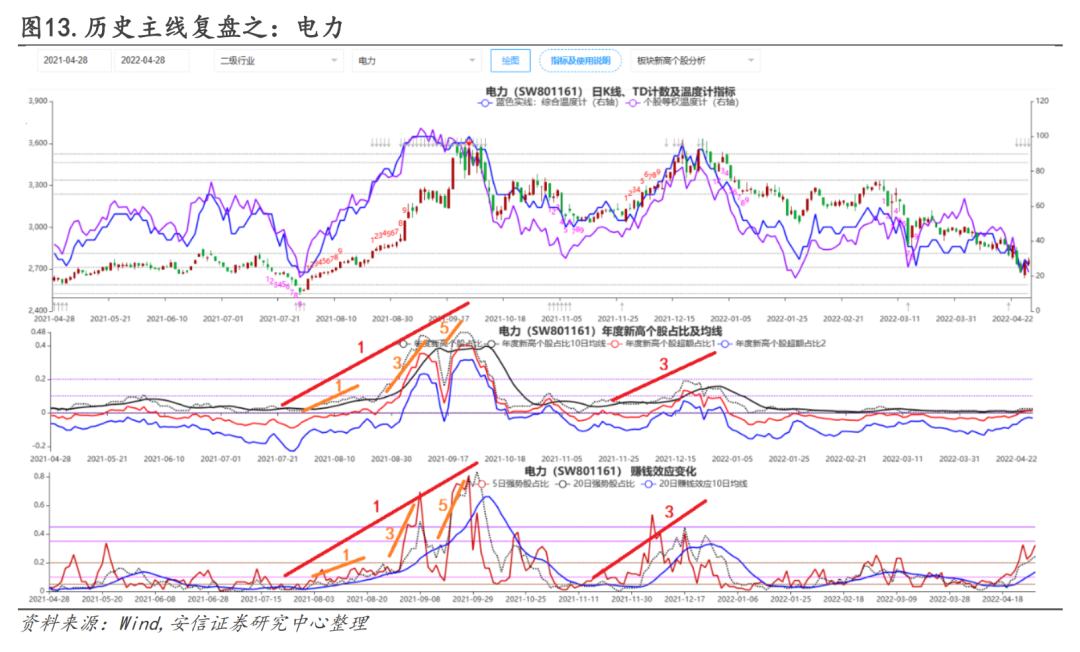

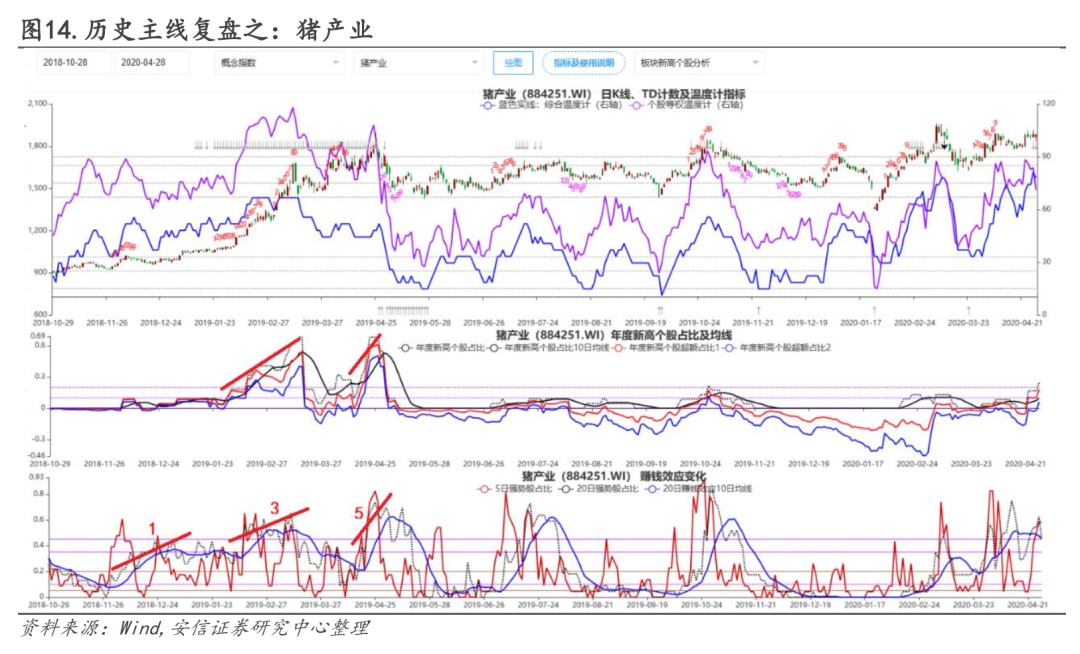

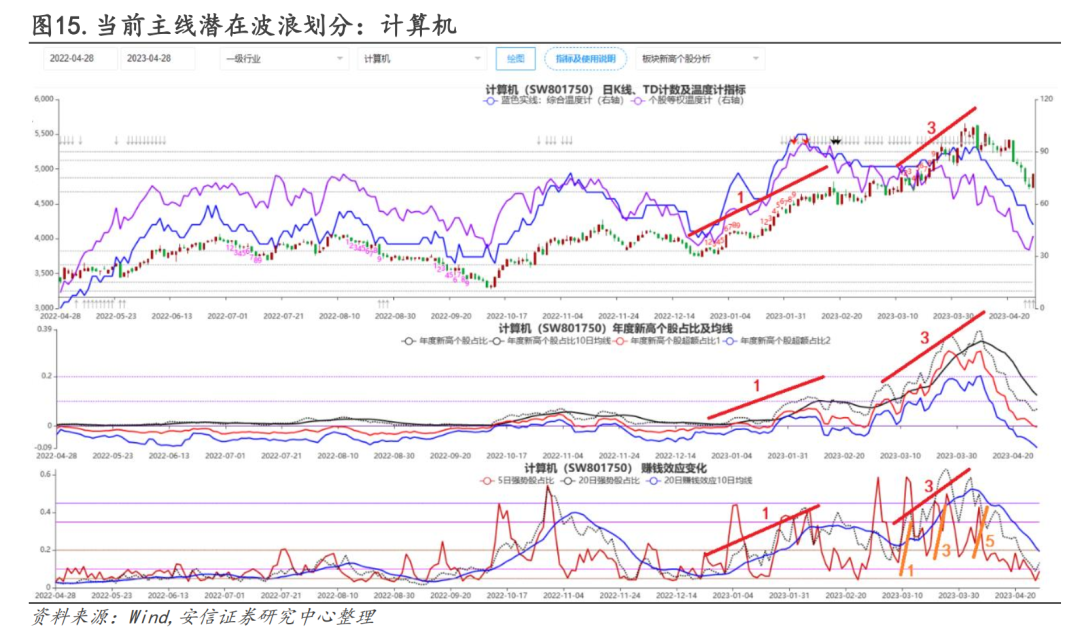

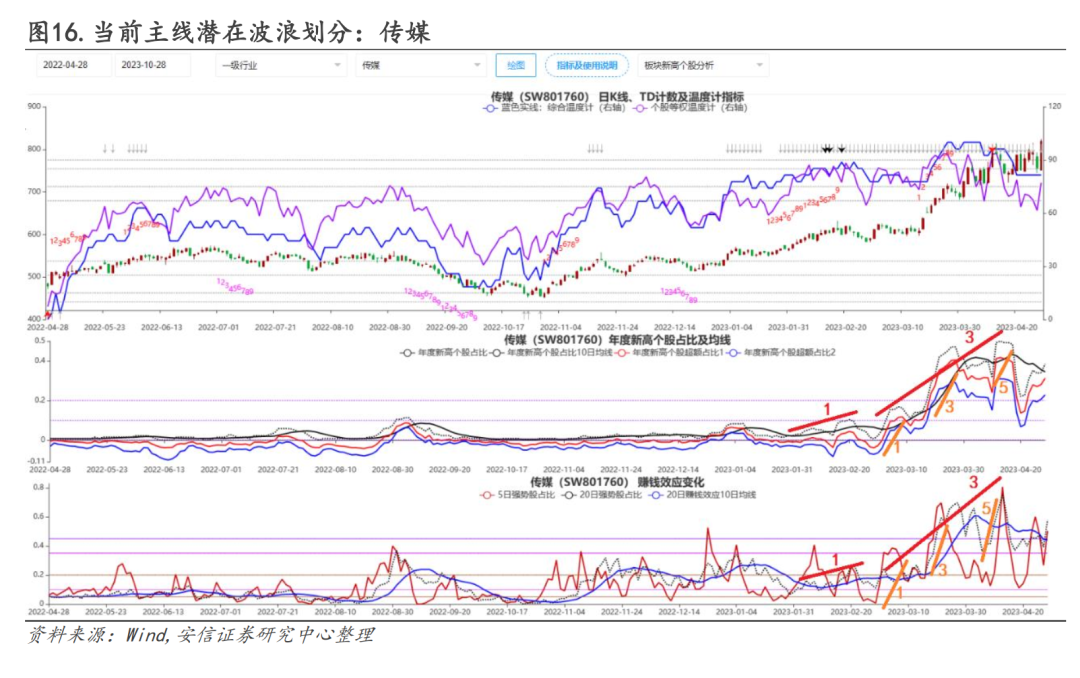

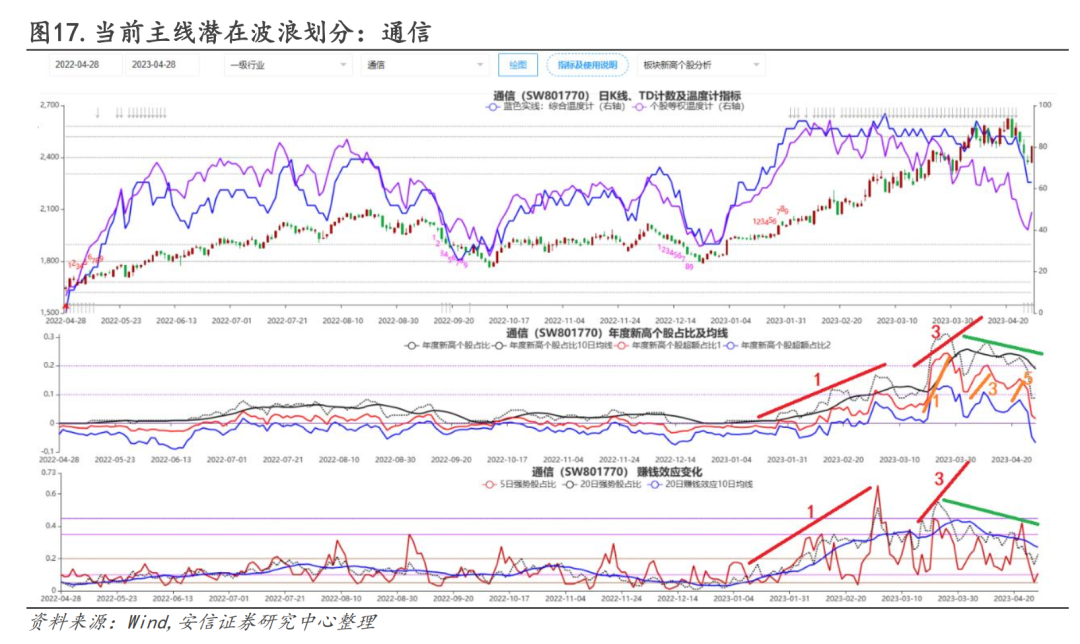

结果表明:如果是偏主题驱动的主线行情,往往存在三波上升浪行情;如果是有基本面支撑的长期主线,往往存在多个大级别趋势,继而在每波趋势之内,出现次级别的3波上升浪行情。在借鉴波浪理论的思想对主线板块进行复盘以及当下研判中有几点值得注意:

1)波浪理论中各浪型以及子浪的确认往往有一定的主观性,所以需要借助各个不同的指标以及技术逻辑来辅助确认,比如新高个股占比、赚钱效应状态、周期温度计的状态、顶背离等指标。

2)基于复盘目的所做的事后波浪划分相对较为容易,但对当下主线板块的波浪形态进行刻画却十分不易,甚至还有可能出现数不出第5浪,或者第5浪无法创新高的情形,所以抱着应对而非预测的心态来数当下的浪,继而设计一个相对较为完整的操作系统则显得尤为重要。本报告将在复盘过程中简要介绍几点应对技巧。

■ 当前主线的状态评估:虽各有不同,但或仍有后浪可期

■ 风险提示:基于历史数据和模型得到的结论可能因为市场环境的变化而失效。

目录

主线复盘的前提:定量界定历史主线

主线择时的基本逻辑:

主线行情往往具备标准的趋势浪特征

2.1.权益基金整体行业仓位

历史主线复盘:九大案例分析

本报告的主要目的不是列出所有的核心主线板块,也不是对当下的主线行情进行较长时间的预判,而是基于几个颇具特点和代表性的历史主线介绍一下主线择时和复盘的基本逻辑框架。如果需对历史上其他板块的主线特征进行复评,以及对当下的主线状态进行跟踪研判,可以通过我们的定量复盘系统来完成。

由前面的讨论可知,对于主线或潜在(近期出现过年度新高个股占比至少超过10%且同时过去6个月的Sharpe比率横截面排序分位点小于0.25)的主线行情,往往在某一波趋势浪中会出现5个子浪结构,其中的1浪、3浪和5浪是上升浪。

为了方便理解和展开讨论,我们对复盘图片结果中的线条和数字等标记进行统一的设置。一般对同一趋势浪中的1浪、3浪和5浪用同一颜色来标记,而不同趋势浪以及不同级别的趋势浪则使用不同的颜色来标记。此外,为了更好的确认一波趋势浪有进入末端的迹象,我们一般使用向下倾斜的绿色实线来标记各类指标的顶背离状态。

一般而言,某个级别的趋势浪往往会在快要结束之时出现各类指标以及各种级别的顶背离状态。但对于潜在主线而言,顶背离状态大概率不是趋势浪结束的充分条件,甚至不是一个必要条件。对于主线,其行情的末端大概率是浪形结构充分演绎完成之后,要不出现了较为明显的顶背离结构,要不就是行情充分演绎之后,板块之间的差异已经达到历史极值,主线自身而性价比已经大大下降,此时一有风吹草动就有可能进入快速大幅下跌的状态。

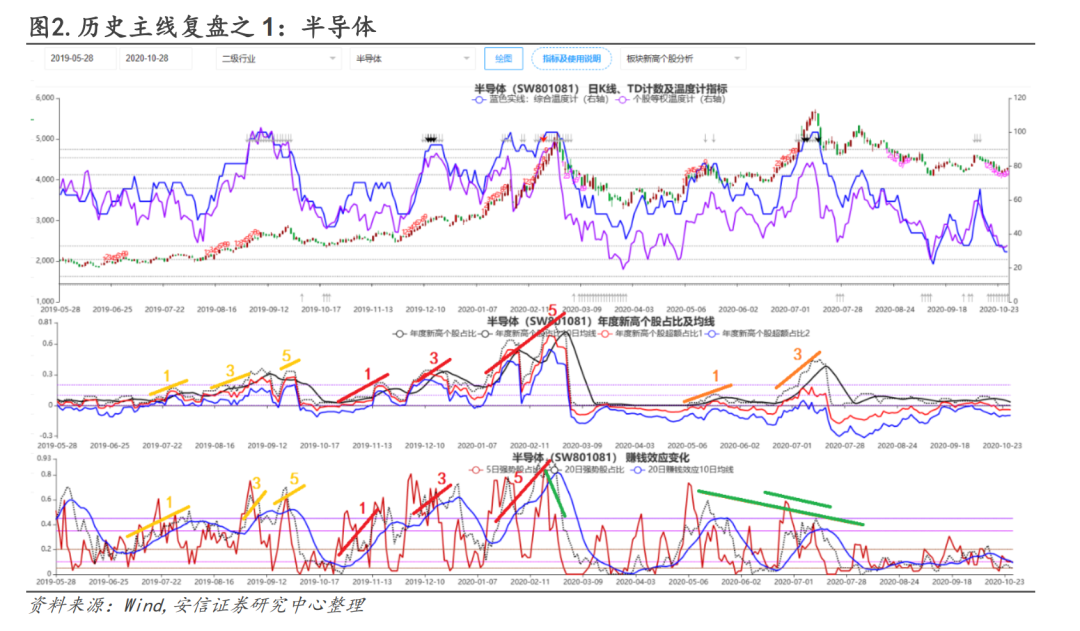

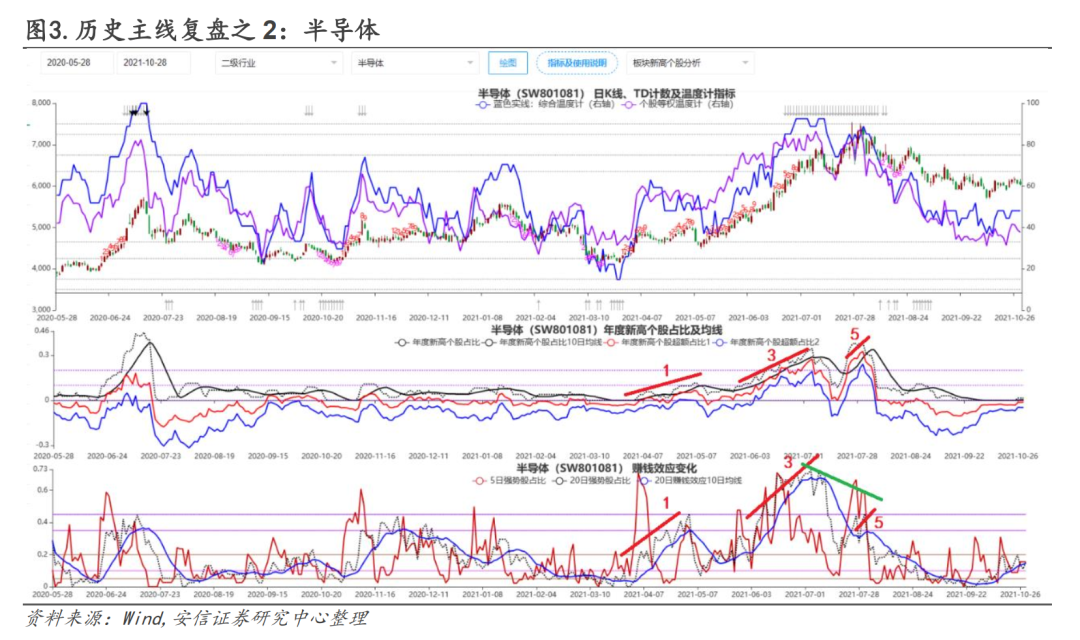

3.1.历史主线复盘之:半导体

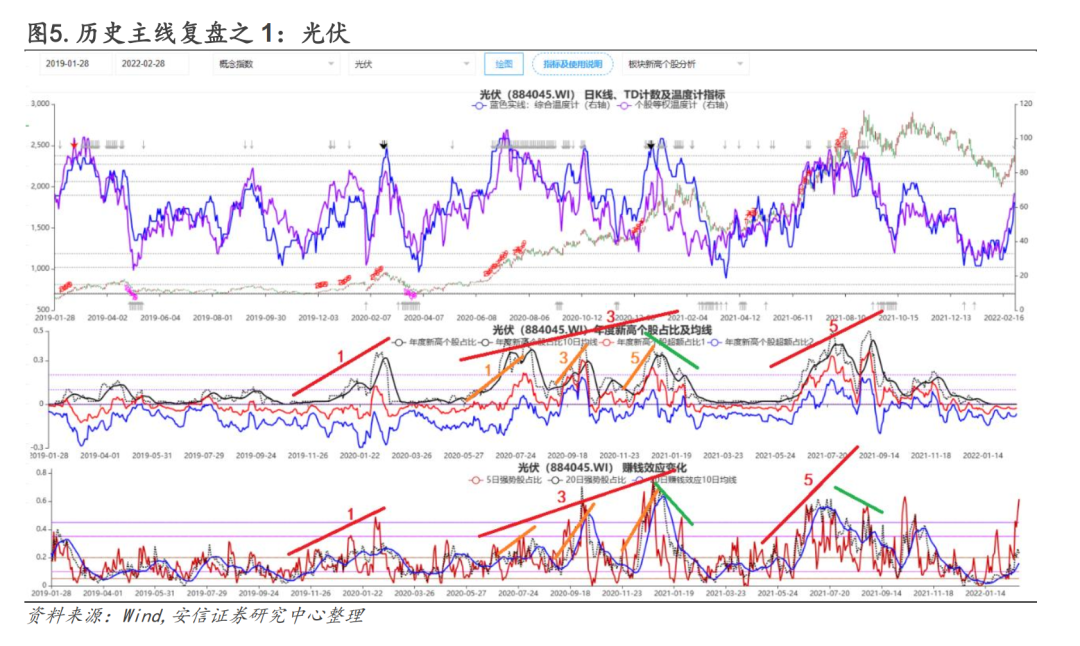

3.2.历史主线复盘之:光伏

3.3.历史主线复盘之:动力电池

3.4.历史主线复盘之:白酒

3.5.历史主线复盘之:医药生物

3.6.历史主线复盘之:煤炭

3.7.历史主线复盘之:有色金属

3.8.历史主线复盘之:电力

3.9.历史主线复盘之:猪产业

当前主线潜在浪型结构划分:

虽各有不同,但或仍有后浪可期

风险提示与免责声明

长按识别二维码可关注

本篇文章来源于微信公众号: 主动型量化