【信达金工|资金流周报】内外因素交织,观望情绪再起

内外因素交织,观望情绪再起。本周观望情绪有所加重,公募主/被动资金进出均不明显,主力流出幅度收窄,风格上仍体现为小微盘占优,核心资产走弱,价值好于成长的格局。重点事件包括:(1)11月15日,国家主席习近平在美国旧金山同美国总统拜登举行中美元首会晤,就气候变化、人工智能、禁毒以及教育、工商界和体育领域加强交流合作达成一致意见。在“巴厘岛”到“旧金山”1年时间里,中美关系屡有分歧;本次中美元首会晤传递了和平发展的积极信号,或利好出口链相关标的。(2)11月14日晚,美国劳工部公布10月美国CPI数据,10月CPI同比3.2%(市场预期3.3%),环比持平。美国通胀超预期降温强化了市场对加息周期结束的判断;芝商所FedWatch数据显示,隐含加息路径中12月不加息概率已升至100%,再次加息的必要性和可能性均已较小。本周陆股通依旧录得净流出,额度约49.76亿元,流出方向集中在金融、传媒等板块,但近期流出斜率较此前已有明显放缓。我们认为,年初以来市场长期处于小盘、价值占优的环境,下一阶段资金面的核心矛盾很可能聚焦在对风格拐点位置的判断;建议持续关注国内稳增长相关政策节奏对跨年行情的影响。

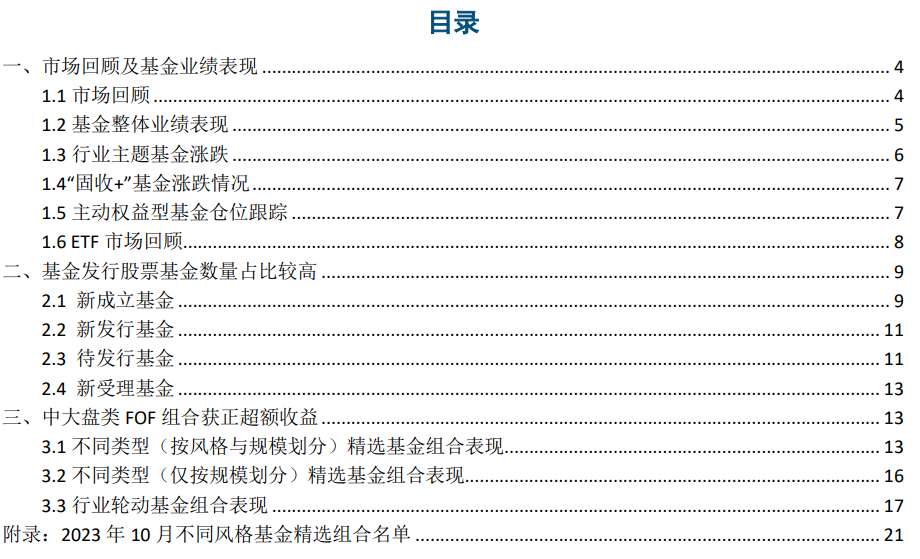

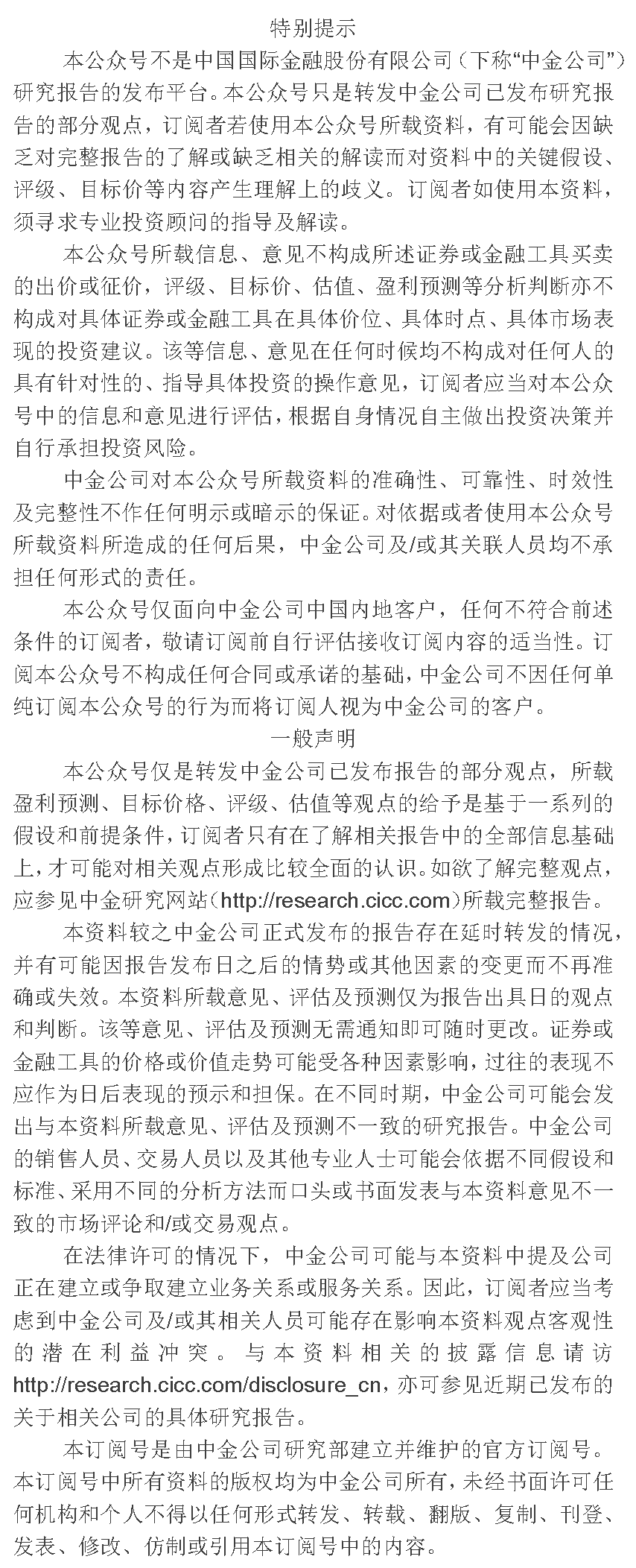

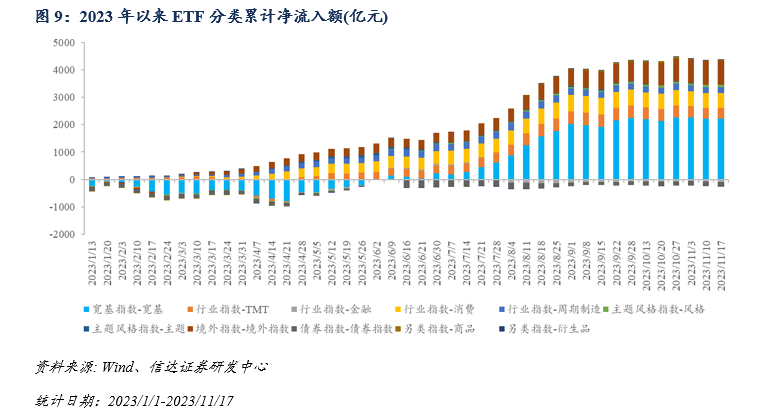

公募:观望情绪再起,宽基ETF仅录得微幅正流入。截至2023/11/17,主动权益型基金平均测算仓位85.89%;普通股票型、偏股混合型、配置型基金平均测算仓位88.10%、86.20%、84.32%;最新“固收+”基金测算仓位24.69%,较上周值24.50%上升0.18pct,较年初值21.48%提升3.21pct。行业配置变动方面:近1周医药测算仓位提升幅度较大,石油石化、计算机、农林牧渔、国防军工等行业测算仓位下行幅度较大。新基金发行方面:(1)受市场行情等因素影响,主动权益型基金发行数量及规模不及以往,或仍有待后续行情支持。2023年以来,主动权益型基金新发287只;规模合计1247.72亿元,仅为2022年同期的约59.14%。(2)被动权益型基金规模也有缩水,但与2022年同期相差不大。2023年以来,被动权益型基金新发197只;规模合计1047.63亿元,约为2022年同期的87.92%。ETF流向方面:本周宽基ETF净流入约0.18亿元;分行业来看TMT、金融、消费、周期制造主题产品分别流入-4.69亿元、-1.93亿元、10.27亿元、-10.02亿元。2023年以来(截至2023/11/17),宽基ETF累计净流入约2226.20亿元。

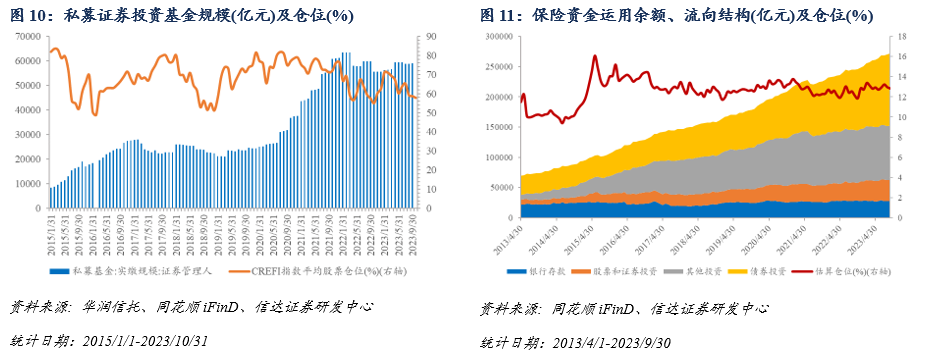

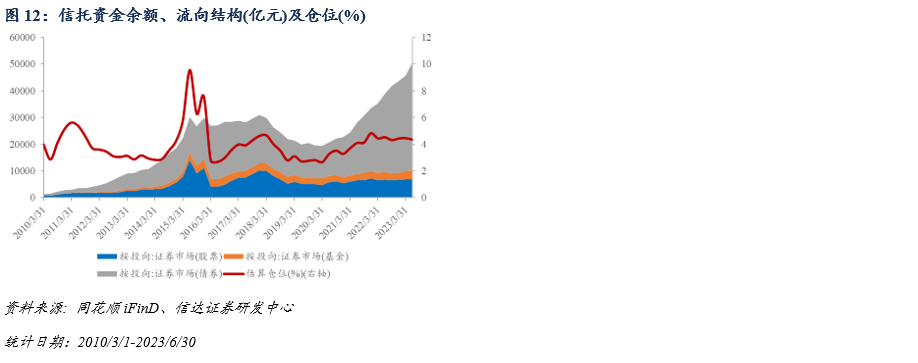

其他重点监控机构方面:(1)私募:规模方面,截至2023年9月底,私募证券投资基金规模5.89万亿元,与3个月前水平(6月:5.95万亿元)相比变动不明显;仓位方面,截至2023年10月底,华润信托阳光私募股票多头指数成份基金平均股票仓位57.83%,较9月底下降0.89pct;已降至近1年来低位,自7月起连续3个月下降。(2)保险:9月估算仓位12.82%,较8月底下降0.12pct。(3)信托:2023Q2估算仓位4.34%,较上季末下降0.11pct。

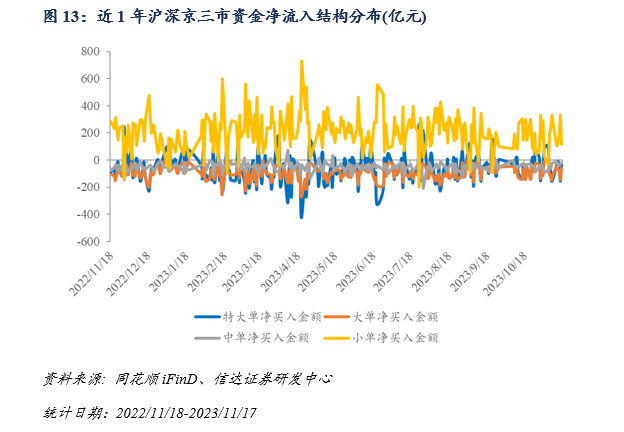

主力/主动资金流向:主力流出幅度收窄,小盘风格仍相对占优,2023W44周主买净额约-1082亿元。行业方面:本周主力流出电子、计算机、电新、医药等行业,主动资金流入军工、钢铁等。

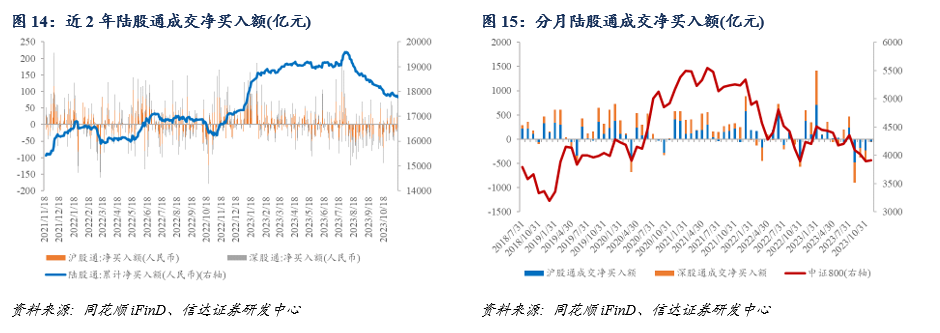

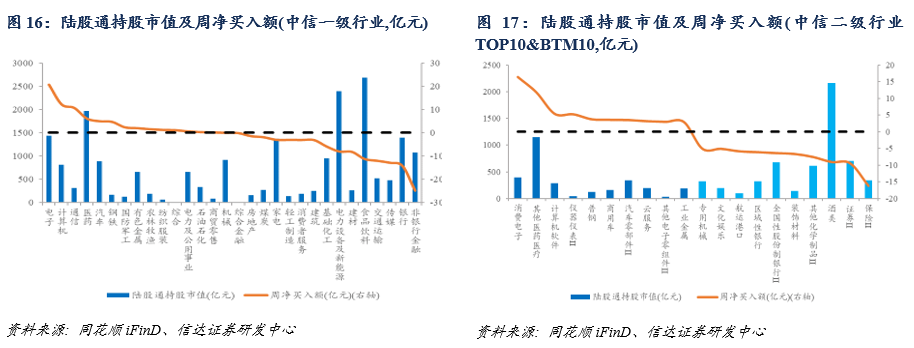

沪深港通:北向资金当周共计净卖出约49.76亿元,其中沪股通净卖出约41.82亿元,深股通净卖出约7.94亿元。2023年11月以来北向资金累计净卖出约52.20亿元,年初以来北向资金累计净买入约531.86亿元。行业方面:一级行业层面,本周北向资金流入TMT,流出金融;二级行业层面,本周北向资金流入消费电子,流出保险、证券、酒类等。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

资金博弈是推动资产价格形成的重要因素,资金流向和结构观察是权益市场投资者绕不开的“必修课”。为此,信达金工团队推出权益市场资金流向追踪系列周报,从各大关键机构和不同属性的资金出发刻画市场动向,涵盖公募、私募、保险、信托、主力/主动资金流、北向资金、两融、新股首发、限售解禁、产业资本增减持等方面,部分数据经公开披露值加工计算得到。

公募:观望情绪再起,宽基ETF仅录得微幅正流入

国内公募基金仓位真实数据存在低频性、滞后性,仅能从定期报告中提炼,追踪价值受数据可得性限制。为解决这一痛点,我们“因基施策”,在兼顾基金持仓偏好和换手特征的基础上构建模拟组合,推出周频基金仓位测算数据。具体方法论详见报告《基于基金模拟组合的公募基金仓位测算——探寻高精度的仓位测算方法》。

截至2023/11/17,主动权益型基金平均测算仓位85.89%;普通股票型、偏股混合型、配置型基金平均测算仓位88.10%、86.20%、84.32%;最新“固收+”基金测算仓位24.69%,较上周值24.50%上升0.18pct,较年初值21.48%提升3.21pct。

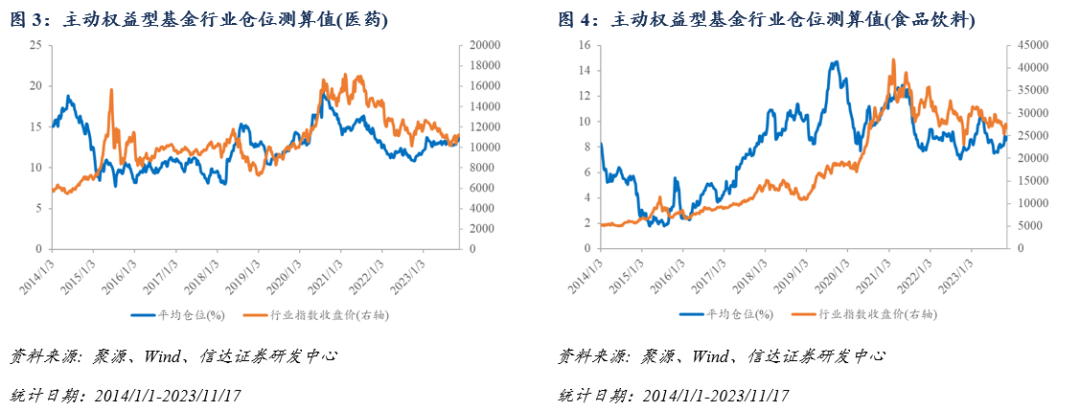

基于此前报告《如何更精准地实时跟踪基金的行业与风格仓位》,我们使用模拟持仓方法即时估计公募基金的行业配置动向。模型测算结果显示:(1)当前公募前五大重仓行业:医药、电子、食品饮料、电新、计算机。最新测算仓位如下:医药13.69%,电子11.39%,食品饮料8.79%,电力设备及新能源7.93%,计算机5.6%,基础化工5.41%,机械5.28%,汽车4.23%,有色金属3.62%,国防军工3.58%,家电3.21%,通信2.79%,农林牧渔2.56%,非银行金融2.36%,交通运输2.29%,传媒1.85%,银行1.74%,房地产1.7%,电力及公用事业1.64%,石油石化1.3%,轻工制造1.25%,建筑1.15%,建材1.11%,消费者服务1.02%,煤炭0.94%,钢铁0.92%,纺织服装0.91%,综合0.8%,商贸零售0.53%,综合金融0.41%。

(2)行业配置变动方面:近1周医药测算仓位提升幅度较大,石油石化、计算机、农林牧渔、国防军工等行业测算仓位下行幅度较大。

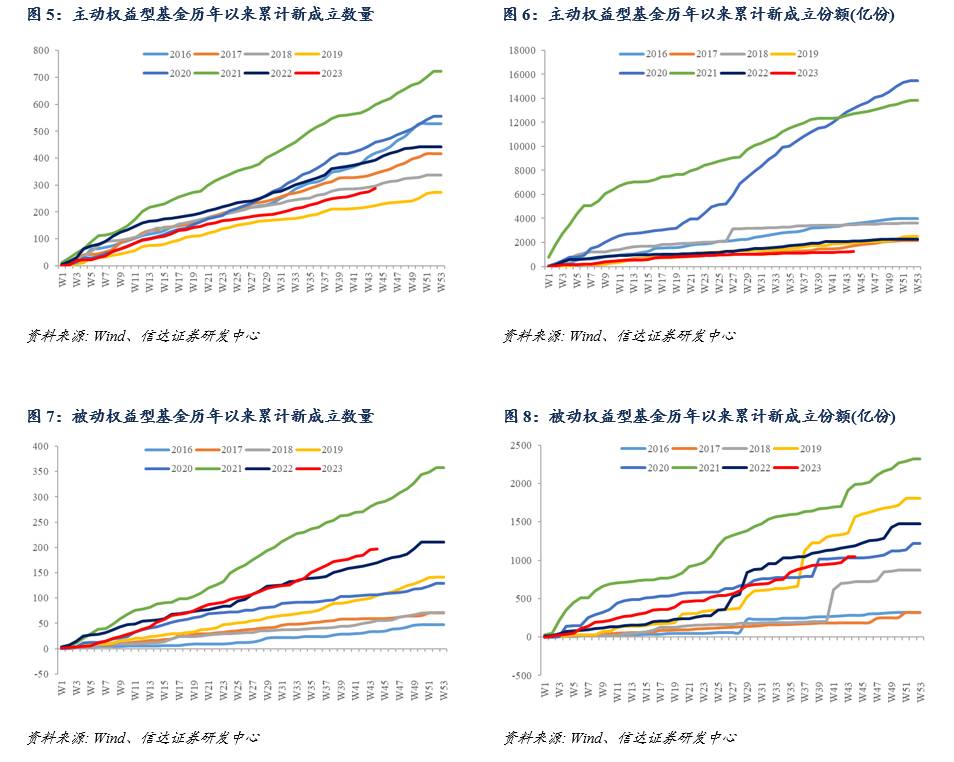

新基金发行方面:(1)受市场行情等因素影响,主动权益型基金发行数量及规模不及以往,或仍有待后续行情支持。2023年以来,主动权益型基金新发287只;规模合计1247.72亿元,仅为2022年同期的约59.14%。(2)被动权益型基金规模也有缩水,但与2022年同期相差不大。2023年以来,被动权益型基金新发197只;规模合计1047.63亿元,约为2022年同期的87.92%。

ETF流向方面:本周宽基ETF净流入约0.18亿元;分行业来看TMT、金融、消费、周期制造主题产品分别流入-4.69亿元、-1.93亿元、10.27亿元、-10.02亿元。2023年以来(截至2023/11/17),宽基ETF累计净流入约2226.20亿元。

其他重点监控机构:10月私募权益仓位约57.83%,较9月底下降0.89pct

其他重点监控机构方面:(1)私募:规模方面,截至2023年9月底,私募证券投资基金规模5.89万亿元,与3个月前水平(6月:5.95万亿元)相比变动不明显;仓位方面,截至2023年10月底,华润信托阳光私募股票多头指数成份基金平均股票仓位57.83%,较9月底下降0.89pct;已降至近1年来低位,自7月起连续3个月下降。(2)保险:9月估算仓位12.82%,较8月底下降0.12pct。(3)信托:2023Q2估算仓位4.34%,较上季末下降0.11pct。

主力/主动资金流向:主力流出幅度收窄,小盘风格仍相对占优

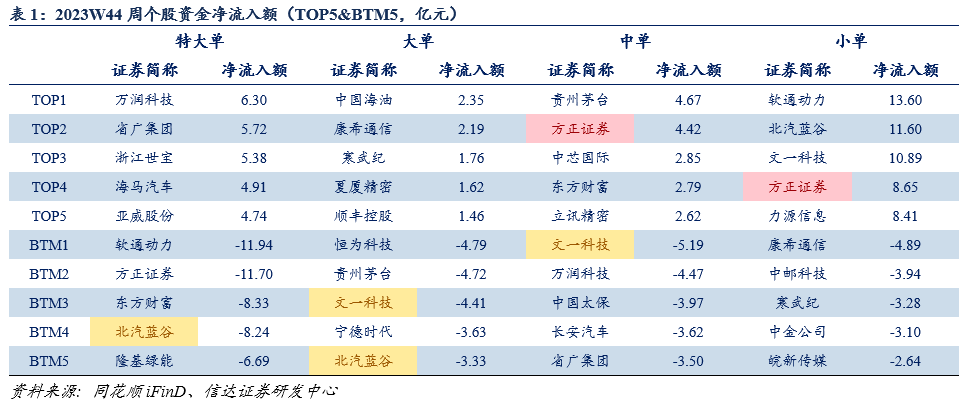

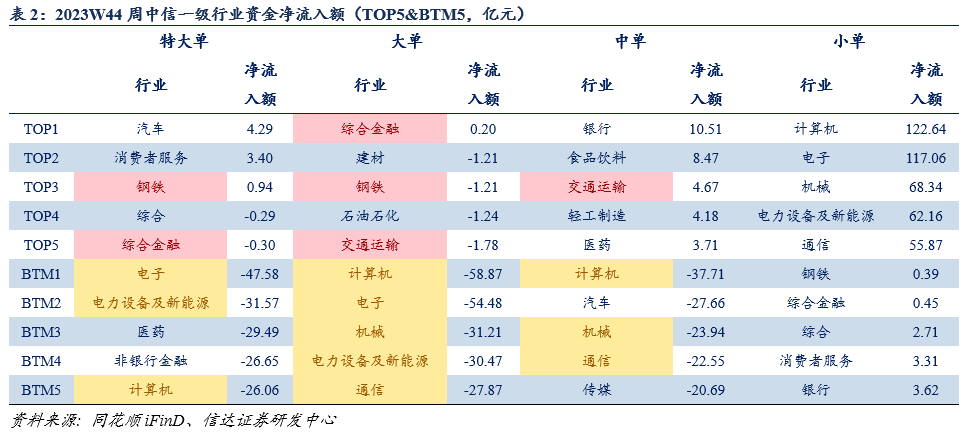

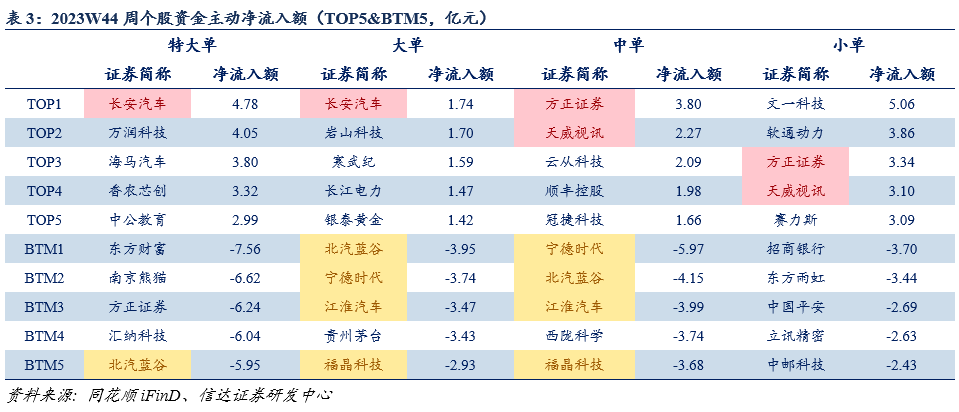

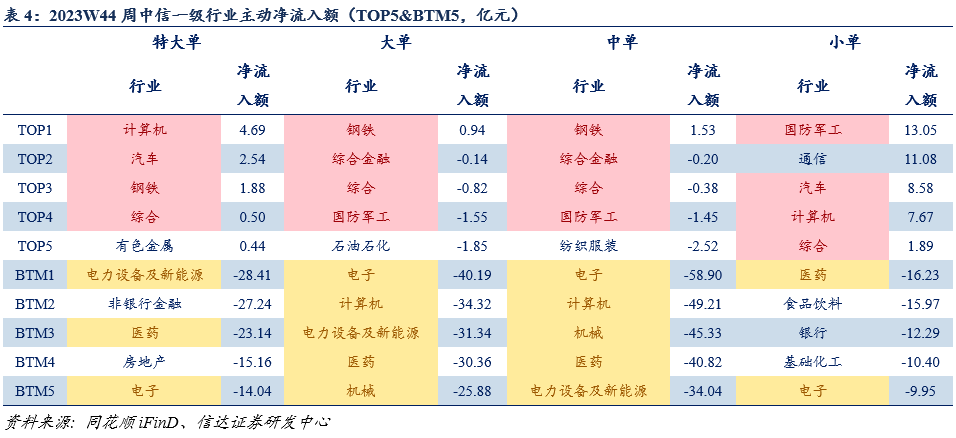

本章的统计基于同花顺对主力资金的划分,标准如下:(1)特大单:成交量在20万股以上,或成交金额在100万元以上的成交单;(2)大单:成交量在6万股到20万股之间,或成交金额在30万到100万之间,或成交量占流通盘0.1%的成交单;(3)中单:成交量在1万股与6万股之间,或成交金额在5万到30万之间的成交单;(4)小单:成交量在1万股以下,或成交金额在5万元以下的成交单。

主力流出幅度收窄,小盘风格仍相对占优,2023W44周主买净额约-1082亿元。行业方面:本周主力流出电子、计算机、电新、医药等行业,主动资金流入军工、钢铁等。主力资金流:(1)个股:主力净流入&中小单净流出:万润科技、浙江世宝、省广集团、亚威股份、海马汽车等。主力净流出&中小单净流入:软通动力、方正证券、北汽蓝谷、东方财富、力源信息等。(2)行业:主力净流入&中小单净流出:消费者服务等。主力净流出&中小单净流入:电子、计算机、电力设备及新能源、医药、机械等。主动资金流:(1)个股:主动资金更看好云从科技、长安汽车、岩山科技、天威视讯、长江电力等标的,宁德时代、北汽蓝谷、江淮汽车、西陇科学、南京熊猫等标的遭主动资金净卖出。(2)行业:主买净额居前的行业有:国防军工、钢铁、综合等;流出较多的行业有:电子、医药、电力设备及新能源、机械、基础化工等。

沪深港通:本周北向资金累计净卖出约49.76亿元

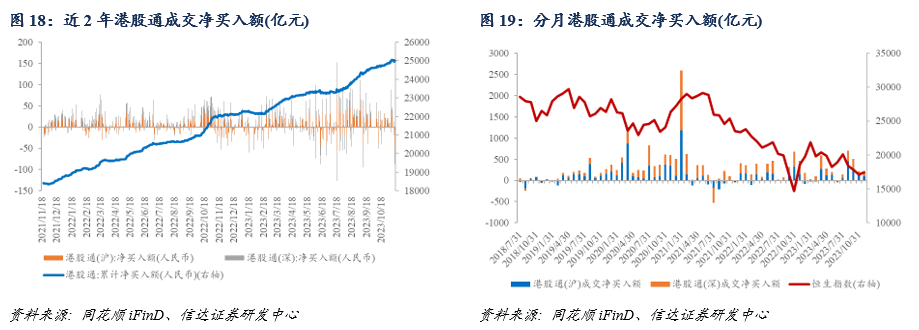

北向资金当周共计净卖出约49.76亿元,其中沪股通净卖出约41.82亿元,深股通净卖出约7.94亿元。2023年11月以来北向资金累计净卖出约52.20亿元,年初以来北向资金累计净买入约531.86亿元。行业方面:一级行业层面,本周北向资金流入TMT,流出金融;二级行业层面,本周北向资金流入消费电子,流出保险、证券、酒类等。

南向资金当周共计净卖出约19.23亿元,其中港股通(沪)净卖出约13.47亿元,港股通(深)净卖出约5.76亿元。2023年11月以来南向资金累计净买入约191.37亿元,年初以来南向资金累计净买入约2842.59亿元。

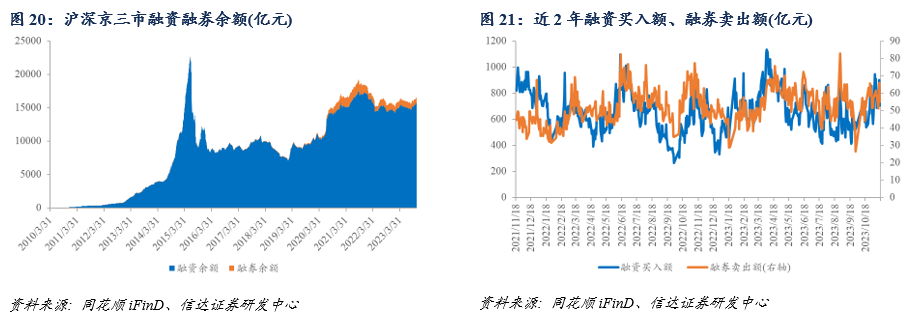

两融:最新融资余额15864亿元,融资余额持续上行

截至2023/11/16,沪深京三市两融余额约16675亿元,其中融资余额约15864亿元,融券余额约811亿元。

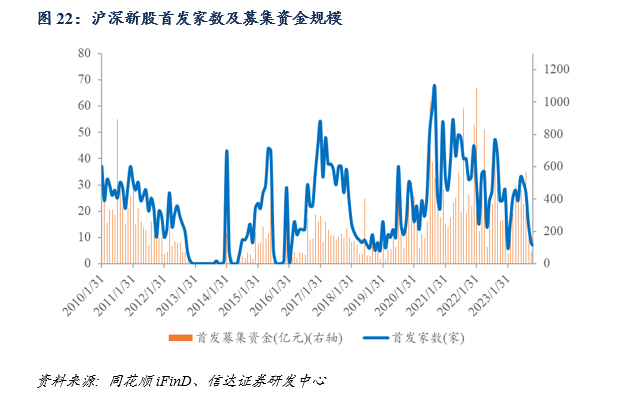

一级:2023M11以来沪深上市新股共计7只,首发募资金额约57.48亿元

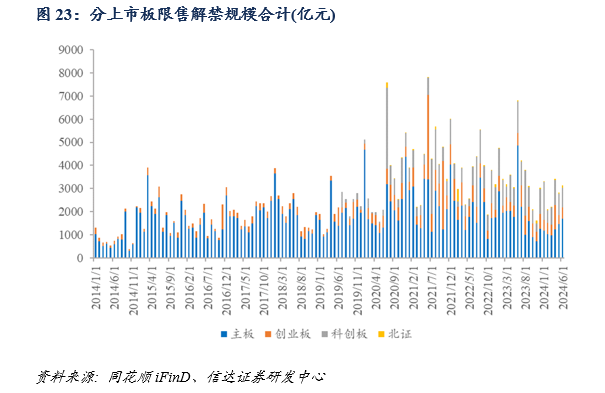

限售解禁:2023M11沪深限售解禁金额预计约1500亿元

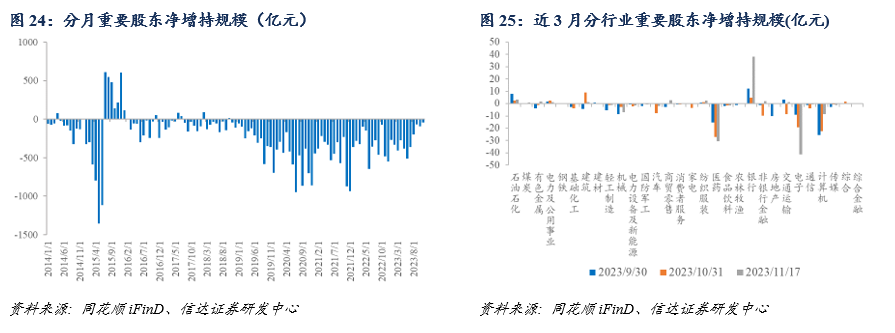

重要股东:新规后重要股东减持幅度明显减弱

报告来源

本文源自报告《权益市场资金流向追踪W44:内外因素交织,观望情绪再起》

报告时间:2023年11月19日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究