【信达金工于明明团队】本周宽基指数ETF净流入超百亿,多只中长期纯债基金和被动指数债券基金成立

▶ 基金业绩:本周主动偏股型基金的净值涨跌幅平均值-0.82%。近三月,主动偏股型基金的净值涨跌幅平均值-4.32%;主动偏股型基金年初至今的净值涨跌幅平均值-10.86%;上涨基金数目占比为10.46%。

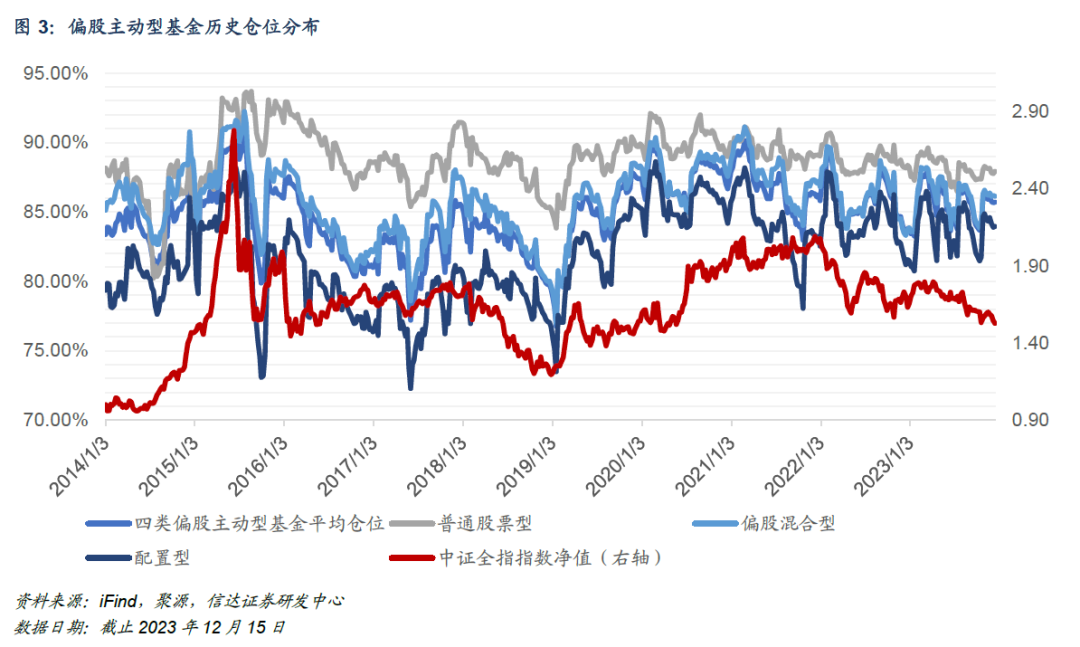

▶ 主动偏股基金仓位分布:从持股市值加权平均值来看,本周各类型的主动偏股基金的平均仓位较上周基本不变。截止2023年12月15日,偏股主动型基金的平均仓位为85.69%。其中,普通股票型基金的平均仓位约87.91%(较上周上升0.16pct),偏股混合型基金的平均仓位约86.11%(较上周下降0.06pct),配置型基金的平均仓位约83.95%(较上周上升0.07pct)。近一月主动偏股基金仓位略有降低。

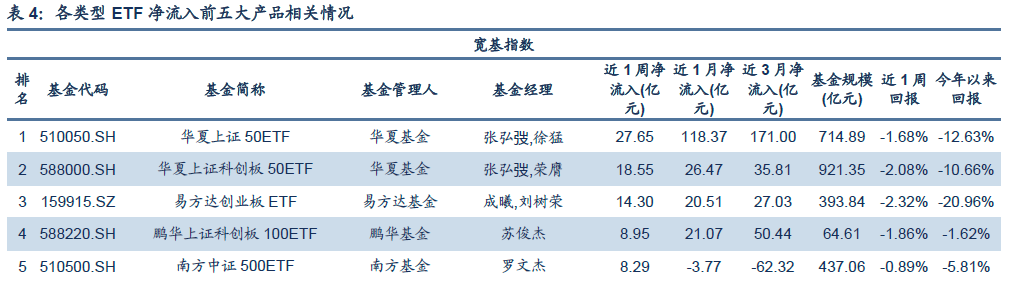

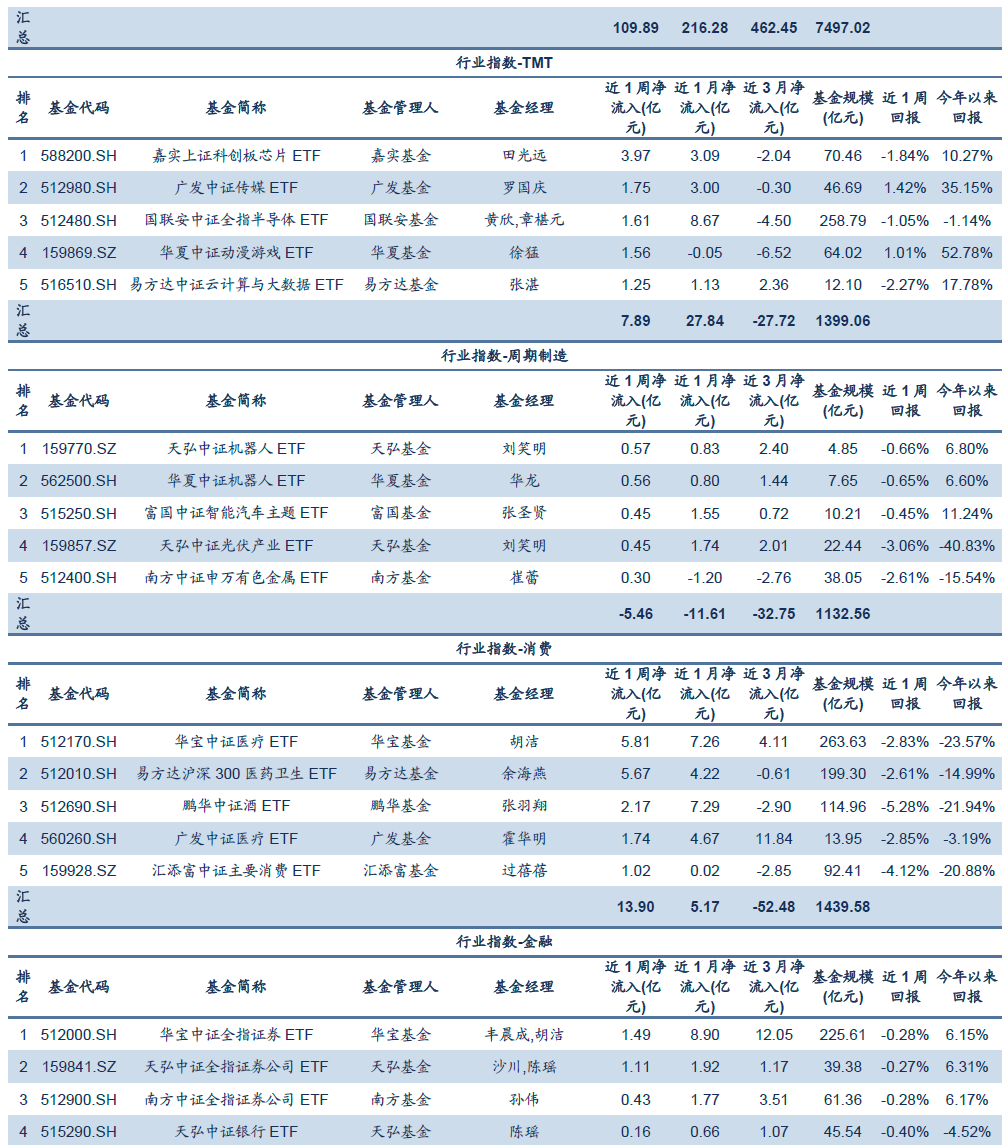

▶ 股票型ETF资金流入流出情况:本周(2023.12.11至2023.12.15),股票型ETF资金净流入195.7亿元。宽基ETF方面,本周资金净流入109.89亿元,规模达到7497.02亿元。行业ETF方面,本周资金净流入14.26亿元,规模达到4962.55亿元。其中,消费、TMT板块呈资金净流入,净流入金额分别为13.90亿元、7.89亿元;周期制造、金融板块呈资金净流出。金融板块ETF近三月和近一月资金净流入均相对较多;周期制造板块ETF持续净流出;TMT近一月资金净流入较多。风格主题ETF方面,本周风格指数ETF净流入6.07亿元;主题相关ETF资金净流入22.16亿元。近一周,南方中证国新央企科技引领ETF资金净流入较多。近三月,风格指数ETF资金连续净流入较多,其中,景顺长城中证红利低波动100ETF净流入金额靠前。近一月,主题ETF资金净流入较多。其中,净流入金额较多的为南方中证国新央企科技引领ETF、博时央企创新驱动ETF。境外ETF方面,本周资金净流入32.29亿元,规模达到2786.29亿元。近一月、近三月境外ETF 资金净流入金额分别为89.97亿元、245.91亿元。商品ETF方面,本周资金净流入8.11亿元,规模达到296.84亿元,近一月资金净流入较多的产品为华安黄金ETF。债券ETF方面,截至本周五,规模达到651.17亿元,近三月净流出金额为62.71亿元。

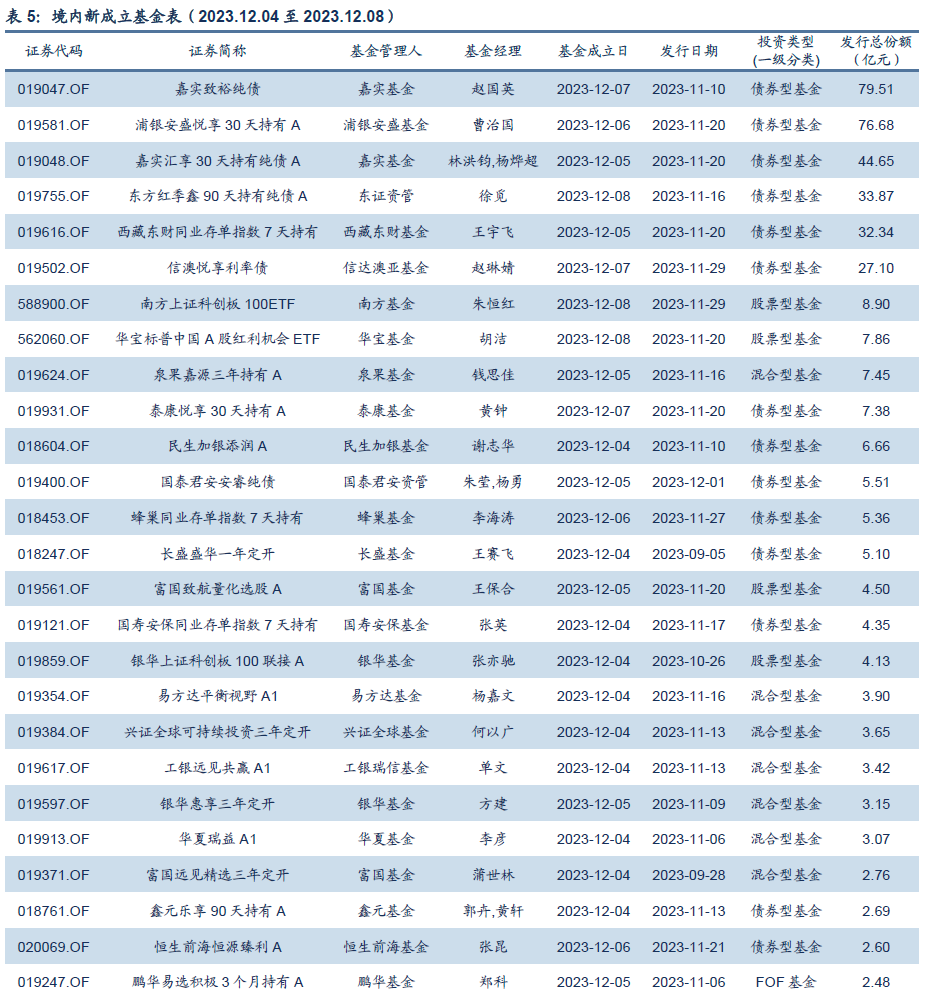

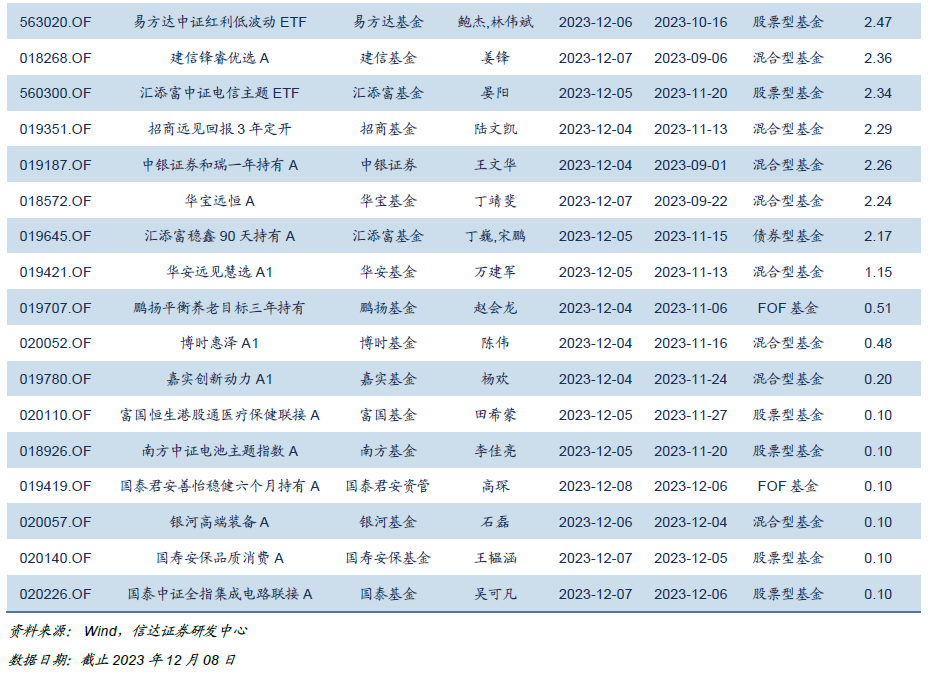

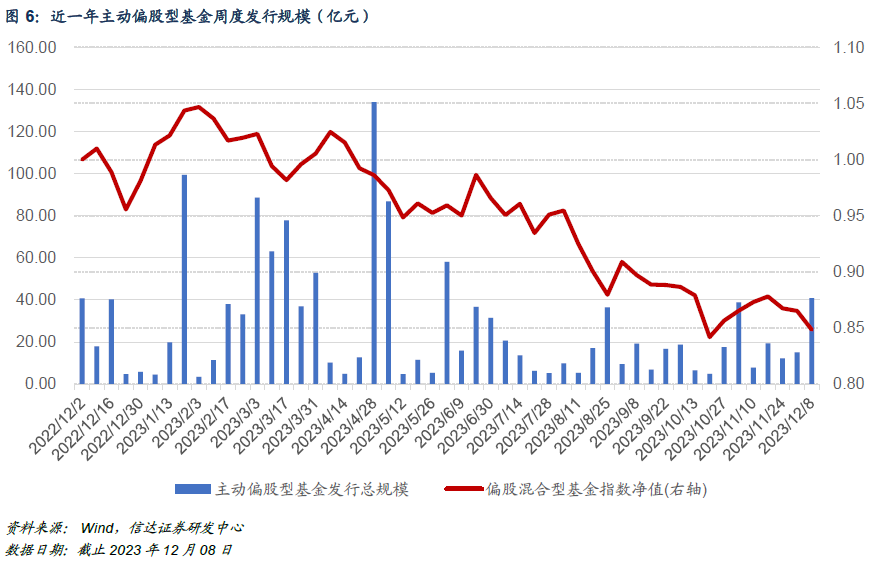

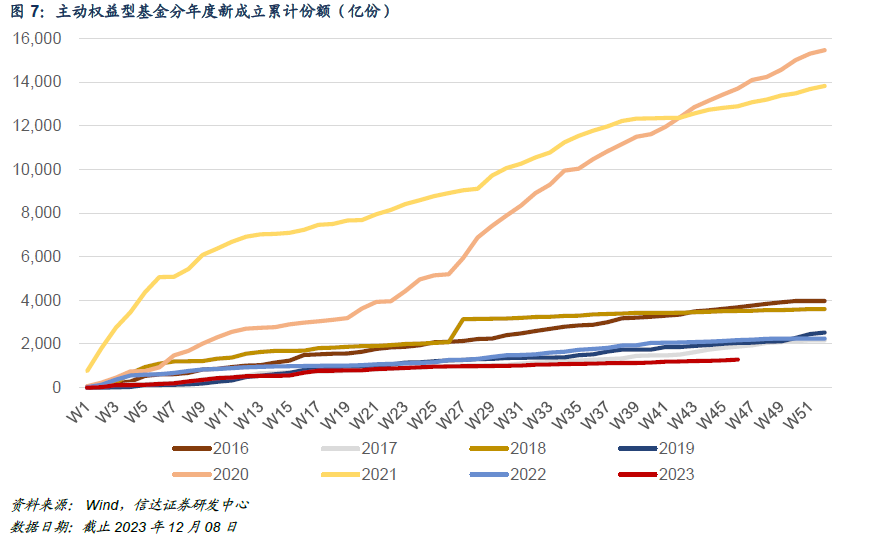

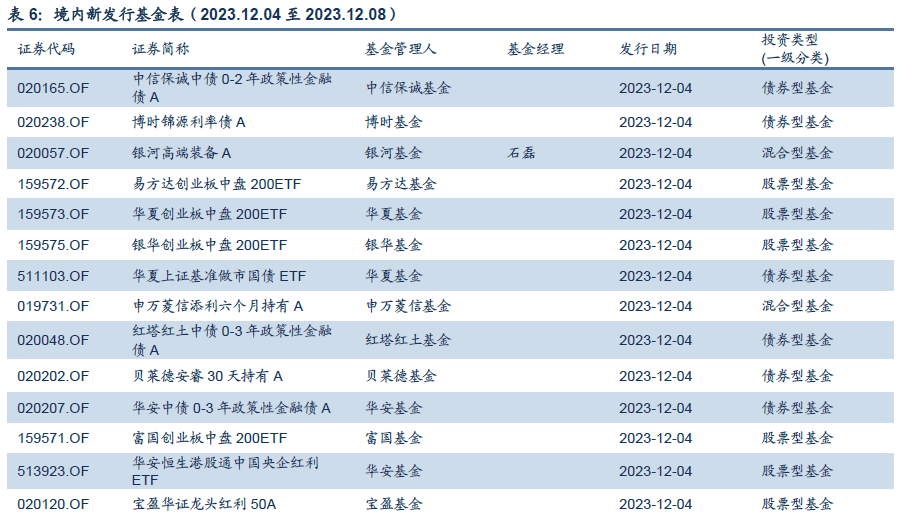

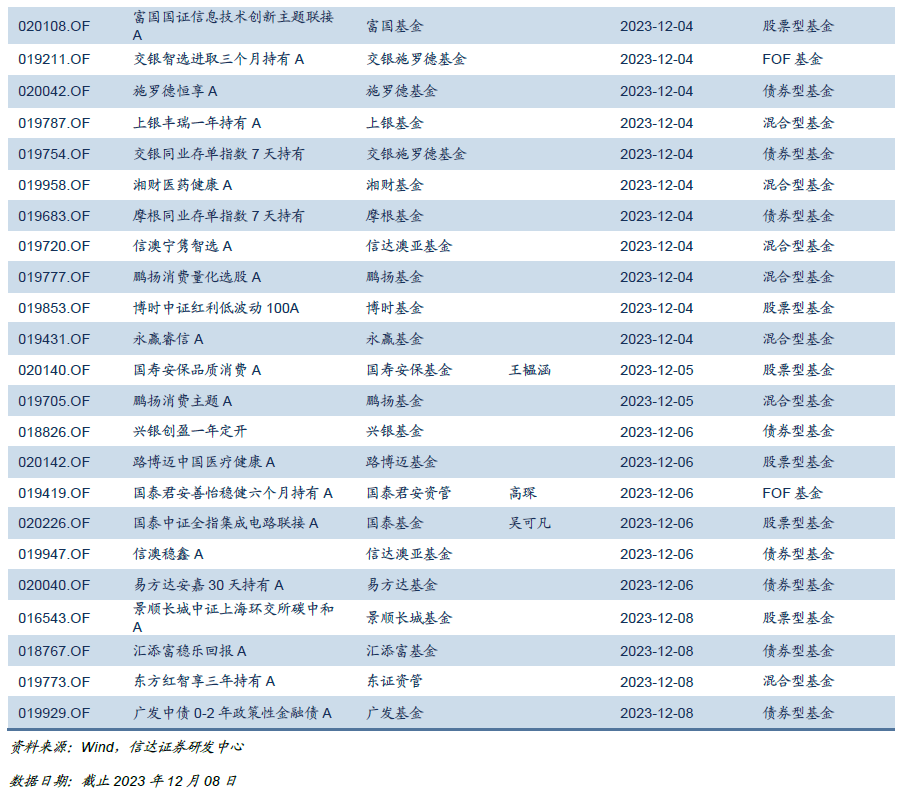

▶ 境内新成立与新发行基金:本周(2023.12.11至2023.12.15),境内新成立基金数量共计23只,分别是债券型基金14只、混合型基金3只、股票型基金6只。本周发行总份额488.12亿元。本周发行总份额488.12亿元。其中,主动偏股型基金发行总规模为5.23亿元,处于近一年历史周度发行总规模的11.70%分位。本周多只被动指数型债券基金和中长期纯债型基金成立,并且发行份额较大。本周,境内新发行26只基金,分别是债券型基金12只、股票型基金8只、混合型基金6只。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

市场回顾

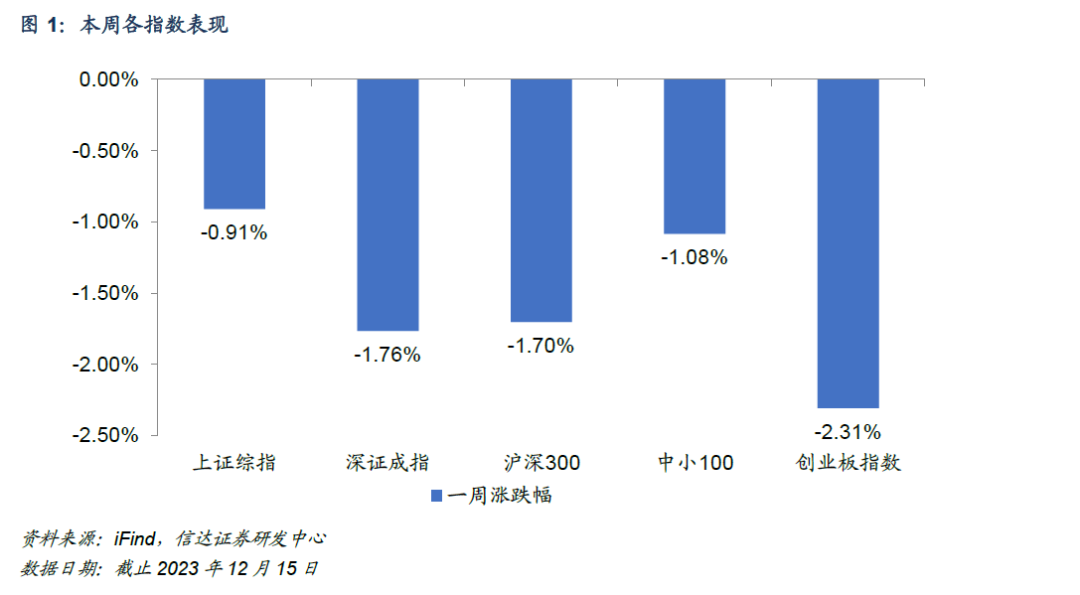

本周市场宽基指数普遍下跌。截至2023年12月15日,上证综指收于2942.56点,近一周下跌0.91%;深证成指收于9385.33点,近一周下跌1.76%;沪深300收于3341.55点,近一周下跌1.7%;创业板指收于1848.5点,近一周下跌2.31%。

主动偏股型基金分析

1

基金业绩表现

近三月,主动偏股型基金的净值涨跌幅平均值-4.32%,基金上涨数目占比达到13.59%。其中:净值表现最好的前五只基金分别是先锋聚优灵活配置混合A、中信建投北交所精选两年定期开放混合A、汇添富北交所创新精选两年定期开放混合A、泰康北交所精选两年定期开放混合A、财通价值动量混合,近三月净值涨跌幅分别是27.58%、23.45%、22.89%、21.17%、19.95%。

年初至今,主动偏股型基金的净值涨跌幅平均值-10.86%,基金上涨数目占比达到10.46%。其中:净值表现最好的前五只基金分别是泰信行业精选灵活配置混合A、东吴移动互联灵活配置混合A、东方区域发展混合、东吴新趋势价值线灵活配置混合、华夏北交所创新中小企业精选两年定期开放混合,年初至今净值涨跌幅分别是48.24%、45.42%、43.54%、42.19%、39.08%。

2

权益仓位分布

从持股市值加权平均值来看,本周各类型的主动偏股基金的平均仓位较上周基本不变。截止2023年12月15日,偏股主动型基金的平均仓位为85.69%。其中,普通股票型基金的平均仓位约87.91%(较上周上升0.16pct),偏股混合型基金的平均仓位约86.11%(较上周下降0.06pct),配置型基金的平均仓位约83.95%(较上周上升0.07pct)。近一月主动偏股基金仓位略有降低,较一个月前(2023年11月17日),普通股票型基金、偏股混合型基金、配置型基金的权益仓位分别下降0.19pct、0.09pct、0.37pct。

3

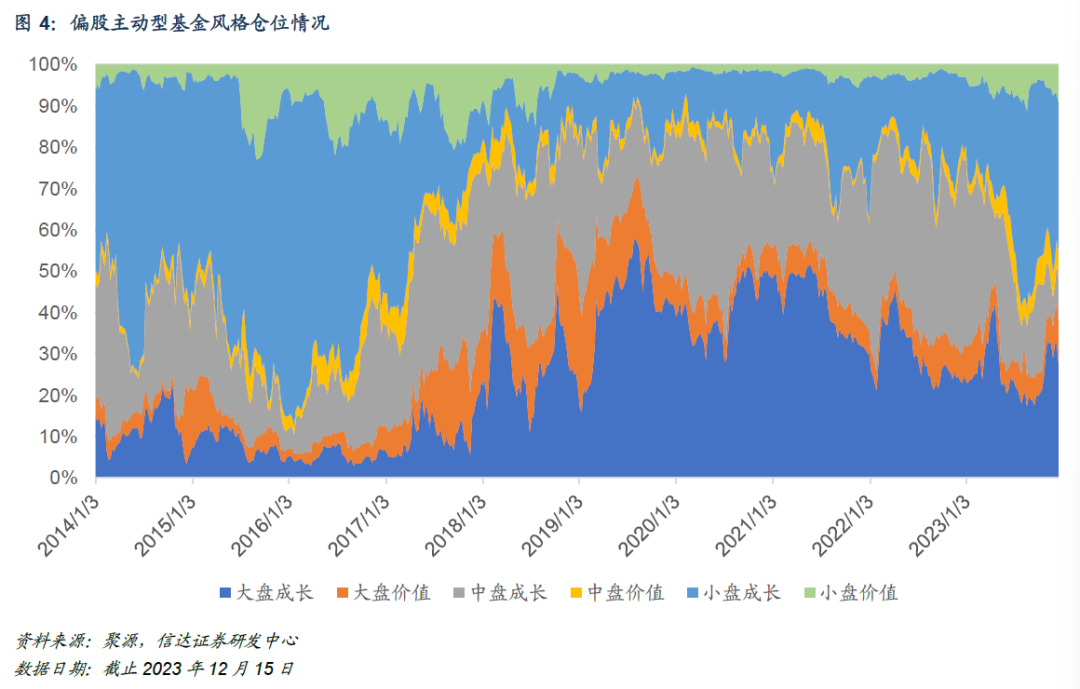

风格仓位

4

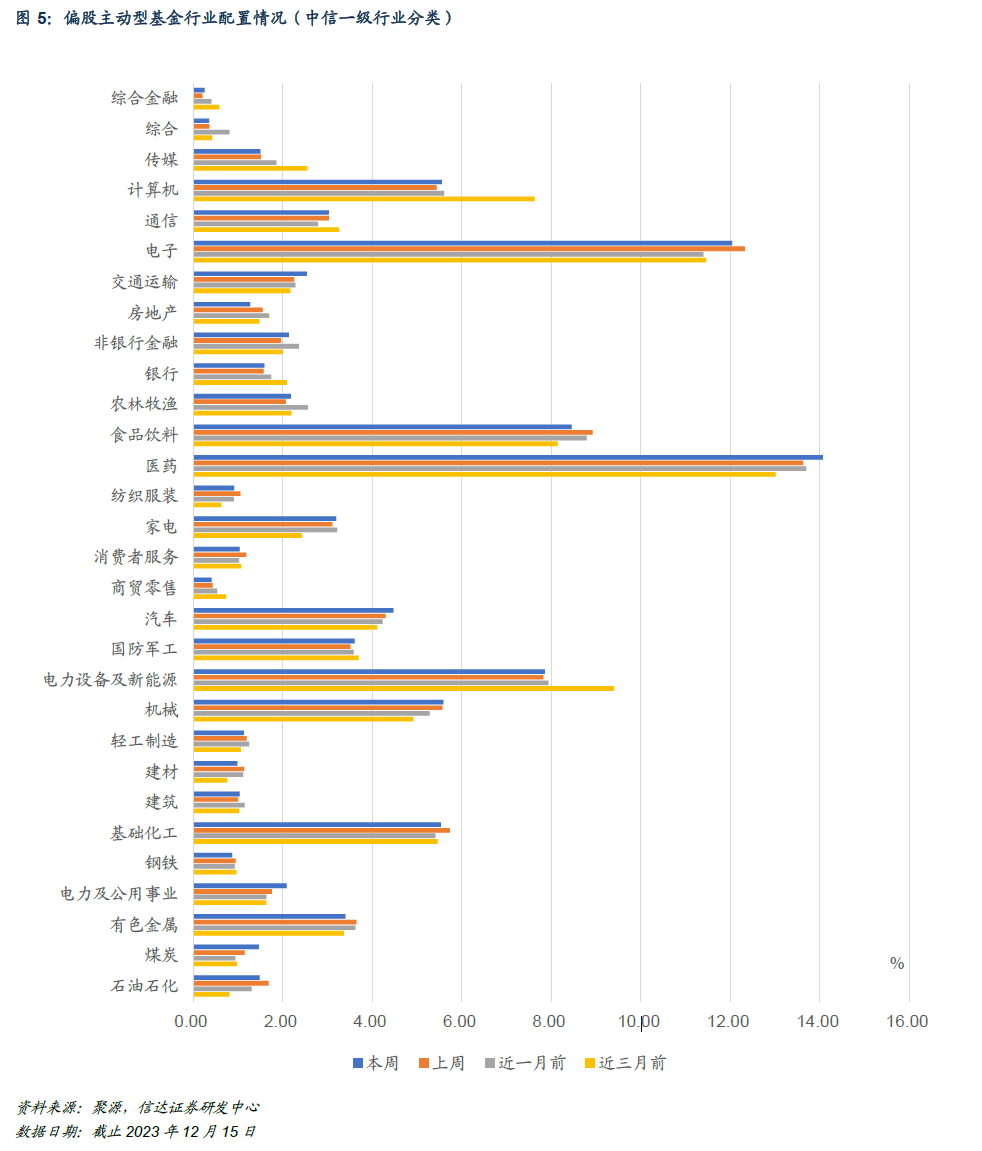

行业配置

近期情况看,近三月,医药、机械行业配置比例持续上调较多;传媒行业配置比例持续下降。较三个月前(2023.09.08),医药、机械行业配置比例分别上升1.05pct、0.67pct;传媒行业仓位下降1.05pct。较一月前(2023.11.17),医药、机械行业配置比例分别上升0.37pct、0.31pct;传媒行业仓位下降0.35pct。近一月,煤炭、电力及公用事业配置比例上升较多,较一个月前(2023.11.17)分别上升0.53pct、0.45pct。

股票型ETF资金流入流出情况

本周(2023.12.11至2023.12.15),股票型ETF资金净流入195.7亿元;债券ETF方面,本周资金净流入2.93亿元,规模达到651.17亿元;商品ETF方面,本周资金净流入8.11亿元,规模达到296.84亿元。

行业ETF方面,本周资金净流入14.26亿元,规模达到4962.55亿元。其中,消费、TMT板块呈资金净流入,净流入金额分别为13.90亿元、7.89亿元;周期制造、金融板块呈资金净流出,净流出金额分别为5.46亿元、2.07亿元。本周,净流入较多的产品为华宝中证医疗ETF、易方达沪深300医药卫生ETF,净流入金额分别为5.81亿元、5.67亿元。近期整体情况来看,金融板块ETF近三月和近一月资金净流入均相对较多;周期制造板块ETF持续净流出;TMT近一月资金净流入较多。剔除指数涨跌后,近一月,金融和TMT板块ETF的净流入金额分别为25.15亿元、27.84亿元;周期制造板块ETF资金净流出11.61亿元。近三月,周期制造板块 ETF 资金净流出32.75亿元;金融板块ETF净流入金额达到35.74亿元。

风格主题ETF方面,本周风格指数ETF净流入6.07亿元;主题相关ETF资金净流入22.16亿元。近一周资金净流入较多的主题ETF为南方中证国新央企科技引领ETF,资金净流入达到8.91亿元。近三月,风格指数ETF资金连续净流入较多,剔除指数涨跌后,近一月与近三月分别净流入31.71亿元、69.78亿元。其中,景顺长城中证红利低波动100ETF近三月与近一月资金净流入较多,剔除指数涨跌后的净流入金额分别为41.49亿元、28.54亿元;近一月,主题ETF资金净流入较多,达到36.25亿元。其中,净流入金额较多的为南方中证国新央企科技引领ETF、博时央企创新驱动ETF。

境外ETF方面,本周资金净流入32.29亿元,规模达到2786.29亿元。剔除指数涨跌后,近一月境外ETF 资金净流入金额为89.97亿元,近三月净流入金额为245.91亿元。其中,近一月、近三月净流入均较多的产品包括华夏恒生科技ETF、华夏恒生互联网科技业ETF、华泰柏瑞南方东英恒生科技ETF。

债券ETF方面,剔除指数涨跌后,近三月净流出金额为62.71亿元。其中,近三月资金净流出较多的为海富通中证短融ETF,剔除指数涨跌后的净流出金额达到63.35亿元。

商品ETF方面,近一月净流入较多的产品为华安黄金ETF,剔除指数涨跌后的净流入金额达到9.37亿元。

境内新成立与新发行基金

1

新成立基金

2

新发行基金

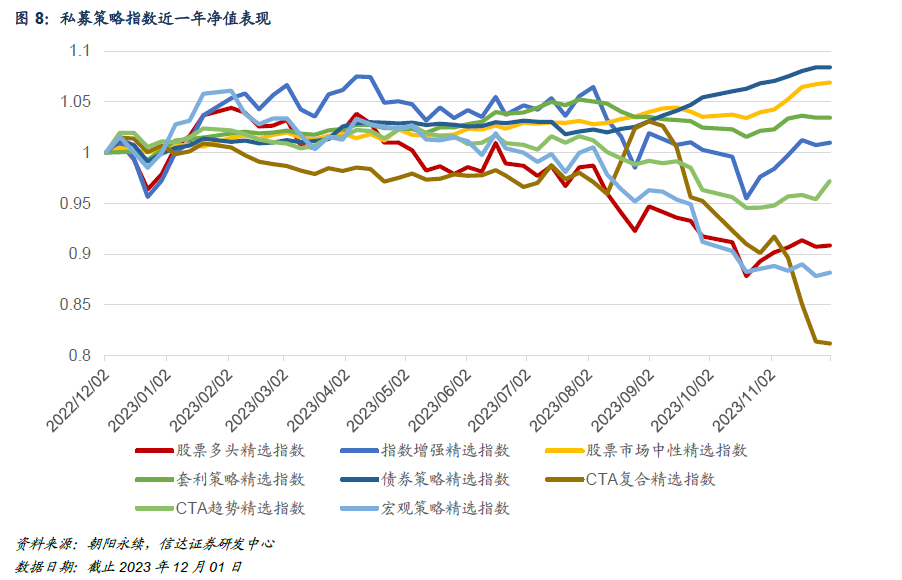

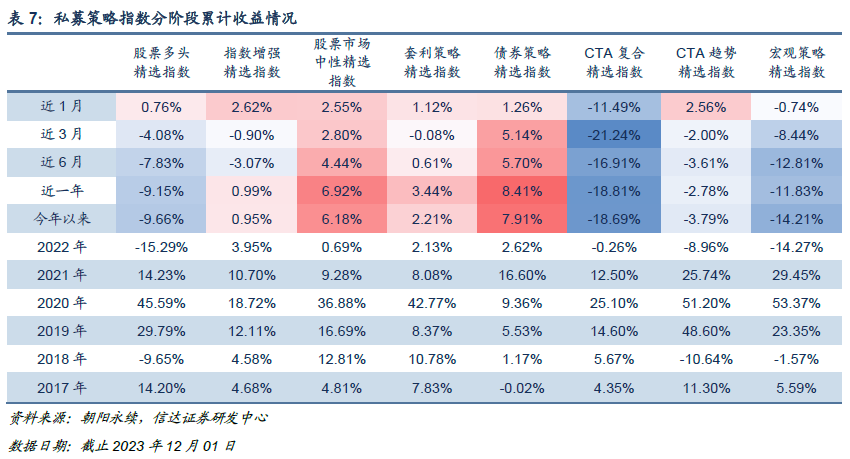

私募业绩周度观察

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

报告来源

本文源自报告《本周主动权益基金新发规模超过近一年80%分位,CTA趋势策略近一月表现较为突出》

报告时间:2023年12月10日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001、钟晓天 S1500521070002、董方炜 S1500522050001

★

免责声明

★

信达证券股份有限公司(以下简称“信达证券”)具有中国证监会批复的证券投资咨询业务资格。本报告由信达证券制作并发布。

本报告是针对与信达证券签署服务协议的签约客户的专属研究产品,为该类客户进行投资决策时提供辅助和参考,双方对权利与义 务均有严格约定。本报告仅提供给上述特定客户,并不面向公众发布。信达证券不会因接收人收到本报告而视其为本公司的当然客户。客户应当认识到有关本报告的电话、短信、邮件提示仅为研究观点的简要沟通,对本报告的参考使用须以本报告的完整版本为准。

本报告是基于信达证券认为可靠的已公开信息编制,但信达证券不保证所载信息的准确性和完整性。本报告所载的意见、评估及预测仅为本报告最初出具日的观点和判断,本报告所指的证券或投资标的的价格、价值及投资收入可能会出现不同程度的波动,涉及证券或投资标的的历史表现不应作为日后表现的保证。在不同时期,或因使用不同假设和标准,采用不同观点和分析方法,致使信达证券发出与本报告所载意见、评估及预测不一致的研究报告,对此信达证券可不发出特别通知。

在任何情况下,本报告中的信息或所表述的意见并不构成对任何人的投资建议,也没有考虑到客户特殊的投资目标、财务状况或需求。客户应考虑本报告中的任何意见或建议是否符合其特定状况,若有必要应寻求专家意见。本报告所载的资料、工具、意见及推测仅供参考,并非作为或被视为出售或购买证券或其他投资标的的邀请或向人做出邀请。

在法律允许的情况下,信达证券或其关联机构可能会持有报告中涉及的公司所发行的证券并进行交易,并可能会为这些公司正在提供或争取提供投资银行业务服务。

本报告版权仅为信达证券所有。未经信达证券书面同意,任何机构和个人不得以任何形式翻版、复制、发布、转发或引用本报告的任何部分。若信达证券以外的机构向其客户发放本报告,则由该机构独自为此发送行为负责,信达证券对此等行为不承担任何责任。本报告同时不构成信达证券向发送本报告的机构之客户提供的投资建议。

如未经信达证券授权,私自转载或者转发本报告,所引起的一切后果及法律责任由私自转载或转发者承担。信达证券将保留随时追究其法律责任的权利。

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究