【华安金工】买卖之间的心理迷思:处置效应下基金经理的行为模式——基金研究系列之十五

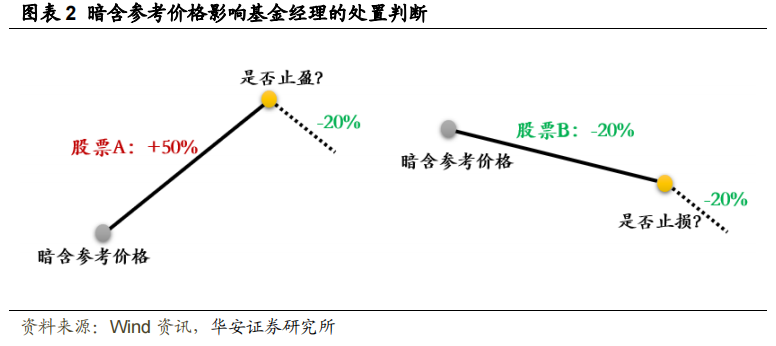

处置偏差的内含假设是,投资者会为自己持仓的每只股票暗设一个价格参考点(参考价格往往是成本价格),因此,在同一时间,基金经理可能无法完全客观平等地对待自己持仓中前期浮盈和前期浮亏的股票,导致他处置盈利以及亏损部分时花费的精力与谨慎程度是不一样的,我们发现基金处置亏损部分的能力对未来收益的预测效果更强。

本文结论基于基金的历史持仓与净值数据进行分析,不构成任何投资建议,基金的历史收益、历史风格偏好、历史持股特征不代表未来,本报告数据仅供参考。

01

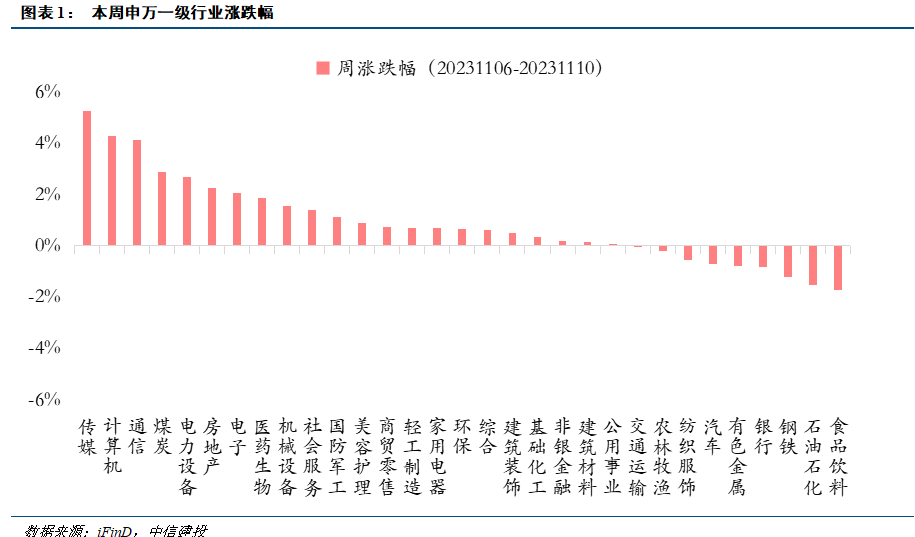

从前景理论(Prospect Theory)来解释,投资者的效用价值函数多为S型,如图表1所示,投资者会基于股票的盈利和亏损改变其价值函数的形状,投资者会为自己持仓的每只股票暗设一个价格参考点(参考价格往往是成本价格),当股票价格超过参考点价格时,主观判断为盈利,投资者是风险回避者,即有很强的倾向止盈,当股票价格低于参考点价格时,主观判断为亏损,投资者成为风险偏好者,倾向于继续持有。处置效应广泛存在的原因是大多数人在面临获利的时候是风险规避的,而在面临损失的时候是风险偏好的。

那么在主动权益基金中,是否也会存在这种行为偏差呢?本文介绍了一种科学的基于基金持仓衡量处置行为的方法,并深入探讨了基金所秉承的处置模式,基金是否存在固定化的处置模式,不同处置模式的基金有何业绩特点,适应何种市场环境,均是我们好奇的问题。

02

本节将介绍一种科学的、基于基金持仓数据评价处置行为的指标。包含三个步骤:

1、首先根据基金全持仓数据对基金季报持仓数据进行补全,以获得个股时间序列上完整的持仓数量;

2、确定每只个股的暗含参考价格,即计算基金持仓个股的成本价,以此价格为基准,判断每个季度基金处置的盈利股票、处置的亏损股票、保留的浮盈股票、保留的亏损股票;

2.1.1 季度持仓数据的补全

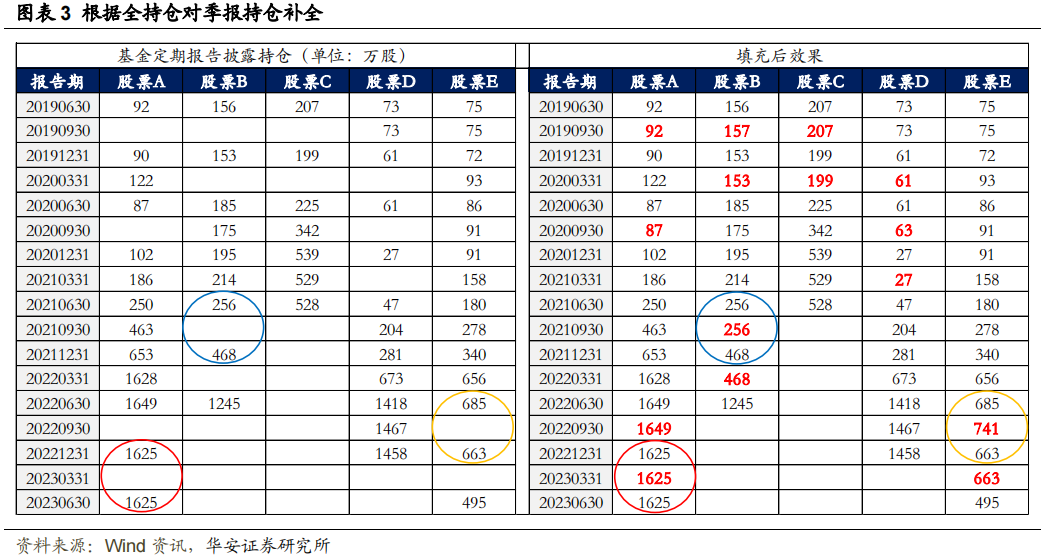

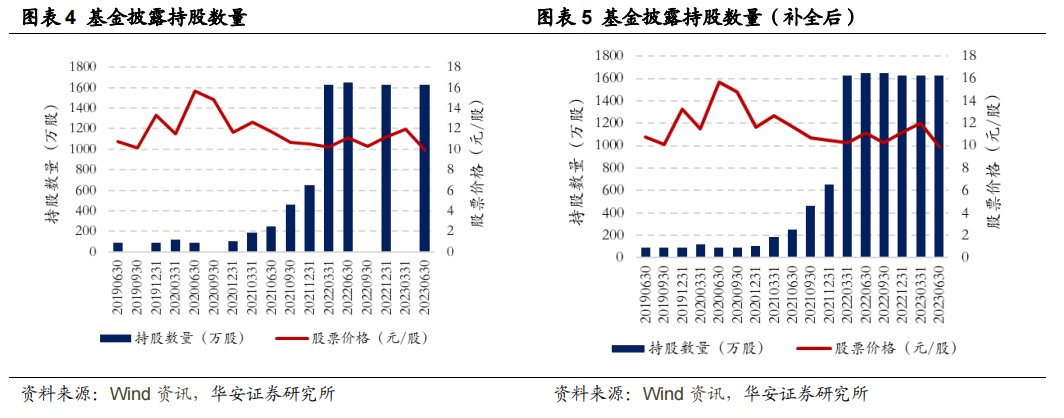

为了考察基金的处置行为,我们需要仔细分析基金对于持仓的处理情况,相比于持仓市值占比,持仓数量更能反映基金经理的实际操作行为,因此使用基金的半年报&年报全持仓的持股数量数据,以及季报的前十大持仓的持股数量数据,结合个股的复权因子,进行持仓的补全。

如下图所示,为某基金定期报告中披露的对部分个股的持仓数量情况,发现该基金在2022年12月31日与2023年6月30日都持有股票A 1625万股,那么很大概率在2023年3月31日的实际持仓中也持有股票A 1625万股,因此可以直接填充1625万股(图中红色圆圈示意);当季报前后的持仓数量不一致时,使用过去一期数量填充(图中蓝色圆圈示意);当股票出现股本变动时(例如配股等),股票数量自然发生变化,使用经过个股复权因子调整后的过去一期持仓数量填充(图中黄色圆圈示意)。

2.1.2 个股的浮动盈亏与实现盈亏

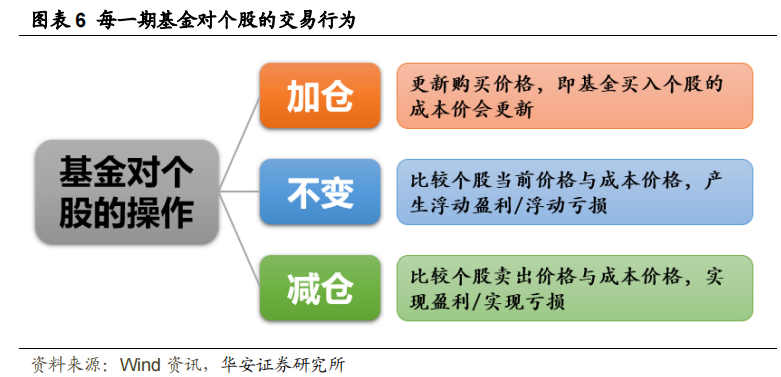

每一个报告期,基金对个股的交易行为可分为:加仓、维持不变、减仓。

① 当个股发生加仓时,个股的购买成本会发生改变,测算个股的加权平均购买价格(Weighted Average Purchase Price,WAPP);

② 当个股维持仓位不变时,可以比较个股当期价格与成本价格,测算当期产生的浮动盈利(Paper Gain,PG)或浮动亏损(Paper Loss,PL);

③ 当个股发生减仓时,可以比较个股卖出价格与成本价格,测算减仓行为实现的实现盈利(Realized Gain,RG)或实现亏损(Realized Loss,RL)。

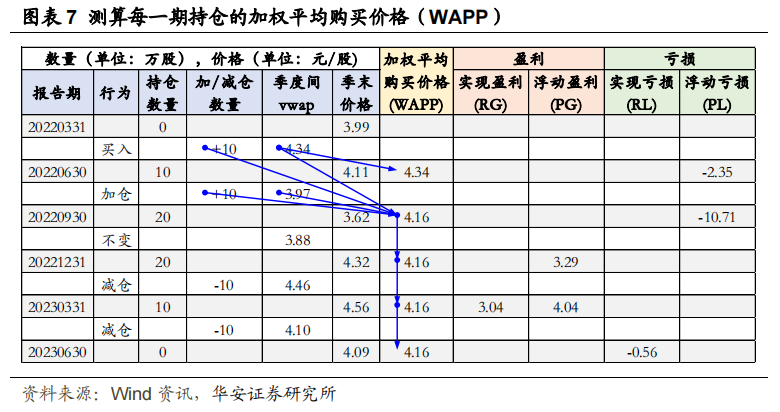

下面以一个例子来说明计算方式,图表7为模拟的某基金对于某只个股的持仓情况,交易行为为:在2022Q2、2022Q3分别买入10万股,2022Q4维持个股持仓不变,2023Q1、2023Q2分别卖出10万股。假设所有的交易(买入/卖出)均以股票市场的季度成交量加权平均价格(VWAP)成交。

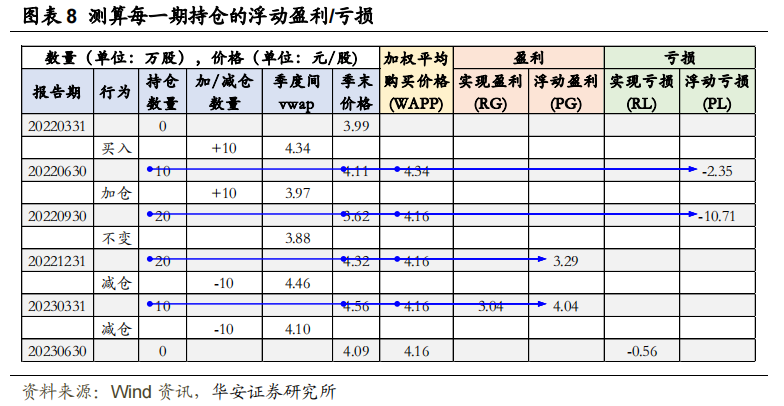

其次,对于每个季度末的持仓部分,计算浮动盈利与亏损,将季末价格与WAPP进行比较,当季末价格>WAPP时,产生浮动盈利,当季末价格<WAPP时,产生浮动亏损。如图表8所示,2022/6/30持有的10万股,其浮动亏损为-2.35万元:10×(4.11-4.34),2022/12/31,产生浮盈3.29万元:20×(4.32-4.16),其他数据测算方法类似。

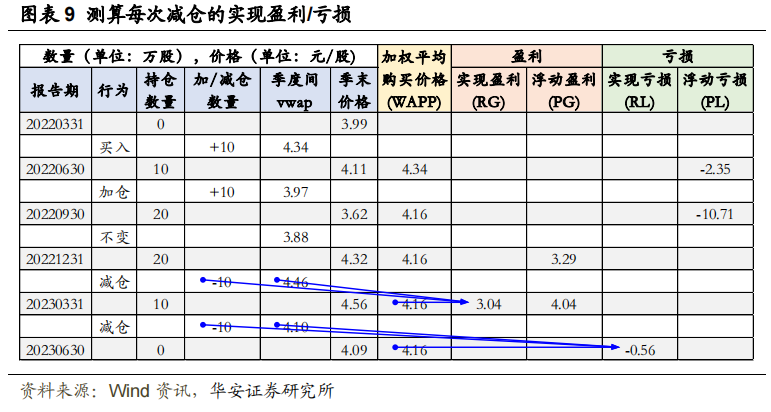

最后,当个股发生减仓时,计算实现盈利/亏损,将卖出价格与WAPP进行比较,当卖出价格>WAPP时,实现盈利,当卖出价格<WAPP时,实现亏损。如图表9所示,2023Q1减仓的10万股以季度均价卖出,实现盈利3.04万元:10×(4.46-4.16),2023Q2继续减仓10万股,实现亏损-0.56万元:10×(4.10-4.16)。

2.1.3 测算基金的处置比例与处置偏差

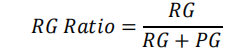

止损比例为基金的实现亏损部分占总亏损部分的比例:

将以上两者之差定义为处置偏差指标(Disposition Spread,DS):

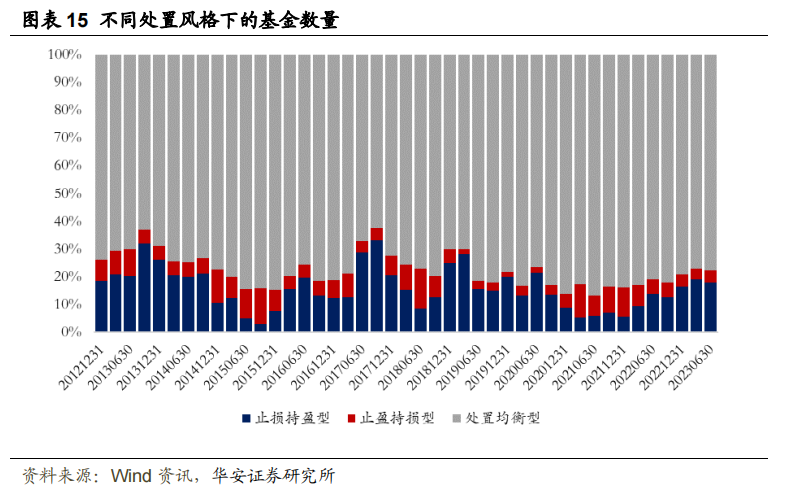

若DS长期稳定大于0,则基金经理更倾向于卖出自己持仓中的盈利个股,继续持有亏损个股,将这种处置模式定义为“止盈持损”型基金经理;若DS长期小于0,则基金经理更倾向于卖出自己持仓中的亏损个股,继续持有盈利个股,将这种处置模式定义为“止损持盈”型基金经理。

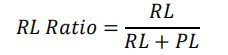

如图表11所示,为某只基金在各个报告期的止盈比例与止损比例,发现该基金长期来看,止盈比例明显高于止损比例(DS长期大于0),是典型的“止盈持损”型基金经理,该行为模式稳定存在。

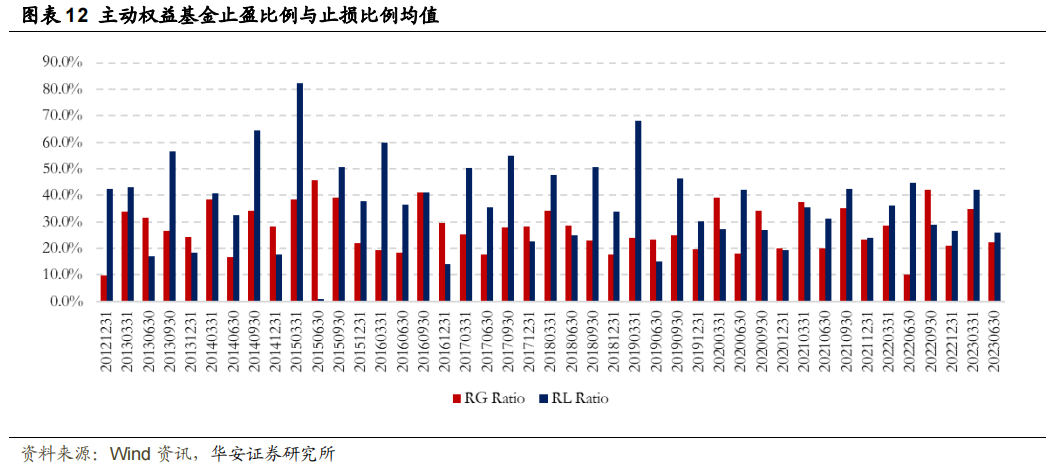

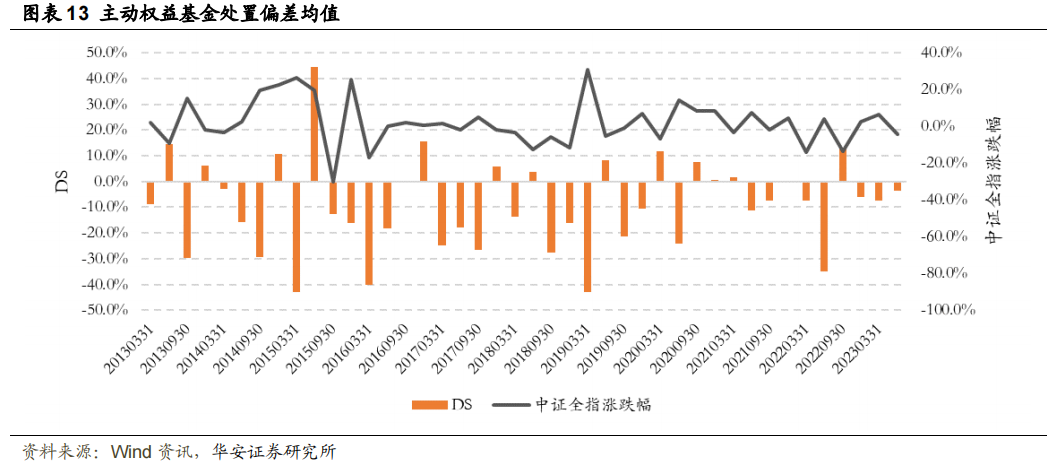

长期来看,主动权益基金的处置偏差指标多数为负值,如图表13所示,DS小于0的概率达到了70%(2012/12/31~2023/6/30),DS在时间序列上的均值为-9.51%,证明主动权益基金群体性地更倾向于卖出自己持仓中的亏损个股,继续持有盈利个股,平均止损比例比止盈比例高9.51%左右,这个结论与大众认知的“倾向于卖出盈利股票、持有亏损股票”的处置偏差是相反的,证明主动权益基金广泛存在逆向处置偏差。

基金经理群体性的处置偏差也和市场状态相关,DS指标与当季度市场涨跌幅的相关性为-18.65%,轻微负相关,证明在上涨市场中,基金经理更加倾向于卖出亏损个股,在下跌市场中,基金经理更加倾向于卖出盈利个股。

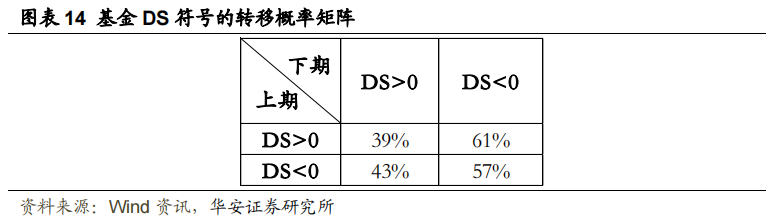

那么,单只基金基金的处置偏差在时间序列上是否稳定?我们对每只基金测算其前后两个季度的处置偏差符号转移矩阵,发现在时间序列上,基金的处置特性持续性并不强。一方面,这是因为权益基金整体偏向于DS<0,因此下一期转化为DS<0的概率要明显更高,另一方面,部分基金并没有刻意的处置习惯,DS的符号仅为偶然。

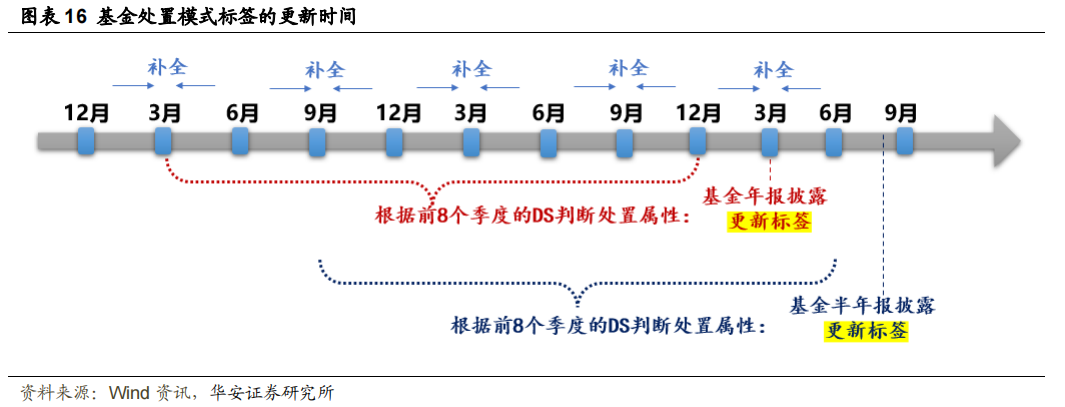

根据前文所定义标签,构造不同处置风格下的基金业绩曲线,需要注意在基金季度持仓数据补全时,实际上用到了下一期年报/半年报的全持仓数据,为了在策略构建时不使用未来数据,在半年报和年报披露后更新基金的处置风格标签(每年更新2次),如图表16所示。

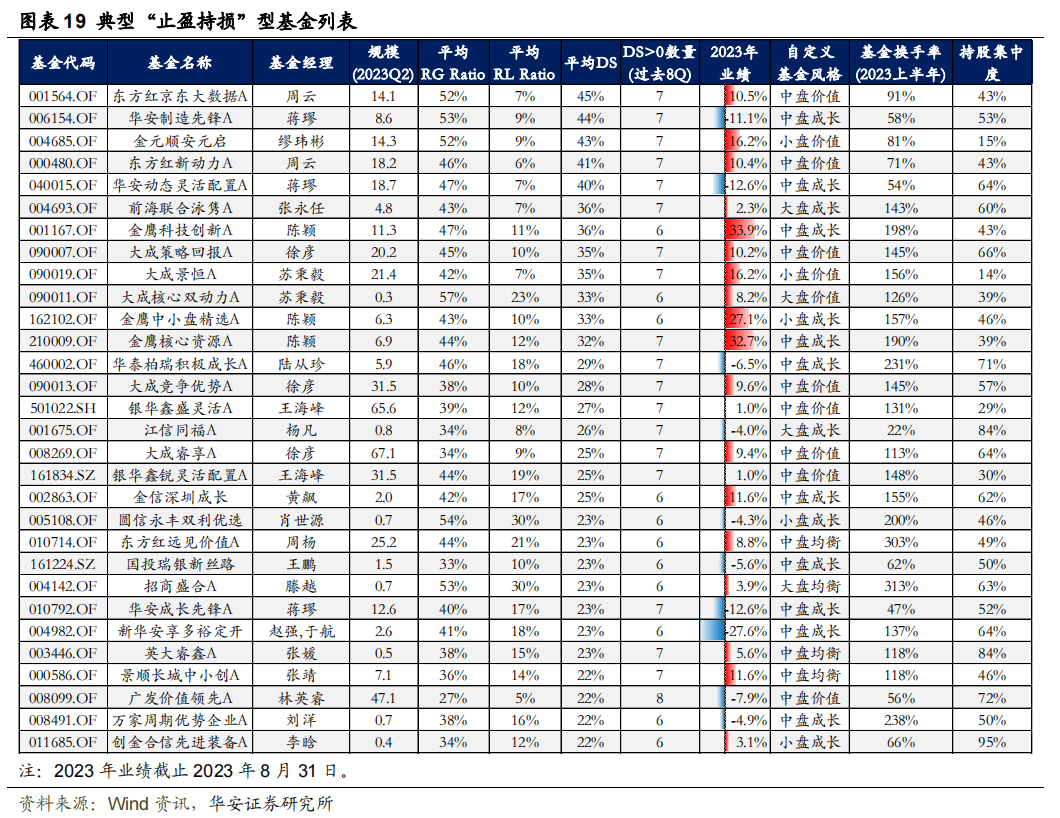

图表19列出了满足上述典型“止盈持损”型处置习惯的基金,按照过去8个季度DS指标均值降序排列,取平均DS最高的30只基金展示,部分基金的止盈、止损比例差距巨大。有11只价值型基金,15只成长型基金、4只均衡型基金,并不拘泥于单一风格。例如重仓TMT的金鹰基金-陈颖,管理的几只基金今年业绩十分突出,金元顺安基金-缪玮彬,是一位以微盘价值风格闻名的分散型基金经理,规模较大的基金经理有大成基金-徐彦,银华基金-王海峰等人,也属于“止盈持损”型处置习惯。

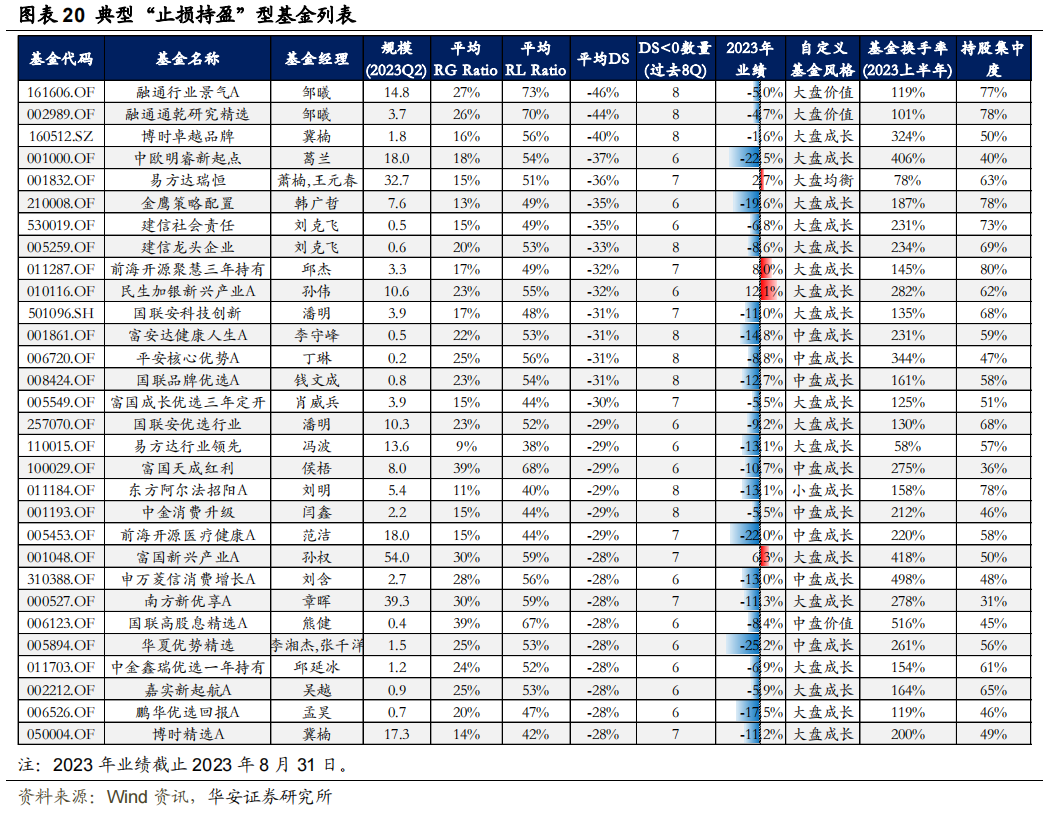

虽然本文灵感来源于处置效应,似乎是一种非理性行为,但从策略角度来理解,它可能与投资者坚定地采取反转类的投资策略有关,而导致指标上表现为一定的处置效应,例如投资者认为前期亏损的股票未来将会反弹,而前期盈利的股票未来将会下跌,因此“止盈持损”,如果市场反转异象长期存在,那么这样的策略是十分适应市场的。而“止损持盈”型的投资者往往怀有强烈的动量投资理念,认为前期亏损的股票未来将会继续下跌,而前期盈利的股票未来将会继续上涨,如果市场动量异象长期存在,那么这类投资者也能收获不错的业绩效果。

有趣的是,A股是一个反转长期存在的市场,这也解释了为何,典型的“止盈持损”型基金经理的业绩长期来看优于其他类型,虽然反转因子的多头效果不佳(即过去超跌的股票未来不一定上涨),但空头效应明显(即过去超涨的股票未来大概率下跌),及时止盈确实能够锁定已有收益。

此外,止盈比例(RG Ratio)与市值因子有一定的负相关性,这可能是因为A股的动量仅存在于少数大市值机构重仓股中,而其余小市值股票反转的空头效应十分典型,因此在这部分股票中基金倾向于多多止盈也是符合市场规律的。

03

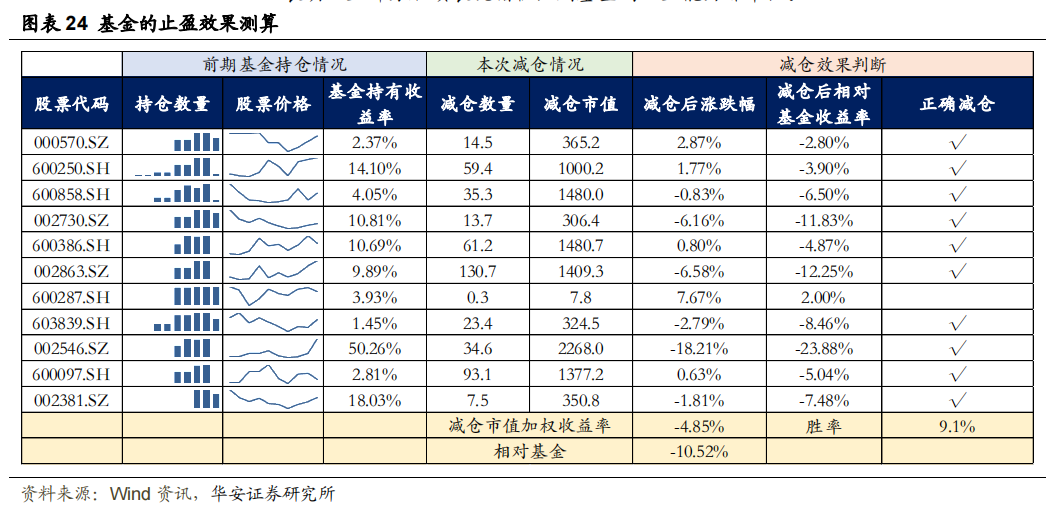

理想状态下,基金对于持仓股票的处置效果应如图表23所示,即对于浮盈部分,处置的那部分股票接下来刚好下跌,继续持有的那部分后续继续上涨,证明基金的止盈操作时点准确,操作的股票准确。对于浮亏部分,处置的那部分股票接下来继续下跌,而继续持有的部分后续反弹上涨,证明基金止损时点准确,操作的股票也准确。

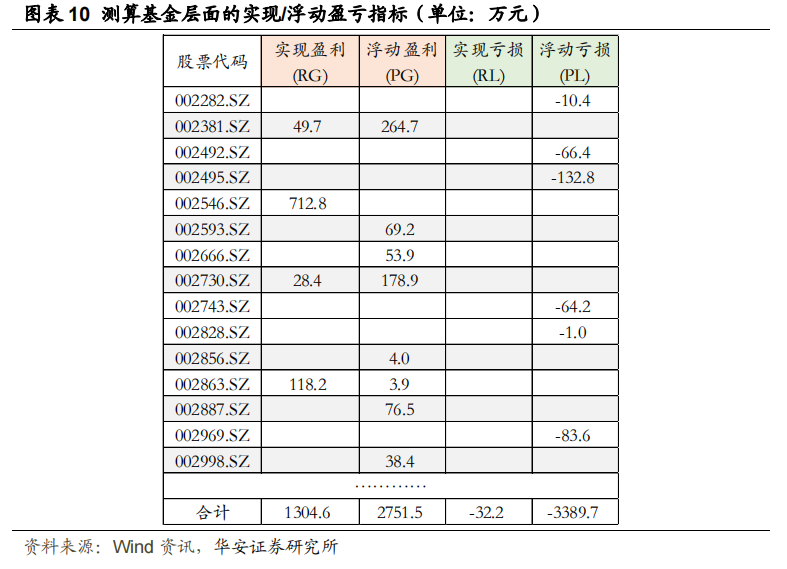

但本文仍然将持仓股票分为了四个部分,即盈利后处置、亏损后处置、盈利后继续持有、亏损后继续持有,即前文所述的的实现盈利(Realized Gain,RG)、实现亏损(Realized Loss,RL)、浮动盈利(Paper Gain,PG)、浮动亏损(Paper Loss,PL)所代表的持仓市值,这样做的原因是,我们猜测基金经理对于盈利以及亏损部分处置时的谨慎程度是不一样的,且前期是浮盈还是浮亏会影响当期处置的决策。

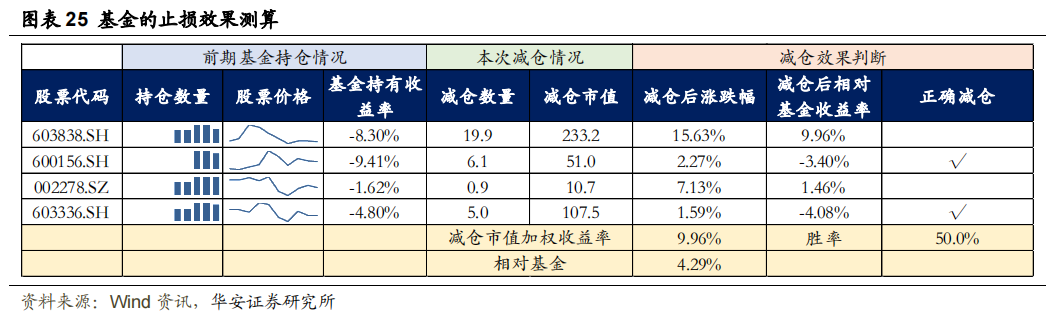

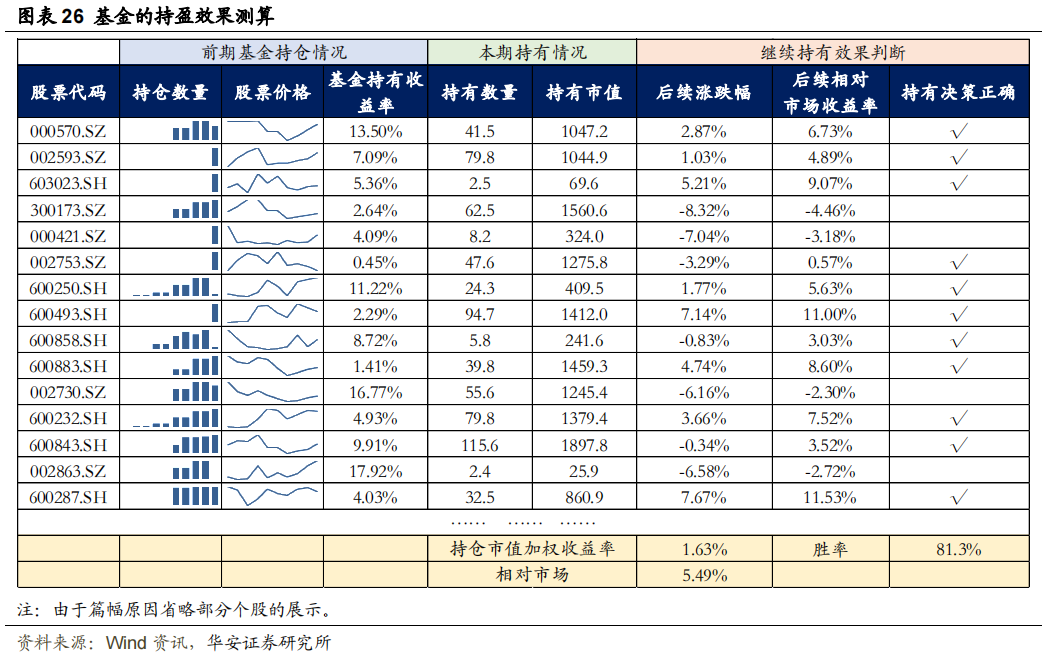

接下来介绍如何测算基金的处置效果,仍然以一个实际的基金为例,2023年6月30日,该基金有11只个股为实现盈利(Realized Gain,RG)后止盈。

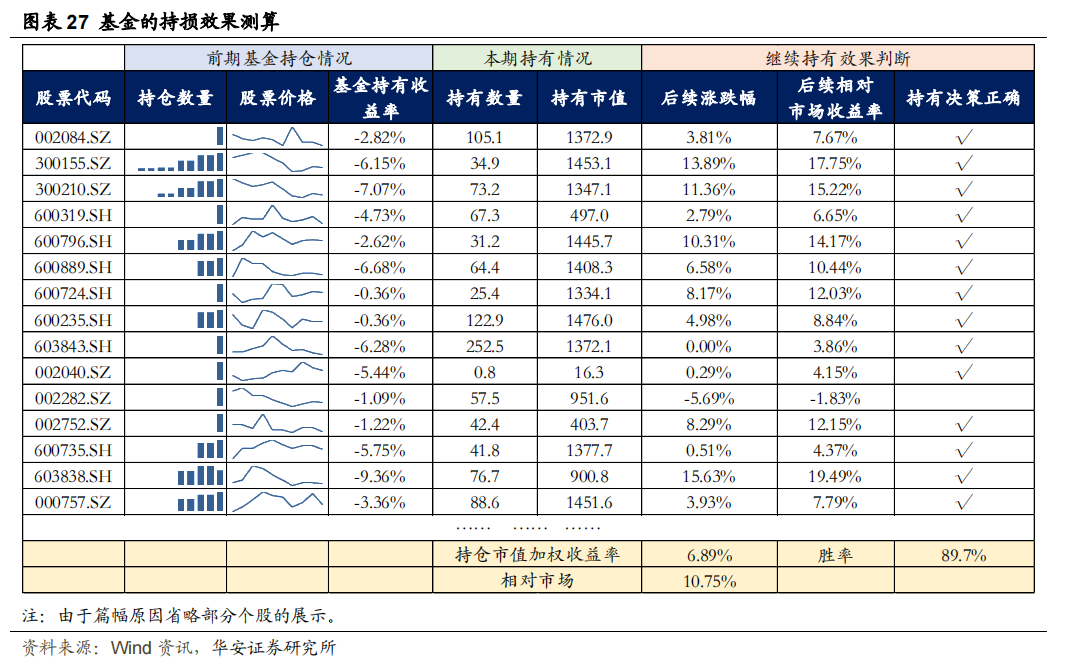

判断止损胜率采用类似的算法,如图表25所示,该基金有4只个股为实现亏损(Realized Loss,RL)后止损,减仓后有2只个股后续收益率弱于基金涨跌幅,因此止损部分胜率(Stop Loss Winrate,SLW)为50%,其减仓部分的市值加权收益率为9.96%,相对基金本身的收益率为4.29%(Stop Loss relative Return,SLR),表明止损部分后续表现强于基金本身,则基金的止损能力一般。

总结一下,本节中构造了8个处置效果指标,分为四类,分别对应前文所述的的实现盈利(Realized Gain,RG)、实现亏损(Realized Loss,RL)、浮动盈利(Paper Gain,PG)、浮动亏损(Paper Loss,PL)所代表的持仓市值的后续相对表现,使用市值加权相对收益率或是胜率进行处置能力的衡量。

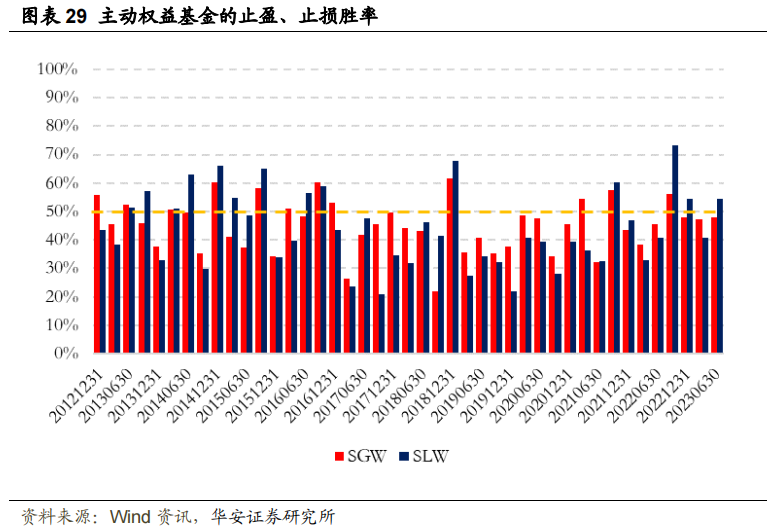

在时间截面上统计主动权益基金止盈胜率、止损胜率的平均,如图表29所示,多数时间主动权益基金的止盈、止损部分胜率是低于50%的,即处置部分的后续收益比基金收益要糟糕,证明主动权益基金平均拥有良好的止盈、止损能力。

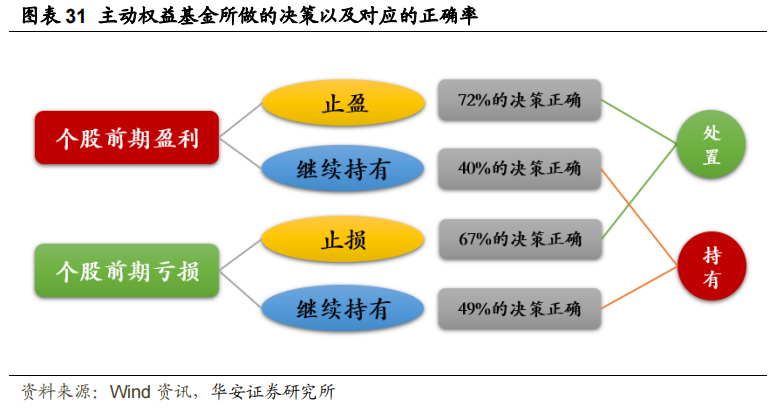

2012年12月31日~2023年6月30日的43个季度中,有31个季度(72%)的止盈部分胜率(SGW)低于50%,有29个季度(67%)的止损部分胜率(SLW)低于50%,证明基金的止盈、止损决策多数是正确的。

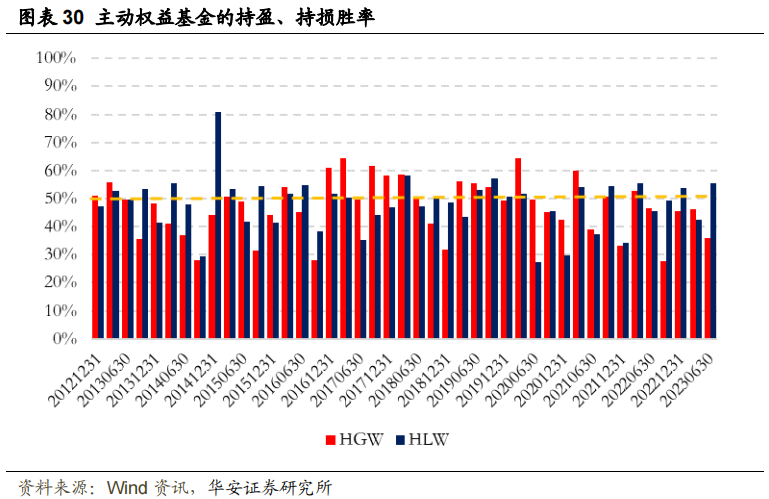

在时间截面上统计主动权益基金持盈、持损部分的后续胜率,如图表30所示,后续表现多数一般。仅有17个季度(40%)的持盈胜率(HGW)高于50%,有21个季度(49%)的持损胜率(HLW)高于50%,证明对于前期盈利部分,多数基金没有及时止盈。

综上所述,主动权益基金所做的决策以及对应的正确率如图表31所示,可以得到以下几个结论:

1、 平均来看,主动权益基金处置卖出的个股效果均不错,尤其是止盈的部分,止盈决策胜率很高;

2、 但这并非意味着基金对前期盈利部分的处置都做的很好,主动权益基金继续持有的股票中,仅40%的决策是正确的,证明基金经理对于前期盈利的个股是否卖出会非常谨慎,一旦卖出,这个决策大概率是正确的,但也有许多应该卖出的个股仍然滞留在自己的持仓中,这些个股如果及时卖出,对净值将有正向贡献。

接下来探讨,处置能力优秀的基金未来是否有超额收益以及超额收益是否稳定。

每半年基金的半年报与年报披露后,根据2.1节所介绍的方法使用基金全持仓填充季度持仓,并划分基金的实现盈利、实现亏损、浮动盈利、浮动亏损部分,然后根据3.1节介绍的方法追踪这些个股报告期2个月后的相对收益,获取8个因子,为了获得更加稳定的因子值,对所有因子做滚动4个季度求均值处理。

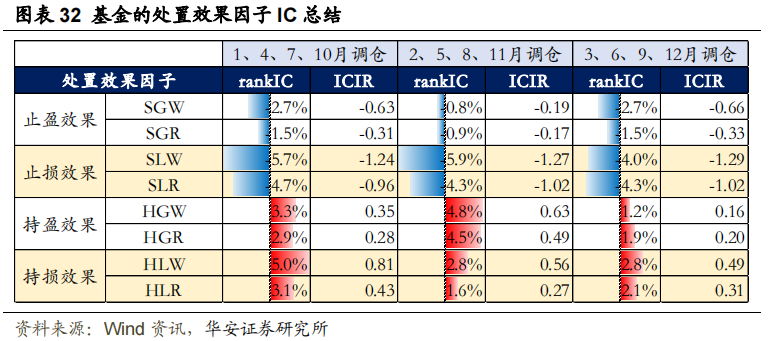

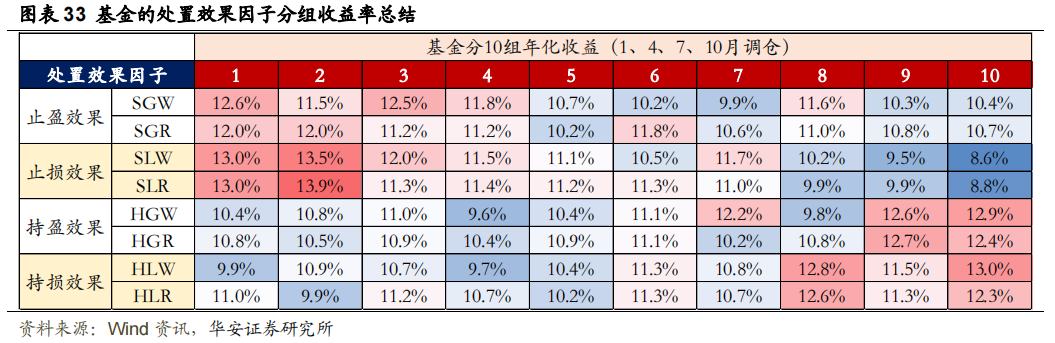

图表32展示了上述8个处置效果因子的季度调仓选基效果(虽然因子值变动频率较低,一年仅更新两次,但仍然可以在季频上测算选基效果),列出了季度rankIC值,ICIR,分别测试组合在1、4、7、10月底,2、5、8、11月底,3、6、9、12月底调仓的效果。

首先,止盈、止损能力因子的IC、ICIR符号为负,止盈、止损部分的后续相对收益越差,证明基金的处置决策越正确,那么基金的未来收益就越好。持盈、持损能力因子的IC、ICIR符号为正,证明基金继续持有的部分后续相对收益越好,基金未来的收益就越好。

同类因子对比后发现(例如SLW、SLR对比),胜率因子比收益率因子的稳健性更强一些,1、4、7、10月调仓时,止损胜率(SLW)的rankIC为-5.7%,ICIR为-1.24,止损相对收益(SLR)的rankIC为-4.7%,ICIR为-0.96,SLW显著优于SLR,其他同类因子也有类似的规律。

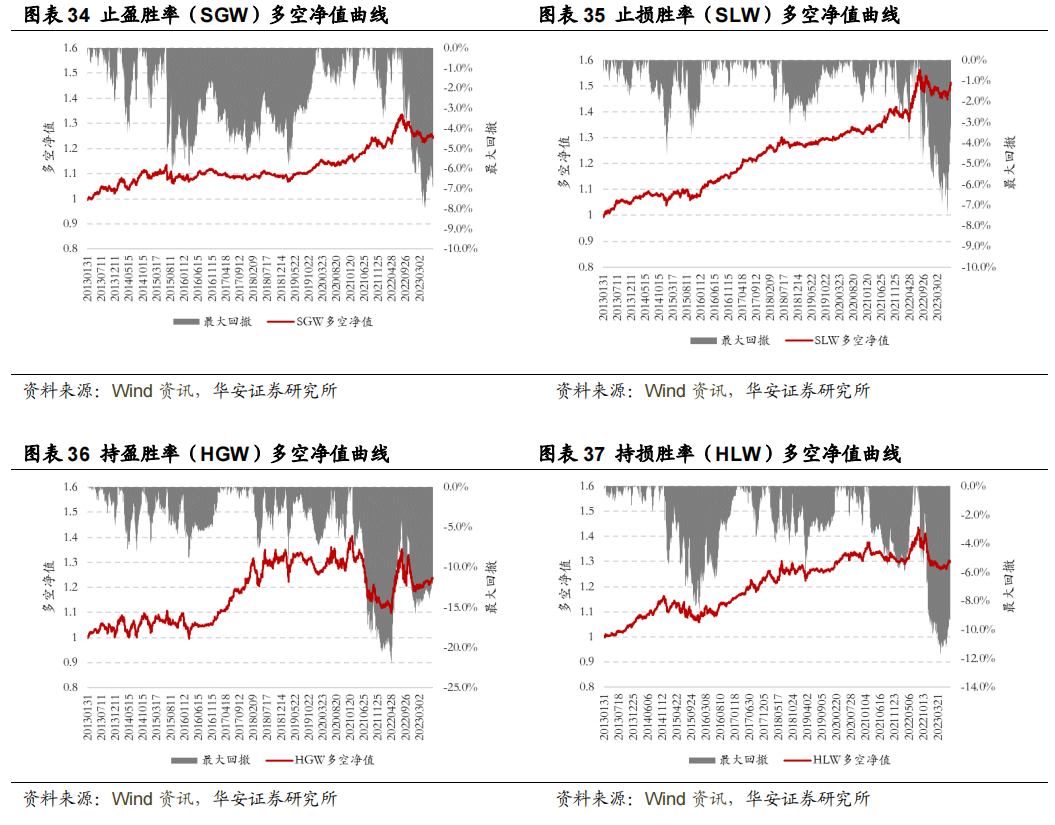

在四类因子中,预测能力最强的是止损效果,其次为持损效果,即基金对于亏损部分的处置效果能够强有力地预测基金的收益,而盈利部分的处置效果,对基金未来收益的预测能力一般。

从多空净值曲线也可以发现,基金处理亏损部分的能力对未来业绩的预测能力更加稳定。

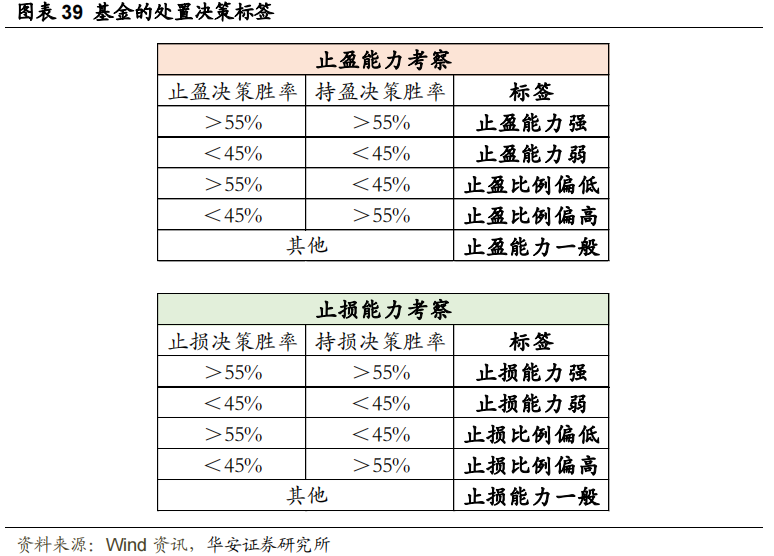

根据3.3节测算的基金处置决策的胜率,我们可以为基金添加止盈能力和止损能力强弱的指标,逻辑如图表39所示。

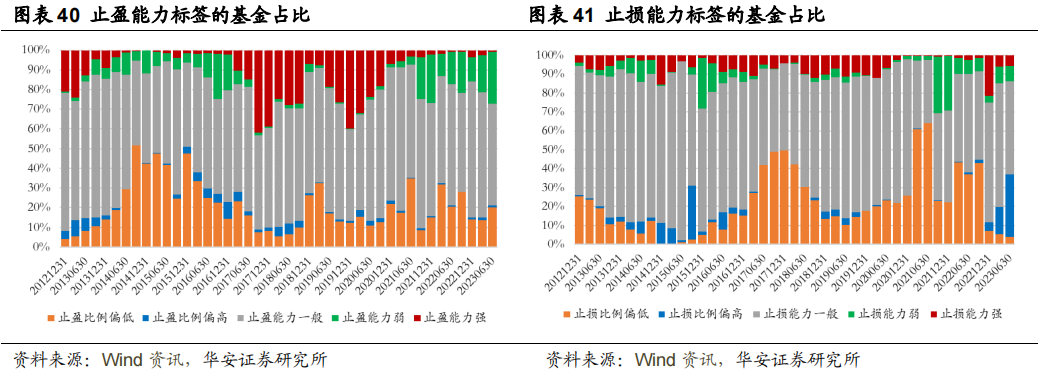

图表40、图表41为各个标签下基金的数量占比,不管是止盈能力还是止损能力,优秀的基金都只占一小部分,且大部分时间,从处置效果来看,止盈比例与止损比例都偏低,如果基金能够更早处置,业绩会更好。市场下跌阶段,比例过高的止损也不是恰当的处置行为。

最新一期,止盈能力强的基金非常少,可能是由于近期市场环境下,止盈策略较难,满足条件的仅24只,如图表42所示,这些基金2023年的收益率均值为7.8%。表现十分出色,处置习惯以“处置均衡”型和“止盈持损”型为主。

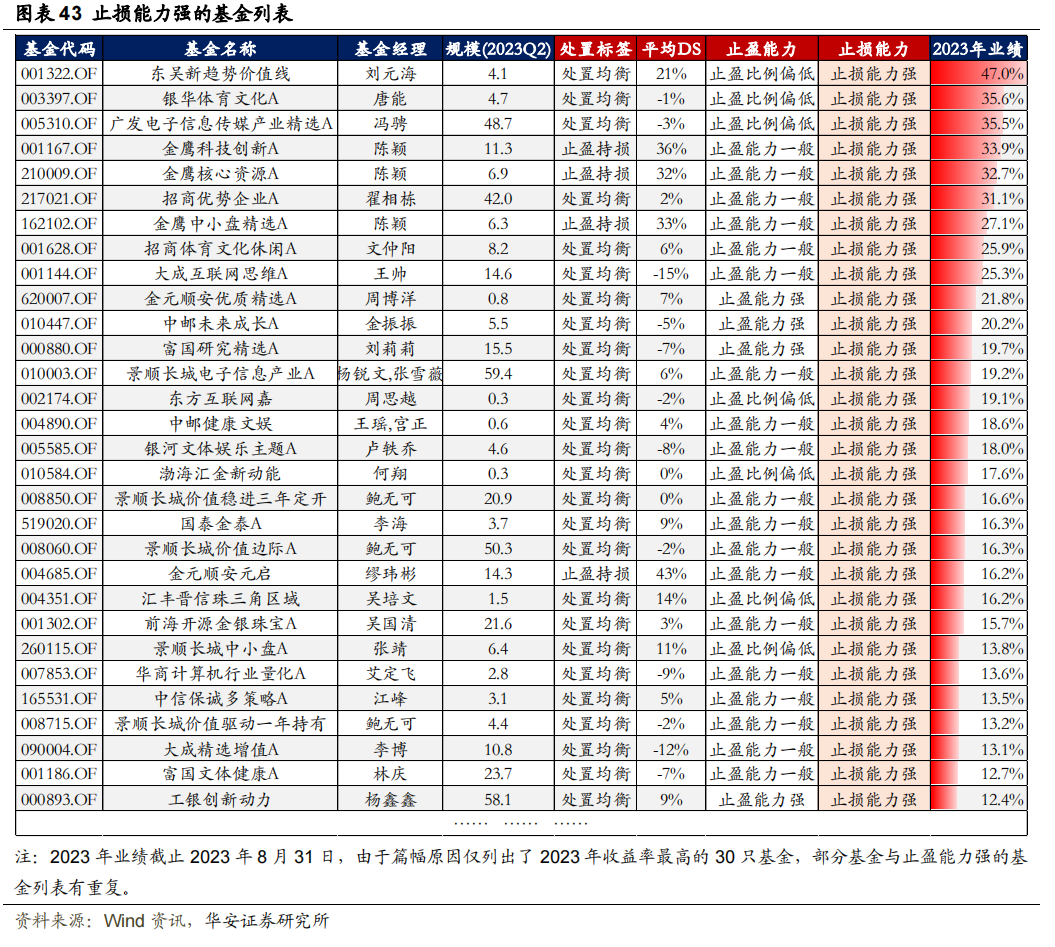

止损能力强的基金有181只,由于篇幅原因,仅列出了2023年收益率最高的30只基金,如图表42所示,这181只基金本年度的平均收益率为1.9%,表现也比较出色。同时满足止盈能力强且止损能力强的基金共有11只,包括周博洋-金元顺安优质精选(620007.OF)、金振振-中邮未来成长(010447.OF)、刘莉莉-富国研究精选(000880.OF)、杨鑫鑫-工银创新动力(000893.OF)、苏秉毅-大成核心双动力(090011.OF)等。

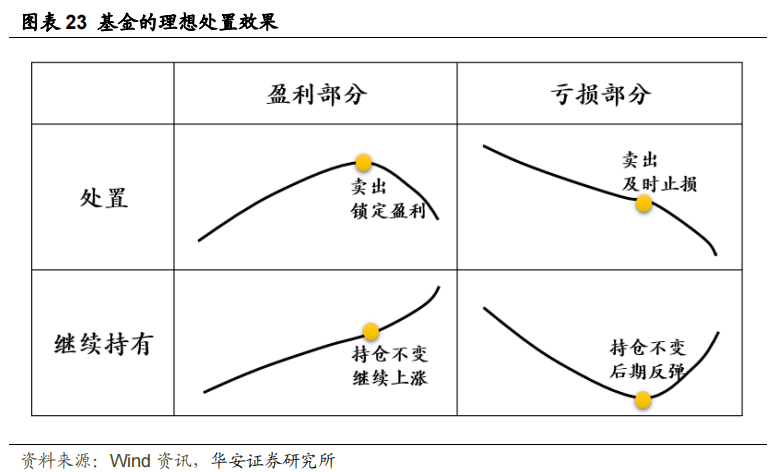

04

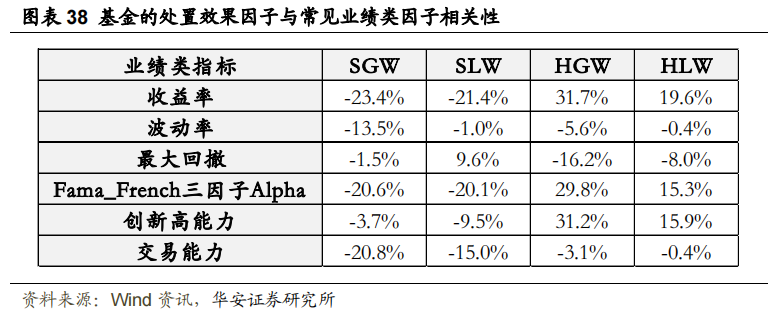

我们探讨了处置效应在主动权益基金中的存在形式,处置效应指投资者过长时间地持有正在亏损的股票,而过早地出售正在盈利的股票,常常被认为是一种非理性的投资行为,但从策略角度来理解,它可能与投资者坚定地采取反转类的投资策略有关,而导致指标上表现为一定的处置效应,基金稳定模式的“止盈持损”或是“止损持盈”或许代表着基金策略的选择,因此,我们将本文中所计算的处置偏差定义为一种新的风格指标,它与过往常用的风格指标相关性都比较低,但又切实影响着基金在不同市场环境下的收益。

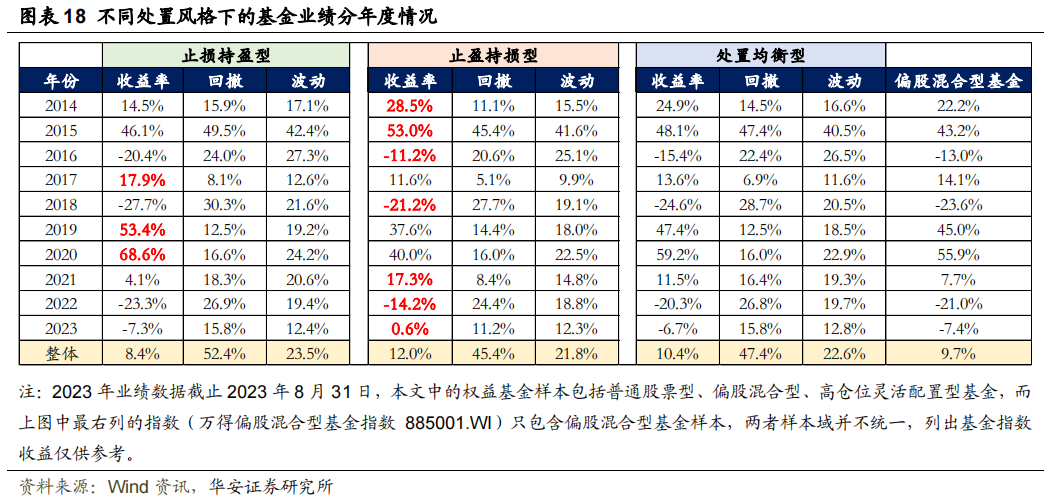

主动权益基金群体性地更倾向于卖出自己持仓中的亏损个股,继续持有盈利个股,这个结论与大众认知的“倾向于卖出盈利股票、持有亏损股票”的处置偏差是相反的,证明主动权益基金广泛存在逆向处置偏差。从业绩来看,不同处置策略并无常胜将军,近三年来,风格更占优的是“止盈持损”型的基金,这可能与2021年至今市场结构性行情居多,行业轮动节奏加快有关,趋势不明显,反转较强有关。

处置偏差的内含假设是,投资者会为自己持仓的每只股票暗设一个价格参考点(参考价格往往是成本价格),由于个股的参考价格的存在,在同一时间,基金经理可能无法完全客观平等地对待自己持仓中前期浮盈和前期浮亏的股票,导致基金经理对于盈利以及亏损部分处置时的花费精力与谨慎程度是不一样的,通过对盈利、亏损部分的处置决策的指标分析,我们发现基金处置亏损部分的能力对未来收益的预测效果更强,这可能是由于基金经理会花费更多的精力(因此更少的运气)去对前期浮亏的股票进行处置决策。

总结来说,从指标值到标签,我们开发了一个新的处置视角下的基金分析维度,包含处置模式、处置能力等维度,对于基金的定量与定性研究方向均有帮助。

风险提示

本文结论基于基金的历史持仓与净值数据进行分析,不构成任何投资建议,基金的历史收益、风格偏好、历史持股特征不代表未来,本报告数据仅供参考。

50.《投资者评价基金时会考虑哪些因素?》

142.《多只新股上市首日涨幅超100%,情绪维持”高温“》

138.《新股市场受资金追捧,打新收益陡升》

122.《科创板新股首日涨幅回暖,首批注册制主板新股迎来上市》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选