【华安金工】因子间相关性与横截面资产回报——“学海拾珠”系列之一百六十一

本篇是“学海拾珠”系列第一百六十一篇,研究因子间的相关性对因子配置过程中因子筛选的影响,并提出OWL模型提升组合表现。在高维特征中,因子间通常高度相关,但传统模型往往忽略因子相关性从而影响模型的有效性和鲁棒性。本文作者首先提出一个基于LASSO的有序加权LASSO估计器(OWL)在放宽假设的条件下分解因子,在美国市场上进行实证分析,与其他基准方法相比,OWL可以有效识别出因子的显著性,且样本外对冲组合获得最高的夏普比率。

01

有大量文献试图研究和剖析高维公司特征(或与公司特征相关的因子,又称因子动物园)与横截面资产回报之间的关系,例如,参见Cochrane(2011),Harvey et al.(2015),Green et al.(2017),Hou et al.(2020),Feng et al.(2020),Freyberger et al(2020)等。然而,相关文献中关于因子相关性和对横截面资产的影响和意义的讨论还是远远不够的。许多高维的公司特征(或者相关的因子动物园)彼此间是高度相关的,因此忽略因子间相关性会影响标准模型的鲁棒性,从而对这些模型的有效性产生怀疑。例如,本文的实证分析表明由于市场因子和因子动物园中的很多因子高度相关,标准的计量模型,如Fama-Macbeth两步回归和LASSO回归,都无法确定市场因子是驱动横截面资产回报的重要因子。

02

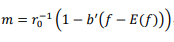

作者采用 Cochrane(2005)的SDF方法来推断驱动横截面资产回报的因子。2.1 节比较了SDF法和 Fama-MacBeth两步回归法,并指出当因子相关时,应采用前者;2.2 节介绍模型,并讨论了在金融应用中的挑战和机遇。2.3节和2.3.2节介绍OWL收缩法,并讨论其统计特性。

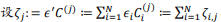

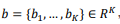

表示随机折现因子(SDF)

表示随机折现因子(SDF) ,

, 代表零贝塔率,是一个常数,

代表零贝塔率,是一个常数, 是因子收益向量。

是因子收益向量。 是未知的SDF系数向量,称为风险价格;其中元素非零说明相应的因子是有价的。本文希望对因子的风险价格进行推断并找到有用的因子(即风险价格不为零的因子)。有效因子会推动SDF的变动,因此包含定价信息:反映了因子在解释横截面平均收益时的边际效用。

是未知的SDF系数向量,称为风险价格;其中元素非零说明相应的因子是有价的。本文希望对因子的风险价格进行推断并找到有用的因子(即风险价格不为零的因子)。有效因子会推动SDF的变动,因此包含定价信息:反映了因子在解释横截面平均收益时的边际效用。

是风险价格向量,

是风险价格向量, 是风险溢价向量。然而,他们本质上是不同的。一个因子的风险溢价推断出投资者需要为承担该因子的风险支付多少费用,而风险价格意味着一个因子对于解释横截面资产平均回报是否有用。当因子不相关时,

是风险溢价向量。然而,他们本质上是不同的。一个因子的风险溢价推断出投资者需要为承担该因子的风险支付多少费用,而风险价格意味着一个因子对于解释横截面资产平均回报是否有用。当因子不相关时, 是一个对角矩阵。那么,

是一个对角矩阵。那么, 意味着

意味着 ,反之亦然。在这种情况下,使用风险溢价来推断横截面资产回报的重要因子的结果与使用风险价格相同。然而,当因子相关时,情况就不是这样了:一个无价格的因子可以通过与一个有效因子相关而获得正向风险溢价。例如,设有两个因子

,反之亦然。在这种情况下,使用风险溢价来推断横截面资产回报的重要因子的结果与使用风险价格相同。然而,当因子相关时,情况就不是这样了:一个无价格的因子可以通过与一个有效因子相关而获得正向风险溢价。例如,设有两个因子 和

和 ,协方差矩阵为

,协方差矩阵为

。

。 是有价的,

是有价的, 是无价格的,即

是无价格的,即 ,

, 。可以算出

。可以算出 ,

, 。因此,本文发现

。因此,本文发现 只需与有效因子

只需与有效因子 相关,就能获得非零的风险溢价(即

相关,就能获得非零的风险溢价(即 )。如前所述,如果因子不相关,那么使用风险价格(SDF方法)或风险溢价(Fama-MacBeth回归)来选择因子都是可以的。然而,在高维环境下,因子通常是相关的,因此在这种情况下,应该使用风险价格来推断因子。

)。如前所述,如果因子不相关,那么使用风险价格(SDF方法)或风险溢价(Fama-MacBeth回归)来选择因子都是可以的。然而,在高维环境下,因子通常是相关的,因此在这种情况下,应该使用风险价格来推断因子。

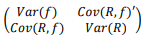

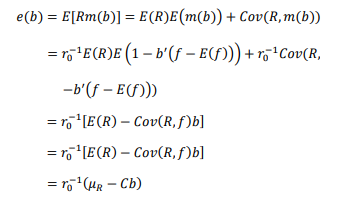

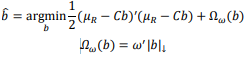

,其中𝑉𝑎𝑟(𝑓)(𝐾×𝐾)和𝑉𝑎𝑟(𝑅)(𝑁×𝑁)分布是因子𝑓和测试资产超额收益𝑅的方差-协方差矩阵。𝐶𝑜𝑣(𝑅, 𝑓)( 𝑁 × 𝐾)是收益和因子的协方差矩阵资产定价等式指出在任何可接受的 SDF,𝐸(𝑅𝑚) = 0。然而,当𝑚未知并通过模型估计时,等式可能不成立。上式中偏离零的部分被视为定价误差,设𝑚(𝑏)代表 未知 SDF,它取决于未知的风险价格𝑏。定价误差𝑒(𝑏)可以写成并简化为:

,其中𝑉𝑎𝑟(𝑓)(𝐾×𝐾)和𝑉𝑎𝑟(𝑅)(𝑁×𝑁)分布是因子𝑓和测试资产超额收益𝑅的方差-协方差矩阵。𝐶𝑜𝑣(𝑅, 𝑓)( 𝑁 × 𝐾)是收益和因子的协方差矩阵资产定价等式指出在任何可接受的 SDF,𝐸(𝑅𝑚) = 0。然而,当𝑚未知并通过模型估计时,等式可能不成立。上式中偏离零的部分被视为定价误差,设𝑚(𝑏)代表 未知 SDF,它取决于未知的风险价格𝑏。定价误差𝑒(𝑏)可以写成并简化为:

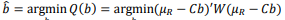

≔ 𝐸(𝑅)( 𝑁 × 1)是测试资产的预期超额收益向量,𝐶 ≔ 𝐶𝑜𝑣(𝑅, 𝑓)。定价误差的二次型可以定义为 𝑄(𝑏) = 𝑒(𝑏)′𝑊𝑒(𝑏)

≔ 𝐸(𝑅)( 𝑁 × 1)是测试资产的预期超额收益向量,𝐶 ≔ 𝐶𝑜𝑣(𝑅, 𝑓)。定价误差的二次型可以定义为 𝑄(𝑏) = 𝑒(𝑏)′𝑊𝑒(𝑏)

,它将𝑄(𝑏)与众所周知的 Hansen-Jagannathan(HJ)距离联系起来。Ludvigson(2013)指出使用 HJ 距离可以抵消测试资产的变化从而得到稳定的估计值。因此,当测试资产数量较少时,推荐使用 HJ 距离。相反,当测试资产较多时,Ludvigson(2013)提倡选择第二种𝑊:恒等矩阵。使用恒等矩阵不会使权重偏向任何测试资产子集,尤其是当测试资产代表某个特定的经济利益时。本文中,测试资产根据公司特征组成的,因此不希望权重偏向于任何公司特征,所以本文将始终使用恒等矩阵作为权重矩阵。

,它将𝑄(𝑏)与众所周知的 Hansen-Jagannathan(HJ)距离联系起来。Ludvigson(2013)指出使用 HJ 距离可以抵消测试资产的变化从而得到稳定的估计值。因此,当测试资产数量较少时,推荐使用 HJ 距离。相反,当测试资产较多时,Ludvigson(2013)提倡选择第二种𝑊:恒等矩阵。使用恒等矩阵不会使权重偏向任何测试资产子集,尤其是当测试资产代表某个特定的经济利益时。本文中,测试资产根据公司特征组成的,因此不希望权重偏向于任何公司特征,所以本文将始终使用恒等矩阵作为权重矩阵。

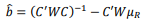

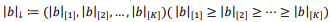

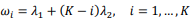

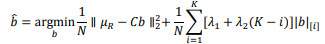

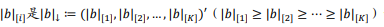

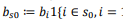

是风险价格绝对值向量,按其大小降序排列。𝜔是一个预先指定的𝐾×1向量,定义为

是风险价格绝对值向量,按其大小降序排列。𝜔是一个预先指定的𝐾×1向量,定义为

和

和 是两个超参数。本文求解 OWL 估计器使用近似梯度下降算法。OWL 估计量对𝜔的选择很敏感,因此找到合适的

是两个超参数。本文求解 OWL 估计器使用近似梯度下降算法。OWL 估计量对𝜔的选择很敏感,因此找到合适的 和

和 至关重要。根据机器学习文 献,本文使用 10 折交叉验证法来确定超参数。

至关重要。根据机器学习文 献,本文使用 10 折交叉验证法来确定超参数。  代表第

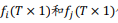

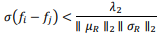

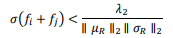

代表第 的因子。

的因子。 是因子𝑖和𝑗通过OWL估计的风险价格。

是因子𝑖和𝑗通过OWL估计的风险价格。 是向量

是向量 的标准差,

的标准差, 和

和 是𝑁个测试资产的均值和标准差。如果

是𝑁个测试资产的均值和标准差。如果

。

。 的设定与定理 2.1 相同。如果

的设定与定理 2.1 相同。如果

较小),他们更有可能被组合在一起(即获得相似的系数,

较小),他们更有可能被组合在一起(即获得相似的系数, ):两个因子表现出高相关性可能是同一个不可观测的潜在因子同时决定了这些可观测因子的结果。因此在解释资产回报时他们应该具有相似的系数。第二,

):两个因子表现出高相关性可能是同一个不可观测的潜在因子同时决定了这些可观测因子的结果。因此在解释资产回报时他们应该具有相似的系数。第二, 对分组属性有直接影响:

对分组属性有直接影响: 越大,越会促进分组。第三,测试资产的平均值(

越大,越会促进分组。第三,测试资产的平均值( )和标准差(

)和标准差( )会影响分组属性。当

)会影响分组属性。当  和小

和小 较小时,因子无法解释测试资产收益在不同时期变化不大的现象。推论 2.1 将 OWL 估计器的分组属性扩展到负相关因子:高度负相关因子的系数大小相似,但符号相反。

较小时,因子无法解释测试资产收益在不同时期变化不大的现象。推论 2.1 将 OWL 估计器的分组属性扩展到负相关因子:高度负相关因子的系数大小相似,但符号相反。本节将讨论在 Figueiredo 和 Nowak(2016)提出的放宽假设条件下,OWL 估计器的渐近特性。本文允许𝐾≫𝑁。在一些正则性条件下,作者推导出 OWL 估计器的 Oracle 不等式(误差边界)和收敛速率,从而得出 OWL 一致估计条件。考虑一个线性高维资产定价模型并假设

是真实风险价格系数,𝜖是按照

是真实风险价格系数,𝜖是按照 缩放的定价误差。因此𝑏̂重写为

缩放的定价误差。因此𝑏̂重写为

的第

的第 的元素。

的元素。  ,其中,

,其中, 是𝐶的第

是𝐶的第 列,𝜖与之前定义一致。设

列,𝜖与之前定义一致。设 是𝐶的Gram矩阵。对任一标量𝑦∈𝑅,设|𝑦|代表其绝对值。对任一矩阵

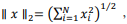

是𝐶的Gram矩阵。对任一标量𝑦∈𝑅,设|𝑦|代表其绝对值。对任一矩阵 ,定义

,定义

是独立同分布,

是独立同分布,

。变量

。变量 的分布是亚高斯分布,使得

的分布是亚高斯分布,使得

,其中𝑖 = 1, … , 𝑁, 𝑎 > 0,

,其中𝑖 = 1, … , 𝑁, 𝑎 > 0, ,其中

,其中 不依赖于𝑎,𝑖,𝑗。

不依赖于𝑎,𝑖,𝑗。 中非零参数的个数。假设

中非零参数的个数。假设

。

。 ,其中

,其中 代表集合

代表集合 的基数。对于

的基数。对于 ,令

,令

。

。

满足限制特征值条件

满足限制特征值条件

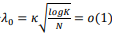

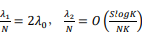

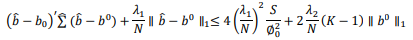

, 其中𝜅是大于 0 的常数。设

, 其中𝜅是大于 0 的常数。设 。当

。当 时,通过选择一 个足够大的𝜅依概率 1,

时,通过选择一 个足够大的𝜅依概率 1, 满足

满足

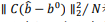

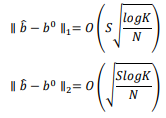

和估计误差

和估计误差 提供上限。因此,可以进一步利用这些预测误差和估计误差的上界来获得 OWL 估计器的收敛速率。

提供上限。因此,可以进一步利用这些预测误差和估计误差的上界来获得 OWL 估计器的收敛速率。

03

本节将在不同的蒙特卡洛模拟实验中研究OWL估计器和其它基准的性能。

3.1 模拟设计

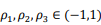

在本文实验中,作者考虑𝐾个候选因子,其中2𝐾/3是有用的因子,即𝑏 ≠ 0, 𝐾/3个是无用或多余的因子(𝑏 = 0)。这些有用因子中,设定其中一半(占因子总数 的1/3)是相关的,而剩余的一半则是不相关的。这种设定下,本文的模型包含相 关因子,不相关因子和无效因子。

𝜌是𝐶(𝑁 × 𝐾)的相关系数矩阵 𝐾 × 𝐾)。设 且𝜌被分成三块:

且𝜌被分成三块:

的对角线元素为 1,非对角线元素为

的对角线元素为 1,非对角线元素为 ;类似地,

;类似地, 的非对角线元素分别为

的非对角线元素分别为 。这三块构成了矩阵𝜌的对角线元素,而𝜌的其他部分由零填充。该设置允许在每个子块内因子分别以相关系数

。这三块构成了矩阵𝜌的对角线元素,而𝜌的其他部分由零填充。该设置允许在每个子块内因子分别以相关系数 相关,但不同子块间的因子互不相关。

相关,但不同子块间的因子互不相关。

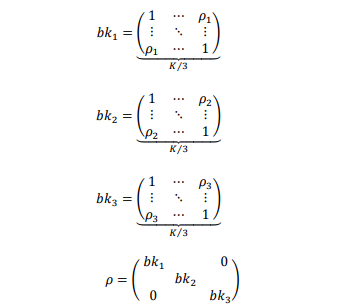

首先设置 的值,然后随机生成一个𝑁 × 𝐾矩阵𝐶,记为𝑠𝑖𝑚𝐶,它的相关系数矩阵为𝜌。使用

的值,然后随机生成一个𝑁 × 𝐾矩阵𝐶,记为𝑠𝑖𝑚𝐶,它的相关系数矩阵为𝜌。使用 表示不相关的有效因子,因此在实验中将

表示不相关的有效因子,因此在实验中将 设为零,且将

设为零,且将 设为不同的数值。然后,指定𝑏(风险价格)的值后模拟横截面平均收益率为

设为不同的数值。然后,指定𝑏(风险价格)的值后模拟横截面平均收益率为 ,其中𝑒为定价误差。使用

,其中𝑒为定价误差。使用 表示无效因子,因此

表示无效因子,因此 中𝑏设为零。最后,使用 OWL、LASSO、自适应 LASSO、Elastic Net 和 OLS 估计器,利用模拟数据 𝑠𝑖𝑚𝐶和𝜇𝑅来估计风险价格。最后比较不同方法的估计值。

中𝑏设为零。最后,使用 OWL、LASSO、自适应 LASSO、Elastic Net 和 OLS 估计器,利用模拟数据 𝑠𝑖𝑚𝐶和𝜇𝑅来估计风险价格。最后比较不同方法的估计值。

3.2 模拟结果

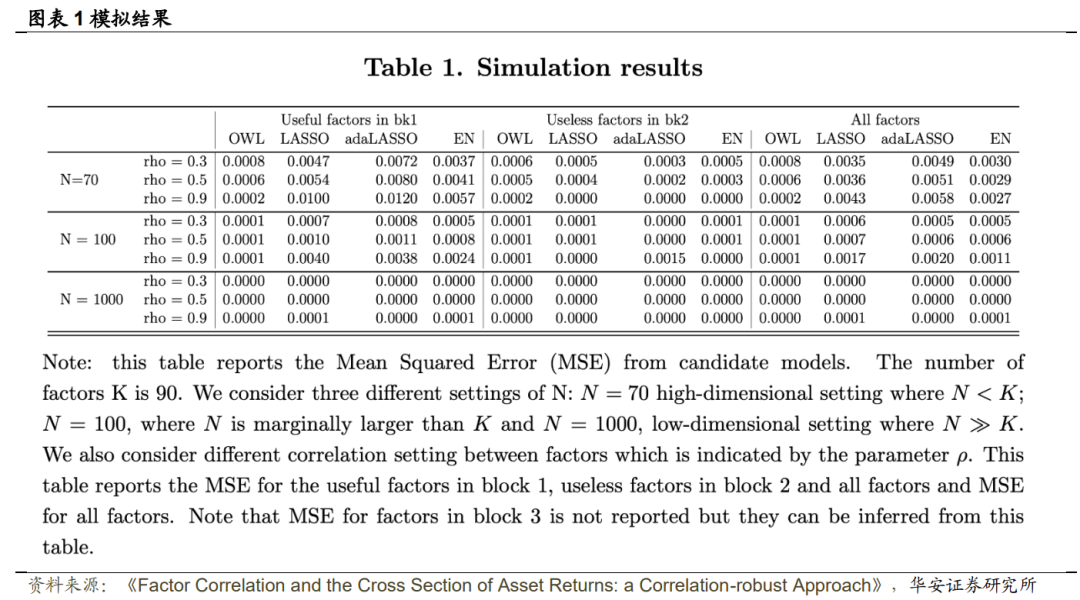

本文考虑90个候选因子(𝐾=90)。设定第一组的 30 个因子为有效用因子(𝑏 = 0.1),因子间相关系数为 ;第二组 30 个因子为多余因子(𝑏 = 0),因子间相关系数为

;第二组 30 个因子为多余因子(𝑏 = 0),因子间相关系数为 ;第三组 30 个因子为不相关的有效因子(𝑏 = −0.1,

;第三组 30 个因子为不相关的有效因子(𝑏 = −0.1, )。为简单起见, 本文设置

)。为简单起见, 本文设置 ,并从集合{0.3,0.5,0.9}中进行选择。同时,本文还考虑了𝑁(资产 数量)对𝐾(因子数量)的影响。为此,从{70,100,1000}中选择𝑁。𝑁 ≫ 𝐾是一种接近近似的设置。另一方面,如果𝑁~𝐾或𝑁 < 𝐾是高维数据集的常见设置。本文进行了500次模拟试验,并使用均方估计误差(MSE)作为比较标准,即对于

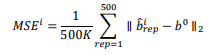

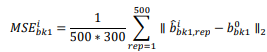

,并从集合{0.3,0.5,0.9}中进行选择。同时,本文还考虑了𝑁(资产 数量)对𝐾(因子数量)的影响。为此,从{70,100,1000}中选择𝑁。𝑁 ≫ 𝐾是一种接近近似的设置。另一方面,如果𝑁~𝐾或𝑁 < 𝐾是高维数据集的常见设置。本文进行了500次模拟试验,并使用均方估计误差(MSE)作为比较标准,即对于 模型, 所有因子的 MSE 被定义为:

模型, 所有因子的 MSE 被定义为:

其中,𝑟𝑒𝑝代表试验的索引。为了更好地了解候选模型在不同设置下的性能, 本文研究每个子块的 MSE。即𝑏𝑘1的 MSE 为:

类似地,可以定义𝑏𝑘2和𝑏𝑘3的 MSE。图表 1 展示了四种候选模型的模拟结果。对于第一和第二组,允许因子间的相 关系数𝜌∈ {0.3,0.5,0.9},而第三组的因子设定为不相关。同时本文还考虑了𝑁值的三种不同设置。𝑁 = 70表示样本数量小于因子个数,这通常类似于高维数据的设置。𝑁 = 100表示样本数量与因子个数大致相等。𝑁 = 1000代表一种理想的环境,即样本数量远大于因子个数,即接近渐近环境。图表 1 的左侧显示了相关的有效因子块 的 MSE 值,中间显示了无用因子块的 MSE 值,右侧显示所有因子的 MSE 值。请 注意,第三组没有展示,但可以从表格中推断出来。

首先,探究相关有效因子块和所有因子的性能。图表 1 显示,当𝑁 = 70和𝑁 = 100时,发现与其他基准相比,OWL 估计器在子块1 的MSE 最小。此外,作者还发现其他基准,如 LASSO、自适应 LASSO 和 EN,在因子相关性增加时性能会下 降,相比之下 OWL 估计器受到的影响较小。所有因子的 MSE 值也表明在𝜌的所有 设置下,OWL 估计器的性能优于其他基准的,即 MSE 值最小。

当𝑁 = 1000时,OWL 估计器在所有设定下的 MSE 都接近于零,这证实了推论 2.2 中的理论结果,即 OWL 估计量是一致估计量。尽管其他基准也是一致估计,但 作者发现当𝜌 = 0.9,OWL 估计器的 MSE 小于 LASSO 和 EN,这表明当因子高度相关时,OWL 估计器的性能始终优于 LASSO 和 EN。

值得注意的是,与 LASSO 和 EN 估计器相比 OWL 估计器缩小多余因子的效果 较差,在𝑁 = 70和𝑁 = 100设置下, MSE 略大于 LASSO 和其他基准估计器都成功 地压缩了所有的无用因子。

这些研究结果表明当因子相关时,OWL 估计器是首选的估计器,尤其是在高维环境下。当因子相关性增加时,LASSO 估计器的性能会下降。尽管 Elastic Net 模型确实改善了 LASSO 模型的性能,但其优化效果远远小于 OWL 估计器。

04

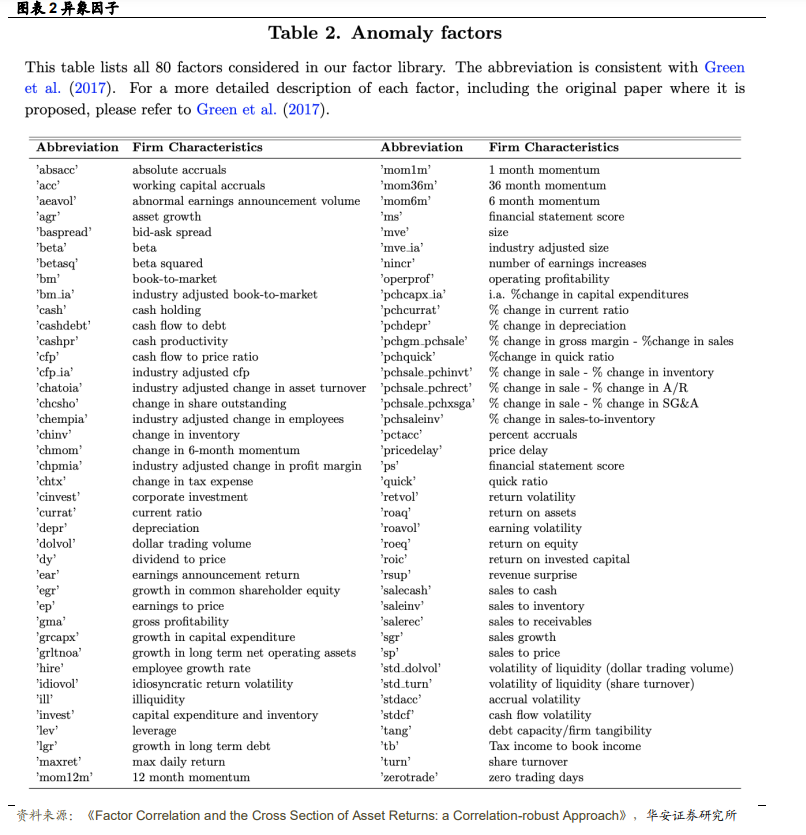

在本节中,作者采用 OWL 收缩法从 80 个因子(可能高度相关)中找出有用的因子集。首先介绍数据集,然后详细说明构造异象因子和使用投资组合排序法测试组合的方法,最后将揭示估计结果并讨论其影响。

4.2 构建因子动物园

本文参考 Green et al.(2017)中描述的 100 个公司特征,同时删除数据缺失率超过 40%的特征。然后,针对剩余的每个特征,每个月使用单变量排序法将股票划分成十等分。剔除总市值小于纽约证券交易所上市股票 20%的小盘股。然后,计算基于特征因子,计算每个公司特征的最高组和最低组之间的收益差。总的来说,本文获得 80 个异象因子,如图表 2 所示。每个特征的详细描述参见 Green et al. (2017)。

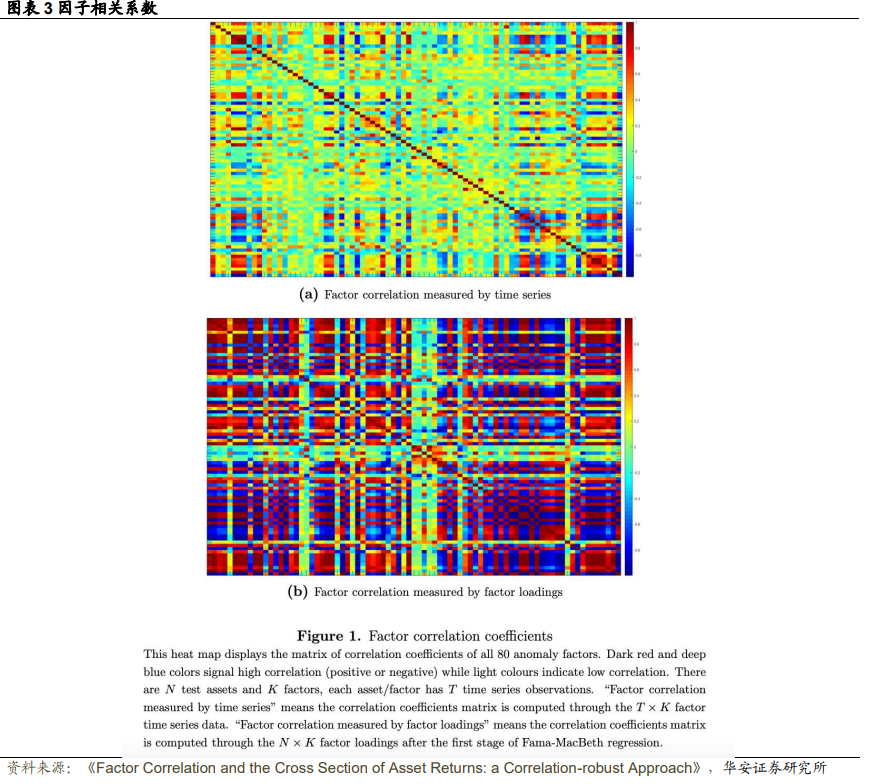

接下来,作者通过考察因子间的相关性进行初步分析。图表3(a)显示了以时间序列衡量的因子相关系数矩阵的热图。图中显示,16% 的因子相关系数(绝对值)大于0.5。特别是,贝塔因子与流动性因子、盈利因子、投资因子等高度相关。因此,Green et al.(2017)在采用 Fama-MacBeth 方法来寻找驱动美股横截面收益的显著因子之前,将贝塔因子排除在候选因子清单之外。图表3(b)显示了以因子载荷(即第二阶段 Fama-MacBeth 回归中解释变量的相关系数)衡量的因子相关系数矩阵的热图。与(a)相比,它显示出更高的相关性:64%的相关系数(绝对值)大于 0.5,这意味着如果使用标准的 Fama-MacBeth 回归,则意味着存在严重的多重共线性问题。

对因子相关性的初步研究表明许多因子间高度相关,这表明如果采用传统方法 (如 Fama-MacBeth 回归法或 LASSO 回归)来推断有用的因子,将会出现严重的共线性问题。因此,急需一种相关性稳健的估算方法。

4.3 构建测试资产

关于测试资产,文献中对使用个股还是分类投资组合存在争议。文献中对使用个股作为测试资产的主要担忧是会引入变量误差(EIV)。在对估计变量(即因子载荷)进行回归时,预先估计的因子载荷会产生估计误差。Shanken(1992)通过引入“Shanken 修正”项对估计器进行了修改以减少误差。然而,也有人认为 “Shanken 修正”在小样本中的作用微乎其微。另一方面,Fama 和 French (2008)、Hou et al.(2014)、Feng et al.(2020)提倡将分类投资组合作为测试资产。个股通常会伴随噪声和异常值,这是 EIV 的主要来源。分类投资组合是一组具有相似特征股票的加权平均回报,受 EIV 问题的影响较小。

然而,使用个股的最大缺点是数据的缺失存在微型市值的股票。在很长一段时间内,新股上市和股票退市是不可避免的,这通常会导致数据集中数据缺失。数据的不连续会导致收益和因子协方差矩阵的估计不准确,但协方差矩阵是因子推断的基础。相反,分类投资组合是在每个时间点上构建的,同时将具有相似特征的股票分为一组,从而保证投资组合不受数据缺失问题的影响。

小市值股票将会给个股作为测试资产带来另一个主要问题。小盘股在股市上占据大多数,但少数大盘股却在总市值中占据很大份额。如果使用个股来衡量因子的 影响,则不可避免地会扭曲对市场的影响:如果用个股来衡量因子的影响,则小盘股将在估计结果中占主导地位,对市值影响更大的大盘股的影响将会被大量的小盘股所抵消。相反,分类投资组合可以通过使用市值加权分类法来规避这一问题。在市值加权分类法中,投资组合收益是通过股票收益的加权平均值来计算的,其中权重反映了股票的市值。

Fama 和 French(1992,2016)使用双变量排序法来构建5 × 5的组合,该投资组合现已成为测试组合的热门选择。但是,Harvey et al.(2015)提示到当测试资产只考虑小部分分类组合时,因子选择会偏向用于分组的特征。Lewellen et al. (2010)认为根据价值和规模分 25 个投资组合是低阈值水平而无法测试因子,建议在测试资产中加入更多的投资组合。根据他们的建议,Feng et al.(2020)基于双变量排序法构建大量的投资组合作为测试资产。具体而言,他们使用市值因子和其他剩余因子构建5 × 5的分类投资组合,并将它们汇集在一起作为测试资产的大集合。本文效仿 Feng et al.(2020)的做法,构建双变量分类投资组合后汇集得到 1972 个测试组合。

4.4 估计结果:哪个因子最重要?

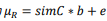

本文使用 2.2 节所述的 SDF 法来预测 OWL 收缩法估算的所有因子的风险价格。在本文的估计中使用𝐶和𝜇𝑅的样本表示。具体来说,

。为了获得稳健的估计量,本文讨论以下几种情况:首先,考虑了全样本和子样本估计来检验因子选择的时变性。其次, 比较不同投资组合的加权方法(等权加权或市值加权),并研究了它们对估计结果的影响。市值加权中大盘股会具有更大的权重,而等权则以小盘股为主。最后,在构建分类投资组合前使用不同的分位数(分别为 20、30 和 40)来剔除小盘股。百分位数越大,意味着在更多的小市值股票被剔除,导致因子选择更多地受到大盘股的影响。

。为了获得稳健的估计量,本文讨论以下几种情况:首先,考虑了全样本和子样本估计来检验因子选择的时变性。其次, 比较不同投资组合的加权方法(等权加权或市值加权),并研究了它们对估计结果的影响。市值加权中大盘股会具有更大的权重,而等权则以小盘股为主。最后,在构建分类投资组合前使用不同的分位数(分别为 20、30 和 40)来剔除小盘股。百分位数越大,意味着在更多的小市值股票被剔除,导致因子选择更多地受到大盘股的影响。

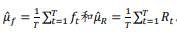

图表4展示了估计结果。前5列使用全样本进行估计,第6-7列是1980年至2000年的子样本的结果,第8-9列是2001年至2017年子样本的结果。同时考虑了市值加权法(vw)和等权法(ew)。此外,还考虑了剔除小盘股的三种处理方式。图表4列出了每次估计中所选择的异象因子,同时还报告了每个因子在所有估计中被选中的次数。括号中的数字代表因子在单词估计中的重要性(数值越小表示越重要)。

图表3表明在大多数估计中,市值因子(mve)是最重要的因子,但这并不奇怪。市值因子被选择的次数最多,因此市值因子在测试组合中占主导地位。因此,本文将市值因子排除因子显著性排名中,但仍将列入表中以表明 OWL 估计器能够正确识别相关因子。

流动性因子(ill)是对横截面回报最重要的异象因子(Amihud,2002),其显著性在小盘股中尤为明显。流动性因子在20和30水平剔除小盘股后的分类投资组合的重要性高于40水平,这意味着小市值公司面临更严重的流动性约束。美元交易量标准差(std_dolvol)(Chordia et al.,2001)是流动性风险的另一个代表,因此紧随流动性因子之后,成为第二重要因子。同时,OWL 估计器也发现了它与流动性因子的高相关性。流动性作为影响横截面资产回报的风险来源已被大量文献记载,例如Pastor和Stambaugh(2003)以及Acharya和Pedersen(2005)。

资产增长率(agr)紧随流动性和交易量标准差之后,成为第三个常被选中的异象因子。这一发现与Hou et al.(2021)的观点不谋而合。他们提出了一个增强的q5模型,在著名的q4因子模型中加入了资产增长率作为第五个因子(Hou et al.,2014)。其他被多次选中的异象因子包括beta、betasq、现金负债率(cashdebt)和流动比率变化百分比(pchcurrat),它们也与流动性风险相关。除此之外,动量、投资资本回报率(roic)、资产回报率(roaq)和其他盈利相关的因子也被 OWL 估计器选为有效因子,尤其是在第一个子样本。

6和7列是使用1980-2000年子样本进行的估计的结果,8和9列是使用2001-2007年子样本进行的估计的结果。作者发现流动性约束只出现在第二个子样本中,其中流动性相关因子在解释横截面的平均回报方面发挥了重要作用。然而,在第一个子样本中没有显示出流动性相关因子驱动资产价格的有力证据。相反,动量和盈利因子是1980-2000间驱动资产价格的最重要因素,这说明决定横截面回报的因子具有时变性。

4.5 样本外测试

在本节中,作者参考 Freyberger et al.(2020)的方法,根据所选因子在样本外构建对冲组合。这项实验旨在通过评估对冲组合收益比较 OWL 收缩法和其他基准的表现。本文选择的基准方法为 LASSO 收缩法、Elastic Net 模型和 FamaMacBeth(FM)两步回归法。为公平比较,本文考虑仅五因子模型,即每个方法选择最重要的五个因子来构建对冲组合。考虑到因子选择的时序影响,本文同时还考虑 2000 年之前和之后的两个子样本。

值得注意的是,本文将市场因子(mkt)与80个异象因子放在一起作为候选因子清单。虽然有金融理论作为支撑,但是其显著性往往因与其他因子的高度相关性而大打折扣。因此,在使用传统方法时,市场因子经常被认为是不显著的。

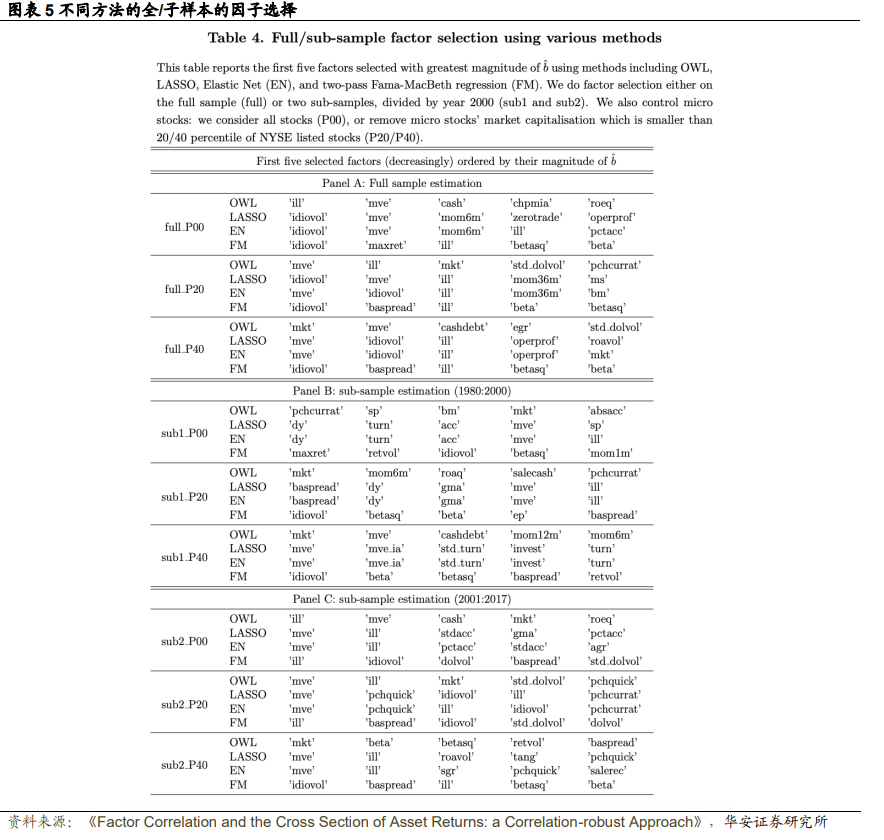

图表 5 展示了不同样本下各方法选出的五个最显著的因子。作文发现在不同样本期所选因子之间存在巨大差异,这表明驱动横截面资产回报的主要因子存在时变趋势。此外,小市值股票对因子选择也有很大影响。在包含所有小盘股时,所有方法都时流动性因子、盈利因子、动量因子的相关的因子组合。但是一旦剔除部分小盘股(P20 和 P40),能发现因子选择的一些规律:OWL 表明在第一个子样本中, 驱动资产价格的最显著因子是与动量和盈利相关的因子,而流动性因子则相对不重要;但在第二个子样本中,情况正好相反,流动性因子成为驱动资产价格主要因素。另一方面,LASSO 和其他方法并未显示出明显的特征变化规律。

有趣的是,作者发现 OWL 收缩法是唯一个能持续识别出市场因子是驱动横截面资产回报的重要因素的方法,尤其是在分类投资组合前剔除微型市值股票时。这一发现与 Lintner(1965)和 Sharpe(1964)的 CAPM 模型相关的大量文献相一致。相反,其他基准方法,如 LASSO、Elastic Net 和 Fama-MacBeth,即使剔除 40% 的小盘股,都未能将市场因子识别为驱动横截面回报的重要因子。如前所述, 这是由于市场因子与其他因子间的高相关性造成的。这一发现重申了在因子高度相关时使用 OWL 收缩法的优点。

接下来,本文要比较各种方法的样本外表现。具体而言,本文采用与 Freyberger et al.(2020)类似的步骤,利用滚动窗口生成因子对冲组合来预测收益。首先,本文选择图表 5 所示的五个最突出的因子,同时考虑不同的数据样本和对小盘股的不同处理方式(即剔除 20%和 40%的小盘股)。然后使用滚动窗口(窗口大小为 120 月)来评估每种方法下因子对冲投资组合的表现。具体来说,在每个估计窗口结束时,将每种测试资产与每种方法所选的因子进行回归,但需要滞后一期。例如,在时刻𝑡,将𝑡−120 −1至 𝑡 期间的测试资产收益率对𝑡−120−2至 𝑡 −1 期间的选定的因子进行回归,并得到 𝛽̂。然后,通过𝛽̂与𝑡时刻的因子相乘预测下 一期(即𝑡 + 1 时)测试资产的收益率。根据预测收益率从高到低将股票分成十等份,做多第一组并做空最后一组。在下一期(𝑡 + 1),当收益实现时,计算组合收益利差。随后,将窗口向前滚动一期并重复上述步骤直至期末。最后,计算样本外因子对冲组合对冲组合收益的四个矩和夏普比率。

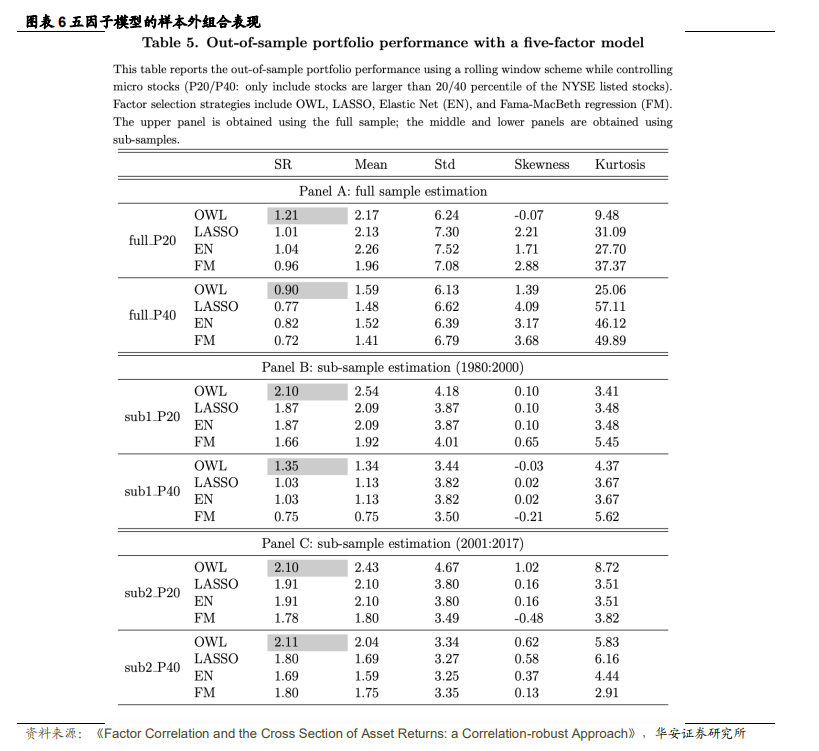

图表 6 展示了使用 OWL、LASSO、Elastic Net 和 Fama-MacBeth 方法的生成的样本外对冲投资组合的绩效得分,包括夏普比率和四个矩。面板 A 显示OWL估计器在全样本中产生的夏普比率比其他基准高出约 20%。此外,作者还发现 OWL 对冲组合的偏度和峰度远远小于其他基准。Fama-MacBeth 估计表现通常最差。作者认为它受到因子相关性的严重影响,估计结果在第二轮估计中会受到弱因子的侵蚀。作者认为是 Fama-MacBeth 的第二步回归时的估计结果受到弱因子的侵蚀。有关这方面的详细讨论,请参阅 Kleibergen(2009)。

在子样本估计中,作者发现所有方法的因子对冲组合的夏普比率通常远高于全样本估计的夏普比率。此外,作者还发现与全样本估计相比,对冲组合收益的偏度和峰度显著降低,使得样本外收益率分布更接近正态。这说明驱动资产价格的因子具有时变性。作者还发现在所有的样本集中OWL的对冲组合的夏普比率始终高于其他基准的对冲组合。在第一个子样本中,OWL 收缩法选择动量和盈利相关的因子最为主要因子,而其他基准则主要选取了与流动性和贝塔相关的因子。面板B显示,夏普比率比其他基准方法高出20%至 30%。在面板 C 中,对后半期样本的估计也有类似结果:与其他方法相比,OWL 对冲组合的夏普比率最高。

05

在因子动物园中,由于因子间的相关性,使用传统方法(如Fama-MacBeth回归法和LASSO压缩法)来寻找驱动横截面资产回报的因子面临巨大挑战。作者发现本文考虑的80个异象因子中,有64%的相关系数(绝对值)大于0.5,这对传统方法的有效性提出了质疑。相比之下,OWL收缩法允许因子相关性,并同时实现相关性识别和稀疏性收缩的功能。本文推导出OWL估计器的统计特性,并证明OWL估计量在某些约束下是一致统计量。蒙特卡洛实验证实当因子相关时,OWL估计器的性能优于其他基准估计器。实证分析结果表明,OWL收缩法始终可以识别市场因子是驱动横截面资产回报的重要因子,而其他基准由于市场因子与其他因子的高度相关均未能将市场因子识别为重要因子。此外,样本外测试表明与其他基准相比,OWL收缩法选择的因子能使得对冲组合获得最高的夏普比率。

最后,请注意本文的目的不是寻找一个真正的简约资产定价模型,而是在因子高度相关下能够稳健地识别出驱动横截面资产回报的一组稀疏因子集。考虑到这一点,本文的流程特别适用于因子投资:OWL收缩法可以识别出共同驱动股票回报的相关因子,并可进一步生成有效的投资组合策略,可参阅Asnessetal.(2013)。然而,寻找简约资产定价模型仍是金融研究中的关键问题。能够开发出去偏版本的OWL估计器,该问题就可以被解决。

文献来源:

核心内容摘自 Chuanping Sun 在 Social Science Research Network 上的文章《Factor Correlation and the Cross Section of Asset Returns: a Correlation - robust Approach》

风险提示

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

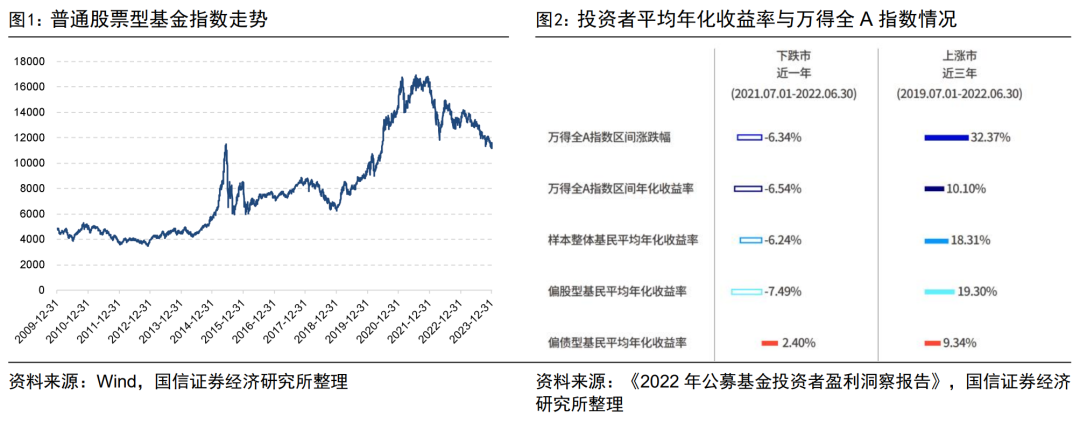

50.《投资者评价基金时会考虑哪些因素?》

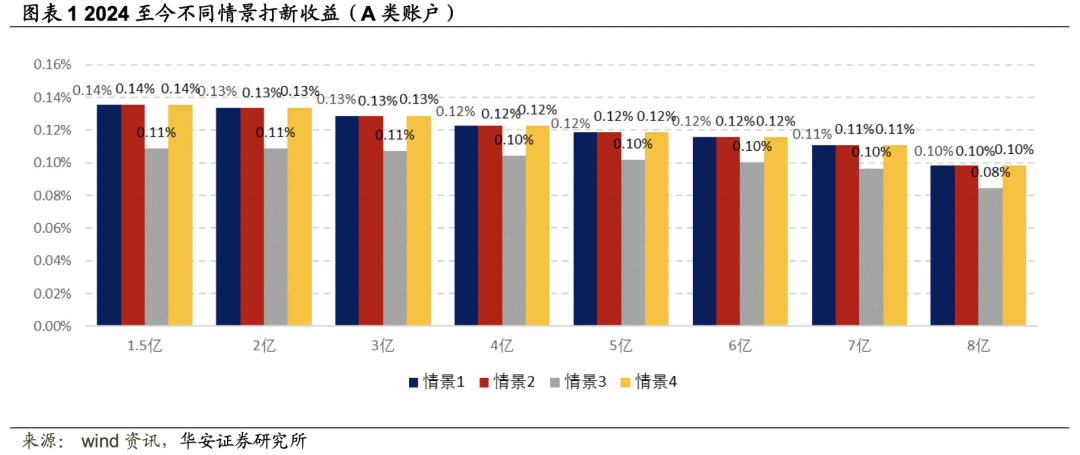

142.《多只新股上市首日涨幅超100%,情绪维持”高温“》

138.《新股市场受资金追捧,打新收益陡升》

122.《科创板新股首日涨幅回暖,首批注册制主板新股迎来上市》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选