【华安金工】基金在阶段业绩不佳后会调整激进程度吗?——“学海拾珠”系列之一百二十八

►主要观点

本篇是“学海拾珠”系列第一百二十八篇,基金行业的年度业绩排名压力以及头部业绩基金才能大量吸引资金流入的特征使得基金经理每年的业绩排名竞赛非常激烈,文献比较全面地研究了美国基金市场中阶段性业绩不佳的基金会采取什么行动,以及对其业绩产生何种影响。回到国内基金市场,我们可以类似地研究基金经理在年内阶段性业绩不佳后会采取的策略,使用主动份额表征基金投资的主动激进程度,以识别基金经理主动程度的增加究竟是源于私人信息还是排名激励。

基金市场存在“激励效应”

基金投资者具有明显追逐历史业绩的行为,即同一类别中,相对业绩优异的基金在未来会吸引大部分的资金流入。因此,基金行业的竞争更像是一场比赛,基金经理们在比赛中争取“名列前茅”,以获得“比赛激励”——投资者后续的资金流量。研究表明,中期落后的基金经理,其投资组合主动性的提高与中期业绩差距大小,投资者对基金相对业绩排名的资金流反应强度(激励效应强度)直接相关。整体来说,当基金在同类中的中期阶段表现(相对)不佳后,会增加其主动份额。

资金流敏感性高的基金更容易增加主动份额

对于成立较早和年限较久的基金来说,资金流对历史业绩的敏感性较弱,而属于激进成长或成长型的基金资金流对历史业绩的敏感性较强。分析表明,更高的资金流量-业绩敏感度为基金提供了更大的动力,在中期业绩不佳的情况下提高其主动份额。

增加主动份额的业绩结果

基金为应对中期业绩不佳而增加主动份额后,其特质性风险和下行风险会大幅增加。基金通过改变主动份额,也改变了风险状况,其提高相对排名的机会增加了,但主动份额的增加可能不是出于信息/能力的原因,排名提高的正面影响与下行风险提高的负面影响基本相抵消,平均而言,因激励而产生的主动份额改变并没有改善基金业绩。

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

01

共同基金投资者具有明显追逐历史业绩的行为,即同一类别中,相对业绩优异的基金在未来会吸引大部分的资金流入。因此,经济学家常把基金业的竞争看作一场比赛,基金经理们在比赛中争取“名列前茅”,以获得“比赛激励”——投资者后续的资金流量。

过往研究表明,基金市场的竞争存在“激励效应”。Brown(1996)发现,在中期业绩落后的基金往往在后期会增加其投资组合的波动性。同样,Chevalier和Ellison(1997)证明基金流量和历史业绩之间的凸性关系为基金在一年的中期阶段改变其组合风险提供了激励。Koski和Pontiff(1999)使用各种风险衡量指标(基金收益的标准差、beta和特质性风险),发现共同基金上半年的业绩与下半年的风险变化呈负相关。Hu(2011)探究了就业风险在决定基金经理的风险转移行为中的作用,证实了未来相对风险和过往相对基金业绩之间存在U型关系。据Schwarz(2012),1990-2006年期间,在年中阶段表现不佳的基金经理,下半年承担的风险明显增加。此外,Ma和Tang(2019)表明,基金经理的自持比例有助于减少风险承担收益,特别当面临更凸的流量-业绩关系,或基金表现不佳时。

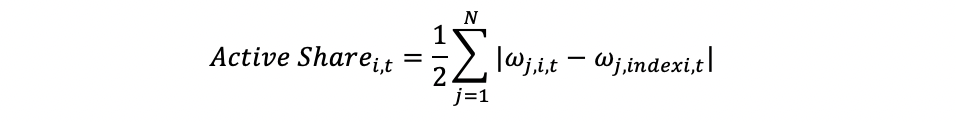

为度量这种“激励效应”,本研究采取“主动份额”(Active Share)作为指标。主动份额是基金投资组合与同类平均组合的偏差,衡量了该基金持仓偏离相应基准持仓的程度。在市场竞争背景下,主动份额与其他指标相比,有诸多优势。首先,基金的主动份额由投资组合持仓构建,是对基金经理战略选择的直接度量,可以更细致地分析下行风险。其次,主动份额也反映了基金经理对竞争压力的回应。一个暂时落后的基金经理只有通过采取与同行基准组合相异的头寸,才有可能超越行业平均水平。

实证分析表明,基金经理战略性地改变其投资组合风险状况的动机与投资者(资金流)对基金相对业绩排名的反应强度(即比赛激励效应的强度)有关。资金流量-业绩敏感性高的基金有更强的动力去“赢得”比赛,对于这些基金而言,主动份额的变化和基金的中期业绩之间的负面关系也更强。

此外,基于比赛激励的主动份额变化也会带来基金风险状况的改变。它大大增加了基金的特质性风险和下行风险,且该变化在资金流量-业绩敏感性高的基金中更为明显。

最后,根据Logit模型估计,主动份额的变化增加了基金在相对业绩排名中上升的机会,但并没有导致基金第四季度业绩的改善。综合表明,主动份额变化并没有带来更多的有效交易,从而提升基金的整体表现;然而,通过改变风险状况,基金有更大的概率提高其相对排名。不可忽略的是,由于下行风险敞口的增加,上述机会可能会被一定概率的更极端的业绩恶化所抵消。

02

同一类别的共同基金,只要在潜在投资者眼中是可比较的选择,就会竞争类似的客户。由于共同基金投资者追逐业绩的行为,这种竞争就像一场比赛,表现最好的选手获得最大的回报。竞争环境的这一特点,使共同基金经理有强烈动机去密切关注他们的基金在类别中的相对排名,并作出相应的战略调整。当一年接近尾声时,如果基金在这一时点的排名与榜首相差无几,基金经理将有足够的动力去战略性地调整基金投资配置,以图获得最大的回报。

在业绩基准方面,Cremers和Petajisto(2009)认为,偏离基准是基金经理战胜基金业绩基准的一个重要途径。而在比赛中,基金是以相对的基准,即同业群体为衡量标准。虽然基金经理无法观察同行组内每只基金的投资配置,但可以将类别指数基准视为该组内平均基金配置的代表。

在中期业绩评估阶段,如Brown等人(1996)所论述,在中期阶段处于领先地位的基金有动力维持安全配置,以试图锁定其收益。反之,落后的基金有动机采取更高的风险策略,希望改变当时的排名顺序。需要注意的是,处于不同竞争地位的基金的安全或风险策略的概念,只与它们对基金业绩排名变化的影响有关。如果一个策略有助于保持当前的相对排名,那么对领先的基金来说就是安全的;如果一个策略有助于改变当前的相对排名,从而使基金有更大的机会拔得头筹,那么对落后的基金来说就是风险的。

基于此,主动份额可以衡量基金积极性,作为一种自然的候选指标来反映基金经理为应对比赛激励而进行的战略调整。主动份额越低,表明基金的配置越接近于被动基准(即同行基金的平均配置)。因此,这样的策略是安全的,有助于保持基金在该类别中的相对业绩排名。相反,主动份额越高,表明基金业绩排名未来的不确定性越强,使基金有机会赶超组内领先者。

当接近年末,领先基金有动力使其资产配置更接近同行的平均水平;落后基金则有动力使其资产配置远离同行群体的平均水平。同时,早期的理论分析(如Li和Tiwari(2008)和Basak等人(2008))表明,这种激励效应只对那些与领先基金相差无几的基金有意义。据此,假设如下:

假设1:每年的第三季度末,在当时相对排名高于中位数的基金中,保持其他条件不变,基金在当年第四季度的主动份额变化及增加主动份额的可能性,与基金在前三个季度的表现呈负相关。

考虑到投资者对历史业绩的追逐行为,如果投资者更容易追逐业绩,即在年终排名越靠前的基金将获得更大的资金流入量,自然,基金经理有更大的动力去赢得比赛。据此,假设如下:

假设2:对于资金流量-业绩敏感性高的组合基金,主动份额变化与基金历史业绩之间的负相关关系更强。

风险指标通常与基金历史收益分布的二阶矩有关,包括总风险、系统风险和特质性风险。根据Busse(2001)和前文所述,与基于收益的风险衡量方法相比,主动份额的衡量方法存在诸多优势,可以通过量化基金投资组合对基准的偏离,进一步捕捉基金经理的风险承担动机。

早期基于二阶矩对基金风险承担动机的估计牺牲了高阶矩的重要性。因此,本文进行了更广泛的探索,具体为:研究基金主动份额在第四季度的变化将如何影响基金的下行风险。虽然“基金比赛”中根据相对业绩进行激励,但业绩排名并不能完全说明基金的风险暴露。在短期比赛中获得竞争优势的基金,可能是以其持有人利益和长期业绩为代价,通过改变投资组合,增加极端回报的概率,并还有可能增加下行风险敞口。据此,假设如下:

假设3:其他条件不变,在第四季度增加主动份额的基金将同时增加其下行风险。这种效应在激励敏感度高(专门为比赛激励而增加主动份额)的基金中显著存在,且激励越大,影响越显著。

进一步,探究假设3中基金经理为比赛激励而增加基金主动份额的行为是否理性。首先,本文假设那些增加主动份额的落后基金并不一定拥有卓越的投资技能或信息,因此,其业绩不会因为主动份额的战略转移而得到平均改善。同时,据Akbas和Genc(2020)记录,基金的最大风格调整后的月度回报与未来基金流量之间的显著正相关。该经验结果与理论模型(如Barberis和Huang(2008),以及Brunner- meier、Gollier和Parker(2007))大体一致,上述模型表明,投资者对资产回报分布的尾部进行了超额配置。总体而言,通过改变主动份额,基金改变了其风险状况。因此,该基金在第四季度改善其相对排名的几率增加,但这种机会很可能被基金相对排名的潜在恶化结果所抵消。据此,假设如下:

假设4:对于在第四季度为比赛激励而增加主动份额的基金而言,其第四季度的相对排名有更大提升机会,但平均而言,基金的相对排名不会提高。

03

为了说明该方法,图表6展示了价值和动量这两个因子的趋势和周期,并绘制了每个因子的对数累积回报指数。将趋势和周期部分加在一起,就得到了对数累积回报指数。周期部分是围绕趋势部分的周期性。Backus-Kehoe和Ravn-Uhlig的趋势估计都展示出相同的规律,但正如预期的那样,Ravn-Uhlig的估计比Backus-Kehoe的趋势估计更平滑,本文将重点放在Ravn-Uhlig的平滑估计上。

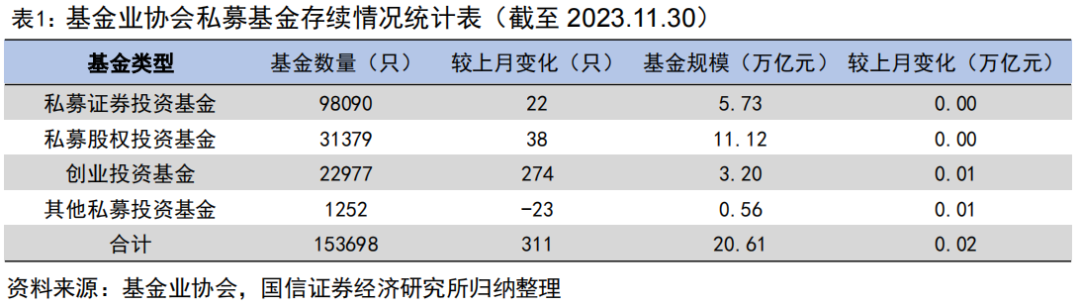

数据来自CRSP无幸存者偏差的共同基金数据库(剔除指数基金、行业基金、国际基金、债券基金和平衡基金),使用1990-2015年基金样本的总净资产(TNA)、回报和特征等。将样本中的基金分为五类:激进成长型(AGG)、成长型(GRO)、成长收入型(GI)、收入型(I)和其他,并使用基金在每年最后一个季度的主动份额变化来捕捉其风险转移的行为。

然后,使用MFLINKS文件将CRSP共同基金数据库与Cremers和Petajisto(2009)构建的季度主动份额数据进行合并,对每只基金的所有份额类别进行汇总:

1. 基金的净收益和费用为所有份额类别的TNA加权平均值;TNA为所有份额类别的总和。

2. 基金的年龄为该基金最老份额类别的年龄;基金类别为该基金最大份额类别的所属分类。

最后,从Thomson-Reuters共同基金持股数据中获得每只基金的季度持股数量。最终的样本包含85,092个基金季度的观察值,代表2,376个不同的基金。为了防止CRSP共同基金数据库中,与共同基金合并和拆分有关的误差所导致流量极端值的潜在影响,过滤净流量数据的顶部和底部1%的尾部值,并在基金总资产净值首次达到500万美元之前,将其记录从分析中删除。

除上述直接获取的数据外,其余变量计算如下。

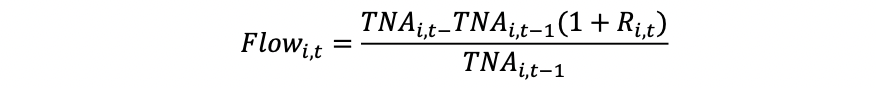

t季度时,基金i的净资金流为:

其中,R_it为基金i在t季度的回报率,TNA_i,t为基金i在t季度末的总净资产值。

其中w_j,i,t是t季度时,资产j在基金i中的投资组合权重;w_j,index,t是季度时,j资产在基金i相关基准指数中的投资组合权重。据Cremers和Petajisto(2009),共考虑19个基准指数:S&P500、S&P 400、S&P 600、S&P 500/Barra价值、S&P 500/Barra成长、Russell1000、Russell 2000、Russell 3000、Russell中盘股、四个Russell指数的价值和成长成分(即八个Russell风格指数)、Wilshire 5000和Wilshire 4500。一个基金的基准指数被定义为对该基金产生最低主动份额值的指数。

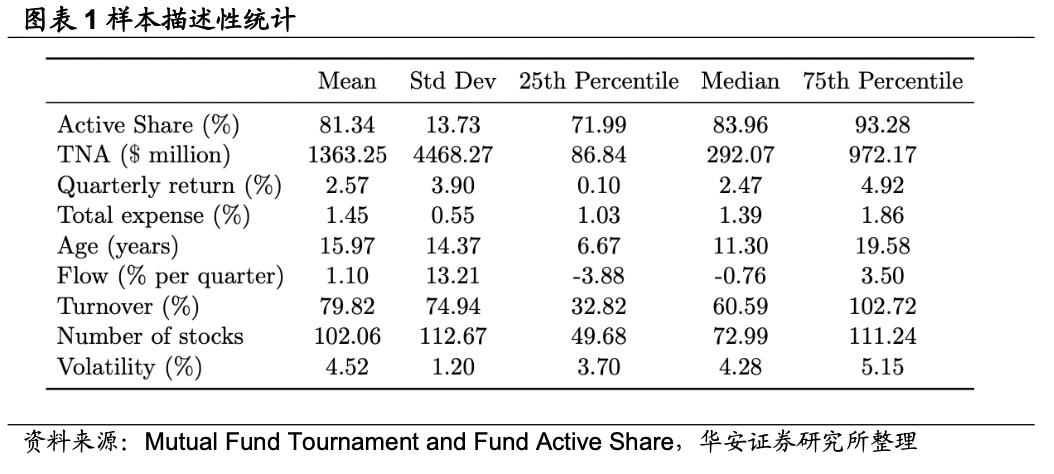

其中w_j,i,t是t季度时,资产j在基金i中的投资组合权重;w_j,index,t是季度时,j资产在基金i相关基准指数中的投资组合权重。据Cremers和Petajisto(2009),共考虑19个基准指数:S&P500、S&P 400、S&P 600、S&P 500/Barra价值、S&P 500/Barra成长、Russell1000、Russell 2000、Russell 3000、Russell中盘股、四个Russell指数的价值和成长成分(即八个Russell风格指数)、Wilshire 5000和Wilshire 4500。一个基金的基准指数被定义为对该基金产生最低主动份额值的指数。图表1报告了共同基金特征的汇总统计。根据Sirri和Tufano(1998),将总费用指标计算为费用率加上最大前端费率的七分之一。股票数量为基金在某一季度所持有的股票总数。波动性为基金过去12个月中每月原始回报的标准差。样本基金的TNA平均为13.6325亿美元,平均季度净资金流量为1.1%。样本基金的平均主动份额为81.34%,平均总费用为1.45%。

由于基金的主动份额在不同的基金风格中差异很大,对基金在某一季度的主动份额指标(即Active Share_i,t),通过减去该类别平均主动份额值进行调整。通过对1990-2015每年进行横截面线性回归来估计以下模型,并报告时间序列平均值和相关t统计量。

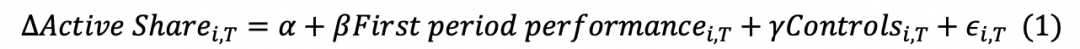

其中,Active Share_i,t为基金在年第四季度的主动份额减去同年前三季度的平均主动份额;First period performance_i,T为基金在T年前三个季度的平均业绩。季度基金业绩的衡量标准是其类别调整后的回报,为该季度基金的原始回报减去该季度同一投资目标类别中所有基金的平均回报。控制变量包括:First period Active Share(基金在T年前三个季度的平均主动份额),Turnover(基金在前一年的换手率),Number of stocks(第三季度,持有的股票数量,以百计),Volatility(基金在前12个月的月度原始回报标准差),Lagged Flow(第三季度的基金流量),TNA(基金在第三季度的对数),Age(截至第三季度的基金年龄),Total expense(总费率)。

04

本节将研究基金在中期评估阶段表现不佳后是否会增加其主动份额。首先,对基金主动份额变化与该年度前三个季度的基金收益表现进行年度交叉回归,得到模型(1)的回归结果。

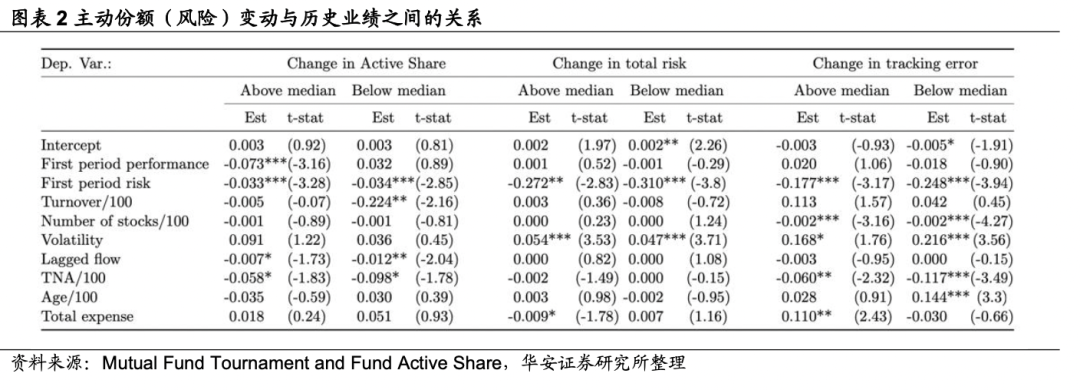

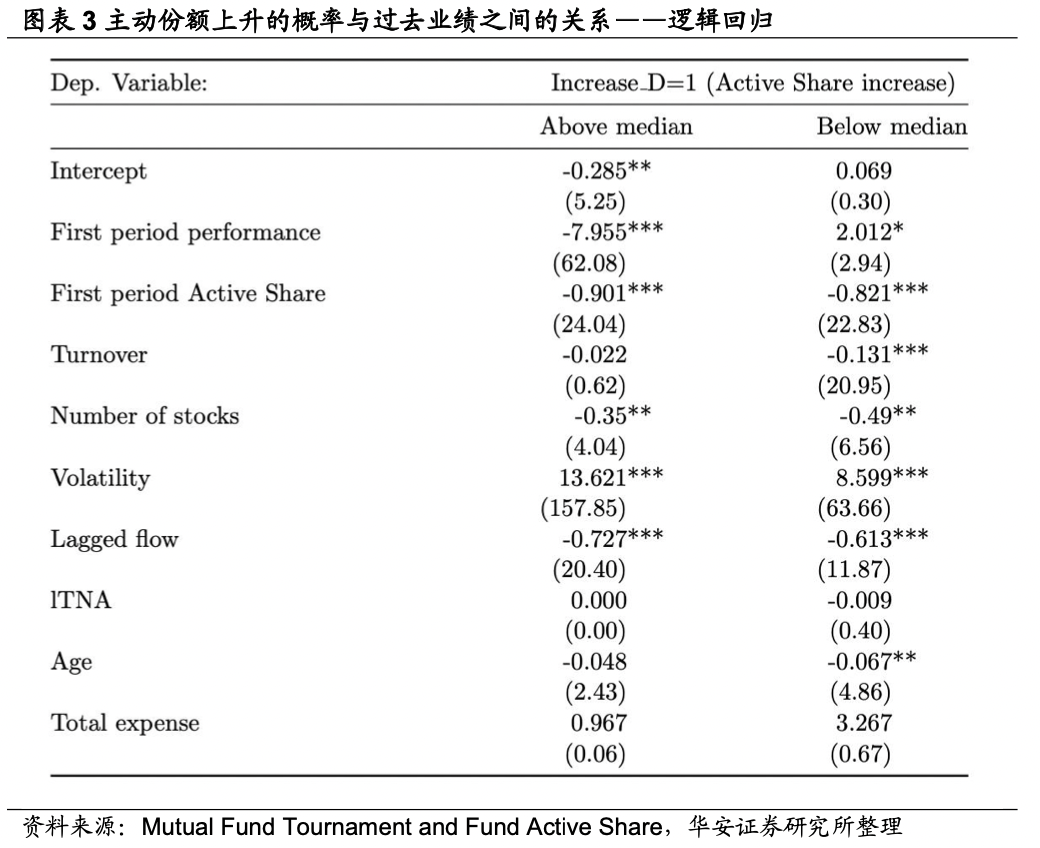

图表2的最左列是采用主动份额下,模型(1)对前三季度的平均收益率高(低)于其类别中位数基金的回归系数。为便于比较,图表还展现了当使用不同风险变化(以每日基金回报的标准差衡量)(中间列)和跟踪误差变化(最右列)作为因变量时,不同表现基金的回归系数。

如第一列所示,第一期业绩的回归系数为-0.073,在1%的水平上是显著的。可知这类基金在中期阶段表现(相对)不佳后,会增加其主动份额。在未报告的测试中,将第四季度跟踪误差的变化(相对于基金在前三个季度的平均跟踪误差)作为额外的控制,发现结果几乎没有变化。这表明,对于第三季度末业绩高于中位数的基金,当年前三季度的基金相对业绩与随后的基金主动份额变化之间存在着负相关,且与跟踪误差的变化无关。

相比之下,前三季度业绩低于中位数的基金子样本中,第一期业绩的系数为正(0.032),在统计上不显著。此外,二、三列风险衡量指标下,无论是否高于中位数,基金风险变化与过去业绩之间均不存在关系。

关注主动份额的相关结果可知,对于高于中位数的基金,类别调整后主动份额的截面平均变化的时间序列均值为-0.16%,而在前三个季度中,类别调整后的业绩下降一个标准差,会使类别调整后的主动份额增加约0.17%。因此,该结果意味着,在前三个季度中,如果类别调整后的业绩下降一个标准差,基金的(变化)主动份额百分位数排名将从47%分位位跃升至57%分位。

为了进一步了解基金的相对表现对改变其主动份额的决定程度,估计以下对数回归模型:

其中,Increase_D_i,T是虚拟变量,如果基金增加其主动份额,则等于1,否则等于0。图表3 展现了回归结果,对于高于中位数的基金组,第一期业绩的系数为-7.955,且在1%的水平显著。根据Logit 回归估计,当所有解释变量都处于各自的平均值时,计算出当年第四季度主动份额增加的概率为49.5%。如果基金在前三个季度的表现每下降一个标准差,而其他解释变量保持在各自的平均水平,上述概率会增加到53.3%。

综上,图表2和图表3 的结果与假设1一致,即基金在中期评估阶段表现不佳后会增加其主动份额。另一方面,从图表2可知,基金日收益率标准差或跟踪误差与过去基金业绩之间无法表明存在类似的关系。

本节将讨论,对资金流量-业绩敏感性高的基金是否会有更大的动力去“赢得”比赛,即这类基金在中期业绩不佳后是否会更多地增加主动份额。本节只关注前三个季度在所属类别中排名高于中位数的基金,因其在第三季度末的业绩亏损并不是太大,仍然有“赢得”比赛的可能性。

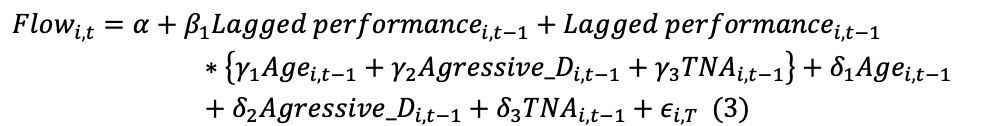

根据基金的几个特征,包括:年龄、规模和表明基金是否属于激进成长或成长型的虚拟变量,来估计投资者资金流对过去业绩的反应强度。具体如下模型:

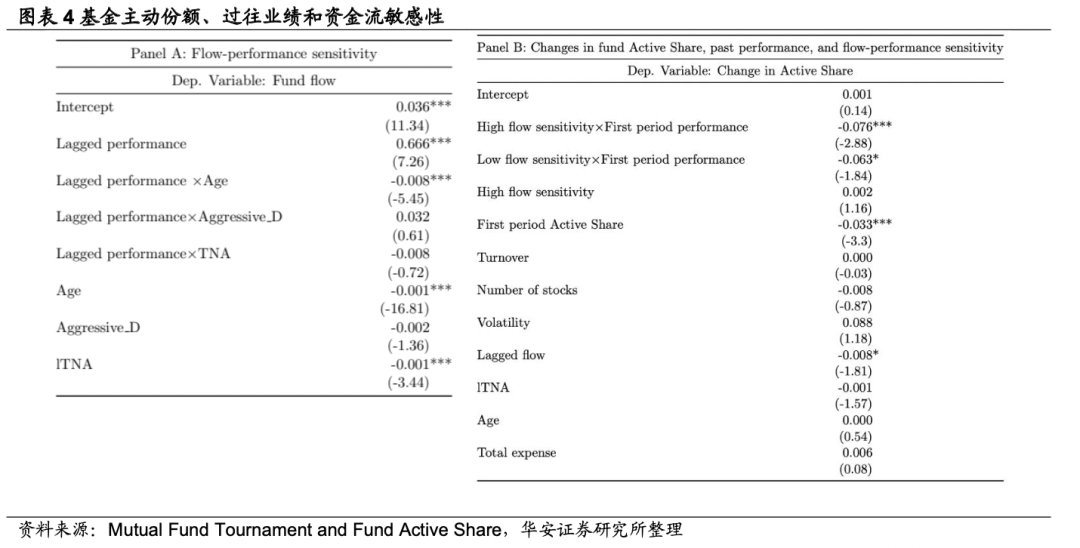

图表4的Panel A组中报告了系数的估计值。正如Chevalier和Ellison(1997)以及Sirri和Tufano(1998)等人所证明,滞后业绩(Lagged performance_i,t-1)的显著正系数与业绩追逐行为相一致。涉及滞后业绩的交互项系数表明,对于较早和/或较大的基金来说,资金流对历史业绩的敏感性较弱,而对于属于激进成长或成长型的基金来说较强。

上述回归结果有助于在单个基金层面量化资金流对历史业绩的敏感程度。具体为:

直观而言,一个更年轻、更小和/或更积极的基金可能对历史业绩有更高的流量敏感性。对单个基金定义虚拟变量 High(Low) flow sensitivity,如果基金的平均流量-业绩敏感度高于(低于)样本的中位数则为1,否则为0。上述两个虚拟变量反映了基金在一年中前三季度根据中期业绩改变其主动份额的敏感性。

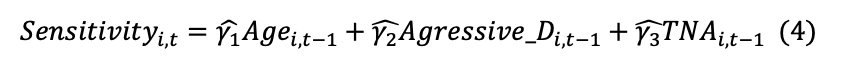

接下来,研究具有不同资金流敏感度的基金对中期业绩不佳的不同反应,回归模型如下:

其中,控制变量包括High(Low) flow sensitivity和与模型(1)中一致的 Controls_i,T。

其中,控制变量包括High(Low) flow sensitivity和与模型(1)中一致的 Controls_i,T。

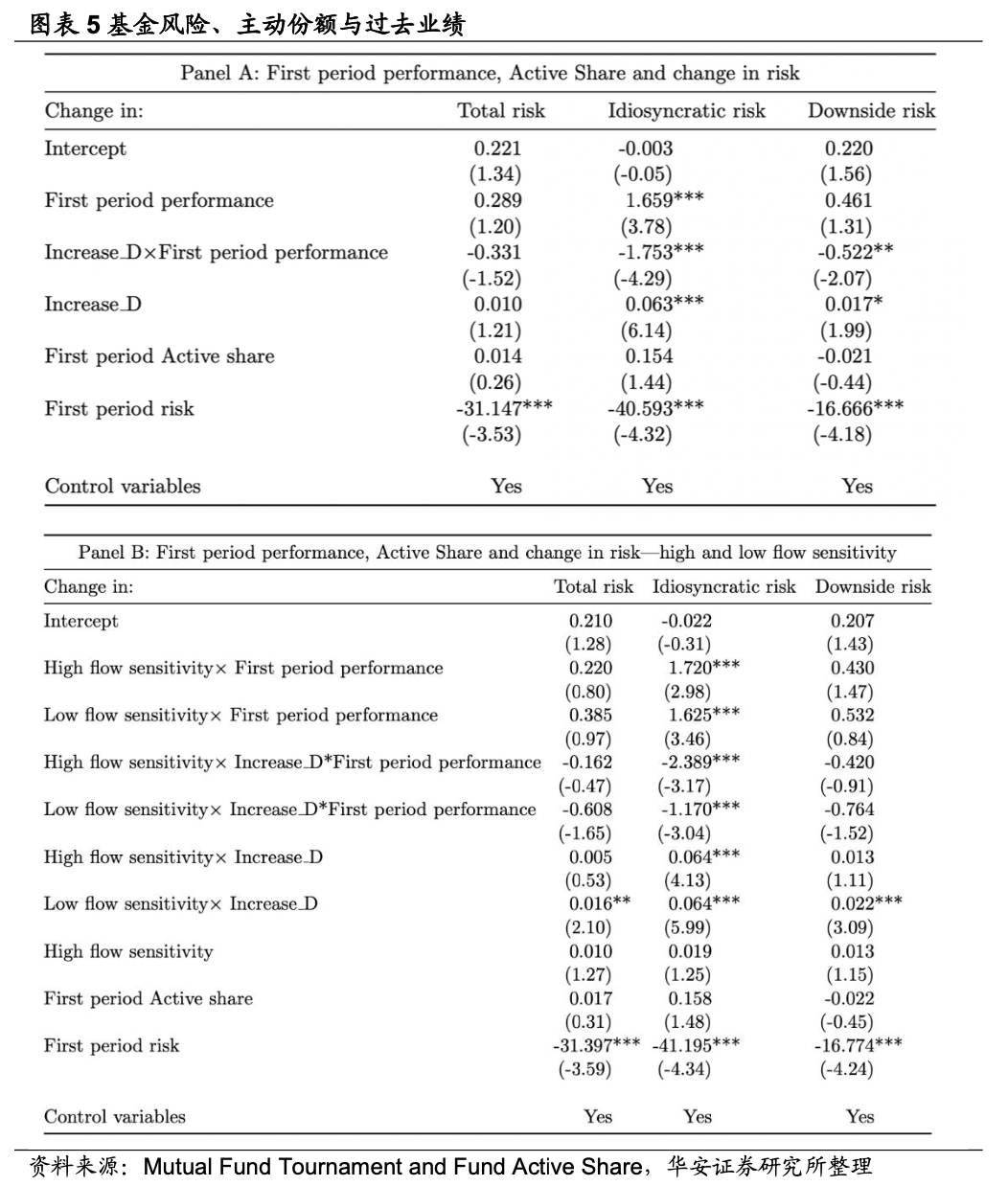

本小节研究基金在中期业绩不佳后增加其主动份额的后果。具体分为两个方面:对基金风险状况的影响和对其第四季度业绩排名的影响。同时,分析样本与4.2节相同。

首先研究主动份额的变化如何影响基金风险状况,主要关注三个风险衡量标准:总风险,特质性风险,和下行风险。回归模型如下:

其中Risk_i,T为基金i在T年第四季度的风险减去同年前三个季度的平均风险,进行标准化。总风险为每日回报标准差;特质性风险为每日回报残差e_i,T的标准差,残差估计方法如下:

其中,r_i,T为针对美国一天T-bill的超额收益,r_smb,t,r_hml,t,r_mom,t分别为对应的Fama-French因子。

基金整体下行风险为三个下行风险衡量指标的平均值。第一个指标是下行偏差,为基金每日负收益的标准差。第二个指标是低于底部5%分位数的日回报平均值绝对值,第三个指标是日回报的最大回撤。

First period risk_i,T指前三个季度的相应风险。Increase_D_i,T*First period risk_i,T的系数反映了主动份额改变对基金风险状况的影响。

如果基金业绩的风险性在因首期业绩较差而激励的主动份额增加后有较大的增加,我们预期交互项的系数为负数。

新的交互项的系数反映了在中期业绩不佳导致主动份额增加后,具有高或低资金流敏感性的基金的风险状况变化。如Panel B中间列所示,因变量是特质性风险时,High flow sensitivity*Increase_D_i,T*First period risk_i,T的系数为 -2.389,在1%的水平上显著;Low flow sensitivity*Increase_D_i,T*First period risk_i,T系数为-1.17,同样显著。结果表明,基金的特质性风险在因中期业绩不佳而增加主动份额后会明显增加。然而,总风险或下行风险并没有明显改变。

本节将估计以下对数回归模型:

针对每年的前三季度和第四季度,计算基金在其投资目标类别中的原始回报率百分位数排名(1-100)。因变量Rank_Increase_D_i,T是虚拟变量,如果基金在第四季度的相对排名相对于前三个季度有所提高,则为1。按照预期,若基金经理的行为合理,则因激励而改变主动份额的基金在相对类别排名中上升的机会更大。换而言之,当基金业绩落后时,基金经理增加主动份额的动机更可能与激励相关,从而导致基金排名上升的机会更大。

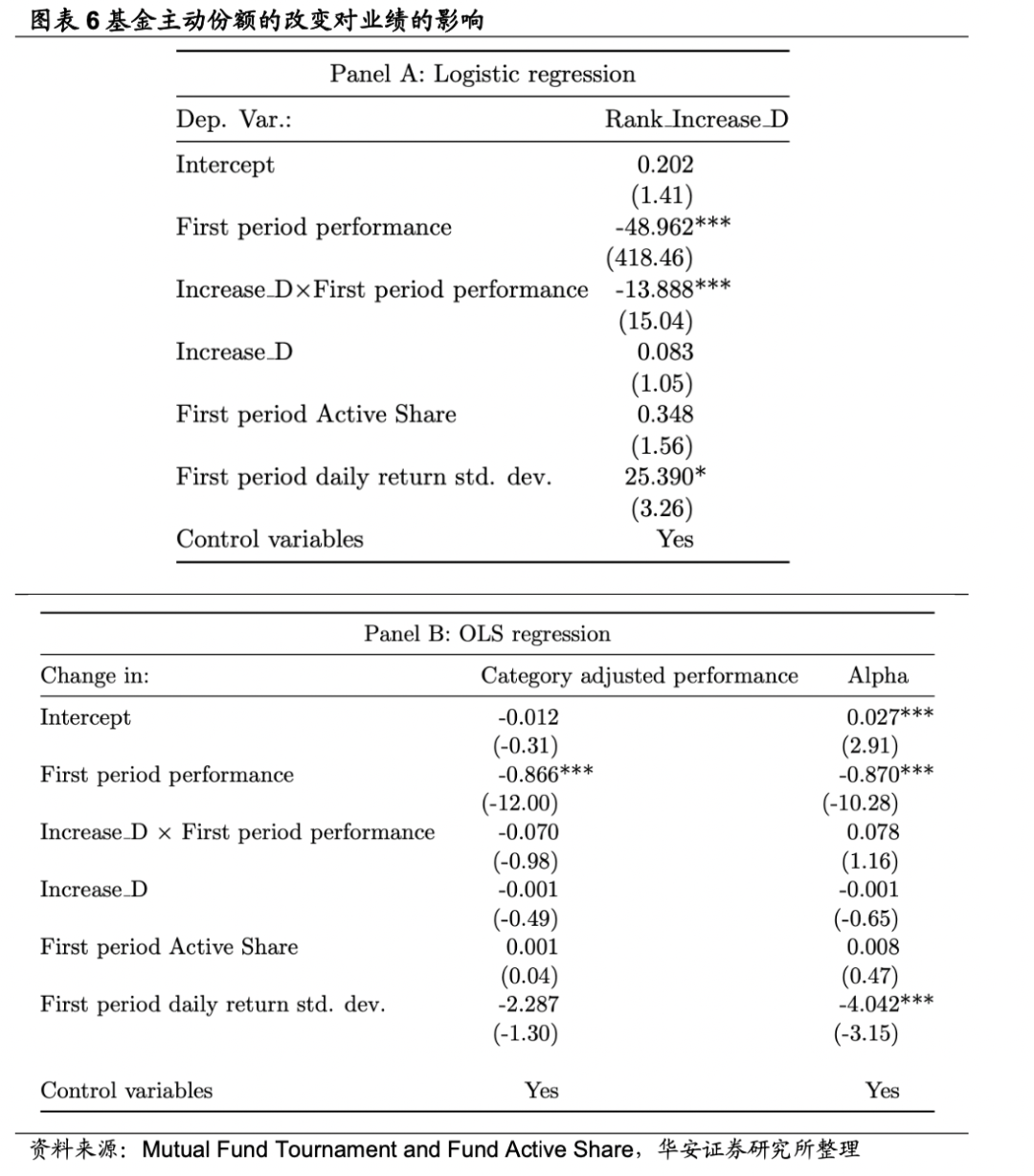

如图表6的Panel A展现。Increase_D_i,T*First period performance_i,T的系数为-13.888,且在1%的水平显著。结果表明,激励导致的主动份额的变化事实上增加了基金在相对业绩排名中上升的机会。进一步,估计以下的年度横截面回归,以探究业绩排名与基金业绩之间的关系:

其中,因变量是每年第四季度的基金业绩相对于其前三个季度的业绩的变化,衡量标准为:经类别调整的基金回报、基金4因子模型中的alpha。通过计算基金在每个季度的因子载荷,计算基金的因子调整alpha。最后计算前三个季度以及当年第四季度的月度alpha的平均值,结果展现在图表6的Panel B。可以看出,当业绩由类别调整后的基金收益率来衡量时,Increase_D_i,T*First period performance_i,T的系数为-0.07,而当业绩由alpha来衡量时,该系数为0.078,均不显著。平均而言,因激励而产生的主动份额改变并没有改善基金业绩。

05

目前,关于共同基金竞赛研究的实证结果并不统一。本文研究了受到类似激励效应的基金经理的潜在行动,并假设,对于在中期评估阶段落后于同行的基金经理,偏离基准水平是理性的。在此背景下,研究基金在第四季度主动份额的变化后果。

检验表明,在第三季度末表现相对较差的基金,往往会在当年最后一个季度增加其主动份额。这一发现证实了相对业绩落后的基金会改变其风险状况,以应对行业内类似的比赛激励。同时,进一步证实了在业绩相对较差的情况下,对于资金流敏感度高的基金,增加主动份额的动机更为明显。

文献来源:

风险提示

重要声明

50.《投资者评价基金时会考虑哪些因素?》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选