【华安金工】如何衡量基金产品创新与差异化:基于文本的视角——“学海拾珠”系列之一百七十一

►主要观点

01

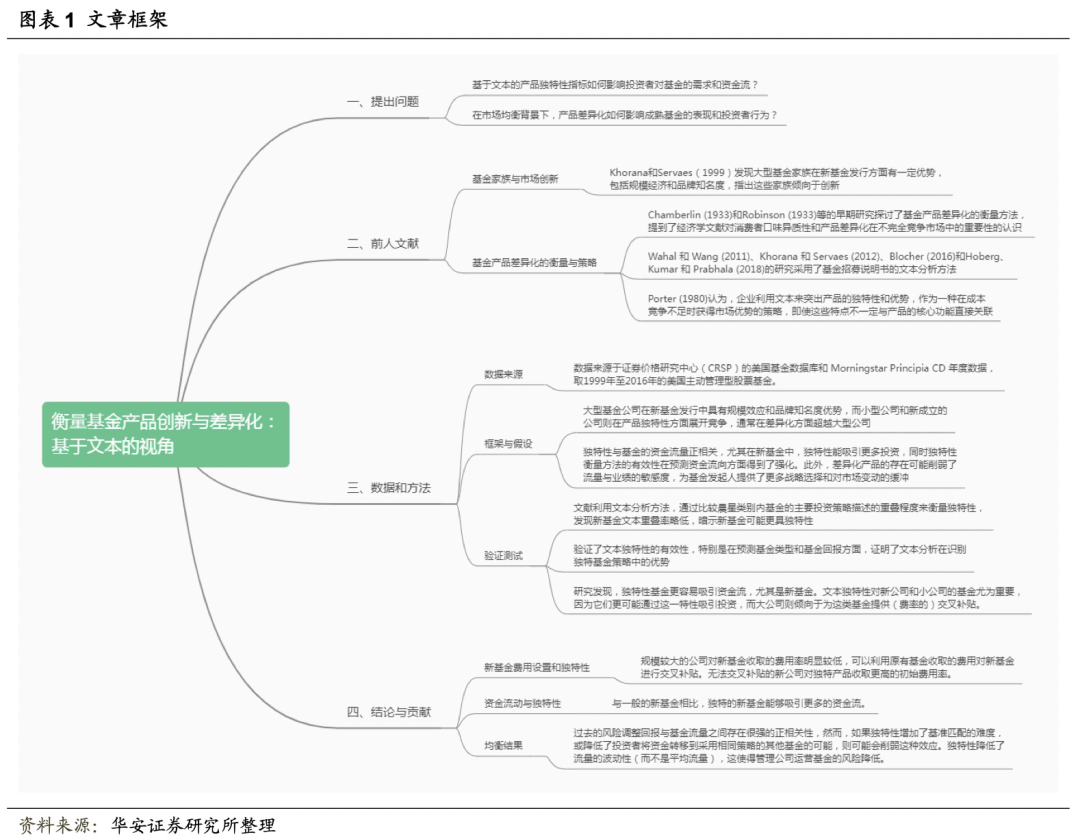

文献探索了过去四十年间美国主动管理型股票共同基金的变迁与发展的过程。首先,采用了基于文本的方法来衡量基金的创新和产品差异化。这种方法的创新之处在于其能够捕捉传统独特性指标无法揭示的独特性。

进一步地,文献研究了新基金在市场中的影响力,发现较小的基金公司和新成立的基金公司更倾向于推出独特且具有创新性的产品。如果一个独特的策略有市场,那么就能在运营的头几年吸引更多的资产,收取更多的费用,因为很少有竞争者提供类似的策略。此外,使用基于文本的衡量指标得出的结果最为有力,这证明了招募说明书文本在区分产品和吸引投资者流动方面的突出作用。研究还发现,独特产品的流量-业绩敏感度低于其他基金,这可能与这些基金面临较少的产品竞争有关。

对于新基金来说,基于文本的独特性是一个重要的独立预测资金流量的因素,即使在使用了其他独特性衡量标准并控制了包括营销费用在内的支出之后也是如此。这些结果表明,投资者关注招募说明书文本中揭示的相关产品的独特性,但独特的基金似乎不太可能永远吸引新资金,例如,竞争产品可能会出现,或者高度创新策略的市场可能有限。

02

在新基金发行方面,大型基金公司受益于规模效应和品牌知名度,因此倾向于创新并不奇怪。创新不仅仅是新发,由于小型和新基金公司无法在费用和知名度上竞争,他们竞争的主要维度可能是产品的独特性,因此预测,小基金公司提供的新产品往往比大基金公司提供的产品更具差异性。

B.衡量差异化程度(Differentiation)

文献探讨了基金产品差异化的衡量方法,采用基金招募说明书的文本分析方法。市场营销方向的文献将产品差异化视为一种战略,为那些无法纯粹依靠成本竞争的公司创造竞争优势,沿着消费者可能重视的一个或多个维度将产品作为“不同”和“更好”的产品来创造差异,而这些维度可能并不与产品的主要目的直接相关,可以在存在搜索摩擦的市场中吸引客户。显著性指的是一个产品如何在市场中脱颖而出。这里强调了招募说明书文本的重要性,它比持仓或回报数据更易处理,可以成为更明显的产品差异化因素。

C.投资者对新基金的反应

关注新基金的独特性对投资者资金流动的影响。研究发现,在考虑费用因素后,新基金的独特性与资金流量正相关,表明独特性是吸引投资的关键因素。此外,基于文本的独特性衡量方法在预测资金流向方面尤为有效。研究还分析了费用率和投资者支付的总费用,指出独特的新产品因先发优势能够实现较高的费用率。鉴于大型基金公司品牌知名度较高,在发行新基金时,他们如何利用产品差异化的这一要素也很有趣。

D.一个均衡状态

新基金是对市场均衡状态的扰动。为了检验均衡环境中的独特性,将分析扩展到所有基金的横截面。由于其独特性,即使没有业绩记录的新基金也能吸引资金流。然而,在竞争激烈的市场中,独特的基金不可能永久保持吸引力,因为产品的独特性可被模仿。

文献首先关注资金流在新基金上的时间路径和异常流量的持续期。其次,考察了成熟基金的表现及其与产品独特性的关系。研究基于Berk和Green (2004)的模型,其中投资者关注基金的净alpha,并随着时间推移和规模的增长,净alpha趋于零。研究加入了产品独特性的维度,发现即使无法产生alpha,独特性对于投资者来说可能足够重要,从而保持基金的生存必要性。此外,差异化可能会影响流量与业绩的关系,尤其是对于独特性较高的产品,由于难以进行业绩基准比较,其流量-业绩敏感度可能降低。此外,分析还考虑了品牌忠诚度对基金业绩的潜在影响,指出忠诚度可能减少竞争并形成对负面冲击的缓冲。这增强了基金发起人提供独特产品的动力,同时减少了赎回的可能性,降低了基金清盘的风险。

本研究构建了一个全面的分析框架,探讨了美国主动管理型股票共同基金的市场进入、创新及产品差异化。主要研究了以下两个问题,以深化对基金市场动态的理解:

问题 1: 基于文本数据的产品差异化指标如何影响投资者对基金的需求和资金流?

问题 2: 在市场均衡背景下,产品差异化如何影响成熟基金的表现和投资者行为?

03

数据来源于证券价格研究中心(CRSP)的美国基金数据库和 Morningstar Principia CDs 年度数据(Morningstar),样本数据来源于1999年至2016年在美国运营的所有主动管理型股票基金,包括多元化本土股票基金、行业股票基金、国际/全球股票基金以及另类/对冲股票基金。通过结合CRSP和Morningstar的数据,并使用CUSIP代码、股票代码以及基金名称进行匹配,构建了这一研究样本。剔除了名称中含有“指数”、“标准普尔”、“道琼斯”和“纳斯达克”等关键词的指数基金。此外,也剔除了Dimensional Fund Advisors、Direxion、Potomac、ProFunds和Rydex等家族的基金,以及与交易所交易基金和变额年金相关的基金。使用Morningstar投资组合标识符或MFLinks变量对不同基金类别进行整合,每个月为每个投资组合保留一个观测值。最终,样本包含了636,628个投资组合月观测值。

“The fund pursues long-term capital appreciation in the mid-cap sec-tor while seeking to provide the risk characteristics of the less volatile large-cap S&P 500∗R Index. The fund invests in a select group of mid-cap companies believed by the subadviser to be undervalued relative to their future growth potential. The investment strategy emphasizes com-panies believed by the subadviser to have a competitive advantage, strong management and low financial risk and to be able to grow over market cycles, despite their discounted valuations. Under normal circumstances, the fund invests at least 80% of its assets in equity securities of medium capitalization companies that, at the time of initial purchase, have mar-ket capitalizations of between $1 billion and $10 billion. Generally, the fund invests in 25–35 securities at any given time.”

Morningstar Principia CD提供了这些招募说明书的文本内容,平均文本长度为70个单词。为了分析,文本被标准化处理,包括小写化、删除常见后缀,并过滤掉与策略无关的内容。

通过计算同一晨星类别中基金间的词组重叠度来衡量独特性。例如,如果基金A的文本中有50个单词,而同一类别的基金B的文本中也包含其中的20个单词,则A和B之间的配对重叠度(对于基金A)将为20/50或0.4。然后,对每个基金与同类别其余基金的重叠度进行平均,以得出“文本:平均重叠率”(Text: Average Overlap.)。

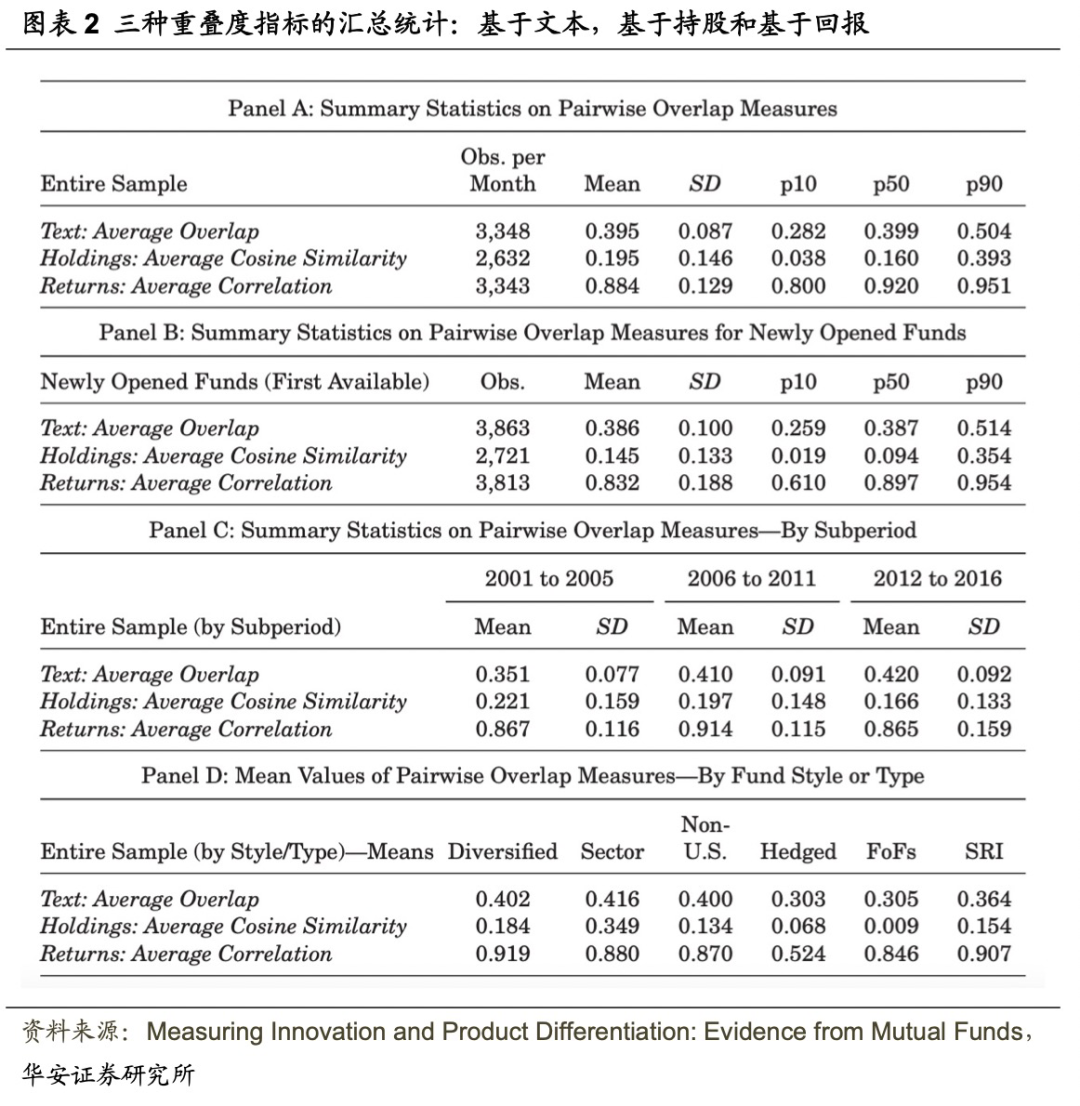

图表2表明,基金与同一晨星类别的其他基金间平均共享39.9%的词语。新基金的文本重叠率略低于所有基金的平均值,但差异不显著。样本期间内,平均重叠率由35%增加至42%,可能由策略或描述语言的标准化导致。利用特定策略的基金如对冲基金、FOF和社会责任投资(SRI)基金的文本重叠率较低。此外,研究还分析了文本的可读性和语气,并发现重叠值较低的基金使用更复杂的语言和更大的词汇量。研究控制了PIS的字数,以确保结果不受可读性差异的影响。发现使用更多正面和负面词汇的基金,其文本重叠率较低,但招募说明书中的语气词使用率较低。

为了回答问题2,在分析共同基金的独特性时,除了采用基于文本的方法外,还引入了基于基金持股和回报的衡量指标。从图表2中发现,基金与同类型其他基金的重复持股比例仅为19.5%,这一较低的平均值强调了基金经理在投资组合选择上的自由度。然而,由于市场上可投资资产的多样性,即使采用通用策略的基金,其投资组合也可能与同类基金有显著差异。此外,从2008年开始,由于数据源的变更和对冲基金及国际基金的纳入,持股相似性有所下降,与文本重叠的结果形成对比。研究还构建了一个基于回报的相似性衡量指标,通过计算基金与同一晨星类别的其他基金的日收益率相关性。结果显示,样本中这一指标的平均值为0.884,远高于文本重叠和持股相似性的平均值。这主要是因为风格相似的基金倾向于具有相似的因子载荷,从而使得其回报高度相关。

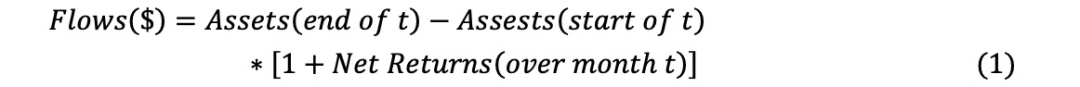

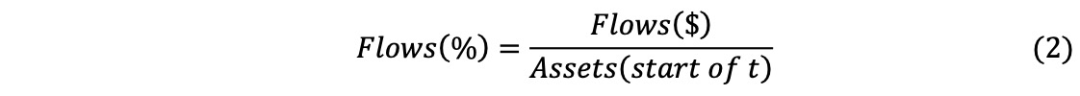

此外,对流量进行了调整,以剔除从另一基金并入该基金后增加的资产。将流量($)除以资产,使其标准化,如公式(2)所示:

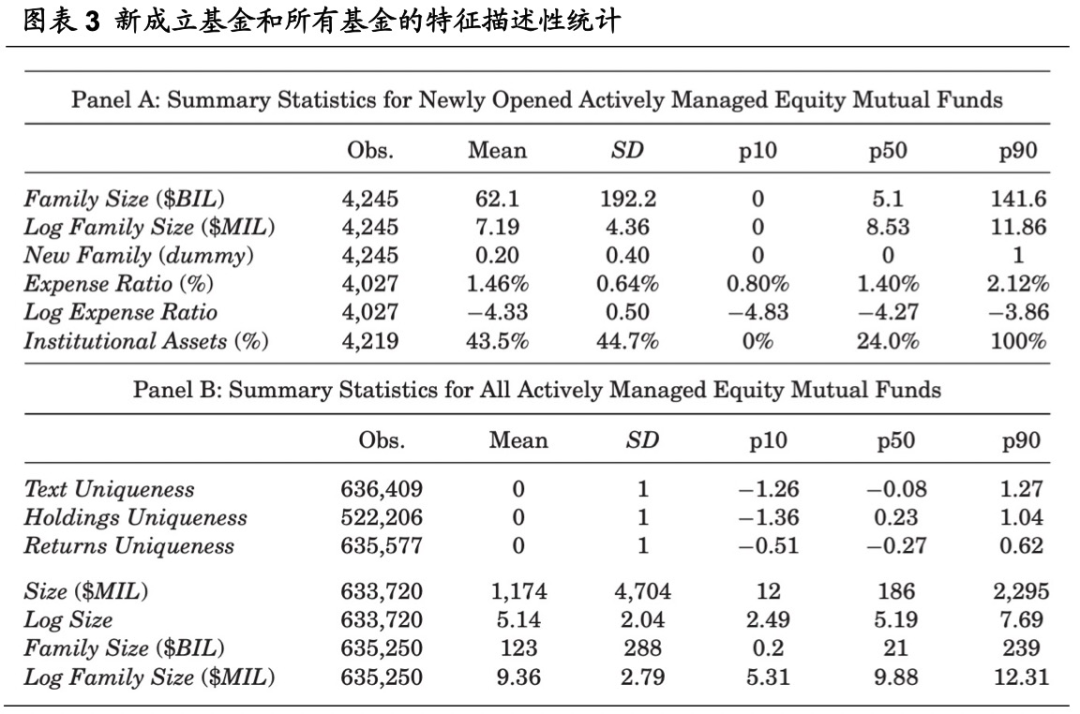

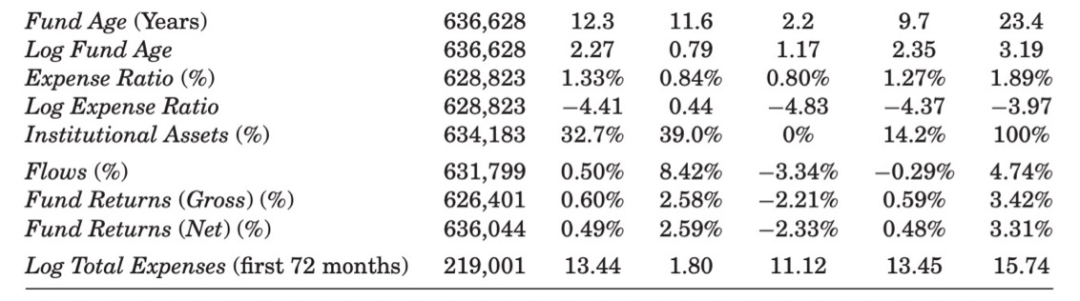

为消除异常值的影响,在1%和99%的水平上对流量(%)进行了标准化。基金的历史业绩是基于过去60个月或自基金成立以来的月度回报的平均值。图表3列出了基金变量的汇总统计,面板 A 是新基金的横截面统计,面板B是所有基金横截面统计的时间序列平均值。从 1999 年 1 月到 2015 年 12 月,发行基金的总数为 4245 只(即每年约 250 只)。

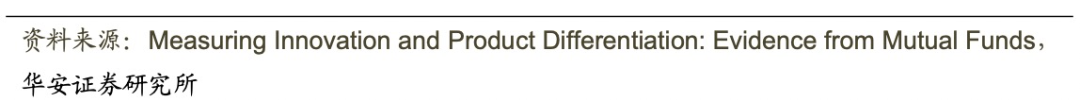

图表4展示了每年新基金的发行只数。在研究的样本期间,除了2001年至2002年和2008年至2009年的股市低谷,新基金的发行数量保持相对稳定。新基金的平均家族规模为621亿美元,低于所有基金的平均规模(约1230亿美元)。为分析基金的独特性,研究将相似性指标标准化,并以负值表示(相似性的反面是独特性),以简化回归分析。此外,研究通过回归分析将基于文本和持仓的独特性指标与字数和持仓相关联,进一步精细化独特性的定义。图表3面板B报告了整个股票型共同基金样本的横截面汇总统计量的时间序列平均值,样本中的共同基金平均管理资产约为12亿美元,平均年龄超过12年。每月平均资金流量为资产的0.5%,而中位数基金的流量为资产的0.29%。此期间,基金的每月净回报率(扣除费用)平均为0.49%,总回报率略高于0.60%。

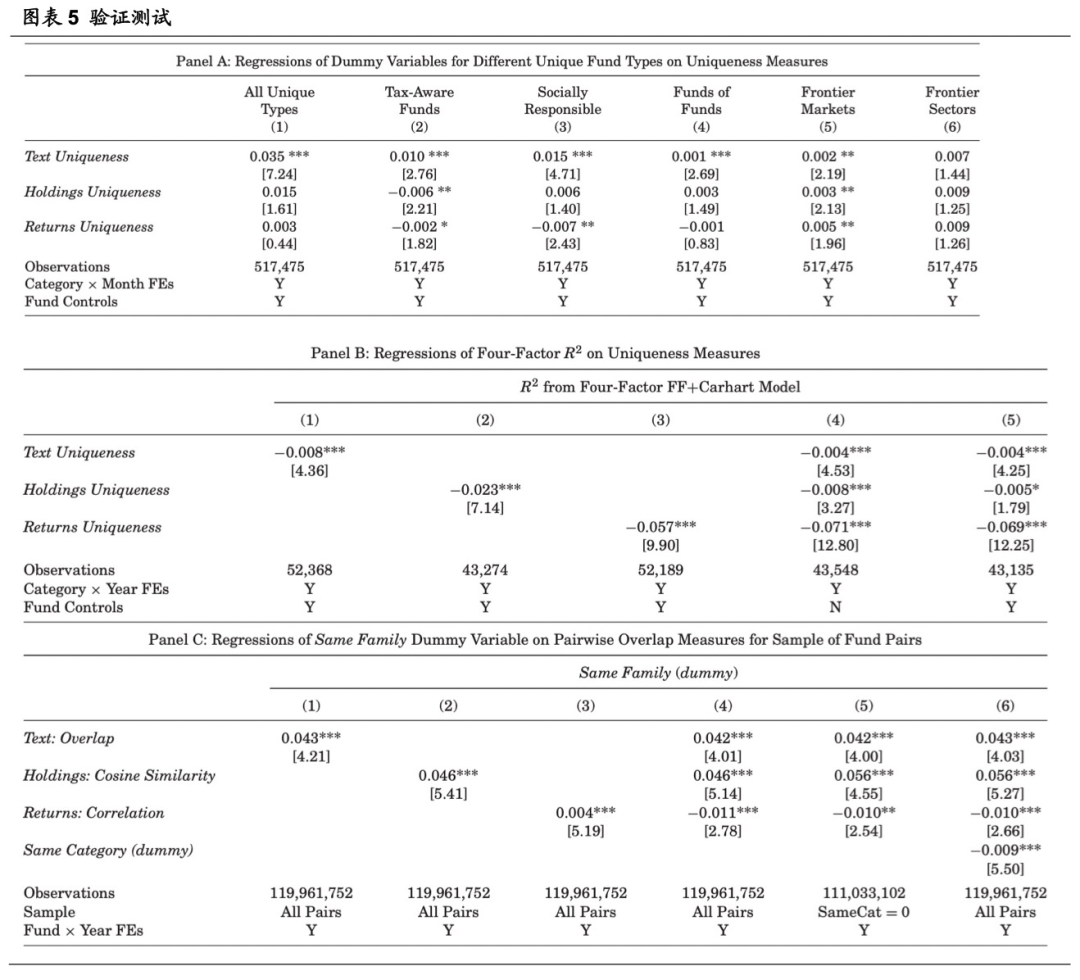

研究通过一系列测试验证了基于文本的独特性衡量方法的有效性,检验了这种方法与基金策略的相关性,并考察了它在控制收益和持股基本面后,对预测基金策略的增强作用。在图表5的面板A中,使用了晨星分类系统外的独特基金群组变量,发现文本独特性与这些群组显著相关,而持股和回报独特性则不显著。

文本独特性每增加一个标准差,基金成为独特类型的几率增加3.5%。这显示文本独特性在预测独特类型方面优于其他独特性衡量方法。面板B检验了独特性指标是否能预测基金回报对市场溢价、SMB、HML和MOM因子的每日回归R^2。结果表明,独特性基金在解释其回报时具有更大的特异性成分(即R^2较低),所有独特性指标都显示出这种关系。在多元回归分析中,文本独特性在控制其他衡量指标后仍具有解释力。

面板C和D使用不同的方法进行验证测试。文献没有计算同类别-年份中所有其他基金的平均配对指标值,而是使用所有基金对的样本来研究文本、持股或回报的配对相似性。结果表明,基金公司和晨星类别内的相似文本、持股和/或回报能够预测是否属于同一家族或类别。这些测试验证了基于文本的测量方法,并表明它有助于预测同类基金,即使在控制了其他相似性指标后也是如此。

04

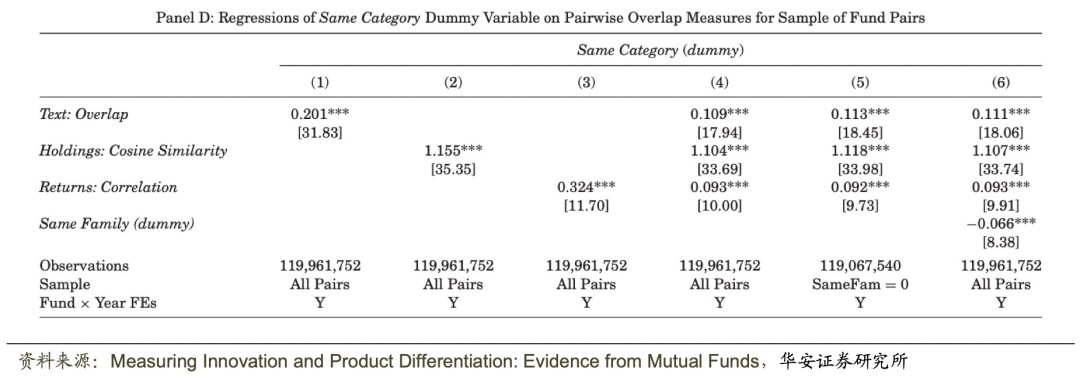

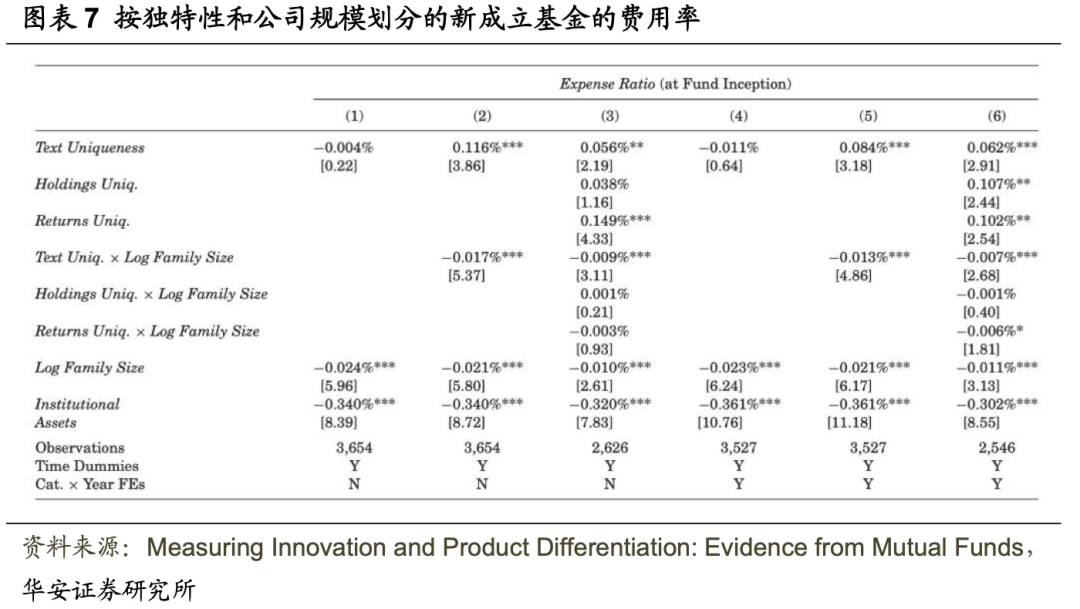

图表6的面板A表明:新成立基金的平均家族规模比同时运作的现有基金的家族规模小475亿美元(41.3%),这一差异在统计上显著,面板B表明:将样本限制为传统的本土多元化基金,再次发现这种显著差异。

在面板D的第4列中,因变量是文本独特性,控制了基于持仓、回报的独特性指标,并加入了按年分类的固定效应。新基金公司虚拟变量继续具有显著的正系数,表明在控制了持股和回报独特性后,新基金公司所开设的基金具有更多基于文本的独特性。在第5列和第6列中,用Log Family Size代替New Family作为解释变量,系数在两列中均为负值,表明较大的公司成立的独特性基金较少。总体而言,图表6表明新基金公司和小基金公司所创立的基金更具独特性,这可能是共同基金行业新产品激增的主要原因。

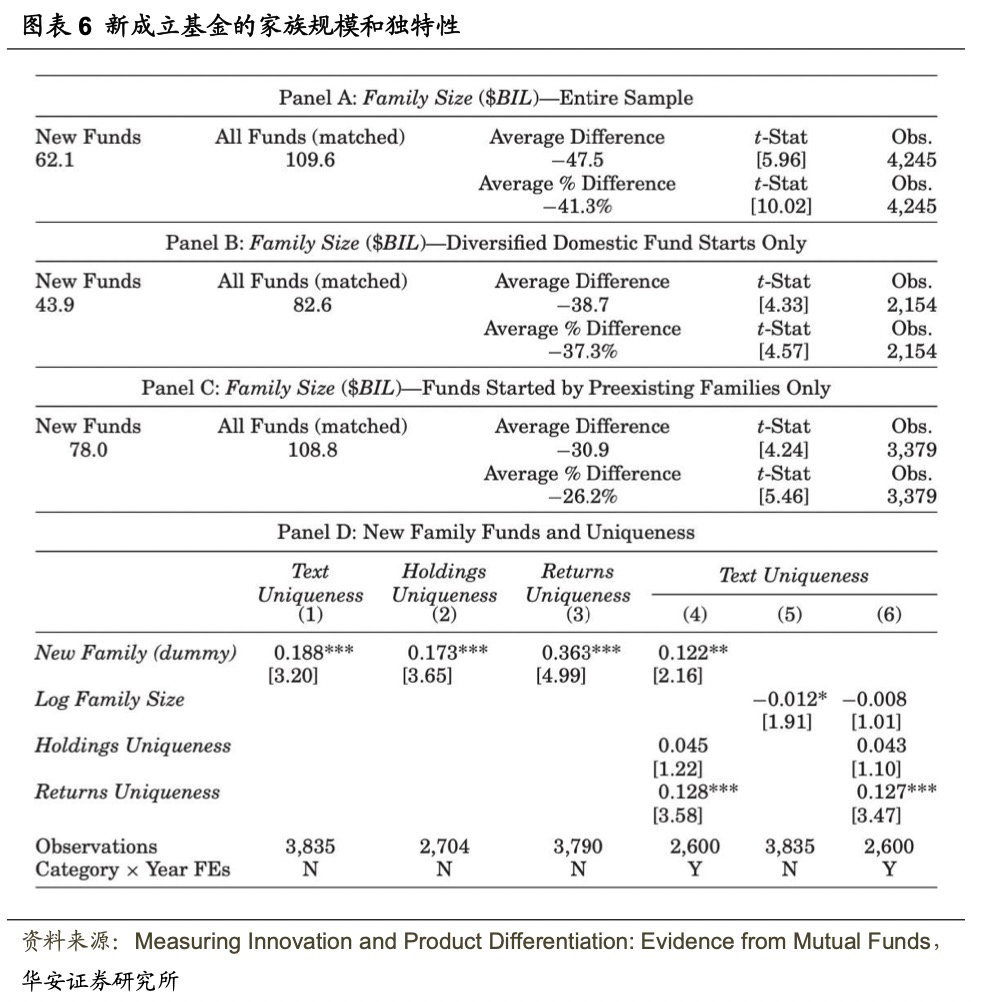

本节研究新基金的费用设置及其与产品独特性之间的关系。从新基金样本入手,将其初始(首次报告的)费用率与文本独特性、对数家族规模以及二者之间的交互项进行回归。

图表7的第1列显示了无交互项回归的结果。在基金发行时,基于文本的独特性对费用率没有显著影响。与之前的研究一致,规模较大的公司对新基金收取的费用率明显较低。它们的新基金边际成本较低,可以利用原有基金收取的费用对新基金进行交叉补贴。

在图表7的第2列中,使用了与第1列相同的方法,但加入了文本独特性与对数公司规模之间的交互作用。现在,非交互文本独特性项的系数为正且在统计上显著,表明无法交叉补贴的新公司对独特产品收取更高的初始费用率。独特性每增加一个标准差,费用率就会增加 12 个基点。

相反,交互项的系数为负且显著,表明随着公司规模的扩大,独特性基金的费用溢价会下降,最终变为负值。换句话说,大公司比一般公司更有可能交叉补贴其独特的新产品。在图表7的第3列中,增加了持股独特性和回报独特性(及其与对数家族规模的交互作用)作为解释变量。与文本独特性的研究结果类似,发现新的小型基金公司对更具独特性的基金收取更高的费用率。然而,与文本独特性不同的是,交互项不是负的且不显著,这表明大公司并没有为基于基本面的独特性提供任何额外的交叉补贴,这表明基于文本的独特性指标与其他独特性指标有额外的信息增量。

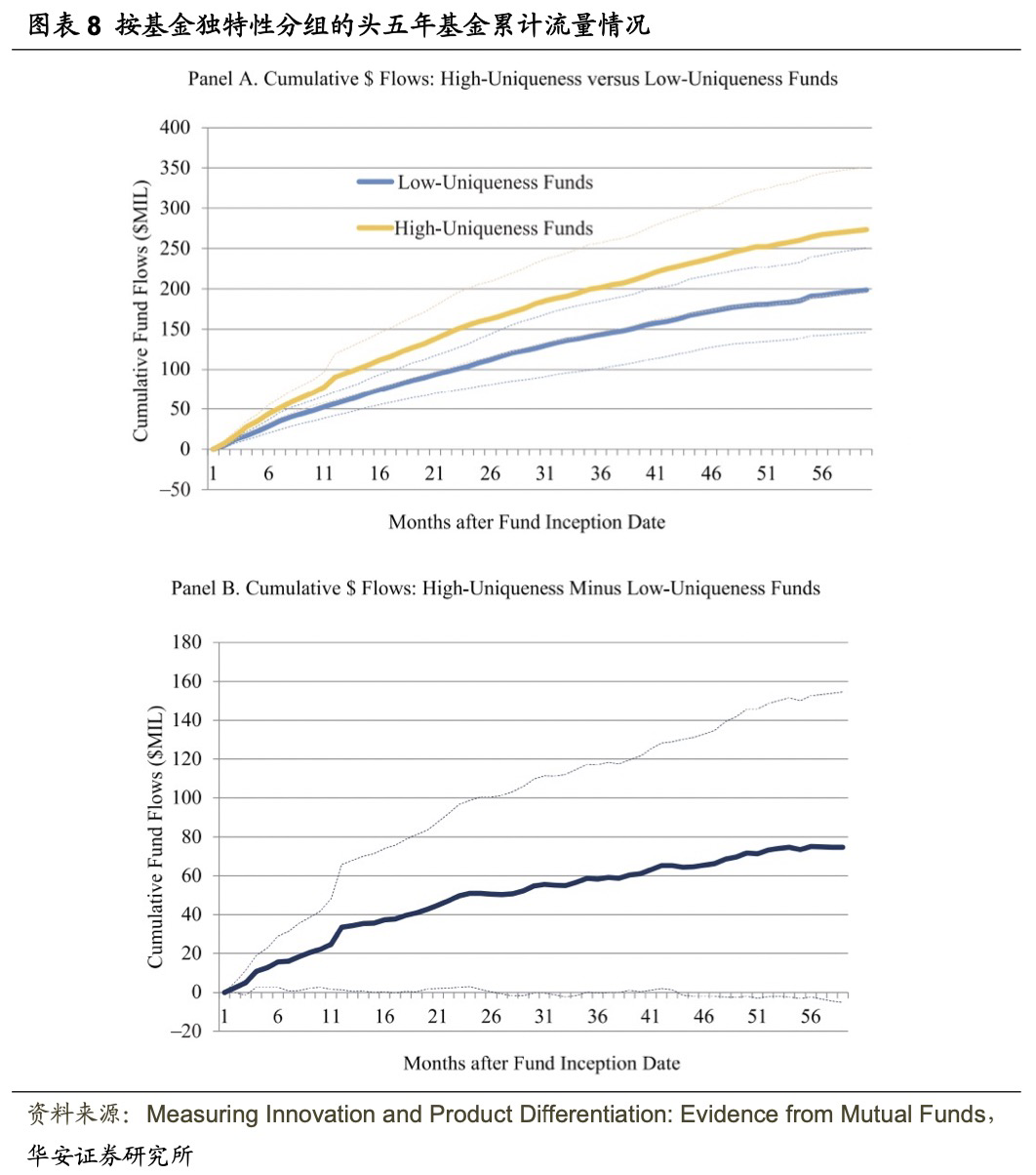

本节研究独特的策略是否有助于吸引客户投资新基金。基金流量定义为控制收益后管理资产的百分比变化。由于新基金没有业绩记录或晨星评级,因此它们的广告策略(以及它们收取的费用率)在决定投资者的决策方面发挥着重要作用。作为一个简单的初步测试,将新基金分为高独特性(高于文本独特性中位数)和低独特性(低于文本独特性中位数)两组,并在图表8中绘制了它们的累计流量图。

图表8面板 A 显示了两组基金在成立日后的平均累计流量,以及每组流量的95%置信区间。与低独特性基金相比,高独特性基金在最初几年能够吸引更多的资金流量。在图表8面板B中,绘制了两组之间的差异及其95%的置信区间,这表明差异在统计上是显著的。在大约三到四年的时间里,差异呈线性增长,然后稳定在大约 7500 万美元的水平上。

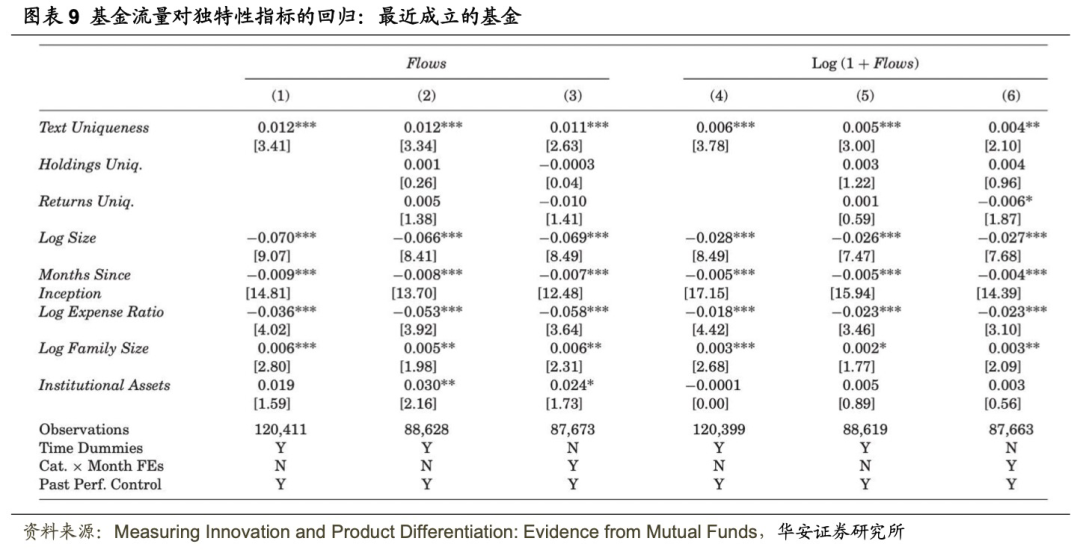

多变量分析见图表9。利用处于头36个月运作期的基金样本,将月度流量与独特性指标以及其他可预测流量的基金层面的变量进行回归。在第1列中,仅将“文本独特性”作为解释变量,发现该变量的系数为正且显著。与一般的新基金相比,独特的新基金能够吸引更多的流量。在第2列中,加入了基于持仓、回报的独特性衡量指标,文本独特性的系数基本保持不变(即正且显著),但持仓、回报独特性对流量的预测并不显著。在第3列中,添加了按月份分类的固定效应,得到了类似的结果。在第4列至第6列中,结果也是类似且稳健的。

基于文本的测量方法比其他测量方法更能捕捉影响基金投资者和管理公司行为的独特性。

本研究专注于金融创新,尤其是新基金的影响,并考察了独特性对所有基金的作用。根据Berk和Green(2004)的理论,如果策略表现优越,投资者会增加投资直至超额收益消失,但如果投资者偏好特定风格而非基于收益预期,即便预期收益为负,提供这些风格的基金仍可能吸引投资。

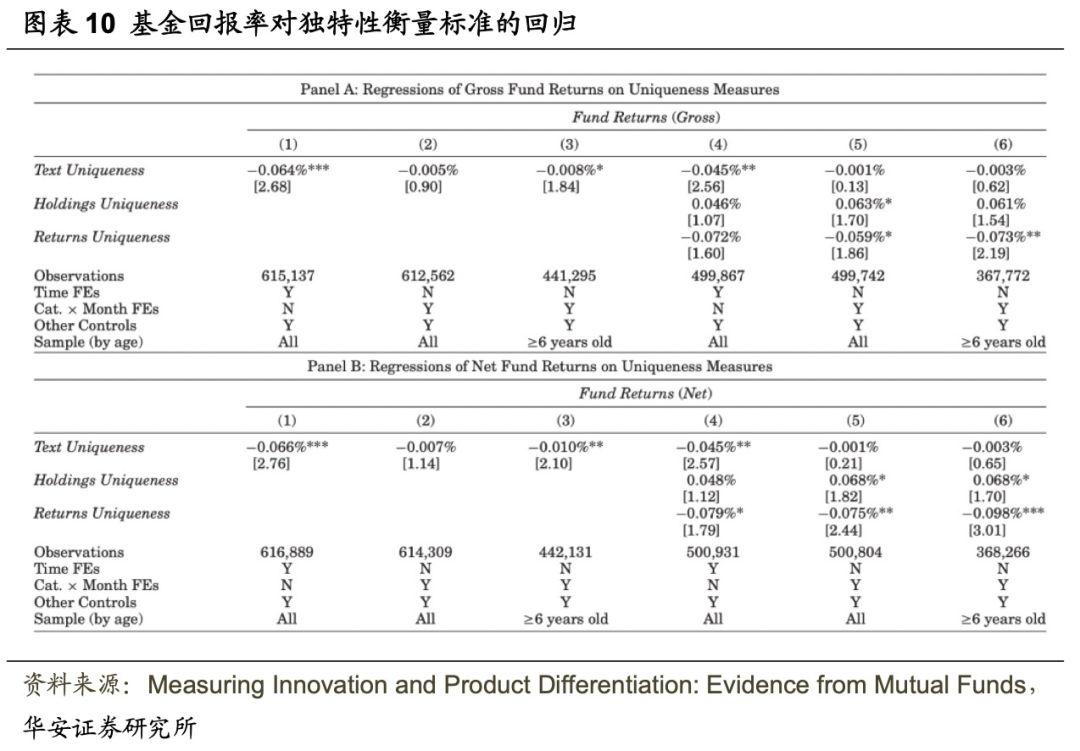

在图表10的面板A中,因变量是基金收益(未扣费),在第1列中,对文本独特性和基金控制变量进行了回归,该系数为负且显著,其值为-0.064%,表明基于文本的独特性每增加一个标准差,月回报率就会减少 6.4 个基点。在第2列中,添加了按月分类的固定效应,估计仍为负值,但幅度远小于第1列,在统计上也不再显著。

为了将重点放在已达到平衡状态的基金上,在第3列中,将样本限制为成立至少 6 年的基金。该系数比第2列中的系数大,但只在10%的水平上显著。总体而言,这些结果和独特性与基金业绩之间(弱)负相关的理论预测一致。在面板A的第4列至第6列中,重新进行了前三列的检验,但同时增加了持股独特性和回报独特性作为解释变量。文本唯一性的结果与前三列相似,系数为微弱的负值。

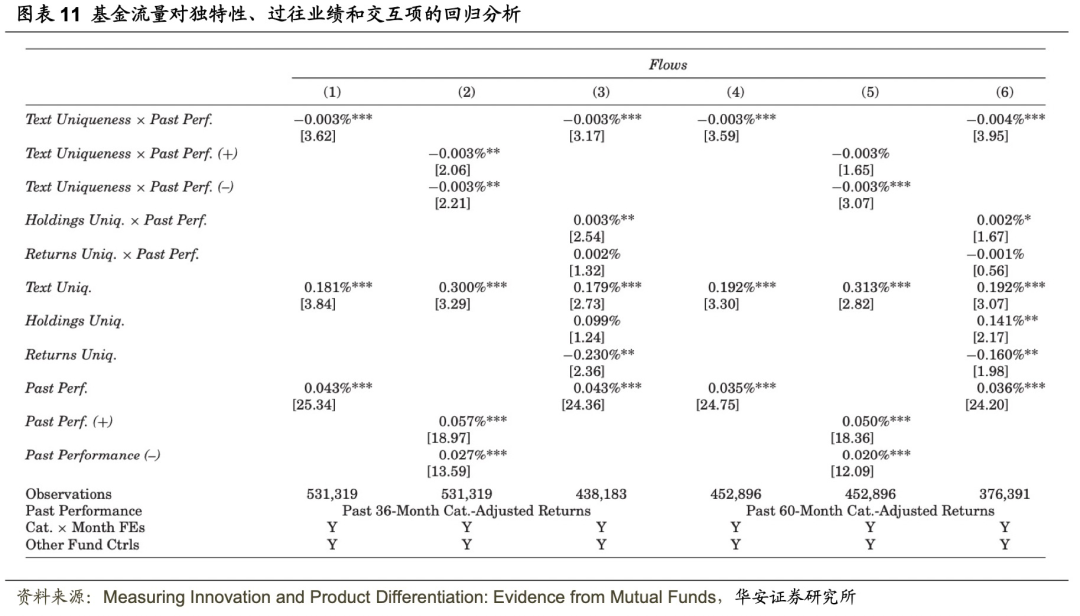

在图表10的面板B中,使用净收益重复了面板A的分析,结论保持不变。研究还分析了独特性对流量-业绩关系的影响。发现过去的风险调整回报与基金流量之间存在很强的正相关性(如Sirri和Tufano(1998))。然而,如果独特性增加了基准匹配的难度,或降低了投资者将资金转移到采用相同策略的其他基金的可能,则可能会削弱这种效应。为了验证这一衰减假设,将每月基金流量与过往业绩以及过往业绩与独特性的交互作用进行了回归。图表11中报告了结果,该表中的所有列都包括基金控制变量和按月分类的固定效应。

在图表11的第1列中,将流量与文本独特性、过往业绩(此处定义为基于过去 36 个月类别调整后回报的业绩百分位数)以及它们之间的交互作用进行了回归。与之前的研究一致,发现过往业绩的正系数(0.043%)在统计上非常显著(t 统计量为25.34)。这意味着过往表现最好的基金比表现最差的基金每月吸引的流量多出约 4.3%(百分位数差异 100 × 0.043% = 4.3%)。更有趣的是,研究发现了交互项的系数为负且显著,这表明基于文本的独特性使流量对过去回报的敏感度降低。交互项系数的大小是过往业绩系数大小的 6.7%。

在图表11的第2列中,将过往业绩分解为过往业绩(正向部分)和过往业绩(负向部分),并将文本唯一性与这两个部分进行交互。这种分解的目的是确定唯一性对流量-绩效关系的衰减是对称的,还是非对称的。发现两个交互项的系数非常相似(均为 0.003%),这表明独特性基金在表现不佳时遭受的资金流出较少,但在表现良好时吸引的资金流入也较少。因此,在均衡情况下,独特性只降低了流量的波动性(而不是平均流量),这使得管理公司运营基金的风险降低。

在图表11的第3列中,于第1列的分析基础上增加了持股独特性、收益独特性及其与过往业绩的交互作用。文本独特性交互项的负系数保持不变。相比之下,基于持仓、回报的独特性指标的交互作用则呈现相反(即正)的符号,这再次表明,基于文本的独特性是投资者在根据其策略评估和选择基金时所关注的特征。

总之,图表11的结果凸显了成立独特基金的一个重要动机,即能够降低资金流对过去业绩的敏感性。规模较小的机构可能会提供更加独特和创新的基金策略,以降低资金外流冲击的可能性。

05

文献研究了共同基金行业的策略创新和产品多样化,探究了新兴小型基金公司在推动金融创新方面的作用。研究使用晨星公司提供的基金信息,特别是招募说明书中的文本数据,来分析这一现象。主要贡献包括展示了新兴小型家族如何通过创新来在市场上与规模较大的家族竞争。文献还发现,独特的基金策略可以在初期吸引更多资金和收取更高的费用,因为市场上很少有类似的竞争策略。

此外,分析强调了基于文本的方法在区分产品和吸引投资者方面的重要性。基金的独特性可以削弱业绩与资金流量之间的关系,这对于规模较小的管理公司尤其有利,帮助他们减少投资者赎回带来的压力。均衡状态下的投资者似乎不会因追求独特策略而牺牲太多回报。

文献来源:

核心内容摘选自Leonard Kostovetsky, Jerold B.Warner在The Journal of Finance上的论文《Measuring Innovation and Product Differentiation: Evidence from Mutual Funds》

风险提示

文献结论基于历史数据与海外文献进行总结;不构成任何投资建议。

50.《投资者评价基金时会考虑哪些因素?》

142.《多只新股上市首日涨幅超100%,情绪维持”高温“》

138.《新股市场受资金追捧,打新收益陡升》

122.《科创板新股首日涨幅回暖,首批注册制主板新股迎来上市》

49.《多只新股破发,打新收益曲线调整》

43.《打新账户数量企稳,预计全年2亿A类收益率11.86%》

有态度的金融工程&FOF研究

本篇文章来源于微信公众号: 金工严选