【国联金工|基金研究】债券基金久期测算与风格判定模型

【国联金工|基金研究】

债券基金久期测算与风格判定模型

报告外发时间:2023-6-30

投资要点

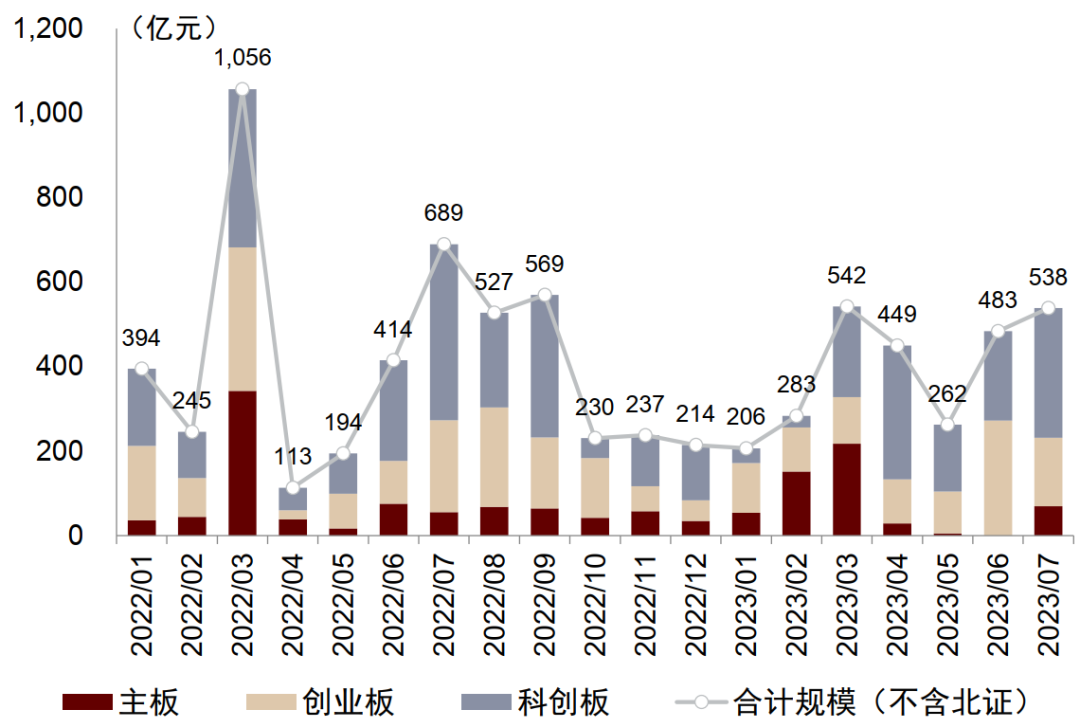

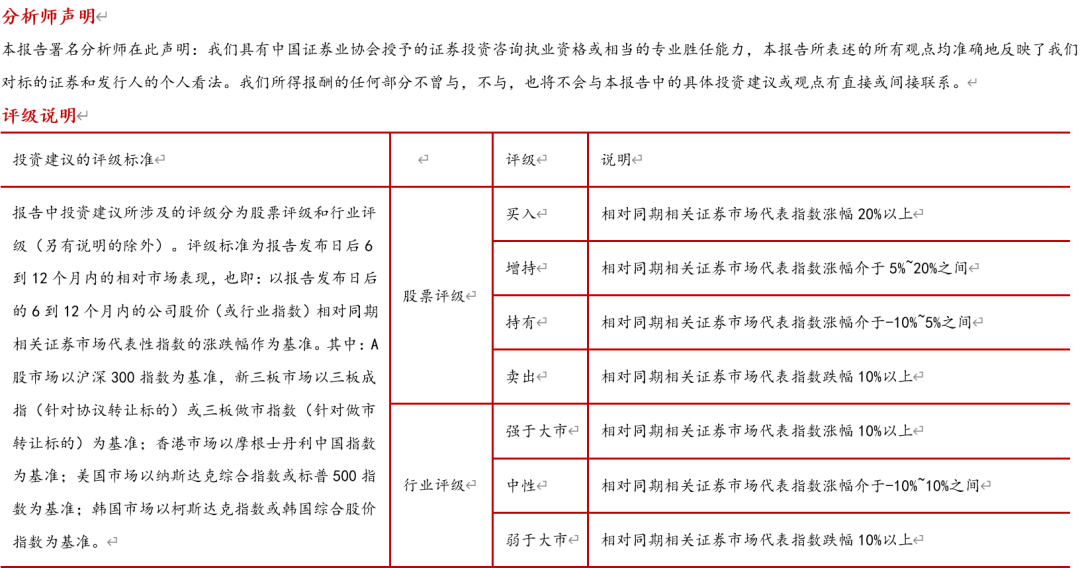

久期是直接度量债券价格对利率敏感性风险的变量。久期和到期时间呈正相关,和到期收益率、票息率呈负相关。利率上升时,久期短的债券价格跌幅小于久期长的债券价格跌幅;利率下降时,久期长的债券价格涨幅高于久期短的债券价格涨幅。根据基金中报和年报披露的利率风险敏感性分析,我们可以得出基金较为真实的久期,而此种方法的缺点是数据频率较低。

Ø 基于组合的久期测算

此方法是以债券基金定期报告中披露的前五大重仓债券久期的加权平均来估算基金的久期。此方法的优势在于准确度较高,若前五大重仓债券占基金总值比例较大,则组合久期估测值与实际久期较为接近。但跟踪频率较低,为季频。

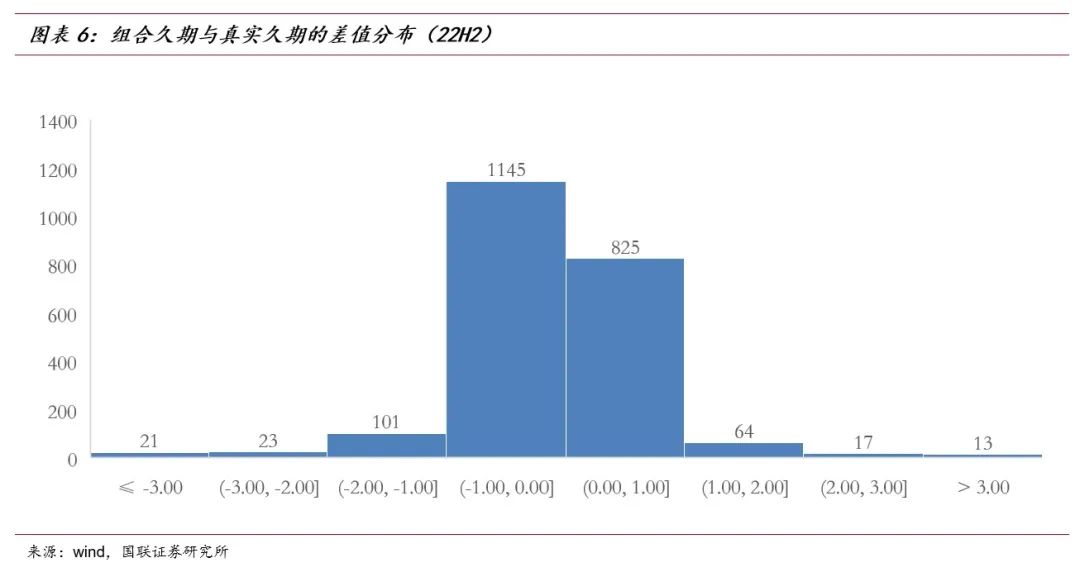

根据2022年年报披露数据,我们对所有中长期纯债基金采用组合久期的方法估算久期。89%的基金组合久期与真实久期差值在-1至1间,差值绝对值均值为0.47,整体估测准确度较高。部分基金可能由于持券较为分散,前五大重仓债券占基金总资产比例较小,导致估测久期产生较大误差。

Ø 基于净值的久期测算

此方法是通过计算每个债券基金与样本指数的相关性系数,找到相关性最大的几个指数来拟合债券基金净值变化,以拟合的组合久期来估算债券基金的久期。此方法的优势在于债券指数久期的披露频率为日频,可以高频跟踪基金久期,但由于公募债券基金的持仓披露程度有限,债券基金可以加杠杆投资,另外债券的种类、期限、评价、票面利息等多维度均存在差别,较难凭借指数拟合精确估算久期,可能存在较大误差。

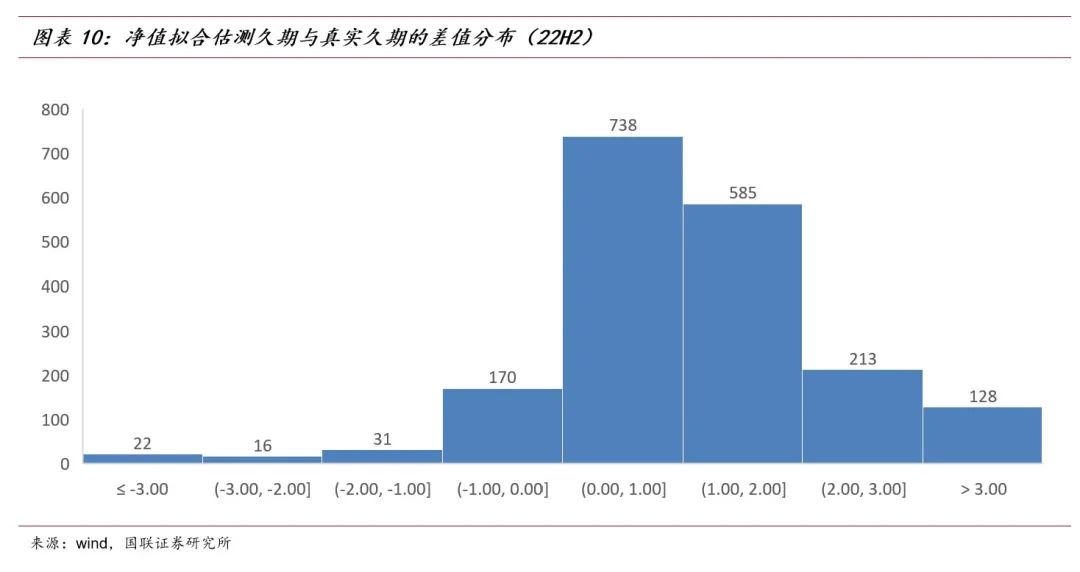

我们对所有中长期纯债基金采用指数拟合的方法估算久期。70%的估测久期与真实久期差值在0至2间,差值绝对值均值为1.37。部分具有明显风格偏好的基金采用指数相关性拟合估算久期能够获得较理想的结果。但是没有特定风格偏好的基金在某些情况下可能存在过拟合的问题,预测结果将存在较大偏差。

Ø 估测久期方法比较

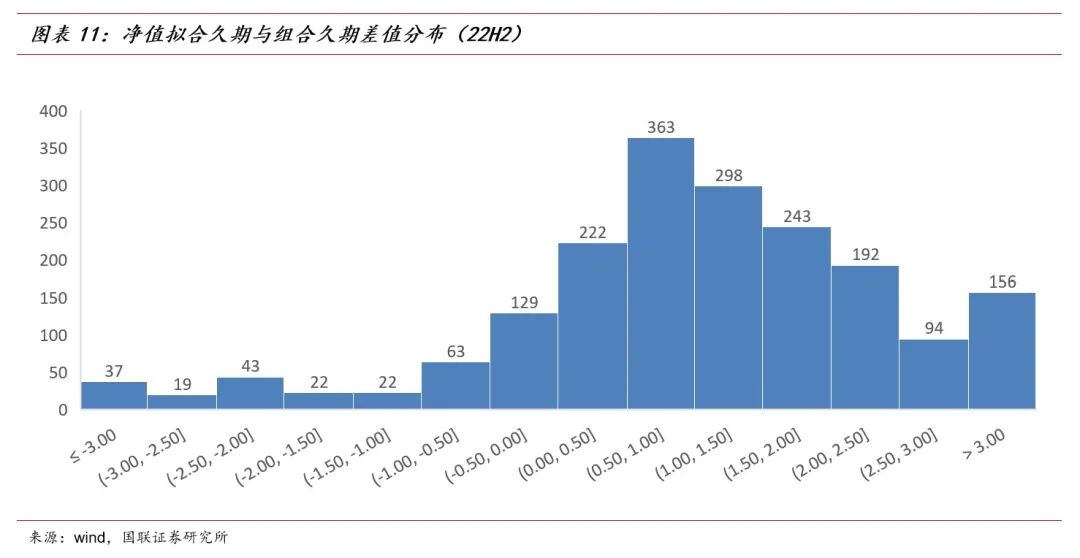

净值拟合久期和组合久期所预测的债券基金久期有一定差异,76%的差值在-0.5至2.5间,差值绝对值均值为1.55,预测结果的相关性系数为0.49。虽然两种预测久期的方法都不能做到十分精确,我们仍能通过比较两种方法得到的久期,并结合基金的名称、分类、合同规定的投资范围等数据来推测基金久期的变化趋势。

Ø 基于净值的风格识别

债券基金与同一类别一系列指数的平均相关性为该债券基金与该类指数的特征值,取最大特征值可以作为模型对债券基金风格的判定。

Ø 风险提示

本文分析均基于历史数据得出,历史数据不能完全代表未来。

分析师:朱人木

执业证书编号:S0590522040002

电话:0510-82832053

联系人:干露

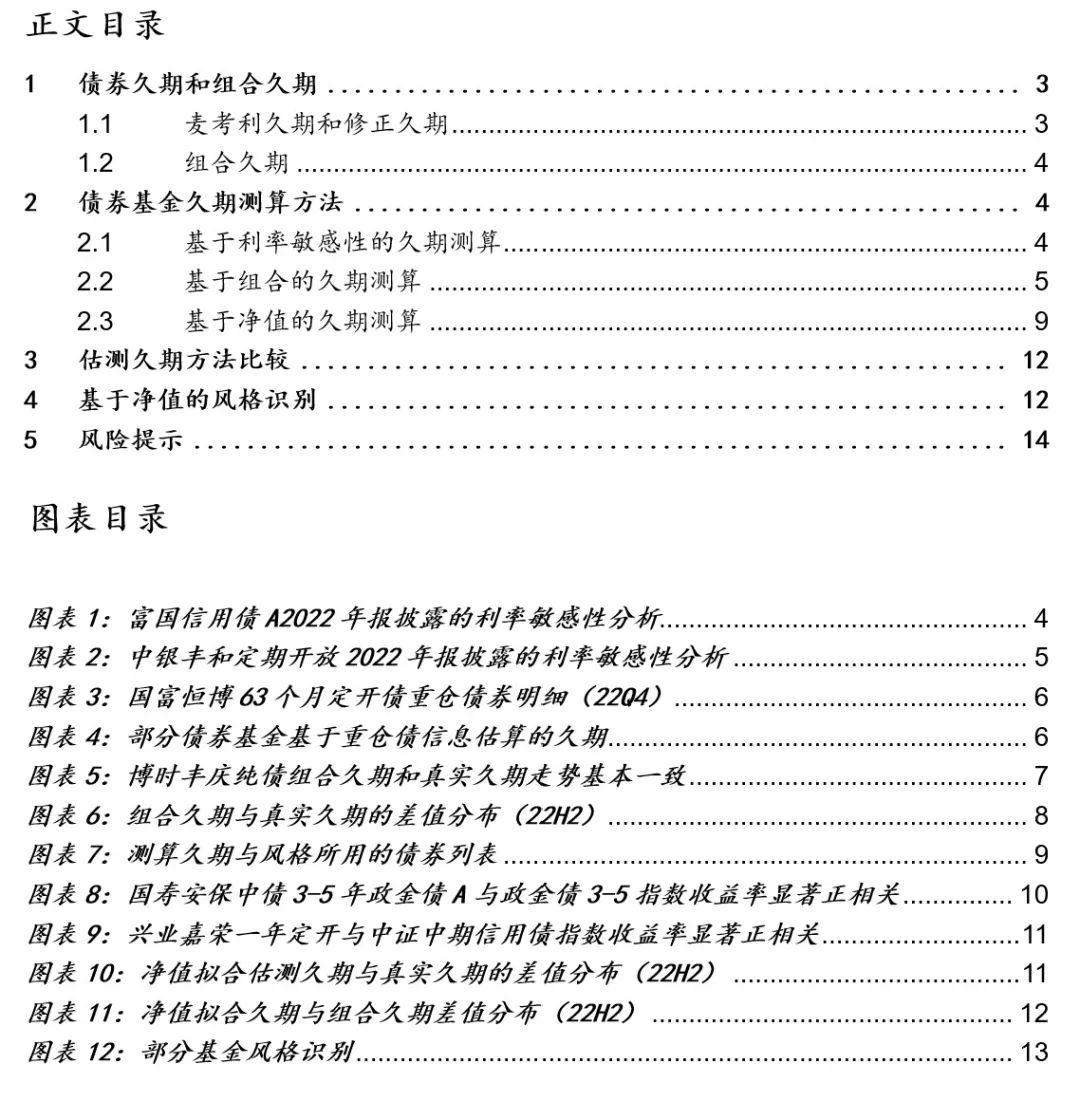

正文目录

正文

1. 债券久期和组合久期

1.1麦考利久期和修正久期

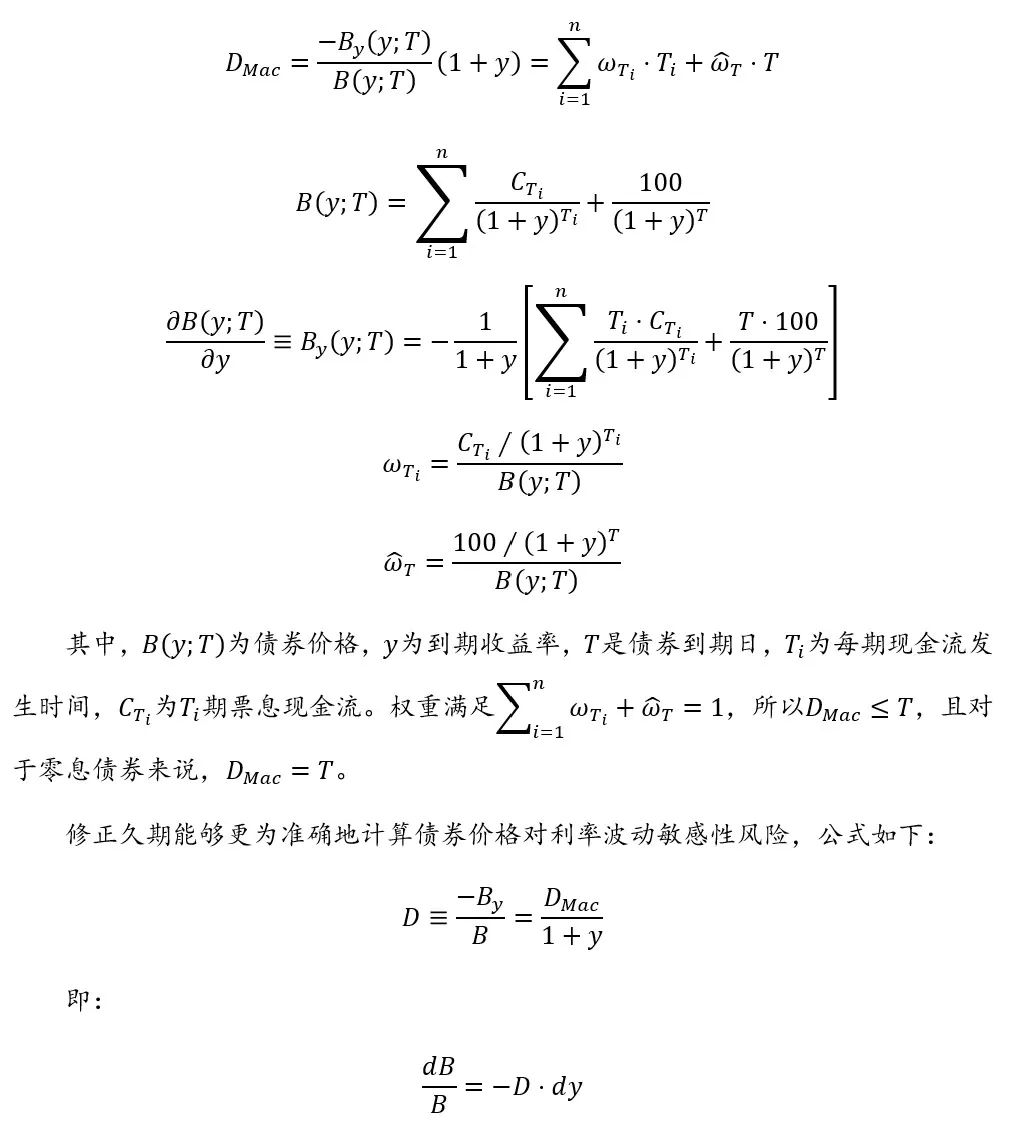

投资者持有一份无违约风险债券需面临的主要风险为利率风险,即不同期限的市场利率时刻都在变化,未来债券的价格将随利率而上下浮动。久期便是直接度量债券价格对利率敏感性风险的变量。麦考利久期(Macaulay Duration)为债券现金流的时间加权平均,不仅能计算债券价格对利率波动的敏感性风险,还可理解为债券偿还本息的平均到期时间,公式表示为:

综上,我们可以得到关于久期的性质:

1、久期和到期时间呈正相关,和到期收益率、票息率呈负相关。

2、利率上升时,久期短的债券价格跌幅小于久期长的债券价格跌幅;利率下降时,久期长的债券价格涨幅高于久期短的债券价格涨幅。

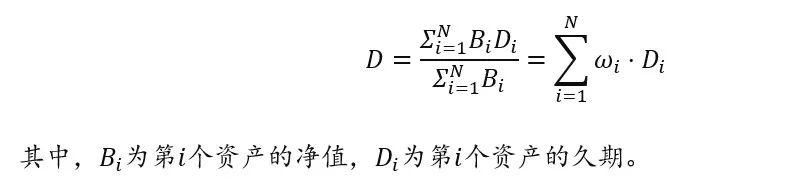

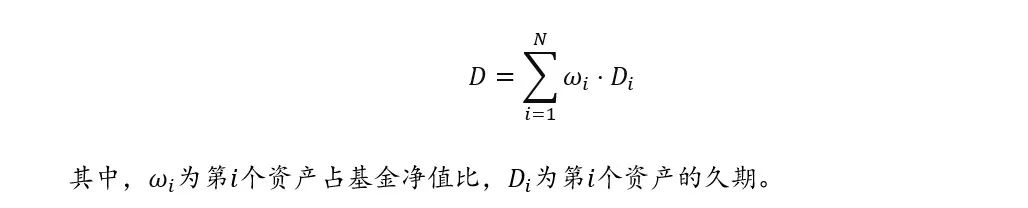

1.2 组合久期

债券的组合久期可以通过计算组合内各资产久期的加权平均得到:

、搭建网络销售平台

2. 债券基金久期测算方法

2.1 基于利率敏感性的久期测算

根据基金中报和年报披露的利率风险敏感性分析,我们可以得出基金较为真实的久期,而此种方法的缺点是数据频率较低。

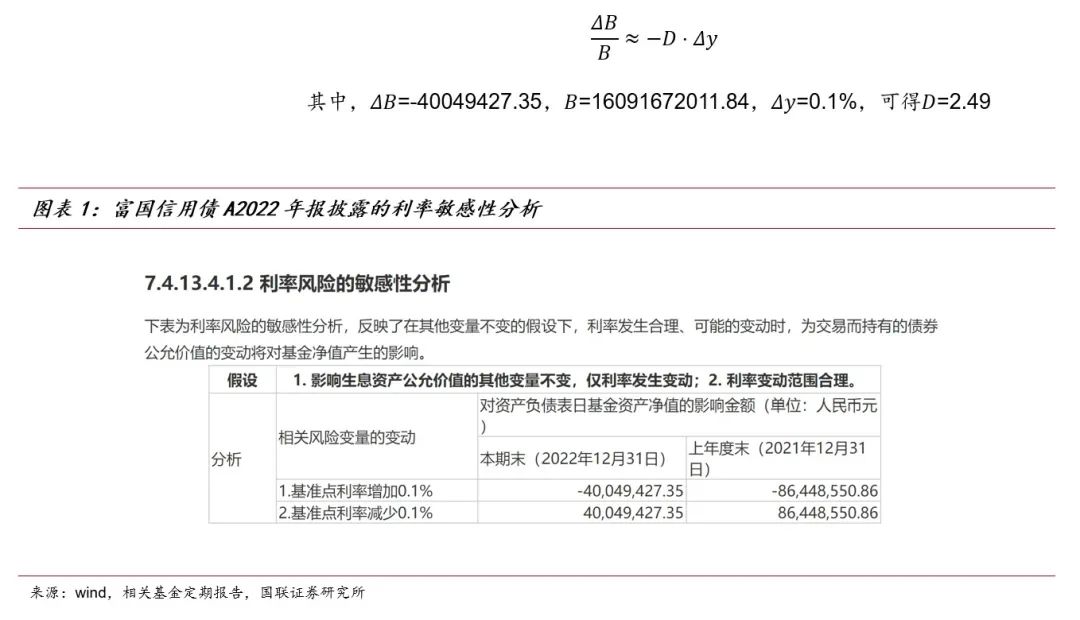

以富国信用债A为例,基金2022年年报中披露利率风险的敏感性分析,即假设除市场利率以外的其他市场变量保持不变,当利率上升或下降0.1%时,对资产负债表日基金资产净值的影响。根据债券价格与修正久期的公式,可以得出基金的久期为2.49。

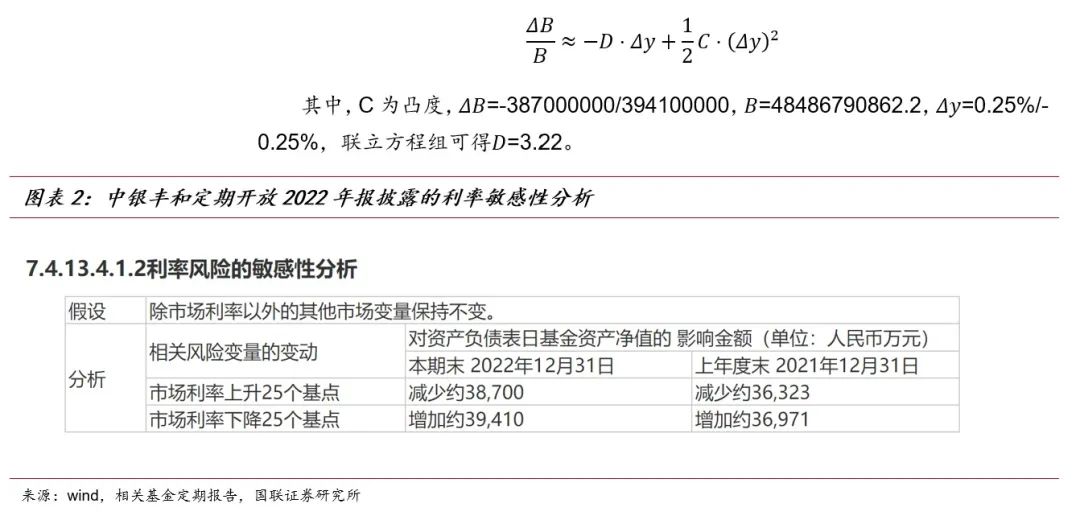

以中银丰和定期开放为例,基金2022年年报中披露利率风险的敏感性分析,即假设除市场利率以外的其他市场变量保持不变,当利率上升或下降25BP时,对资产负债表日基金资产净值的影响。根据债券价格与修正久期以及修正凸性的公式,可以得出基金的久期为3.22。

2.2 基于组合的久期测算

根据1.2组合久期公式,我们可以以债券基金定期报告中披露的前五大重仓债券来分析组合的久期。由于年报数据相对完整便于分析比较,我们采用2022年年报数据进行分析。

由于债券基金的定期报告仅披露前五大重仓债券,使用资产占基金净值比可能会产生更大的误差,所以我们以资产占重仓债券比例来作为每个资产久期的权重。以国富恒博63个月定开债基金为例,2022年第四季度前五大重仓债券为20进出15、16农发05、16进出03、18国开14、18农发11,占重仓债券比例分别为 43.76%、24.90%、14.85%、12.37%、4.12%,修正久期分别为2.65、2.76、2.88、2.63、2.69,因而我们得到加权平均修正久期为2.71。

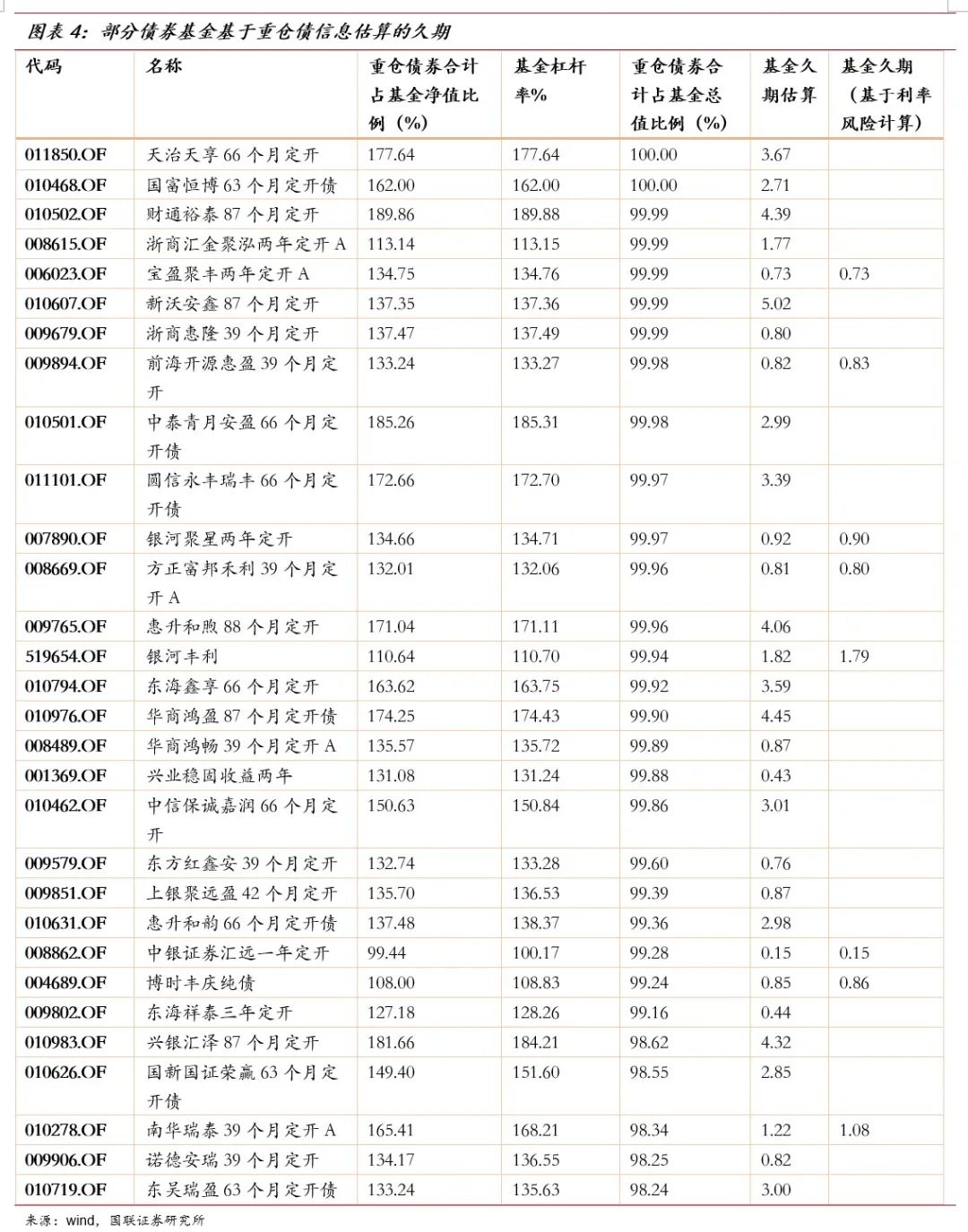

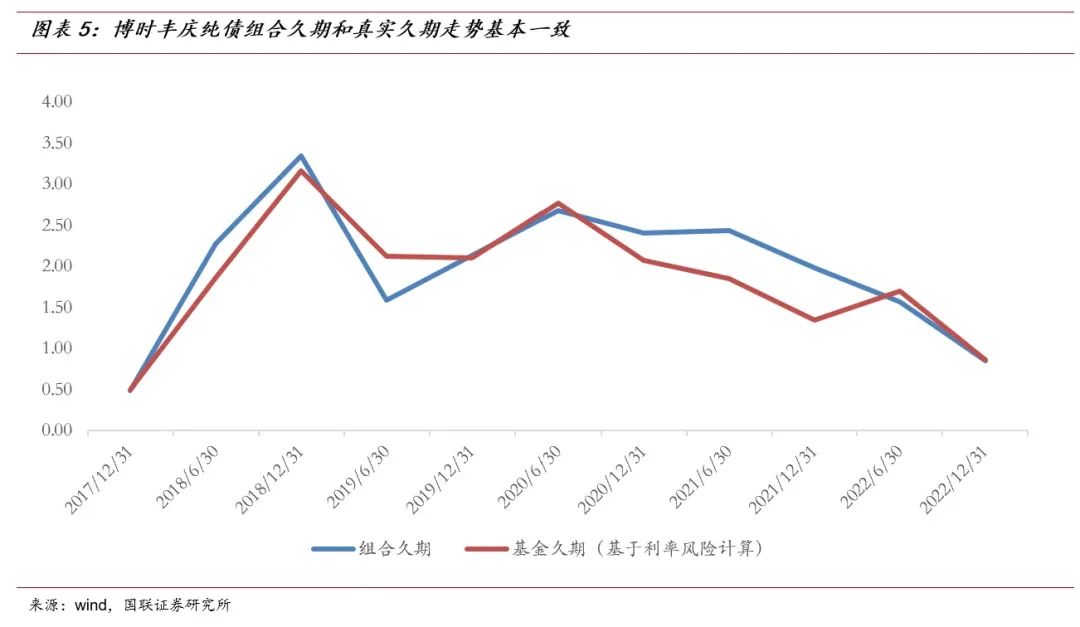

组合久期的准确性取决于重仓债券占基金总值比例,若前五大重仓债券占基金总值比例较大,则组合久期可以提供较为准确的估测。下表为2022年报前五大重仓占基金总值比例最大的三十只债券基金,占比均在98%以上,其估算的组合久期与基于利率风险计算的基金真实久期误差很小,以博时丰庆纯债为例,其估测的历史组合久期走势与实际久期走势基本保持一致。

根据2022年年报披露数据,我们对所有中长期纯债基金采用组合久期的方法估算久期。89%的基金组合久期与真实久期差值在-1至1间,差值绝对值均值为0.47,整体估测准确度较高。部分基金可能由于持券较为分散,前五大重仓债券占基金总资产比例较小,导致估测久期产生较大误差。

2.3 基于净值的久期测算

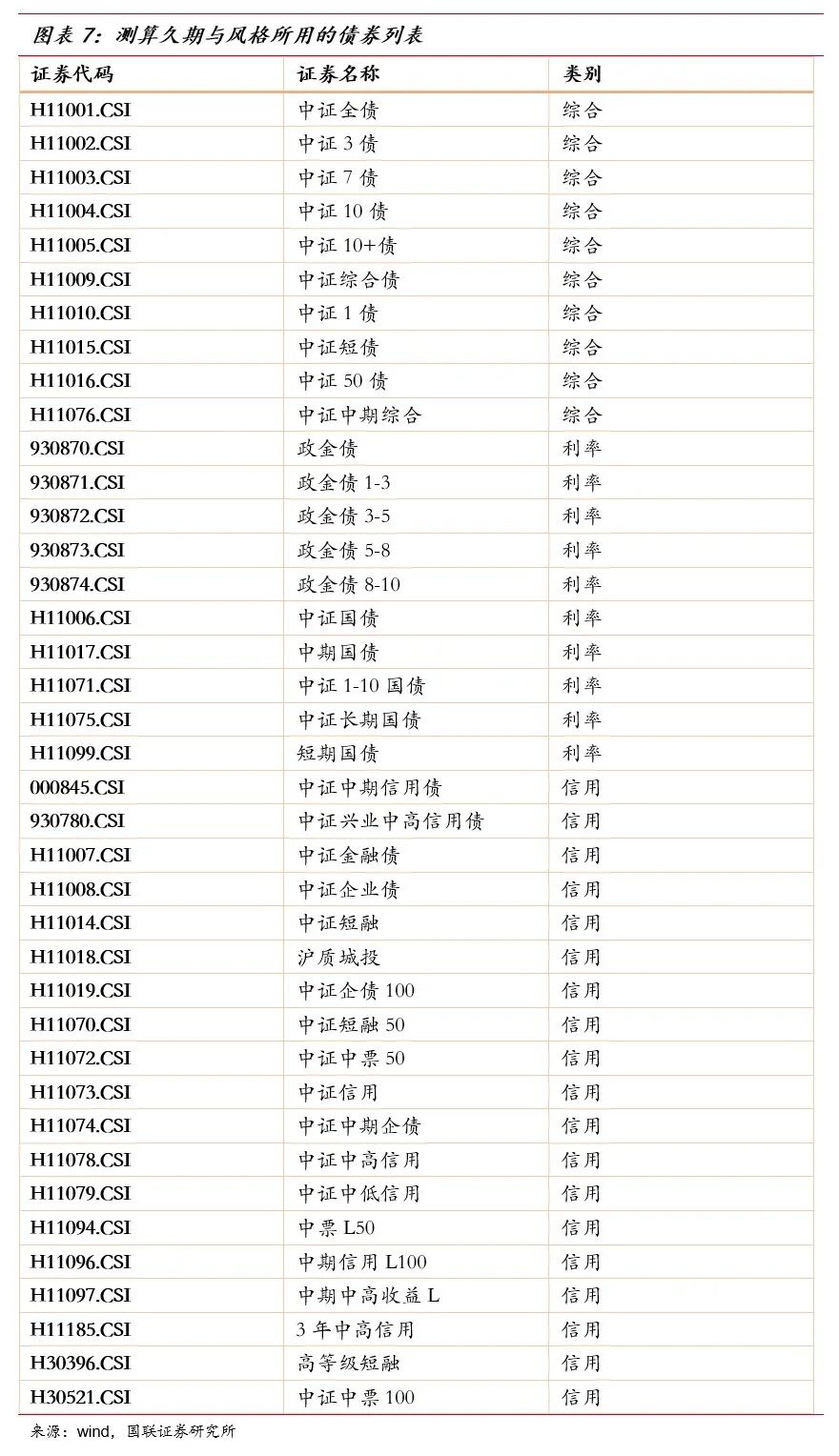

债券基金久期披露频率为半年一次,而债券指数久期的披露频率为日频。为更高频地跟踪债券基金的久期变化趋势,我们可以通过计算每个债券基金与样本指数的相关性系数,找到相关性最大的几个指数来拟合债券基金净值变化,以拟合的组合久期来估算债券基金的久期。下表为参与匹配的所有指数,共计39个指数,其中利率债指数10个,信用债指数19个,综合债指数10个。

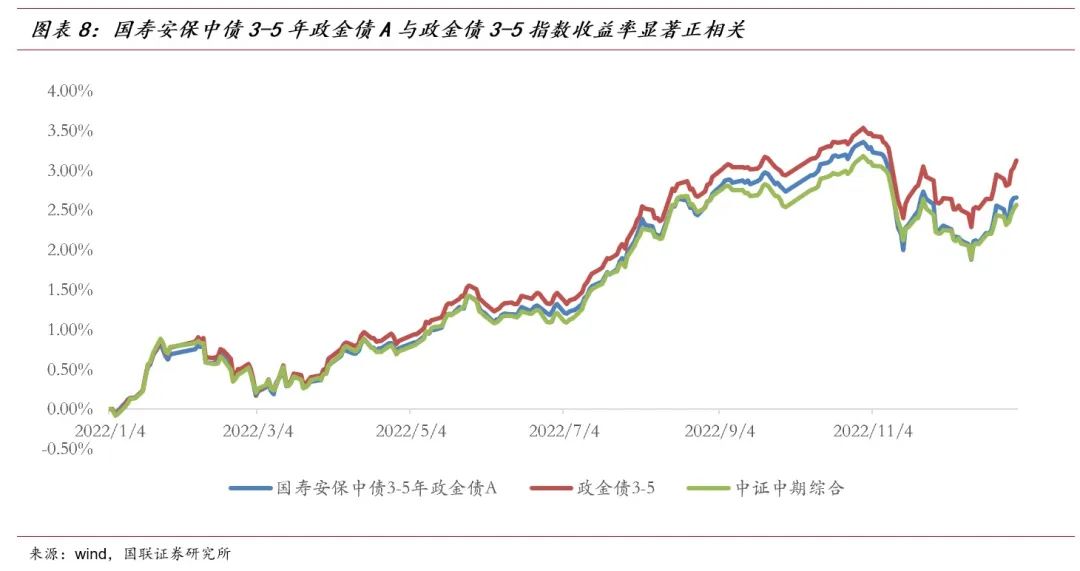

以国寿安保中债3-5年政金债A为例,我们对基金与样本指数2022年1月1日至2022年12月31日的日涨跌幅进行相关性分析,其中政金债3-5与中证中期综合与基金的相关性系数最大,分别为0.964/0.955。根据政金债3-5与中证中期综合在2022年12月31日的修正久期数据,按照相关性加权平均求和,可以得到估测的基金久期为3.56。基金22年年末的真实久期为2.96,估测值较真实久期相差0.6。

以兴业嘉荣一年定开为例,我们对基金与样本指数2022年1月1日至2022年12月31日的涨跌幅进行相关性分析,中证中期信用债与中证中票100与基金的相关性系数最大,分别为0.982/0.981。根据中证中期信用债与中证中票100在2022年12月31日的修正久期数据,按照相关性加权平均求和,可以得到估测的基金久期为2.87。基金22年年末的真实久期为2.76,估测值较真实久期相差0.11。

类似地,我们对所有中长期纯债基金采用指数拟合的方法估算久期。70%的估测久期与真实久期差值在0至2间,差值绝对值均值为1.37。部分具有明显风格偏好的基金,如上文例举的国寿安保中债3-5年政金债A与兴业嘉荣一年定开,采用指数相关性拟合估算久期能够获得较理想的结果。但是没有特定风格偏好的基金在某些情况下可能存在过拟合的问题,预测结果将存在较大偏差。

1、搭建网络销售平台

3. 估测久期方法比较

净值拟合久期和组合久期所预测的债券基金久期有一定差异,76%的差值在-0.5至2.5间,差值绝对值均值为1.55,预测结果的相关性系数为0.49。净值拟合久期的优势在于可以高频跟踪基金久期,但由于公募债券基金的持仓披露程度有限,债券基金可以加杠杆投资,另外债券的种类、期限、评价、票面利息等多维度均存在差别,较难凭借指数拟合精确估算久期,可能存在较大误差。组合久期的优势在于准确度较高,尤其重仓债券占比较大的基金可以很好地估算真实久期,但跟踪频率较低,为季频。虽然两种预测久期的方法都不能做到十分精确,我们仍能通过比较两种方法得到的久期,并结合基金的名称、分类、合同规定的投资范围等数据来推测基金久期的变化趋势。

1、搭建网络销售平台

4. 基于净值的风格识别

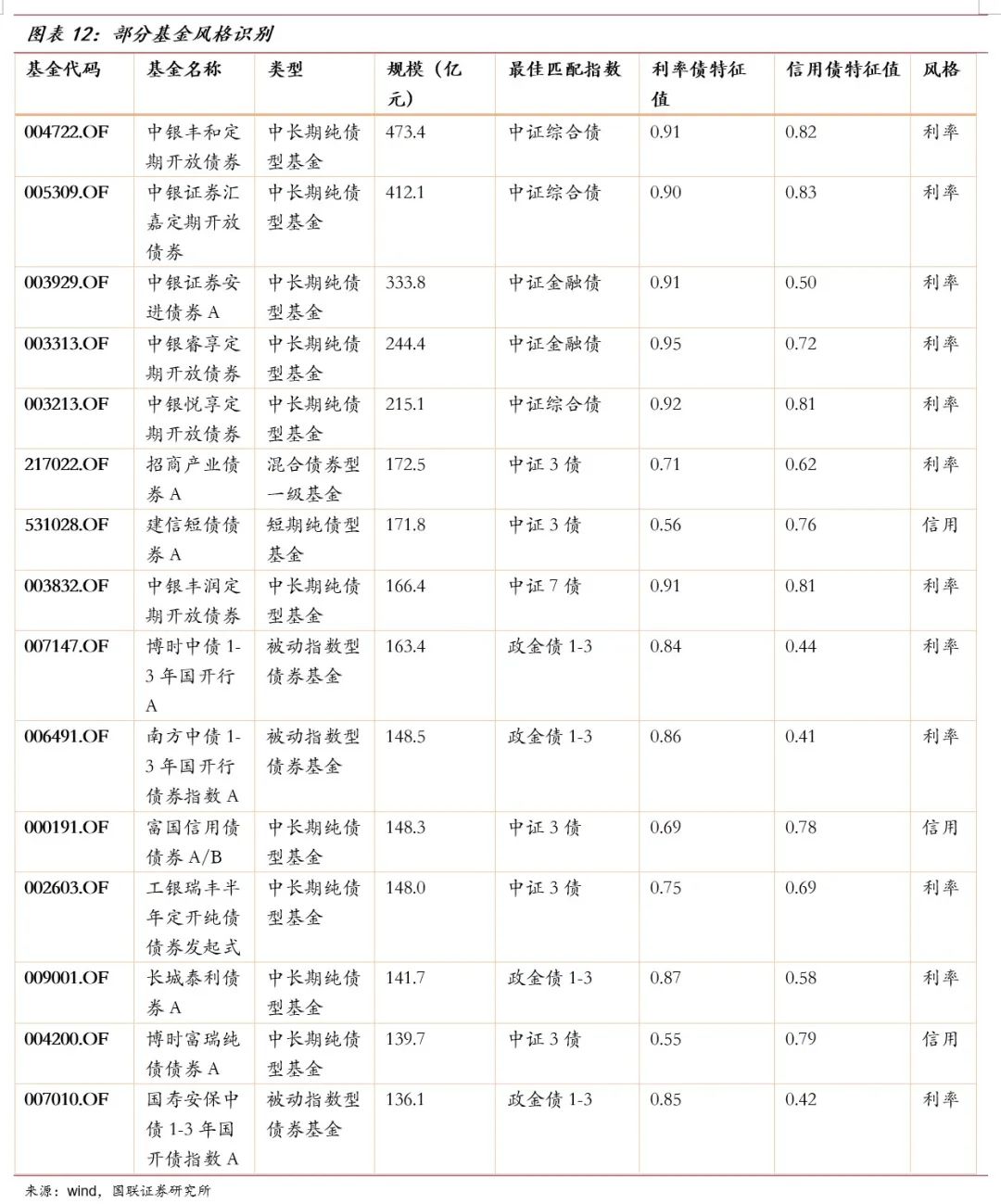

我们计算债券基金与同一类别一系列指数的平均相关性作为该债券基金与该类指数的特征值,取最大特征值作为模型对债券基金风格的判定。比如长城泰利债券A与样本中所有利率债指数的相关性系数平均值为0.87,与样本中所有信用债指数的相关性系数平均值为0.58,我们将其判定为利率风格债券基金。

1、搭建网络销售平台

5. 风险提示

本文分析均基于历史数据得出,历史数据不能完全代表未来。

1、搭建网络销售平台

法律声明:

本微信平台所载内容仅供国联证券股份有限公司的客户参考使用。国联证券不会因接收人收到本内容而视其为客户,且由于仅为研究观点的简要表述,客户仍需以研究所发布的完整报告为准。

市场有风险,投资需谨慎。在任何情况下,本微信平台所载信息或所表述的意见并不构成对任何人的投资建议。在任何情况下,本公司不对任何人因使用本微信平台中的任何内容所引致的任何损失负任何责任。

本订阅号的版权归国联证券所有,任何订阅人如欲引用或转载本平台所载内容,务必注明出处为国联证券研究所,且转载应保持完整性,不得对内容进行有悖原意的引用和删改。转载者需严格依据法律法规使用该文章,转载者单方非法违规行为与我司无关,由此给我司造成的损失,我司保留法律追究权利。

本篇文章来源于微信公众号: 投资者的未来