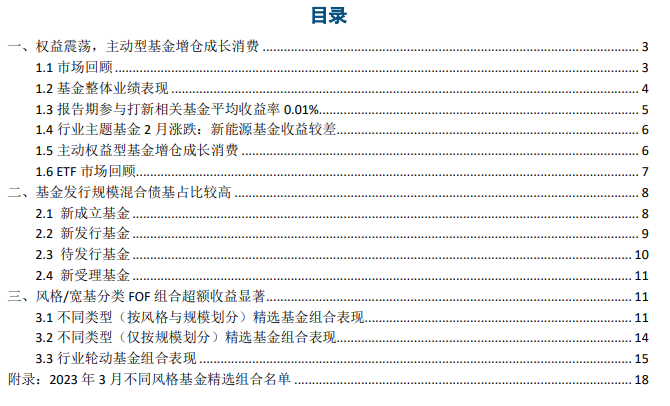

【方正金工】市场资金节前持续流入宽基指数标的,9月公募基金募资规模环比回升

本文来自方正证券研究所于2023年10月5日发布的报告《市场资金节前持续流入宽基指数标的,9月公募基金募资规模环比回升》,欲了解具体内容,请阅读报告原文,分析师:刘洋 S1220522100001,联系人:邓璐。

摘要

1、基金表现回顾

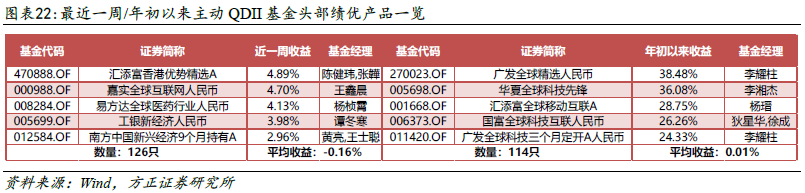

主动权益基金:普通股票/偏股混合/灵活配置/平衡混合型基金周收益率中位数分别为-0.23%/-0.37%/-0.15%/-0.40%,正收益基金占比在三成左右;不同类型主动权益基金涨跌各半,医药主题基金表现亮眼,周收益均值为2.74%,港股和金融地产主题基金平均跌超2%;量化策略基金和全市场基金(主动管理)的周收益均值分别为0.23%和-0.23%。

固定收益基金&含权债基:纯债基金净值稳步上涨,短期纯债和中长期纯债基金周收益率中位数均0.04%;一级债基同样实现上涨,周收益率中位数为0.06%,偏债混合型基金整体下跌,周收益中位数为-0.10%。

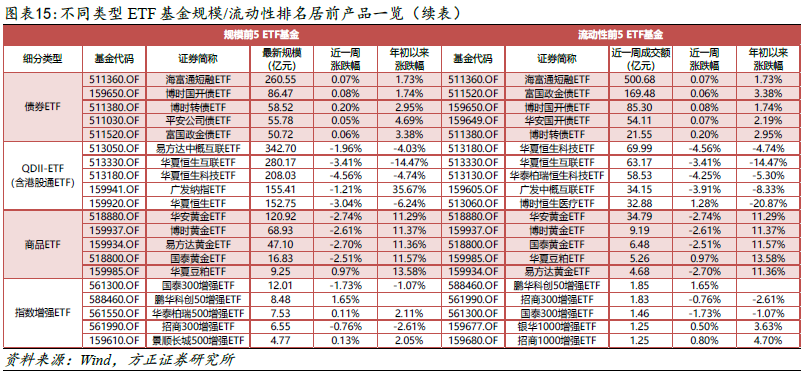

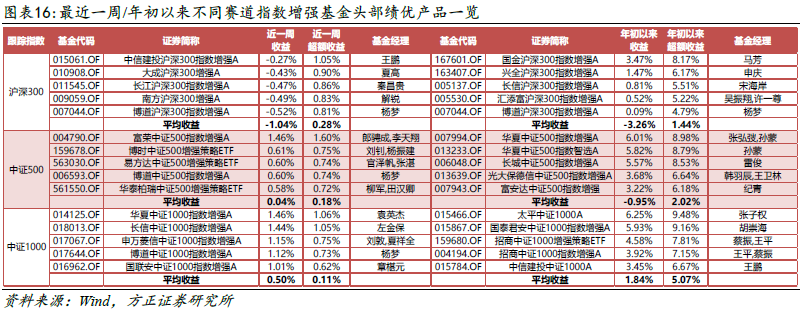

指数型基金:节前市场资金持续流入宽基指数标的,大市值和中小市值指数板块周净申购额分别为72.8亿元和24.6亿元,另有海外ETF板块周净申购额达31.4亿元;市场资金逢高赎回医药生物主题标的,板块全周净赎回21.2亿元。沪深300/中证500/中证1000指增基金的超额收益均值分别为0.28%/0.18%/0.11%,均跑赢对标指数。

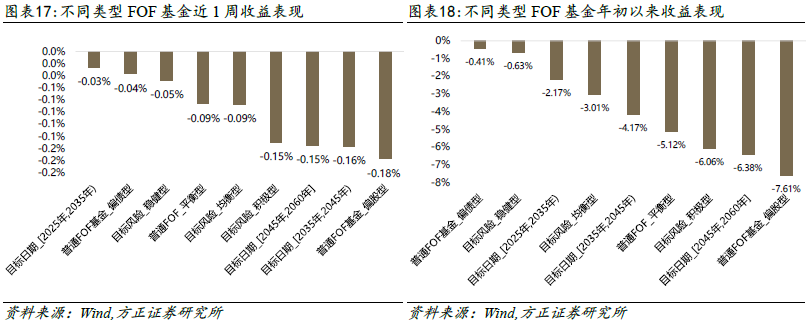

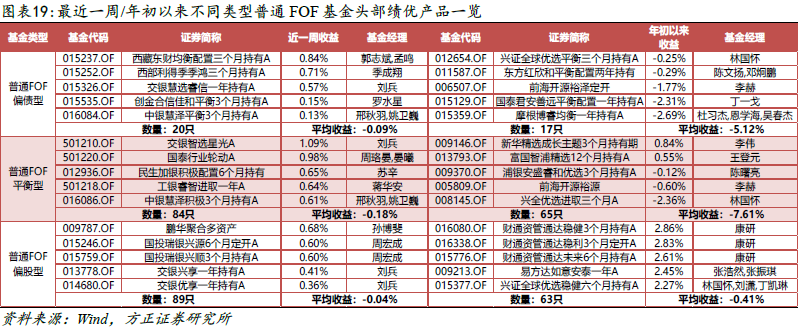

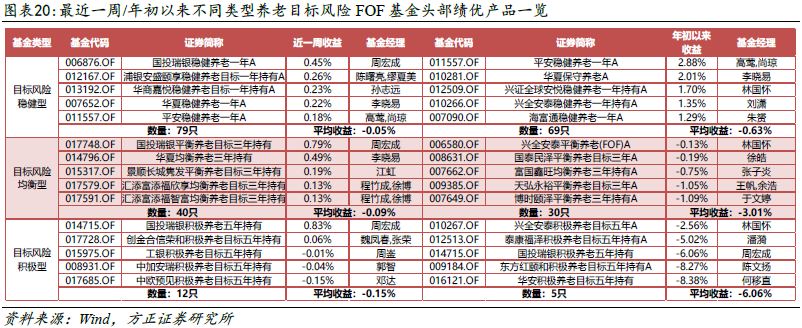

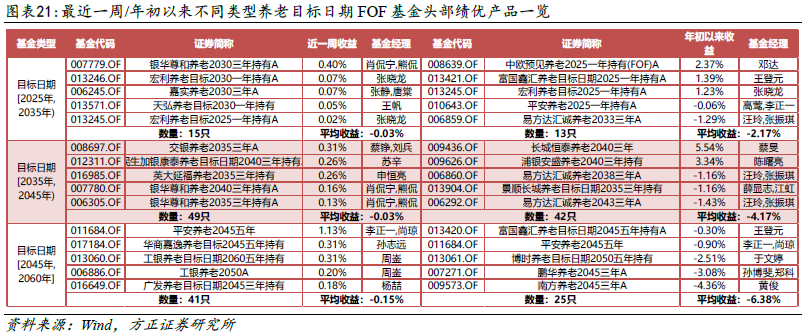

FOF基金:各类FOF基金均小幅下跌,中低权益仓位FOF平均周跌幅大多在0.1%以内,高权益仓位FOF跌幅稍大,普通FOF-偏股型基金平均跌幅近0.2%。

2、基金成立及发行

全市场新成立基金31只,合计募资307.70亿元,募资规模较前周上涨较多;指数型基金新成立数量最多,为10只。全市场新发行基金12只,主动权益/固定收益/含权债基/指数/FOF基金新发数量分别为4只、1只、1只、3只和3只。全市场新申报基金39只,包括主动权益基金13只、固定收益基金(含权债基)7只、指数型基金12只和其他类型基金7只;ETF基金及增强指数基金申报热度持续火热。

9月新成立基金129只,合计募资1072.77亿元,较8月(786.36亿元)明显回升,但仍低于2019年以来月度均值(1744.89亿元),处于2019年以来的较低水平。纯债基金和股票指数基金募资规模相对较高,分别为733.42亿元和184.53亿元,主动权益/含权债基/FOF/其他类型基金的募资规模分别为61.62亿元、75.71亿元、13.53亿元和3.97亿元。

3、基金市场重要资讯

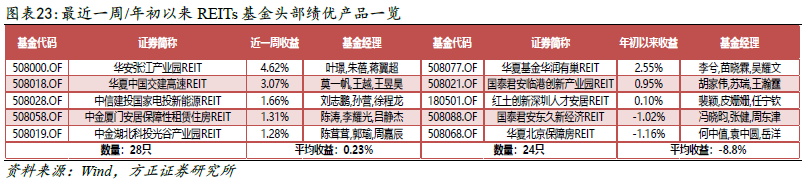

前三季度公募基金累计分红超1400亿元,债券型基金是分红主力;境内首只投资泛东南亚科技产业的ETF正式获批;社保基金年度报告出炉,成立以来年均投资收益率7.66%。

风险提示

本报告基于历史数据分析,不构成任何投资建议;受宏观经济环境、市场风格变化等因素影响,基金的业绩存在一定的波动风险;基金发行市场热度不及预期风险。

报告正文

1.1 宽基指数:A股市场指数窄幅震荡,港股市场指数集体下跌

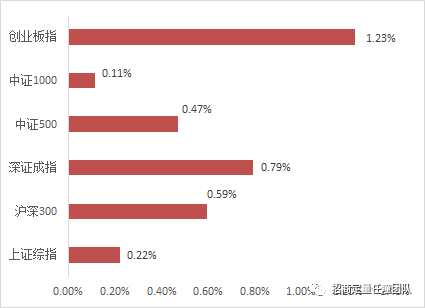

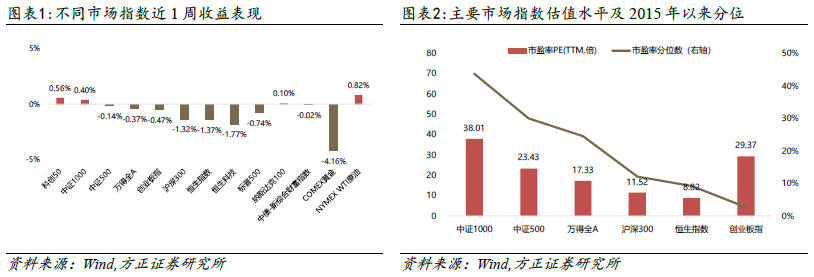

最近一周(0925-0928),各主要市场指数窄幅震荡,科创50、中证1000指数表现较好,全周上涨0.56%和0.40%,沪深300指数下跌1.32%;港股市场指数集体下跌,恒生指数周跌1.37%,恒生科技指数周跌1.77%。

债券市场方面,中债-新综合财富指数微跌0.02%;商品资产方面,黄金价格持续下跌,全周下跌4.16%,原油价格周涨0.82%。

估值角度,主要市场指数PE估值均处于2015年以来44%分位以下;沪深300指数PE-TTM估值为11.52 倍,处于12%分位水平,创业板指估值处于历史低位。

1.2 行业指数:医药行业周涨2.63%,非银、地产、食饮行业周跌幅超2%

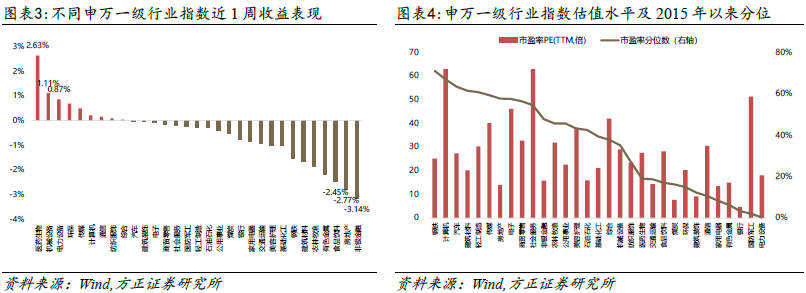

行业指数方面,不同申万一级行业跌多涨少,医药生物行业涨幅领先,周涨幅为2.63%;非银金融、房地产、食品饮料行业跌幅较深,周跌幅分别为3.14%、2.77%和2.45%。

估值方面,钢铁最新PE-TTM为25.06倍,处于2015年以来的71%分位,计算机行业当前估值也处于67%的历史高位;电力设备、国防军工和银行等行业当前估值处于2015年以来的相对低位。

2 主动权益基金周度表现复盘

2.1 收益分布:各类主动权益基金周收益率中位数均为负数

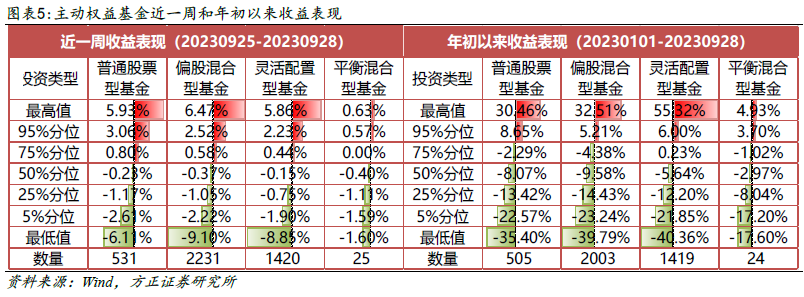

最近一周(0925-0928),普通股票/偏股混合/灵活配置/平衡混合型基金周收益率中位数分别为-0.23%/-0.37%/-0.15%/-0.40%,正收益基金占比在三成左右。

年初以来(0101-0928),普通股票/偏股混合/灵活配置/平衡混合型基金收益率中位数分别为-8.07%/-9.58%/-5.64%/-2.97%;部分普通股票/偏股混合/灵活配置型绩优产品收益表现突出,年初以来涨幅超30%。

2.2 行业主题基金:医药主题基金表现亮眼,港股主题基金平均跌幅近3%

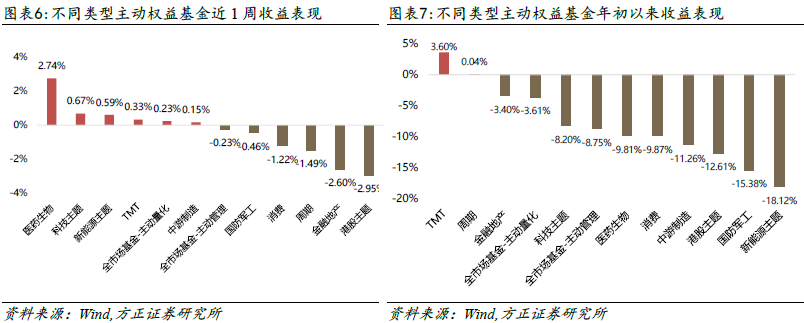

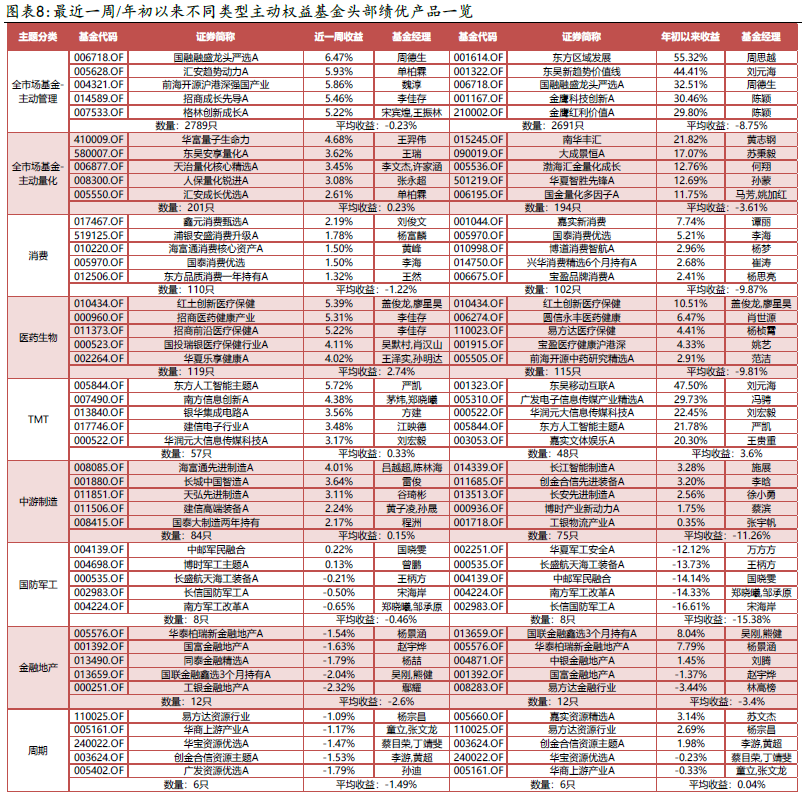

分类型来看,最近一周(0925-0928)不同类型主动权益基金涨跌各半,医药主题基金表现亮眼,周收益均值为2.74%,港股和金融地产主题基金平均跌超2%;量化策略基金和全市场基金(主动管理)的周收益均值分别为0.23%和-0.23%。

年初以来(0101-0928),仅有TMT和周期主题基金实现整体正收益,累计收益平均涨幅为3.60%和0.04%,高于全市场基金平均收益水平;新能源、国防军工、港股和中游制造主题基金表现不佳,年初以来平均跌幅均超过10%。

3 固定收益基金周度表现复盘

3.1 收益分布:纯债基金净值稳步上涨,偏债混合型基金整体下跌

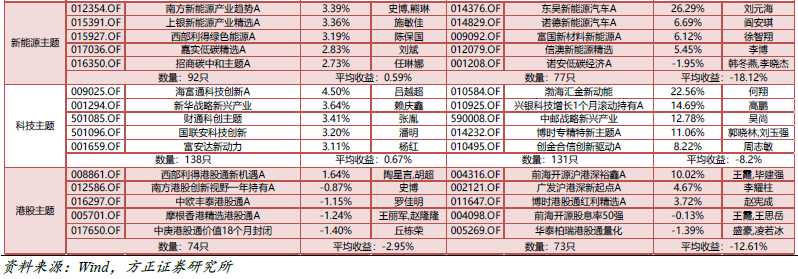

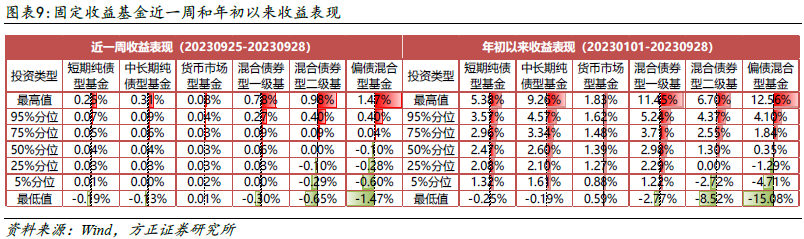

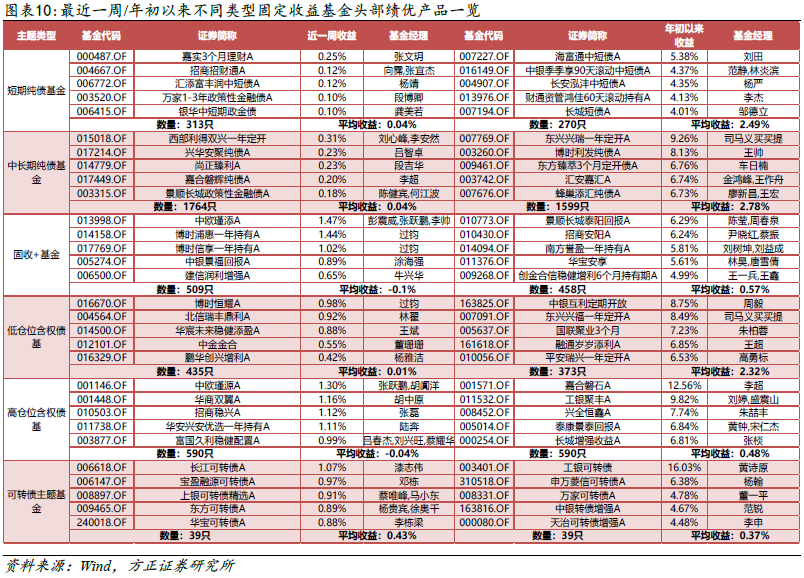

最近一周(0925-0928),纯债基金净值稳步上涨,短期纯债和中长期纯债基金周收益率中位数均0.04%;一级债基同样实现上涨,周收益率中位数为0.06%,偏债混合型基金整体下跌,周收益中位数为-0.10%。

年初以来(0101-0928),短期纯债/中长期纯债/一级债基的收益率中位数在2.4%-3.0%之间,整体表现好于货基;二级债基和偏债混合基金年初以来收益率中位数分别为1.30%和0.35%,部分头部绩优产品年初以来涨幅超6%。

4 指数型基金周度表现复盘

4.1 被动指基:市场资金逢高赎回医药主题标的,宽基指数标的再获大额申购

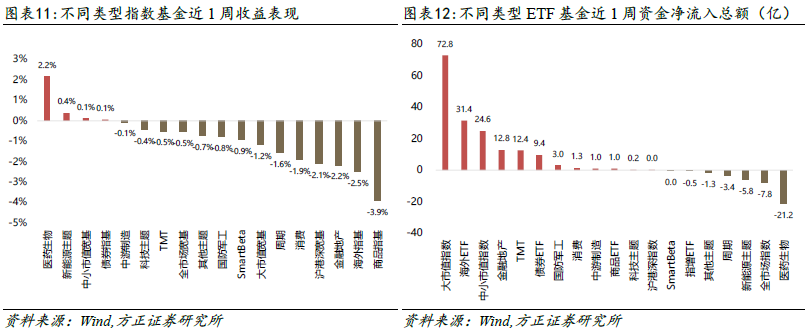

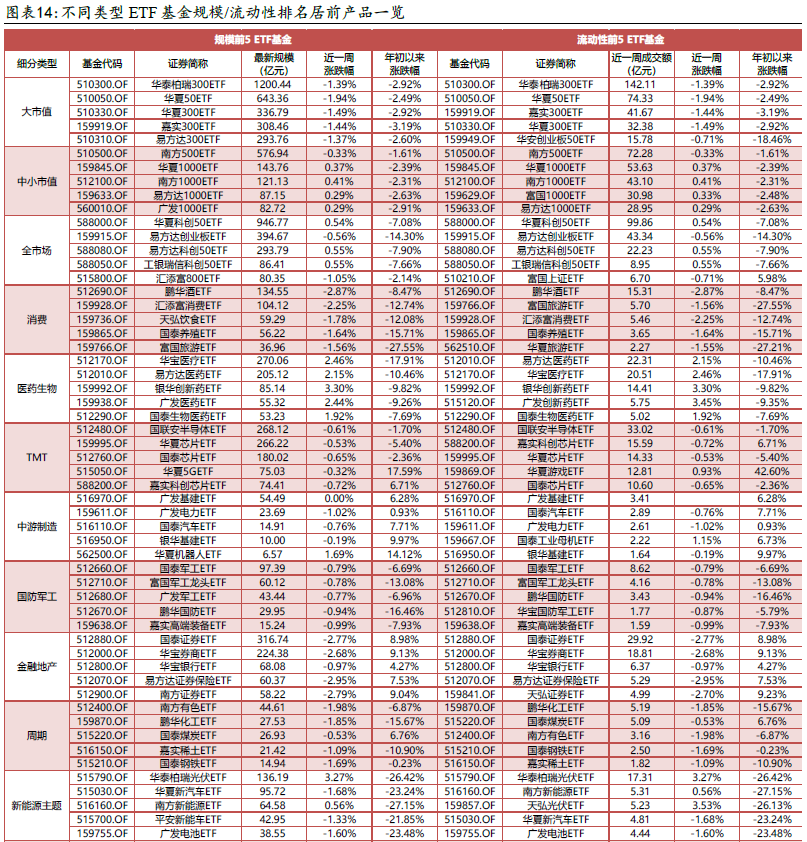

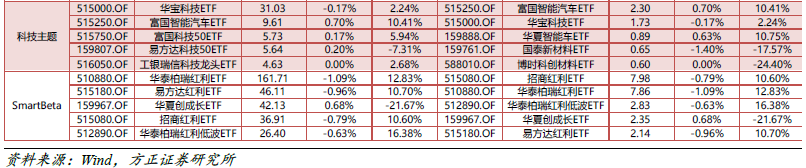

分类型来看,最近一周(0925-0928)医药生物主题指基表现亮眼,周涨幅均值达2.2%,另有新能源主题、中小市值宽基和债券指基小幅上涨;商品指基跌幅较深,周收益均值为-3.9%,另有海外指基、金融地产主题指基平均跌超2%。

ETF资金流动方面,市场资金持续流入宽基指数标的,大市值和中小市值指数板块周净申购额分别为72.8亿元和24.6亿元,另有海外ETF板块周净申购额达31.4亿元;市场资金逢高赎回医药生物主题标的,板块全周净赎回21.2亿元。

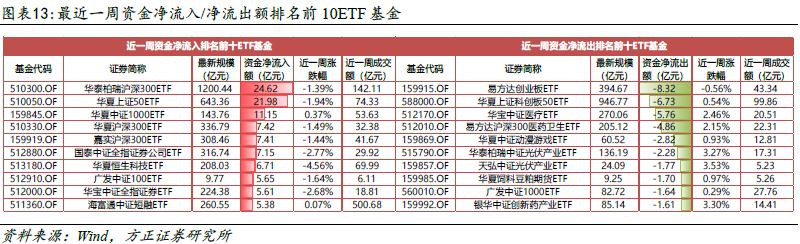

最近一周(0925-0928),300ETF标的获市场资金集中申购,50ETF、1000ETF等不同市值风格宽基标的同样获得较大规模净申购,华泰柏瑞300ETF、华夏50ETF、华夏中证1000ETF周净申购额均超过10亿元。

净流出方面,市场资金逢高赎回医药主题标的,华宝医疗ETF、易方达医药ETF净赎回额在5亿元左右;创业、科创主题标的遭遇较大规模资金赎回,易方达创业板ETF、华夏科创50ETF净赎回额分别为8.32亿元和6.73亿元。

4.2 增强指基:300/500/1000指增产品均整体跑赢对标指数

5 FOF基金周度表现复盘

5.1 收益分布:各类FOF基金均小幅下跌

分类型来看,最近一周(0921-0927)各类FOF基金均小幅下跌,中低权益仓位FOF平均周跌幅大多在0.1%以内,高权益仓位FOF跌幅稍大,普通FOF-偏股型基金平均跌幅近0.2%。

年初以来(0101-0927),不同类型FOF基金收益集体下跌,低权益仓位FOF整体表现占优,普通FOF-偏债/目标风险-稳健型基金平均跌幅在1%以内,普通FOF-偏股/目标日期-[2045年,2060年]/目标风险-积极型三类高权益仓位基金跌幅较深,平均跌幅分别为7.61%、6.38%和6.06%。

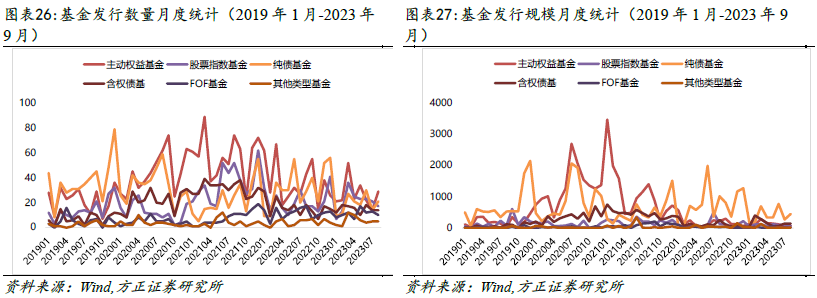

7.3 月度发行:9月新成立基金合计募资1072.77亿元,环比回升但仍处于历史较低水平

2023年9月,新成立基金129只,主动权益/纯债/股票指数基金月度发行数量较多,分别为31只、28只和48只;含权债基/FOF/其他类型基金发行数量分别为10只、7只和5只。

129只新成立基金合计募资规模1072.77亿元,较8月(786.36亿元)明显回升,但仍低于2019年以来月度均值(1744.89亿元)。纯债基金和股票指数基金募资规模相对较高,分别为733.42亿元和184.53亿元,主动权益/含权债基/FOF/其他类型基金的募资规模分别为61.62亿元、75.71亿元、13.53亿元和3.97亿元。

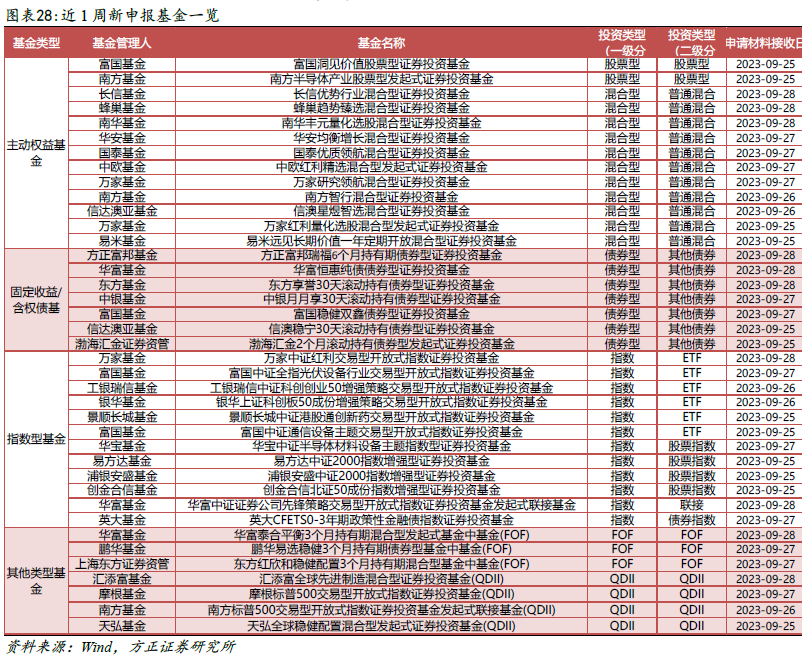

7.4 基金申报:ETF基金及增强指数基金申报热度持续火热

最近1周(0925-0928)全市场新申报基金39只,包括主动权益基金13只、固定收益基金(含权债基)7只、指数型基金12只和其他类型基金7只。

指数型基金方面,各家基金公司继续布局ETF基金,万家基金新申报中证红利ETF,富国、景顺长城、华宝申报行业主题ETF基金。

增强指数基金申报热度持续火热,易方达和浦银安盛基金各新申报一只中证2000指增基金,工银瑞信和银华基金分别申报一只双创50增强ETF和一只科创板50增强ETF,创金合信基金新申报一只北证50指增基金。

主动权益基金方面,南华基金和万家基金各新申报一只量化策略基金,后者定位为红利策略基金。

8 基金市场重要资讯

8.1 前三季度公募基金累计分红超1400亿元,债券型基金是分红主力

据中国证券报,截至9月28日,今年以来已有2320只基金(不同份额分开计算)合计分红1434.08亿元。其中,股票型基金和混合型基金分红金额仅占今年以来基金分红总额的12.58%,债券型基金成为今年以来基金分红的绝对主力,公募REITs分红最为积极,近九成的公募REITs今年以来已实施分红。

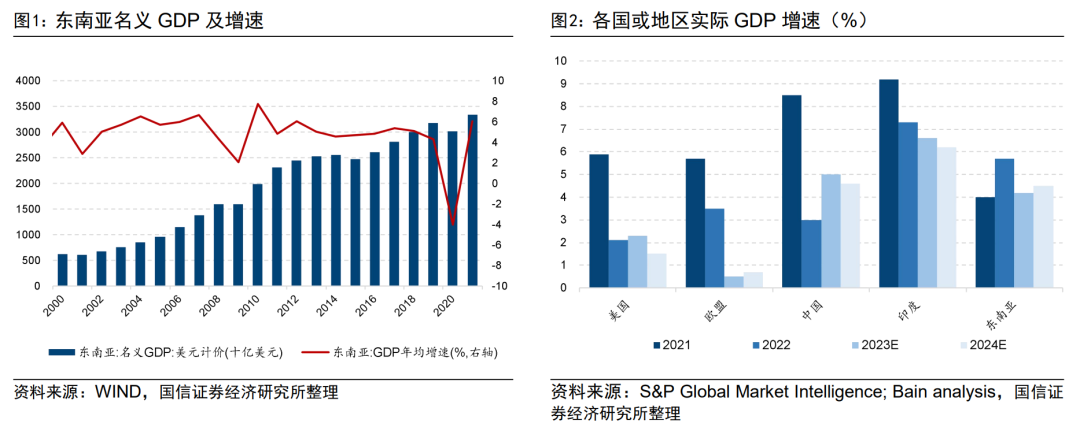

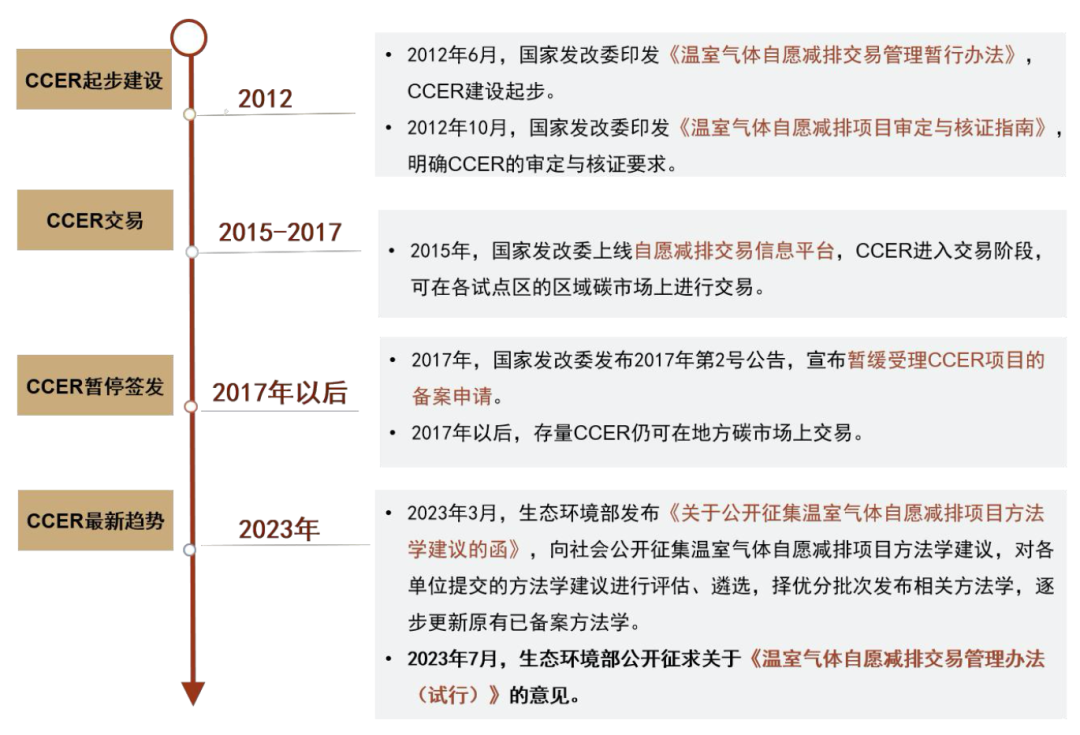

8.2 境内首只投资泛东南亚科技产业ETF正式获批

据证券日报,于8月16日获受理的华泰柏瑞南方东英新交所泛东南亚科技ETF(QDII)近日正式获批。这是全市场首只沪(上交所)新(新交所)互挂产品,同时也是境内首只投资泛东南亚科技产业的ETF。该指数主要是追踪东南亚和新兴亚洲市场中最大的30家科技公司的表现,汇集了公司注册地在印度、新加坡、印尼、泰国、越南、马来西亚等国家的数字经济与科技板块核心资产企业。该产品的获批是我国公募基金创新产品中互挂产品的又一次突破。

8.3 社保基金年度报告出炉,成立以来年均投资收益率7.66%

据上海证券报,全国社会保障基金理事会发布的2022年社保基金年度报告显示,社保基金自成立以来的年均投资收益率7.66%,累计投资收益16575.54亿元。2022年,社保基金投资收益率为-5.07%(扣除非经常性损益后的投资收益率为-4.53%)。

近期报告

**ChatGPT**

【方正金工】Code Interpreter在金融市场数据分析中的应用——ChatGPT应用探讨系列之五

【方正金工】ChatGPT投资相关插件测试及策略开发——ChatGPT应用探讨系列之四

【方正金工】不同大语言模型产品操作性能及进阶应用比较——ChatGPT应用探讨系列之三

【方正金工】ChatGPT在择时、风格、行业、选股中的应用实践——ChatGPT应用探讨系列之二

【方正金工】ChatGPT在投资研究工作中的应用初探——ChatGPT应用探讨系列之一

**量化选股**

【方正金工】剥离分析师预期调整中的动量效应与真知灼见因子构建—多因子选股系列研究之十二

【方正金工】大单成交后的跟随效应与“待著而救”因子——多因子选股系列研究之十一

【方正金工】推动个股价格变化的因素分解与“花隐林间”因子——多因子选股系列研究之十

【方正金工】个股成交额的市场跟随性与“水中行舟”因子——多因子选股系列研究之九

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**ETF深度**

【方正金工-ETF深度报告】ETF基金投资者画像研究(持有人篇)

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

**基金研究**

【方正金工】如何在长期有效因子里融入短期考量—“万木逢春”多因子选基模型改进系列研究之一

【方正金工-ETF深度报告】ETF行业2022年发展回顾及产品创新前瞻

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

**行业轮动**

【方正金工】9月建议关注传媒、计算机、环保、社会服务、纺织服饰、公用事业等行业——行业轮动月报202309

【方正金工】8月建议关注非银金融、社会服务、食品饮料、计算机、汽车、公用事业等行业——行业轮动月报202308

【方正金工】7月建议关注机械设备、传媒、公用事业、家用电器、计算机、社会服务等行业——行业轮动月报202307

【方正金工】5月行业组合超额1.89%,6月建议关注公用事业、计算机、社会服务、机械设备、美容护理、传媒等—行业轮动月报2306

【方正金工】4月行业组合超额4.10%,5月建议关注公用事业、社会服务、计算机、机械设备、传媒等——行业轮动月报202305

【方正金工】4月份建议关注公用事业、建筑装饰、社会服务、机械设备、医药生物、传媒等行业——行业轮动月报202304

【方正金工】2月份建议关注公用事业、电力设备、石油石化、有色金属、非银金融等行业——行业轮动月报202302

【方正金工】1月份建议关注公用事业、银行、家用电器、煤炭、农林牧渔、食品饮料等行业——行业轮动月报202301

**指数基金资产配置**

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**指数投资价值分析**

【方正金工】小盘风格延续1000指增产品优势凸显——易方达中证1000指数量化增强分析

【方正金工】静待养殖周期拐点,聚集行业龙头收益弹性突出——中证畜牧养殖指数投资价值分析

【方正金工】智能时代,指向未来—中证人工智能主题指数投资价值分析

【方正金工】优选个股增强指数收益,估值低位反弹潜力可期——创业板成长指数投资价值分析

【方正金工】国产替代启新程,冬去春来芯气象——国证半导体芯片指数投资价值分析

【方正金工】云上未来:乘数字经济浪潮,扬人工智能之帆—中证云计算与大数据指数投资价值分析

【方正金工】技术创新叠加规模经济,光伏行业持续高景气增长—中证光伏龙头30指数投资价值分析

【方正金工】冬去春来,迎接“后疫情时代”港股互联网的三重拐点—中证港股互联网指数投资价值分析

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正医药+金工】生物医药朝阳产业行业增长靓丽,汇添富生物科技指数产品布局丰富,多市场覆盖

本篇文章来源于微信公众号: 春晓量化