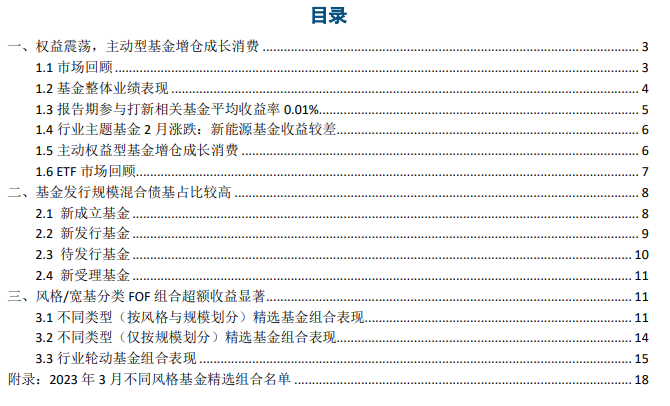

权益基金市场分化,FOF组合超额显著——基金市场与FOF组合3月报

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

核心结论

核心结论

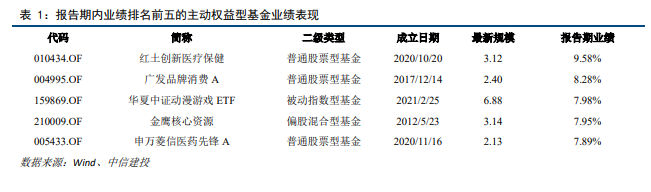

报告期(2023年2月)内,股票型基金跌幅达到1.9%。除此之外,商品型基金跌幅达到1.66%。具体来看,偏股混合型普通股票型和被动指数型下跌最大,分别下跌2.58%、2.4%和1.81%。行业主题轮动基金组合方面,主动权益FOF策略样本外跟踪2月绝对收益3.2%,相对主动权益基金超额收益4.49%。被动指数基金组合样本外跟踪2月绝对收益2.35%,相对股票型指数基金超额收益3.95% 。

权益市场震荡上涨,主动型基金增仓成长消费

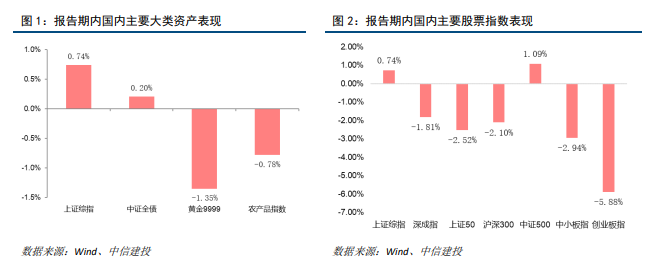

报告期内(2023年2月),上证指数当月上涨0.74%,收于3279.61点。中证全债当月上涨0.2%,收于226.07点。黄金9999当月下跌1.35%,收于412.69点。农产品指数当月下跌0.78%,收于181.39点。

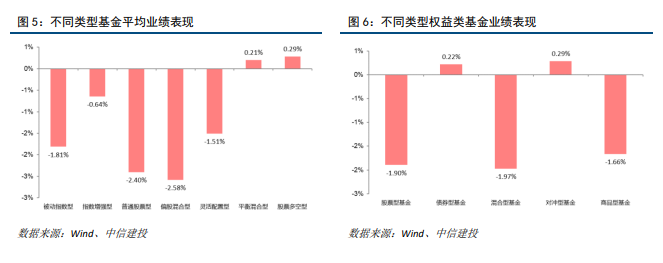

报告期内,股票型基金跌幅达到1.9%。除此之外,商品型基金跌幅达到1.66%。具体来看,偏股混合型普通股票型和被动指数型下跌最大,分别下跌2.58%、2.4%和1.81%。

对于2亿以上的主动权益类基金(包括:普通股票型、偏股混合型、灵活配置型、平衡混合型基金),报告期内平均业绩-0.82%;行业主题基金普跌,其中新能源基金下跌7.15%,另一边消费基金下跌0.52%。

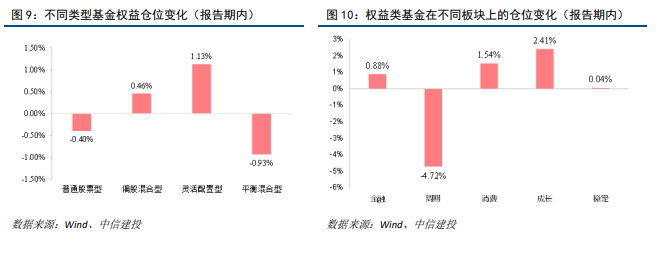

报告期内,主动权益型基金仓位上升为主,普通股票型、偏股混合型、灵活配置型、平衡混合型基金仓位相比上月分别变化-0.40%、0.46%、1.13%、-0.93%。风格方面,相比于报告期初,主动权益型基金增仓成长、消费、金融,幅度分别为2.41%、1.54%和0.88%,减仓周期,持仓变化为-4.72%,稳定板块持仓不变。

基金发行债基占主力

报告期内,国内市场新发行基金133只,其中,债券型基金38只,股票型基金25只,混合型基金52只,国际(QDII)基金7只,FOF基金10以及另类投资基金1只。只

ETF净流出

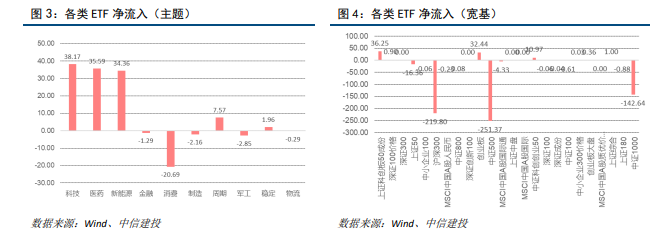

报告期内ETF净流出为386.15亿元,股票型ETF净流出达到474.33亿元,同期跨境型ETF净流入33.91亿元。分主题ETF来看,上月科技、医药和新能源ETF正流入,其中科技ETF净流入38.17亿元,资金流出板块较多为消费,流出20.69亿元。

FOF组合超额显著

报告期内,各风格对应的FOF组合超额收益表现良好,其中大盘价值、中盘成长、小盘价值型超额收益为正,行业主题轮动基金组合方面,主动权益FOF策略样本外跟踪2月绝对收益3.2%,相对主动权益基金超额收益4.49%。被动指数基金组合样本外跟踪2月绝对收益2.35%,相对股票型指数基金超额收益3.95%

风险提示:本报告结果均基于模型计算,模型有失效风险;文中涉及基金组合仅供研究参考,不构成推荐。

主要内容

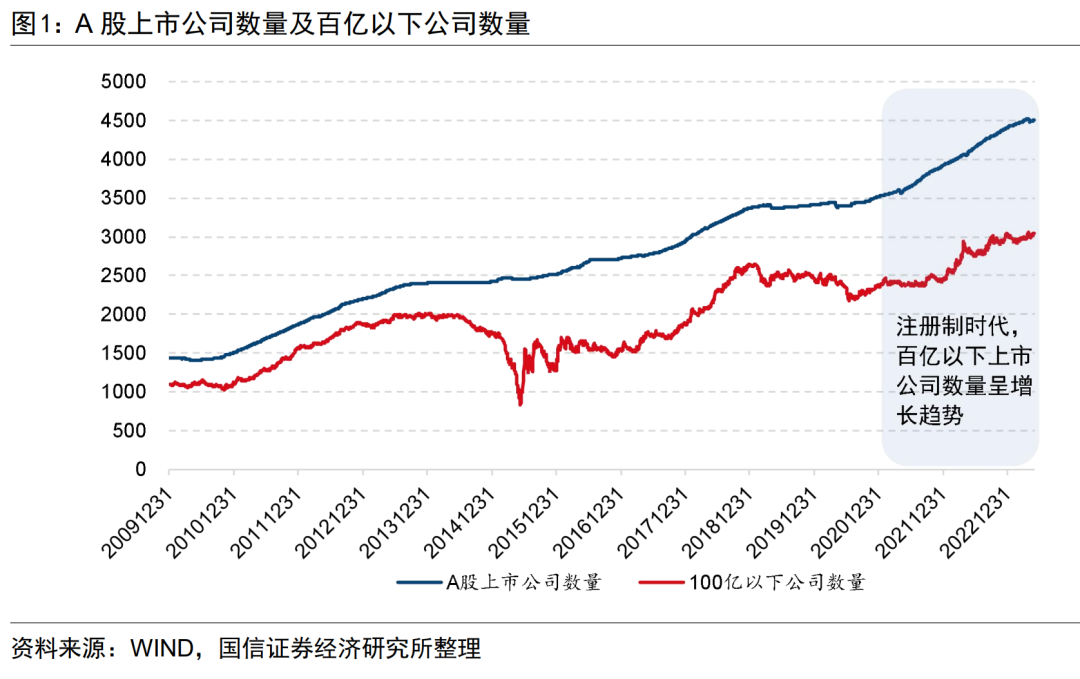

一、债权类基金规模下降,指数基金规模上涨

1.1

市场回顾

上证指数当月上涨0.74%,收于3279.61点。中证全债当月上涨0.2%,收于226.07点。黄金9999当月下跌1.35%,收于412.69点。农产品指数当月下跌0.78%,收于181.39点。

权益市场方面,中证500表现更好,上证综指自3255.67点升至3279.61点,上升0.74%,深成指自12001.26点跌至11783.8点,下跌-1.81%,上证50自2807.95点跌至2737.15点,下跌-2.52%,沪深300自4156.86点跌至4069.46点,下跌-2.1%,中证500自6289.15点升至6357.54点,上升1.09%,中小板指自7929.86点跌至7696.67点,下跌-2.94%,创业板指自2580.84点跌至2429.03点,下跌-5.88%。

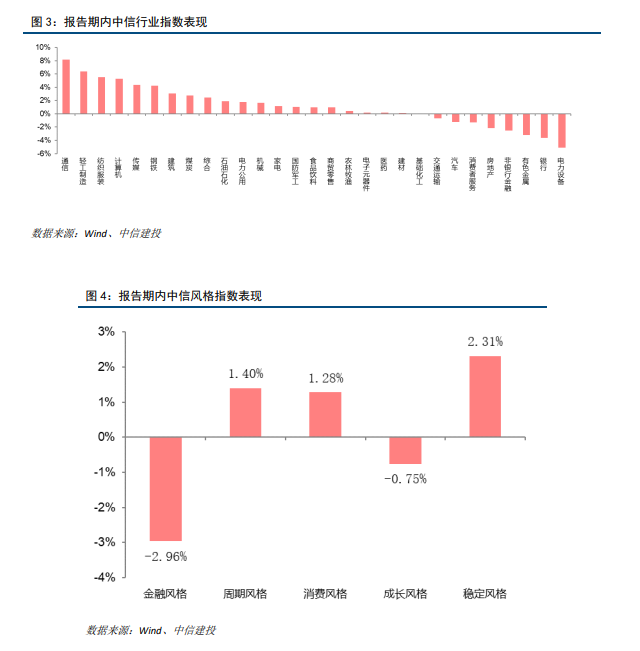

当月涨幅前五大行业分别为:通信(8.18%)、轻工制造(6.41%)、纺织服装(5.55%)、计算机(5.29%)、传媒(4.39%)。电力设备(-5.11%)、银行(-3.65%)、有色金属(-3.21%)下跌幅度较大。

2月金融风格跌幅达2.96%,周期风格跌幅达1.4%,消费风格升幅达1.28%,成长风格跌幅达0.75%,稳定风格升幅达2.31%。

1.2

基金整体业绩表现

考察所有成立满6个月以上的基金,报告期内(2023-01-31至2023-02-28),股票型基金跌幅达到1.9%。除此之外,商品型基金跌幅达到1.66%。具体来看,偏股混合型普通股票型和被动指数型下跌最大,分别下跌2.58%、2.4%和1.81%。

对于2亿以上的主动权益类基金(包括:普通股票型、偏股混合型、灵活配置型、平衡混合型基金),报告期内平均业绩-0.82%;其中,创金合信新能源汽车A(005927.OF)、创金合信碳中和A(013160.OF)、国投瑞银新能源A(007689.OF)、信澳新能源精选(012079.OF)、国投瑞银产业趋势A(012148.OF)表现靠前,涨幅超过10%。

1.3

报告期参与打新相关基金平均收益率0.01%

2015年底新股发行新规实施以来,新股发行逐渐加速,由于目前市场已取消新股申购资金冻结规定,新股发行23倍市盈率上限带来的高打新收益正吸引着大批机构投资者的目光。因此,我们将对市场上打新相关基金进行梳理,通过从基金类型、股票仓位、基金规模、历史业绩表现等多个角度进行比较,筛选出以参与打新为主的公募基金。

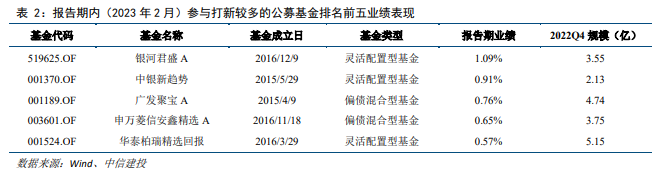

回顾报告期(2023年2月)表现,该类型基金月度平均业绩为0.01%,表现较好的基金(如:银河君盛A<519625.OF>、中银新趋势<001370.OF>、广发聚宝A<001189.OF>、申万菱信安鑫精选A<003601.OF>、华泰柏瑞精选回报<001524.OF>)报告期收益靠前。

1.4

行业主题基金2月涨跌:新能源基金收益较差

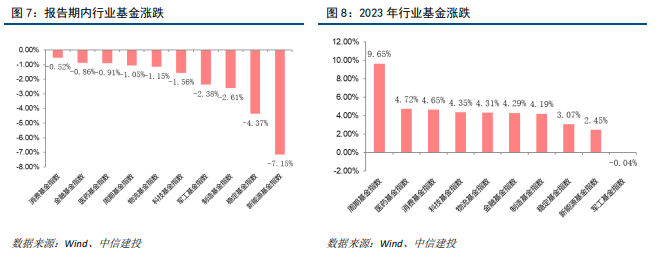

分不同行业主题基金来看,2月行业主题基金普跌,其中新能源基金下跌7.15%,为所有行业主题基金下跌幅度较大,另一边消费基金下跌0.52%,为所有行业主题基金下跌幅度较小。

今年以来,除军工基金下跌0.04%以外,其余行业主题基金均有所上涨,其中周期基金今年以来上涨9.65%,医药和消费基金分别上涨4.72%和4.65%。

1.5

主动权益型基金增仓成长消费

报告期内,主动权益型基金仓位上升为主,普通股票型、偏股混合型、灵活配置型、平衡混合型基金仓位相比上月分别变化-0.40%、0.46%、1.13%、-0.93%。风格方面,相比于报告期初,主动权益型基金增仓成长、消费、金融,幅度分别为2.41%、1.54%和0.88%,减仓周期,持仓变化为-4.72%,稳定板块持仓不变。

1.6

ETF市场回顾

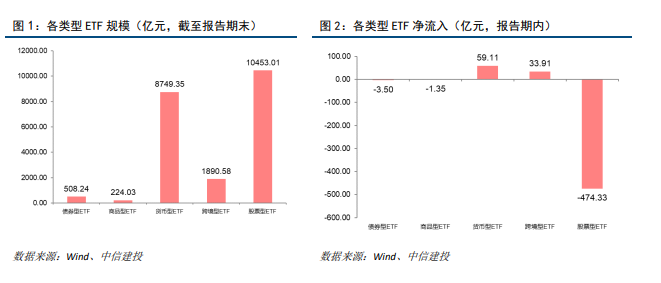

考察成立半年后的ETF,截至报告期末(2023-02-28),数据集内ETF共759只,其中股票型ETF共615只,非货币型ETF共732只。ETF规模合计共21825.21亿元,其中股票型ETF规模合计10453.01亿元,非货币型ETF规模共13075.86亿元。

考察成立半年后的ETF,报告期内(2023-02-01至2023-02-28)ETF净流出为386.15亿元,股票型ETF净流出达到474.33亿元,同期跨境型ETF净流入33.91亿元。年初至今ETF净流出为313.37亿元,其中股票型ETF净流出为236.37亿元。

分主题ETF来看,上月科技、医药和新能源ETF正流入,其中科技ETF净流入38.17亿元,资金流出板块较多为消费,流出20.69亿元。

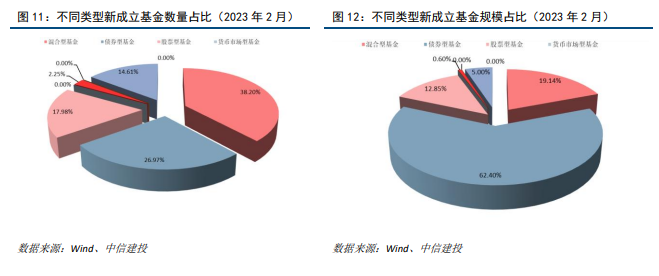

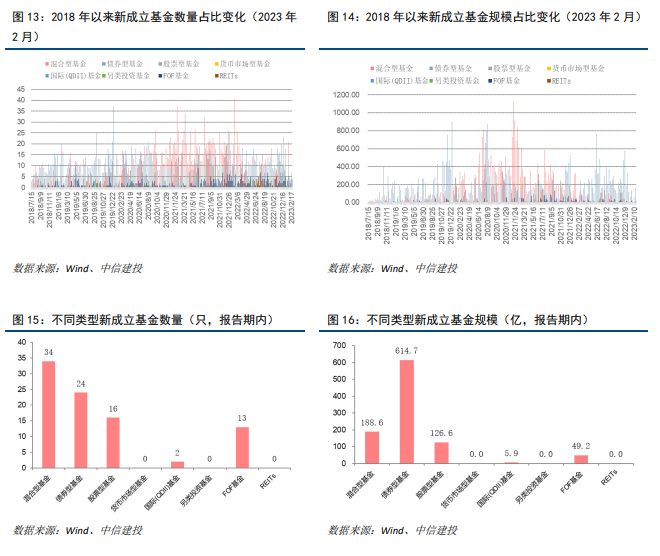

二、基金发行混合债基占比较高

将不同份额合并计算,仅统计初始基金,则2023年2月,国内市场新成立基金89只,募资规模985.04亿元,其中,新成立的混合型基金和债券型基金数量占比较高,分别达38.2%和26.97%;而新成立的债券型基金规模在所有新成立基金中的占比最高,达62.4%。新成立基金中,债券型基金24只,股票型基金16只,混合型基金34只,国际(QDII)基金2只和FOF基金13只。

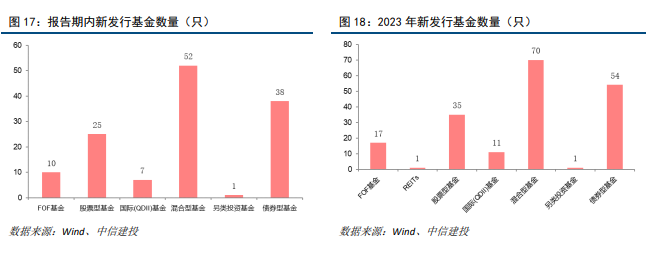

报告期内,国内市场新发行基金133只,其中,债券型基金38只,股票型基金25只,混合型基金52只,国际(QDII)基金7只,FOF基金10只以及另类投资基金1只。

截至报告期末,已公告尚待发行待定基金共有63只,其中股票型基金21只,混合型基金28只,债券型基金3只,FOF基金8只,FOF8只,QDII基金2只。

报告期内,新受理申请材料的基金共计118只,其中简易程序审核(审核期限20天)的基金共计117只。

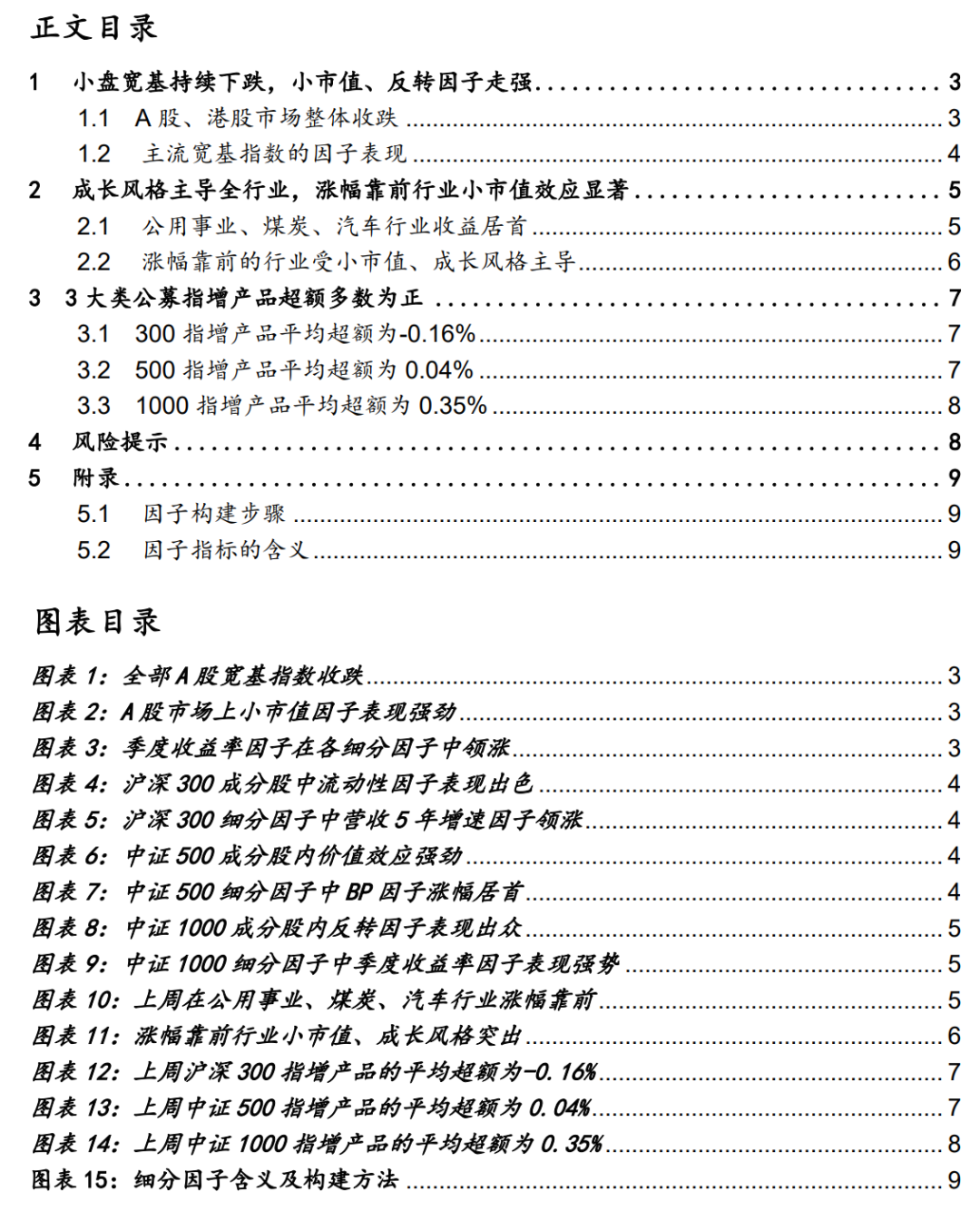

三、风格/宽基分类FOF组合超额收益显著

3.1

不同类型精选基金组合表现

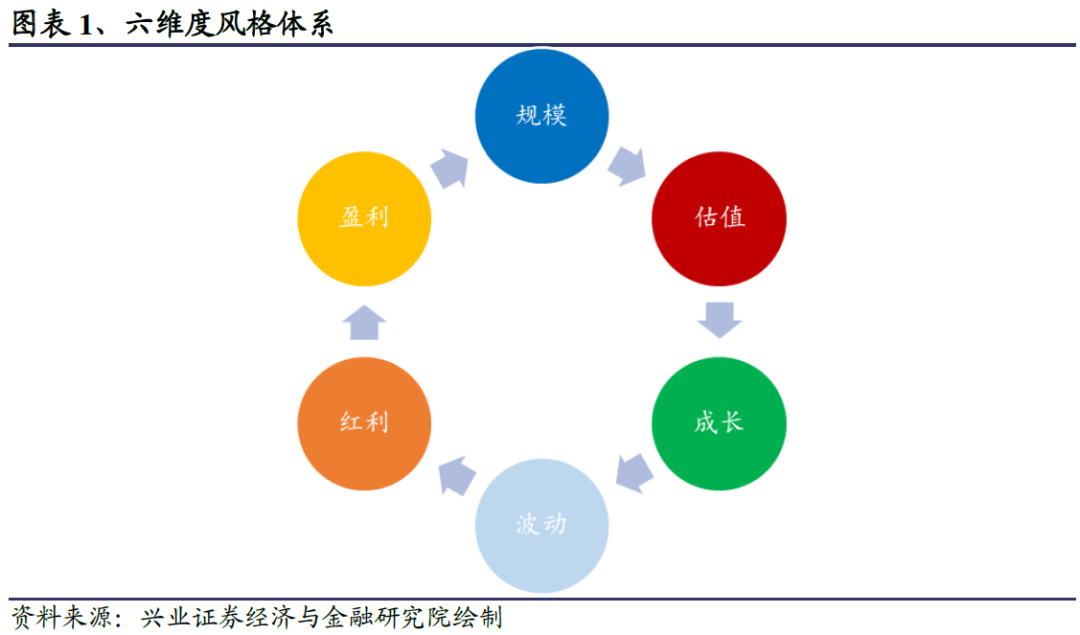

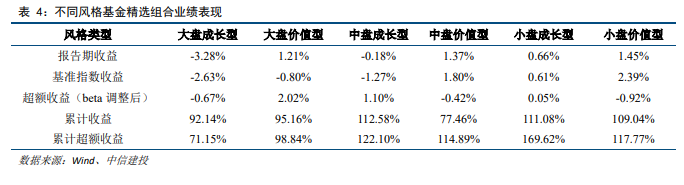

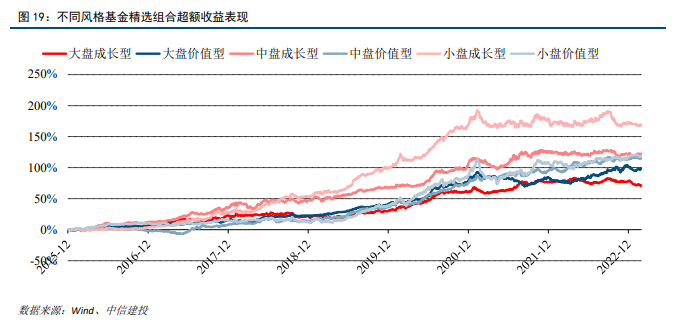

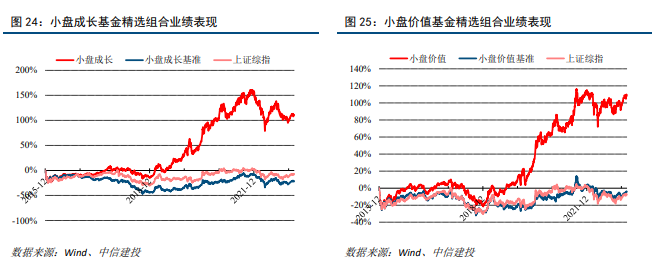

我们将基金池选定为:国内基金市场上,成立满一年且最近报告期规模大于2亿的主动管理型权益类基金(包括:普通股票型基金、偏股混合型基金、灵活配置混合型基金、平衡混合型基金)。同时,将市场按照风格(价值/成长)和规模拆分成大盘成长、大盘价值、中盘成长、中盘价值、小盘成长、小盘价值六类,并将相应的比较基准设定为:大盘成长指数(399372.SZ)、大盘价值指数(399373.SZ)、中盘成长指数(399374.SZ)、中盘价值指数(399375.SZ)、小盘成长指数(399376.SZ)、小盘价值指数(399377.SZ)。根据我们的基金量化筛选模型,将在每月末筛选出预期未来表现良好(相对基准指数)的基金组合。

由于股票型基金的持仓规则在2015年8月发生过变化(根据2013年4月公布的《公开募集证券投资基金投资基金运作管理办法(征求意见稿)》规定,已发行股票型基金的基金仓位将调整为80%,并最迟由于2015年8月8日前调整完毕),导致当年相当比例基金类型和权益持仓比例发生较大变化。因此,我们考察该策略自2015年12月31日以来的表现。

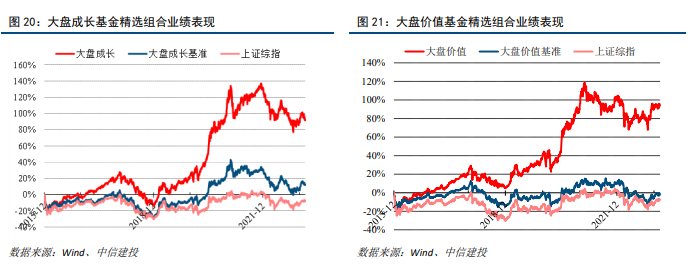

对于大盘成长型基金精选组合,自2015-12-31以来,该组合累计收益92.14%,累计超额收益71.15%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益-3.28%,超额收益-0.67%(相对于大盘成长型基金的基准)。

对于大盘价值型基金精选组合,自2015-12-31以来,该组合累计收益95.16%,累计超额收益98.84%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益1.21%,超额收益2.02%(相对于大盘价值型基金的基准)。

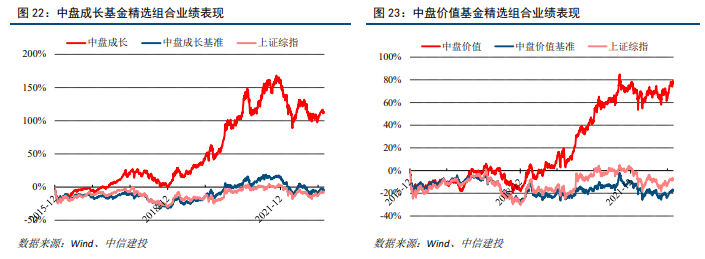

对于中盘成长型基金精选组合,自2015-12-31以来,该组合累计收益112.58%,累计超额收益122.10%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益-0.18%,超额收益1.10%(相对于中盘成长型基金的基准)。

对于中盘价值型基金精选组合,自2015-12-31以来,该组合累计收益77.46%,累计超额收益114.89%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益1.37%,超额收益-0.42%(相对于中盘价值型基金的基准)。

对于小盘成长型基金精选组合,自2015-12-31以来,该组合累计收益111.08%,累计超额收益169.62%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益0.66%,超额收益0.05%(相对于小盘成长型基金的基准)。

对于小盘价值型基金精选组合,自2015-12-31以来,该组合累计收益109.04%,累计超额收益117.77%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益1.45%,超额收益-0.92%(相对于小盘价值型基金的基准)。

3.2

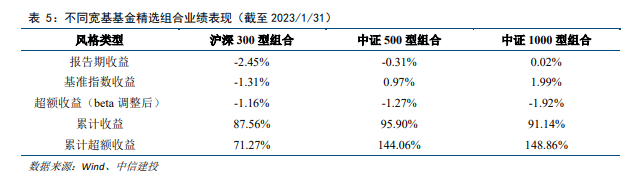

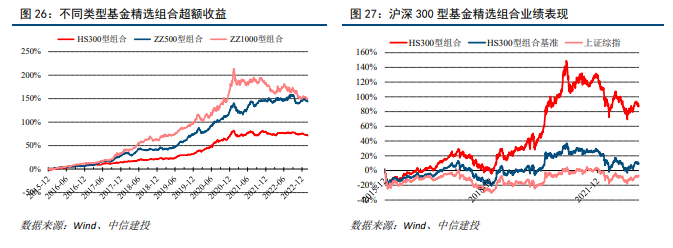

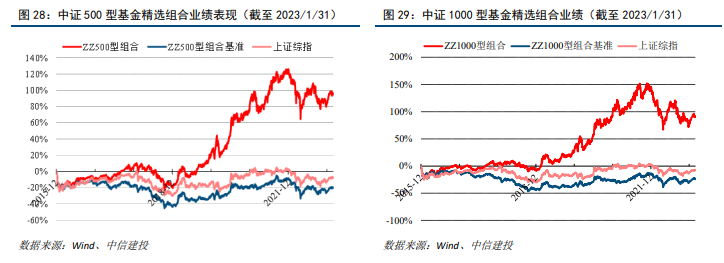

按规模划分精选基金组合表现

我们将基金池选定为:国内基金市场上,成立满一年且最近报告期规模大于2亿的偏主动管理型权益类基金(包括:普通股票型基金、偏股混合型基金、灵活配置混合型基金、平衡混合型基金、增强指数型基金)。同时,我们将市场按照规模拆分成大盘、中盘和小盘三类,并将相应的比较基准设定为:沪深300(000300.SH)、中证500(000905.SH)、中证1000(000852.SH)指数。根据我们的基金量化筛选模型,将在每月末筛选出预期未来表现良好(相对基准指数)的基金组合。

对于沪深300型基金精选组合,自2015-12-31以来,该组合累计收益87.56%,累计超额收益71.27%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益-2.45%,超额收益-1.16%(相对于沪深300型基金的基准)。

对于中证500型基金精选组合,自2015-12-31以来,该组合累计收益95.90%,累计超额收益144.06%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益-0.31%,超额收益-1.27%(相对于中证500型基金的基准)。

对于中证1000型基金精选组合,自2015-12-31以来,该组合累计收益91.14%,累计超额收益148.86%,表现远好于同期上证综指。报告期内(2023-02-01至2023-02-28),该基金组合共包含5只基金,累计收益0.02%,超额收益-1.92%(相对于中证1000型基金的基准)。

3.3

行业轮动基金组合表现

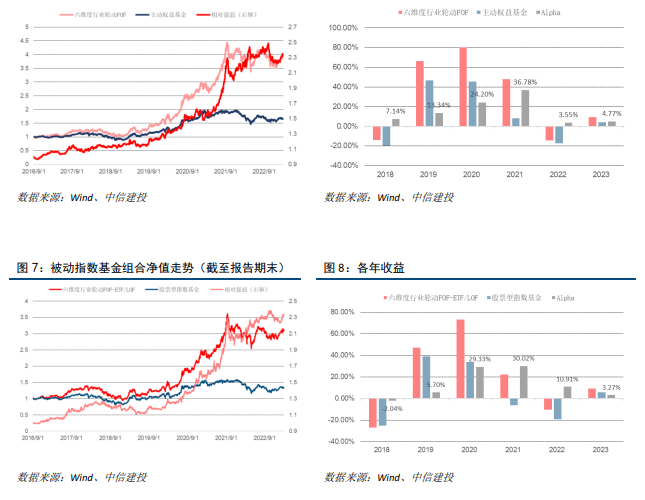

根据自上而下,结合宏观、量化基本面、财务因子、分析师预期、机构偏好、量价技术和资金流等维度,并自2022年2月开始对外跟踪六维度行业轮动模型。

自2008年至初2022年5月27日,模型年化收益率为14.90%,相对行业等权组合的年化超额收益率为12.05%,除2008年以外,其余年度均获得正超额收益。

在如何将效果优秀的六维度行业轮动模型应用至基金选择上,我们进行了一定的探索,建立了基于规划求解的六维度行业轮动FOF组合。

具体应用上,主要思想是将基金组合在各个推荐行业的暴露尽量控制相等,同时使得期望Alpha最大,同样地,为了避免部分行业主动权益基金暴露不够,基金池选择主动权益基金和指数型股票基金对组合权重规划求解。

首先基金池内各基金收益对中信一级行业过去半年日度超额收益率做非负OLS,求得alpha和基金在各个行业上的beta;

规划求解权重w,目标使得组合alpha最大同时限制为w之和为1,各w在0-0.2之间,5个行业的组合beta均为0.15;

对于空解的期数使用弱约束和基于全持仓的方法进行填充。

基于全持仓的方法进行填充为在信号发出后,结合最近一期可得全持仓,例如2月末仅可使用去年6月持仓,3月末可使用去年12月末全持仓。

基金池选择成立6个月以上的主动权益基金和被动指数型基金,计算可得全持仓每只基金在每个中信一级行业的持仓权重,按照每个信号行业选取相应行业占基金持仓超过60%的对应基金,每个中信行业信号之间等权重配比;若无60%以上行业,则以该行业占比最大的基金选入。其中弱约束为组合在各行业beta暴露均大于0且相等。

月度调仓的六维度行业轮动FOF体现了行业轮动信号的行业把握能力和基金本身中期能力,剔除暂停大额申赎的基金和定开基金。

主动权益FOF策略样本外跟踪2月绝对收益3.2%,相对主动权益基金超额收益4.49%。

被动指数基金组合样本外跟踪2月绝对收益2.35%,相对股票型指数基金超额收益3.95% 。

风险提示:本报告结果基于对应模型计算,需警惕模型失效的风险;历史不代表未来,需警惕历史规律不再重复的风险;文中涉及基金组合等模型结果,仅供研究参考,不构成投资建议;当前海外地区冲突仍未结束,需警惕局部地区冲突大规模升级的风险;美国加息促进美元资产向美国回流,当前美国仍处于加息进程中,需警惕美联储加息超预期的风险;国内新冠肺炎疫情仍未完全结束,仍需警惕国内疫情大幅反弹对股市带来的风险。当前中国经济受国内国际因素影响较多,仍需警惕国内经济增长不及预期带来的风险。

证券研究报告名称:《权益基金市场分化,FOF 组合超额显著——基金市场与 FOF 组合 3 月报》

对外发布时间:2023年3月4日

报告发布机构:中信建投证券股份有限公司

本报告分析师:丁鲁明 执业证书编号:S1440515020001

段潇儒 执业证书编号:S1440520070005

免责声明:

本公众订阅号(微信号:中信建投金融工程研究)为丁鲁明金融工程研究团队(现供职于中信建投证券研究发展部)设立的,关于金融工程研究的唯一订阅号;团队负责人丁鲁明具备分析师证券投资咨询(分析师)执业资格,资格证书编号为:S1440515020001。

本公众订阅号所载内容仅面向专业机构投资者,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众订阅号不构成任何合同或承诺的基础,本公司不因任何订阅或接收本公众订阅号内容的行为而将订阅人视为本公司的客户。

本公众订阅号不是中信建投证券研究报告的发布平台,所载内容均来自于中信建投证券研究发展部已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅本公司已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

本公司对本帐号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本帐号资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据本公司后续发布的证券研究报告在不发布通知的情形下作出更改。本公司的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本帐号资料意见不一致的市场评论和/或观点。

本帐号内容并非投资决策服务,在任何情形下都不构成对接收本帐号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本帐号内容做出的任何决策与本公司或相关作者无关。

本帐号内容仅为本公司所有。未经本公司许可,任何机构和/或个人不得以任何形式转发、翻版、复制和发布相关内容,且不得对其进行任何有悖原意的引用、删节和修改。除本公司书面许可外,一切转载行为均属侵权。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角