本文来自方正证券研究所于2023年3月24日发布的报告《探索基金股票交易的买卖信息:全新收益拆解视角》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005;刘洋 S1220522100001;联系人:邓璐

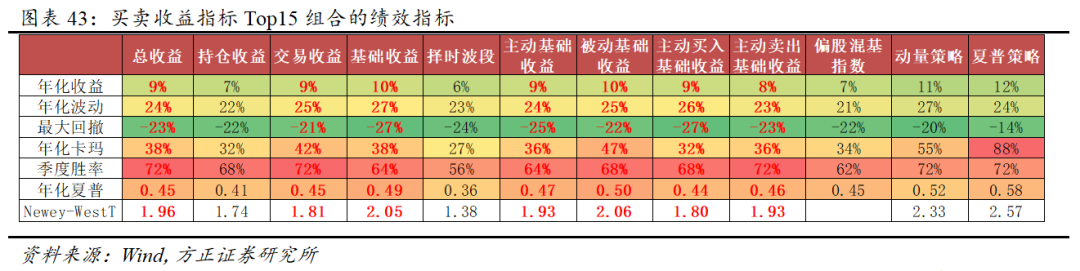

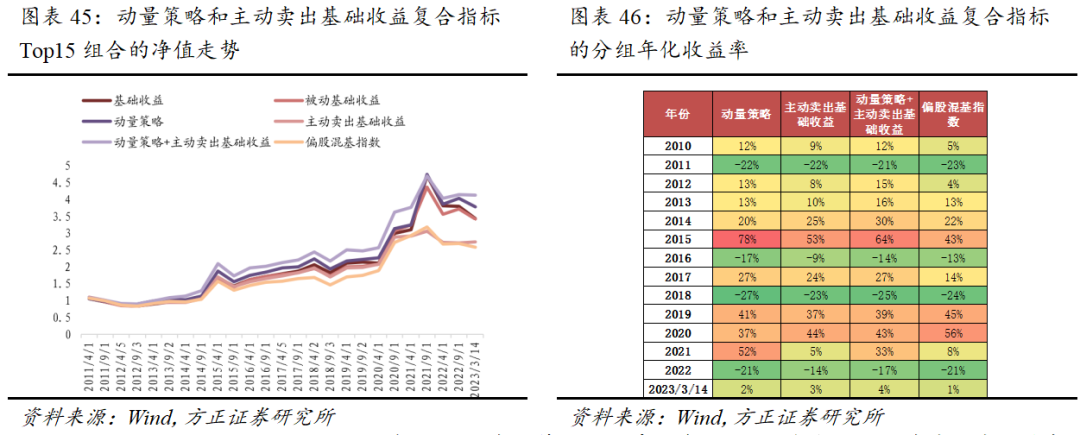

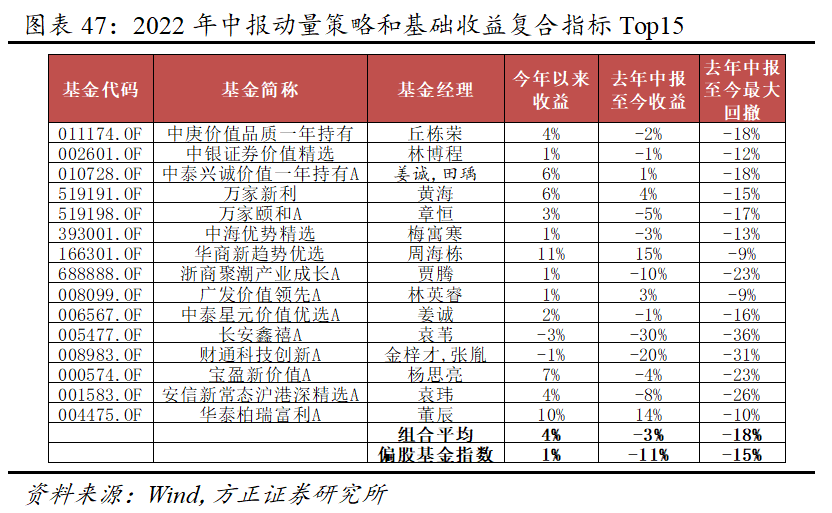

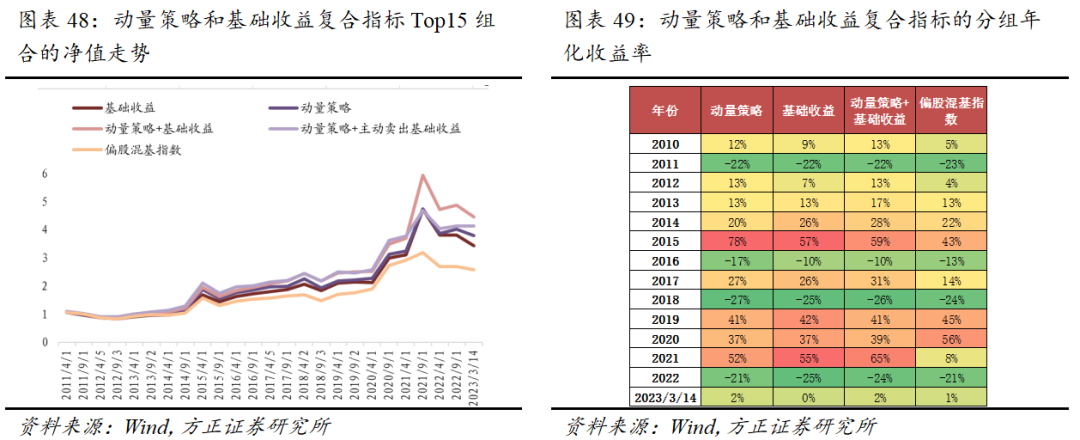

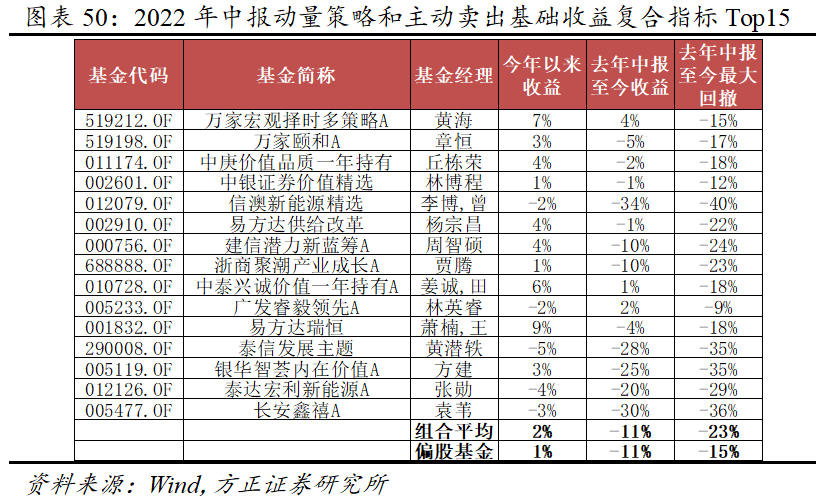

从交易视角出发,我们可以对基金的股票收益进行全新的拆分和度量:①根据持仓变动与不变,区分交易收益与持仓收益;②根据交易性质属于单边交易还是波段交易,区分基础收益与择时波段收益;③根据交易目的,区分主动交易收益和被动交易收益;③根据单边交易的买卖方向,区分买入收益和卖出收等,对蕴含在基金的股票收益中的买卖行为所带来的收益进行全新刻画。根据全新的拆解方法对几类基金进行业绩归因,可以发现:①主动权益基金:通过买入、卖出或者波段等交易带来收益贡献大,买入股票的操作决策所带来的收益可能更为容易且稳定;②主动量化基金:交易收益的贡献较为明显,且择时、波段收益贡献较稳定;③行业基金:持仓和交易同样重要,单边交易贡献大部分交易收益,而择时、波段等带来的收益较低。④不同规模:规模大于100亿元的基金中,近年来持仓收益的贡献更大,而在规模小于50亿元的基金中,交易带来的收益贡献更大。⑤不同换手:换手率高于300%的基金中,交易收益的贡献更大,换手率小于100%的基金中,持仓和交易均有贡献。研究买卖收益指标与基金未来业绩的关系,可以发现:①因子相关性:通过股票收益的拆分,我们能获取更丰富的信息;②因子有效性:卖出基础收益的因子效果最好,与其他因子相关性低,与基金未来业绩RankIC均值为5%,单调性明显。这表明越会做出正确卖出决策的基金,未来业绩越好。③因子可投资性:从单因子构建的组合来看,基础收益和被动基础收益更合适作为筛选主动权益基金的单个指标,两个组合年化夏普分别0.49和0.50。④因子复合性:动量策略和主动卖出收益复合的风险收益效果最好,年化收益12%,年化夏普0.59,夏普超过其他复合因子的组合,今年以来组合平均收益为4%。基金业绩不及预期、市场大幅波动、历史经验不代表未来。

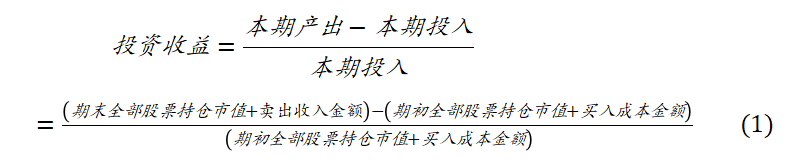

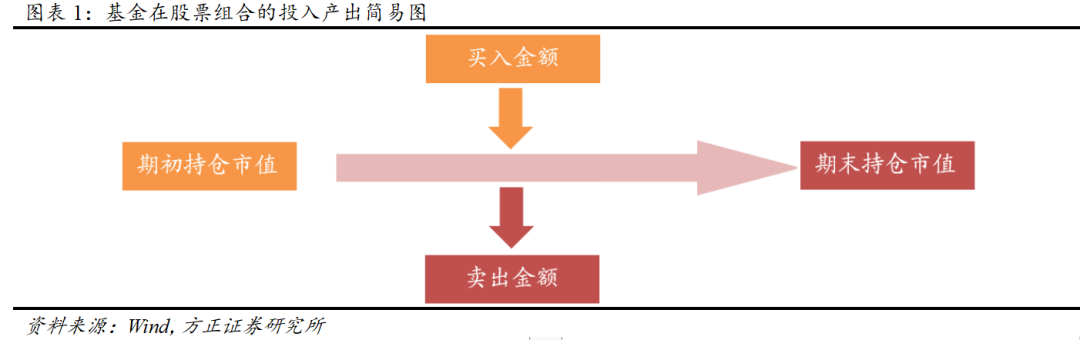

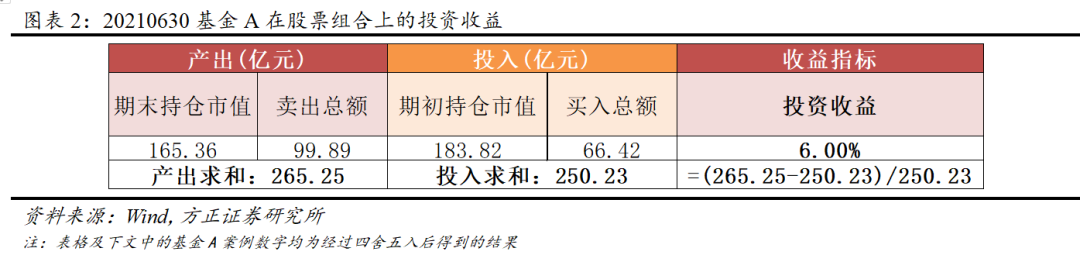

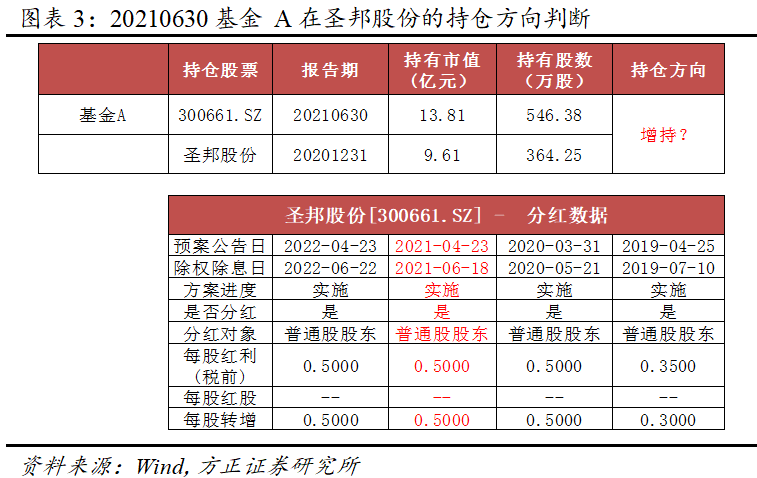

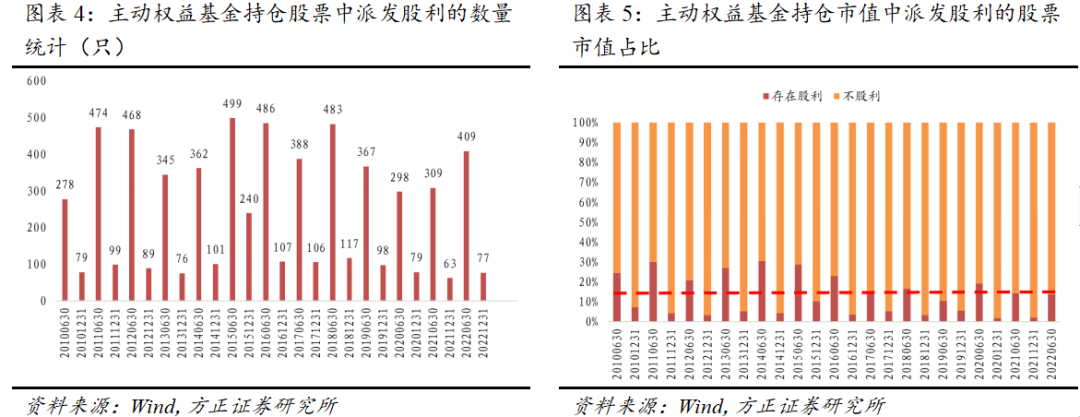

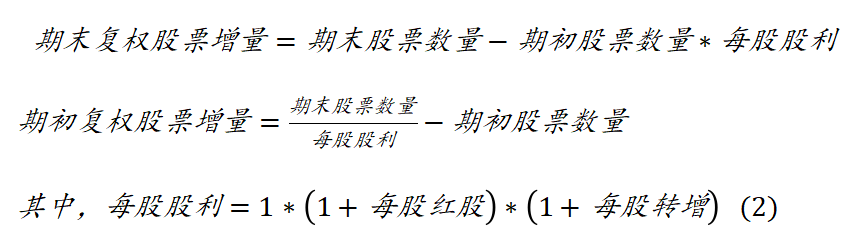

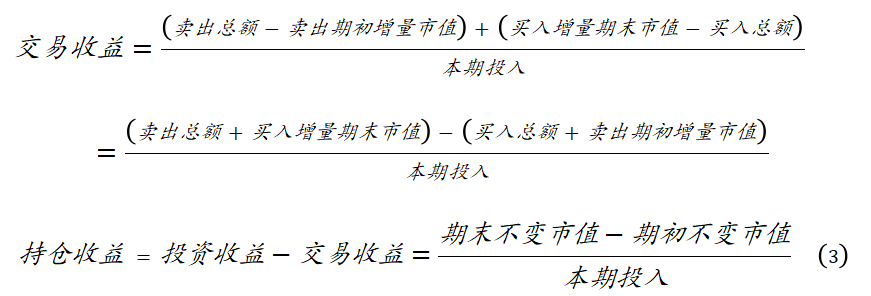

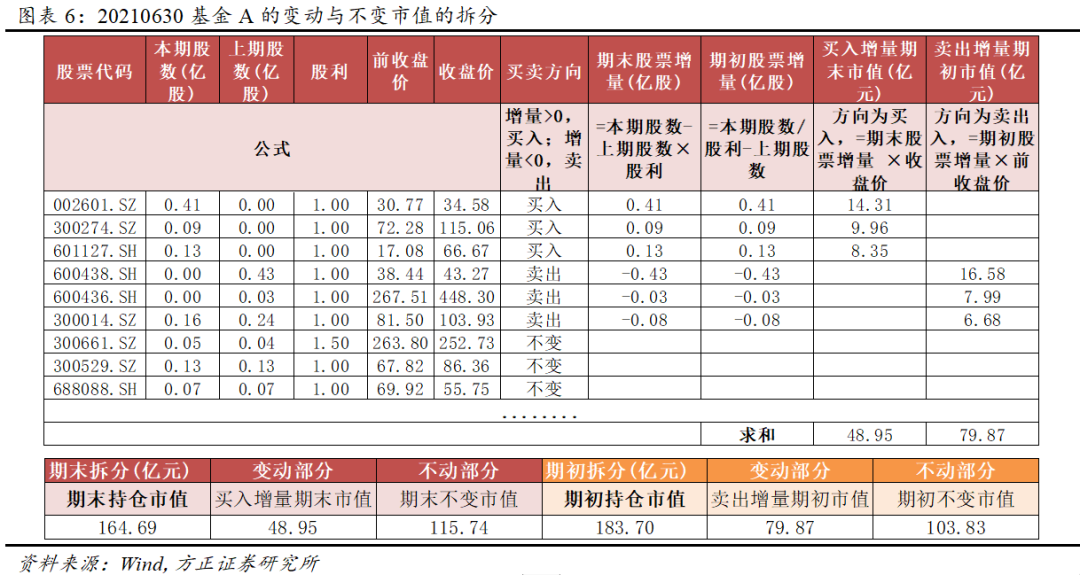

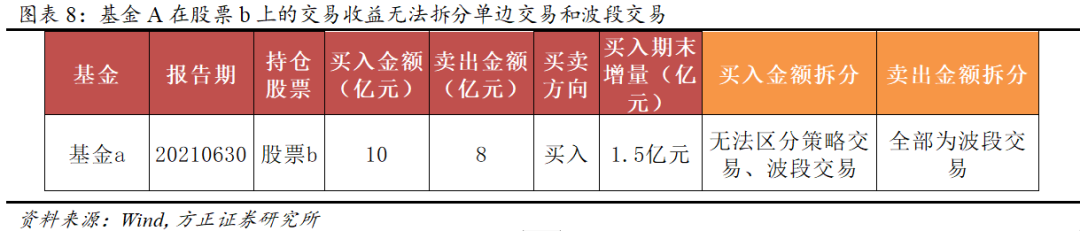

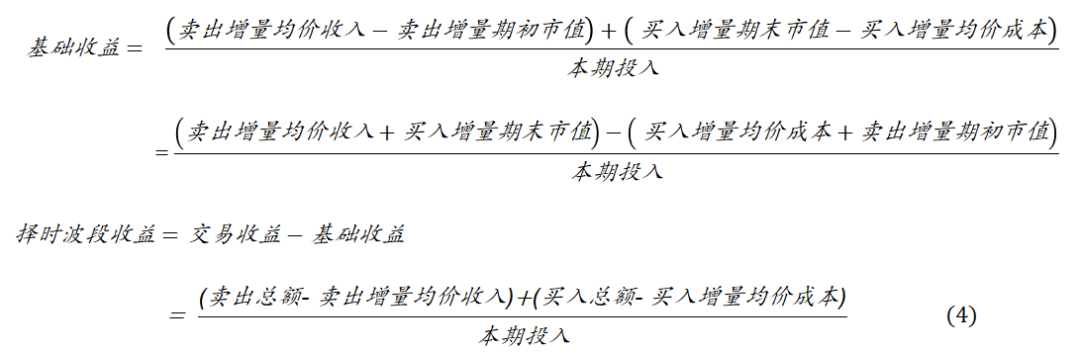

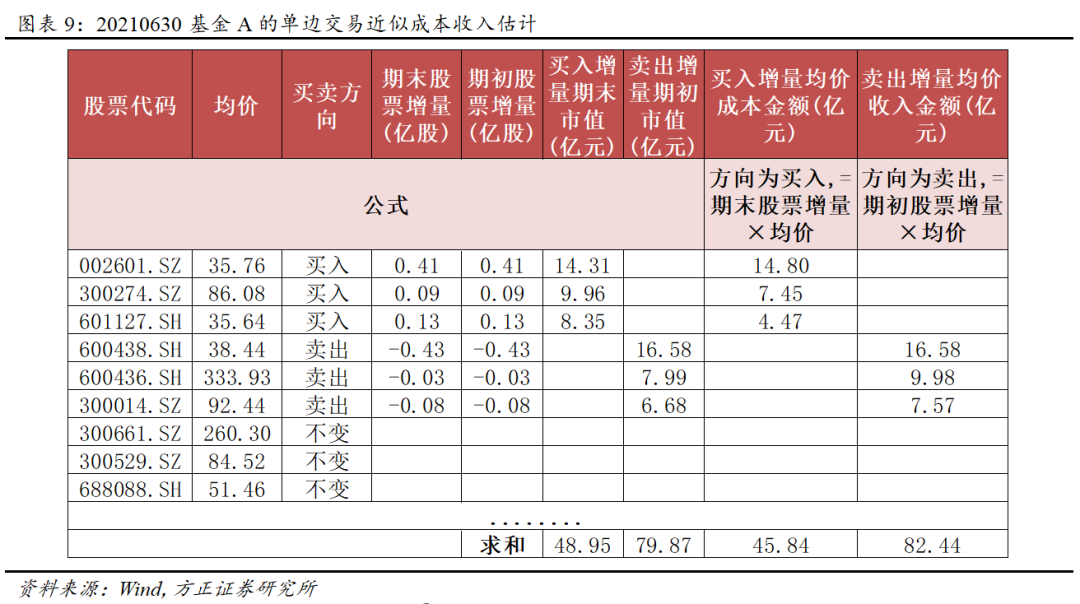

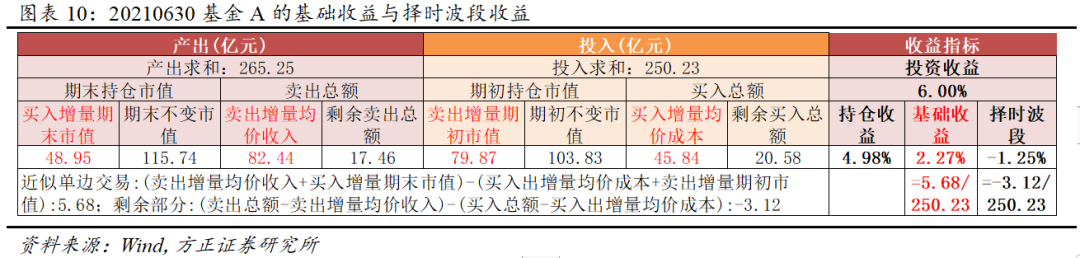

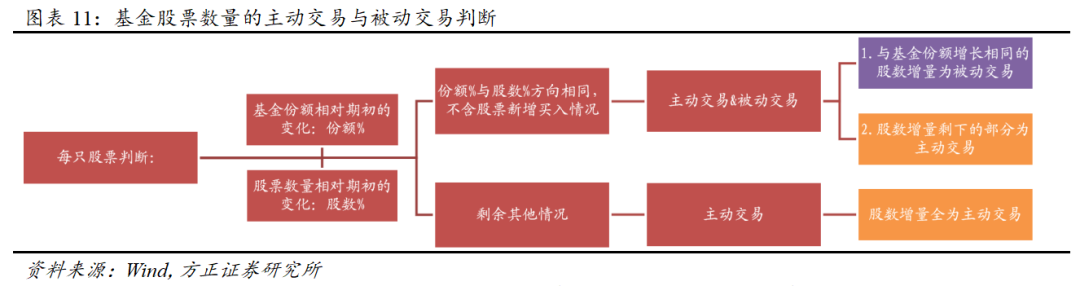

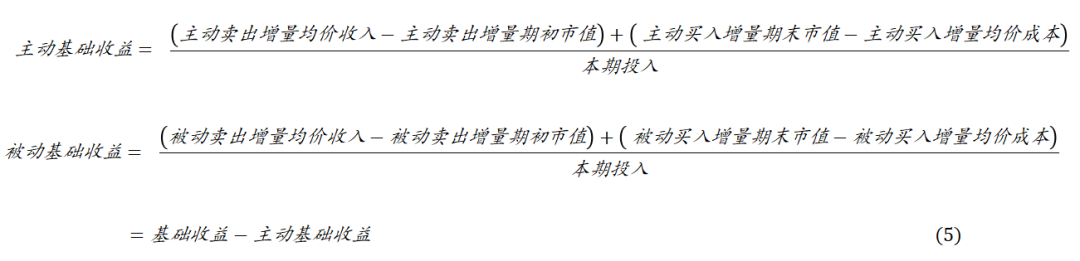

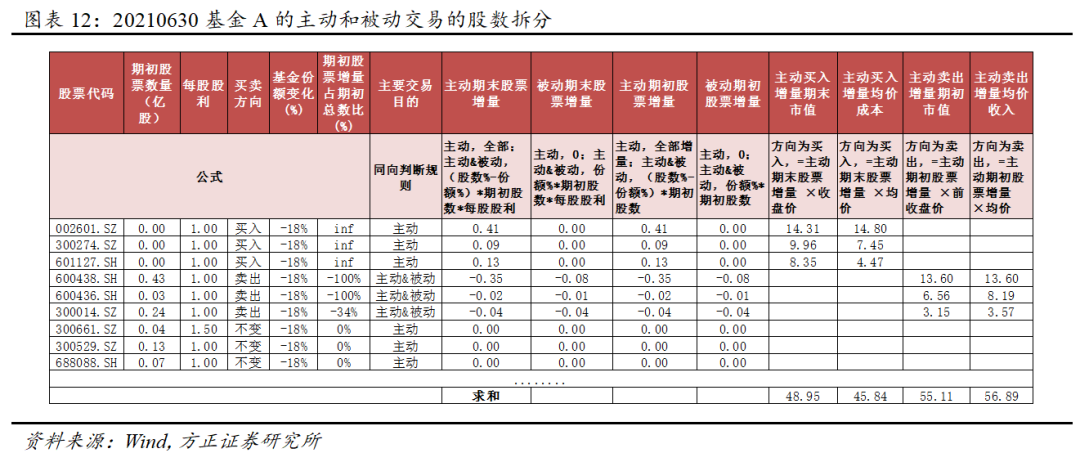

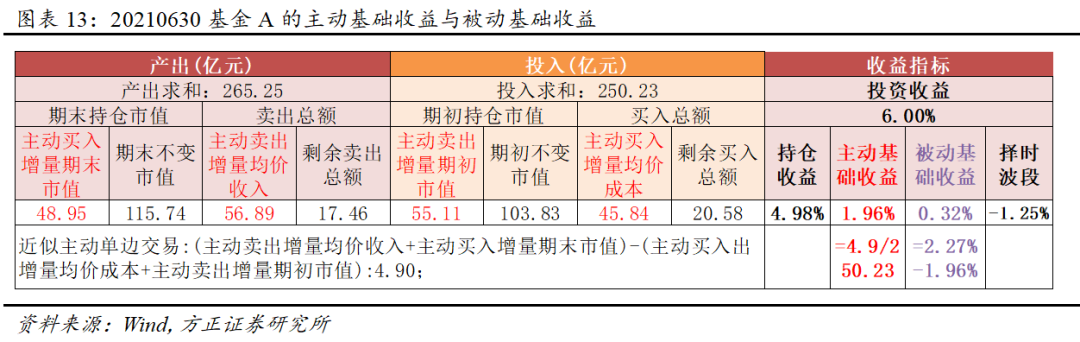

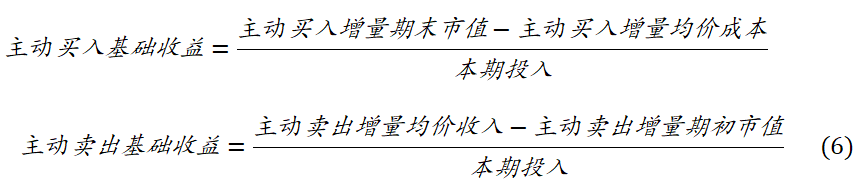

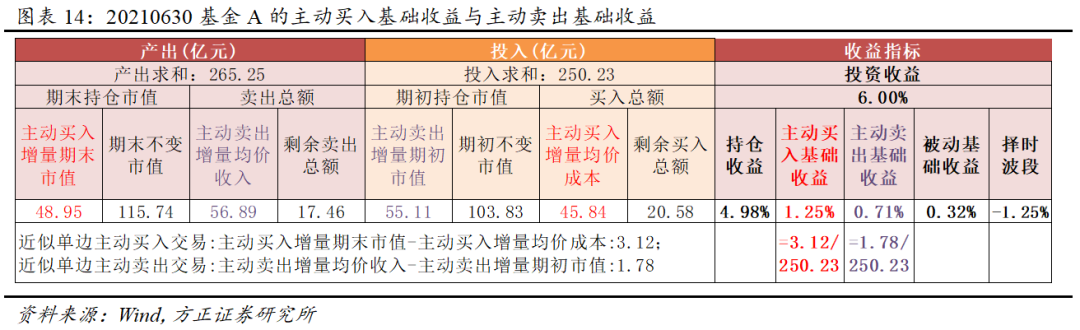

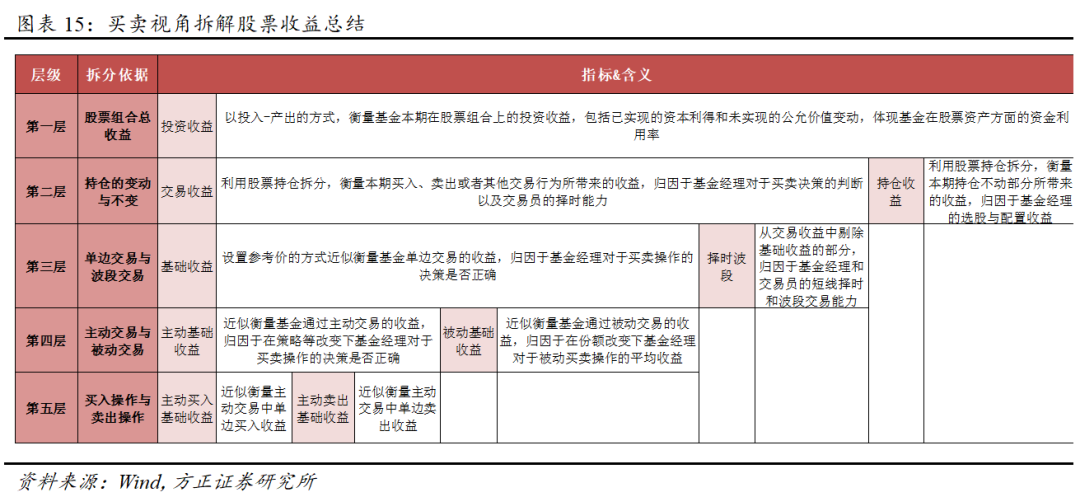

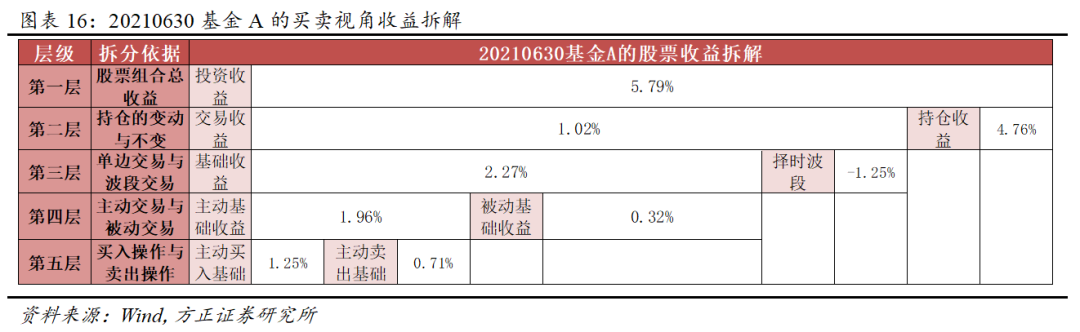

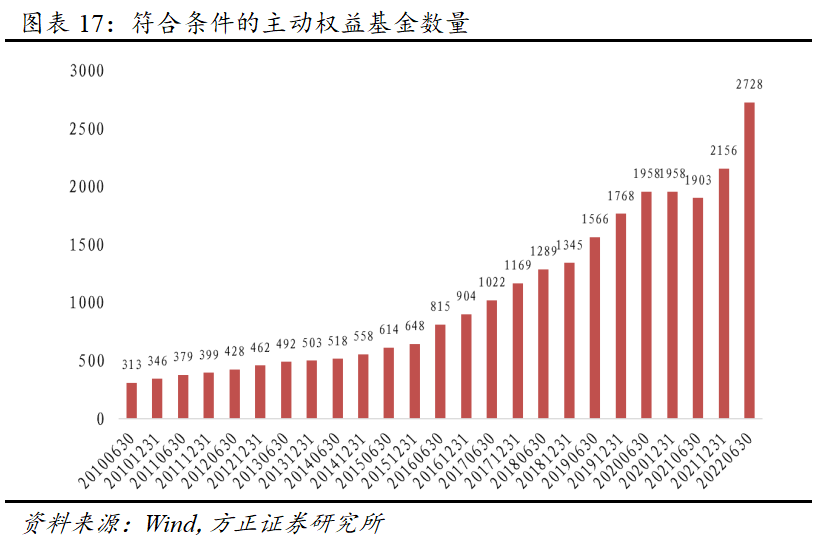

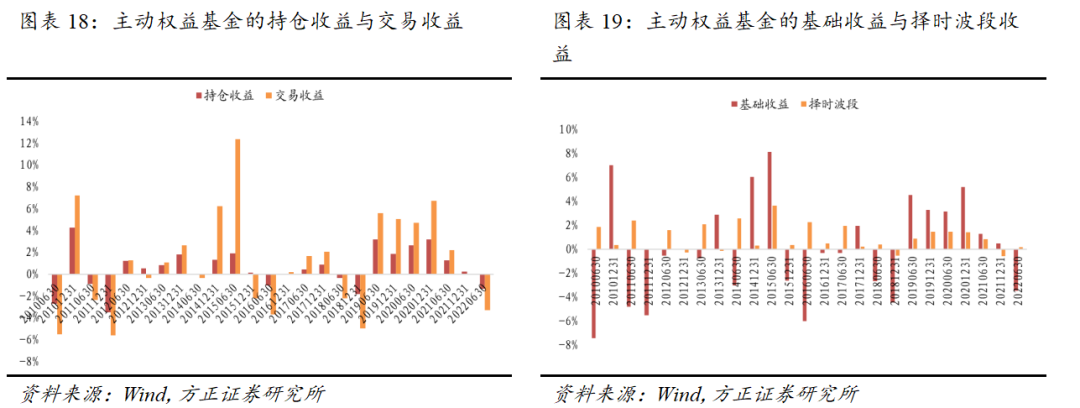

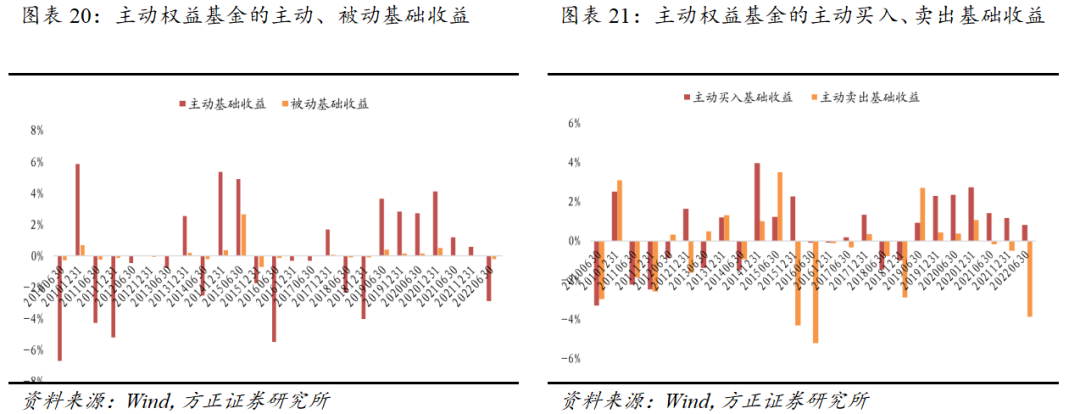

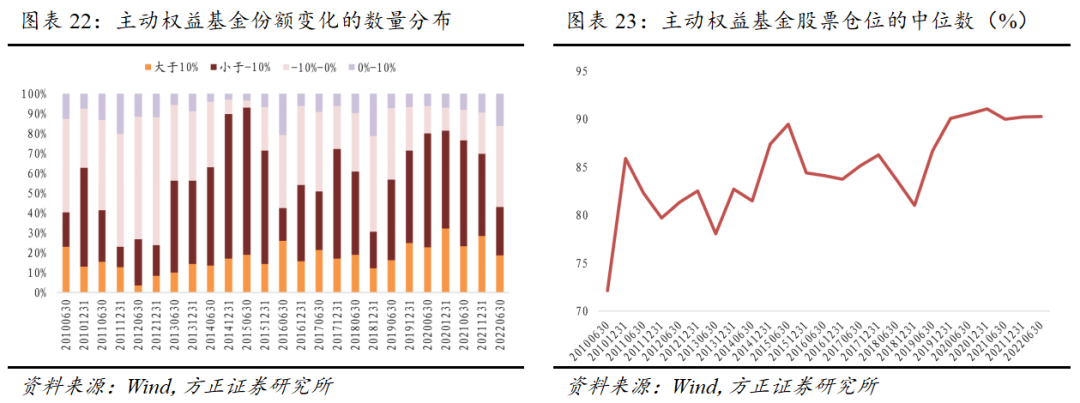

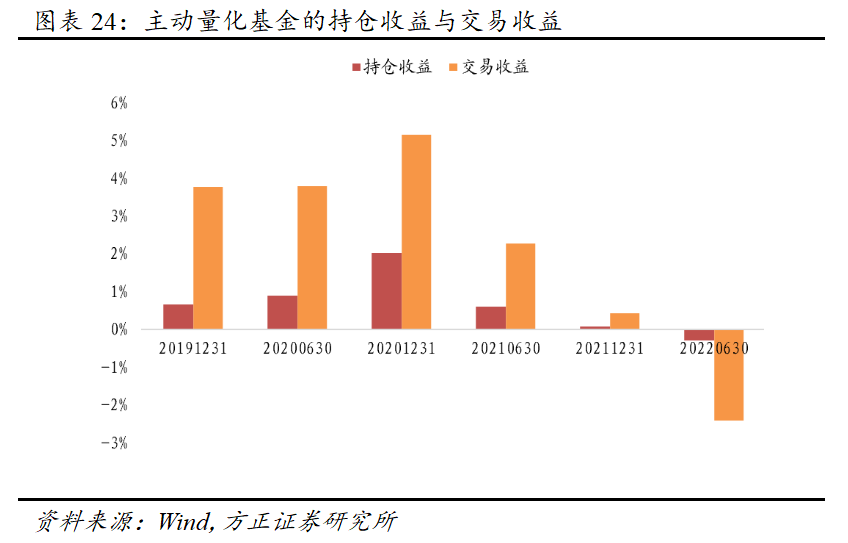

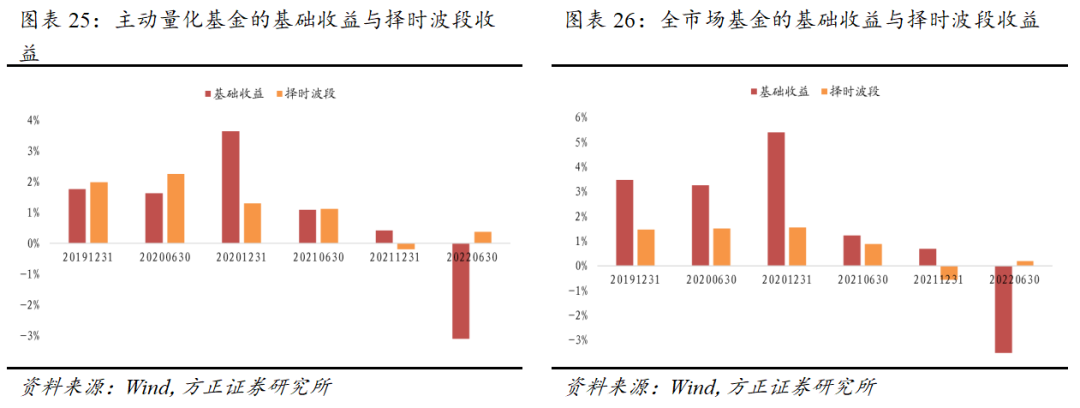

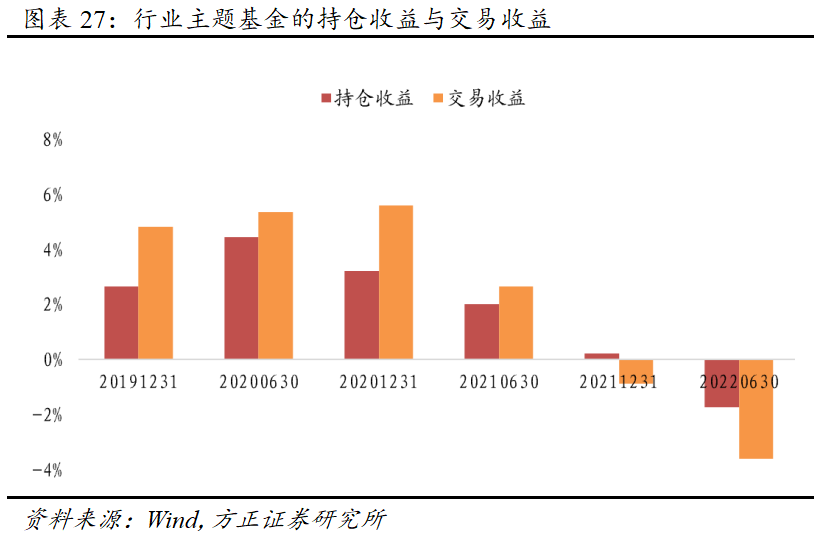

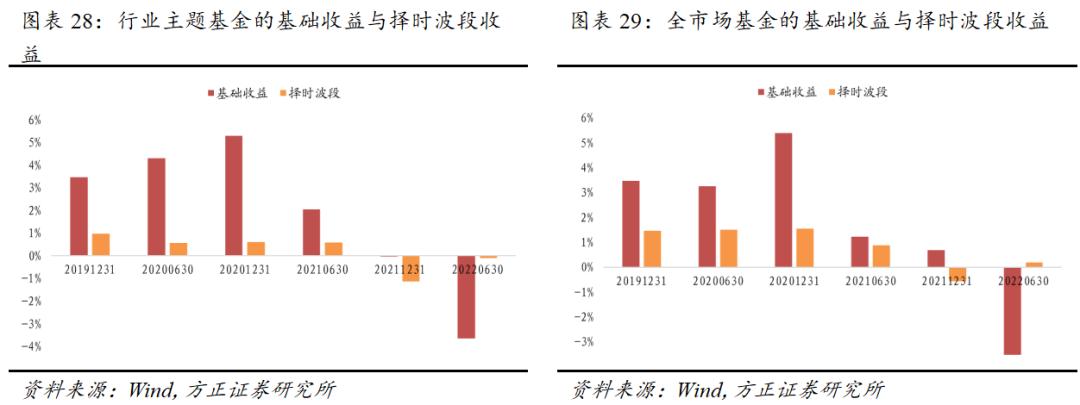

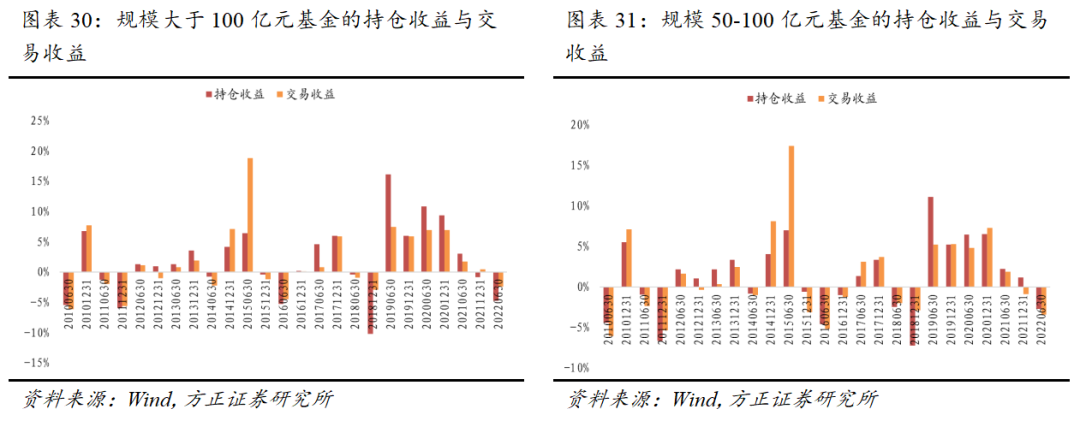

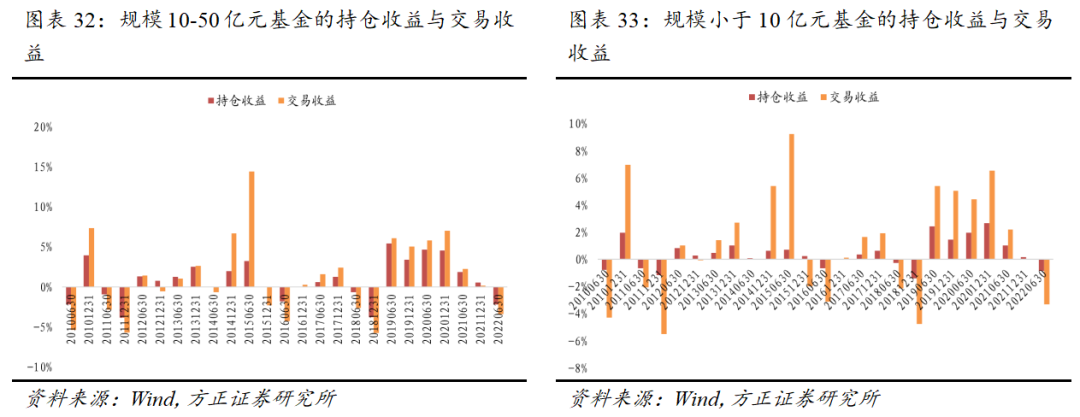

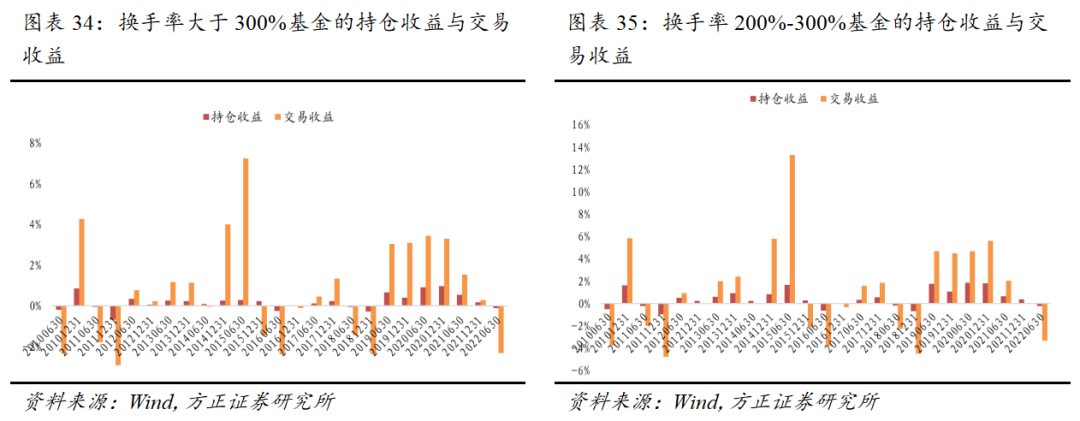

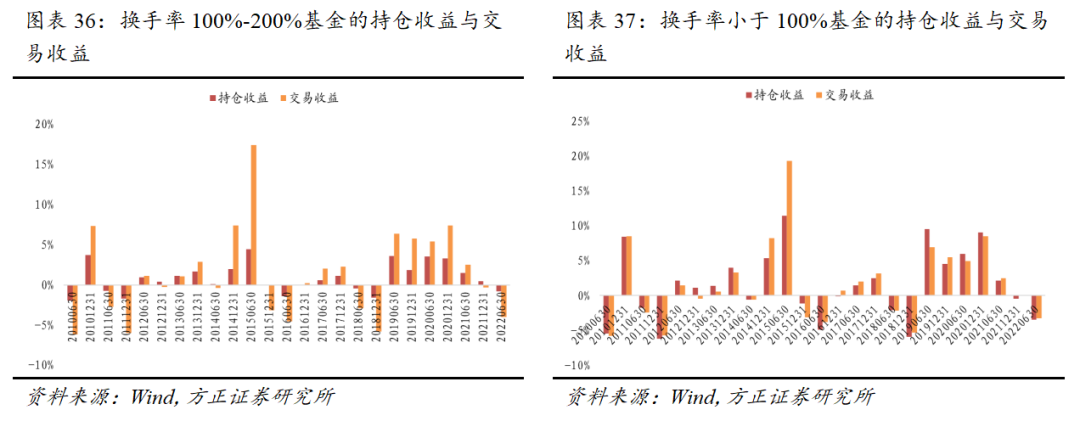

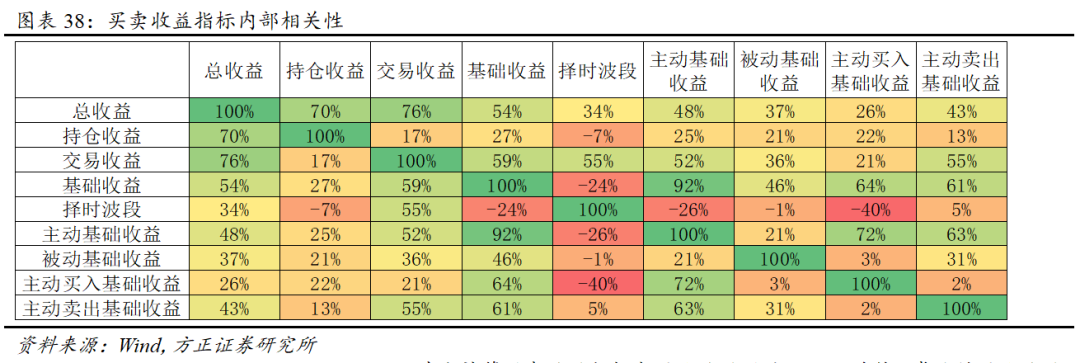

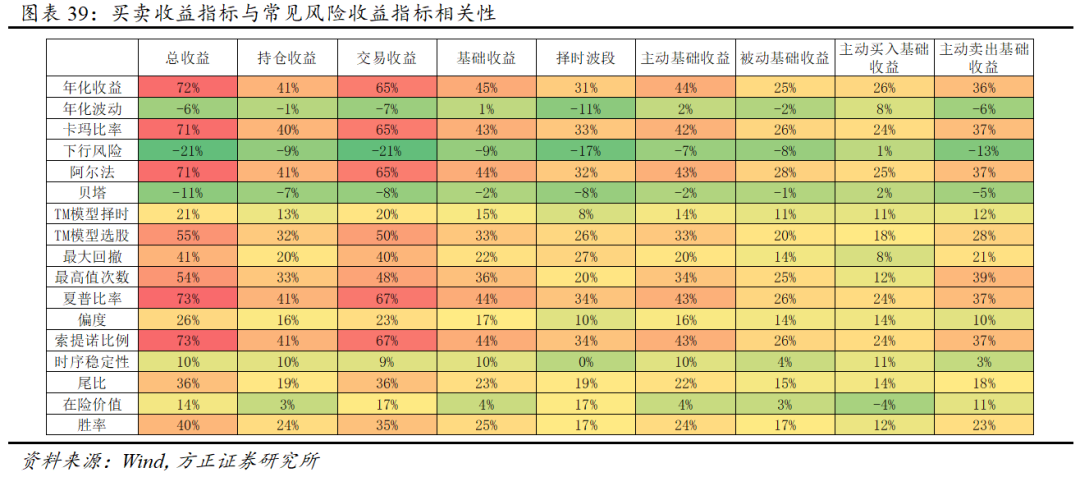

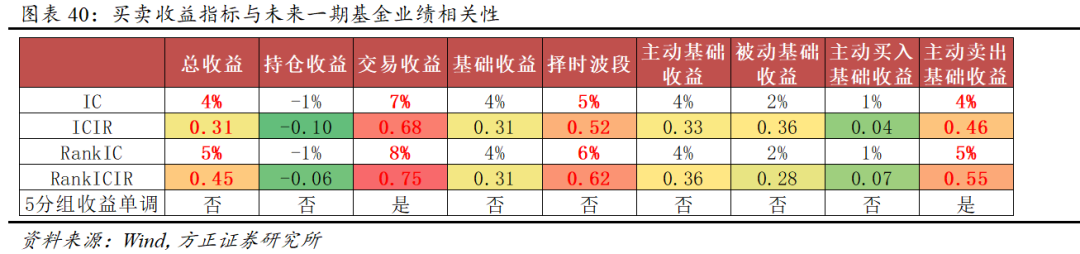

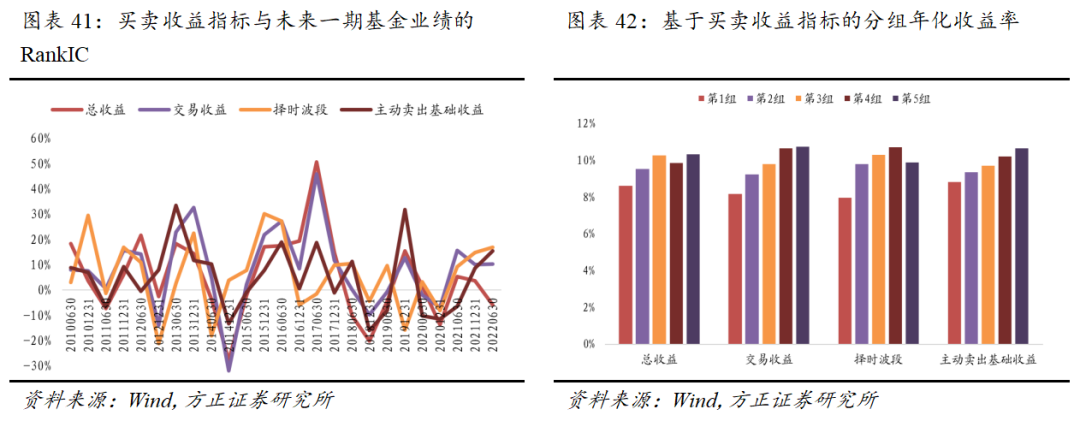

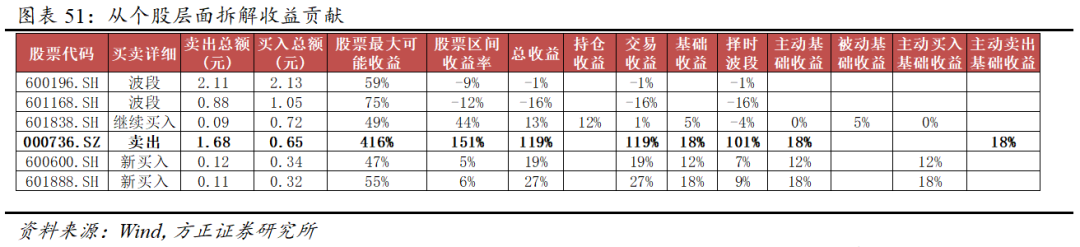

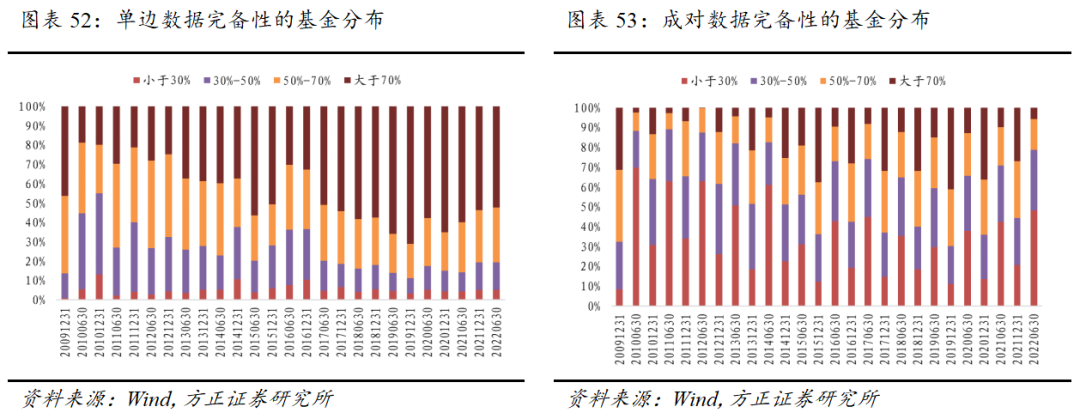

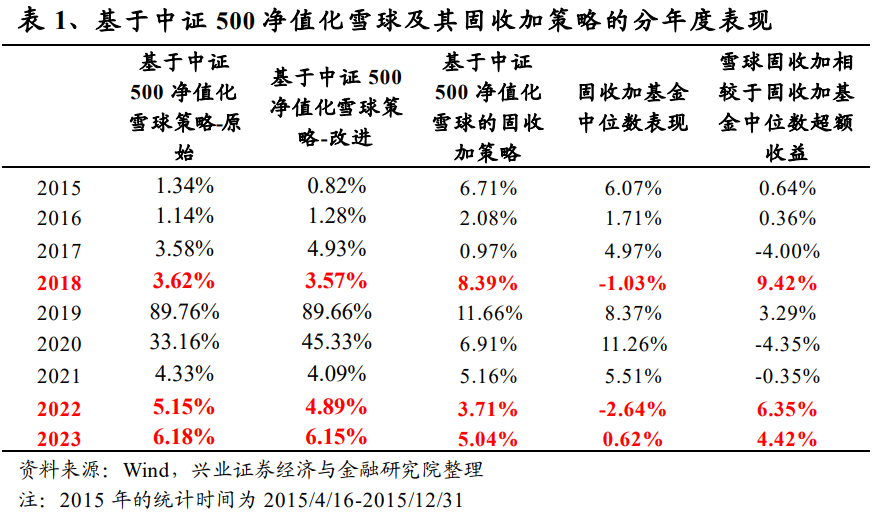

对于投资者来说,基金每季度披露的重仓股信息,每半年度披露的全部持仓信息,都可以作为价值判断的参考依据。然而仅仅利用定期披露的基金持仓信息进行投资决策,存在着许多问题和缺点。例如窗口粉饰问题:基金定期报告公布之前,基金经理可能会对基金投资组合进行粉饰美化,买入该期收益较高的股票,卖出收益较差的股票,营造出基金选股能力很强的表象,但是背后实际基金收益可能并不高;又例如隐形交易问题:基金可能对某只股票进行波段交易获得了部分收益,但是买卖操作后并未体现在持仓中,从而根据持仓收益评估基金表现收益会偏低;此外,传统模型例如基于持仓的业绩归因的Brinson模型,通常假设基金在报告期内持仓不变,而这对于频繁交易的基金来说,假设过于严苛。因此,定期披露的基金持仓只能体现基金的静态面,若我们想获取动态的一面,可以从基金中报和年报披露的基金买卖股票数据中捕捉更多信息。结合持仓信息和买卖信息,刻画基金更全面的收益情况。本文利用持仓信息和买卖信息,提出了一种拆解基金股票收益的全新视角,并利用该方法对几种特殊类型的基金进行业绩分解,探索与它们有关的股票交易信息,最后我们研究拆解后的股票收益指标与基金未来业绩的关系。根据《基金投资组合报告的编制和披露》的要求,基金在中报和年报中除了披露报告期末的持仓情况外,也要披露股票组合重大变动的两项数据:(1)第一类数据:累计买入、累计卖出金额超出期初基金资产净值2%或前20名的股票明细;(2)第二类数据:报告期内买入股票的成本总额、卖出股票的收入总额。通常报告中持仓信息为大部分研究者所关注的地方,但本文认为也应该重视股票组合的重大变动,即买卖信息。凭借买卖信息,我们可以对基金在股票上的收益有更细致的研究。对于第一类数据,我们认为单边数据覆盖较全,但成对数据缺失较多。基于此分析,本文考虑重点利用基金层面的第二类信息——报告期内买入股票的成本总额、卖出股票的收入总额进行研究和分析,第一类信息作为思路拓展可供后续研究。我们先通过作差的方式对第二类数据进行半年度化处理,这是因为基金中报披露的买卖成交总额对应的报告期为0101-0630,而年报披露的买卖成交总额对应的报告期为0101-1231,因此我们分别用年报中的买入股票的成本总额、卖出股票的收入总额,减去对应年份中报中的买入股票的成本总额、卖出股票的收入总额,得到下半年的数据。如果从收益产生的方式来看,一个报告期内基金的股票组合的收益可能来源于很多方面:如来源于报告期内持仓不变股票的涨跌幅变化;来源于报告期内新增买入的股票,包括从买入价到期末收盘价的收益;来源于期间所做的波段交易的收入;来源于报告期内股票产生的红利等。本节将从半年度的买卖信息出发,定义不同来源的收益方式:①根据持仓变动,区分交易与持仓收益;②根据交易性质,区分单边交易、波段交易;③根据交易目的,区分主动和被动;④根据买卖方向,区分买入和卖出等角度,对基金的股票收益进行全新的细致拆分。我们首先对基金报告期内在股票组合上获得的总收益进行定义,我们考虑投入-产出的方法来衡量股票组合的收入与成本。基金本期在股票上的投入成本包括:期初全部股票持仓市值、买入成本金额、交易费用;基金在本期股票上的产出收入包括:期末全部股票持仓市值、卖出收入金额、股票带来的其他收益(红利、权证等)。我们暂不考虑交易费用和其他收益(红利、权证等)。通过投入和产出我们可以计算基金在股票资产上的投资收益:此种定义下的投资收益,可以较为直接全面地衡量本期基金在股票组合上的持有期收益,包括已实现的资本利得和未实现的公允价值变动,更好地体现基金经理在股票资产方面的资金利用率,即本期每投入1单位资金于股票资产,所带来的收益为多少。与传统的股票收益率计算方式分母通常为基金的规模均值相区别,这里的分母为本期投入,原因在于:1.这里仅仅考虑股票组合上的投资收益,没有考虑包括其他如债券等资产下的投资收益;2.累计买入金额尽管没有直接体现在基金规模或持仓市值中,但是它是对于基金的一种资金成本;3.保持后续指标的一致性。这种定义下的收益率可能与基金的加权平均净值利润率接近,后者的分子为基民利润,即期末资产净值相比期初资产净值的变动剔除总申购金额、总赎回金额以及分红金额的影响,分母为期初资产净值加上期间的加权现金流变化。以基金A的为例,计算20210630报告期在股票组合上的投资收益,根据2021年中报和2020年年报披露的股票持仓市值总和(以下简称期末持仓市值、期初持仓市值),以及2021年中报披露的股票卖出收入总额与买入成本总额(以下简称卖出金额、买入金额)可得,本期基金在股票资产上总投入250.23亿元,总产出265.25亿元,根据公式(1)可得,投资收益为6%,表明基金在股票资产的持有收益为正。基金在股票上的投资收益包括很多部分,例如由持仓不动带来的公允价值变动收益、由基金卖出带来的已实现收益、由股票带来的红利、权证等。因此本小节从持仓的变动与不动的角度,对基金收益作进一步区分。(1)区分持仓的变动部分和不动部分,首先要对基金在单只股票上的持仓数量进行复权。这是因为部分股票在持有期间会派发股利(红股和转增),因此尽管基金可能没有进行买卖操作,但是持有股票数量却发生明显变化。比如从基金A2020底至2021年中在圣邦股份的持仓股票数量来看,基金似乎进行了买入操作,股票数量由364.25万股增至546.38万股。而实际上圣邦股份在2021年上半年进行了每10股派发5元的红利现金以及5股的转增股票,以原来持有股票数量进行转增股换算,364.25*1.5=546.38,即实际上基金没有进行买入操作,份额增量实际全部来自于股票转增,并且基金也没有利用红利进行再投资。从主动权益基金的持有股票派发股利的情况来看,每年大约有400只股票会在上半年派发股利,约 80只股票会在下半年派发股利,平均半年存在股利的股票占基金总持仓市值的13%,因此考虑利用转增和红股信息对股票数量进行复权,对于我们判断基金对于某只股票的实际买卖方向比较重要。因此根据除权除息日判定发生的半年区间,定义基金在期末或者期初的复权后的实际股票数量变化为:根据复权后的股票增量,可以对基金本期所有股票进行主要买卖方向判断:①期末复权股票增量>0, 则实际买入操作;②期末复权股票增量<0,则实际卖出操作;③期末复权股票增量=0,则实际不变持仓操作。(2)根据复权后的股票买卖方向,将增量的绝对值乘以相应期初和期末收盘价,分别得到本期卖出股票在期初的市值,买入股票在期末的市值,并且在基金层面进行加总,实现对期初、期末持仓市值的交易与持仓拆分。①期末持仓市值包括两个部分:持仓不变的期末市值,本期由于买入股票带来的增量期末市值;②期初持仓市值包括两个部分:持仓不变的期初市值,本期打算卖出股票的期初市值。(3)最后根据投入和产出的方式,分别计算持仓不动部分的持仓收益与持仓变动部分的交易收益。交易收益衡量本期买入、卖出或者其他交易行为所带来的收益,归因于基金经理对于买卖决策的判断以及交易员的择时能力。从投入和产出的视角来看交易收益,交易收益的产出为:卖出总额、买入增量期末市值,投入为买入总额、卖出期末市值。从收益组成来源来看,包括本期新增买入的股票从买入价到期末收盘价的收益、本期卖出的股票从期初收盘价到卖出价的收益、本期进行波段交易的收益。持仓收益衡量本期持仓不动部分所带来的收益,归因于基金经理的选股与配置收益,因此这部分收益可以从行业、选股等角度作进一步的区分。以基金A的为例,这里计算20210630报告期在股票组合上的持仓收益和交易收益:① 首先,根据公式(3)计算基金复权后期末/期初股票数量增量,判断该股票的主要买卖方向,以及增量部分在期初或期末市值。匹配基金本期全部持仓与上期全部持仓,根据所有股票在该报告期的股利、收盘价、前收盘价等信息,计算复权股票数量变动:例如002601.SZ,从期末复权股票数量变化来看,股数增加0.41亿份,基金对该股票在本期主要方向为买入,利用增加的股数乘以期末收盘价:0.41*34.58=14.31,即该新增买入部分在期末的市值为14.31亿元;600438.SH,从期末复权股数为-0.43亿份来看,基金对该股票在本期主要方向为卖出,期初股数变化绝对值乘以前收盘价:|0.43|*38.44=16.58,即该卖出部分在期初的市值为16.58亿元。接着,对本期基金的所有买入增量期末市值与卖出增量期初市值进行求和,分别为48.95亿元和79.87亿元,得出基金层面买入或卖出的变动部分在期末或者期初的市值。② 其次,根据变动部分的市值,对全部股票市值进行拆分。期末总持有市值164.69亿元,其中48.95亿元是本期新增买入的股票部分在期末的市值,115.74亿元是原来持仓没有变化的股票部分在期末的市值;期初总持有市值183.70亿元,其中79.87亿元是本期卖出的股票部分在期初的市值,103.83亿元是本期持仓没有变化的股票部分在期初的市值。③最后,根据公式(4)计算基金在本期不变部分的持仓收益,以及本期变动的交易收益。本期不变部分的绝对收益为11.91亿元,除以本期投入250.23亿元,得到不变部分的持仓收益4.98%,衡量本期持仓没有变化的股票部分所带来的收益;本期变动部分的绝对收益为2.56亿元,除以本期投入250.23亿元,得到交易收益为1.02%,衡量本期由于基金买入、卖出或者其他交易行为带来的收益。对于基金A的20210630的股票收益来说,持仓收益4.98%大于交易收益1.02%,在本期收益中占主要部分。基金的交易收益实际上可能来自于基于投资策略的单边买卖交易,或者基于行情波动的双边波段交易。但是由于基金不会披露每只股票具体的买入成本价和卖出收入价,因此我们无法从每只股票的交易收益中明确拆分来自单边交易的部分和波段交易的部分。假设基金a本期对股票b进行了买入10亿元和卖出8亿元的操作。结合本期与上期持仓,从期末复权增量来看,主要方向是买入,买入增量在期末的市值为1.5亿元,从而可以推断卖出收入总额的8亿元可以全部归为波段交易,但由于我们并不知道买入期末增量的1.5亿元所对应的买入成本为多少,因此无法从买入成本总额10亿元中分离出基于投资策略的单边买入成本和波段交易成本。但是我们可以通过设定参考价的方式,计算基金单边交易可能合理收益,从而近似拆分出单边交易和波段交易两部分的收益:假设基金本期交易中买卖股票只能通过股票的均价进行,根据股票均价、买卖方向以及复权股数的变动,我们可以计算该股票的可能单边买入金额或卖出金额,加总所有股票的可能单边买入或卖出金额,得到基金层面的买入增量均价成本和卖出增量均价收入,从而计算出均价下单边交易所带来的收益,此处将这部分收益定义为基础收益。从交易收益中剔除基础收益部分,可以得到另一部分收益,这部分收益背后的源泉在于①不以均价进行买卖的单边交易(已在持仓中披露的股票交易);②进行双边买卖的波段交易(未在持仓中披露的股票交易),因此将剩下的部分定义为择时波段收益。基础收益通过设置参考价的方式近似衡量基金单边交易的收益。这部分收益主要源于基金经理对于买卖操作的决策是否正确。若基础收益高,表明平均意义上本期基金买卖股票的操作是存在正向收益的,例如基金经理本期做出卖出操作,期初价低于均价,卖出平均意义上是赚钱,基金经理做出买入操作,期末价格高于期间均价,买入平均意义上是赚钱的。择时波段收益是从交易收益中剔除基础收益的部分。这部分主要来源基金经理和交易员的短线择时和波段交易能力。若择时波段收益高,表明基金可能通过买低卖高获得正向的波段交易收益,或者通过在单边交易上的择时带来的额外收益,比如买入价低于均价,或者卖出价高于均价。以基金A的为例,从交易收益中拆分基础收益和择时波段收益:① 根据股票在报告期内的均值,以及复权后股票增量,近期计算股票在报告期内的均价买入成本或均价卖出收入。比如002601.SZ,基金对该股票在本期的主要方向为买入操作,利用期末增加的股数乘以期间股票均价可计算得:0.41*35.76=14.80,即该买入部分期间的均价买入成本为14.80亿元;600438.SH,基金对该股票在本期主要方向为卖出操作,期初股数变化绝对值乘以期间股票均价:|0.43|*38.44=16.58,即该卖出部分期间的均价卖出收入为16.58亿元。接着,对所有股票的均价买入成本与均价卖出收入进行求和,为48.84亿元和82.44亿元,得出基金层面均价买入成本或均价卖出收入。②利用公式(5)计算基金在本期的基础收益和择时波段收益。本期利用均价估算的单边交易的绝对收益为5.68亿元,除以本期投入250.23亿元,得到基础收益2.27%,近似衡量基金单边交易的收益;本期交易中剩余部分的绝对收益为-3.12亿元,除以本期投入250.23亿元,得到择时波段收益-1.25%,衡量由单边交易的择时能力、波段交易带来的收益。对于基金A的20210630的交易收益来说,基础收益为2.27%,表明基金经理对于股票做出的买卖交易的操作有意义,买卖操作理论上是赚钱的。择时波段收益为 -1.25%,表明可能基金股票买入价高于均价、股票卖出价低于均价,或者基金通过波段交易没有获得正向收益。基金进行单边的买卖操作,交易目的可分为两类:一种是主动的交易,由于投资方法、策略、仓位等变化,需要进行调整股票的名单、配置等操作,另一种是被动的交易,由于规模变化,需要买卖股票以保持稳定配置比例。假设基金c的份额从100份增长至200份,而持有的股票a的股票数量从100股增长至200股,可推断出股票a增长的100股均来源于基金份额扩张而带来的配置需要,属于被动交易。因此这里根据基金份额的变化,来判定基金股票增量的不同部分究竟是主动交易的目的,还是被动交易的目的。计算报告期前后基金份额的变化百分比(定义为份额%)和该只股票复权数量的变化百分比(定义为股数%),对每只股票进行判定:①若份额%与股数%的方向相同,即基金份额增加且该股票数量增加,或基金份额减少且该股票数量也减少,则判断该股票的数量变化中包括主动交易和被动交易的部分,将满足这种条件的股票增量划分为两个部分:1.被动交易,与份额%增长相同的部分;2.主动交易,实际股数%中剔除份额%的部分。②若不满足条件①的情况,判定股票数量变化均来源于主动交易。③基金份额与股票数量增加方向相同的情况中,包括一种特殊情况:该股票为基金本期新增买入,这种情况下股票数量均来源于基金的主动交易操作,因此判定该股票数量变化来源于主动交易。由于我们仍需要区分期初和期末不变的部分,所以在主动和被动的基础上仍然同时对期末股票增量和期初股票增量进行切分,因此得到4个不同时点、交易目的的股票增量。通过乘以相应收盘价,将股票增量转为市值,可以得到:主动增量期末市值、被动增量期末市值、主动增量期初市值、被动增量期初市值。接着前节,由于无法得到基金每笔股票交易的成本价和收入价,我们假设基金卖出获得均价收入,买入获得均价成本,乘以相应均价,将股票增量转为成本收入,可以得到:主动增量均价成本、被动增量均价成本、主动增量均价收入、被动增量均价收入。最后从基金层面进行加总,计算不同交易目的所带来的平均收益:主动基础收益衡量持仓变化超出基金份额变化部分的单边交易所带来的近似收益,背后的源泉可能是基金经理出于方法、策略变更等需要,大幅度调整股票名单和重仓股比例下,主动买卖的决策带来的平均收益;被动买入基础收益衡量持仓变化与基金份额变化相近部分的单边交易所带来的近似收益,背后的源泉可能是基金经理出于规模变化的需要,维持原有配置比例下被动买卖的股票带来的平均收益。以基金A的为例,这里计算20210630报告期在股票组合上的从基础收益中拆分主动基础收益和被动基础收益:① 根据报告期前后股票变化与份额变化的对比,判定不同股票单边交易中属于主动交易和被动交易的部分。比如300014.SZ股数变化为-34%,当期基金份额变化为-18%,判定股票数量变化中包含主动交易和被动交易的部分,被动期初增量为基金份额变化乘期初股票数量的绝对值,-18%*0.24=-0.04,多余的部分为基金对该股票主动减仓的部分,(-34%-(-18%))*0.24=-0.04,即该股票被动交易-0.04亿股,主动交易-0.04亿股;002601.SZ,股数变化为无穷大inf,该股票未新增买入,该股票在本期的增量均为主动交易,属于被动交易的股票增量为0。②根据期初、期末主动交易增量,分别计算主动交易部分在期初、期末市值和买入均价成本、卖出均价收入。例如002601.SZ,利用期末增加的主动股数乘以期间股票均价可计算得主动买入均价成本,0.41*35.76=14.80,利用期末增加的主动股数乘以期间股票收盘价可计算得主动买入增量期末市值,0.41*35.58=14.31。 ③ 接着,对本期基金的主动交易部分的买入均价成本、卖出均价收入、买入增量期末市值、卖出增量期初市值进行求和,得出基金层面成本收入和市值。④根据公式(5)计算基金在本期的主动基础收益和被动基础收益,分别为1.96%和0.32%,分别衡量基金主动交易和被动交易目的下的买卖操作所带来的近似单边收益:基金A通过主动买卖股票,获得正向收益,通过被动买卖股票,也获得正向收益,但收益小于主动交易所带来的收益。2.5 第五层 :主动买入基础收益与主动卖出基础收益的度量前节从交易收益中拆分出基础收益与波段择时,通过基础收益,我们近似估计基金在本期出于规模、策略等原因下单边交易的收益,接着根据基金交易目的拆分主动基础收益和被动基础收益,衡量不同交易目的下的可能收益。相比于被动交易,主动交易更能体现基金经理的投资思路特点,因此在第五层,我们对主动基础收益作进一步的分析。通常单边交易包括买入和卖出两个方向,因此我们可以利用相同的思路近似估计单边主动买入交易的收益和单边主动卖出交易的收益,探究不同买卖方向对于基金单边主动交易的贡献。主动买入基础收益,衡量基金在本期通过主动买入操作,由股票均价成本到期末收盘价所获得的收益总和,这部分收益主要源于基金经理对于主动买入操作的决策是否正确;主动卖出基础收益,衡量基金在本期通过主动卖出操作,从前收盘价到股票均价收入获得的收益总和,这部分收益主要源于基金经理对于主动卖出操作的决策是否正确。以基金A的为例,这里计算20210630报告期在股票组合上的从基础收益中拆分主动买入基础收益和主动卖出基础收益:① 利用公式(6)计算基金在本期的主动买入基础收益和主动卖出基础收益。本期利用均价估算的主动单边买入交易的绝对收益为3.12亿元,除以本期投入250.23亿元,得到主动买入基础收益1.25%,近似衡量基金单边主动买入交易的收益;本期利用均价估算的单边主动卖出交易的绝对收益为1.78亿元,除以本期投入250.23亿元,得到主动卖出基础收益0.71%,近似衡量基金单边主动卖出交易的收益。对于基金A来说,主动买入基础收益略高于主动卖出基础收益,表明平均意义这期基金经理对于股票做出的买入单边交易的操作有意义,买入操作平均收益高于卖出操作。通常在一个报告期内,基金由于策略、规模等原因,会对股票进行交易操作。我们可以从交易视角出发,对基金的股票收益进行全新的拆分和衡量,从①根据持仓变动与不变,区分交易收益与持仓收益;②根据交易性质属于单边交易还是波段交易,区分基础收益与择时波段收益;③根据交易目的,区分主动交易收益和被动交易收益;④根据单边交易的买卖方向,区分买入收益和卖出收益,从多个角度对基金的股票收益进行全新的细致拆分,并以20210630基金A的股票收益为例进行拆解和分析。本节根据前述基金收益拆解方法,对公募基金进行业绩归因,研究不同类型基金的收益贡献主要特点:a) 主动权益基金;b) 主动量化基金;c)热门行业基金;d)不同规模的基金;e)不同换手率的基金。从公募基金中筛选投资类型为主动权益基金的基金,要求成立或转型满1年、近3期股票仓位高于60%、未到期的初始基金,基金池每期的数量展示如下图所示。在具体持仓信息处理上:考虑新股持仓,但不考虑新股从发行价到上市开盘价的收益,即新股在区间内的前收益价为上市首日的开盘价;考虑港股持仓,根据港股股票非复权价格数据,结合报告期末的汇率换算为人民币进行持仓市值加总。根据前节中提到的股票收益拆解方法,每半年对目标基金池内的基金进行收益分解,计算每种买卖收益指标下的中位数。首先,根据持仓变动与不变,区分交易收益与持仓收益。统计2010年以来主动权益基金历年的持仓收益和交易收益的收益中位数,可以发现:①持仓不变的持仓收益对于收益贡献相对较小,并且波动小;②交易收益对收益贡献相对较大,并且波动大;③在牛市行情下(2014下半年-2015上半年,2019上半年-2021年底),通过交易获得的收益较高;熊市行情下(2015下半年-2016年底,2018年),通过交易获得的收益较低。这表明对于主动权益基金来说,通过买入、卖出或者波段等交易带来收益贡献大,基金经理应该重视买卖交易;并且当行情越好,越要积极交易。其次,根据交易性质属于单边交易还是波段交易,区分基础收益与择时波段,分别衡量单边交易的近似收益,以及由波段交易、短线择时带来的收益。统计2010年以来主动权益基金历年的基础收益和择时波段的收益中位数,可以发现:①基础收益波动较大,对收益的贡献大;②择时波段波动较小,大部分时间为正。这表明基金经理做出的买卖决策很重要,是基金交易收益的主要部分;其次,基金在个股上的交易择时、波段交易能较好地增厚收益。最后,根据交易目的和买卖方向,对基础收益进行不同维度切分,近似衡量不同类型的单边交易所带来的收益。统计2010年以来主动权益基金历年的不同类型基础收益的中位数,可以发现:①大部分时间,主动交易带来的收益贡献大且波动较大,被动交易的收益小且波动较小,在部分上行时点有较为明显的表现(2015年上半年,2019-2020年);②在大部分上行周期(2014下半年-2015上半年,2019上半年-2021年底),主动买入基础收益创造大量收益;市场风险发生转变时期(2015年上半年,2019年上半年),主动卖出基础收益创造较好的收益;而在牛市末期或者熊市的时候,主动卖出基础收益明显为负。这表明一方面从交易目的来看,大部分时间内,基础收益以主动交易为主。这是因为通常基金通过进行主动交易的股票占比较大、被动交易的股票占比较小。此外在部分上行时点中,如2015上半年,被动基础收益表现较高,这是由于份额变化大的基金数量明显增多,如图22份额变化小于-10%和大于10%的基金数量占比在2015年上半年较大,因此更多基金有动力去被动交易,而在上行行情下,被动的买入、卖出交易均能给基金带来更多的收益。另一方面从具体单边交易来看,主动买入股票的,相比于主动卖出股票的决策所带来的收益可能更为容易且稳定。除行情本身的因素外,在上行周期中,基金基于提升仓位的原因,有动力去做更多的主动买入操作,因此买入收益率提升。而卖出股票的操作决策很难把控,收益波动较大,卖出时点判定难度较大,并且在下行周期,由于资产下跌-基金抛售-资产进一步下跌的循环,基金由于卖出股票所带来的亏损较多。3.2 主动量化基金:交易收益明显,择时、波段稳定从前节的主动权益基金池中筛选主动量化策略、全市场基金和行业主题三类基金,先从交易视角研究主动量化的基金的收益来源。根据持仓变动与不变区分交易收益与持仓收益,根据交易性质区分基础收益与择时波段。统计2019年底以来主动量化基金历年的几类买卖指标收益中位数,可以发现:①大部分时间内,交易带来的收益贡献高于持仓不动的收益;②择时和波段带来的收益贡献较稳定,且基本为正,相比于全市场基金主动量化基金在择时和波段方面的收益占比更高。这表明主动量化基金凭借量化技术的优势从交易中获取较好的机会,交易收益的贡献较为明显,并且交易中择时波段收益贡献较稳定。3.3 行业主题基金:持仓交易同等重要,淡化择时波段从主动权益基金池中根据业绩基准或基金名称筛选行业主题基金,研究这类基金的收益来源。统计2019年底以来行业主题基金历年的不同类型的收益中位数,可以发现:①交易收益略高于持仓收益,两者差异不大;②从交易收益内部来看,基础收益是主要部分,并且对比全市场基金,择时波段收益占比较小。在行业基金中,持仓和交易同样重要,并且在交易中由单边交易所带来的基础收益贡献大部分收益,而交易中的择时、波段等操作带来的收益贡献较低。3.4 不同规模基金:小规模依靠交易,大规模兼顾持仓和交易在主动权益基金池中划分不同规模的区间,统计2010年以来不同规模的基金的不同类型收益的中位数,可以发现:除2015年的异常情况外,在大部分时间内,规模大于100亿元基金中持仓收益与交易收益接近,并且2019年以来持仓收益的贡献更大,而在规模小于50亿元的基金中,交易收益所带来的收益贡献始终更大。这表明规模越小的基金,股票收益主要依靠新增买入、卖出或者波段交易所带来收益;而对于规模大的基金来说,交易会贡献一部分收益,此外股票收益还依靠持仓所带来的股票涨跌幅。3.5 不同换手基金:高换手依靠交易,低换手兼顾持仓和交易在主动权益基金池中划分不同换手率的区间,统计2010年以来不同换手率的基金的不同类型收益的中位数。这里定义基金换手率为基金卖出金额和买入金额的平均值与近3期合计规模的比值,可以发现:在大部分时间内,换手率大于300%基金中,交易收益带来的收益贡献始终更大,而在换手率小于100%的基金中,持仓收益与交易收益接近。这表明换手越高的基金,股票收益主要依靠新增买入、卖出或者波段交易所带来收益;而对于换手率低的基金来说,交易会贡献一部分收益,股票收益还依靠持仓所带来的股票涨跌幅。本节基于新方法拆解股票收益下生成的几种买卖收益指标,研究其与未来基金业绩的关系。首先我们计算每期买卖收益指标内部RankIC均值,结果如下图,可以发现:①交易收益与持仓收益相关性为17%;②基础收益与择时波段相关性为-24%;③主动基础收益与被动基础收益相关性为21%;④主动买入基础收益与主动卖出基础收益相关性为2%。这表明通过对股票收益不同维度的拆分,每维度收益各部分彼此的相关性不高,通过拆解我们获取了更丰富的收益信息。其次计算买卖收益指标与风险收益因子RanIC均值。常见的风险收益因子以日度为频率、过去6月为区间进行计算,无风险利率设为0,部分因子可通过Python的empirical包直接计算。买卖收益指标与风险收益的相关性如下图,可以发现:①总收益、交易收益与年化收益指标分别相关性为72%、65%,且总收益、交易收益与部分收益类因子相关性较高;②择时波段、被动基础收益、主动买入基础收益、主动卖出基础收益与收益风险类因子相关性低于40%,表明能提供更丰富的信息;③其他买卖收益指标与大部分收益风险类因子相关性不高。4.2 因子的有效性:主动卖出基础收益的因子效果最好根据基金各项买卖收益指标值,计算其与未来半年基金业绩的相关性。从相关性的均值来看,总收益、交易收益、择时波段、主动卖出基础收益与未来半年业绩的相关性较高,均超过4%,年化RankICIR超0.4。从相关性的时序情况来看,除总收益外,近期因子的RankIC普遍为正;总收益交易收益的RankIC波动较大,在2014年底和2017年上半年有较大幅度的极端值,其余指标情况稍好。从分组收益的单调性来看,交易收益、主动卖出基础收益指标从第1组到第5组的年化收益率呈现明显单调性,择时波段等指标单调性不明显,这表明越会交易的基金、主动卖出决策判断越好的基金,未来业绩表现更好。因此综合来看,主动卖出基础收益的因子效果最好,与基金未来业绩RankIC为5%,并且与其他因子相关性低、分组单调性明显。越会做出正确卖出决策的基金,未来业绩更好。前面也提到,正确地卖出很难,对于大部分基金来说卖出收益呈现大幅波动,因此善于对股票做出正确卖出决策的基金更容易获得超额收益。4.3 因子的可投资性:Top15组合净值战胜偏股基金指数前节研究的是因子与相邻未来一期的基金业绩的关系,并且从因子有效性等角度进行的分析。但实际投资中,基金中报和年报的披露需要一段时间,并且投资某类基金的数量并不会太多,因此本节利用组合分析法,研究买卖收益指标与披露日后的基金业绩的关系。首先,每期选择因子值最大的15只基金进行等权投资。其次根据中报计算的买卖收益指标,研究其与中报披露后(8月底到次年3月底)的基金业绩的关系;根据年报计算的买卖收益指标,研究其与年报披露后(3月底到8月底)的基金业绩关系。此外不考虑申购费,考虑单期赎回费为0.5%,基金池要求剔除暂停申购、规模未满1亿元、成立或转型不满1年的基金,根据因子值大小排序剔除调仓初期属于同家基金公司同一基金经理管理的基金。从因子值最大的Top15组合来看,总收益、交易收益、基础收益、主动基础收益、被动基础收益、主动买入基础收益以及主动卖出基础收益等指标构建的组合的年化收益较高,均战胜偏股混合指数;收益端,被动基础收益和基础收益年化收益率最高,分别为10%和10%,风险端持仓收益和主动卖出基础收益的波动较小,交易收益回撤较小,风险收益端基础收益和被动基础收益指标最高,年化夏普分别为0.49和0.50。4.4 因子的复合性:动量策略+主动卖出基础收益为最优组合前节表明基础收益和被动基础收益构建的单因子组合相较于基于年化收益的动量策略、基于年化夏普的夏普策略的优势不明显,并且前文提到基础收益和被动基础收益这两者与未来业绩的相关性不稳定。因此这里考虑结合买卖收益指标与动量策略或夏普策略,探究在复合因子下,最佳的指标选择。复合方式为截面因子分位数相加。从结果来看,动量策略和主动卖出收益复合的风险收益效果最好,年化收益12%,年化夏普0.59,夏普超过这两个因子单独构建的组合,以及其他单因子、复合因子的组合。前节也介绍过,主动卖出基础收益因子与收益率类因子相关性小,且与未来业绩相关性较为稳定,叠加动量策略后呈现出较好的复合效果。从净值走势来看,动量策略和主动卖出收益复合的组合净值长期战胜动量策略、主动卖出基础收益和基础收益三个单独因子的组合,从年度收益来看,复合因子表现更加稳健。由于2022年报将于3月底公布,这里统计展示2022年中报中主动卖出基础收益且年化收益较为突出的基金,可以发现,Top15组合里的基金今年以来大部分基金战胜偏股基金指数,截至2023年3月14日,组合平均收益为4%,战胜偏股混合基金指数的1%。动量策略和基础收益复合的收益效果最好,年化收益13%,收益超过这两个因子单独构建的组合,以及其他单因子、复合因子的组合。从净值走势来看,动量策略和基础收益复合的组合净值长期战胜动量策略和基础收益两个单独因子的组合。从年度收益来看,牛市行情收益弹性较大。这里展示2022年中报基础收益且年化收益较为突出的基金,截至2023年3月14日,组合平均收益为2%,战胜偏股混合基金指数的1%。基金定期报告中除了披露报告期内买入金额和卖出金额外,还会披露前二十大买入和卖出金额等股票明细。利用股票的明细买卖数据,我们也可以计算在个股层面上的投资收益,从而得到每只股票对于基金的收益贡献。例如以基金B在20210630的股票买卖信息和持仓信息,如图所示,通过计算相关指标,我们可以看出基金在000736.SZ的投资效率最高, 在通过卖出操作获得119%的较好的投资收益,均来自交易收益,交易收益中基础收益为18%,择时波段收益为101%,并且该股票在报告期内的区间收益为151%,最大可能收益为416%,即该股票获得了该区间内大部分的收益。但个股买卖分析的问题在于数据的缺少,以该基金的数据为例,当期有299只股票持仓&交易数据,仅有6只股票有成对的买入和卖出数据。若从主动权益基金的股票明细买卖数据来看,能得到以下结论:(1)单边数据:统计累计买入超出期初基金资产净值2%或前20名的股票明细的金额总计,占报告期内买入股票的成本总额的比值,衡量单边买入数据的完备性,统计主动权益基金相关比值的分布,可以发现以20220630报告期为例,有53%的基金披露的股票买入明细数据占总买入金额的比值超过70%,即报告期单边买入或者卖出数据覆盖较全;(2)成对数据:而若我们将基金在某只股票上的买入和卖出数据进行匹配,计算有效的非空成对数据占比,统计主动权益基金这个比值的分布,可以发现以20220630报告期为例,仅6%的基金披露的有效成对数据占比超过70%,即大部分基金的明细股票买卖数据披露不全。基金业绩不及预期、市场大幅波动、历史经验不代表未来。近期报告

本篇文章来源于微信公众号: 春晓量化

本文链接:https://kxbaidu.com/post/%E3%80%90%E6%96%B9%E6%AD%A3%E9%87%91%E5%B7%A5%E3%80%91%E6%8E%A2%E7%B4%A2%E5%9F%BA%E9%87%91%E8%82%A1%E7%A5%A8%E4%BA%A4%E6%98%93%E7%9A%84%E4%B9%B0%E5%8D%96%E4%BF%A1%E6%81%AF%EF%BC%9A%E5%85%A8%E6%96%B0%E6%94%B6%E7%9B%8A%E6%8B%86%E8%A7%A3%E8%A7%86%E8%A7%92.html 转载需授权!