申万菱信智能生活量化选股——集结TMT板块专精特新小巨人

▶ 小微盘风格Beta与专精特新小巨人Alpha双重加持:

2021年02月以来,小市值风格持续占优。资金面角度,专业机构持股比例与小盘溢价呈明显负向关系。目前,专业机构持股比例边际提升放缓,基金与陆股通资金增量乏力,有望助力小微盘风格的持续。

小微盘选股域中,智能生活主题相关行业覆盖的个股范围较广,对于量化选股策略能够较为充分地发挥其广度与胜率的优势。另外,小微盘股专精特新上市公司含量相对更高;政策加持下,细分赛道隐形冠军优势显著。

业绩表现方面,该基金稳定跑赢基准指数,回撤控制良好;月度正超额收益胜率高,持有体验良好。

重点聚焦电子、计算机行业中的部分细分赛道;偏好小市值、低估值、低波动与低盈利风格。

持有个股均衡分散,调仓换股能力较强。

王剑先生,2015年起从事金融相关工作,曾任职于东证期货、浙商基金等。2019年8月起任基金经理。2020年12月加入申万菱信基金。

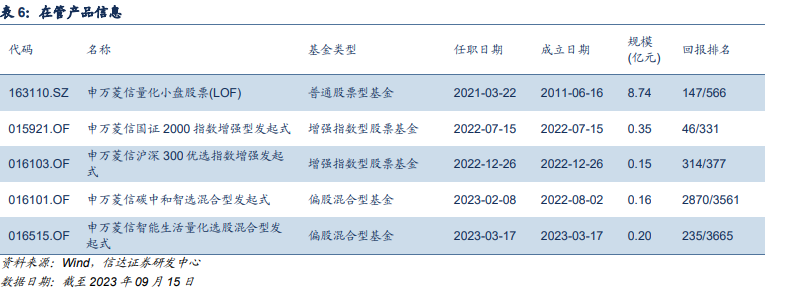

目前在管产品5只,主要覆盖了沪深300指数增强、国证2000指数增强等传统指数增强产品线以及碳中和、智能生活等行业板块增强产品线,产品线布局较为全面。

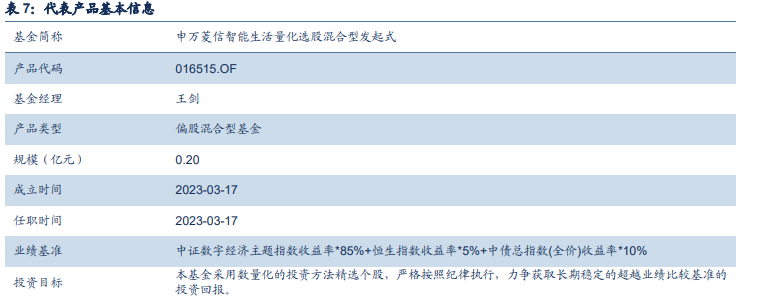

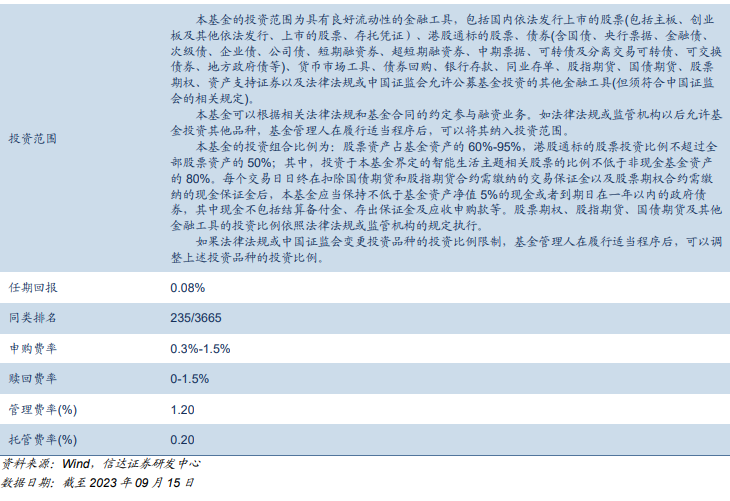

申万菱信智能生活量化选股基金(016515.OF)成立于 2023 年 03月17日,王剑先生自 2023 年 03月17日起担任基金经理。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

小盘股风格Beta与专精特新小巨人Alpha双重加持

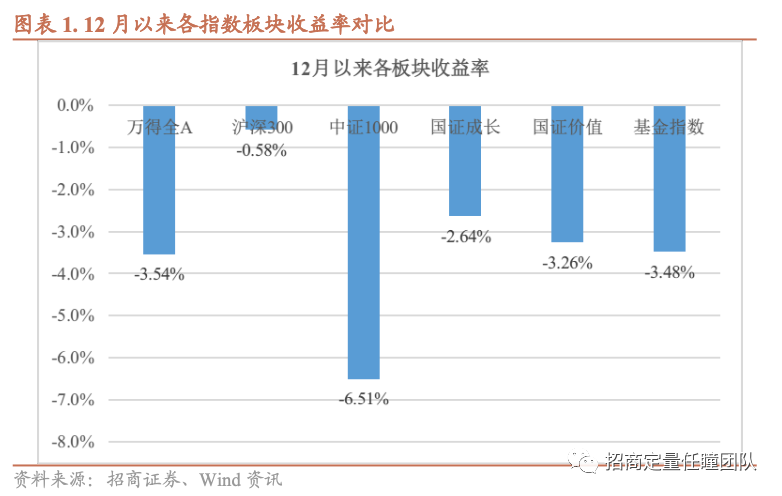

万得小市值指数(8841425.WI)代表了全部A股中市值小于100亿的公司整体走势。从小市值指数相对万得全A指数的走势来看,2013.01至2014.10、2015.01至2016.11、2021.02至今,小市值风格相对全A表现占优;2017年至2020年,大盘蓝筹行情持续占优。

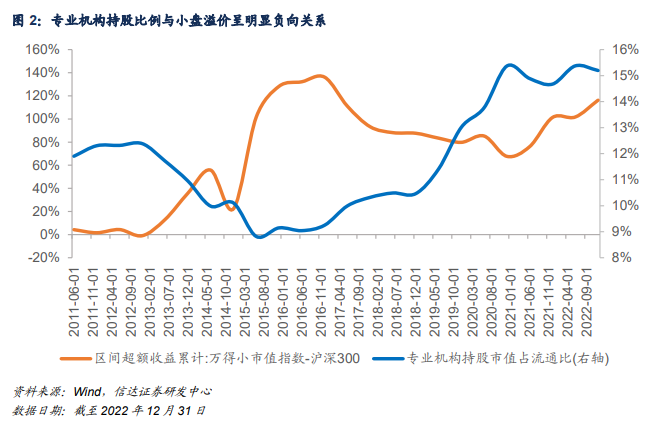

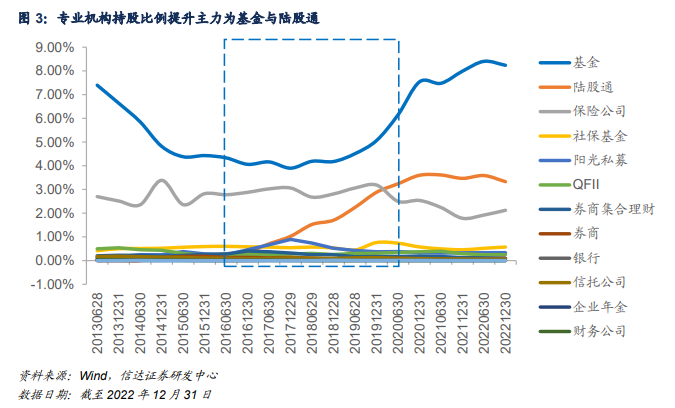

资金面角度,大小盘风格趋势可能与专业机构持股比例变化有关,专业机构持股比例与小盘溢价呈明显负向关系。常见专业机构包括一般法人、非金融上市公司以外的投资机构,包含基金、陆股通、保险公司等A 股机构投资者。2011年以来,专业机构持股市值占(流通市值)比与A 股小盘超额累计值呈明显负向关系。2017-2020年,大盘蓝筹超额明显,小市值溢价相对减弱,基金、陆股通是持股比例提升幅度最大的两类参与者;期间,基金持股市值占比从约4.06%提升至约7.54%,陆股通持股市值占比从约0.37%提升至约3.60%。基金、陆股通持股偏好倾向于大盘蓝筹,一定程度上压制了小盘风格溢价。

机构资金增量乏力,小微盘风格有望持续。受多重因素影响,专业机构持股比例边际提升放缓,基金与陆股通资金增量乏力,有望助力小微盘风格的持续。

1.2 智能生活主题微盘股覆盖广泛,专精特新小巨人优势突显

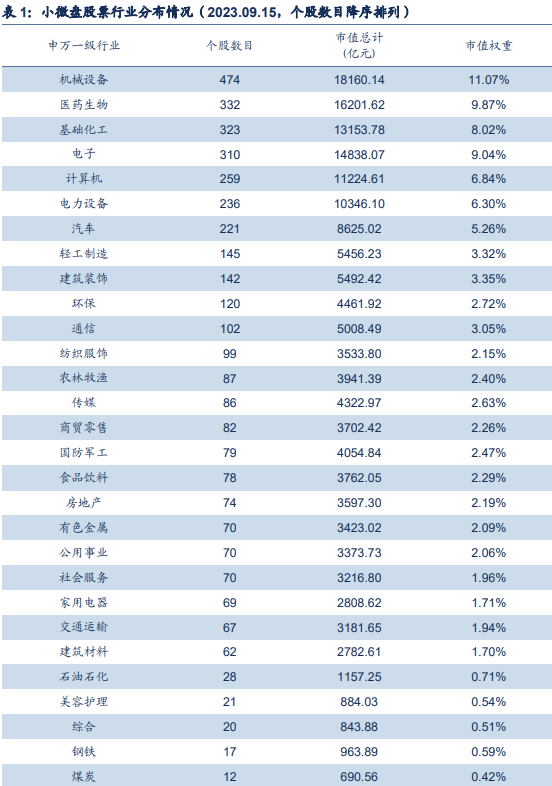

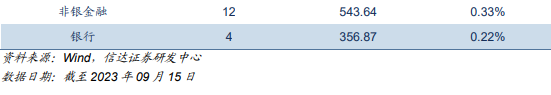

小微盘选股域中,智能生活主题相关行业覆盖的个股范围较广,对于量化选股策略能够较为充分地发挥其广度与胜率的优势。截至2023年09月15日,定义公司总市值不超过100亿元的个股为小微盘股票,共计小微盘股票数目达到3771只。

从行业分布来看,以申万一级行业划分,机械设备、医药生物、基础化工、电子、计算机等行业板块的个股数目相对较多。基于申万菱信智能生活量化选股基金的合同中规定的相关投资范围,即“智能生活”相关

上市公司主要分布于电子、计算机、通信、汽车、电力设备、家用电器、社会服务、机械设备等行业,截至2023年09月15日,机械设备、电子、计算机、电力设备、汽车、通信、社会服务、家用电器行业中的小微盘个股数目分别为474只、310只、259只、236只、221只、102只、70只、69只,共计股票数目为1741只;行业市值占小微盘股票总市值的比例分别为11.07%、9.04%、6.84%、6.30%、5.26%、3.05%、1.96%、1.71%。

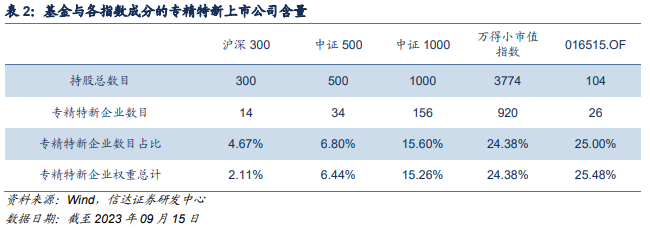

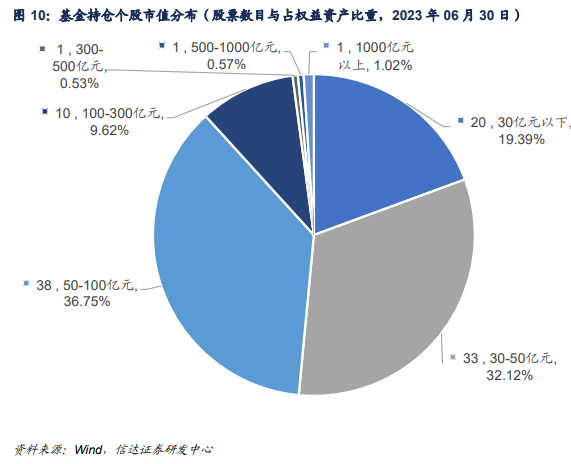

另外,小微盘股专精特新上市公司含量相对更高;政策加持下,细分赛道隐形冠军优势显著。近年来,我国促进中小企业发展的体制机制不断完善,政策支持力度日益增强,专精特新“小巨人”培育等工作受到社会各界关注。截至2023 年09 月15 日,万得小市值指数成分股中的专精特新上市公司含量高于其他宽基指数,专精特新股票数目与权重比例均为24.38%,专精特新企业将受益于政策驱动,形成细分赛道隐形冠军的优势。同时,基于申万菱信智能生活量化选股基金(016515.OF)的2023年中报披露情况看,持仓股票中专精特新企业数目占比为25%,持仓市值占基金权益资产比例为25.48%,高于万得小市值、中证1000、中证500和沪深300等各宽基指数。

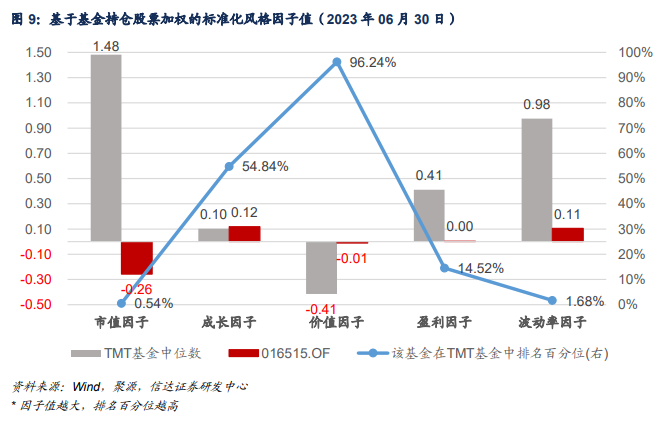

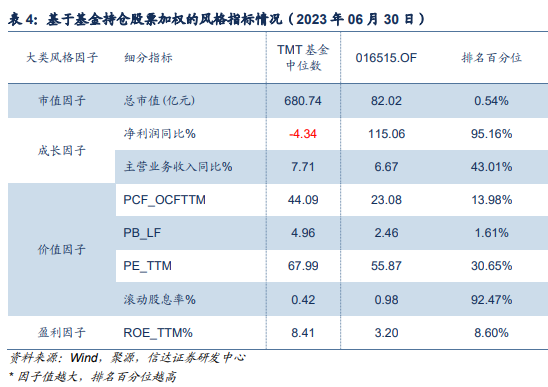

基于基金合同中相关介绍,申万菱信智能生活量化选股基金采用多因子Alpha选股量化策略,以电子、计算机、通信、汽车、电力设备、家用电器、社会服务、机械设备等智能生活主题相关的TMT板块为选股池,进一步结合市场面因子、成长因子、估值因子、事件驱动因子等构建核心股票池,进而通过组合优化构建投资组合,并进行模型的动态调整。产品成立以来,该基金在TMT行业中主要配置小市值、低估值与低波动风格。后文将对该基金的画像进行详细刻画。

2.1相对收益表现出色,回撤控制能力强

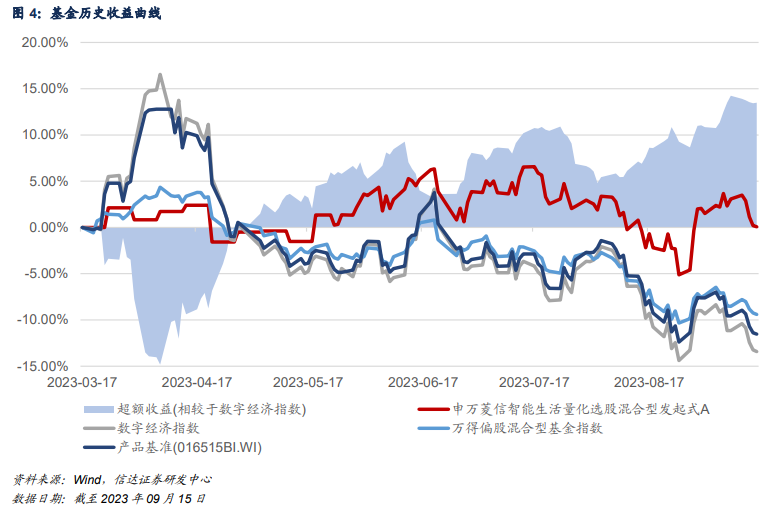

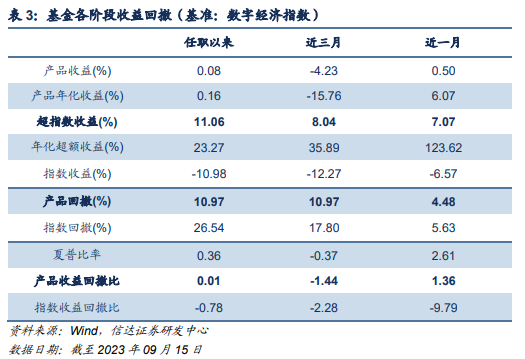

(1)业绩表现:稳定跑赢基准指数,回撤控制良好

自基金经理任职以来,相对基准指数,该产品的超额收益表现出色。以数字经济指数(931582.CSI)为基准,截止至2023年9月15日,自基金经理任职以来累计收益0.08%;相对基准的累计超额收益为11.06%,年化超额收益23.27%;回看不同时间区间,该产品的收益表现均优于基准指数收益;除了建仓初期仓位可能较低,基金经理管理该产品期间,超额累计收益基本保持稳步上涨趋势。并且,回撤控制明显好于基准指数,截止至2023年9月15日,自基金经理任职以来最大回撤达到10.97%;同期,数字经济指数的最大回撤为26.54%。

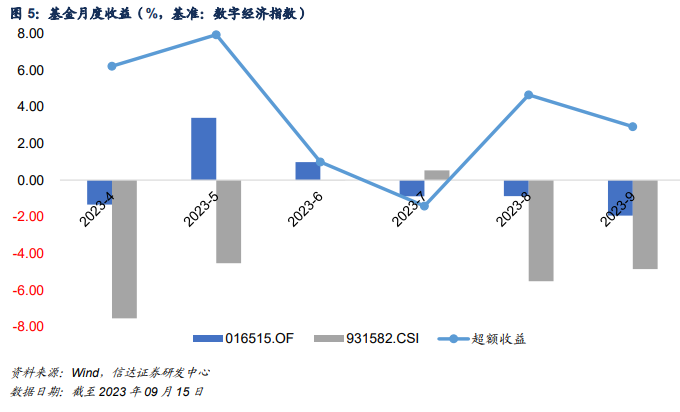

(2)月度正超额收益胜率高,持有体验良好

分月度看,截止至2023年09月15日,基金经理任职以来的6个月份中,有5个月度获得了超过基准的收益,超越基准收益的胜率达到83.33%。

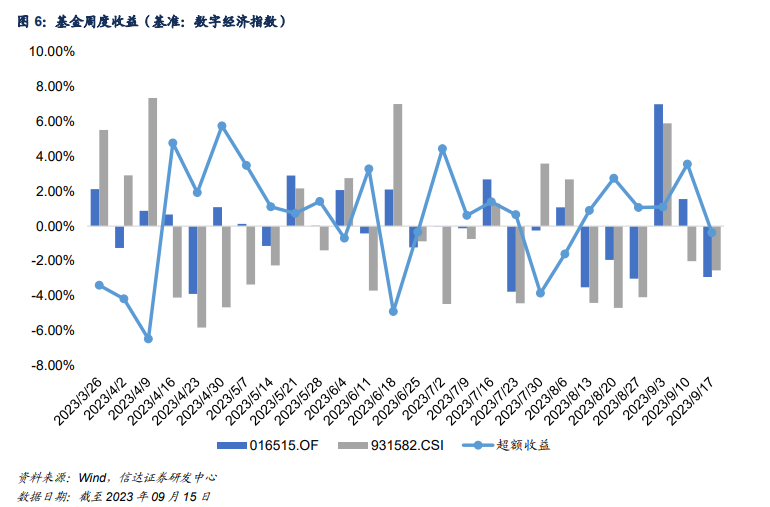

周度业绩回报情况看,截止至2023年09月15日,基金经理任职以来共计26周,有17周获得了超过基准的收益,超越基准收益的胜率达到65.38%。其中,由于基金成立初期仓位较低等原因,期初几周基金跑输基准指数。

2.2 行业配置情况:重点聚焦电子、计算机行业中的部分细分赛道

该基金属于偏股混合型基金,保持高仓位运行。截至2023年06月30日,股票市值占基金资产净值比例为93.39%。

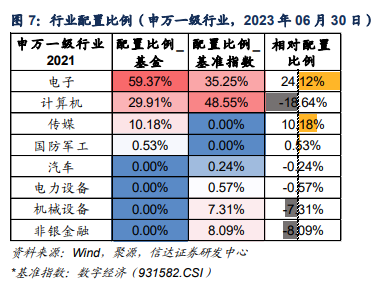

从行业绝对配置比例来看,按照申万一级行业划分,截至2023年06月30日,该基金主要配置于电子、计算机、传媒等TMT板块,行业集中度较高;相比中证数字经济主题指数(931582.CSI),该基金相对高配电子、传媒行业;低配计算机等行业。

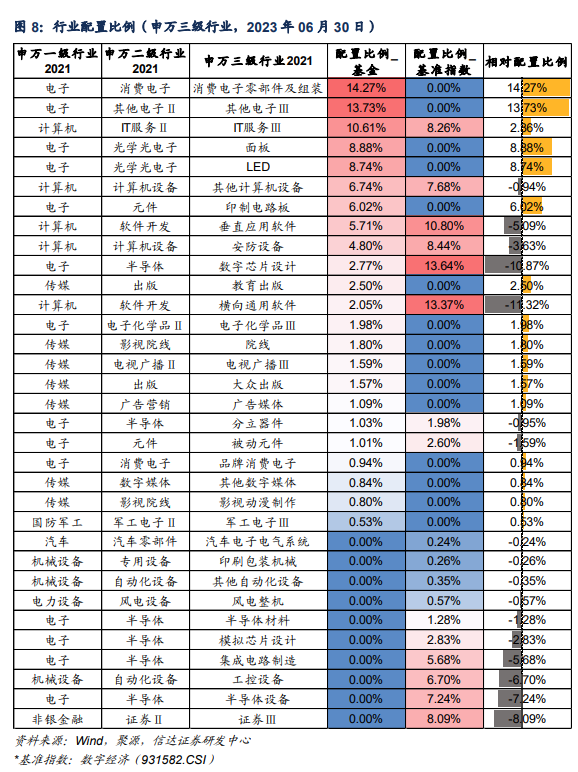

按照申万三级行业划分,截至2023年06月30日,该基金主要配置于消费电子零部件及组装、其他电子III、IT服务III、面板、LED等细分赛道;行业集中度较高,前三大、前五大行业配置比例分别为38.61%、56.23%;相比中证数字经济主题指数(931582.CSI),该基金同样相对高配于消费电子零部件及组装、其他电子III、IT服务III、面板、LED等细分赛道;相对低配于横向通用软件、数字芯片设计、证券III、半导体设备、工控设备等行业。

2.3 基金风格偏好:小市值、低估值、低波动与低盈利

2.4 基金行为特征:持有个股均衡分散,调仓换股能力较强

持仓集中度方面,截至2023年06月30日,该基金持有个股数目为104只,个股持有比例均衡分散;前十大、前三十大和前五十大重仓股的比例总计占该基金权益资产的比例分别为11.31%、32.89%、51.44%。

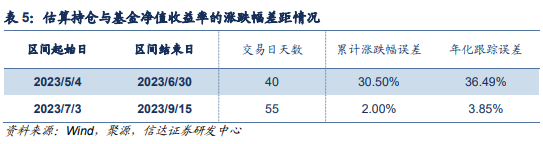

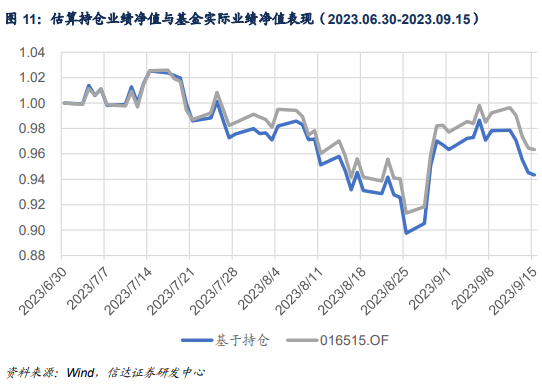

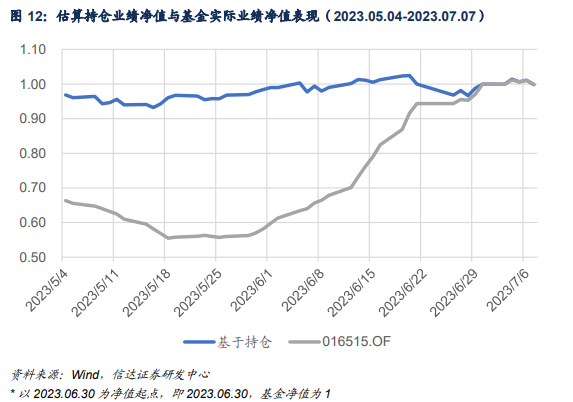

调仓换股能力方面,基于2023年06月30日基金全部股票持仓估算中报披露期前后的组合收益,2023.07.03至2023.09.15期间,基金实际收益累计跑赢中报持仓组合收益为2%,基金具备一定的隐形交易能力;另一方面,期间年化跟踪误差为3.85%,因而,2023Q3季度内基金换仓比例可能不大。2023.05.04至2023.06.30期间,基金实际收益累计跑赢中报持仓组合收益为30.50%,年化跟踪误差为36.49%,因而,该时间区间内,基金可能有出现较大换仓比例,并且具备较强的调仓换股能力。

基金经理:多年量化研究投资经验,产品线覆盖全面

王剑先生,博士研究生。2015年起从事金融相关工作,曾任职于东证期货、浙商基金等,2019年8月起任基金经理。2020年12月加入申万菱信基金,目前在管产品5只,主要覆盖了沪深300指数增强、国证2000指数增强等传统指数增强产品线以及碳中和、智能生活等行业板块增强产品线,产品线布局较为全面;在管规模9.60亿元。截至2023年09月15日,在管的多只公募基金产品处于同类基金收益排名前列。

其中,申万菱信智能生活量化选股基金(016515.OF)成立于 2023 年 03月17日,属于偏股混合型基金。王剑先生自 2023 年 03月17日起担任基金经理。

风险因素:以上结果通过历史数据统计、建模和测算完成,在市场波动不确定性下可能存在失效风险。

报告来源

本文源自报告《申万菱信智能生活量化选股——集结TMT板块专精特新小巨人》

报告时间:2023年10月13日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001 、钟晓天 S1500521070002、董方炜 S1500522050001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究