【浙商金工】招商中证500等权指数增强分析报告

陈奥林 从业证书编号 S1230523040002

摘要

01

中证500股票池投资价值

中证500指数作为A股市场主流的规模指数之一,综合反映中小市值公司股票的市场价格表现。近年来,中证500股票池在市场风格频繁切换中有较优表现,得益于其成分股成长能力突出,盈利能力不断增强。中证500股票池中个股及行业分散,拥有良好的投资价值,以下从市值特征、行业分布及估值特征方面进行分析。

1.1. 市值特征

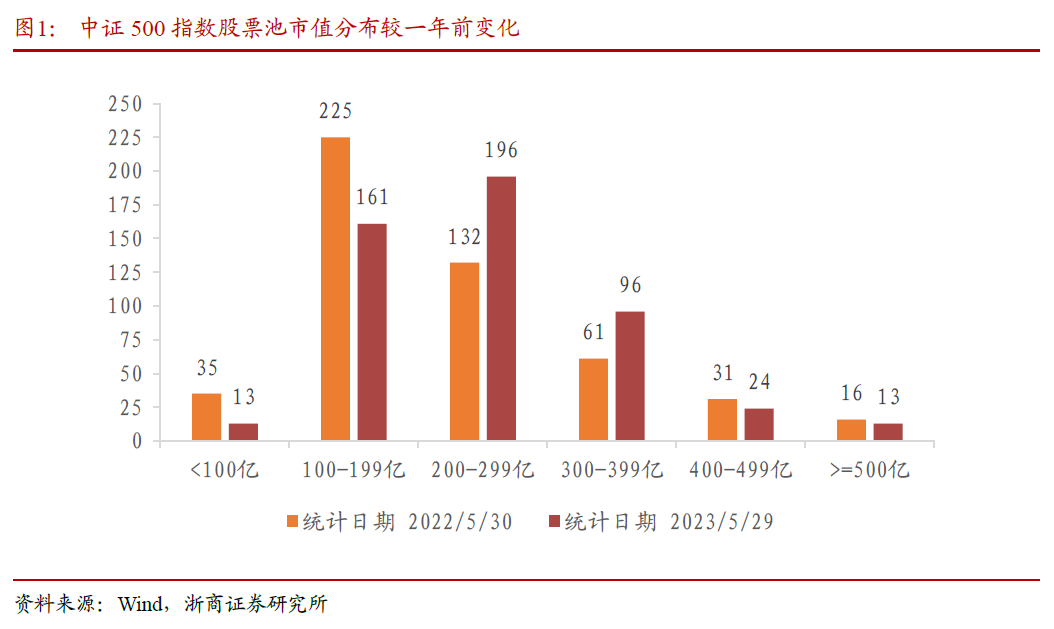

按不同市值区间统计中证500成分股数量如图1所示。随着公司成长及股票市场交易的不断演化,成分股市值增长,90%的成分股市值分布在100亿至400亿市值区间内,相较于一年前,市值大于100亿但未达到200亿的上市公司数量向200亿以上迁移,在200亿以上300亿以下区间内达到了196家公司,佐证了中证500指数股票池包含较多细分行业龙头股和新龙头股。

1.2. 行业分布

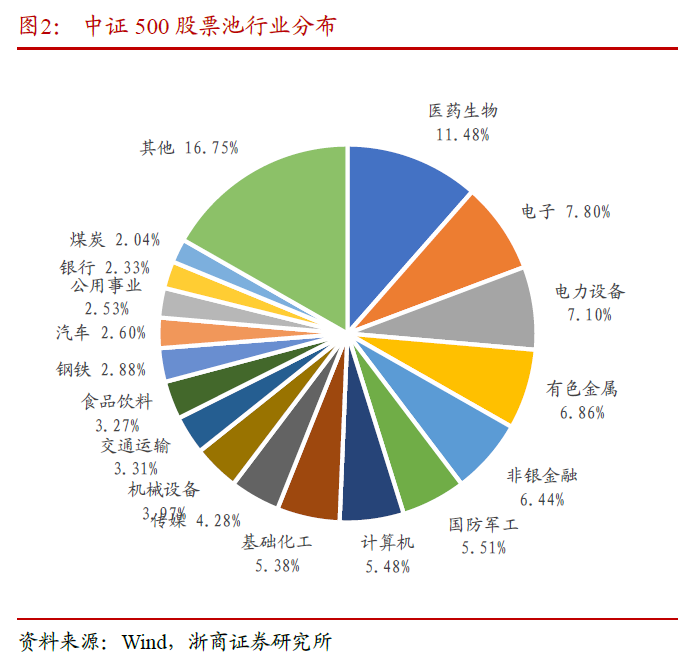

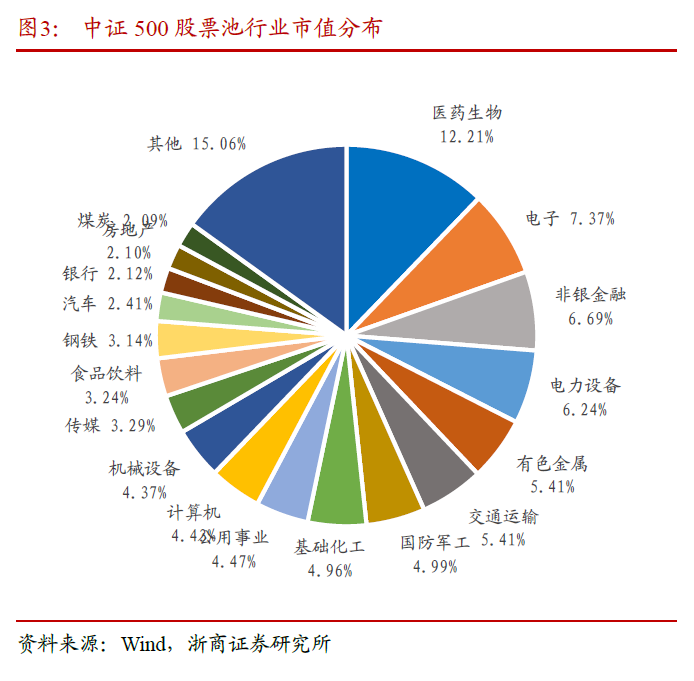

从行业分布上看,中证500股票池涉及全部31个申万一级行业,细分覆盖至109个申万二级行业,各行业权重分布和总市值分布相对均匀。截止2023年5月29日,500成分股的行业分布情况如图2、图3所示,权重占比超过2%的行业有17个,其中医药生物行业长期占据首位,电子、电力设备、有色金属与非银金融行业紧随其后,占比接近。由样本空间的选取规则决定,500成分股的行业市值分布也基本符合均匀分布的特征。

1.3. 估值水平

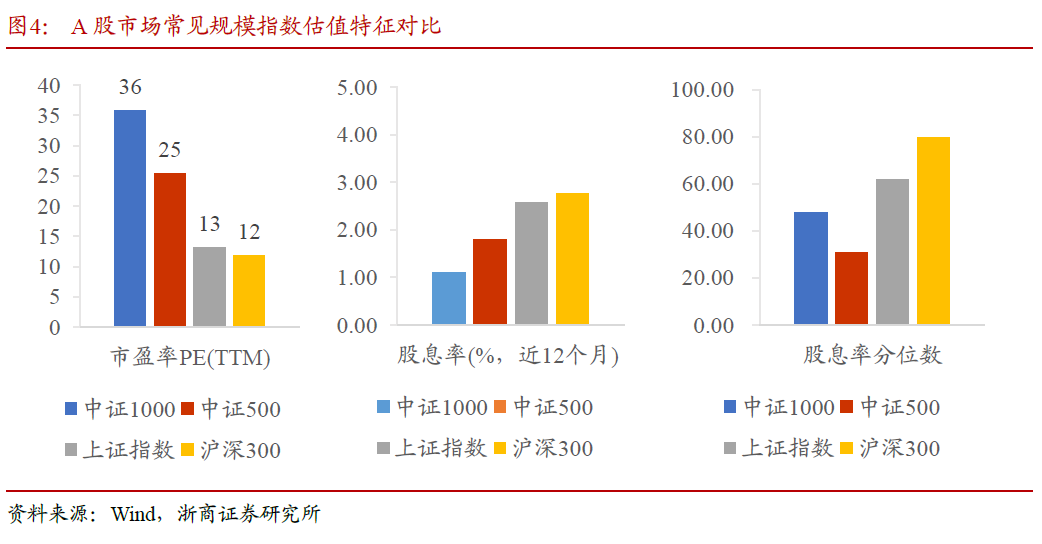

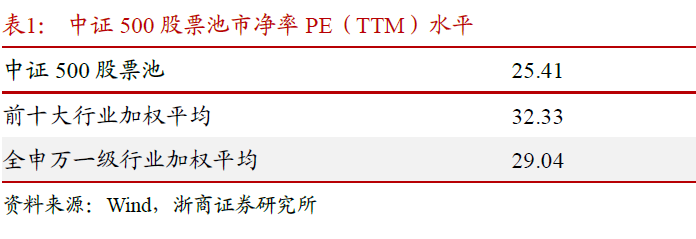

统计至交易日2023年5月29日,中证500股票池的市净率PE(TTM)为25.41倍,与中证500股票池前十大行业加权平均市净率PE(TTM),及全行业加权平均所得的PE值相比均较低,详见表1。另一方面,中证500股票池股息率历史分位数水平仅为30.99%,目前在主要宽基指数中最低,根据均值回归的市场规律,历史估值分位数较低时将在未来迎来较高投资机会。

1.4. 疫后恢复期利好中盘价值

当下时点配置价值类资产更为适宜,综合考虑:一,防御性行业与低估值个股较为稳定;二,低利率环境利好价值股;三,高分红率提供稳定收益。四月份中特估行情便是价值投资回归的体现。

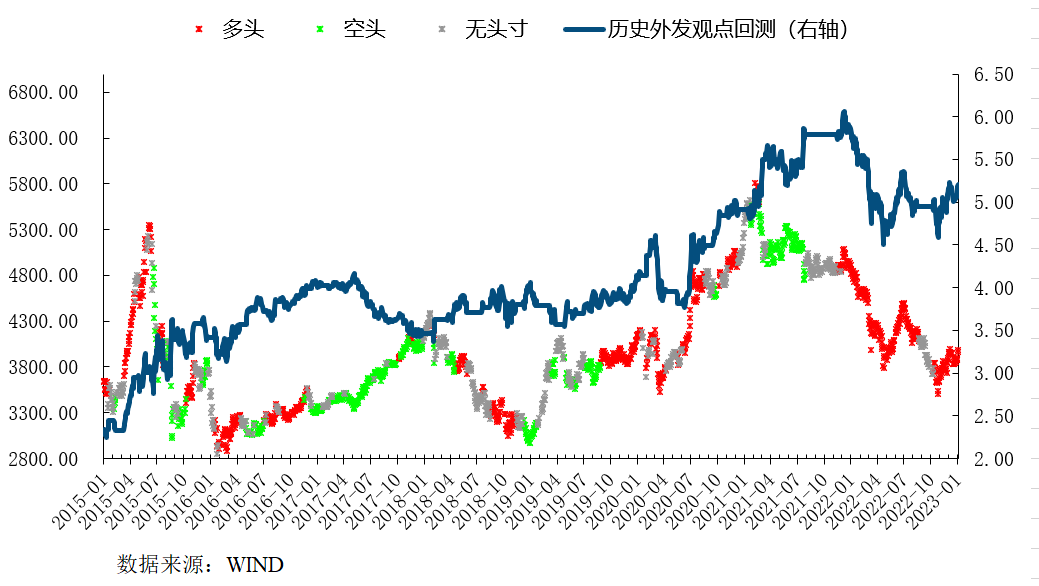

自2023年市场进入疫后恢复期以来,由强预期弱实现转向弱预期弱实现(参见前期报告《弱预期弱实现:人工智能板块再上行》)。根据基金仓位测算模型周度跟踪结果,以中小市值股票较为集中的计算机、机械设备等行业较大概率是近期公募基金仓位上调的目标行业,中小盘风格有较高可能性延续优势行情。

综上,中证500股票池均衡的股票分布,目前所处的估值水平,结合当前市场状态,其投资价值正在稳步上升。

02

中证500等权指数投资价值分析

2.1. 指数介绍

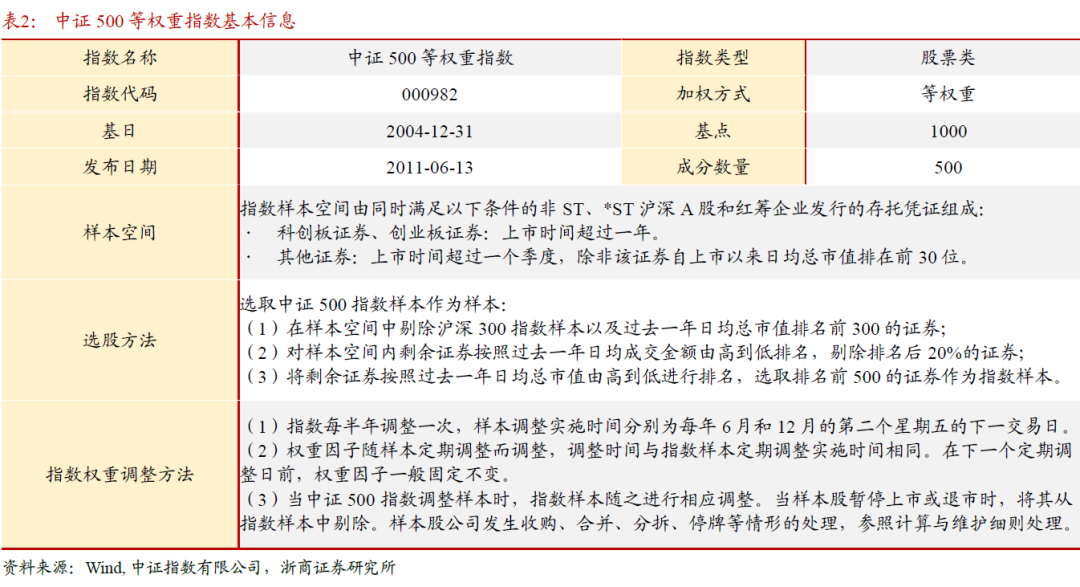

中证500等权指数是使用与中证500相同样本股成分的等权重加权指数,其行业分布更加均匀,持股更加分散。中证500等权重指数的基本信息及编制方法如以下表2所示。

2.2. 等权指数的行业与风格特征

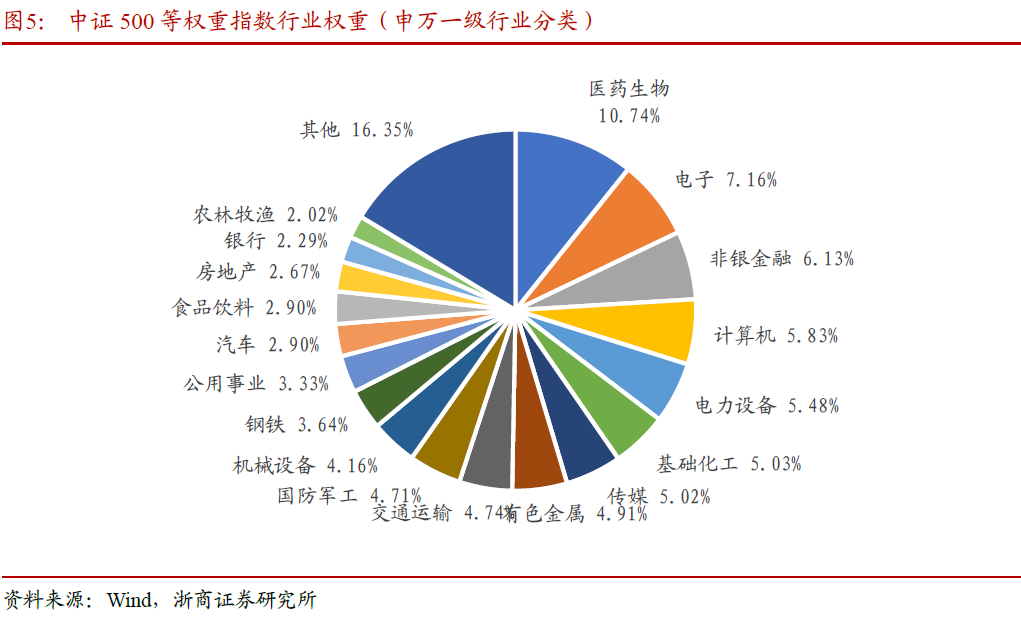

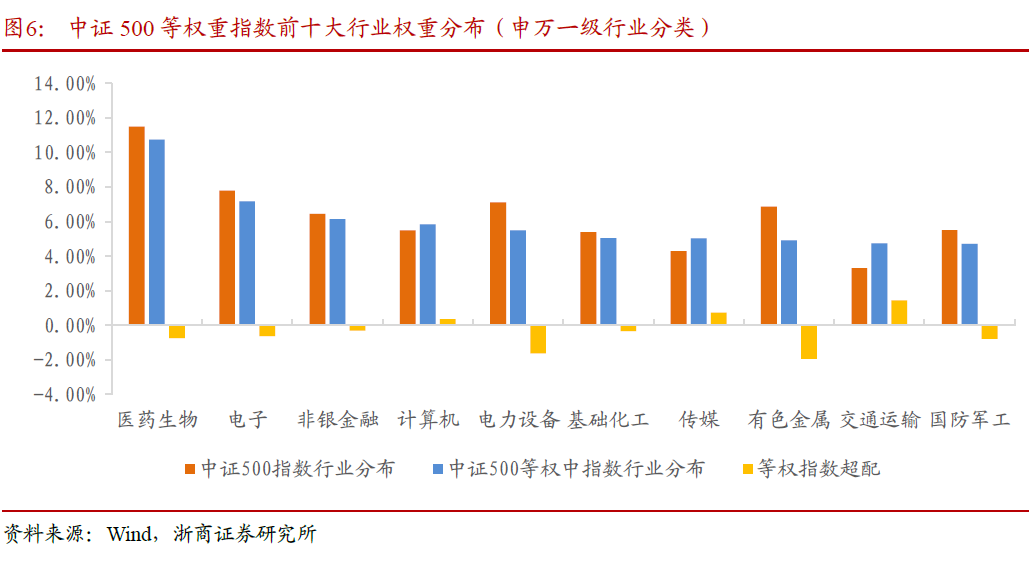

中证500等权重指数经过等权平衡,其各行业权重分布及市值分布相对均匀。图中对中证500等权重指数行业权重占比2%以上的行业进行了标注,共计18个申万一级行业。与中证500指数相比,等权重指数占比前十的申万一级行业中,等权指数在交通运输、传媒、计算机行业有明显超配,而有色金属、电力设备、国防军工等行业低配。

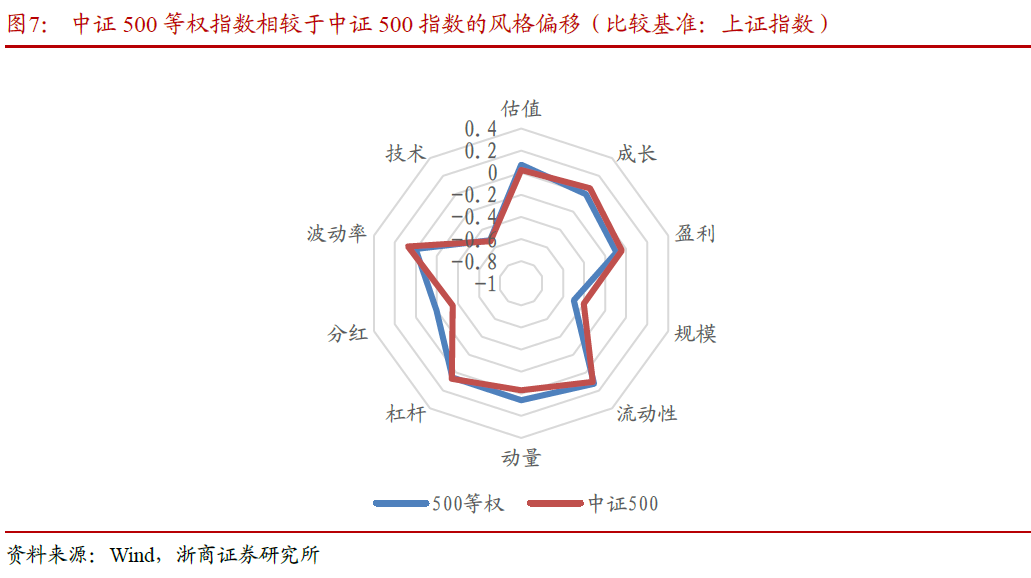

中证500等权重指数以更加均衡的权重分配分散持股,相较于中证500指数也产生了风格偏移。500等权指数在分红、动量和估值有了更强的风格特征,而在规模、成长及盈利风格上较中证500指数更为均衡。

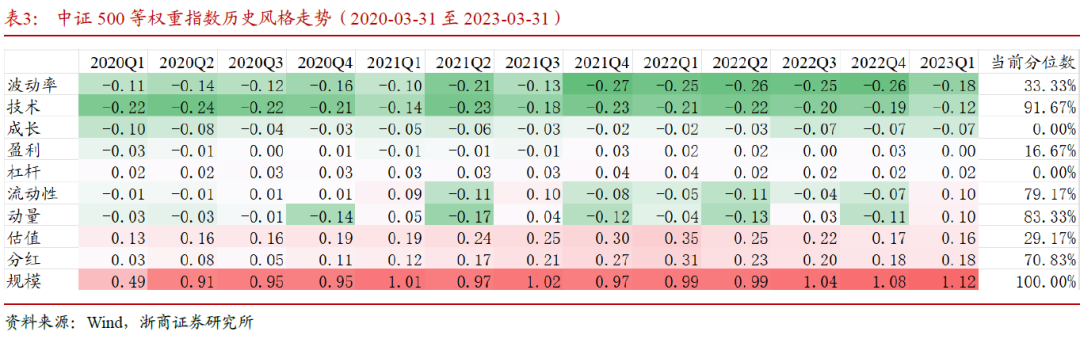

从长期风格来看,中证500等权重指数主要受到规模、估值与波动率等风格驱动。从历史风格变化趋势来看,500等权指数的盈利和估值都处于较低的历史分位数水平,其中盈利风格的波动幅度不明细,因此估值水平的回归会对500等权指数的表现有较大影响。近三年中证500等权重指数风格走势具体数据详见表3。

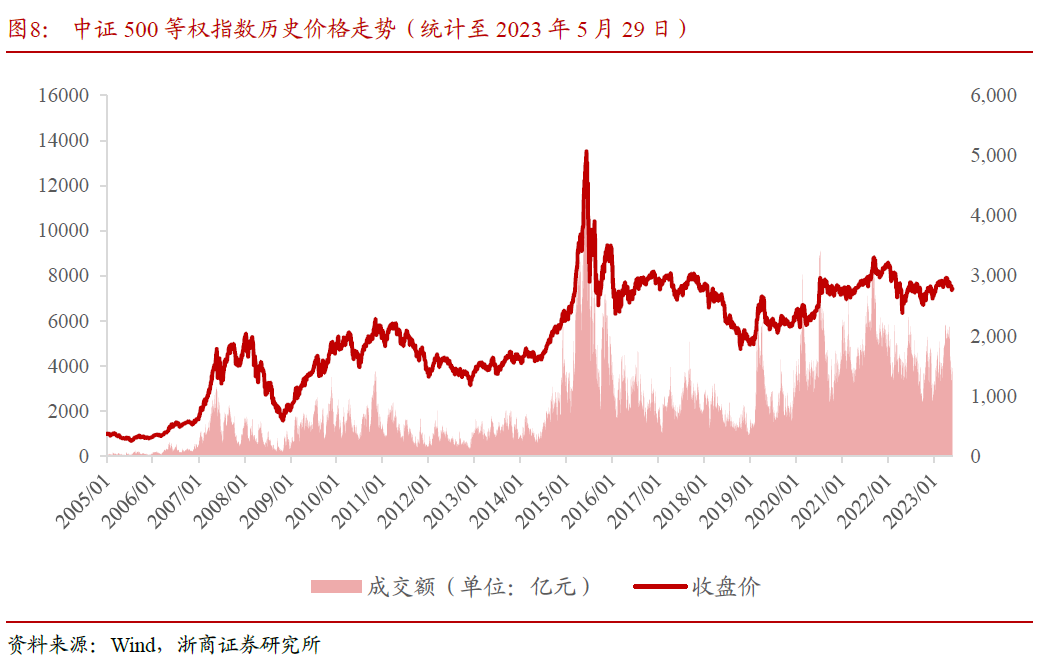

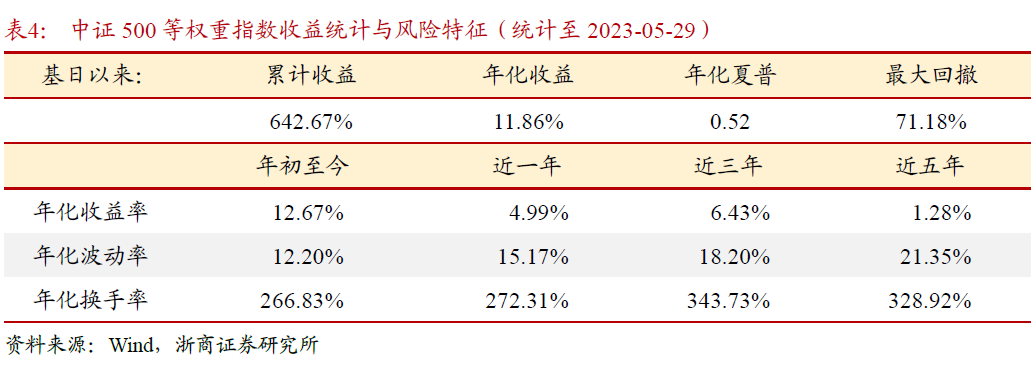

2.3. 指数业绩统计

中证500等权指数的投资收益与风险比具有优势。自基日以来至2023年5月29日,其累计收益达642.67%,年化收益11.86%,年化夏普0.52。2023年以来,指数实现年化收益率12.67%,年化波动率12.20%,年化换手率266.83%,指数收益稳健,且收益风险比处于近年来较高水平。

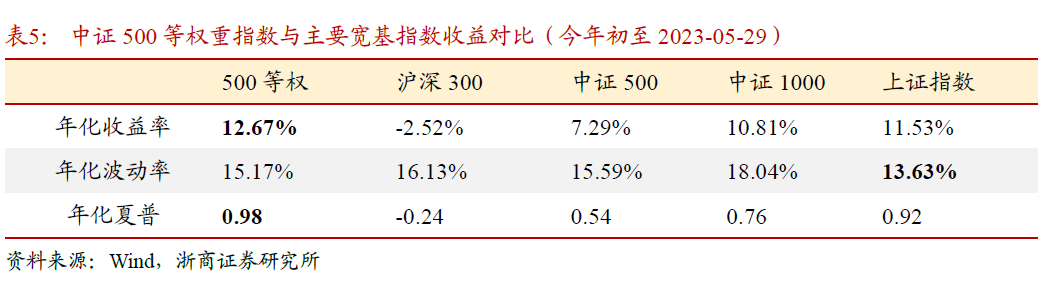

2023年来,500等权指数收益表现优势明显。由表5可知,与主要宽基指数相比,500等权波动率处于中等水平,而年初至今的年化收益率高于其他规模指数,实现了年化收益12.67%,年化夏普0.98,收益风险性价比最高。

03

招商中证500等权指数增强产品分析

3.1. 产品简介

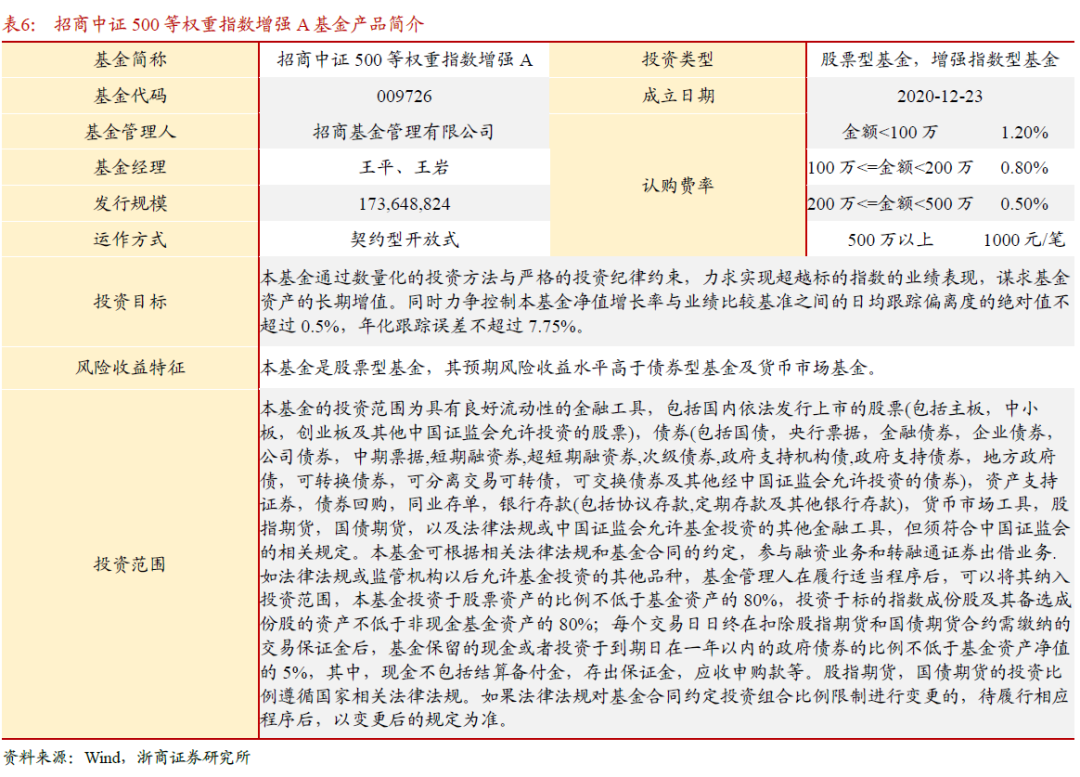

招商中证500等权指增A是以500等权指数为追踪目标的增强型指数基金,其产品信息如表6所示。该产品基于中证500股票池和备选池样本股,构建指数投资组合,结合主动管理选股及积极资产配置,对基金资产进行合理配置。

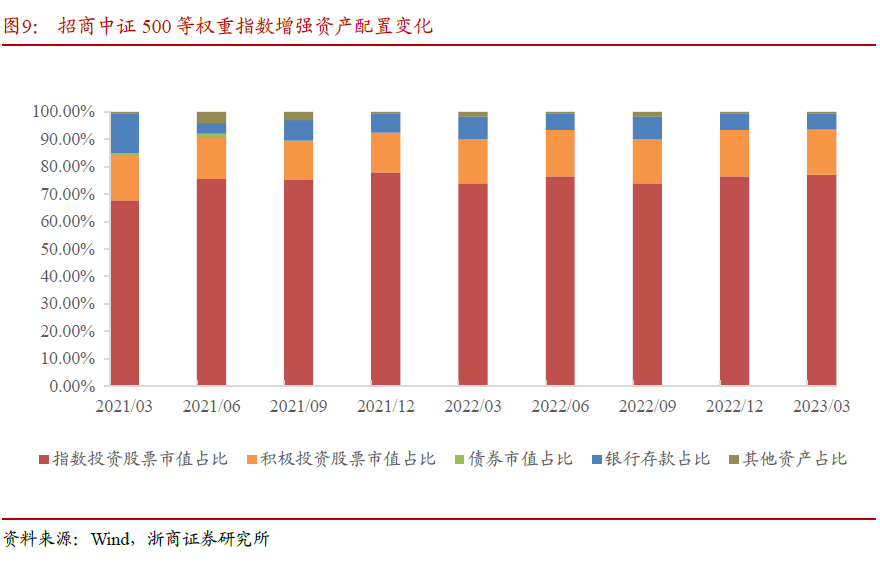

从资产配置变化趋势可以看出,产品股票投资市值占比较高,自2022年二季度以来基本维持在89%以上。近半年来,产品股票投资市值占基金总资产比例达93%以上,对比之下债券投资和银行存款的配置比例有所下调。

3.2. 产品历史业绩与市场表现

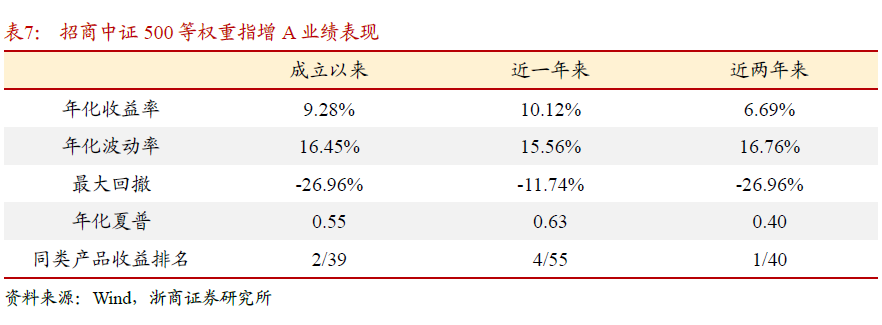

招商中证500等权重指数增强A具有良好的风险收益比,收益能力和回撤控制能力均高于市场平均水平。截止2023年5月29日,基金总规模为6.77亿元,在同类产品中属于规模较小的产品,有较高的资金容量提升空间。自2020年12月23日以来,产品累计收益率24.10%,年化收益率9.28%,年化夏普0.55,在同类500指数增强产品中排在第2名。今年来产品收益率4.65%,年化收益率11.68%相较于过去一到两年有明显提升。

3.3. 基金产品管理策略分析

3.3.1. 指数成分股权重的再分配调整

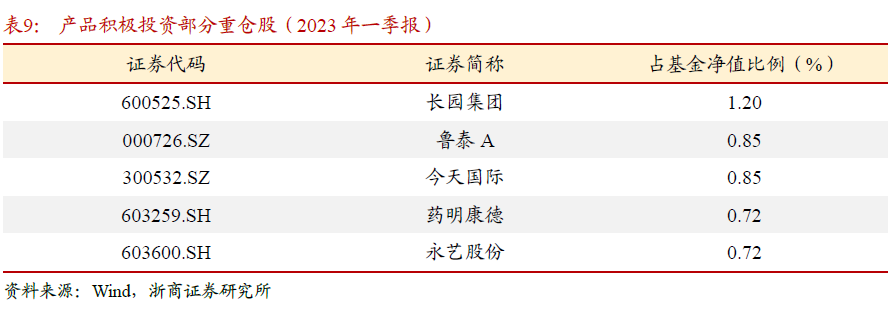

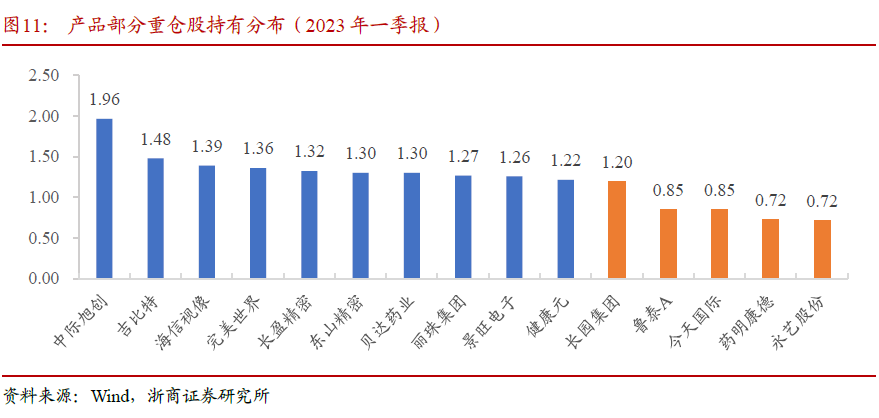

根据最新2023年一季报,招商中证500等权重指数增强A的部分重仓股如表8、9所示,其基金净值占比如图11所展示。在股票投资部分,产品对于指数投资和积极投资股票的权重分配较为均匀,每只股票的权重分配同样均匀,指数投资部分权重略高。仅有中际旭创(300308.SZ)一只股票占比较高,为1.96%,其他股票占比均不超过1.5%。

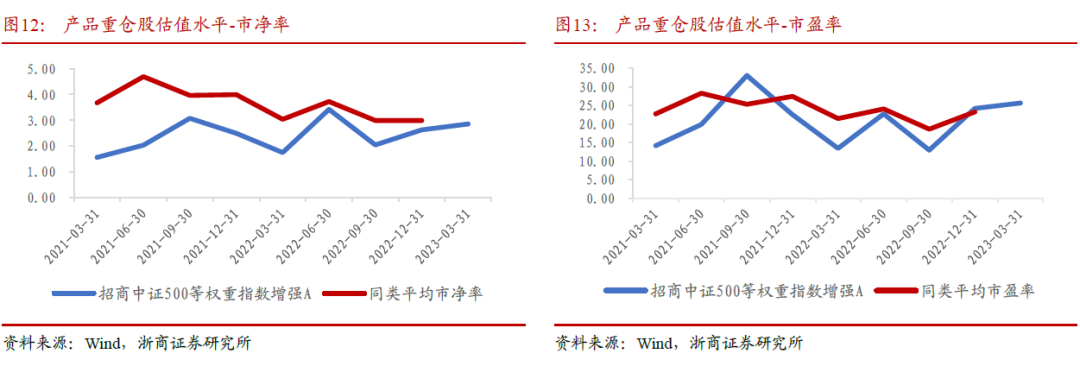

对产品重仓股估值水平与同类型基金产品进行比较,其变化趋势如图12、图13所示。招商中证500等权重指增A重仓股市净率水平稳中有升,但处于较低分位数水平。产品重仓股的市盈率也基本维持在20倍上下,各报告期内有所波动,历史上大部分时间低于同类产品重仓股的平均市盈率,在股票估值均值回归的市值规律下有良好的预期收益。

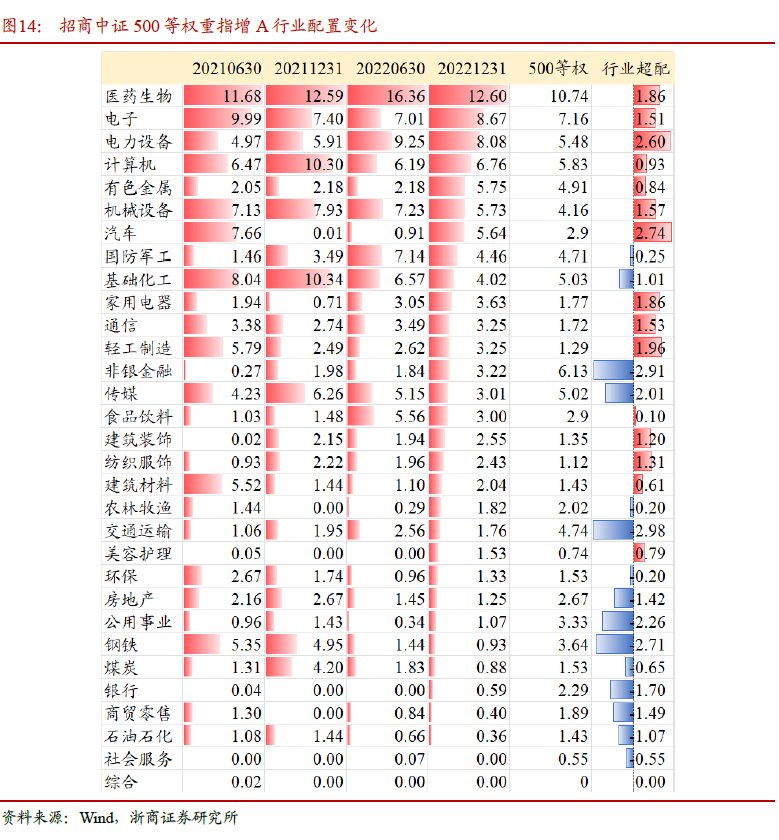

3.3.2. 相较于中证500等权指数的行业配置策略

招商中证500等权重指增A自上市以来的行业配置变化如图14所示。产品自身的行业配置在过去两年多的时间中没有表现出较的变化,以申万一级行业分类统计行业分布较为均衡,医药生物、电子、计算机长期处于较高权重行业,基础化工、钢铁及传媒行业有所下调。根据2022年年报,产品相较于中证500等权重指数的行业超配在汽车、电力设备、轻工制造及医药生物行业表现最为明显,低配交通运输、非银金融等行业。

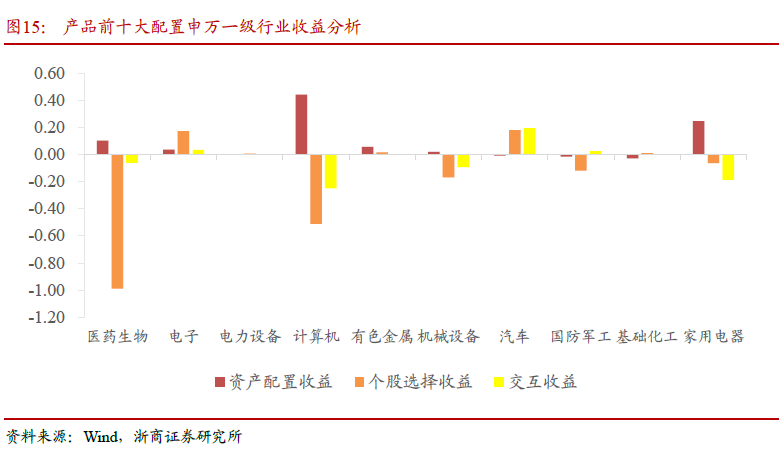

依据2022年报,产品行业配置的前十大重仓行业根据Brinson归因模型分析得到的资产配置收益与个股选择收益情况如图15所示。由图可见,资产配置收益主要来源于计算机、家用电器及医药生物行业,而行业内选股则在汽车、电子行业较为有效,此外还有银行与煤炭行业。

3.3.3. 产品策略的风格特征

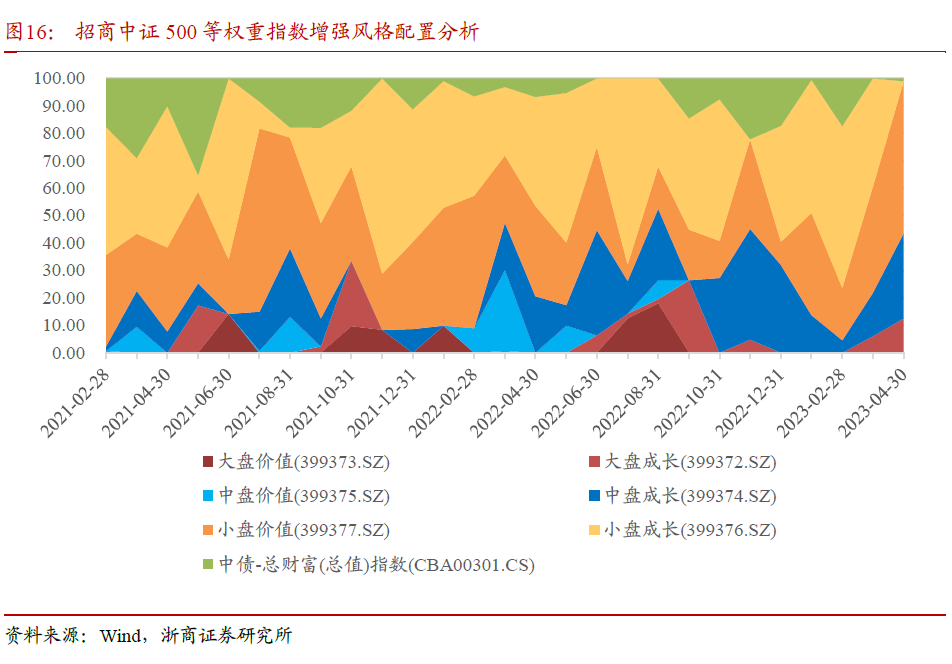

招商中证500等权重指增A的风格配置月度变化如图16所示。产品长期以来的主要配置风格为小盘价值和小盘成长,亦有比例波动来适应不同的市场风格切换。统计至2023年4月,小盘价值占比55.35%,相较于2022年平均水平有大幅提升,中盘成长占比31.17%。从风格配置来看,产品近半年来在中小盘风格上的配置与市场疫后恢复期行情相匹配。

04

总结

当下时点配置价值类资产更为适宜,防御性行业与低估值个股较为稳定;高分红率提供稳定收益。疫后恢复期以来,由强预期弱实现转向弱预期弱实现。以中小市值股票较为集中的计算机、机械设备等行业是近期公募基金仓位上调的目标行业,中小盘风格有较高可能性延续优势行情。中证500股票池投资价值正在稳步上升。

年初至今,500等权指数收益表现优势明显,年化收益率及年化夏普均高于主要宽基指数。等权重加权方式为指数带来了更均衡的行业分布,更分散的持股,以及更加鲜明的分红与估值风格特征。

招商中证500等权重指增产品(009726)提供了追踪中证500等权重指数的投资工具,在复制指数投资的基础上,采用80%仓位指数投资与20%仓位积极投资的方式进行资产配置。产品盯住中证500等权重指数,既复制了等权指数分散持仓的优势,又能兼顾持仓股票流动性。自成立以来,招商中证500等权重指增产品实现了市场同类产品前10%的业绩,其投资规模的增长也反映出投资者的认可程度逐步上升。

在资产配置和股票投资主动管理策略方面,招商中证500等权重指增产品近期提升股票市值投资占比,并在风格配置上从过去小盘成长占长期主导的模式向中小盘价值转变,适应当前存量博弈的市场环境,有望延续高收益风险比的市场表现。

05

风险提示

本文中的收益指标等指标均限于一定测试时间和测试样本得到,收益指标不代表未来。股票型基金存在大盘下跌风险,大盘出现大幅下跌时需谨慎。

本报告对于基金产品、指数的研究分析均基于历史公开信息,可能受指数样本股的变化而产生一定的分析偏差;指数未来表现受宏观环境、市场波动、风格转换等多重因素影响,存在一定波动风险;本报告不涉及证券投资基金评价业务,不涉及对基金产品的推荐,亦不涉及对任何指数样本股的推荐。

详细报告请查看2023年06月05日发布的浙商证券金融工程专题报告《招商中证500等权指数增强分析报告》

法律声明:

本公众号为浙商证券金工团队设立。本公众号不是浙商证券金工团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

本篇文章来源于微信公众号: Allin君行