不乱于心!看了几十份名私募月报,有点“小治愈”……

“成功的选股者和股市下跌的关系,就像明尼苏达州的居民和寒冷天气的关系。”

——彼得·林奇

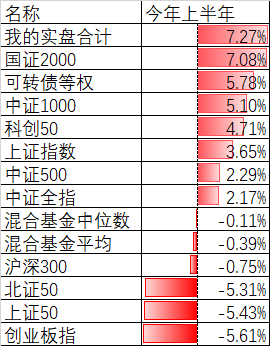

9月的市场持续低迷,回吐了8月出政策后反弹的很多成果,交易量也创下了极低的水平,一度跌破6000亿。

只有红利指数表现良好,上涨了近3%。其他基本都是跌的:沪深300下跌2%,上证50下跌0.1%,中证500下跌0.9%,创业板下跌4.7%,恒生指数下跌3.1%。

半夏投资李蓓在昨晚最新一篇推文中写道:“最近的股票市场也呈现一个特点,金融数据和经济数据已经回升了,甚至企业利润都已经同比增长了,但是大家不敢加仓买股票。这背后也是没信心。担心外资砸,每天焦虑的盯着看北向。北向继续卖,市场继续跌,一些投资人本来看好,却被迫止损卖出。

以我自己为例,我是真的很看好,但我现在只能留60%多的股票仓位,因为我的净值也回撤了,我需要遵守风控纪律。”

长假结束这两天,看了很多私募月度观点,尤其是我们长期跟踪的优秀投资人的一些亲笔撰文,其中有很多溢于纸面的真情实感,有困惑不解,也有踏实信念,也有些“治愈人心”的细节分享。

摘录部分出来,分享给大家。

幽暗的隧道里,已然看到了前方的光明

幽暗的隧道里,已然看到了前方的光明

“我们还在幽暗的隧道里,但已然看到了前方的光明”。世诚投资陈家琳表示,等负面因素被充分消化或者边际影响趋弱甚至转向的时候,股市的反转也就不期而至。

谈及市场的悲观,他认为“麻木”的市场对利好已经“无动于衷”反而是件好事,说明“弹簧”已经被压得够紧。一旦外部稍有风吹草动,平静的市场很可能“干柴烈火”,一点即燃。

“当大多数人觉得投资容易赚钱的时候,往往是资产价格普遍较高而内在隐含回报率不足的时候”,静瑞资本余小波表示,投资从来就不是容易的事,“在普遍担忧之时,资产价格较为充分地隐含了各种风险预期”。

近几个月密集走访微观企业,余小波更深刻感知到实体中进一步扩大的好坏差异。他表示,中国相比许多单一经济体而言,在产业和市场上拥有广大的战略纵深,以及最为勤奋的企业家群体。

最近登山越野的余小波,还在月报中分享了几条既适用于登山更适用于投资的经验之道,比如长途路上重要的是稳定节奏而不是冲刺;半途最为煎熬,这时不要想太多;精气神是不可量化因素,但非常重要……

淡水泉在最新月报中写道,当前A股市场情绪低迷是投资者的共同感受。但从另一个角度看,在市场较长时间处于底部区域背景下,历史上也多次出现因为政策持续催化而扭转情绪的场景,如何把握类似于去年四季度出现的情绪扭转场景下所带来的机会,同样是当前需要思考的重要问题。

拾贝投资强调,现在的困难不完全和中国经济相关,而是因为2019年到2020年底2021年初这段时间,股价被过度透支。“经济在经历地产的鸿沟,在没有大力财政刺激的情况下,一直在缓慢的复苏才是正常的。”

“改变的契机会迟到但不会缺席”。仁桥资产夏俊杰依然写了一封极具个人风格的月度观点,面对今年以来两个经济体的走势和市场差异,夏俊杰也敢于坦承自己的困惑:

“无论是经济还是股票市场,多中空美似乎是最简单的选择。然而,截止到目前,朴素简单的逻辑却并未兑现。”

夏俊杰走心地分享了曾经遇到的两次“海油困惑”:

2021年初,中海油被美国列入实体清单,仁桥快速买入,之后的一年油价大涨,公司的业绩也涨,但海油股价却一直徘徊在低位,没有赚钱。

2022年俄乌战争之后,海油股价上了新台阶,判断120美元的油价不可持续,于是仁桥开始减持,油价是跌到了70美元上下,但其股价反而在2023年迭创新高。

夏俊杰说,“今天的中国就好似2021年的海油,尽管节奏难把握,但经济见底回升的方向是确实的,不过股价的表现持续低迷,让人失望和困惑;

而如今的美国也可能似今天的海油,基本面难讲,大概率向下,但市场的预期未变,股价仍然十分强势”。

他还分享,自己非常赞同一位认为“中国股票很便宜,如果是自己的钱愿意全部买成中国股票”的美国机构投资者。

这位投资者认为,尽管中国经济增长可能有所放缓,但这些企业都还在增长,生命力还是很旺盛,效率也非常高。

这让人想起英国老牌机构Baillie Gifford(柏基投资),前两年也在不断减持在中国的头寸。但是最近,BG的目光再次盯住中国。

原因是,“中国市场依然大有可为,中国企业具备两个独特优势,一个是富有创新精神的土壤,另一个是长期的产业支持政策”。

BG的持仓中,有在这种环境下成长起来的宁德时代、阿里云平台、药明康德、隆基绿能等,其旗舰基金Scottish Mortgage中表现最好的持股公司,也是中国的拼多多。

中美利差压制A股的历史正在终结

9月,随着10年期美债收益率骤然跳涨迭创多年以来最高点,中美利差倒挂幅度相应扩大。很多人担忧,中美利差将持续压制A股的市场表现。

但不少私募认为这种担忧似乎“杞人忧天”。

“既然美股可以抢跑,A股为什么不可以?”陈家琳认为,中美利差压制A股的历史正在终结:

“按最新美联储会议纪要的指引,首次降息最早在2024年下半年才可能出现——美股的“抢跑”可是够厉害的。中美利差到了今天这个极限位置,边际上已经难以对A股进一步施压。”

陈家琳认为外资撤退的影响被过分夸大:

“占市场成交量超过90%的国内投资者天天盯着占比不足10%的外资、由后者的高频流向决定短期市场的涨跌,这即便不是一个国内投资者的耻辱,也是一个天大的笑话。”

对于北上资金的持续卖出,拾贝认为这是在砸一个大坑。“他们可能搞错了,就和他们在2020年底2021年初和其他机构投资者一道搞出很大的蓝筹股泡沫一样。”

“天下没有免费的午餐”。拾贝表示,“如果后面美国财政政策的不可持续,叠加通胀下不来,那就是最糟糕的组合”。

在拾贝看来,中国经济已经逐步完成了对自我的重新认知,以地产为资源转换枢纽的阶段已经过去,以高质量发展为格局的巨大转变正在发生。

在变局发生时,生产能力才是生产力的真实体现,而不是货币化的价格。比如疫情时能造多少口罩和疫苗才是能力,而不是拥有多少名义货币。

和聚投资认为,从内因看,政策面的催化、新老周期完成交替需要足够长的时间,但目前来说速度已经相当可观;

从外部环境看,美联储极其鹰派的加息政策不能长久,美国2024年是选举年,巴以冲突,以及去全球化的趋势持续升级等等,都增加了不确定性,却也给我们提供了更多的机会。

叙事在一定程度上会扭曲现实

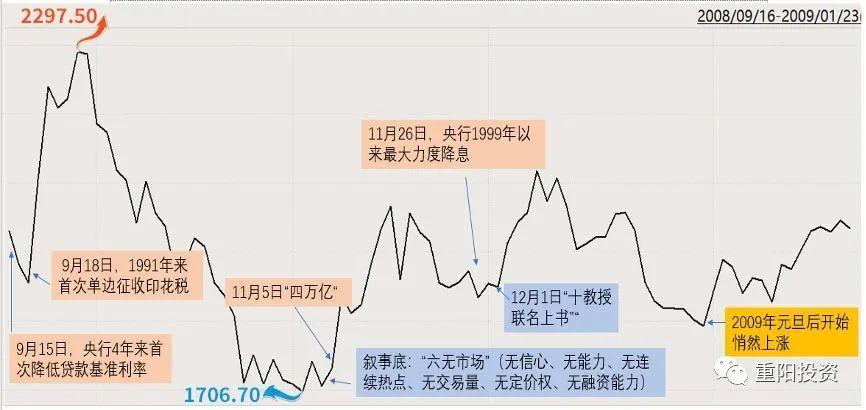

10月的重阳来信,借用了诺贝尔经济学奖得主罗伯特·席勒《叙事经济学》中的概念,还原了2008年大熊市底部以及2009年初市场反转时的股市叙事形态。三次复盘非常有意思:

淡水泉在最新观点中透露,9月小比例参与了部分高股息类资产,以及结合主题因素和基本面改善潜力,买入了部分汽车相关标的。

淡水泉还提示,两个因素值得关注:1)自上而下看,政策发力的节奏和力度依然是影响市场预期的关键;2)从自下而上维度,寻找能够穿越经济周期波动、三季报能超预期的企业仍是结构性机会的主要来源。

而从投资组合管理的角度,其当前的优先目标是,当转机的场景发生时,组合要具备足够的弹性。

- 小彩蛋 -

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

本篇文章来源于微信公众号: 聪明投资者