五星评级,却不受基民追捧的那些基金 (2)

那些被评为5星的绩优基金,但因为种种原因却不受市场追捧。基金的规模有些甚至迷你的“可怜”。

对于有掘金耐心和胆量的基民,这些优秀的基金堪称市场的“甜点”。这是本系列的第二篇。第一篇可看五星评级,却不受基民追捧的那些基金 (1)。

栾江伟:中信建投甄选混合

在写第一篇时,许多基民认为我对“不受追捧”的界定太宽松,比如周智硕这种已经限购的,显然算不上不受追捧。其实,五星是第一条件,不受追捧则是相对宽松的条件,毕竟我是按照40亿元卡线,没压得更低。

不过,这一位。我想绝对符合“不受追捧”的标准。

毕竟,栾江伟目前的总管理规模不过23.67亿元,本文提及的中信建投甄选混合规模6.7亿元。

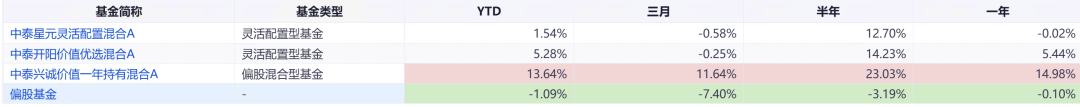

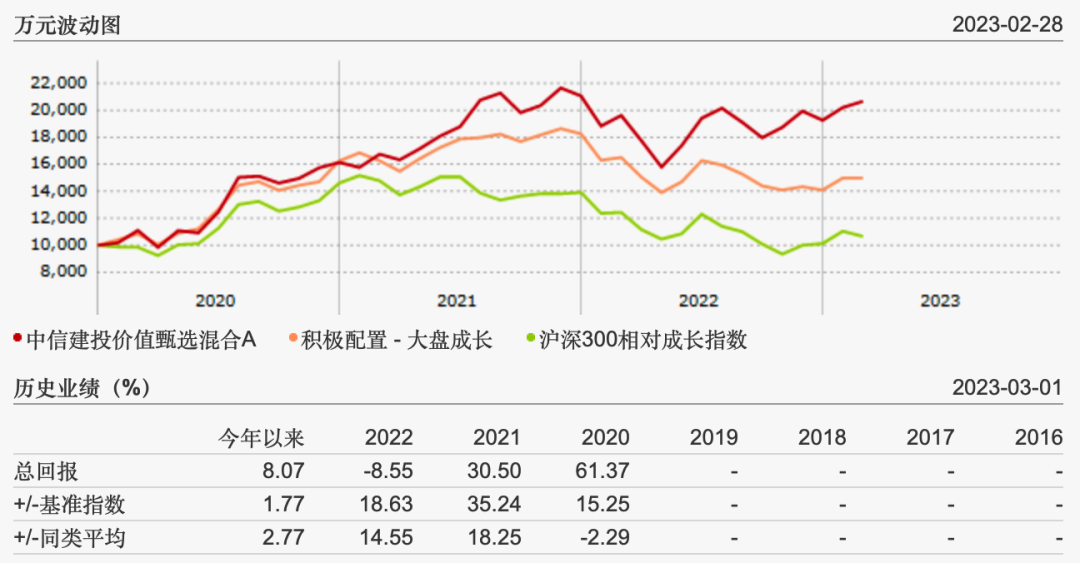

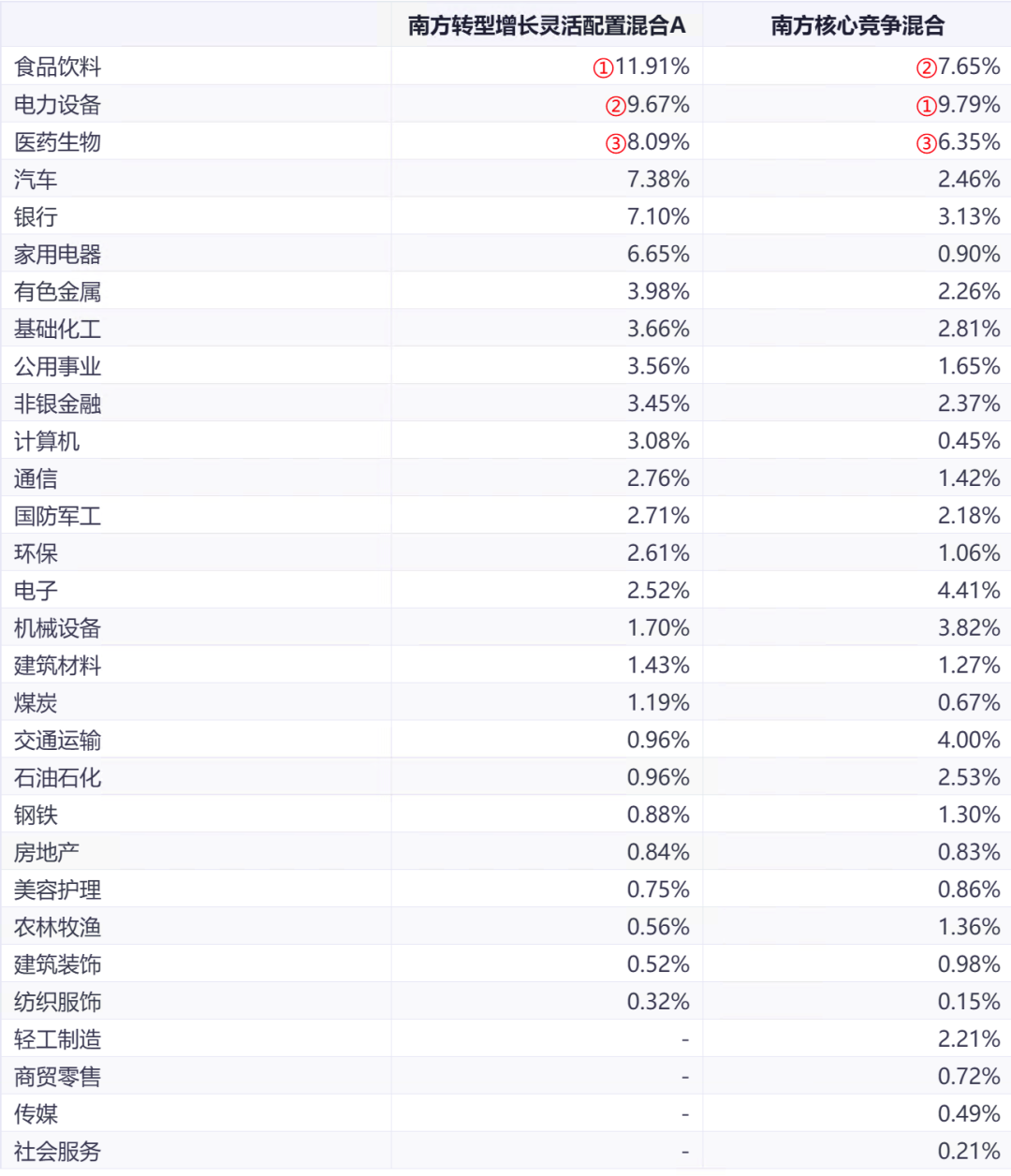

下图是晨星给出的逐年业绩图表,我想光光是2022年微跌8.55%的抗跌,与2020年和2021年的进攻性,应该就已经颇为吸引人了。

数据来源:晨星网

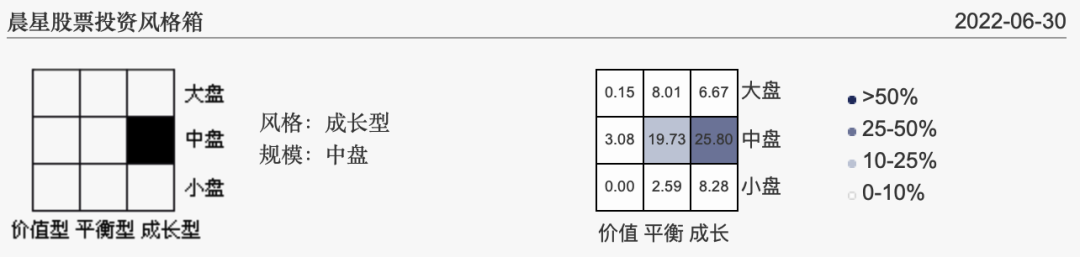

根据晨星的分类,中信建投甄选混合被归类至积极配置-大盘成长基金,但是最近一期2022年年中的风格九宫格,却是将其归类为中盘成长。

其实这两者的不一致,恰恰是栾江伟的一大特色——积极的行业轮动。

下图是中信建投甄选混合的近年重仓行业一览,可以看到栾江伟的轮动力度还是相当大的,有色金属可以从2021年末的6.34%飙升至2022年年中的21.44%。

数据来源:iFind 制表:EarlETF

平心而论,栾江伟的行业均衡度,并不算非常符合我的审美,前三大45%上下的权重,还是不够分散。

但是依然让我觉得必须要关注他的,是重仓股揭示的另一种风格。

数据来源:iFind 制表:EarlETF

是的,栾江伟的十大重仓股,除了前两名,大多数都只有两个多点的权重。这种重仓股的分散度,堪比林乐峰了。

栾江伟早年在新华基金,后来跳槽到中信建投,所以其业绩有一段空窗期,但总体来看,还是有持续的超额收益。

虽然栾江伟的业绩还是不错,不过市场的关注度应该算相当低。

几乎找不太到像样的访谈类资料,下面两篇一篇是券商的研究报告,另一篇是中信建投自家的推文,只能权当补充去看了。

当然,栾江伟没有受到资金的追捧,或许与其行业轮动的风格相关,这类基金经理业绩会不错,但市场往往存在各种担心。但对我而言,作为组合中的一小部分仓位,其实有其可取的价值。

卢玉珊:南方核心竞争混合

EarlETF的老读者应该知道,我对林乐峰的南方转型增长情有独钟,爱的就是他均衡行业下的稳健——相比之下,我并不太喜欢机构大爱的周雪军的海富通改革驱动,后者在食品医药上暴露不足。

当然,也有很多读者让我寻找下一个林乐峰,看来对于行业均衡分散风格的基金经理,情有独钟的也不少。

不过,之前看了不少,没发现特别好的。这次筛选才发现,真是众里寻他千百度,那人却在灯火阑珊处。

是的,我要说的,是同属南方基金的卢玉珊。

不知道是企业文化还是我个人偏好的原因,我大爱的林乐峰和此次新发掘的卢玉珊,都不是传统权益基金的成长路径,林乐峰是固收大佬跨界,而卢玉珊则是保本基金出身。

今次提及的南方核心竞争混合,也是从保本基金转型而来。

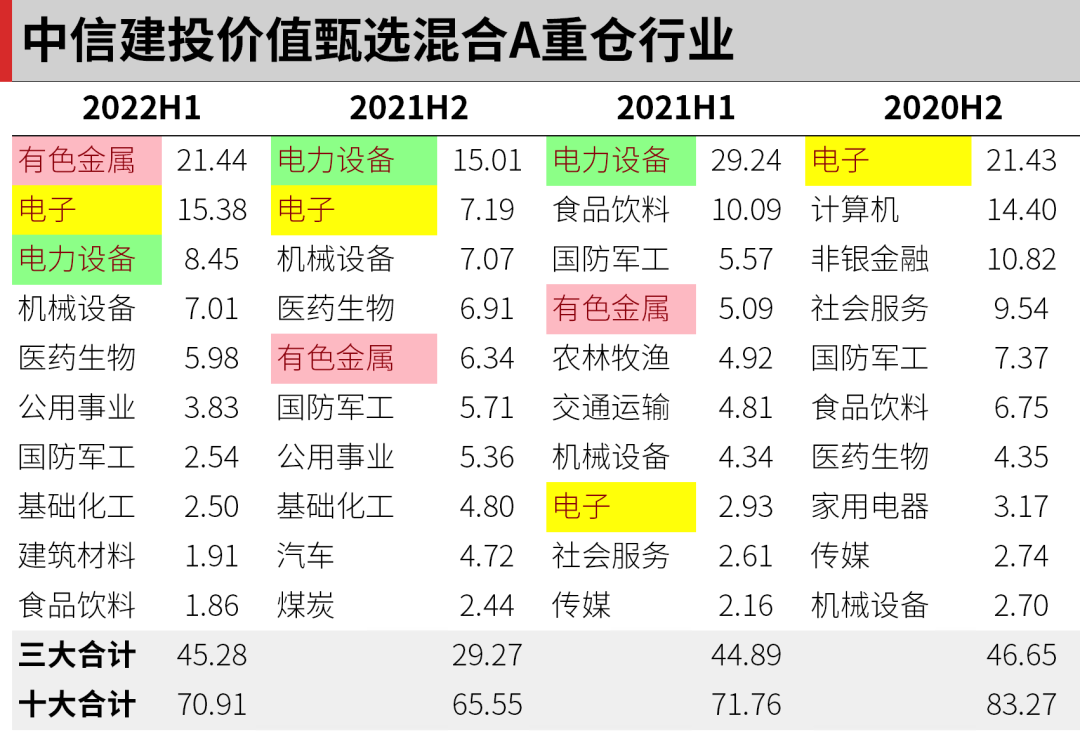

下表是晨星网给出的基本收益情况。需要提醒一句,2019年之前这是一只保本基金,所以其收益表现可以忽略不计。

数据来源:晨星网

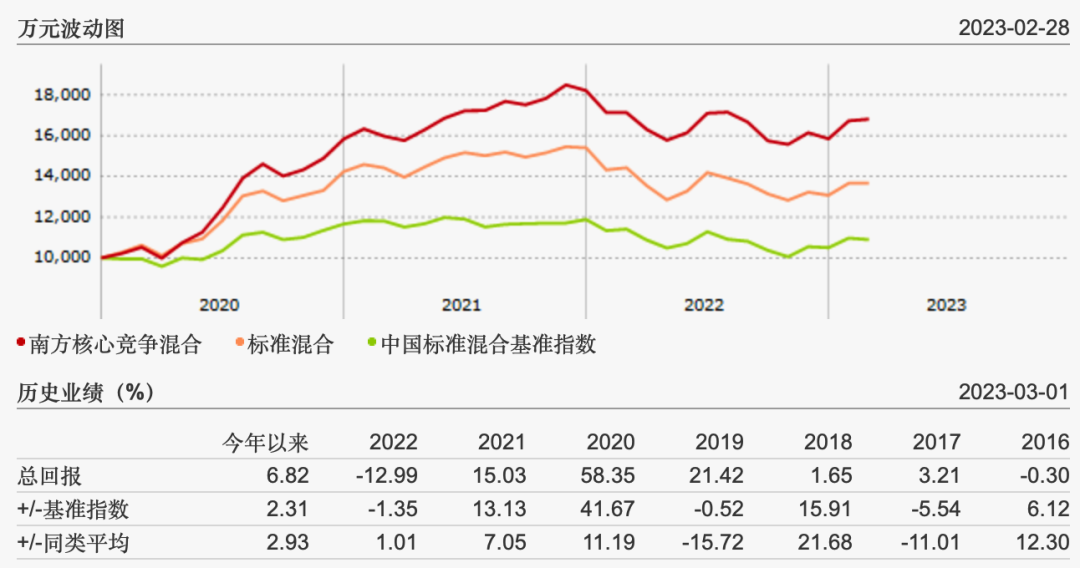

为什么看南方核心竞争混合顺眼,看看他的行业分布,一般第一大行业就是10到12个点左右,无论行情如何,食品饮料医药生物都配置,银行也不会漏,这种还是相当均衡的布局。

数据来源:iFind 制表:EarlETF

当然,卢玉珊的行业配置,与林乐峰有差异,下表来自iFind,是2022年年中的全部持仓分布,可以看到卢玉珊的行业涉猎程度,比林乐峰更甚。

数据来源:iFind

从权重股来看,卢玉珊与林乐峰也有差异,而且权重股分散度更强,十大权重股中竟然除了前二名,占净值都在1%以下,这是堪比许多量化基金的分散度了。

数据来源:iFind

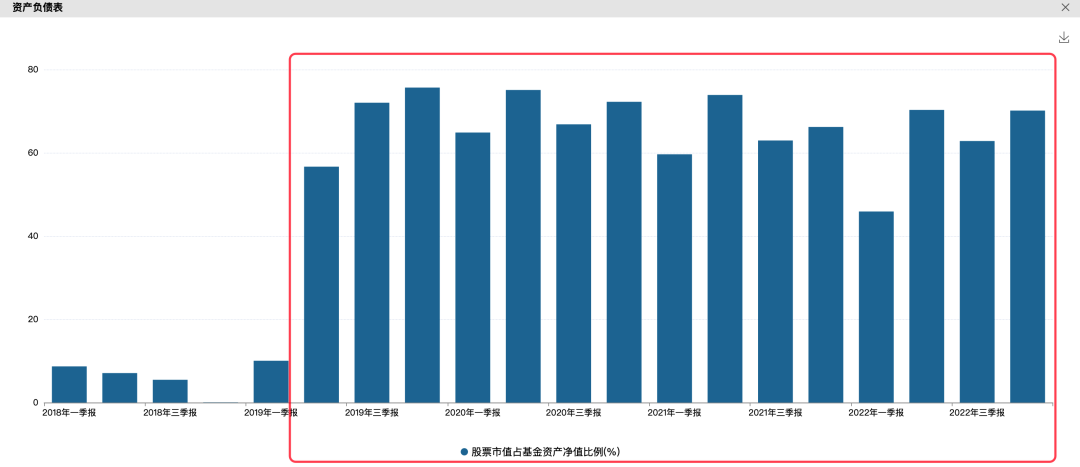

林乐峰和卢玉珊还有一个重大的差别:仓位控制。

林乐峰的南方转型增长常年九成仓,而卢玉珊的南方核心竞争混合,权益中枢大概就是七成左右,而且权益仓位比重变动颇为频繁。

数据来源:Wind股票

对此卢玉珊有过这样的表述:

因为我管理的是灵活配置型的产品,所以股票仓位的选择有比较大的灵活性。整体来看,我会根据两方面的因素来决定股票仓位:一方面我们比较看重股债利差模型,在今年初,这个模型确实达到了一个比较极值的位置,那个时候显示整个权益资产的性价比不是很高,所以我们从年初就有一些减仓的动作;4 月份的时候,我们再用这个模型去看,就发现它又到达了另外一个极值,也就是说随着市场长达四个月的下跌,权益资产又获得了很好的性价比,所以我们是基于这个原则去进行权益仓位的选择。另一方面是自下而上来看,我也会根据持有的股票来判断。站在年初的位置,其实很多持仓并不能给到充分合理的回报,所以我们就对相关的个股也进行了一定的减仓操作。仓位的择时会参照这两方面的因素决定。

仓位低,当然前两年是吃亏的,其业绩是不如南方转型增长的。

数据来源:iFind

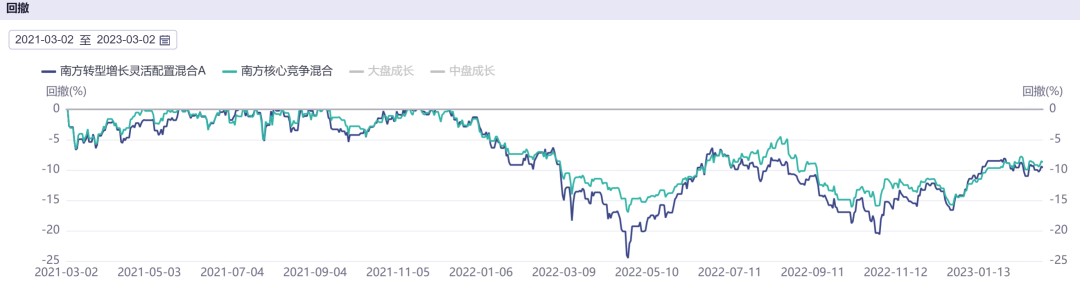

当然,仓位是双刃剑。至少从动态回撤来看,南方核心竞争是要好许多的。

数据来源:iFind

如果你对回撤的规避,要比收益来的更为看重,那么卢玉珊这只或许真是林乐峰更好的替代品。

毕竟,南方核心竞争目前规模只有区区2.09亿元,卢玉珊整个管理规模也不过28.94亿元,虽然目前管了7只基金,但没有规模超过10亿元的。

数据来源:Wind股票

关于卢玉珊,这篇访谈也可一看。

田瑀:中泰开阳混合

田瑀和他的中泰开阳,对于EarlETF的老读者应该不陌生。前不久,我刚刚写过一篇,《固执的灵活》,有兴趣的可以一看。

田瑀和姜诚,堪称“中泰双壁”,在2021年及之前,田瑀的业绩更出挑,但2022年,姜诚姜老板深度价值的风格,以逆势的表现,成功登顶“百亿基金经理”,相比之下,田瑀反而有些落后了——不过我在很多场合说过,2023年我看好田瑀多过姜诚。

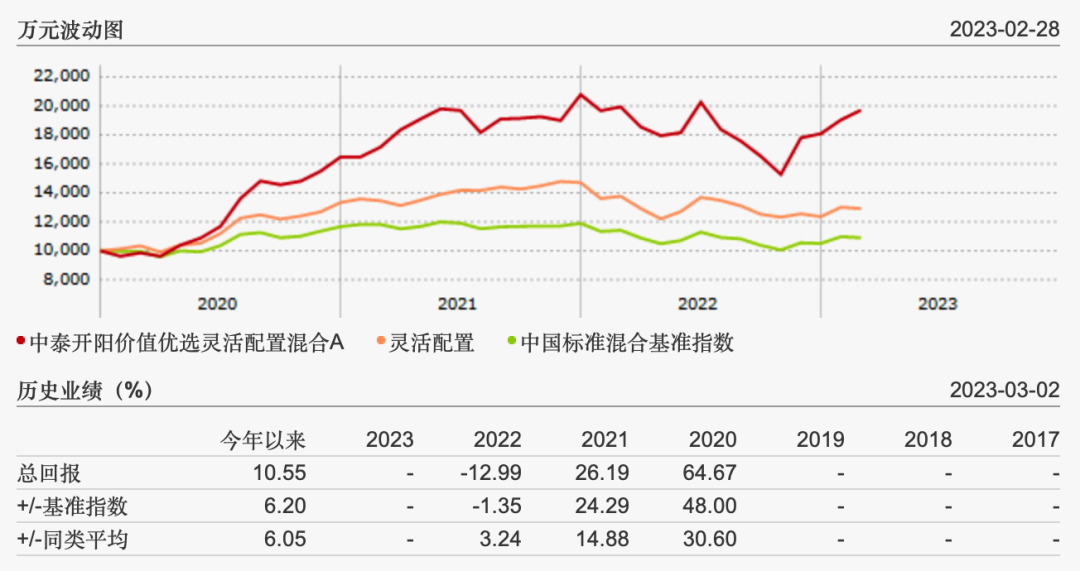

在晨星的分类下,田瑀的中泰开阳属于灵活配置型基金,2022年年中的风格九宫格是大盘平衡。

以历史业绩来看,其实田瑀的中泰开阳绝对对得起“五星评级”,2020年和2021年都有极强的进攻性,2022年的防守力度也不错,只不过有姜诚的2022年业绩对照,显得没那么优异。

数据来源:晨星网

从投资风格而言,姜诚是深度价值,田瑀相比姜诚,对估值的宽容度更高一些,略带成长属性。

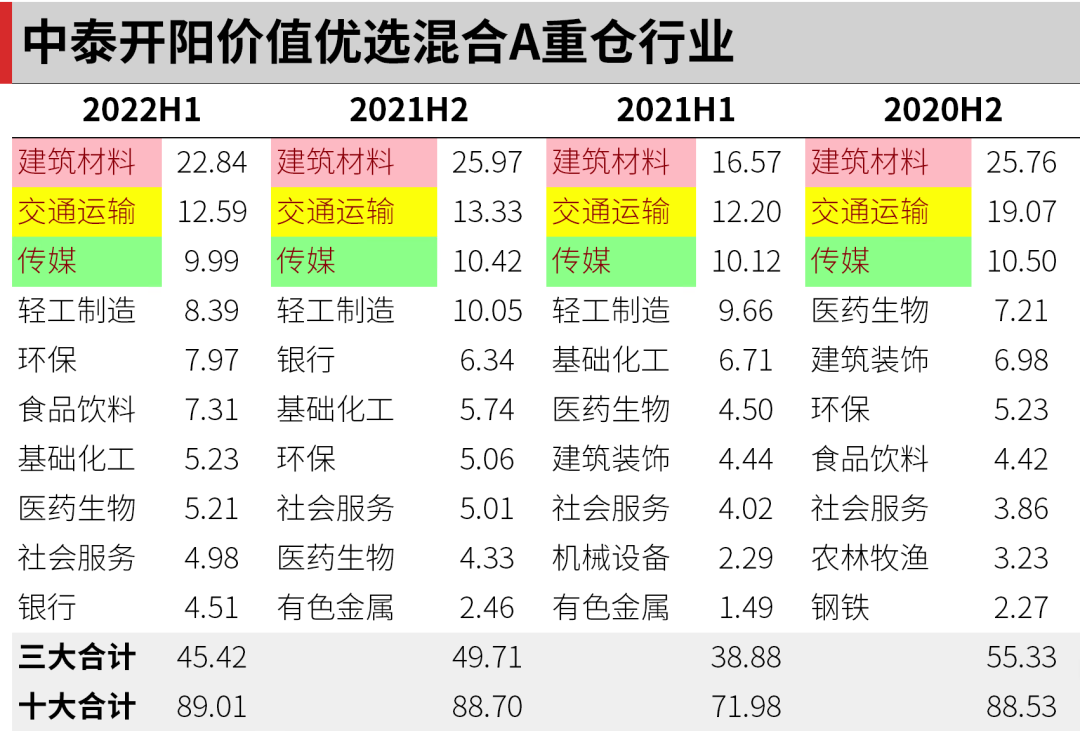

从行业来看,田瑀并不算我审美意义上的均衡行业的,但也还不到离谱程度,除了建筑材料比重高一点,其他还算总体分散——对于稀缺的价值类基金经理,我在行业均衡性上的要求还是比较宽容的。

数据来源:iFind 制表:EarlETF

当然,对于田瑀这样自上而下风格的基金经理,行业的分布,其实意义不大。因为对他而言,有时候是看中一家公司,而不是对应的行业。比如田少对吉比特的爱,听他聊过。这种爱,其实只是对吉比特,而并非对背后的整个行业。

目前田瑀在管三只基金,总规模才35.03亿元,还不如姜老板的中泰星元一个基金大。

当然,这不是坏事,沧海遗珠,才是专业基民有价值的地方。

好了,还有哪些沧海遗珠,第三篇继续。

本篇文章来源于微信公众号: EarlETF