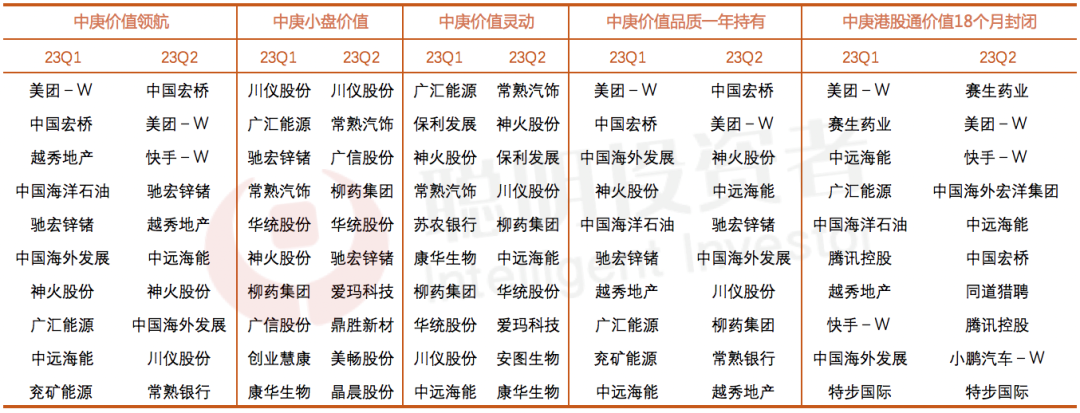

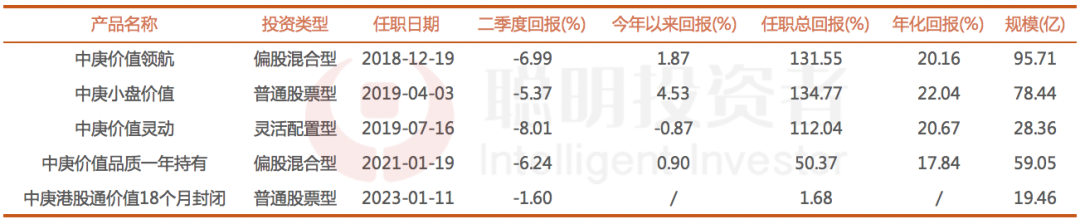

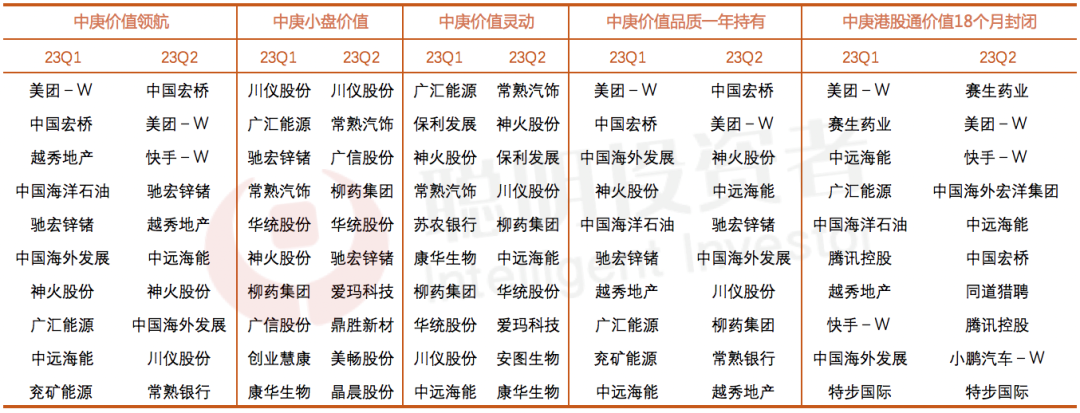

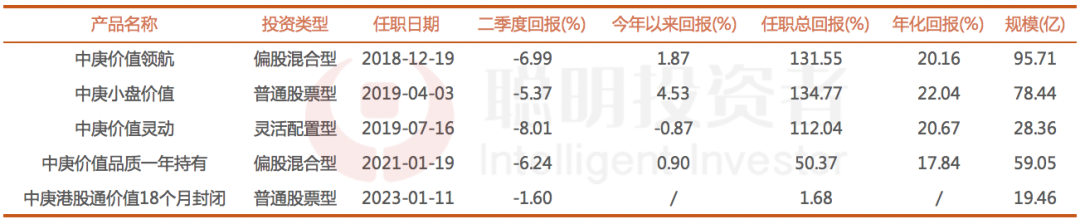

昨天,“积极生”丘栋荣披露了旗下5只基金的二季报。因为多数重仓股在二季度都有不同幅度的下跌(除川仪股份、柳药集团、常熟汽饰、中国海外宏洋集团、小鹏汽车、赛生药业等外),导致丘栋荣在管的5只产品二季度业绩全线告负。但如果看丘栋荣今年以来的业绩,仅价值灵动目前稍有亏损;管理超三年的3只产品,目前年化回报都保持在20%以上。他会在整体市场机会上看风险收益比指标,在选择个股上,深入研究企业基本面和竞争优势,同时非常注重交易的价格。而在二季报中,丘栋荣的调仓同样体现了他的低估值策略思路,虽然港股波动较大,依然逆市加仓了快手这样年内下跌较多的公司。而对于今年涨幅不小的中国海洋石油,丘栋荣则是选择卖出。在季报中,他提到要关注估值处于历史低位的价值股,重点关注供给端收缩或刚性行业,及其在需求复苏情况下的潜在弹性。在基金规模方面,丘栋荣二季度最新规模为281.03亿,较一季度的320.13亿下降了39.1亿,其中价值领航降低16.29亿,小盘价值降低8.33亿,价值灵动降低5.92亿,价值品质一年持有降低8.26亿,港股通价值18个月封闭降低0.32亿。丘栋荣目前在管的5只基金,股票仓位均保持在92%以上进行高仓位运作,仓位最高的港股通价值18个月封闭达到98.18%。 中国宏桥取代美团成为第一大重仓一季度丘栋荣曾精准重仓美团,把去年三四季度陆续抛售的美团又买了回来,完美做了一场波段。二季报显示,美团依然在丘栋荣的重仓,但是中国宏桥取代美团成为价值领航和价值品质一年持有的第一大重仓。此外,快手、川仪股份、常熟银行取代中国海洋石油、广汇能源、兖矿能源成为价值领航的前十大重仓;爱玛科技、鼎盛新材、美畅股份、晶晨股份取代广汇能源、神火股份、创业慧康、康华生物成为小盘价值的前十大重仓;常熟汽饰取代广汇能源成为价值灵动的第一大重仓,爱玛科技、安图生物取代广汇能源、苏农银行成为价值灵动的前十大重仓;川仪股份、柳药集团、常熟银行取代中国海洋石油、广汇能源、兖矿能源成为价值品质一年持有的前十大重仓;赛生药业取代美团成为港股通价值18个月封闭的第一大重仓,中国海外宏洋集团、中国宏桥、同道猎聘、小鹏汽车取代广汇能源、中国海洋石油、越秀地产、中国海外发展成为港股通价值18个月封闭的前十大重仓。丘栋荣合并持仓的前十大重仓股为中国宏桥、美团-W、川仪股份、驰宏锌锗、神火股份、中远海能、快手-W、中国海外发展、越秀地产、柳药集团。总体来说,丘栋荣在二季度加仓幅度最大的是快手(630.05%),其次是川仪股份(55.53%)和中国宏桥(22.59%),其他都是不同幅度的减持。对于快手(也是谢治宇的重仓股),丘栋荣最早在2022年一季度曾重仓过,当时是直接买到了价值领航的第四大,紧接着二季度减持18.38%降至第八大,三季度退出前十大,年报显示四季度末仅持有8.88万股,位列第89。自2022年以来,快手就一直呈现下跌趋势,虽然中间也有过几次反弹,今年以来,快手已经下跌了16.12%。某种程度上,丘栋荣对快手的加仓,或许反映了其对于快手当下估值水平的评判。此外,丘栋荣减持了不少能源股(石油和煤炭),比如中国海洋石油港股、广汇能源、兖矿能源等,但小幅增持了远洋油气运输巨头中远海能。丘栋荣此番重点加仓的快手和中国宏桥,都是港股上市公司,而丘栋荣在季报中也再次表示了对港股的看好,认为港股性价比依然很高。“港股二季度振幅较A股更大,港股整体估值水平基本处于历史较低的10%分位左右,港股性价比很高,且部分公司具备稀缺性,继续战略性配置。”而对于今年偏主题的市场,丘栋荣称:“2023年二季度,国内经济慢节奏修复。长短期因素映射,叠加政策重心在于产业转型和安全,市场突出了偏主题性的机会。理解政府通过长期和累积政策推动经济平稳增长,企业更主动去适应环境的变化,如工业企业更快速地去库存。海外主要是美国经济的K型特征,高利率水平维持时间更长,远期风险仍需保持关注。“从估值上看,丘栋荣认为,当下A股整体估值水平至历史低位,10年国债单边下行至2.64%的低位,中证800股权风险溢价上升至0.86倍标准差水平,息债比则处于历史100%分位。经济温和回升仍有利于企业盈利见底回升,权益资产对应了更高的风险补偿水平,机会大于风险。从结构上看,随着股价回落和业绩消化,显而易见的高估值公司比例较大幅度降低,机会更广泛分布在价值股和产业转型预期的成长股中。他强调:“我们的配置较为均衡,更关注企业的基本面持续改善和盈利能力的提升。”关注互联网、医药、估值处于历史低位的价值股、低估值但有成长性的成长股在二季报中,丘栋荣再次强调了坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,构建高性价比的投资组合。1.估值至低位、业务稳健但成长属性强、未来弹性较大的互联网股和医药科技股。如港股互联网股兼顾确定性和成长性,1)供给格局带来确定性。消费继续复苏和用户习惯不可逆,平台的渠道价值仍有稀缺性,竞争相对可控,互联网产业链平台议价能力凸显,叠加降本增效,大幅度提升利润水平和盈利质量。2)价值链纵深扩张引领成长性。政策温和,创始人回归有望增强组织创新的信心和活力,AI等新技术手段带来新机遇和调整,进一步夯实核心业务和探索高价值场景。3)互联网板块呈现出系统性的低估值特征,回购进一步增强股东回报,市场可能过度低估了其收入端的韧性以及高估了非理性竞争带来的利润不确定性。如港股医药科技股估值回归理性,具有较大的创新可能性,1)药械产品具全球竞争力,格局正清晰。大量资本从涌入到退潮,生物医药产业升级迅猛,培育了一批有国际竞争力的企业和企业家,至今内外压力下重回理性与专注;2)供给引领需求。医药技术的持续升级,反哺刺激高质量的医疗需求。人口老龄化和人民生活水平提升过程中,需求确定性高,具备消费韧性;3)低位置高赔率。港股医药行业受海外流动性等因素压制,持续调整,例如一些“18A”的生物科技公司市值已低于净现金,公司抑或产品角度,都具备较好的投资回报率。2.估值处于历史低位的价值股,重点关注供给端收缩或刚性行业,及其在需求复苏情况下的潜在弹性,主要行业包括:基本金属为代表的资源类和能源运输公司,大盘价值股中的地产、金融等。(1)基本金属为代表的资源类公司,1)供给端刚性导致价格底部坚实,价格敏感。基本金属总体呈现出的低产能弹性、低库存、相对低价格的三低特征,有利存量资产价值,一旦需求好转则价格具有弹性。(2)能源运输公司,1)供给受限明确,运输船队老化,未来几年供给明显缩量; 2)石油运输需求预计稳中有升,运距拉长仍在持续发生。(3)大盘价值股中的地产、金融等。其中地产,1)房地产需求大盘不振,但结构上已确定性利好头部的优质房企,未来需求提振惠及的仍是这些头部企业;2)土地出让市场热情不高,房企坚守回报要求,新开工数据隐含未来新房供应不足的问题,有利于头部企业的优质供给;3)房地产行业被投资者厌恶,估值水平极低,优质房企具有高回报潜力。尤其港股地产股相对A股更便宜,对应的分红收益率水平极高,其隐含的预期回报水平很高。3.低估值但具有成长性的成长股,重点关注国内需求增长为主、供给有竞争优势的高性价比公司,主要行业包括有色金属加工、医药制造、电气设备与新能源、汽车零部件、轻工、机械等。(1)基于国内庞大的人口基数,能够发掘一些需求确定的细分领域。如医药制造业,疫情常态化防控后,医院诊疗秩序恢复较好,手术相关药品、耗材快速增长。最近十年来,国内企业从产品力到创新力都得到全面提升,很多细分领域进入快速进口替代阶段,在医保谈判、仿制药带量采购、DRG/DIP等政策的推动下,国产替代正在加速。(2)需求空间广阔、格局清晰、成本与技术优势领先的高端制造细分龙头。如锂电、汽车板块,前期对于竞争格局、上游价格风险的担忧带来股价压力,这些公司盈利和估值回落之后,风险得到充分释放。展望未来,随着汽车电动化、智能化对国产品牌和国产供应链影响的深化,高阶辅助驾驶临近产业爆发点,新能源车的渗透率还将持续提升,相关整车、零部件、锂电都将因此受益。(3)广义制造业中具备独特竞争优势的细分龙头公司,挖掘高性价比公司仍大有可为。如我国工业自动化和仪器仪表等为代表的制造环节渗透率提高、价值量提升。TMT行业随着AI热度抬升,整体估值较高,但仍有少数具备全球竞争力的公司中长期成长空间较大;AI对产业的拉动会在更长的周期内得到体现,国家安全自主可控和产业趋势的结合下,软硬件的国产化浪潮也会进一步演绎,将对IT产业产生持久广泛的需求拉动。我们将保持密切跟踪,以期挖掘出真正具备竞争力的公司。关于丘栋荣经常提到的PB-ROE这套低估值策略,公众号后台回复关键词“丘栋荣”,阅读更多相关内容~—— / Cong Ming Tou Zi Zhe / ——

中国宏桥取代美团成为第一大重仓一季度丘栋荣曾精准重仓美团,把去年三四季度陆续抛售的美团又买了回来,完美做了一场波段。二季报显示,美团依然在丘栋荣的重仓,但是中国宏桥取代美团成为价值领航和价值品质一年持有的第一大重仓。此外,快手、川仪股份、常熟银行取代中国海洋石油、广汇能源、兖矿能源成为价值领航的前十大重仓;爱玛科技、鼎盛新材、美畅股份、晶晨股份取代广汇能源、神火股份、创业慧康、康华生物成为小盘价值的前十大重仓;常熟汽饰取代广汇能源成为价值灵动的第一大重仓,爱玛科技、安图生物取代广汇能源、苏农银行成为价值灵动的前十大重仓;川仪股份、柳药集团、常熟银行取代中国海洋石油、广汇能源、兖矿能源成为价值品质一年持有的前十大重仓;赛生药业取代美团成为港股通价值18个月封闭的第一大重仓,中国海外宏洋集团、中国宏桥、同道猎聘、小鹏汽车取代广汇能源、中国海洋石油、越秀地产、中国海外发展成为港股通价值18个月封闭的前十大重仓。丘栋荣合并持仓的前十大重仓股为中国宏桥、美团-W、川仪股份、驰宏锌锗、神火股份、中远海能、快手-W、中国海外发展、越秀地产、柳药集团。总体来说,丘栋荣在二季度加仓幅度最大的是快手(630.05%),其次是川仪股份(55.53%)和中国宏桥(22.59%),其他都是不同幅度的减持。对于快手(也是谢治宇的重仓股),丘栋荣最早在2022年一季度曾重仓过,当时是直接买到了价值领航的第四大,紧接着二季度减持18.38%降至第八大,三季度退出前十大,年报显示四季度末仅持有8.88万股,位列第89。自2022年以来,快手就一直呈现下跌趋势,虽然中间也有过几次反弹,今年以来,快手已经下跌了16.12%。某种程度上,丘栋荣对快手的加仓,或许反映了其对于快手当下估值水平的评判。此外,丘栋荣减持了不少能源股(石油和煤炭),比如中国海洋石油港股、广汇能源、兖矿能源等,但小幅增持了远洋油气运输巨头中远海能。丘栋荣此番重点加仓的快手和中国宏桥,都是港股上市公司,而丘栋荣在季报中也再次表示了对港股的看好,认为港股性价比依然很高。“港股二季度振幅较A股更大,港股整体估值水平基本处于历史较低的10%分位左右,港股性价比很高,且部分公司具备稀缺性,继续战略性配置。”而对于今年偏主题的市场,丘栋荣称:“2023年二季度,国内经济慢节奏修复。长短期因素映射,叠加政策重心在于产业转型和安全,市场突出了偏主题性的机会。理解政府通过长期和累积政策推动经济平稳增长,企业更主动去适应环境的变化,如工业企业更快速地去库存。海外主要是美国经济的K型特征,高利率水平维持时间更长,远期风险仍需保持关注。“从估值上看,丘栋荣认为,当下A股整体估值水平至历史低位,10年国债单边下行至2.64%的低位,中证800股权风险溢价上升至0.86倍标准差水平,息债比则处于历史100%分位。经济温和回升仍有利于企业盈利见底回升,权益资产对应了更高的风险补偿水平,机会大于风险。从结构上看,随着股价回落和业绩消化,显而易见的高估值公司比例较大幅度降低,机会更广泛分布在价值股和产业转型预期的成长股中。他强调:“我们的配置较为均衡,更关注企业的基本面持续改善和盈利能力的提升。”关注互联网、医药、估值处于历史低位的价值股、低估值但有成长性的成长股在二季报中,丘栋荣再次强调了坚持低估值价值投资理念,通过精选基本面风险降低、盈利增长积极、估值便宜的个股,构建高性价比的投资组合。1.估值至低位、业务稳健但成长属性强、未来弹性较大的互联网股和医药科技股。如港股互联网股兼顾确定性和成长性,1)供给格局带来确定性。消费继续复苏和用户习惯不可逆,平台的渠道价值仍有稀缺性,竞争相对可控,互联网产业链平台议价能力凸显,叠加降本增效,大幅度提升利润水平和盈利质量。2)价值链纵深扩张引领成长性。政策温和,创始人回归有望增强组织创新的信心和活力,AI等新技术手段带来新机遇和调整,进一步夯实核心业务和探索高价值场景。3)互联网板块呈现出系统性的低估值特征,回购进一步增强股东回报,市场可能过度低估了其收入端的韧性以及高估了非理性竞争带来的利润不确定性。如港股医药科技股估值回归理性,具有较大的创新可能性,1)药械产品具全球竞争力,格局正清晰。大量资本从涌入到退潮,生物医药产业升级迅猛,培育了一批有国际竞争力的企业和企业家,至今内外压力下重回理性与专注;2)供给引领需求。医药技术的持续升级,反哺刺激高质量的医疗需求。人口老龄化和人民生活水平提升过程中,需求确定性高,具备消费韧性;3)低位置高赔率。港股医药行业受海外流动性等因素压制,持续调整,例如一些“18A”的生物科技公司市值已低于净现金,公司抑或产品角度,都具备较好的投资回报率。2.估值处于历史低位的价值股,重点关注供给端收缩或刚性行业,及其在需求复苏情况下的潜在弹性,主要行业包括:基本金属为代表的资源类和能源运输公司,大盘价值股中的地产、金融等。(1)基本金属为代表的资源类公司,1)供给端刚性导致价格底部坚实,价格敏感。基本金属总体呈现出的低产能弹性、低库存、相对低价格的三低特征,有利存量资产价值,一旦需求好转则价格具有弹性。(2)能源运输公司,1)供给受限明确,运输船队老化,未来几年供给明显缩量; 2)石油运输需求预计稳中有升,运距拉长仍在持续发生。(3)大盘价值股中的地产、金融等。其中地产,1)房地产需求大盘不振,但结构上已确定性利好头部的优质房企,未来需求提振惠及的仍是这些头部企业;2)土地出让市场热情不高,房企坚守回报要求,新开工数据隐含未来新房供应不足的问题,有利于头部企业的优质供给;3)房地产行业被投资者厌恶,估值水平极低,优质房企具有高回报潜力。尤其港股地产股相对A股更便宜,对应的分红收益率水平极高,其隐含的预期回报水平很高。3.低估值但具有成长性的成长股,重点关注国内需求增长为主、供给有竞争优势的高性价比公司,主要行业包括有色金属加工、医药制造、电气设备与新能源、汽车零部件、轻工、机械等。(1)基于国内庞大的人口基数,能够发掘一些需求确定的细分领域。如医药制造业,疫情常态化防控后,医院诊疗秩序恢复较好,手术相关药品、耗材快速增长。最近十年来,国内企业从产品力到创新力都得到全面提升,很多细分领域进入快速进口替代阶段,在医保谈判、仿制药带量采购、DRG/DIP等政策的推动下,国产替代正在加速。(2)需求空间广阔、格局清晰、成本与技术优势领先的高端制造细分龙头。如锂电、汽车板块,前期对于竞争格局、上游价格风险的担忧带来股价压力,这些公司盈利和估值回落之后,风险得到充分释放。展望未来,随着汽车电动化、智能化对国产品牌和国产供应链影响的深化,高阶辅助驾驶临近产业爆发点,新能源车的渗透率还将持续提升,相关整车、零部件、锂电都将因此受益。(3)广义制造业中具备独特竞争优势的细分龙头公司,挖掘高性价比公司仍大有可为。如我国工业自动化和仪器仪表等为代表的制造环节渗透率提高、价值量提升。TMT行业随着AI热度抬升,整体估值较高,但仍有少数具备全球竞争力的公司中长期成长空间较大;AI对产业的拉动会在更长的周期内得到体现,国家安全自主可控和产业趋势的结合下,软硬件的国产化浪潮也会进一步演绎,将对IT产业产生持久广泛的需求拉动。我们将保持密切跟踪,以期挖掘出真正具备竞争力的公司。关于丘栋荣经常提到的PB-ROE这套低估值策略,公众号后台回复关键词“丘栋荣”,阅读更多相关内容~—— / Cong Ming Tou Zi Zhe / ——

- 小彩蛋 -

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

喜欢文章,顺手“三连”吧

本篇文章来源于微信公众号: 聪明投资者

本文链接:https://kxbaidu.com/post/%E4%B8%98%E6%A0%8B%E8%8D%A3%E5%A4%A7%E5%B9%85%E5%8A%A0%E4%BB%93%E5%BF%AB%E6%89%8B%EF%BC%81%E4%B8%AD%E5%9B%BD%E5%AE%8F%E6%A1%A5%E5%8F%96%E4%BB%A3%E7%BE%8E%E5%9B%A2%E6%88%90%E4%B8%BA%E7%AC%AC%E4%B8%80%E5%A4%A7%E9%87%8D%E4%BB%93%EF%BC%8C%E5%A4%9A%E5%8F%AA%E8%83%BD%E6%BA%90%E8%82%A1%E9%80%80%E5%87%BA%E5%89%8D%E5%8D%81%E5%A4%A7%EF%BC%8C%E6%9C%AA%E6%9D%A5%E5%85%B3%E6%B3%A8%E8%BF%99%E5%87%A0%E4%B8%AA%E6%8A%95%E8%B5%84%E6%96%B9%E5%90%91%E2%80%A6.html 转载需授权!

中国宏桥取代美团成为第一大重仓

中国宏桥取代美团成为第一大重仓

中国宏桥取代美团成为第一大重仓

中国宏桥取代美团成为第一大重仓