中国股票市场上的ESG投资:利成于益

中国股票市场上的ESG投资:利成于益

——“琢璞”系列报告之七十一

近年来,ESG投资在国外发展迅速,已成为一种具有重要影响的投资方式。而在我国,ESG投资正处于起步阶段,随着监管层相关政策不断推出和国内投资者对ESG投资理念接受度的逐渐提高,我国的ESG投资将有巨大的发展空间。作为“琢璞”系列报告的第七十一篇,本文将推荐一篇对中国的ESG投资进行了详尽分析的文献:《ESG investment in China: Doing well by doing good》。该文献的分析角度、方法和相关观点对国内ESG投资研究具有参考意义,其主要结论是:

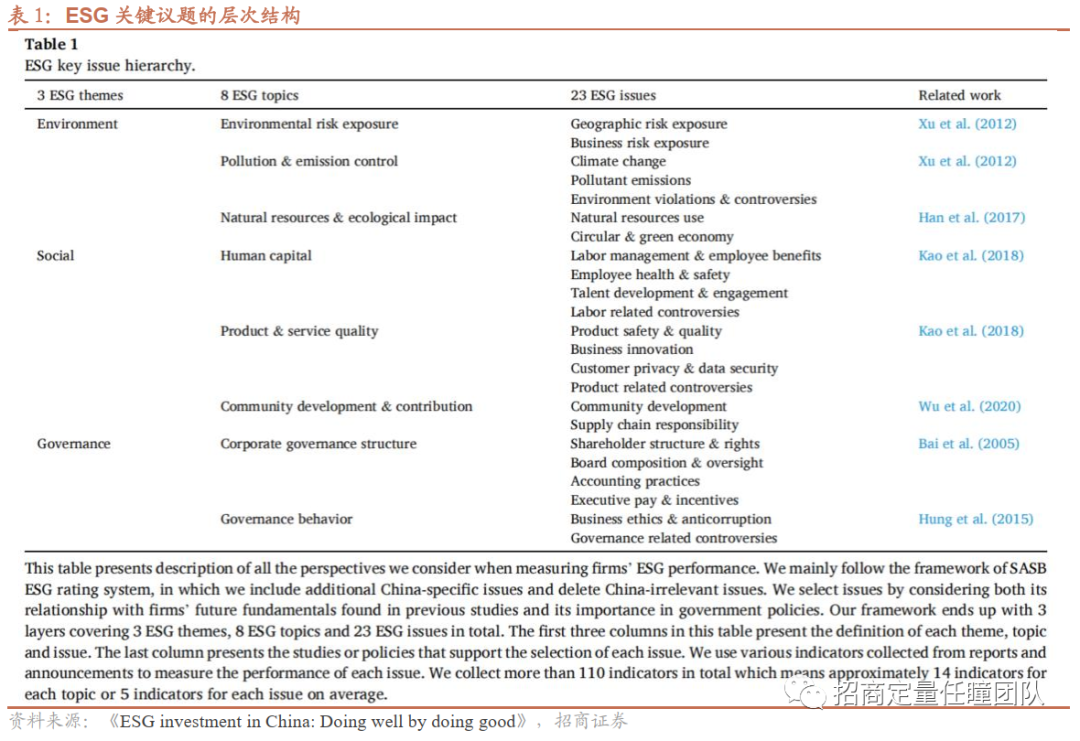

文献使用的嘉实ESG评分框架包括3个层级,共涵盖3个主题(Theme),8个议题(Topic)和23个事项(Issue),底层指标总数超过110个,部分为具有中国特色的指标,能覆盖全部A股上市公司,评分结果每月更新一次。 描述性统计结果显示,治理的平均得分高于环境和社会的平均得分,环境、社会和治理得分之间存在正相关关系,ESG得分与股票回报及公司业绩呈正相关关系。 在中国A股市场上,ESG得分高的股票表现优于ESG得分低的股票,而且这种溢价不能被常见的定价因子所解释。 高ESG股票的波动率较低,对市场的敏感性也较低,夏普比率显著更高。股市下行期间,ESG溢价更高。 ESG得分与公司未来的基本面是正相关的,并且在投资者关注度低和套利成本高的股票中,回报可预测性更加突出。 文献最后认为,目前的ESG溢价主要源于投资者对ESG隐含的现金流信息反应不足,而不是风险补偿。

风险提示:本文参考文献的研究主要基于A股市场进行,若市场环境发生变化,可能存在模型与结论失效的风险;本报告主要是介绍参考文献分析角度、思路、方法和相关观点,本报告与参考文献的结论不构成任何投资建议。

引言

作为“琢璞”系列报告的第七十一篇,本文将推荐一篇对中国的ESG投资进行了详尽分析的文献:《ESG investment in China: Doing well by doing good》(以下简称文献,作者是来自嘉实基金的陈姝、韩晓燕、张自力和赵学军)。该文献使用国际通用ESG评价框架,在其中纳入符合我国国情的ESG议题,采用NLP技术计算议题得分,对我国所有A股上市公司构建了ESG综合得分,然后深入分析了该评分结果对A股未来收益率的可预测性等问题。本文认为,该文献从理论和实践的角度有助于解决在ESG相关研究中的数据分歧问题,加深我们对中国ESG投资的理解,对推动国内ESG投资研究具有参考意义。

文献的主要内容

文献首先构建覆盖所有A股股票的ESG综合评分。现有的ESG评分流程包括3个步骤:选择议题、指标评估和分数汇总。具体来说,ESG数据供应商首先构建一个ESG评分框架,并选择ESG相关议题;然后,他们使用几个指标作为代理指标来评估公司在每个议题上的表现;最后,他们将每个公司在所有议题上的表现汇总为公司的ESG总分,形成在不同公司间可比的ESG评级或排名。

文献使用的嘉实ESG评分框架包括3个层级,共涵盖3个主题(Theme),8个议题(Topic)和23个事项(Issue),具体如表1所示。通过NLP技术,该体系从包括年度财务报告、社会责任报告、公告、通知和政府网站等来源收集原始数据,合计收集了110多个底层指标,即平均每个主题下约包含14个指标,每个事项下约包含5个指标。

对于定性指标,例如“产品安全与质量”议题可以用产品是否经过ISO质量体系认证进行刻画,该体系使用离散值(0或1)来评价;对于定量指标,如温室气体排放等,该体系使用原始值来保留尽可能多的信息;在对所有指标进行数量化评估后,将所有原始数据归一化为[0,1]内的数值,使指标之间具有可比性。

通过计算所有指标值的平均值,可得到相应事项(Issue)的分数,再计算所有事项分数的平均值,得到相应议题(Topic)的分数。考虑到环境绩效、社会责任和公司治理在不同行业中的重要性有所不同,在加总ESG综合得分时,该体系根据中证行业分类对不同行业的8个议题分配了不同的权重。最后,将每家公司的ESG得分标准化为[0,100]范围内的数值。对于环境(ENV)、社会(SOC)和治理(GOV)等三个细分项的得分,也采用类似的计算方式。尽管不同行业在不同议题的权重存在差异,但行业中性化后的ESG得分在整个市场股票中具有可比性。

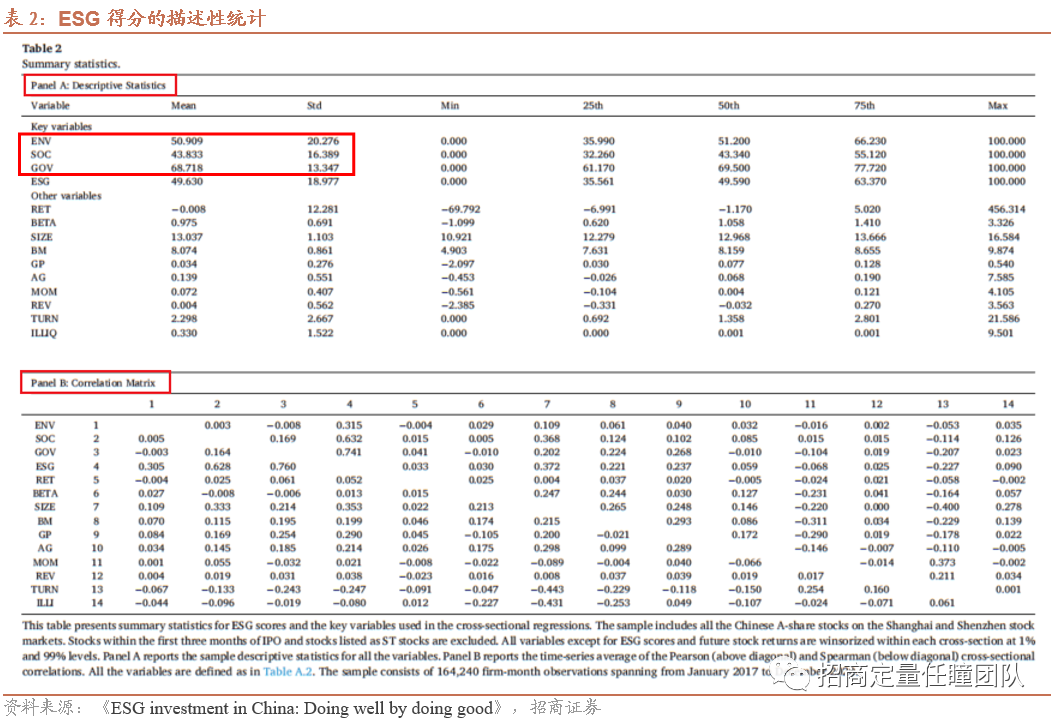

考虑到原始数据的可得性和质量,该体系的ESG评分结果起始于2017年1月1日。因此,文献后续的实证检验使用的样本为2017年1月1日至2020年12月31日期间沪深股市的所有A股股票,其描述性统计结果如表2所示。从中可知:(1)治理的平均得分高于环境和社会的平均得分,且治理得分的方差较低。这表明,大多数中国企业可能更重视公司治理,而较少关注环境绩效和社会责任。(2)环境、社会和治理得分彼此之间是正相关的。这意味着ESG投资者在这些投资目标之间没有必要的权衡(trade-off)。

在下面的实证检验中,文献进一步删除了被ST、在IPO后不足三个月或有缺失值的样本。同时,文献还对各种公司特征进行了控制,相关控制变量的描述性统计结果也显示在表2中。从中表2的B部分可知,ESG得分与股票回报及公司业绩呈正相关关系。交易数据和会计数据来自Wind数据库,总样本量为164,240份。

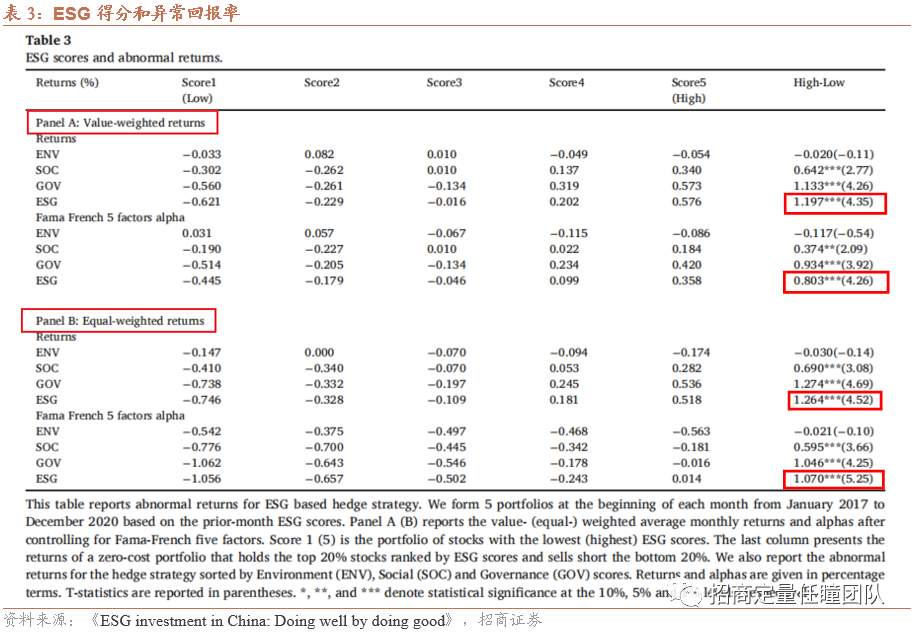

首先进行的是单因子组合检验,即根据ESG分数将这些股票分为五组,做多ESG分数最高的组合,做空ESG得分最低的组合。如果ESG分数与未来的股票回报呈正相关,那么ESG分数高的投资组合应该优于ESG分数低的投资组合。表3显示了在市值加权和等权两种方式下,每个投资组合的超额回报以及在控制住Fama-French因子后的超额回报。从中可知:(1)市值加权对冲策略的平均月回报率为1.197%(t = 4.35),年化回报率约为14.364%。(2)等权对冲策略的平均月回报为1.264%(t=4.52),年化回报率约为15.168%;(3)控制Fama-French五因子后,市值加权和等权对冲组合的超额回报率分别为每月0.803%和1.070%,数值虽然略有下降,但仍然显著。这表明,高ESG得分股票组合可以获得更高的超额收益率。

表3还进一步展示了环境(ENV)、社会责任(SOC)和公司治理(GOV)三个细分项的回报可预测性检验结果。从中可知:(1)在市值加权和等权方式下,根据公司治理得分构建的对冲组合可分别获得1.133%和1.274%的平均月收益率,根据社会责任得分构建的对冲组合可分别获得0.642%和0.690%的平均月收益率,且均在1%的水平上保持显著;(2)同样,在控制Fama-French五因子后,四个组合的超额回报率略有下降,但仍然是显著的;(3)采用环境分数构建的对冲组合均未能获得显著的收益率,可能说明目前中国的企业和投资者可以从环保活动中获得的收益比较有限。然而,文献相信,随着人们越来越重视环境保护,这些活动的收益将会在未来增加。同时,文献还发现,ESG投资者确实可以通过ESG投资对环境改善做出贡献,例如,与市场组合相比,对冲组合的温室气体排放量减少了50%以上。

总的来说,上述单因子组合检验结果表明,在ESG指标上表现更好的公司在中国市场上可获得更高的股票回报率。换句话说,ESG投资者可以在中国市场“doing well by doing good”。

2.2.2 回归结果

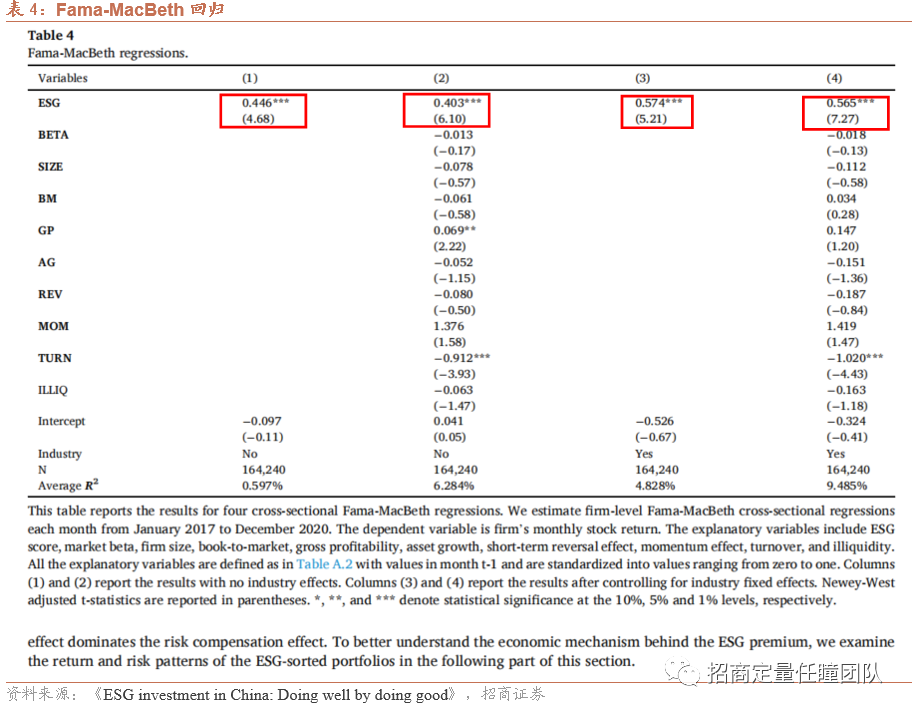

文献进一步采用了Fama-MacBeth回归(Fama and MacBeth, 1973)方法检验ESG分数对股票未来回报的可预测性。具体而言,因变量是t月的股票收益率(RET),核心自变量是第t−1月的ESG得分,其他控制变量包括市场贝塔、企业规模、账面与市值比率、总利润率、资产增长、短期反转效应、动量效应、成交量和非流动性等,所有解释变量均标准化为[0,1]范围内的数值,同时控制了行业固定效应,检验结果如表4所示。

表4中的第(1)和第(2)列展示了不考虑行业固定效应的结果,第(3)和(4)列报告了加入行业固定效应的结果。与单因子组合检验结果一致,ESG是下月股票收益率强有力的预测因子。在第(1)和第(3)列中,在加入其它控制变量之前, 的系数分别为0.574和0.446,t统计量分别为5.21和4.68,均在1%水平上统计显著;在第(2)和第(4)列中,加入市场贝塔、企业规模、账面与市值比率、总利润率、资产增长、短期反转效应、动量效应、成交量和非流动性等控制变量后,尽管ESG的系数略有下降,但相应的t统计量实际上是增加的。Fama-MacBeth回归分析的结果证实了ESG策略在中国股票市场上具有显著盈利能力。

的系数分别为0.574和0.446,t统计量分别为5.21和4.68,均在1%水平上统计显著;在第(2)和第(4)列中,加入市场贝塔、企业规模、账面与市值比率、总利润率、资产增长、短期反转效应、动量效应、成交量和非流动性等控制变量后,尽管ESG的系数略有下降,但相应的t统计量实际上是增加的。Fama-MacBeth回归分析的结果证实了ESG策略在中国股票市场上具有显著盈利能力。

上述检验结果表明,ESG评分对中国的股票收益有良好的预测作用。为了更好地探讨ESG溢价背后的作用机制,文献进一步分析了ESG投资组合的收益风险特征。

2.2.3 ESG表现对一个月以上未来回报的可预测性

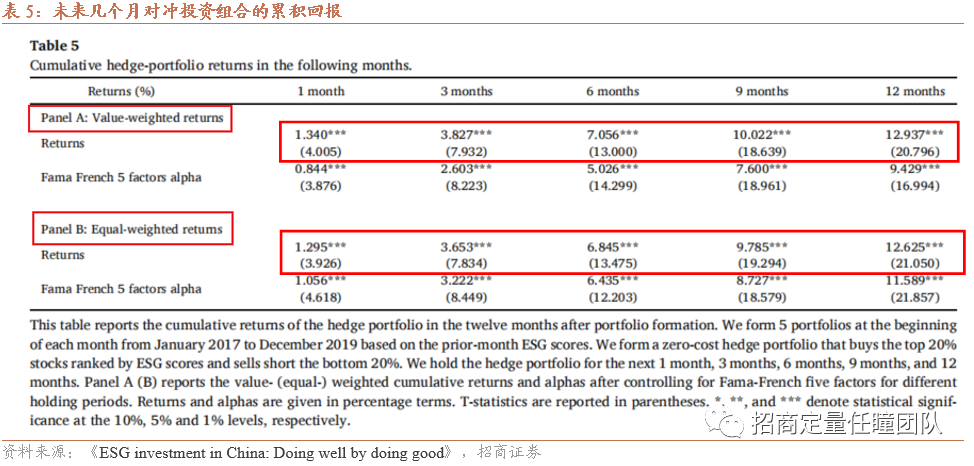

正如Pedersen等人(2021)所讨论的,投资者可能对与ESG相关的现金流信息反应不足。文献研究了ESG对股票未来长期回报的预测性,以证实反应不足现象的存在。如果ESG得分高的股票在较长时间内持续表现优于ESG得分低的股票,则存在反应不足现象。首先,根据ESG分数将这些股票分为五个投资组合,并构建一个对冲投资组合,做多ESG分数最高的一组股票,做空ESG分数最低的一组股票;然后,在接下来的1个月、3个月、6个月、9个月和12个月内持有对冲投资组合,以观察其累计收益的变化。如果投资者对ESG信息反应过度,对冲投资组合在较长的持有期内会出现收益反转;相反,如果投资者对ESG信息反应不足,则会观察到收益持续上行。表5显示了长期持有该对冲组合的收益和控制Fama-French五因子后的超额收益。可以发现,ESG对冲投资组合在12个月内的累计回报率呈现持续上行态势,且没有反转迹象,这证实了投资者确实对ESG信息反应不足,并最终导致对ESG表现的错误定价。

2.2.4 ESG表现与组合投资风险的关系

对ESG溢价的另一种解释可能是,ESG得分较高的股票面临着更高的风险。实证研究中对于ESG投资是否能降低风险还存在一些争议。一些研究发现,ESG表现与投资组合波动性呈正相关,而且ESG策略在经济衰退期间表现更差(Copp et al., 2010; Ng and Rezaee, 2020; Richey, 2020);Lakonishok等人(1994)认为,如果投资组合波动率较高、或是在经济衰退期间表现较差,则组合的超额回报可被视为对投资者承担较高风险的补偿。因此,沿着Lakonishok等人(1994)的思路,文献考察了ESG分组组合在不同风险测度下的表现,以确定风险补偿的解释是否成立。

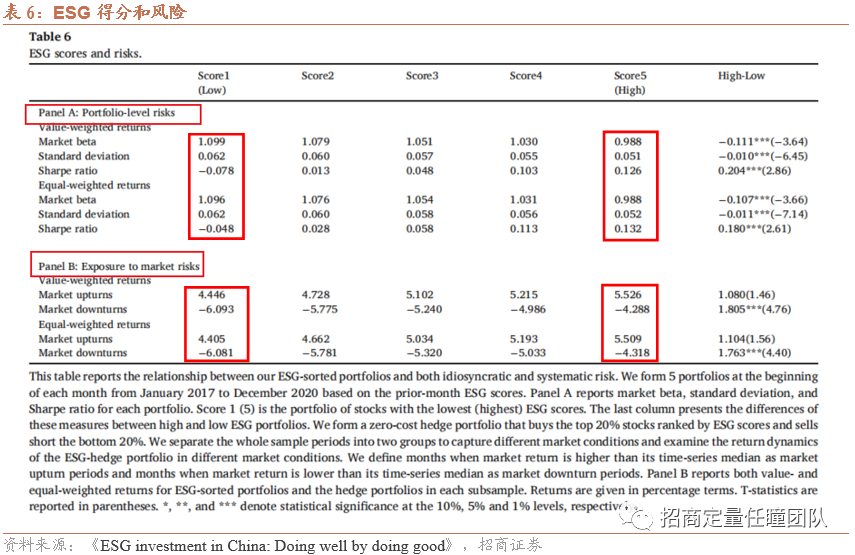

首先,文献比较了传统风险指标在ESG分组组合中的表现,以判断ESG溢价是否与较高的投资组合波动风险相关。如果判断成立,则ESG得分越高的投资组合,风险指标值也越高。表6的A部分显示了每个投资组合的贝塔值、收益率标准差和夏普比这三项风险指标,以及高ESG和低ESG投资组合之间的风险指标值差异。从中可见,ESG得分高的股票,贝塔值和收益率标准差明显较低,这意味着高ESG股票的波动性较小,对市场波动的敏感性也较低;此外,高ESG组合的夏普比率显著更高,即购买高ESG股票,会获得更好的风险回报比。

文献还研究了ESG溢价在时间序列上的风险特征。如果高ESG股票的超额回报源于其对经济基本面风险暴露更高,那么当财富边际效用较高时(即市场下行时期),ESG得分较高的股票表现应该比ESG得分较低的股票更差。为了刻画不同的市场状态,文献将市场回报率高于时间序列中位数的月份定义为牛市状态,市场回报率低于时间序列中位数的月份定义为熊市状态。表6的B部分是根据ESG评分从低到高排序得到的五个股票组合和ESG对冲组合在这两种市场状态下的表现。结果显示:(1)在这两种市场状态下,不论是市值加权还是等权,ESG得分高的股票的表现始终优于ESG得分低的股票;(2)ESG在熊市状态下的超额回报要大得多。这些结果表明,ESG投资是在不承担更多经济基本面风险的情况下获得了超额回报,甚至可以用来防范市场风险。概括起来,表5和表6中的证据表明,ESG策略并没有更高的风险暴露,这与风险补偿的解释相反。

2.3.2 投资者有限注意力和套利成本

反应不足效应通常是由于投资者的有限注意力和高套利成本造成的(Hirshleifer and Teoh, 2003; Hirshleifer et al., 2011)。如果投资者没有意识到ESG得分中包含基本面信息或是无法及时做出反应,公司股票就可能被错误定价。因此,在那些投资者关注度较低或套利成本较高的公司中可能会观察到更强的ESG溢价。

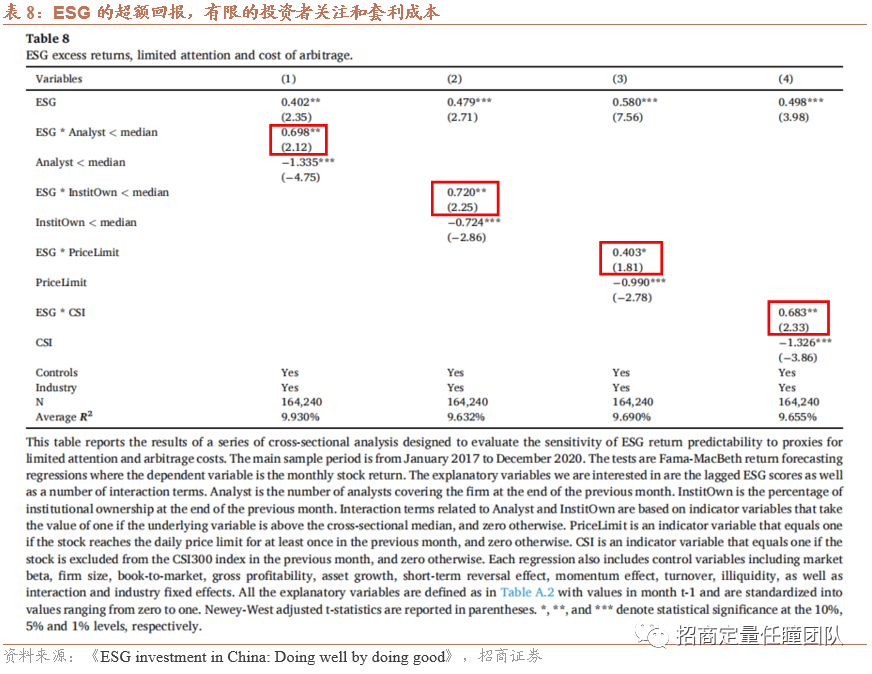

对于投资者关注度,常用的两种衡量指标包括分析师覆盖度和机构持股比例(Ying et al., 2015; Yang et al., 2020)。分析师覆盖率较低和机构持股比例较低的公司受到投资者的关注较少,因此股价将对ESG分数中包含的信息表现出更大的反应不足。为了验证这一预测,文献引入一个虚拟变量来刻画分析师覆盖度:如果在上个月底跟踪一家公司的分析师数量高于样本中位数,则等于1,否则等于0。同样,引入一个虚拟变量来刻画机构持股比例:如果上一季度末的机构持有比例高于样本中值,则等于1,否则为0。检验结果如表8所示。从该表的第(1)列和第(2)列可知:两个虚拟变量和ESG的交互项系数估计值都是正的,并且在统计上是显著的。这印证了前面的假设,即ESG溢价是由投资者对ESG信息的忽视所驱动的。

同样,对于套利成本,文献使用两个指标来衡量:是否触及涨跌幅限制和是否属于重要指数成分股。文献认为,触及10%或20%的日涨跌幅限制或不包含在沪深300指数成分股中的公司是具有较高套利成本的公司,因此将存在更强的ESG溢价。为了检验这一预测,文献定义了一个虚拟变量来刻画价格限制效应:如果股票在前一个月至少有一次达到了日涨跌幅限制,则等于1,否则为0。同样,引入一个虚拟变量:如果股票在前一个月不属于沪深300指数成分股,则等于1,否则为0。检验结果见表8的第(3)列至第(4)列。与前面预期一致,套利成本的虚拟变量和ESG之间的两个交互项上的系数估计值都是正的,且具有统计显著性。这些发现印证了前面的判断,即在难以套利的股票中,ESG的回报可预测性更强。总体而言,反应不足既来自于投资者对ESG信息的不了解,也来自于投资者无法对ESG信息套利。

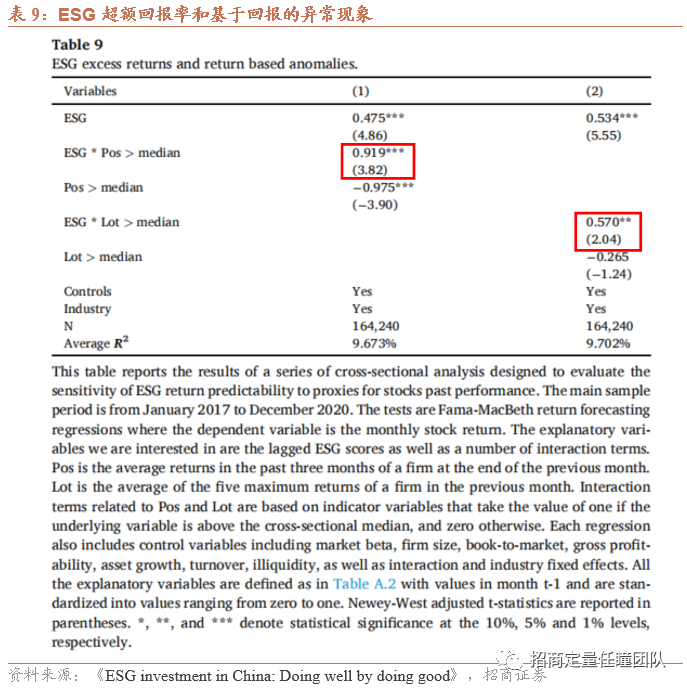

过往的学术研究提出了一种显著的投资者行为偏差,即由于正反馈交易和彩票需求偏好,投资者倾向于过度购买过去收益高的股票和过度出售过去收益低的股票(Bange, 2000; Ng and Wu, 2007; Bali et al., 2011; Egginton and Hur, 2018; Nartea et al., 2017)。由于投资者对ESG信号等基本面信息反应缓慢,过去回报率较高(低)的股票将被定价过高(定价过低),偏离基本面隐含价格。但由于中国有严格的套利限制,过去回报率低的股票无法被过度出售,这种错误定价在过去回报率高的股票中更加严重。因此,对于过去回报率较高的股票,ESG溢价应该更强。

为了检验这一推论,文献引入一个虚拟变量来捕捉正反馈效应:如果一个公司前一个月的平均回报率高于样本中值,则等于1,否则为0。同样,引入一个虚拟变量来捕捉彩票需求效应:如果一家公司上个月的五个最高回报率的平均值高于样本中值,则等于1,否则为0。检验的结果如表9所示。与预期一致,过去回报率的虚拟变量和ESG之间的两个交互项的系数估计值都是正的,且统计显著。这些结果进一步支持了我们的假设,即ESG溢价是由投资者对ESG信息的忽视和套利限制所驱动的。

2.3.3 盈利公布日

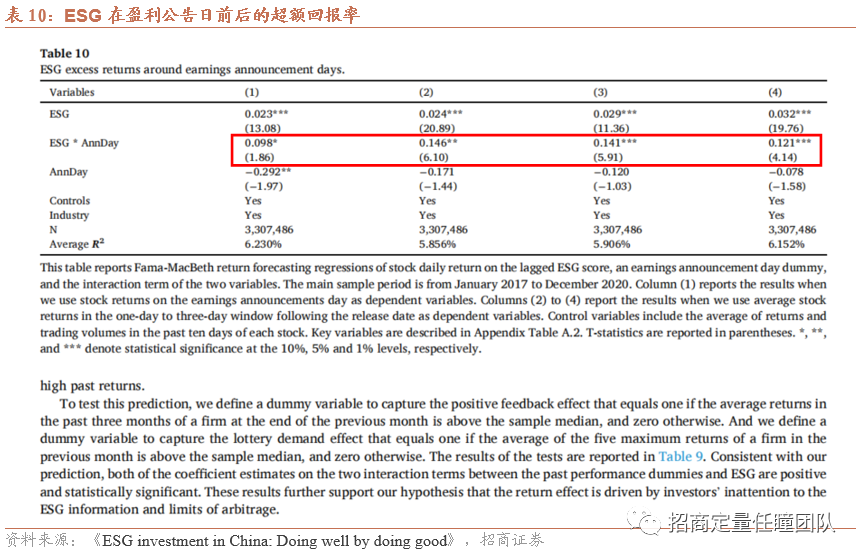

最后,文献还研究了在盈利公布日前后的ESG溢价。由于公司盈利数据的发布有助于修正投资者对公司现金流的错误预期(Bernard and Thomas, 1989; Engelberg et al., 2018),因此,与错误定价相关的ESG回报可预测性在盈利公布窗口期中可能更强。为了检验这一推论,文献使用ESG评分、盈利公布日虚拟变量以及两个变量的交互项对股票日收益率进行了回归,同时加入了每只股票过去10天内的平均回报和交易量作为控制变量。

检验结果如表10所示。该表中第(1)列对应的因变量为财报公布日的股票收益,第(2)列至第(4)列对应的因变量分别为盈利发布日之后第1到3天窗口期内的股票收益率。从中可知,交互项的系数在所有情况下均显著为正。这表明,ESG溢价在盈利公布日期间较大,这与错误定价的解释相一致。

主要结论

ESG是近年来最流行的投资概念之一。作为“琢璞”系列报告的第七十一篇,本文将推荐一篇对中国的ESG投资进行了详尽分析的文献:《ESG investment in China: Doing well by doing good》。该文献使用嘉实ESG评分结果对A股未来收益率的可预测性进行研究,从理论和实践的角度加深了我们对中国ESG投资的理解,将有助于解决在ESG相关研究中的数据分歧问题,对推动国内ESG投资研究具有参考意义。该文献的主要结论如下:

描述性统计结果显示,治理的平均得分高于环境和社会的平均得分,环境、社会和治理得分之间存在正相关关系,ESG得分与股票回报及公司业绩呈正相关关系。

在中国A股市场上,ESG得分高的股票表现优于ESG得分低的股票,而且这种溢价不能被常见的定价因子所解释。

高ESG股票的波动率较低,对市场的敏感性也较低,夏普比率显著更高。股市下行期间,ESG溢价更高。

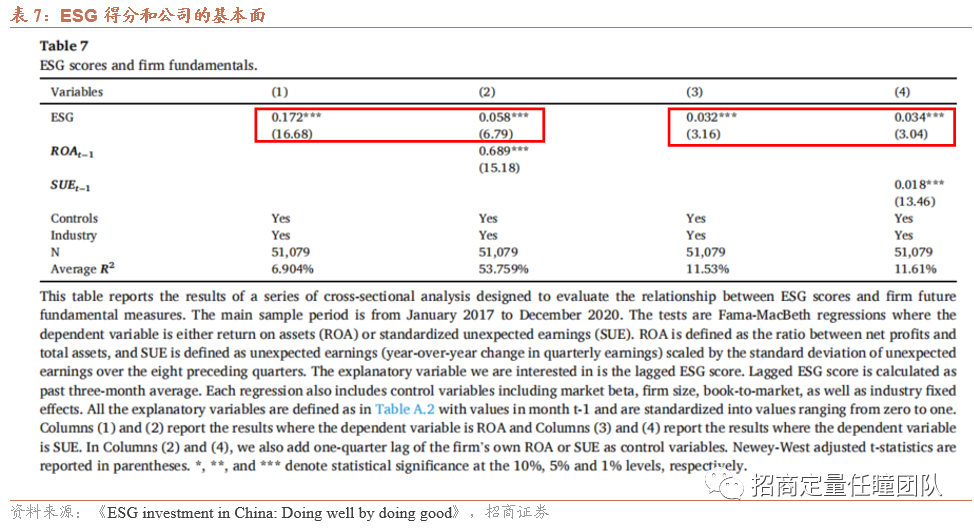

ESG得分与公司未来的基本面是正相关的,并且在投资者关注度低和套利成本高的股票中,ESG回报可预测性更加突出。

文献最后认为,目前的ESG溢价主要源于投资者对ESG隐含的现金流信息反应不足,而不是风险补偿。

【参考文献】

Chen S, Han X, Zhang Z, et al. ESG investment in China: Doing well by doing good[J]. Pacific-Basin Finance Journal, 2023, 77: 101907.

重要申明

本文选自报告《中国股票市场上的ESG投资:利成于益——“琢璞”系列报告之七十一》。

基金业绩根据过往历史数据分析,基金历史表现不代表未来表现。

本篇文章来源于微信公众号: 招商定量任瞳团队