中金 | 公募洞察系列:券商结算基金或迎来快速发展期

摘要

券商结算模式及其发展历程

券商结算模式,指证券公司受基金公司委托、担任场内资金结算的对手方,并深度参与基金产品的交易与结算流程。相较传统的托管人结算模式,券结模式在场内交易、结算、托管等环节以及基金公司的佣金分配等维度均存在显著差异。受监管机构推动,券商结算模式于2017年底启动试点,并于2019年初由试点转常规,至今已历时5年有余。

券商结算基金市场概览

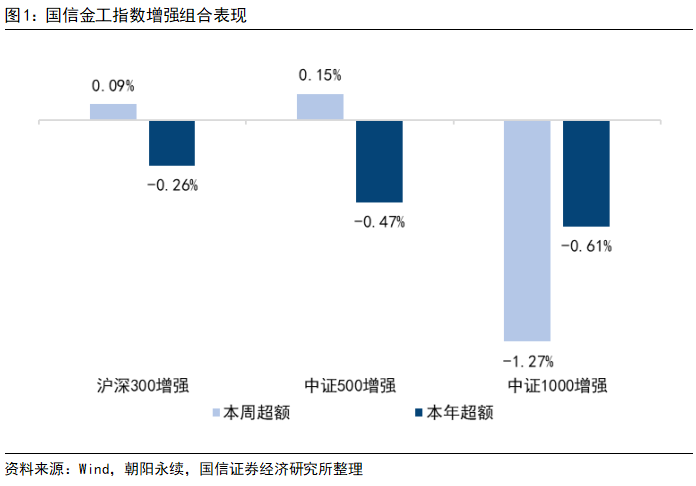

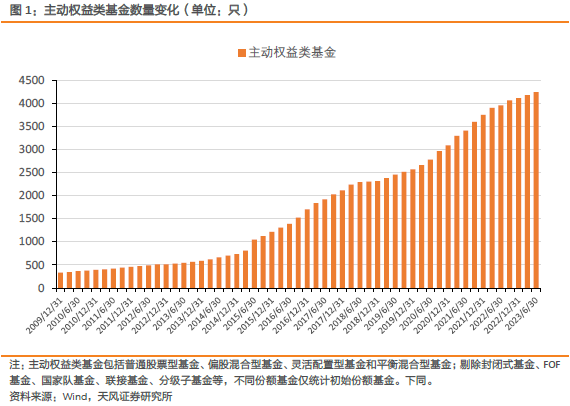

市场概况:2019年初券商结算模式由试点转常规以来,新发券结产品数量及其在全部新发基金中的数量占比持续增加;且随着运作机制渐稳、结算效率改善及券商财富管理业务高速发展,自2021H2起步入加速扩张阶段。与此同时,存量基金券结模式转换亦加速推进。从存量情况来看,截至2023年2月24日,券结基金数量与规模分别为616只和5709.3亿元,占据全部基金规模的比重自2021年底的1.3%增加至2.2%。

类型分布:从投资类型来看,券结产品以混合型基金为主,存量数量与规模占比均超出六成。从细分权益类型来看,主动权益与指数增强基金更加偏好券结模式。以2022年新发为例,主动权益/指数增强基金中采用券结模式的产品数量占比达29.0%/48.9%,远超全部基金中该比例(14.5%),且近年来该偏好趋势得以稳定保持。

产品偏好:出于强化客户粘性、重视保有规模等因素,券商往往较为重视券结产品的遴选与布局,我们发现:1)存量基金转换交易模式时,较偏好具备较佳中短期业绩的产品,与其关注未来长期保有规模的诉求相吻合;2)转换券结产品更为侧重中老生代,力求持续创造较佳业绩、维持保有规模;新发产品或更侧重内部券结产品布局的多样性与互补性,并兼顾前期代销规模,选择契合市场环境、匹配市场风格的产品类型;3)新发与转换券结产品的基金经理管理规模偏好并无明显差异,管理规模逾百亿的基金经理占比均不足20%。

参与主体:1)基金管理人方面,券结模式推行前期,中小型公募机构力图深度绑定券商渠道,有效开拓市场,参与热情高涨,而大中型公募多具备渠道与机构优势,呈观望态势;2021H2以来,得益于券商财富管理转型的高速发展,大型公募机构纷纷启动布局,发力显著,截至目前,管理规模TOP20的公募机构中已有18家发行券结产品。2)结算券商方面,随着券结产品的持续扩容,参与券结业务的券商家数与整体券结佣金占比均呈现稳步抬升趋势,且平均来看,券结权益产品的佣金率相较全部权益产品略低。据测算,截至2022年中报,中信证券、广发证券的券结基金规模位居前列;同时,券结产品为部分券商贡献不菲佣金占比。3)托管机构方面,券结产品仍以银行托管为主,但相较传统的托管人模式而言,券结模式下券商托管产品占比(数量与规模占比分别为19.5%和11.3%)有着显著提升,长期来看或将助推券商公募托管业务的竞争优势。

券结模式的影响与展望

我们认为券商结算模式的持续推行或为各参与方带来如下影响:1)证券公司方面,佣金分仓格局或迎来变革,研究能力、持营能力及渠道销售能力等维度综合实力较强的头部券商或更为受益,证券公司的佣金收入头部效应或更为明显;2)公募基金方面,中小型公募基金推进动力相对较足,未来佣金分配或相对固定,研究资源有集中趋势;3)市场格局层面,券商结算模式有助于维护交易公平,随着权益市场行情修复及券商财富管理业务高速发展,券商渠道相较于银行渠道的优势或逐步显现,券商结算基金的整体规模有望进入阶段性上行区间。

正文

托管资产的场内资金结算主要包括两种模式——托管人结算模式与券商结算模式。其中,券商结算模式于2017年试点、2019年试点转常规,2021年起迎来相关产品规模的快速增长,目前已有逾百家公募机构入场参与。相比于传统的托管人结算模式,券商结算模式在交易流程、资金结算与佣金分配等方面均存在显著差异,或为证券公司、基金管理人的业务开展带来机遇与挑战。下文中,我们将重点回答三个问题:1)什么是券商结算模式?2)该模式与托管人结算模式有何区别?3)该模式推行进度及后续影响如何?

什么是券商结算模式?

基本定义

券商结算模式,顾名思义,是指证券公司受基金公司委托、担任场内资金结算的对手方。这一模式下,证券公司将深度参与基金产品的交易与结算流程:在交易方面,基金管理人旗下产品需在证券公司开设资金账户、于第三方存管资金,证券公司接收到委托交易指令后,应当进行资券足额验证以及异常行为监控,再将指令传达至交易所;在结算方面,证券公司需作为结算参与人,先与中国结算公司进行一级结算,再与基金产品进行场内交易资金的二级结算。

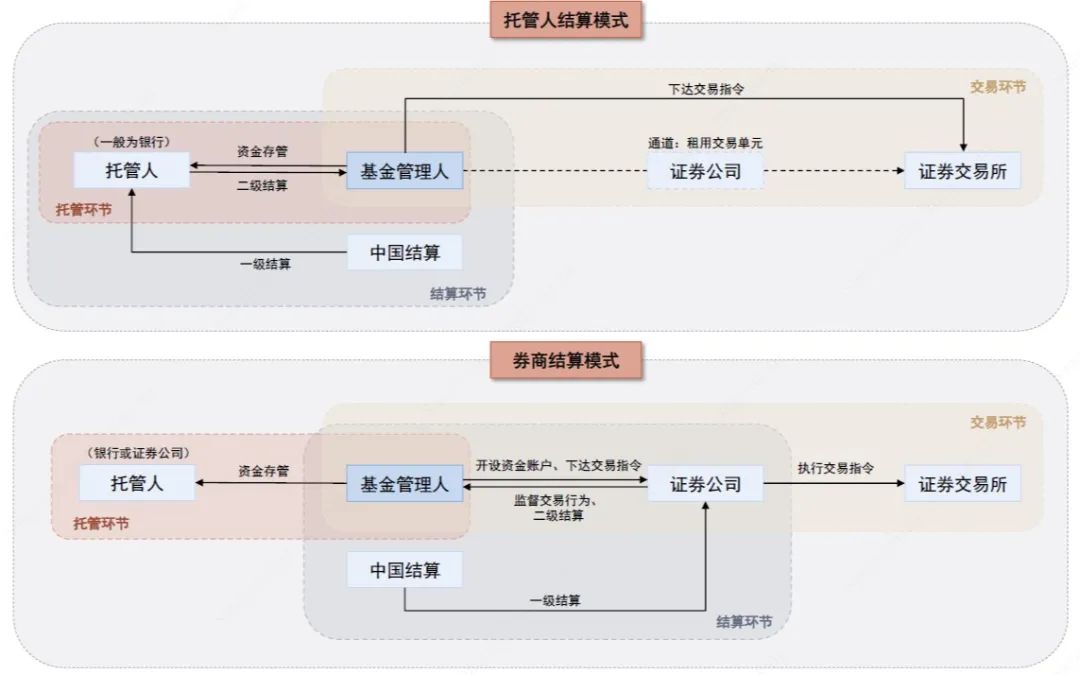

图表: 券商结算模式与托管人结算模式的交易、结算、托管环节示意图

资料来源:基金业协会,证券业协会,中国证券报,中国基金报,中金公司研究部

发展历程

长期以来,公募基金委托托管银行进行托管资产的场内资金结算,在这一模式下,商业银行无法承担交收责任,证券公司也仅承担交易通道职能。直至2017年末,在监管机构推动下,上交所与深交所启动券商结算模式试点,证券公司可以同时参与场内托管资产的交易、结算与托管环节,恒越基金、东方阿尔法基金、凯石基金、博道基金、国融基金、合煦智远基金六家新设公募基金管理人成为首批试点机构。

试点后一年有余,2019年2月,伴随着证监会下发《关于新设公募基金管理人证券交易模式转换有关事项的通知》,券商结算模式也由试点转常规,此后新成立的公募基金管理人旗下产品均应用券商结算模式,老公司新产品也鼓励选用该模式。

近年来,在政策推动、相关技术愈加成熟以及基金管理人对该模式认可度提升的背景下,券商结算相关产品的热度上行,新公司新产品、老公司新产品以及存量老产品模式转换同步发力,券商结算基金或迎来其快速发展期。截至2023年2月24日,有600余只公募基金产品应用券商交易结算模式,合计规模接近6000亿元,占全市场公募基金数量的6%、合计规模的2%。

图表: 券商结算模式发展历程

资料来源:Wind,证券业协会,中金公司研究部

券商结算模式VS托管人结算模式

相比于传统的托管人结算模式,券商结算模式在场内交易、结算、托管等环节以及基金公司的佣金分配等维度均存在差异:

► 交易环节:托管人结算模式下,证券公司仅承担通道作用,而券商结算模式下,证券公司深度参与公募基金交易流程,包括代为下达交易指令、进行资券验证、监控交易行为等。

► 结算环节:券商结算模式下,证券公司替代托管银行作为结算参与人,并担任公募基金的场内资金结算对手方。

► 托管环节:传统模式下,公募基金一般委托银行进行第三方资金托管,而在券商结算模式下,银行、证券公司均可以担任托管人。

► 佣金分配:托管人结算模式下,每家证券公司佣金分仓上限为30%,而在券商结算模式下,可免于执行这一要求,佣金分仓集中度或可提升。

图表: 券商结算模式与托管人结算模式的差异对比

资料来源:Wind,证券业协会,中国基金报,券商中国,中国证券报,中金公司研究部

券结基金市场概览

市场概况

从新发情况来看,2019年初券商结算模式由试点转常规以来,新发券结产品数量及其在全部新发基金中的数量占比持续增加;且随着运作机制渐稳、结算效率改善及券商财富管理业务高速发展,自2021H2起步入加速扩张阶段;而受到权益市场拖累,以股票与混合型基金为主的券结产品募资规模占比出现一定程度回调。今年以来(截至2023年2月24日)随着市场行情回暖,新发券结基金达19只、发行规模80.5亿元,分别占据全部新发基金数量和规模的16.1%与9.5%。

与此同时,存量基金券结模式转换亦加速推进。据基金临时公告统计,年初以来已有包括建信、平安、安信和创金合信等基金管理人旗下共计15只产品完成交易结算模式转换,相较2019-2022年进度(分别有1只、1只、7只和42只存量产品完成转换),亦呈现加速趋势。

从存量情况来看,截至2023年2月24日,券结基金数量与规模分别616只和5709.3亿元,相较2021年底增幅分别达2.4倍和3.2倍,占据全部基金规模的比重也自2021年底的1.3%增加至2.2%。

图表: 新发券结基金概况

资料来源:Wind,中金公司研究部;注:指占全部新发基金数量/规模比例;如无特别说明,最新数据均截至2023.02.24

图表: 存量券结基金概况

资料来源:Wind,中金公司研究部;注:以基金临时公告日期界定交易结算模式转换时点,如有多条公告,则以结算转换完成时点为准。

分布特征

► 投资类型

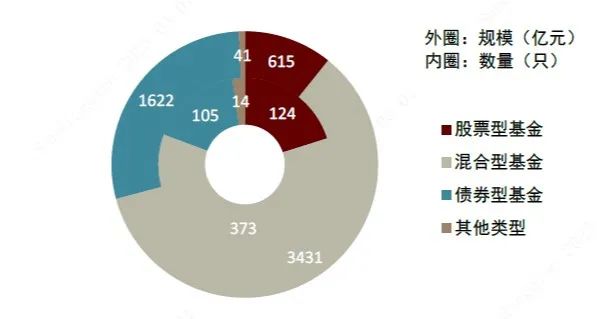

从投资类型来看,券结产品以混合型基金为主。截至2023年2月24日,股票型、混合型与债券型券结产品分别为124只(614.7亿元)、373只(3431.1亿元)和105只(1622.4亿元), 其中混合型基金的数量与规模占比均超出六成。

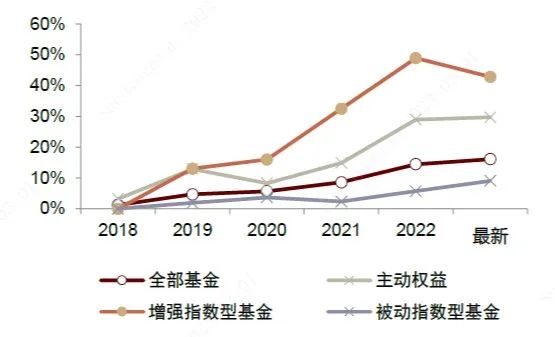

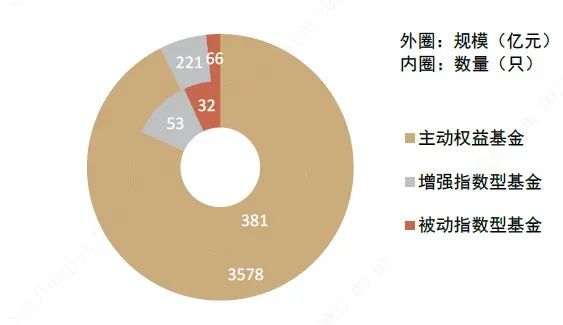

从细分权益类型来看,主动权益与指数增强基金更加偏好券结模式。以2022年新发情况为例,442只/47只新发主动权益/指数增强基金中,有128只/23只采用券结模式,占比达29.0%/48.9%,而同期全部基金中采用券结模式的比例仅为14.5%;且近年来该偏好趋势保持稳定。截至2023年2月24日,主动权益、指数增强、被动指数型券结基金分别为381只(3578.0亿元)、53只(220.6亿元)和32只(65.5亿元),其中主动管理产品数量与规模占比分别超出八成/九成。

图表: 券结基金投资类型分布

资料来源:Wind,中金公司研究部;注:数据截至2023.02.24

图表: 新发基金中券结基金数量占比

资料来源:Wind,中金公司研究部;注:数据截至2023.02.24;如无特别说明,主动权益基金指Wind普通股票、偏股混合、灵活配置与平衡混合型基金。

图表: 券结权益基金的细分投资类型分布

资料来源:Wind,中金公司研究部;注:数据截至2023.02.24。

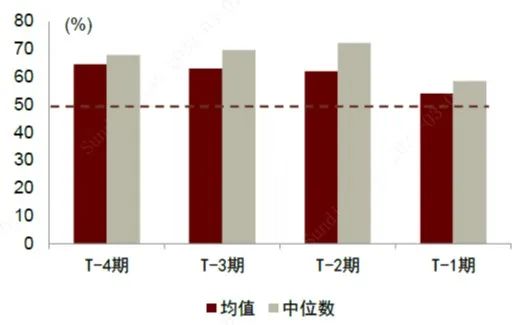

图表: 转换券结模式的主动权益产品历史业绩表现

资料来源:Wind,中金公司研究部;注:将不同转换时点产品拉至同一截面,即以交易结算模式转换时点所在的半年度为T期,且以半年度为单位向前回溯;单只产品业绩表现为相应考察时段,其在同类(Wind二级投资类型)产品中百分比排名。

► 产品偏好

券结模式中,基金公司与券商目标相和,通过整合优质资源,深度绑定合作:基金公司层面,通过券结产品绑定重点渠道,有利于资源的有效投放、产品的长期保有和规模增长,能够更有针对性地服务与维系渠道客户,同时亦可通过调整交易结算模式,为部分适应券商客户需求、“叫好不叫座”的绩优迷你基金拓展券商渠道支持;券商层面,既可通过提升基金销量并持续做大保有规模来获取佣金收入,并有望获得公募基金的托管资源,亦可在券商财富转型背景下,通过同优质公募机构的深度合作来应对日益激烈的渠道竞争。

出于强化客户粘性、重视保有规模等因素考量,券商层面往往较为重视券结产品的遴选与布局。我们简单从产品历史业绩与基金经理层面,梳理券结产品的偏好特征。

1)从转换券结模式的主动权益产品(共计53只)历史业绩来看,均值与中位数稳居同类中上水平,即选择存量基金转换交易模式时,较为偏好具备较佳中短期业绩的产品,同其关注未来长期保有规模的诉求相吻合。

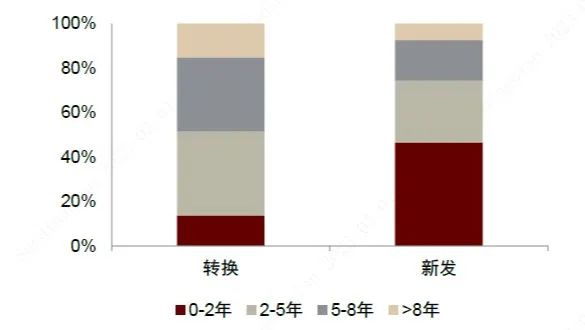

2)从基金经理彼时投资年限来看,新发券结产品较偏好新生代基金经理,而转换券结产品(指完成交易结算模式转换的存量产品,后同)更为侧重中老生代。具体而言,新发与转换券结产品中,基金经理投资年限不足2年的产品数量占比分别为46.5%和13.6%,而超出5年的产品数量占比分别达25.6%和48.5%。我们认为,相较而言,转换券结产品更为侧重基金经理资历背景,力求持续创造较佳业绩、维持保有规模;而新发产品或更侧重券商内部券结产品布局的多样性与互补性,并兼顾前期代销规模,选择契合市场环境、匹配市场风格的产品类型,而相对放宽基金经理资历要求。

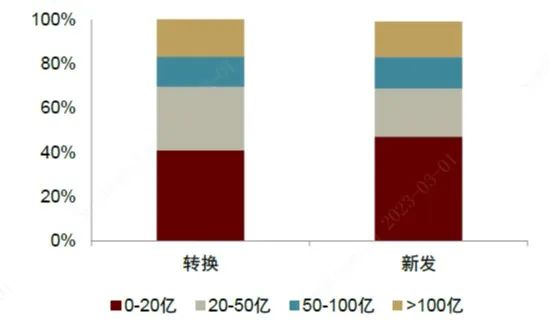

3)从基金经理彼时管理规模来看,新发与转换券结产品并无明显差异;两者中,管理规模适中(0-20亿元)的产品数量占比分别为47.3%和40.9%,管理规模逾百亿元的产品数量占比均不足20%。我们认为,明星基金经理固然自带流量加持,但基金公司层面,明星基金经理作为其核心资源,一旦通过券结产品与券商渠道深度绑定,将某种程度上削弱其他渠道的积极性和协同性,或不利于其代销渠道维系;券商层面也会考量基金经理管理规模对于未来业绩的影响与制约,因而无论是新发或是转换券结产品,明星基金经理占比均较有限。

图表: 转换与新发券结产品的基金经理投资年限分布

资料来源:Wind,中金公司研究部;注:以转换/发行时点,统计彼时在任且最早管理该产品的基金经理,截至彼时的投资年限/管理规模情况,右同。

图表: 转换与新发券结产品的基金经理管理规模分布

资料来源:Wind,中金公司研究部

参与主体

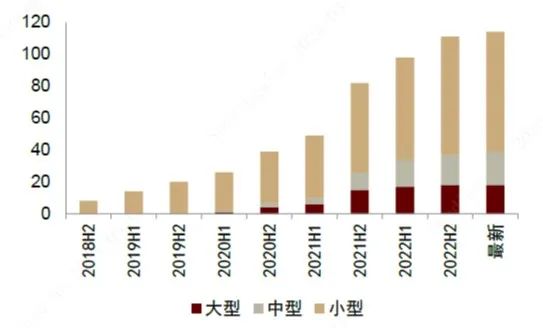

► 基金管理人:小型公募为主,大中型机构近两年陆续启动布局

从参与券结模式的基金管理人来看,由于中小型公募机构往往难以获得银行渠道的重点营销支持,选择券结模式、深度绑定券商渠道可有效帮助其开拓市场,因而券结模式常规化以来,呈现较为高涨的参与热情。而大型公募机构通常具备较强的渠道与机构优势,可通过多元的佣金分配等方式驱动多渠道、多券商代销,而若采用券结模式,不仅需前期开发对接系统、推动流程转变,也同前所述,与结算券商深度绑定将在某种程度上削弱其他渠道的积极性,难以权衡抉择,因而前期参与意愿有限,多呈观望态势。

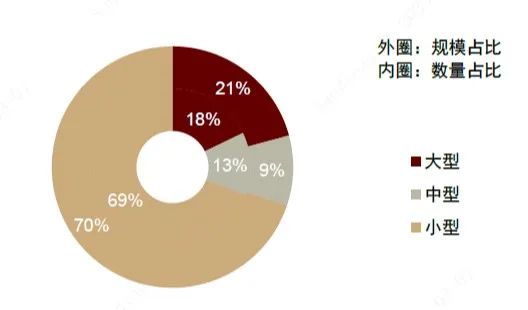

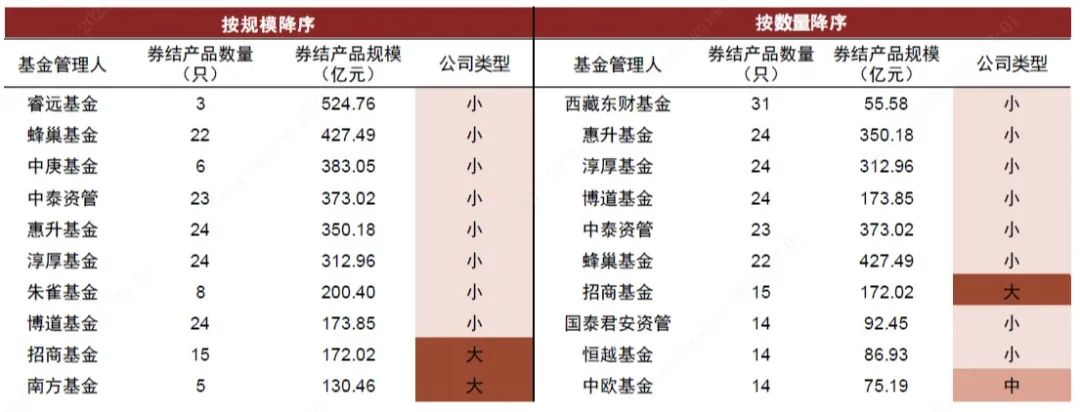

而近两年,特别是2021H2以来,得益于券商财富管理转型的高速发展,券商渠道在基金代销业务中的力量已不容小觑,大型公募机构纷纷启动布局,发力显著;于券商而言,大型公募机构优质的投研能力与资源优势,也是其深入推进财富管理转型的重要着力点。截至2023年2月24日,参与券结业务的基金管理人已达114家,占比近六成;其中大型公募机构(以管理规模降序排列,1-20名、21-50名及51名以后分别定义为大型/中型/小型)18家(占比90%),且招商与南方基金后来居上,现已跻身券结产品管理规模TOP10行列。

从券结产品管理数量与规模来看,仍以小型机构居多。截至2023年2月24日,大型/中型/小型基金管理人旗下券结产品分别为110只(1187.7亿元)、80只(535.6亿元)和426只(3986.0亿元),其中小型机构管理产品数量与规模占比均近七成。同时,我们发现,相较大中型机构而言,小型机构更多以新发产品方式参与券结业务(产品数量与规模占比分别达93.2%与97.3%),猜测或因较为依赖券商渠道资源、新发符合券商客户需求的定制化产品所致。

图表: 参与券结模式的基金管理人分布概况

资料来源:Wind,中金公司研究部;注:基金管理人类型界定方式为,以截至2023.02.24管理规模降序排列,1-20名、21-50名及51名以后分别定义为大型/中型/小型。

图表: 基金管理人旗下券结产品的数量与规模占比

资料来源:Wind,中金公司研究部;注:截至2023.02.24。

图表: 部分基金管理人参与券结模式概况(截至2023.02.24)

资料来源:Wind,中金公司研究部;注:新发且无2022Q4季报数据产品,以发行规模计入;仅列示按券结产品规模/数量降序排名前10的基金管理人信息。

► 结算券商:券结佣金占比稳步抬升,部分机构内部贡献显著

从券商层面来看,依据基金半年度披露的分仓佣金数据,参与券结业务的券商家数平稳抬升,截至2022年中报,已有59家券商参与券结业务,相较2020年底增幅达78.8%。注意到,在历史券结产品的界定中,需判断截至考察时点是否已完成转换/新发,而部分产品于报告期间发生结算模式转换且当期披露交易佣金分配超出3家券商,同“券结模式下基金交易所产生的佣金只能分给包含结算券商在内的3家券商”约束相悖,故在转换当期予以剔除。

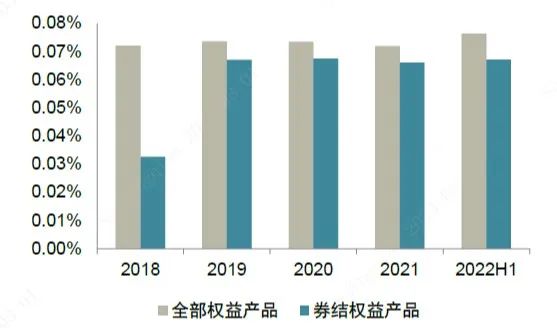

从整体券结佣金占比来看,随着券结产品的持续扩容,呈现稳步抬升趋势。截至2022年中报,券结佣金总计达5.7亿元,占据全部佣金的6.1%。从权益基金的佣金率均值来看,券结产品近年来稳定维持在0.067%附近,相较全部权益产品中枢水平(0.074%)略低,侧面体现与印证基金管理人同结算券商的深度绑定与合作关系。

图表: 券结佣金及占比概况

资料来源:Wind,中金公司研究部;注:以截至考察期末,已完成转换/新发产品界定券结基金,并剔除当期交易佣金分配超出3家券商的产品,后同。

图表: 全部和券结权益基金的平均佣金率

资料来源:Wind,中金公司研究部;注:指广义权益基金,即包括Wind股票型和混合型基金;2018-2021为年度数据,2022H1为半年度数据。

进而,我们依据基金分仓佣金占比数据,测算各家券商的券结基金规模。具体而言,将A券商参与结算的全部券结产品中,A券商的分仓佣金占比*基金当期规模后求和,作为其当期券结产品规模。截至2022年中报,中信证券、广发证券分别以832.7亿元(36只)、567.8亿元(54只)的券结基金规模位居前列。注意到,由于券结模式中参与结算券商家数有限(不得超出3家)且不再存在交易佣金分配上限(30%),券结产品为部分券商贡献不菲佣金占比,其中包括广发、华泰、国金、平安、安信和光大证券在内的共计17家券商,券结产品佣金占比均超出10%。

图表: 部分证券公司参与券结模式概况(截至2022H1)

资料来源:Wind,中金公司研究部;注:按测算所得券结产品规模降序排列。

► 托管机构:银行托管为主,券结模式下券商托管占比显著增加

从托管机构来看,券结产品以银行托管为主,截至2023年2月24日,银行托管券结产品数量与规模分别为496只和5067.0亿元,占比均超出八成。

相较传统的托管人模式(券商托管数量与规模占比仅为4.0%和3.1%)而言,券结模式下券商托管产品占比(数量与规模占比分别为19.5%和11.3%)有着显著提升,长期来看,或将助推券商公募托管业务的竞争优势。

图表: 不同交易结算模式产品的托管机构分布(截至2023.02.24)

资料来源:Wind,中金公司研究部

券结模式的影响与展望

综合上述,我们认为券商结算模式的持续推行或为各参与方带来如下影响:

1)证券公司方面,佣金分仓格局或迎来变革,研究能力、持营能力及渠道销售能力等维度综合实力较强的头部券商或更为受益,证券公司的佣金收入头部效应或更为明显;

2)公募基金方面,中小型公募基金推进动力相对较足,未来佣金分配或相对固定,研究资源有集中趋势;

3)市场格局层面,券商结算模式有助于维护交易公平,随着权益市场行情修复及券商财富管理业务高速发展,券商渠道相较于银行渠道的优势或逐步显现,券商结算基金的整体规模有望进入阶段性上行区间。

文章来源

本文摘自:2023年3月1日已经发布的《券商结算基金或迎来快速发展期》

孙丁茜 量化及ESG 分析员 SAC 执业证书编号:S0080522100001

蒲 寒 非银及金融科技 分析员 SAC 执业证书编号:S0080517100003 SFC CE Ref:BNR210

李钠平 量化及ESG 联系人 SAC 执业证书编号:S0080122070045

胡骥聪 量化及ESG 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

龚思匀 非银及金融科技 分析员 SAC 执业证书编号:S0080522110004

朱垠光 量化及ESG 联系人 SAC 执业证书编号:S0080121070455

刘均伟 量化及ESG 分析员 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

姚泽宇 非银及金融科技 分析员 SAC 执业证书编号:S0080518090001 SFC CE Ref:BIJ003

法律声明

本篇文章来源于微信公众号: 中金量化及ESG