亏40%的理由——价值投资

“价值投资”,原本一个优美的词语,却在这几年A股资管圈的语境下渐渐脱离了原本的意思,和“长期持有”一起成为了“躺平、无能、不作为”的代名词。

多少年轻人第一次认识投资,是在2020年接触到的“价值投资”。

多少人账户现在40%以上的亏损,是因为当时坚信了“价值投资”。

导致现在“这人是做价值投资的”,已经成了一句骂人的话。

让巴菲特赚这么多钱的价投,咋就在A股变味了?

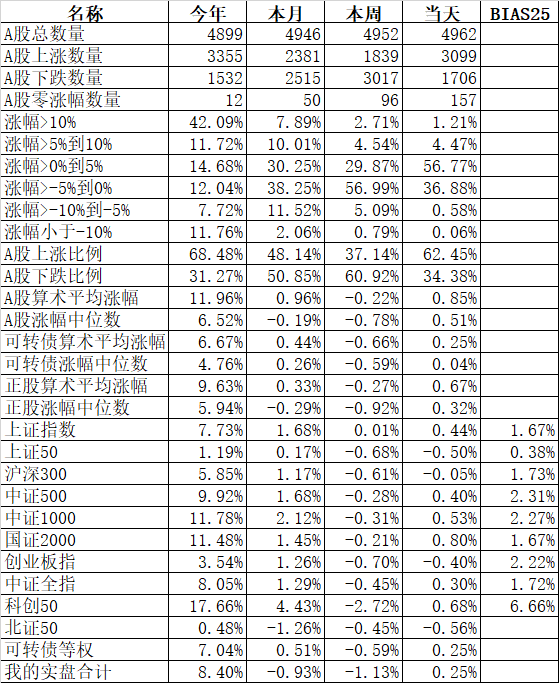

申万旗下有一个绩优股指数和亏损股指数,编制规则是选择每股收益小于0的股票计入亏损指数成份股,目前有800多只股票;剔除亏损股票后,每股收益最大的100只股票作为绩优股指数成份股,每年在年报和半年报每股收益披露之后的5月和9月调整一次。

理论上讲,绩优股跑赢亏损股应该是板上钉钉的事,也符合商业直觉。

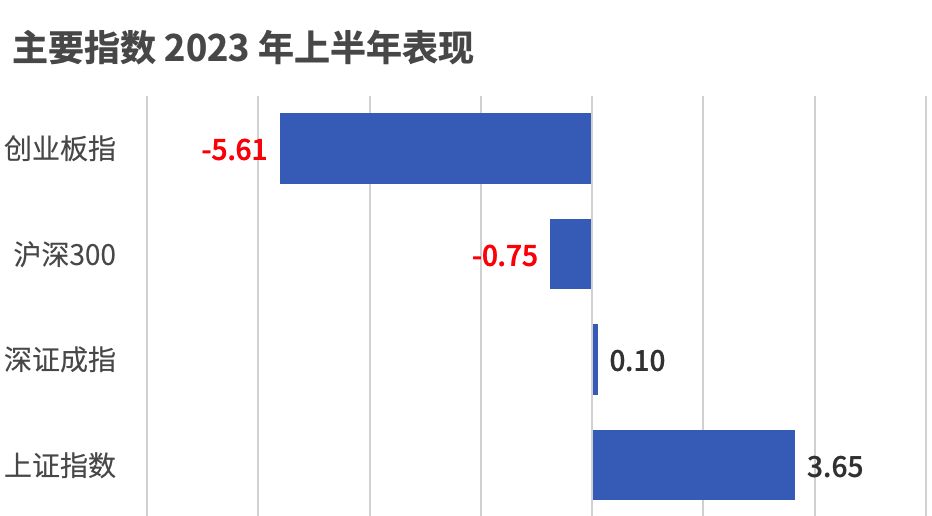

但吊诡的事情就在这里,从2010年至今,申万亏损股指数在2015年大牛市中跑出过一个大高点,申万绩优股指数在2020年跑出过一个高点,但13年的时间拉到现在,绩优股指数还跑输了亏损股指数。

十多年了,绩优股还跑不赢亏损股,那A股究竟炒的是什么呢?

这样的结果实在令人受伤,“买股票就是买公司”这样的价投箴言仿佛就在眼前崩塌,难道,炒垃圾股才是A股的宿命吗?

No.

价值投资最大的误区,就是单纯从每股盈利和ROE的角度出发,搞“基本面投资”,很容易忽略另外一个核心的变量——“价格”,也就是我们常说的“估值”。

如果我们以2000年指数基日为起点算起,绩优股总体上还是跑赢了亏损股的,只不过中间的周期波动会相当剧烈,现在我们难受,主要还是2020年那波牛市对绩优股估值透支得过于剧烈,现在主要还是在还债罢了。

另外就是指数编制的问题。

一方面,绩优股指数的编制方案是挑选定期报告公布的每股盈利最强的公司,而股票市场讲究的不是账面上的利润牛不牛比,而是你能不能一直赚钱的预期。

我们能看到的好业绩大多数已经提前反映在了股价里,等报表披露完成再去纳入指数,相当于吃了“利好落地是利空的亏”。

另一方面绩优股指数的成分股在业绩优秀时,其估值大多不低,你过于乐观的预计行业未来的盈利能力,最后很容易变成“基本面角度”的追涨杀跌。

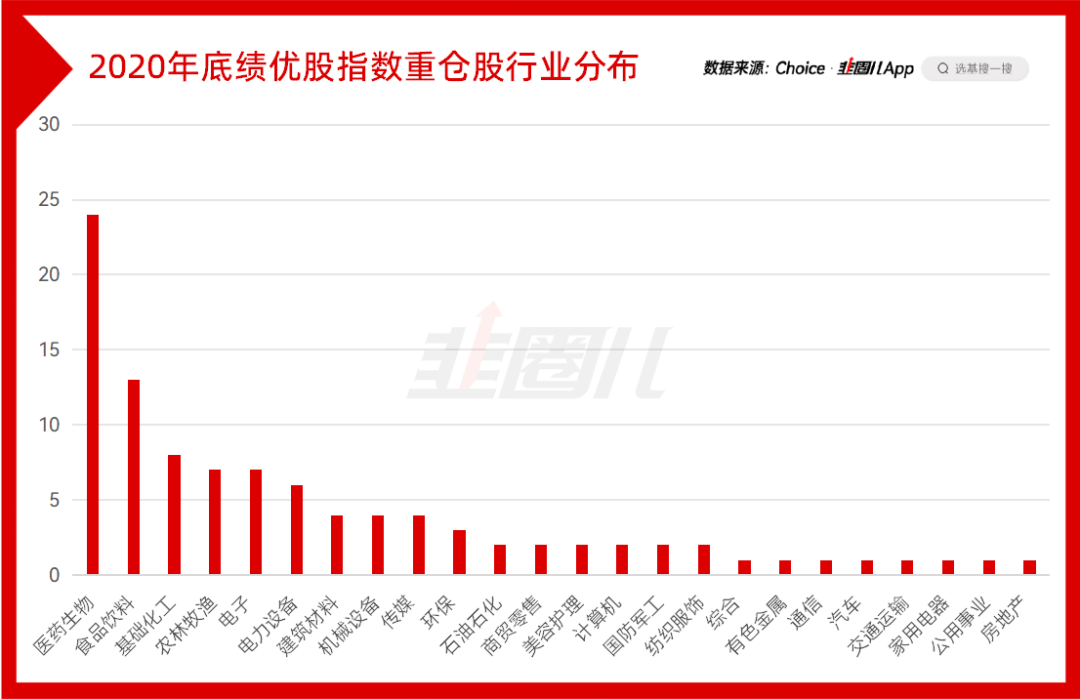

举个例子,以下是2010年、2015年、2020年底绩优股指数的重仓股行业分布情况。

因为2009-2010是四万亿驱动的“基建狂魔”上强度的年份,汽车、工程机械、顺周期的资源股是指数的大头儿,中国重汽、一汽、郑煤机、三一重工、神华,当年的盈利当然好。

但2010之后,这批年绩优的公司基本都变成周期股了,彼时行业内正在经历残酷的供给侧改革,连龙头股都亏钱,业绩和股价能不doubie kill吗?

而到了2015年,因为当年是大牛市,所以券商的业绩都特别好,非银金融是当年绩优股指数的重仓板块,中信证券、海通证券、东方财富等等都是指数权重股。

但大家都知道,券商这东西业绩和股价毫无持续性,来得疯、去得猛,等行情过去了,当然也是一地鸡毛。

最后就是2020年,Covid-19让上上下下都知道了医药股的好,像英科医疗那种卖手套没啥技术含量的公司,都获得了业绩估值大爆发,当潮水褪去之后,没穿裤衩的可不就是跟着基本面一路追涨的绩优股指数和我们这些曲解了“价值投资”的基民吗?

当我们说再也不相信“价值投资”,被“价值投资”坑惨了的时候,有没有想过,我们是不是压根就没有理解“价值投资”的本意?没有考虑过价格的高低,更想象不出护城河的深浅?

很多在2020年被宣传为“价值投资”的基金经理,是不是也只是把“价值投资”当成了一个卖基金的标签呢?

2021年以来,绩优股指数估值的下跌占去了指数亏损的大部分,这就是估值太高、业绩翻车之后的“戴维斯双杀”,而自诩价值投资者的机构或散户吃亏最多、最痛的恰恰就是这个原因。

咱们A股绝大部分公司还没有这么好,当前的盈利来源还不像FAANG来自全球并且持续优秀,大部分公司不是时间的玫瑰,而是绩优的昙花,今天开完明天就败了。

所以估值,一定一定是重要的。

当100倍PE的海天,200倍PE的通策、200倍PE的中免摆在咱面前跟咱说,这个东西非常好,业绩可以消化估值时,99%都是在套人。

本篇文章来源于微信公众号: 韭圈儿