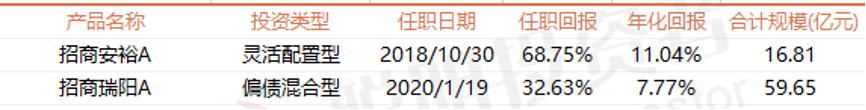

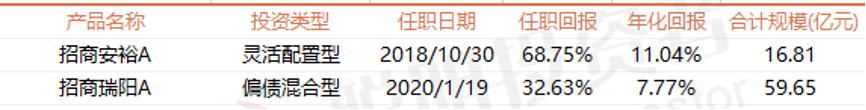

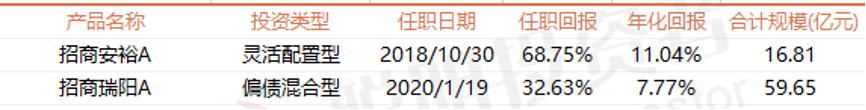

“我总体的布局还是相对会比较的均衡,但是在这种均衡背后也有一些策略,因为过于均衡其实就类似一个指数了,意义不大。”这是招商基金的基金经理侯杰10月30日在一场线上路演中分享的观点。说到市场上做绝对收益的基金经理,很多人首先联想到的是“大类资产配置”、“自上而下”这些词。侯杰是北大金融学硕士,早年曾在北京首创融资担保有限公司负责宏观经济研究、公司股票投资、债券投资及基金投资等工作。2017年9月,他加入招商基金,次年开始管理的几只产品是灵活配置型。截至2023年9月底,整体管理规模为466亿元。 来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日同样是给持有人做绝对收益,侯杰的管理风格却有着不一样的特质。侯杰代表产品招商安裕是一只灵活配置型基金,自2018年10月30日管理以来,截至10月26日,累计回报66.94%,年化10.80%。这只追求绝对收益的基金,过往的持仓中,却配置了不小比例的权益资产。出于做绝对收益的目的,很多基金经理并不会配置太高的仓位在权益资产上,原因是既不擅长也无必要。不得不说,这个做绝对收益出身的基金经理,有一份做好股票投资的基因。他自己也直言,平时管理组合时,更多投研精力放在了权益类的研究上。和一些专注资产配置的基金经理不同,侯杰会在自下而上这一块投入更多研究。反映在业绩上,今年以来,招商安裕上涨了0.56%,大幅跑赢基准(沪深300指数收益率*50%+中债综合指数收益率*50%)和灵活配置型基金的平均水平。不只是今年,2019、2020、2021年,侯杰均取得了正收益,去年也仅仅是略微下跌了2.14%,远超基准。另一只产品招商安荣,侯杰自2018年10月30日管理,2020年6月18日卸任,任职期间年化回报高达13.29%。追求权益理想的同时,侯杰没忘记自己做绝对收益的基本盘。如果去看侯杰过往的产品,你会发现回撤控制得相当不错。一方面在配置上,底仓很夯实。以票息策略为主,同时会通过调整久期和券种,获得增强收益。另外一方面则得益于侯杰在股债轮动上的高胜率,在行业和个股上的均衡配置,对估值的谨慎,以及——最关键的,是他时时刻刻都考虑到自己持有人体验。这位在资本市场上摸爬滚打二十多年的老将,经历过金融危机,目睹过市场沉浮,他说:“经历过金融危机的人,教训都很惨痛,我的变化是研究更深入的东西,投资风格定位为追求绝对收益,争取不亏钱是很看重的。“和很多做绝对收益的人以债券为主、股票为辅不同,侯杰在组合管理中,更强调股票在其中的作用。他倾向于左侧布局,在他的身上,能看见非常明显的“逆向投资”标签。他会提前布局一些低风险高收益的资产,利用市场错误定价的机会,在左侧提前买入。左侧买入的前提,是侯杰已经对个股进行了深入的研究,在认可这家公司的前提下,去寻找一个合适的时机入场。当然,侯杰强调,这两者不能反过来,不能去看市场信号,哪个板块涨起来就去追哪一个,这样效果一定是不好。因为市场提示的只是一个补充,核心还是对于个股的理解。“回头去看,很多时候市场信号是错的,哪怕股票是低位,但你买进去可能还持续地下,以为是右侧,其实还是左侧。”“所以我还是先基于对基本面、公司的认可,左侧的态势买单,一般也不会一次性买入,跌得多就多买一点,跌得少就少买一点,直到出现一点点右侧信号,再把最后的子弹打出去。”这些策略说起来很简单,但实际却需要对市场和个股做很深入的跟踪,以及要独立思考。侯杰喜欢买一些高弹性的股票,在他看来,弹性大包括空间大、管理层好、格局好、赛道好等,同时估值要较低,如果估值过高,就会影响未来的业绩表现。低估值,是侯杰在买入时非常看重的一点,这与他多年来的投资经历息息相关。“我从2002年开始工作,做投资大概也有20多年,已经形成了一种习惯,还是愿意在市场比较低的时候去介入去买入,并不是每次便宜买入都一定成功,会有错的时候,但是从我工作到现在21年时间,低位买入的成功概率会明显很大。”做绝对收益出身的侯杰,也会根据市场情况灵活调整仓位。“市场很便宜的时候,我仓位会重一些,市场实在太贵了,我仓位相对会轻一点。”“其实这个策略有点像买转债,很多时候平价的转债就是这样,向下跌的空间很小,但是向上的空间相对会比较大,我更愿意把这种安全边界的思维应用在买股票当中,买得便宜点。看错了问题不是很大,但是看对了,赚得会比较多,这是寻求一个安全边际。”2020年一季度,市场处在一个低点,招商安裕的股票占比高达45.58%,而二三季度市场涨上去之后,侯杰迅速降仓止盈。“股票相对债券有极高的性价比或者极低的性价比,这时侯我们会较大幅度调整组合中某一类资产的仓位。坦率说,这一种机会三五年才会出现一次,能够帮我们应对极端的股票熊市或者债券熊市。”侯杰说。做了这么多年投资,侯杰非常清楚,市场上存在非常多的不确定性,即便是天才,也没办法把每一点都看得很清楚。但侯杰认为,虽然有时候我们不清楚未来一定会怎么样,但是通过这些策略,比如通过低估值提供安全保护,大概率能取得比较好的效果,未必是每次都成功,但拉长时间看,成功的概率会很大。侯杰对于回撤控制的理解,得益于其在资本市场上二十年的浸润,以及对于目标客户投资需求的深入理解。“如果投资者每天看到的净值都是在赚钱,那么长期就一定是加分的,他们也会追加购买产品。如果经常看到净值在亏钱,他们就走了。”侯杰说自己很重视投资中的过程管理,不仅考虑长期目标,也会从投资者体验角度兼顾短期净值曲线的考量。体现在行业配置上相对均衡,且会做一定的轮动,他特别强调行业之间的相关性要低,不然也就没有实现分散的目的。我们回溯了招商安裕过去几年的持仓情况,一般行业配置超过5个板块,其中TMT持续配置最高。其他板块的配置权重呈现一定的轮动特征。例如,医药板块2020年中报配置比例基本为0,到去年底时配置比例超过20%。第一,虽然它有成长性,但估值比较贵的一些板块,原因也比较简单,估值太贵的情况下,它会透支很多的未来。第二是过于传统的板块,中国经济在结构转型,行业在不断的去变,有些特别传统的板块虽然很便宜,但是我们买股票还是需要买成长性。侯杰更多的配置可能是介于二者之间,这些行业有成长性,但估值又相对会比较便宜,也不至于产生过大的波动,有很强的安全边际,看对的收益还不错,看错了可能回撤一般不至于过大。从股票持仓的情况也能看出,侯杰偏好大市值、高盈利和低估值的个股。像2020年1季度疫情时低位配了光伏,买入标的是当时确定性强的硅料和硅片。“这种机会,听上去好像很难挖掘,有时侯未必如此。市场阶段性会出现显而易见的机会,大家都能看得见,只是有些人因为恐惧放弃了眼前的机会。“当然,这种交易不是指看K线、看技术指标,侯杰更注重的是对市场情绪和交易心理的感知,看它们和实际基本面是否有错配。比如最新的三季报,侯杰就增持了三季度的医药,以及受到中期调整和内部整顿冲击的军工。另外,除了低估值,侯杰还很关注变化,这也是为了保证买进去能够有一个上涨。“机构投资者主导的市场,自我驱动性比较强,有些股票跌了之后,即使很便宜,没有变化,也会一直跌,所以不能光看低估值,只有变化才能扭转左侧的股票。”他在个股选择上,会选择那些短期有催化剂的公司,比如公司新品可能是爆款、试运行数据看好、公司扩产顺利、甚至跌了很多,利空出尽等等。这样选股的好处是,买进去之后股票能迅速涨起来,对净值的贡献立竿见影。“股票仓位如果放半年不涨,一定影响收益率。所以除了估值便宜,长期有空间,我还会找短期催化剂,没有催化剂的股票不配或少配。”侯杰说。近几年来,市场变化迅速,对于很多做绝对收益的基金经理,提出了不小的挑战。侯杰也在不断进化自己。他说每个人都有短板,会通过关注新事物,请教别人,改变执念。“有投资经历的人,多少有执念,过去十年做得好不代表未来十年方法仍然适用,社会发展很快,投资迭代也很快。不停思考学习,人就没有时间去想别的事情,也就不存在内心是否平静一说了。“在侯杰看来,市场派前辈对他现在的投资影响很大,是前期巴菲特投资理念的有益补充。但另一方面,侯杰很清楚,自己做的是绝对收益产品,需要为投资者提供一个相对稳定的回报,如果一味地去看五年十年甚至更长时间,期间波动太大,投资者也很难忍受。他很喜欢索罗斯的反身性理论,因为“对判断市场情绪很管用,古今中外屡试不爽”。在他身上,既有着做绝对收益的坚守,体现在重视持有人体验,注重回撤,甚至不排斥通过交易来平滑短期的净值波动。他能够根据市场灵活调整,既包括在股债配比上的调整,也包括在细分行业、个股上的轮动。通过这两点,最终实现了一个不错的超额收益,和一个较小的回撤。最近,侯杰发行了一只偏股型基金——招商精选企业,这也是他管理的第一支偏股型基金。应该说,侯杰从债到股票的过程中是很小心的,因为他知道自己买债那些客户,追求的是每天都能向上一点。在这个过程中,侯杰其实是找到了一个适配自己的投资方法,让他管理组合时更舒服,投资者的体验也更好。投资大师达利欧给出过一个成功公式——“梦想+现实+决心=成功的生活“。在侯杰的身上,既有着追逐权益投资、追逐更高收益的梦想,也有着做绝对收益的脚踏实地,同时,还有每一次果敢决策时的心。这样的他,其实更适合在当下这个结构性行情明显的市场里抓住机会,同时,基金经理在交易上的灵活,也能让他在应对当下这个波动较大的市场时游刃有余。 —— / Cong Ming Tou Zi Zhe / ——

来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日同样是给持有人做绝对收益,侯杰的管理风格却有着不一样的特质。侯杰代表产品招商安裕是一只灵活配置型基金,自2018年10月30日管理以来,截至10月26日,累计回报66.94%,年化10.80%。这只追求绝对收益的基金,过往的持仓中,却配置了不小比例的权益资产。出于做绝对收益的目的,很多基金经理并不会配置太高的仓位在权益资产上,原因是既不擅长也无必要。不得不说,这个做绝对收益出身的基金经理,有一份做好股票投资的基因。他自己也直言,平时管理组合时,更多投研精力放在了权益类的研究上。和一些专注资产配置的基金经理不同,侯杰会在自下而上这一块投入更多研究。反映在业绩上,今年以来,招商安裕上涨了0.56%,大幅跑赢基准(沪深300指数收益率*50%+中债综合指数收益率*50%)和灵活配置型基金的平均水平。不只是今年,2019、2020、2021年,侯杰均取得了正收益,去年也仅仅是略微下跌了2.14%,远超基准。另一只产品招商安荣,侯杰自2018年10月30日管理,2020年6月18日卸任,任职期间年化回报高达13.29%。追求权益理想的同时,侯杰没忘记自己做绝对收益的基本盘。如果去看侯杰过往的产品,你会发现回撤控制得相当不错。一方面在配置上,底仓很夯实。以票息策略为主,同时会通过调整久期和券种,获得增强收益。另外一方面则得益于侯杰在股债轮动上的高胜率,在行业和个股上的均衡配置,对估值的谨慎,以及——最关键的,是他时时刻刻都考虑到自己持有人体验。这位在资本市场上摸爬滚打二十多年的老将,经历过金融危机,目睹过市场沉浮,他说:“经历过金融危机的人,教训都很惨痛,我的变化是研究更深入的东西,投资风格定位为追求绝对收益,争取不亏钱是很看重的。“和很多做绝对收益的人以债券为主、股票为辅不同,侯杰在组合管理中,更强调股票在其中的作用。他倾向于左侧布局,在他的身上,能看见非常明显的“逆向投资”标签。他会提前布局一些低风险高收益的资产,利用市场错误定价的机会,在左侧提前买入。左侧买入的前提,是侯杰已经对个股进行了深入的研究,在认可这家公司的前提下,去寻找一个合适的时机入场。当然,侯杰强调,这两者不能反过来,不能去看市场信号,哪个板块涨起来就去追哪一个,这样效果一定是不好。因为市场提示的只是一个补充,核心还是对于个股的理解。“回头去看,很多时候市场信号是错的,哪怕股票是低位,但你买进去可能还持续地下,以为是右侧,其实还是左侧。”“所以我还是先基于对基本面、公司的认可,左侧的态势买单,一般也不会一次性买入,跌得多就多买一点,跌得少就少买一点,直到出现一点点右侧信号,再把最后的子弹打出去。”这些策略说起来很简单,但实际却需要对市场和个股做很深入的跟踪,以及要独立思考。侯杰喜欢买一些高弹性的股票,在他看来,弹性大包括空间大、管理层好、格局好、赛道好等,同时估值要较低,如果估值过高,就会影响未来的业绩表现。低估值,是侯杰在买入时非常看重的一点,这与他多年来的投资经历息息相关。“我从2002年开始工作,做投资大概也有20多年,已经形成了一种习惯,还是愿意在市场比较低的时候去介入去买入,并不是每次便宜买入都一定成功,会有错的时候,但是从我工作到现在21年时间,低位买入的成功概率会明显很大。”做绝对收益出身的侯杰,也会根据市场情况灵活调整仓位。“市场很便宜的时候,我仓位会重一些,市场实在太贵了,我仓位相对会轻一点。”“其实这个策略有点像买转债,很多时候平价的转债就是这样,向下跌的空间很小,但是向上的空间相对会比较大,我更愿意把这种安全边界的思维应用在买股票当中,买得便宜点。看错了问题不是很大,但是看对了,赚得会比较多,这是寻求一个安全边际。”2020年一季度,市场处在一个低点,招商安裕的股票占比高达45.58%,而二三季度市场涨上去之后,侯杰迅速降仓止盈。“股票相对债券有极高的性价比或者极低的性价比,这时侯我们会较大幅度调整组合中某一类资产的仓位。坦率说,这一种机会三五年才会出现一次,能够帮我们应对极端的股票熊市或者债券熊市。”侯杰说。做了这么多年投资,侯杰非常清楚,市场上存在非常多的不确定性,即便是天才,也没办法把每一点都看得很清楚。但侯杰认为,虽然有时候我们不清楚未来一定会怎么样,但是通过这些策略,比如通过低估值提供安全保护,大概率能取得比较好的效果,未必是每次都成功,但拉长时间看,成功的概率会很大。侯杰对于回撤控制的理解,得益于其在资本市场上二十年的浸润,以及对于目标客户投资需求的深入理解。“如果投资者每天看到的净值都是在赚钱,那么长期就一定是加分的,他们也会追加购买产品。如果经常看到净值在亏钱,他们就走了。”侯杰说自己很重视投资中的过程管理,不仅考虑长期目标,也会从投资者体验角度兼顾短期净值曲线的考量。体现在行业配置上相对均衡,且会做一定的轮动,他特别强调行业之间的相关性要低,不然也就没有实现分散的目的。我们回溯了招商安裕过去几年的持仓情况,一般行业配置超过5个板块,其中TMT持续配置最高。其他板块的配置权重呈现一定的轮动特征。例如,医药板块2020年中报配置比例基本为0,到去年底时配置比例超过20%。第一,虽然它有成长性,但估值比较贵的一些板块,原因也比较简单,估值太贵的情况下,它会透支很多的未来。第二是过于传统的板块,中国经济在结构转型,行业在不断的去变,有些特别传统的板块虽然很便宜,但是我们买股票还是需要买成长性。侯杰更多的配置可能是介于二者之间,这些行业有成长性,但估值又相对会比较便宜,也不至于产生过大的波动,有很强的安全边际,看对的收益还不错,看错了可能回撤一般不至于过大。从股票持仓的情况也能看出,侯杰偏好大市值、高盈利和低估值的个股。像2020年1季度疫情时低位配了光伏,买入标的是当时确定性强的硅料和硅片。“这种机会,听上去好像很难挖掘,有时侯未必如此。市场阶段性会出现显而易见的机会,大家都能看得见,只是有些人因为恐惧放弃了眼前的机会。“当然,这种交易不是指看K线、看技术指标,侯杰更注重的是对市场情绪和交易心理的感知,看它们和实际基本面是否有错配。比如最新的三季报,侯杰就增持了三季度的医药,以及受到中期调整和内部整顿冲击的军工。另外,除了低估值,侯杰还很关注变化,这也是为了保证买进去能够有一个上涨。“机构投资者主导的市场,自我驱动性比较强,有些股票跌了之后,即使很便宜,没有变化,也会一直跌,所以不能光看低估值,只有变化才能扭转左侧的股票。”他在个股选择上,会选择那些短期有催化剂的公司,比如公司新品可能是爆款、试运行数据看好、公司扩产顺利、甚至跌了很多,利空出尽等等。这样选股的好处是,买进去之后股票能迅速涨起来,对净值的贡献立竿见影。“股票仓位如果放半年不涨,一定影响收益率。所以除了估值便宜,长期有空间,我还会找短期催化剂,没有催化剂的股票不配或少配。”侯杰说。近几年来,市场变化迅速,对于很多做绝对收益的基金经理,提出了不小的挑战。侯杰也在不断进化自己。他说每个人都有短板,会通过关注新事物,请教别人,改变执念。“有投资经历的人,多少有执念,过去十年做得好不代表未来十年方法仍然适用,社会发展很快,投资迭代也很快。不停思考学习,人就没有时间去想别的事情,也就不存在内心是否平静一说了。“在侯杰看来,市场派前辈对他现在的投资影响很大,是前期巴菲特投资理念的有益补充。但另一方面,侯杰很清楚,自己做的是绝对收益产品,需要为投资者提供一个相对稳定的回报,如果一味地去看五年十年甚至更长时间,期间波动太大,投资者也很难忍受。他很喜欢索罗斯的反身性理论,因为“对判断市场情绪很管用,古今中外屡试不爽”。在他身上,既有着做绝对收益的坚守,体现在重视持有人体验,注重回撤,甚至不排斥通过交易来平滑短期的净值波动。他能够根据市场灵活调整,既包括在股债配比上的调整,也包括在细分行业、个股上的轮动。通过这两点,最终实现了一个不错的超额收益,和一个较小的回撤。最近,侯杰发行了一只偏股型基金——招商精选企业,这也是他管理的第一支偏股型基金。应该说,侯杰从债到股票的过程中是很小心的,因为他知道自己买债那些客户,追求的是每天都能向上一点。在这个过程中,侯杰其实是找到了一个适配自己的投资方法,让他管理组合时更舒服,投资者的体验也更好。投资大师达利欧给出过一个成功公式——“梦想+现实+决心=成功的生活“。在侯杰的身上,既有着追逐权益投资、追逐更高收益的梦想,也有着做绝对收益的脚踏实地,同时,还有每一次果敢决策时的心。这样的他,其实更适合在当下这个结构性行情明显的市场里抓住机会,同时,基金经理在交易上的灵活,也能让他在应对当下这个波动较大的市场时游刃有余。 —— / Cong Ming Tou Zi Zhe / ——

聪投组建了媒体转载群,如有转载需要,请添加小编微信【fanxiaocom】,入群前请【备注新媒体名和姓名】

商务合作,请联系聪明牛牛(微信congmingtzz1/手机 13262200706 )具体商议。

本篇文章来源于微信公众号: 聪明投资者

本文链接:https://kxbaidu.com/post/%E6%8B%9B%E5%95%86%E5%9F%BA%E9%87%91%E4%BE%AF%E6%9D%B0%EF%BC%8C%E7%BB%9D%E5%AF%B9%E6%94%B6%E7%9B%8A%E5%A4%A7%E5%B0%86%E7%9A%84%E6%9D%83%E7%9B%8A%E6%8A%95%E8%B5%84%E8%BF%9B%E9%98%B6%E4%B9%8B%E8%B7%AF.html 转载需授权!

来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日

来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日

来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日

来源:wind,侯杰最早管理的两只代表性产品,截至2023年10月27日