从强赎数日子到下修数日子

好不容易昨天还了一只蚊子腿,今天又恶狠狠的割了块大腿肉。

又是所有宽基指数全部下跌的日子,跌幅最小的上证50跌0.86%、沪深300跌1.18%;跌幅最大的微盘股指数跌6.05%、北证50跌4.80%。

申万一级行业指数中唯一上涨的银行涨0.11%;领跌的环保跌4.44%、计算机跌4.28%、综合跌4.08%。

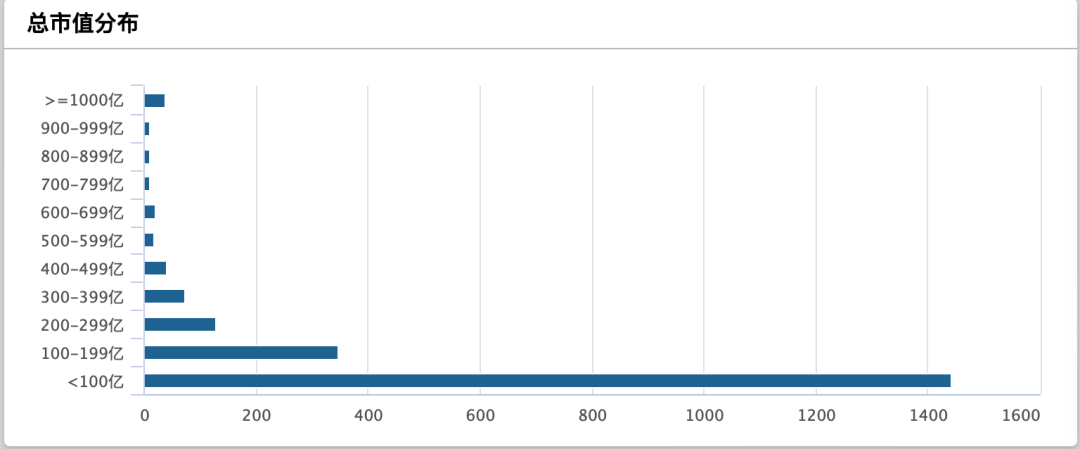

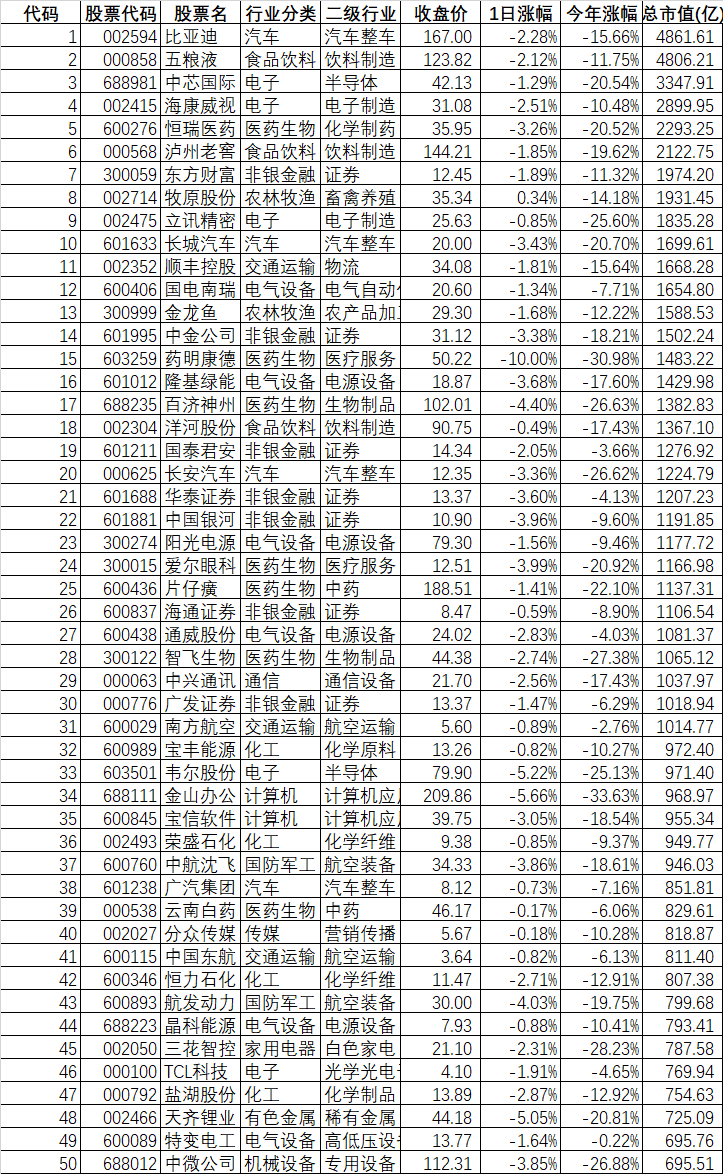

366只个股上涨,4704只个股下跌,涨幅中位数为负的4.84%。盘中4315只个股创出今年新低,按照市值排名前50的有比亚迪、五粮液等:

沪股通净买入12.93亿,深股通净买入10.67亿,合计净买入23.60亿。不过目前这个指标已经失去了观察的意义了。看中证500、中证1000、中证2000等中小盘指数更能反映市场实际。

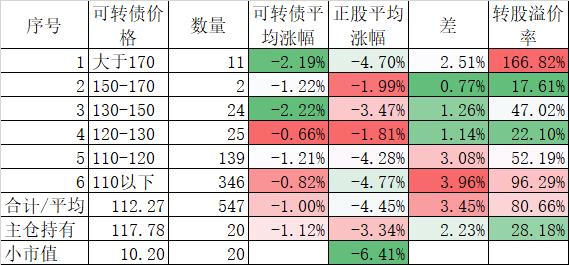

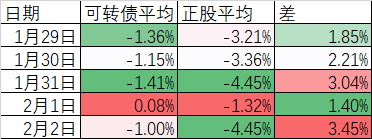

547只可转债平均下跌1.00%,对应正股平均下跌4.45%,这周随着正股连续大跌,可转债的债性越来越强,我们可以从本周每天可转债下跌和正股下跌的数据中看出:

如果扣除2月1日的数据,正股的跌幅是呈现加速趋势,只是到了周五跌幅和周三完全相同,但可转债的跌幅,从周三的1.41%缩小到周五的1.00%,显然越跌债性的保护越强了。从可转债跌幅和正股跌幅的差也可以看出,从周一的1.85%到了周五竟然扩大到3.45%。

我们还可以从另外一个角度观察,就是年初很多可转债进入强赎数日子,到了今天,强赎数日子的虽然有18只,但因为有16只可转债的股价小于强赎触发价,所以除非股价上涨,否则强赎数日子的意义不大,唯二强赎数日子有意义的只有福能转债和金诚转债。

再看下修,截止到今天,547只可转债中已经有253只可转债在下修数日子了,我自己持有的20只可转债,也有7只进入了下修数日子,当然真正能下修的并不多,但至少是一个保护。

另外税前到期收益率为正的已经有444只了,占了全体547可转债的81.17%,今年我们可转债跌的多,等权指数的跌幅也不到10%,而所以沪深两市A股今年的跌幅中位数已经高达25.57%了,而混合型基金的跌幅中位数,截止到昨天是11.26%,怎么都比股票和基金要跌的少一些。

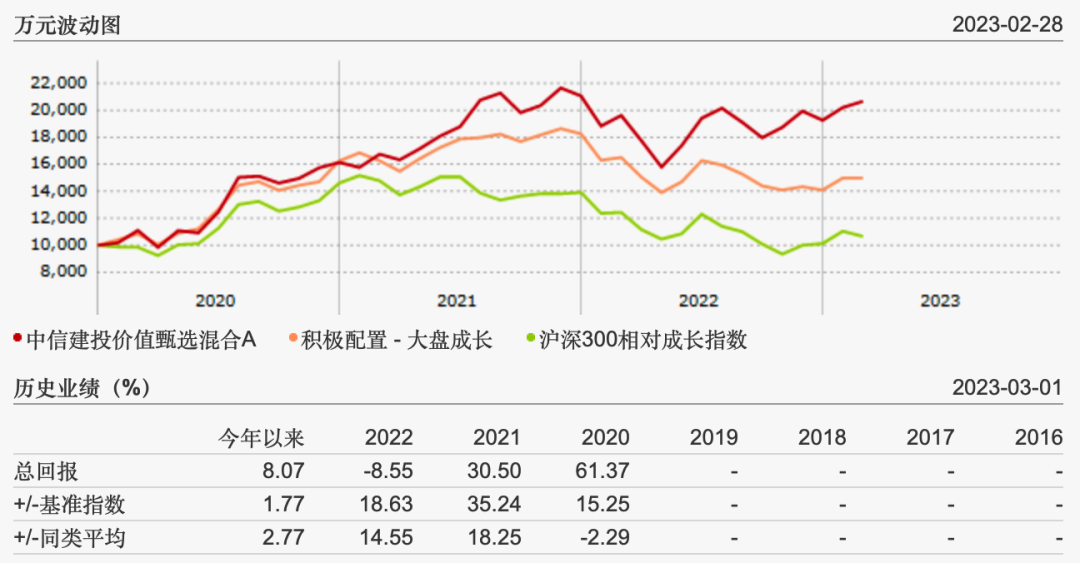

当然,相比较跌的少点,只是五十步笑百步。今年表现最好的策略是红利低波,表现最好的行业是银行和煤炭。如果有能力今年一开年就从刚刚创了历史新高的可转债策略,切换到红利低波或者银行和煤炭行业,那就是神不是人了。现在切换呢?我没这个能力预测未来,而且按照我的经验,熊市末期往往最强势的策略和板块会补跌。不信我们看看去年最牛的20只混合基金,其中就有小市值策略的金元顺安,今年截止到昨天净值下跌了19.28%,看它的十大持仓,基本上平均都是下跌6%-7%,估计今天的净值也很难看。我不愿意换策略被打两面耳光,哪怕这个概率很小:

即使这样下跌,我依然是乐观的,不是不心疼真金白银的缩水,而是我理智的觉得极度悲观不但于事无补,而且还有伤身体。账户已经缩水了,再因为极度悲观伤了身体,那是雪上加霜的对不起自己。9年前从最黑暗里面走出来了,看什么都是光明的。

最后有个好消息,刚刚著名反指毛大师在群里发帖说他割了可转债去抄底沪深300了。但愿这次反指再次显灵,让我们过好春节。

本篇文章来源于微信公众号: 持有封基