优质中小盘 Beta 为基,积极管理下 Alpha 领先

长城中证500指数增强基金(006048)投资价值分析

小盘板块的投资机会,核心在于成分股的高盈利弹性和估值赔率优势,在复苏周期小盘股的盈利增速弹性更占优势。小盘大盘指数的估值差异仍处于历史低位,小盘股的赔率优势仍在,2023或将维持中小盘占优的局面。

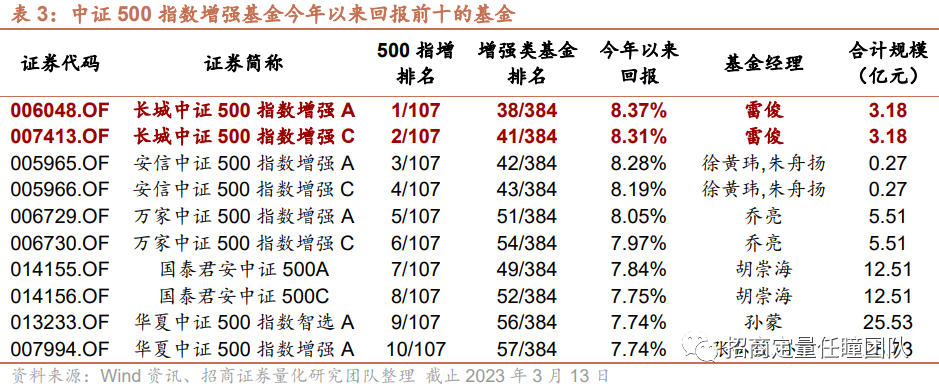

今年以来,在跟踪中证500指数的指数增强量化基金中,长城中证500指数增强A(006048)和长城中证500指数增强C(007413)分别位列第1名和第2名,今年以来回报分别为8.37%和8.31%。

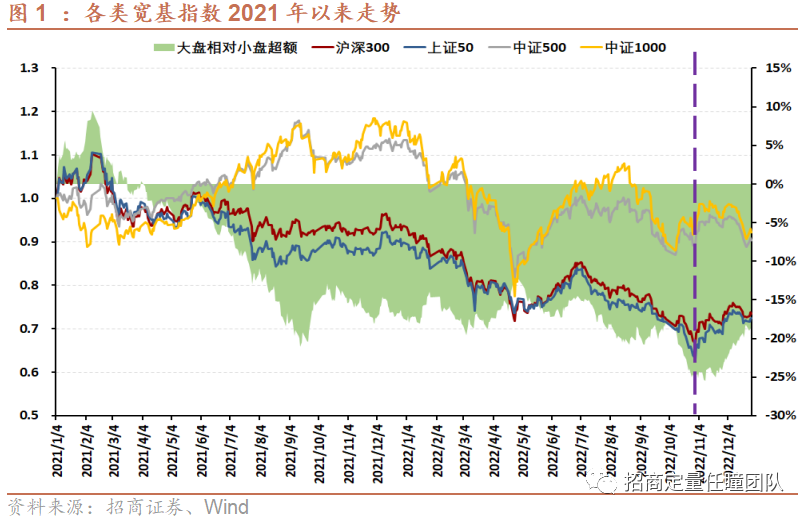

A股风格上,中小盘股占优的风格在2021年以来已经有一定时间的持续,但是我们认为2023年中小盘相较于大盘的优势在较长时间维度上仍将延续。

小盘板块的投资机会,核心在于成分股的高盈利弹性和估值赔率优势,在复苏周期小盘股的盈利增速弹性更占优势。在国内通胀数据回落的背景下,小盘成长板块的盈利弹性会更值得期待,另外从大小盘的相对估值来看,在2021年年初估值差见底后虽然经历了两年的缓慢修复,小盘大盘指数的估值差异仍处于历史低位,小盘股的赔率优势仍在。

此外,市场流动性也和中小盘风格存在正相关。展望2023年,防疫政策改进后,可以进一步释放经济活力。因此,预计2023年财政政策和货币政策大概率会一同发力,支撑国内经济的发展因此,我们看好来年中小盘相对大盘依然有超额收益。

截至2023年3月10日,长城中证500指数增强(A类代码:006048;C类代码:007413)自基金经理接任以来,总收益达81.47%,年化收益为16.44%,Sharpe比率为0.84,超额收益显著。

在跟踪中证500指数的指数增强基金中,今年以来,长城中证500指数增强A表现领先,今年以来回报为8.37%,超额收益为1.88%。今年以来,在跟踪中证500指数的指数增强量化基金中,长城中证500指数增强A和长城中证500指数增强C分别位列第1名和第2名,今年以来回报分别为8.37%和8.31%。

基金经理进行了较大程度地主动管理。长城中证500指数增强A的超额收益主要来自在医药、家电和传媒等行业的超配。从因子的超额暴露看长城中证500指数增强在动量、成长性和盈利水平方面有超额暴露度,说明基金经理在选择股票的过程中偏好高盈利水平且未来具有更好成长空间的个股。在动量上给予更多暴露,意味着基金经理会去捕捉近期股价表现较好的股票进行投资。在2017年之后,A股的动量在逐渐增强,过去走势好的个股在未来一段时间里也有很好的表现。

基金经理雷俊先生,北京大学理学学士、工学硕士,证券从业经历15年。2017年11月加入长城基金管理有限公司,现任量化与指数投资部总经理兼基金经理。雷俊先生具有丰富的指数和量化产品管理经验。

2023中小盘的投资机遇

2023年在风格上中小盘或占优

2021年以来,中小盘相对于大盘的优势较为显著,尤其是在2021年5月至8月的三个月时间里,大盘股(以上证50和沪深300为代表)的走势和中小盘走势(以中证500和中证1000为代表)几乎走出了一个明显的剪刀差。

2022年大部分时间里,中小盘相对大盘具有显著的超额收益,究其缘由,除了中小盘固有的成长性之外,今年以来由于针对中小票的衍生品陆续推出,中证1000 ETF的火爆申购也是功不可没。我们认为年初大盘收益会好于中小盘收益,但是2023年中小盘相较于大盘的优势在较长时间维度上仍将延续。

由于中小盘相较于大盘,在过去一段时间里已经累计了较大的优势,大盘在2022十月之前也出现了很大程度的超跌,因而从反弹的力度上看,大盘会好于中小盘,因而大盘票在年初这段的收益会好于中小盘票。

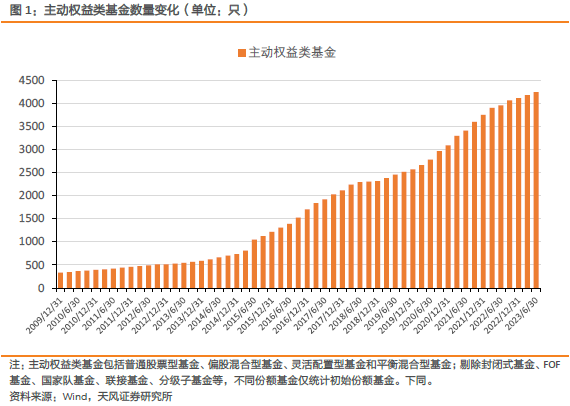

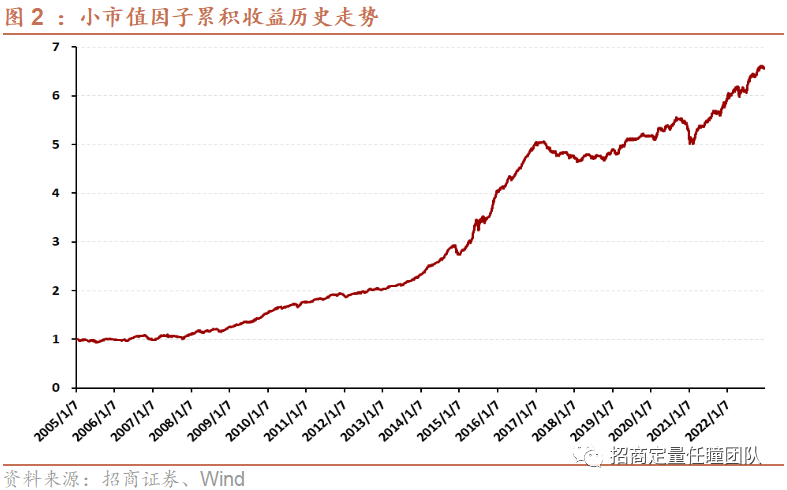

我们之所以依然看好中小盘,首先,从先验概率的角度来看,A股在过去近20年的时间里,中小盘在大部分时间都是占有优势的,从小规模因子的累积收益上也可以显著观测到大票相较于小票的主要优势是在2017年、2018年。那两年时间之所以大票更有优势,原因在于A股机构化的渗透率有显著提升,其实主要就是来源于北上资金存量的迅速攀升和公募基金规模的扩大。但是这在未来一年时间内,上述两个大盘资金来源很难再现,因而大盘股占优的外在原因难以复现。

另外,小盘股持续好于大盘的现象在众多成熟市场也均存在,小盘相较于大盘的波动更大,需要更高的风险补偿,随着A股逐渐走向成熟,这种效应也将持续。

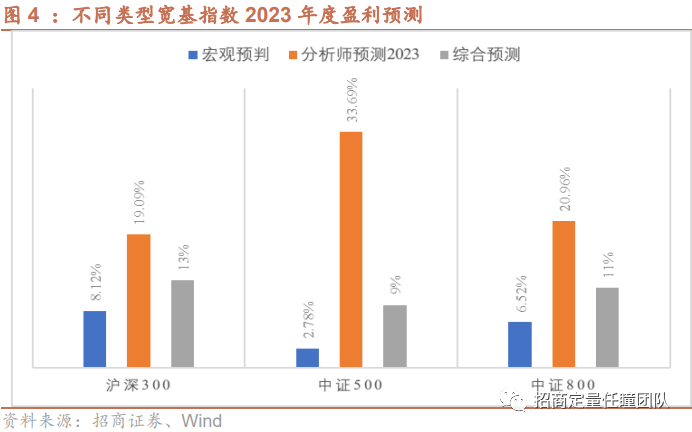

从盈利增速、估值等基本面指标分析中小盘的吸引力

结合宏观分析师的一致预期数据观察,2023年呈现出价稳量增的特征,因而自上而下的盈利预测中各宽基指数的盈利增速相对2022年都会有所修复,再结合基数效应的特征,我们更倾向于认为市场整体的盈利同比增速有望呈现逐季递增修复的状态。全年来看,万得全A的盈利增速有望达到10%,针对沪深300、中证500和中证800指数,我们给出的盈利增速预测为13%、9%和11%。

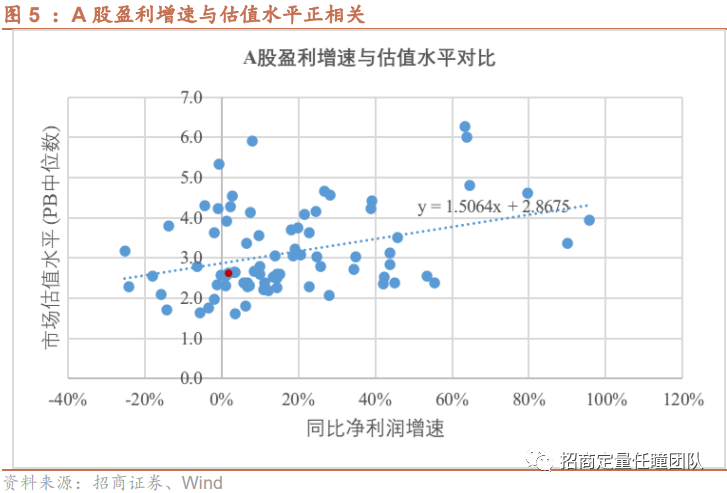

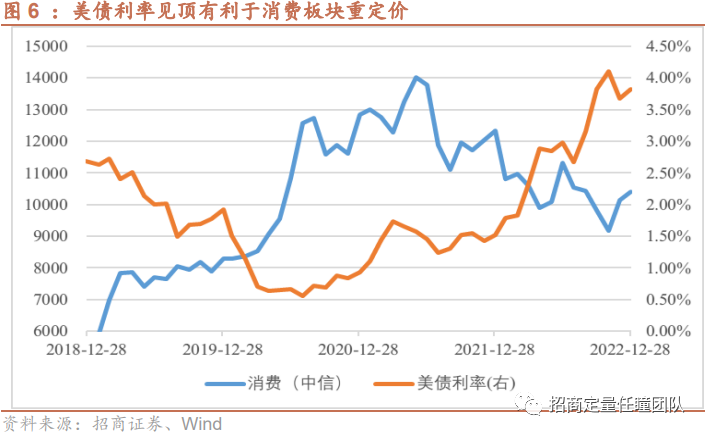

结合对A股投资者行为及定价偏好的观察,伴随指数盈利增速的提升,投资者的风险偏好和估值容忍度也会上升,即指数的估值水平往往和当前的盈利增速水平正相关。展望2023年,在市场盈利增速修复的背景下,当前较低的估值水平下指数获得估值修复的概率更大,因而市场整体Beta机会不可忽视,投资者可以相对乐观积极参与。

小盘板块的投资机会,核心在于成分股的高盈利弹性和估值赔率优势,在复苏周期小盘股的盈利增速弹性更占优势。在国内通胀数据回落的背景下,小盘成长板块的盈利弹性会更值得期待,另外从大小盘的相对估值来看,在2021年年初估值差见底后虽然经历了两年的缓慢修复,小盘大盘指数的估值差异仍处于历史低位,小盘股的赔率优势仍在。

此外,从纵向比较来看,中证500指数估值指标分位处于历史底部区间,PE(TTM)在历史12.56%水平。加之业绩增长亮眼,指数仍被大幅低估,或具有较高的安全边际。

在各大宽基指数中,中证500历史估值分位相对较低,明显低于上证50、创业板指等宽基指数,未来估值修复空间较大。

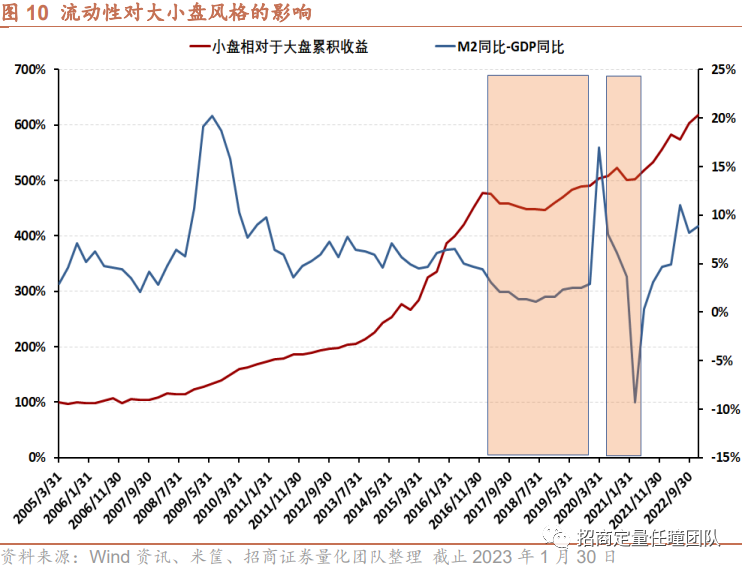

中小盘股票的收益率历史上向来好于大盘。我们分析了近10年这两次小盘因子失效,认为它跟对应的货币和财政政策有很大关联。当市场流动性收紧的时候,可能会出现小盘股因子的失效。比如2016年以来,在“去杠杆”的大背景下,M2增速与GDP增速之间的差明显减小,导致流动性持续收紧,同时期,小盘因子也出现了持续回撤,2020年末也有出现过类似现象。这很可能与A股投资者结构有很大关联。

展望2023年,防疫政策改进后,可以进一步释放经济活力。因此,预计2023年财政政策和货币政策大概率会一同发力,支撑国内经济的发展。大概率不会出现(M2增速-GDP增速)的差显著走弱的情况。因此,我们看好来年中小盘相对大盘依然有超额收益。同时,我们此前统计过,当市场流动性收紧的时候,可能会出现小盘股因子的失效,而全球经济受到外在打击经历三年的衰退之后,为了夺回“失去的三年”,暂时没有理由对流动性有过度的收紧,因而小盘股的优势或在更长时间维度上长期存在。

长城中证500指数增强A(006048)超额来源分析

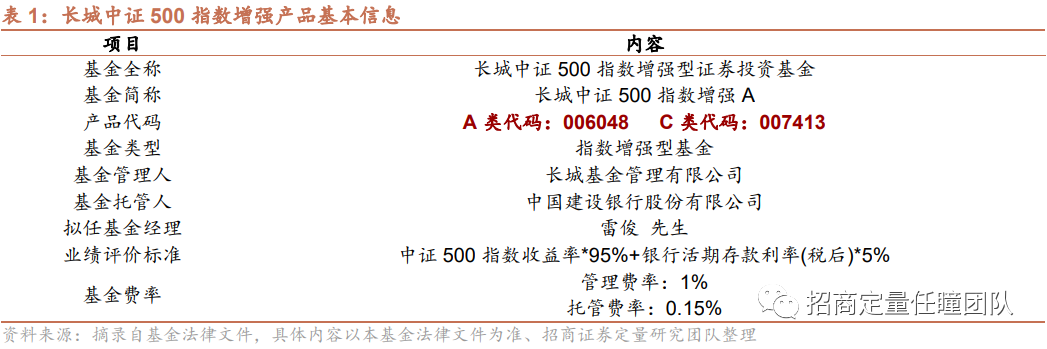

长城中证500指数增强A(006048)产品基本信息

长城中证500指数增强基金(006048)是长城基金管理有限公司旗下的一只指数增强型基金,以增强指数化投资方法跟踪目标指数,分享中国经济的长期增长,在严格控制与目标指数偏离风险的前提下,力争获得超越目标指数的投资收益,谋求基金资产的长期增值。本基金力争使日均跟踪偏离度的绝对值不超过0.5%,年化跟踪误差不超过7.75%。

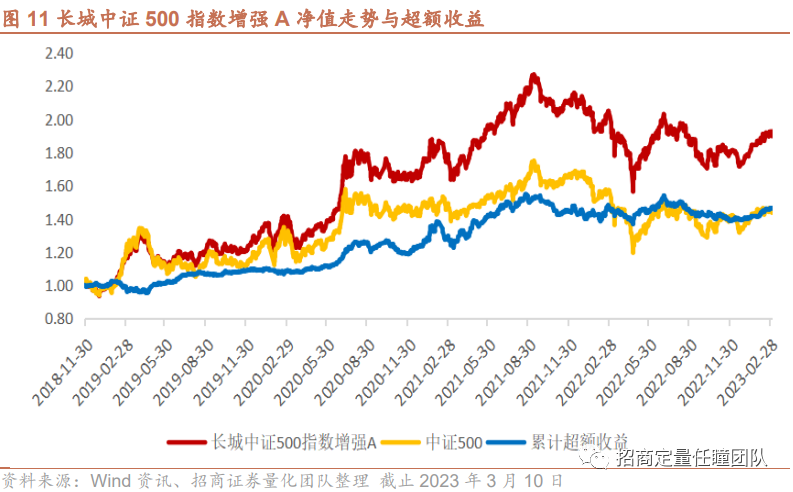

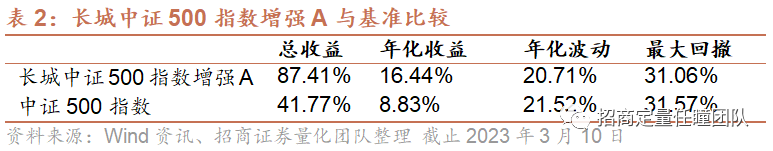

长城中证500指数增强A(006048)业绩走势

截至2023年3月10日,长城中证500指数增强A自基金经理接任以来,总收益达81.47%,年化收益为16.44%,Sharpe比率为0.84。同期中证500指数的总收益为41.77%,年化收益为8.83%,Sharpe比率为0.50。统计区间内长城中证500指数增强A相对于基准指数的年化超额收益达7.61%。上图展示了长城中证500指数增强A的净值走势及与基准指数走势的对比。整体来看,长城中证500指数增强A相对于中证500指数具有显著的超额收益,且近期表现更加优异。

长城中证500指数增强A——同类排名靠前

截至2023年3月13日,在跟踪中证500指数的指数增强量化基金中,长城中证500指数增强A和长城中证500指数增强C分别位列第一和第二名,今年以来回报分别为8.37%和8.31%。

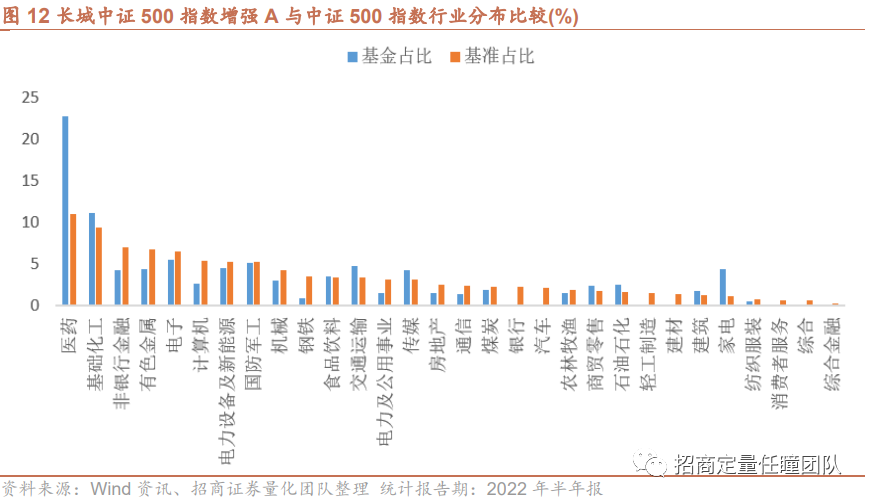

长城中证500指数增强A——医药贡献较大超额

长城中证500指数增强A在跟踪指数的基础上,允许一定的行业偏离,以提升相对于基准的超额收益。根据2022年中报所显示的基金行业配置来看,基金相对低配银行、汽车、钢铁、有色金属等,相对超配医药、基础化工、交通运输和家电等行业。

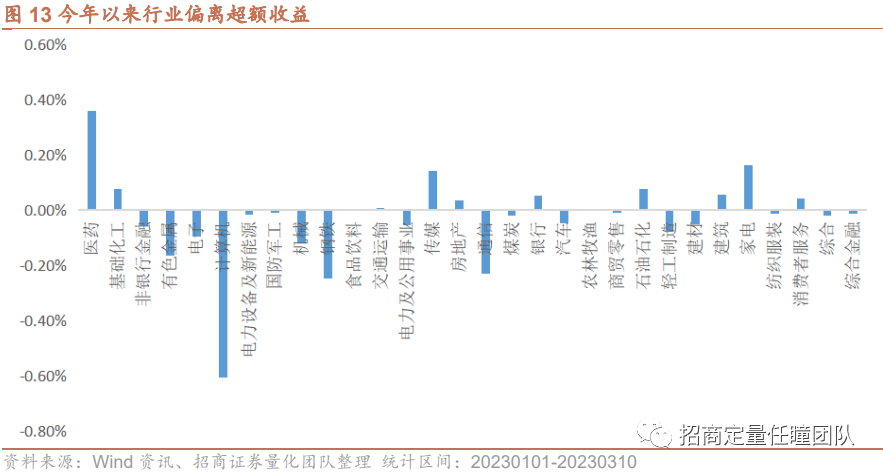

今年以来,长城中证500指数增强A的超额收益为2.18%,长城中证500指数增强A的超额收益主要来自在医药、家电和传媒等行业的超配。其中,在医药行业超配11.87%,给基金带来了0.36%的超额收益,在家电行业超配3.52%,给基金带来了0.16%的超额收益,在传媒行业超配1.16%,给基金带来了0.14%的超额收益。

长城中证500指数增强因子暴露度分析

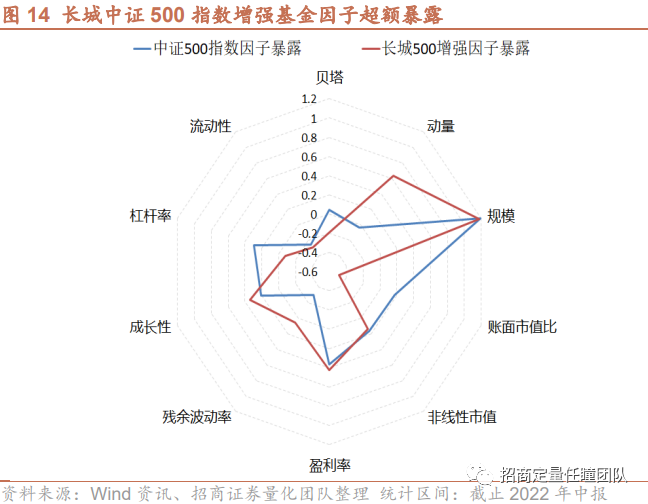

由于目前基金公司还没有出2022年的年报,因而我们根据中报信息对长城中证500指数增强基金的因子超额暴露度进行了分析。

总体而言,基金经理进行了较大程度地主动管理。从因子的超额暴露看长城中证500指数增强在动量、成长性和盈利水平方面有超额暴露度,说明基金经理在选择股票的过程中偏好高盈利水平且未来具有更好成长空间的个股。在动量上给予更多暴露,意味着基金经理会去捕捉近期股价表现较好的股票进行投资,在2017年之后,A股的动量在逐渐增强,过去走势好的个股在未来一段时间里也有很好的表现。此外,长城中证500指数增强基金在账面市值比上相对低配,对成分内的估值水平考量进行了弱化。

管理人介绍

基金经理:具有丰富的指数和量化产品管理经验

雷俊先生,北京大学理学学士、工学硕士,证券从业经历15年。2017年11月加入长城基金管理有限公司,现任量化与指数投资部总经理兼基金经理。雷俊先生具有丰富的指数和量化产品管理经验。加入长城基金前,曾在南方基金管理过多只量化产品和指数产品,其管理的南方量化成长和南方策略优化基金曾获中国基金业金牛奖。加入长城基金后,带领长城基金量化团队管理的多只指数基金均取得了可观的业绩表现。

基金公司:投资者信赖的财富管理专家

长城基金管理有限公司成立于2001年12月27日,由长城证券股份有限公司、东方证券股份有限公司、北方国际信托股份有限公司、中原信托有限公司共同出资设立。公司的经营范围为基金募集、基金销售、资产管理和中国证监会许可的其他业务。截止2022年12月31日,公司旗下共有93只公募基金产品,管理规模达到2541亿元。

长城基金管理有限公司一直秉承“规范、高效、专业、拼搏”的经营理念,坚持基金持有人利益至上的经营原则,凭借完善的公司治理结构、严格的风险控制、规范的业务流程、高效专业的员工团队、开放与学习的文化氛围,努力打造一流的基金管理公司品牌,竭诚为客户提供优质的投资理财产品和服务。

重要申明

本文选自报告《优质中小盘 Beta 为基,积极管理下 Alpha 领先——长城中证 500 指数增强基金(006048)投资价值分析》。

基金业绩根据过往历史数据分析,基金历史表现不代表未来表现。

本篇文章来源于微信公众号: 招商定量任瞳团队