【方正金工】年初以来北向资金净流入近1500亿,“球队硬币”因子今年以来多空收益7.65%——金融工程周报20230212

本文来自方正证券研究所于2023年2月12日发布的报告《年初以来北向资金净流入近1500亿,“球队硬币”因子今年以来多空收益7.65%——金融工程周报20230212》,欲了解具体内容,请阅读报告原文,分析师:曹春晓 S1220522030005。

摘要

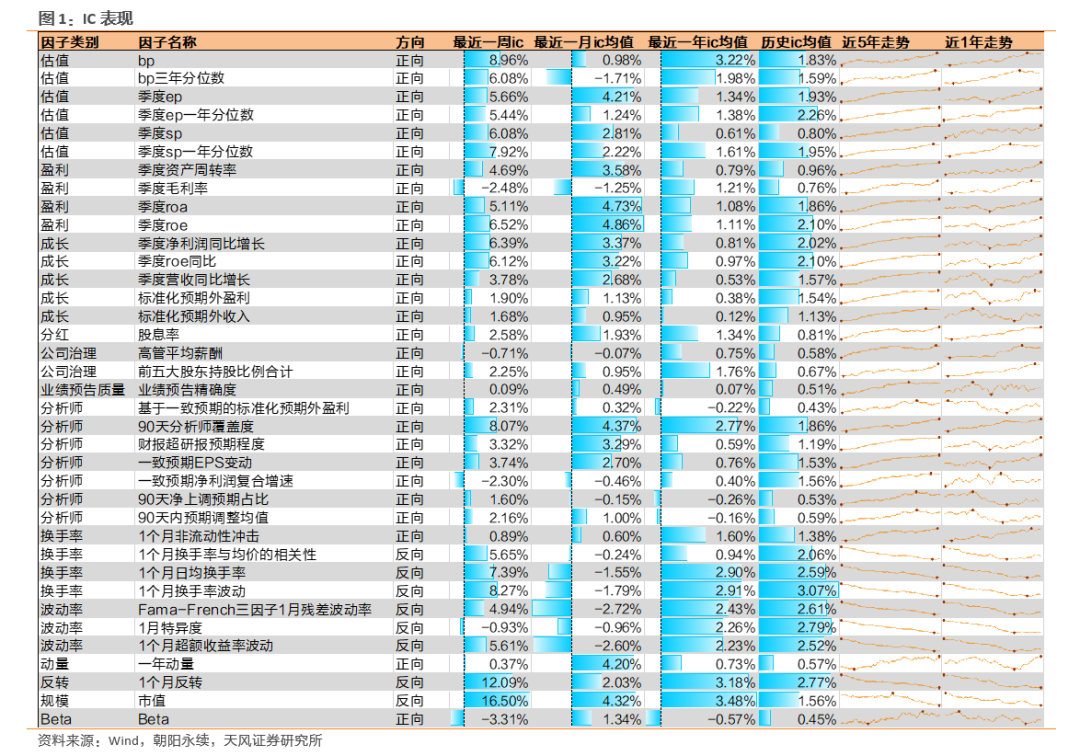

截至2023年2月10日,沪深300指数股债收益差为8.38%,略低于均值+1倍标准差,仍处于历史高位,从中长期角度来看具备较高投资价值。

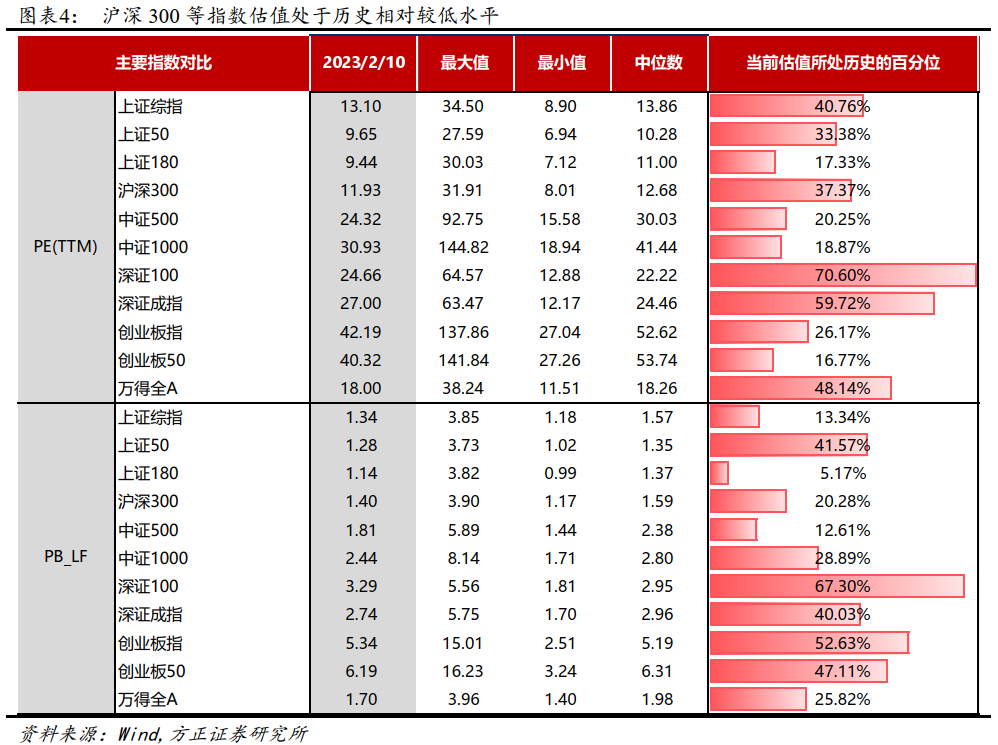

截至2023年2月10日,主要指数中,上证50、沪深300、中证500、创业板指PE(TTM)分别为9.65倍、11.93、24.32倍和42.19倍,分别位于历史33.38%、37.37%、20.25%和26.17%分位数。

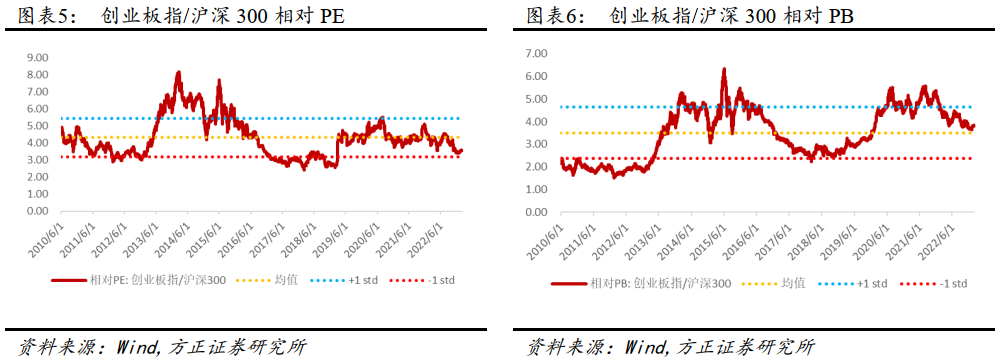

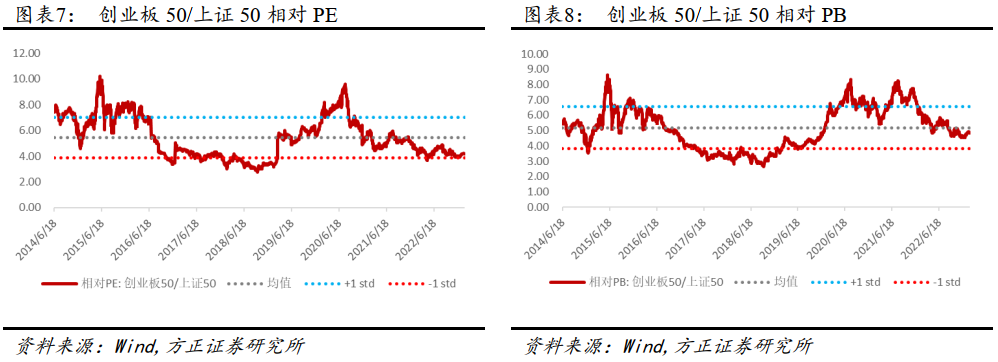

从相对估值来看,截至2023年2月10日,创业板指相对于沪深300指数相对PE为3.54倍,位于历史29.41%分位数,相对PB为3.81倍,位于历史53.64%分位数。创业板50指数相对于上证50指数相对PE为4.18倍,位于历史26.88%分位数,相对PB为4.84倍,位于历史41.93%分位数。

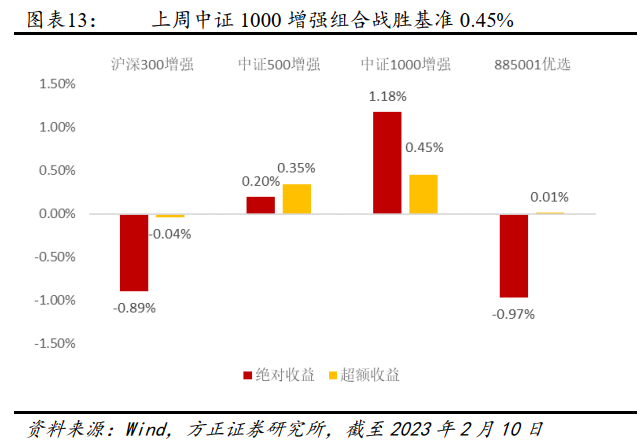

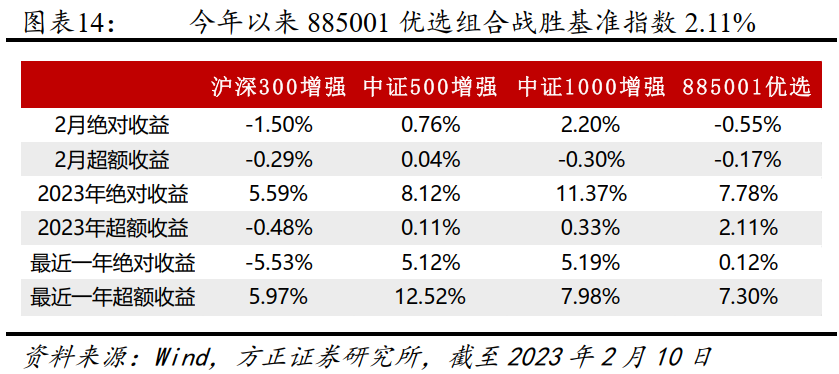

上周,方正金工量化组合表现如下所示,其中沪深300指数增强组合周超额收益为-0.04%,中证500指数增强组合周超额收益为0.35%,中证1000指数增强组合周超额收益为0.45%,885001优选组合周超额收益为0.01%(基准为Wind偏股混合型基金指数885001)。

今年以来,沪深300指数增强组合超额收益为-0.48%,中证500指数增强组合超额收益为0.11%,中证1000指数增强组合超额收益为0.33%,885001优选组合超额收益为2.11%。

风险提示

本报告基于历史数据分析,历史规律未来可能存在失效的风险;市场可能发生超预期变化;各驱动因子受环境影响可能存在阶段性失效的风险。

报告正文

1.1 股债收益差曲线

股债收益差指标对于中长周期市场择时具有较好的指示意义,我们以股票指数市盈率的倒数 - 10年期国债收益率来刻画股债收益差,从历史表现来看,股债收益差曲线具备较为明显的均值回复特征。截至2023年2月10日,沪深300指数股债收益差为8.38%,略低于均值+1倍标准差,仍处于历史高位,从中长期角度来看具备较高投资价值。

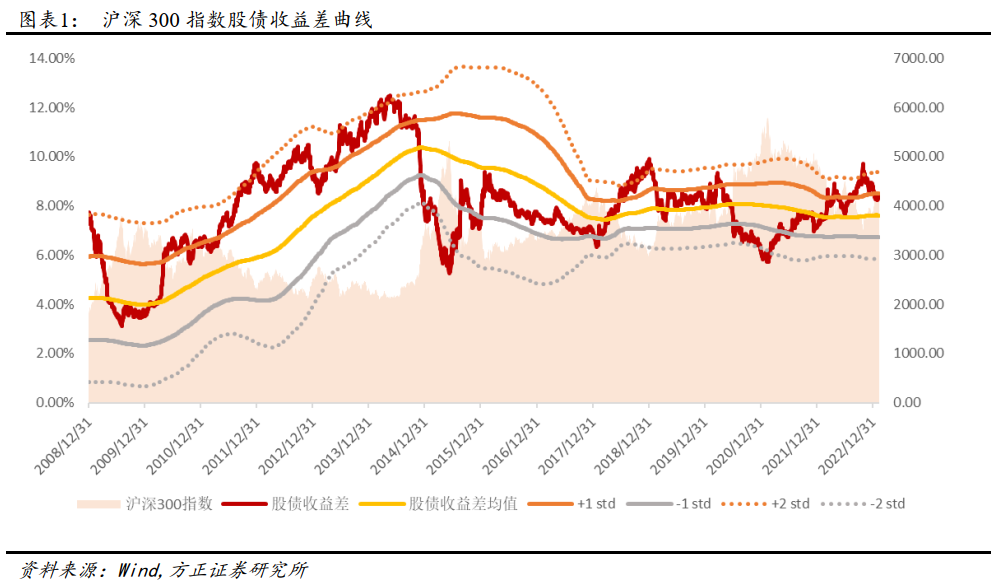

截至2023年2月10日,中证500指数股债收益差为4.11%,处于历史均值附近,从中长期角度来看中证500指数性价比也较为突出。

1.2 主要市场指数估值分位数

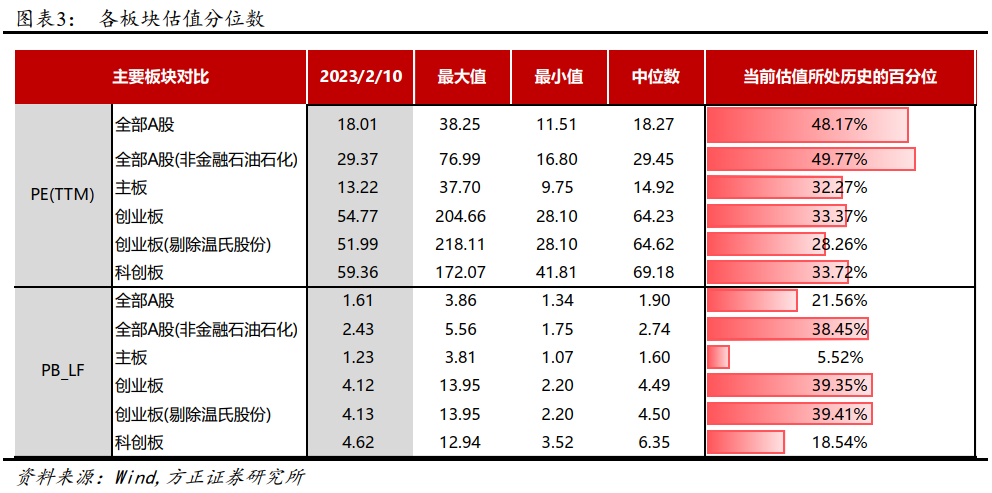

截至2023年2月10日,全部A股PE(TTM)为18.01倍,位于2009年以来48.17%分位数;PB_LF 1.61倍,位于2009年以来21.56%分位数。

1.3 创业板指/沪深300相对估值小幅上升

从相对估值来看,截至2023年2月10日,创业板指相对于沪深300指数相对PE为3.54倍,位于历史29.41%分位数,相对PB为3.81倍,位于历史53.64%分位数。创业板50指数相对于上证50指数相对PE为4.18倍,位于历史26.88%分位数,相对PB为4.84倍,位于历史41.93%分位数。

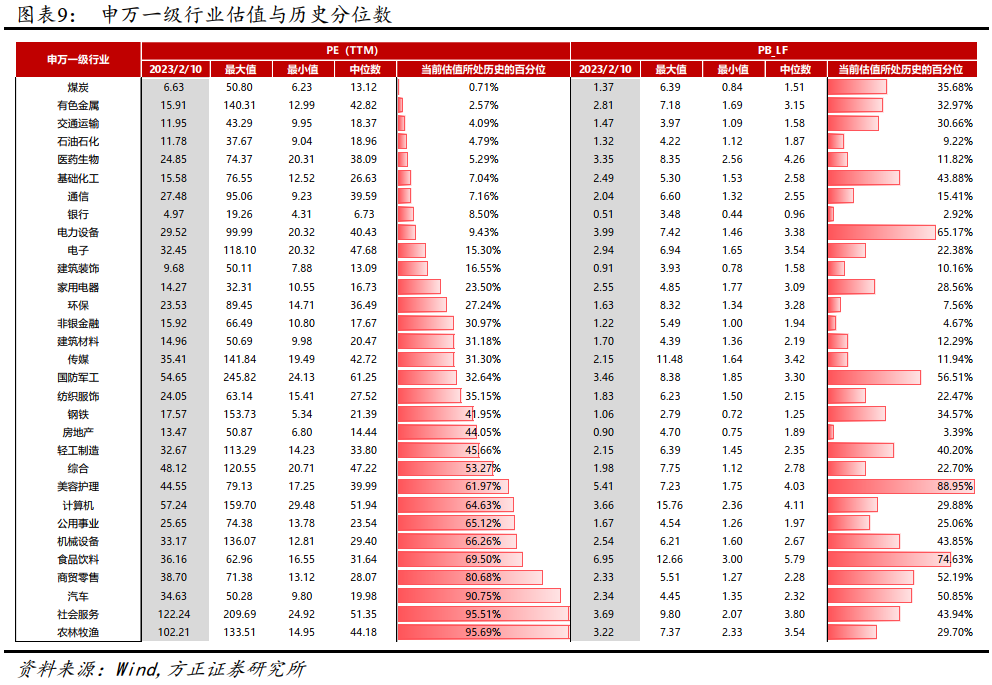

1.4 煤炭、有色金属等行业估值处于历史低位

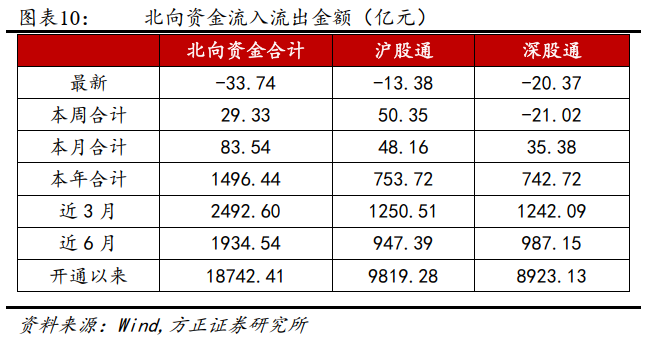

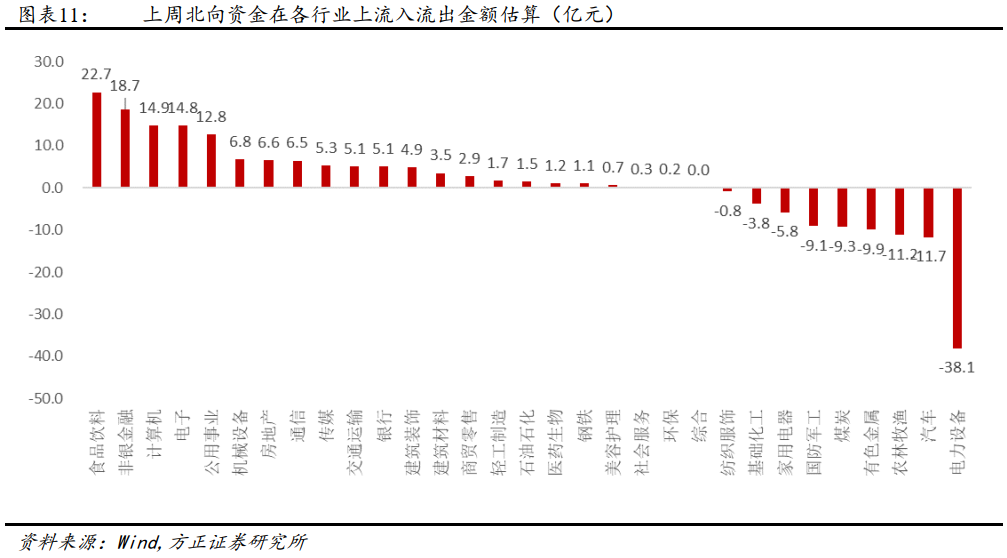

2 资金流动:上周北向资金净流入29亿元,食品饮料、非银金融等行业流入较多

2.1 北向资金:上周食品饮料、非银金融等行业流入明显

上周,北向资金净流入29.33亿元。上周北向资金流入较多的行业包括食品饮料、非银金融、计算机等,分别流入22.7亿元、18.7亿元、14.9亿元,与此同时,北向资金在电力设备、汽车、农林牧渔等行业分别流出38.1亿元、11.7亿元、11.2亿元。

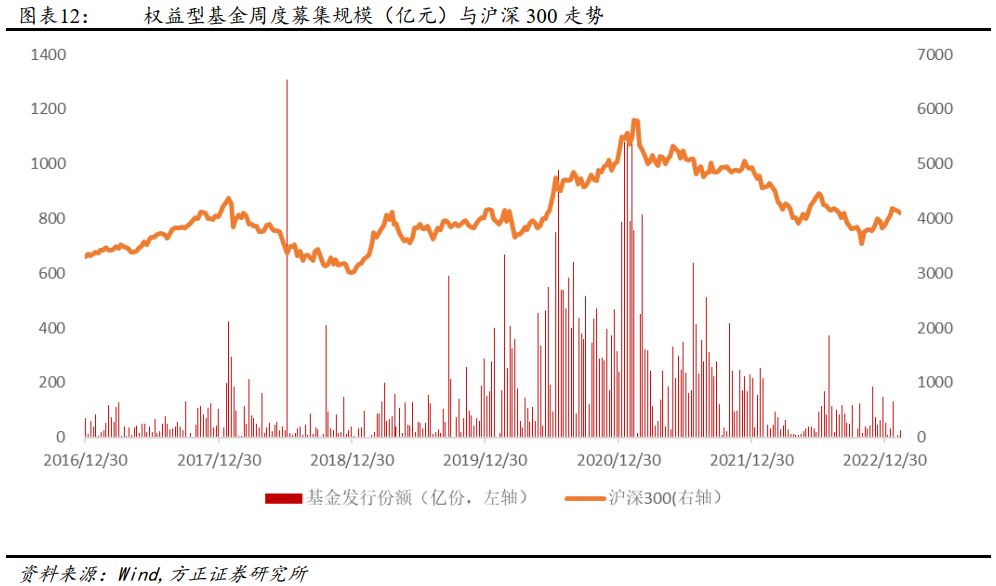

2.2 基金发行:上周权益型基金合计成立规模26亿元

3 组合表现:上周中证1000增强组合战胜基准0.45%

上周,方正金工量化组合表现如下所示,其中沪深300指数增强组合周超额收益为-0.04%,中证500指数增强组合周超额收益为0.35%,中证1000指数增强组合周超额收益为0.45%,885001优选组合周超额收益为0.01%(基准为Wind偏股混合型基金指数885001)。

4 量价因子绩效跟踪

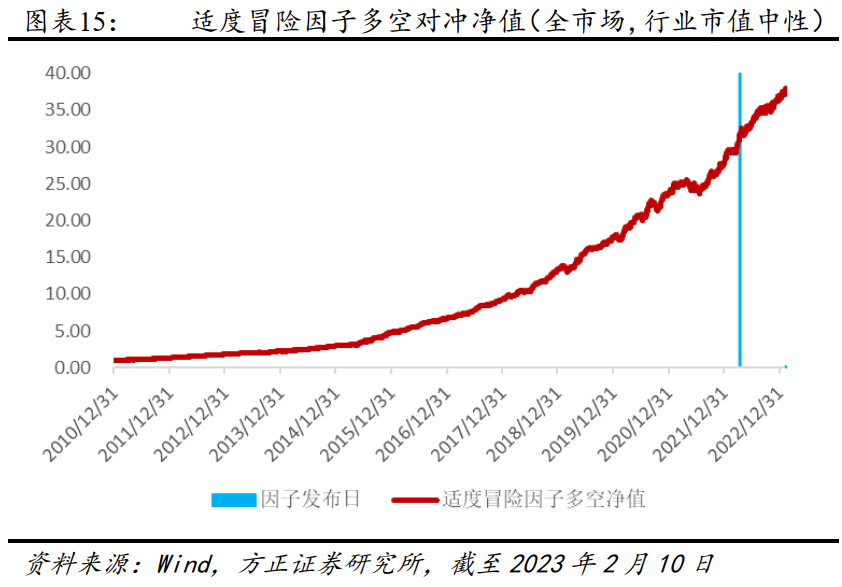

4.1“适度冒险”因子今年以来多空对冲收益2.60%

在股票市场中,成交量的边际变化隐含着非常重要的信息,特别是在技术分析领域,成交量被认为是股票市场的原动力。俗语“量在价先”深刻的反应了成交量的变化对于股票价格波动的预测具有指示性作用。

我们以利好信息为例,当一个利好信息公布后,可能会引起相应个股成交量的突然放大。如果在成交量激增的同时,价格却未发生变动,或者未能引起价格的波动,则表明这一利好消息没能得到市场广泛的认可。相反,如果成交量激增的同时,价格出现大幅上涨,则表明市场对于此利好信息反应过于趋同,有可能出现反应过度。

报告《成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一》中我们通过观察日内成交量激增的时段,考察这些时段的收益率与波动率,并将市场平均水平作为“适度”程度的衡量标准,进而构建“耀眼波动率”因子和“耀眼收益率”因子,并最终合成为能综合反应投资者反应不足和反应过度程度的“适度冒险”因子。

我们对“适度冒险”因子在月频选股效果上的回测结果显示:合成之后的“适度冒险”因子表现非常出色,Rank IC为-8.89%,Rank ICIR为-4.84,多空组合年化收益率达37.46%,信息比4.10,因子月度胜率87.74%。此外,在剔除了常用的风格因子影响后,“适度冒险”因子仍然具有较强的选股能力,Rank IC均值为-3.18%,Rank ICIR为-1.89,多空组合年化收益率18.07%,信息比率2.23。

从样本外的跟踪表现来看,“适度冒险”因子表现仍然稳健,今年以来因子多空对冲收益为2.60%。

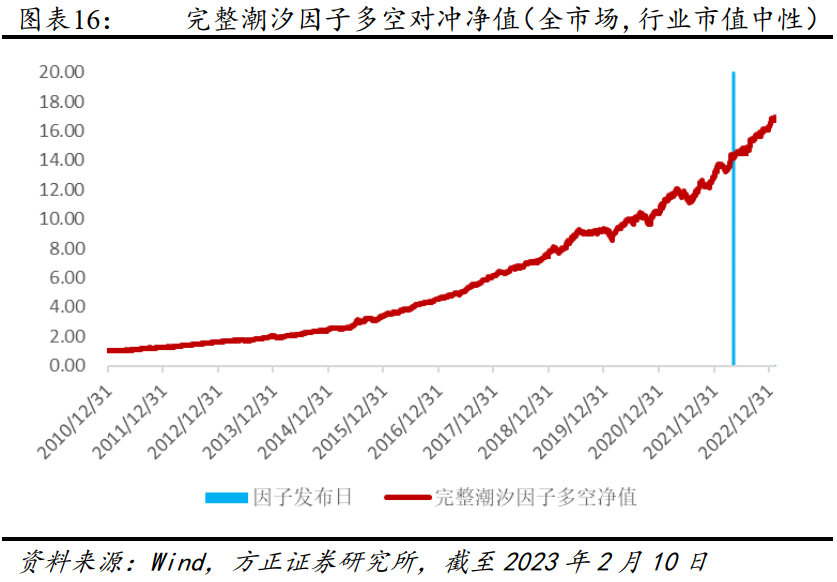

4.2 “完整潮汐”因子今年以来多空对冲收益4.03%

在股票市场中,成交量的边际变化隐含着非常重要的信息。特别是在技术分析领域,成交量被认为是股票市场的原动力。俗语“量在价先”深刻的反应了成交量的变化对于股票价格波动的预测具有指示性作用。

对于个股而言,每个交易日的240分钟里,有的时候成交量高,有的时候成交量低。成交量高的时刻宛如大海的高潮,个股交投活跃,股票价格波动也相对较大,成交量低的时刻则犹如大海的低潮,交易较为清淡。股票交易从低成交量到高成交量,再回归低成交量的过程,仿佛平静的大海渐渐涨潮,达到顶峰后再逐步退潮的过程。我们将每天一次成交量由低到高再回到低位的过程,称为一次“潮汐”。本文我们将尝试从这一更替过程中,伴随股票价格变动,挖掘其对股票收益的潜在影响。

在“潮汐”过程中,当股票价格快速下跌时,表明部分原有投资者对股票的未来走势过分悲观,因此急于抛售股票,这样的过程容易导致反应过度,进而未来可能会发生补涨。反之,当“潮汐”的过程中,股票价格出现快速上涨时,表明新进的投资者对股票的未来走势过分乐观,因此急于建仓买入,这样的过程同样容易导致反应过度。

报告《个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二》中,我们据此逻辑构造了“全潮汐因子”,并对“涨潮”与“退潮”过程,依据过程能量的大小,进一步拆分并构造“强势半潮汐”因子与“弱势半潮汐”因子,最终合成“完整潮汐”因子。

我们对“完整潮汐”因子在月频选股效果上的回测结果显示:合成之后的“完整潮汐”因子表现非常出色,Rank IC为-7.90%,Rank ICIR为-4.13,多空组合年化收益率达27.09%,信息比3.08,因子月度胜率83.96%。此外,在剔除了常用的风格因子影响后,“完整潮汐”因子仍然具有较强的选股能力,Rank IC均值为-3.47%,Rank ICIR为-2.72,多空组合年化收益率14.77%,信息比率2.53。

从样本外的跟踪表现来看,“完整潮汐”因子表现仍然稳健,今年以来因子多空对冲收益为4.03%。

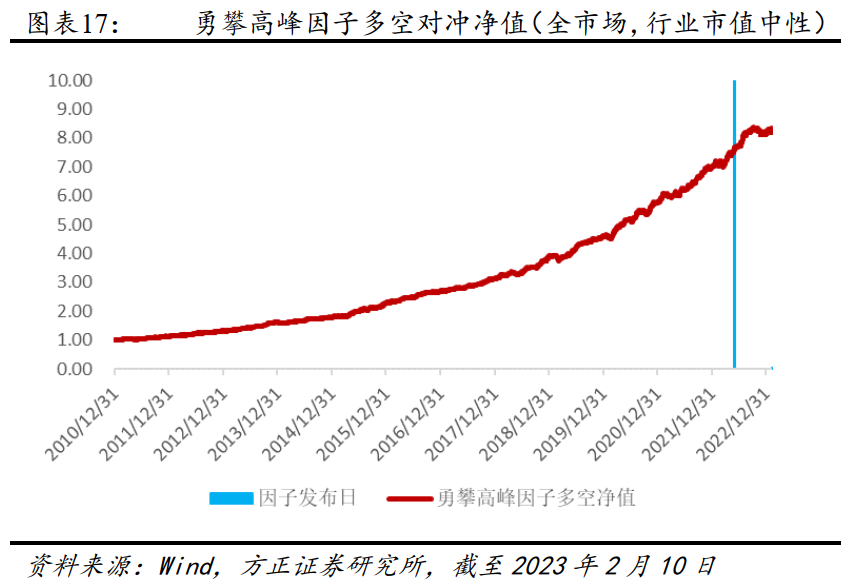

4.3 “勇攀高峰”因子今年以来多空对冲收益1.60%

在股票市场中,波动率是最受关注的市场变量之一,波动率不仅自身对股票收益率有较大影响,而且对于市场其他驱动因子也存在较强的影响。个股波动率的增大,既有可能预示着风险的加剧,也可能是股价飙升的前兆,而分辨波动率提升是喜是忧的关键在于,波动率加剧的同时收益率有没有随之提高。

报告《个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三》中我们将参考学术界的做法,使用收益波动比这一指标,来对收益率随波动率的变化程度加以衡量。对投资者而言,当股票波动非常大时,其风险厌恶会快速增加。因此,对于波动异常高的时段,那些能给异常高波动及时提供风险补偿的股票,展现出了非凡的能力,以至于投资者有理由相信,这种向好的势头将会长期持续。

基于上述逻辑,我们认为,那些波动异常高的同时也伴随着超高的收益率的股票,虽然看起来风险加剧、股价位于高位,像是一座险峻巍峨的高山,让人望而却步。但事实上,在此情此景下只有敢于勇攀高峰的人,才能抓住这些真正利好的股票,分享其未来持续发展所带来的丰厚回报。因此,我们将依据这一逻辑构建的因子,称为“勇攀高峰”因子。

我们对“勇攀高峰”因子在月度频率上的选股效果进行回测,结果显示:“勇攀高峰”因子表现非常出色,Rank IC为5.62%,Rank ICIR为4.47,多空组合年化收益率达19.76%,信息比3.45,因子月度胜率83.02%。此外,在剔除了常用的风格因子影响后,“勇攀高峰”因子仍然具有一定的选股能力,Rank IC均值为1.95%,Rank ICIR为1.61,多空组合年化收益率9.04%,信息比率1.52。

从样本外的跟踪表现来看,“勇攀高峰”因子表现仍然稳健,今年以来因子多空对冲收益为1.60%。

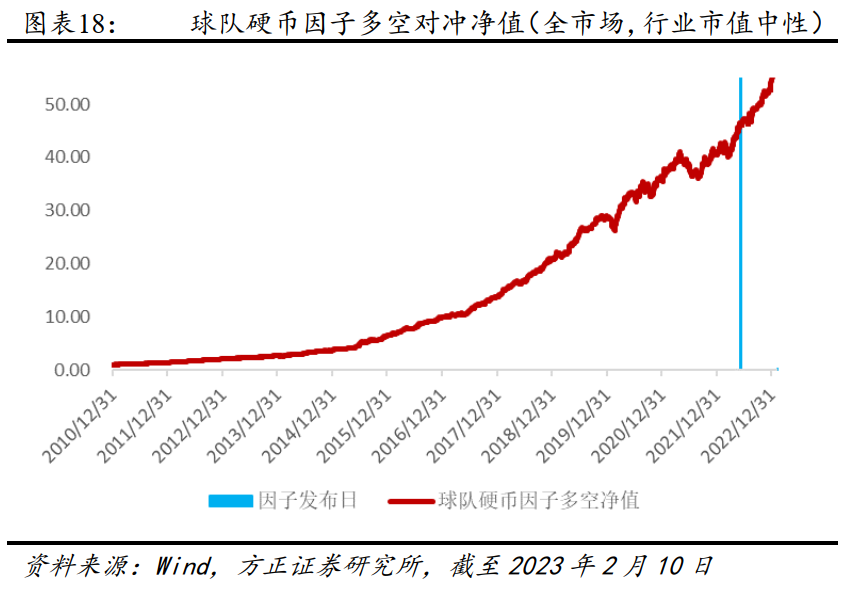

4.4 “球队硬币”因子今年以来多空对冲收益7.65%

在股票市场中,动量效应和反转效应是一对普遍存在的现象,大量学术文献对主要国家和地区的股票市场实证研究中均证实了其有效性。在A股市场中,总体上反转效应更为明显。然而遗憾的是,传统反转因子的表现却差强人意,甚至一度失效。从个股角度来看,由于部分股票在月度频率上呈现的是动量效应,正是这些动量效应的存在,削弱了传统反转因子的效果。因此,如何有效识别个股的动量效应,并将其因子值加以翻转,使其成为名副其实的反转因子,是改进传统反转因子表现的重要途径之一。

Moskowitz(2021)论述了当人们抛一枚硬币时,如果上次抛出了正面,人们倾向于猜测下次会是反面,这是因为人们对抛硬币这件活动本身比较了解,因此会以“反转”的眼光来看待“抛硬币”;而当一个新赛季开始时,如果猜测哪只球队会夺冠,由于人们对新赛季的球队成员和磨合等不是很了解,因此只能以这些球队的历史成绩来考察它们,此时人们会猜测上赛季的冠军,依旧将在本赛季夺冠,即人们会以“动量”的眼光来判断“谁会夺冠”。

然而上述理论应用于股票时,却总是事与愿违。由于投资者对动量和反转的预期,会导致其在提前采取行动时反应过度,从而使预期发生“动量”的股票实际可能发生反转,预期发生“反转”的股票实际可能发生动量。报告《个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四》中我们据此逻辑构造了“球队硬币”因子。

我们对“球队硬币”因子在月度频率上的选股效果进行测试,结果显示“球队硬币”因子表现非常出色,Rank IC达-9.67%,Rank ICIR为-4.73,多空组合年化收益率达39.69%,信息比3.95,因子月度胜率85.14%。此外,在剔除了常用的风格因子影响后,“球队硬币”因子仍然具有较强的选股能力,Rank IC均值为-4.35%,Rank ICIR为-2.98,多空组合年化收益率22.27%,信息比率2.75。

从样本外的跟踪表现来看,“球队硬币”因子表现仍然稳健,今年以来多空对冲收益7.65%。

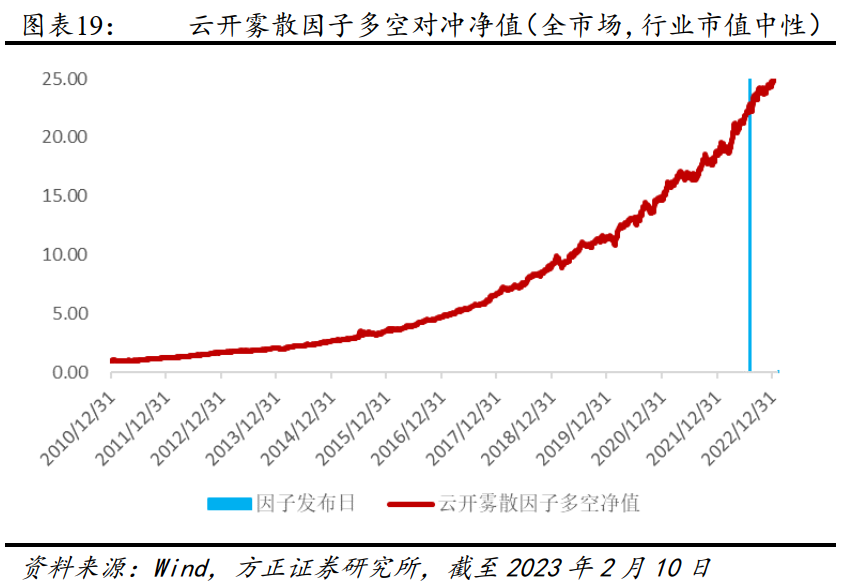

4.5 “云开雾散”因子今年以来多空对冲收益4.29%

波动率是股票市场最常用的风险度量指标之一,同时波动率因子对于其他驱动因子特别是量价类因子存在较为明显的影响。而波动率本身也存在明显波动,Kostopoulos等(2021)提到使用波动率的波动率来刻画波动率的模糊性。研究发现投资者普遍是波动率的模糊性(以下简称模糊性)的厌恶者,当模糊性较大时,投资者会急于卖出股票,减少在风险资产上的配置。

报告《波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五》中我们通过三种方式衡量模糊性较大时,投资者的厌恶程度,即卖出股票的数量。这三种方式为:(1)计算模糊性与成交金额的相关系数;(2)计算模糊性较大时的每分钟平均成交金额,与日内所有时间每分钟平均成交金额的比值;(3)计算模糊性较大时的每分钟平均成交量,与日内所有时间每分钟平均成交量的比值。其中第二种与第三种方法计算得到的因子平均每天相关性高达99.9%以上。

更进一步,我们深入分析这不足0.1%的差异。我们认为,这一差异,反映了投资者在卖出股票时的急切程度,刻画了模糊性较大时,投资者在急于出售股票时,所付出的流动性成本。具体而言,当模糊性较大时,如果平均成交金额所占比例远小于平均成交量所占比例,则表明面对波动性的迷雾,厌恶心理使得投资者急于卖出,因此挂单价格明显偏低,此时容易发生反应过度,未来大概率会发生补涨。对于这类在波动性模糊时被抛售的股票,未来或将看到云开雾散后的美好时刻,本文中我们将尝试通过上述逻辑构建“云开雾散”因子。

我们对“云开雾散”因子在月度频率上的选股效果进行测试,结果显示“云开雾散”因子表现非常出色,Rank IC达-9.81%,Rank ICIR为-4.48,多空组合年化收益率达30.89%,信息比3.29,因子月度胜率82.46%。此外,在剔除了常用的风格因子影响后,“云开雾散”因子仍然具有较强的选股能力,Rank IC均值为-3.95%,Rank ICIR为-3.22,多空组合年化收益率13.38%,信息比率2.17。

从样本外的跟踪表现来看,“云开雾散”因子表现仍然稳健,今年以来多空对冲收益4.29%。

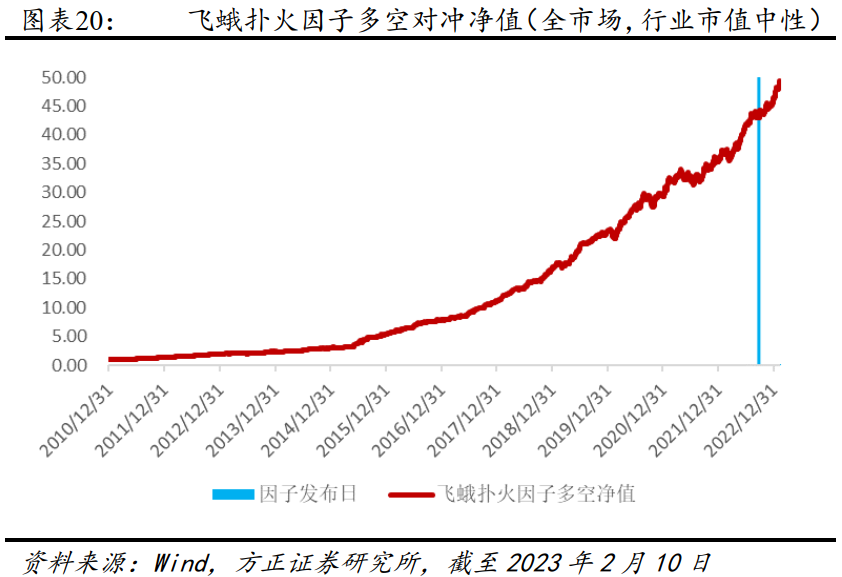

4.6 “飞蛾扑火”因子今年以来多空对冲收益6.27%

博彩偏好,即投资者偏好具有博彩性质的股票,高估那些有较低概率获得高收益的股票的价值。在交易过程中,那些股价突然发生跳跃上涨的个股,会更容易吸引博彩偏好型投资者前来购买,犹如耀眼的火光更容易吸引飞蛾,然而这些突然跳跃上涨的个股,往往由于被过分关注而被超买,从而导致未来股价下跌,博彩偏好型投资者的结局也常常如扑火的飞蛾一般。相反,那些真正基本面向好、股价能够持续上涨的股票,其上涨的过程往往是均匀平缓非跳跃的,因此我们希望通过对股价变化过程的跳跃程度加以衡量,从而找出真正向好的股票。

Jiang(2008)提出了一种衡量股价跳跃的方法,我们对其进行简化。本文的方法可以概括为,分别采用“单利”和“连续复利”两种方式计算单位时间内股票的收益率,然后比较这两种方法的差值,差值越大,表示股价在该时间内的跳跃程度越大。我们据此构造了“月跳跃度”因子。

更进一步,我们深入分析振幅因子吸引投资者的逻辑,并依据其日内是否包含了明显跳跃将个股的振幅分类为非跳跃的“太阳”型振幅和跳跃的“火把”型振幅,通过截面翻转对传统振幅因子进行修正。并仿制“跳跃度”因子的逻辑,使用日频最高价和最低价数据,同样翻转修复传统振幅因子,将二者合成得到“修正振幅”因子。最终我们将“月跳跃度”因子与“修正振幅”因子合成为“飞蛾扑火”因子。

我们对“飞蛾扑火”因子在月度频率上的选股效果进行测试,结果显示“飞蛾扑火”因子表现非常出色,Rank IC达-8.90%,Rank ICIR为-4.52,多空组合年化收益率达37.30%,信息比3.51,因子月度胜率87.83%。。

从样本外的跟踪表现来看,“飞蛾扑火”因子表现仍然稳健,今年以来多空对冲收益6.27%。

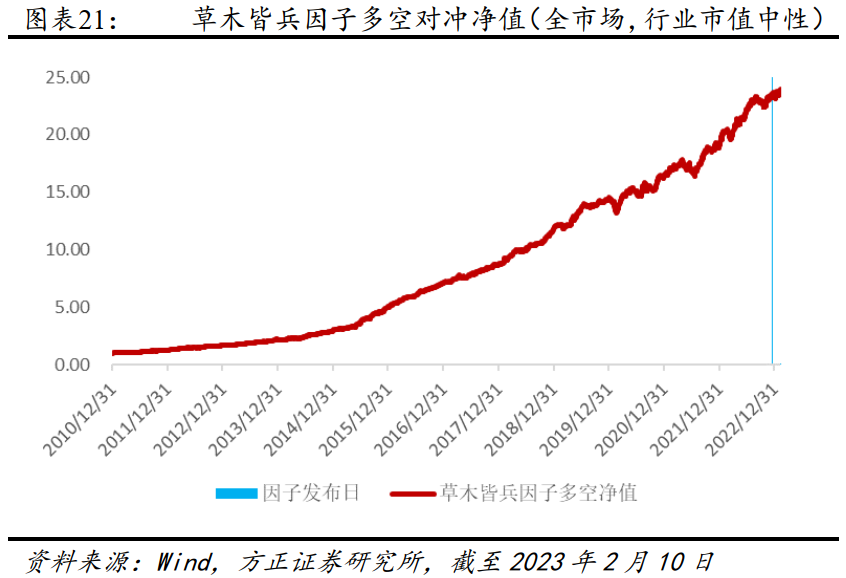

4.7 “草木皆兵”因子今年以来多空对冲收益2.03%

显著理论认为那些收益率过分高于市场收益率的股票,会吸引投资者的注意力并引起投资者的过度买入,进而股价会在未来发生回落。我们将这种心理称为“守株待兔”心理,投资者认为这种极端偏离市场的高收益会再次出现,因此纷纷买入这些股票开始等待。

相反,那些收益率过分低于市场收益率的股票,会导致投资者产生恐慌心理并引起投资者的过度卖出,进而股价会在未来发生补涨。我们将这种心理称为“草木皆兵”心理,投资者认为这种极端偏离市场的低收益(或称为严重亏损)会再次出现,因此纷纷卖出这些股票并远离它们。

报告《显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八》中我们借鉴已有文献中对显著因子的构造并加以简化和改进,提出了将显著理论与反转因子相结合的新构造方法。即将股票每日的收益率,视作投资者做出决策权重的依据,将每天收益率偏离市场的程度作为极端收益对投资者决策权重的扭曲程度,使用该偏离程度直接加权每日收益率,来模拟投资者决策过程,构造了“原始惊恐”因子。

然而,关于显著理论的有效性,学术界也存在一些质疑,后续文献研究表明:(1)显著因子很大一部分可以归因于短期的反转效应;(2)显著效应在小市值股票上更为强烈;(3)显著效应在波动率加剧时更加强烈。基于上述结论,本文对“原始惊恐”因子从波动率加剧、个人投资者交易比和注意力衰减的角度来进行改进,最终得到了“草木皆兵”因子。

我们对“草木皆兵”因子在月度频率上的选股效果进行测试,结果显示“草木皆兵”因子表现非常出色,Rank IC达-8.90%,Rank ICIR为-4.54,多空组合年化收益率达32.50%,信息比3.92,因子月度胜率85.71%。此外,在剔除了常用的风格因子影响后,“草木皆兵”因子仍然具有较强的选股能力,Rank IC均值为-3.59%,Rank ICIR为-1.86,多空组合年化收益率16.40%,信息比率2.03。

从样本外的跟踪表现来看,“草木皆兵”因子表现仍然稳健,今年以来多空对冲收益2.03%。

近期报告

**因子选股**

【方正金工】显著效应、极端收益扭曲决策权重和“草木皆兵”因子——多因子选股系列研究之八

【方正金工】基于Wind偏股混合型基金指数的增强选股策略——多因子选股系列研究之七

【方正金工】个股股价跳跃及其对振幅因子的改进——多因子选股系列研究之六

【方正金工】波动率的波动率与投资者模糊性厌恶——多因子选股系列研究之五

【方正金工】个股动量效应的识别及“球队硬币”因子构建——多因子选股系列研究之四

【方正金工】个股波动率的变动及“勇攀高峰”因子构建——多因子选股系列研究之三

【方正金工】个股成交量的潮汐变化及“潮汐”因子构建——多因子选股系列研究之二

【方正金工】成交量激增时刻蕴含的alpha信息——多因子选股系列研究之一

**指数基金资产配置系列**

【方正金工】12月央企ETF、消费服务ETF、锂电池ETF、180ESG ETF等产品综合得分靠前

【方正金工】价值风格有望延续强势,12月建议关注银行ETF、价值100ETF、家电ETF、物流ETF等产品

【方正金工】七月组合战胜沪深300,八月建议关注智能电动车ETF、国防军工ETF、食品ETF、消费龙头LOF等产品

【方正金工】宏观环境偏宽松,8月建议关注锂电池ETF、科创ETF、工银中证500ETF、180ESGETF、工银上证50ETF等

【方正金工】七月组合战胜沪深300 1.61%,双碳ETF、物流ETF、智能汽车ETF、1000ETF、军工龙头ETF等得分靠前

【方正金工】6月组合战胜沪深300指数1.63%,7月建议关注上证50ETF、180ESGETF、消费服务ETF、央企ETF等

【方正金工】六月组合上涨11.49%,七月建议关注食品ETF、银行ETF、消费龙头LOF、红利基金LOF、医疗ETF等产品

【方正金工】工银瑞信ETF轮动月报:6月建议关注锂电池ETF、科创ETF、180ESGETF、工银上证50ETF等产品

【方正金工】六月份建议关注食品ETF、医疗ETF、国防军工ETF、红利基金LOF等产品——华宝指数产品月报202206

【方正金工】易方达权益指数产品布局:管理规模行业领先,产品线全面均衡

【方正金工】五月份建议关注物流ETF、消费50ETF、银行ETF、价值100ETF、国货ETF等产品——富国ETF轮动策略月报

【方正金工】五月份建议关注食品ETF、红利基金LOF、银行ETF、消费龙头LOF等产品——华宝指数产品配置月报202205

【方正金工】基于国泰基金ETF产品的轮动策略构建——指数基金资产配置系列之五

【方正金工】基于富国基金ETF产品的轮动策略构建——指数基金资产配置系列之四

【方正金工】基于工银瑞信基金ETF产品的轮动策略构建——指数基金资产配置系列之三

【方正金工】基于华宝基金指数产品的轮动策略构建——指数基金资产配置系列之二

【方正金工】基于权益型ETF产品的资产配置策略——指数基金资产配置系列之一

**行业轮动**

【方正金工】12月建议关注农林牧渔、公用事业、家用电器、建筑装饰、汽车、银行等行业——行业轮动月报202212

【方正金工】8月份行业组合战胜基准1.15%,9月建议关注电力设备、煤炭、农林牧渔等行业——行业轮动月报202209

【方正金工】M2与社融同比同步上行,八月建议关注煤炭、公用事业、石油石化、电力设备等行业——行业轮动月报202208

【方正金工】六月组合战胜基准0.66%,七月建议关注煤炭、银行、食品饮料、公用事业等行业——行业轮动月报202207

【方正金工】五月组合战胜基准0.89%,六月建议关注煤炭、公用事业、美容护理、电力设备等行业——行业轮动策略月报202206

【方正金工】五月份建议关注煤炭、石油石化、食品饮料、银行、电力设备、交通运输等行业——行业轮动策略月报202205

【方正金工】四月份建议关注煤炭、有色金属、电力设备、基础化工、综合、银行等行业——行业轮动策略月报

**基金研究**

【方正金工】科创板配置创新高,绩优基金重仓煤炭军工——主动权益基金季报分析2022Q3

【方正金工】三季度指数基金市场保持净申购,ETF产品发行较为火热——指数基金季报分析2022Q3

【方正金工】固收+基金发展复盘与简析思考——固收+基金系列研究之一

【方正金工】基金模拟持仓补全方法及增强FOF策略

【方正金工】同业存单指数基金受热捧,消费、新能源指数基金表现出色——指数基金季报分析2022Q2

【方正金工】偏股混合型基金指数:主动偏股基金中长期业绩的典范

【方正金工】收益独特基金与收益相似基金——基金相似度研究系列之二

【方正金工】指数基金逆势净申购,港股科技及同业存单基金受青睐——指数基金季报分析2022Q1

【方正金工】权益类基金整体仓位下降明显,抱团程度持续下降——主动基金季报分析2022Q1

【方正金工】FOF基金2022年一季报分析:新发规模下降,债券配置仓位上升

**专家会议**

【方正金工|专家会议纪要】程大龙:参数统计模型在CTA买卖信号中的探索

【方正金工|专家会议纪要】周东:动态神经网络与市场多分布建模

【方正金工|猫头鹰基金研究院】国内FOF投资流派及发展趋势电话会议邀请

本篇文章来源于微信公众号: 春晓量化