公募基金发行热度回落,金融地产和医药主题领涨

Abstract

摘要

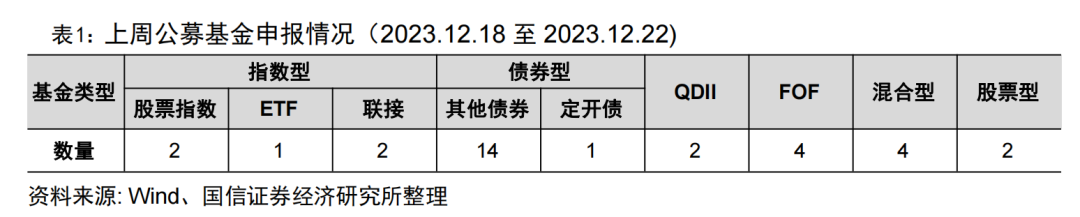

产品发行

公募基金:公募基金发行热度下降。4月公募基金总体新发行数量为102只,新发行规模为763亿元,发行规模较上月下降50.4%,位于近一年较低水平。多数基金发行热度相对上月大幅下降。

►主动股票基金:主动股票型基金发行规模较上月有所回落。主动股票基金4月新发数量23只,较上月大幅下降54.9%;新发规模为161.8亿元,较上月下降43.2%。就类型而言,新发产品以偏股混合型基金为主。

►被动股票基金:被动股票基金发行热度与上月基本持平。被动基金4月新发数量14只,发行规模41.99亿元,与上月基本持平。其中新发被动股票基金中8只为ETF。新发产品包括ESG及绿色电力、长江保护、消费、北证50等主题。

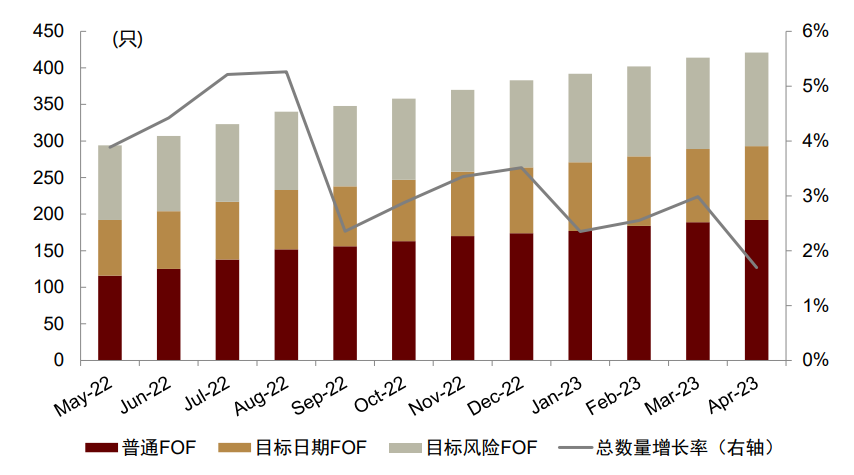

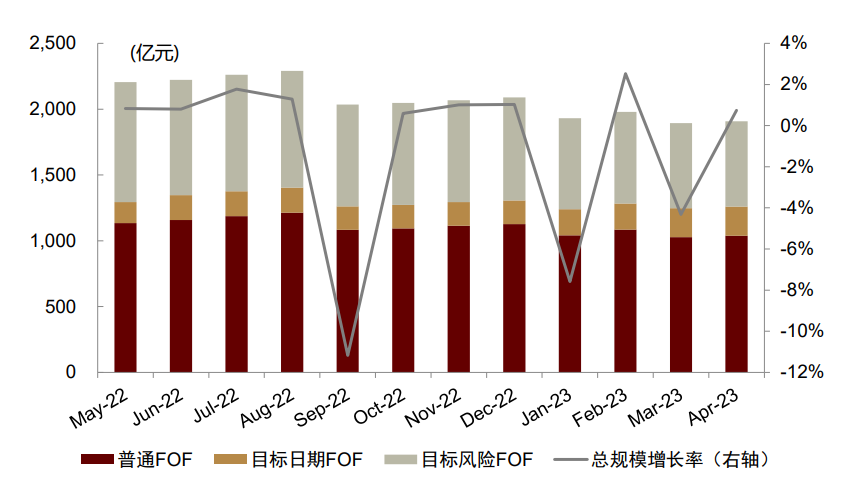

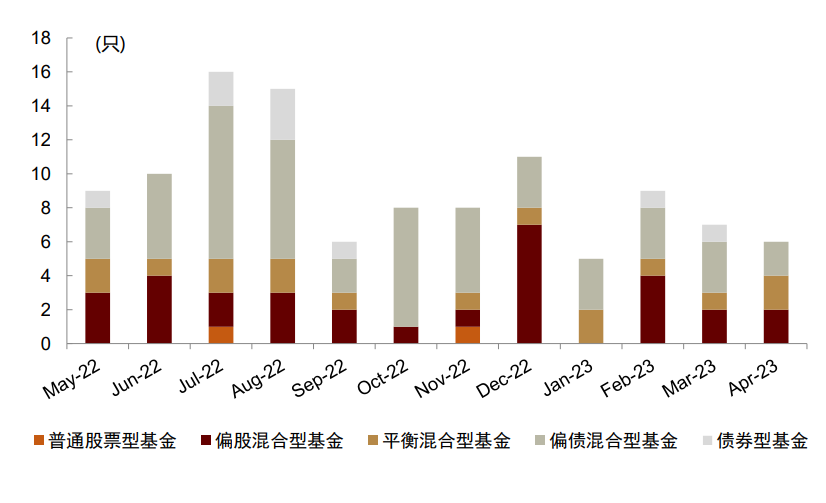

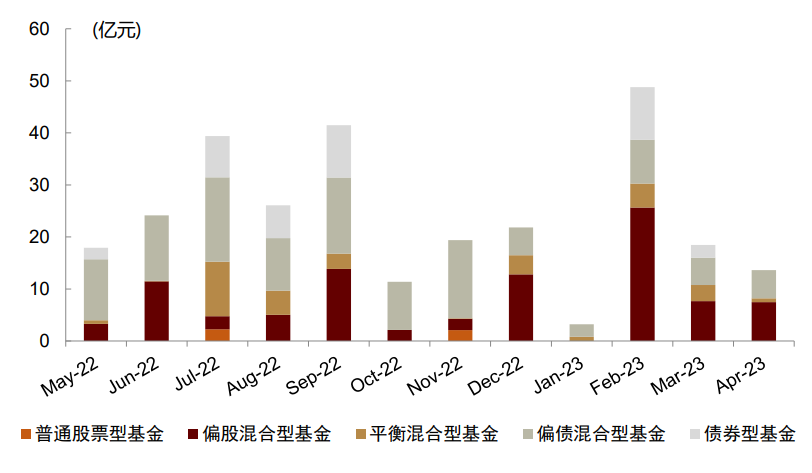

►FOF:FOF新发产品规模持续回落。4月FOF基金新发数量7只,低于近一年平均水平,新发规模14.1亿元,相较上月回落31.4%,位于近一年较低水平。其中普通FOF贡献主要发行规模,为10.6亿元,目标风险FOF发行3.0亿元,目标日期FOF发行0.5亿元。

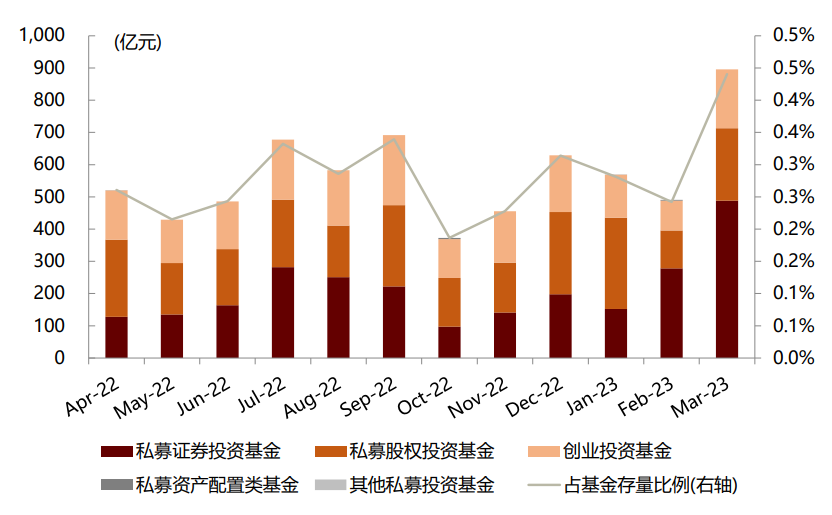

私募基金:私募证券投资基金发行规模创近一年新高。3月私募证券投资基金备案通过数量为2,766只,较2月上升47.4%,备案规模为488.51亿元,较上月大幅上升75.6%,备案规模为近一年新高;存量规模为5.66万亿元,较上月末规模小幅上升0.46%。

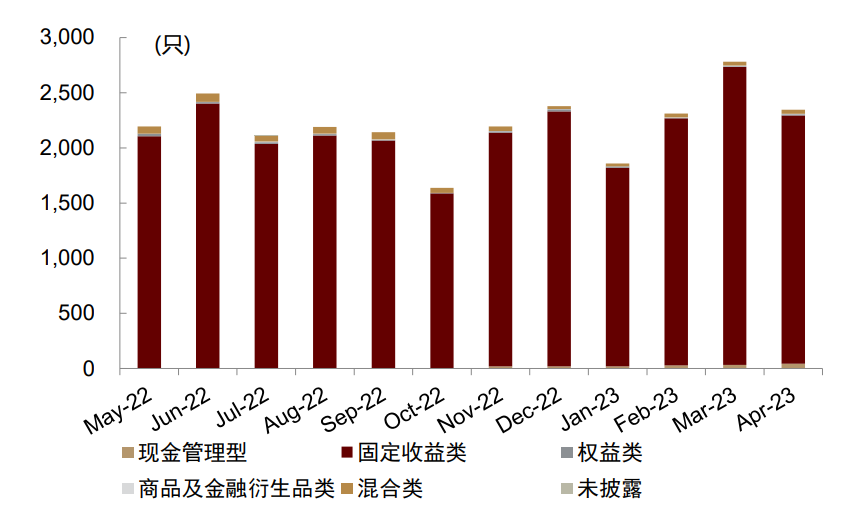

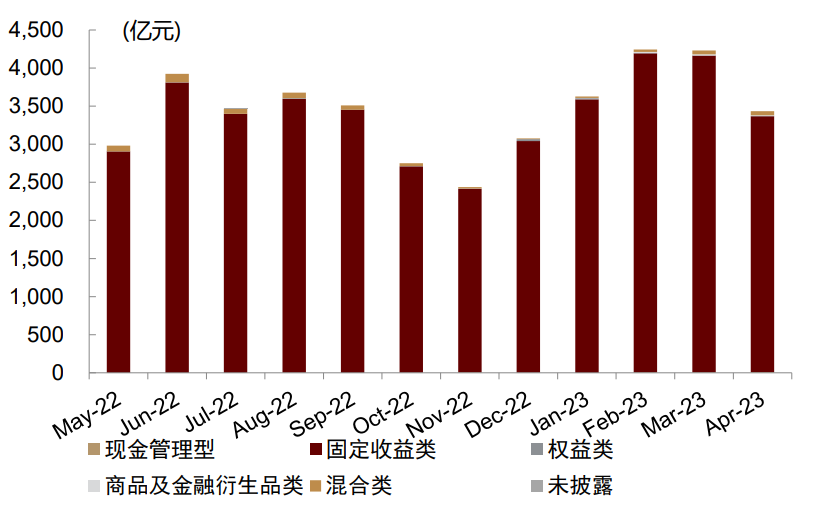

银行理财:市场偏好期限较短产品。银行理财产品4月新发行2,302只,共计3,426亿元,发行规模较上月下降18.9%。按投资性质分类,权益类、现金管理型及混合类产品发行规模有所上升,固定收益类产品发行规模小幅下降;按期限类型,1-3个月和T+0产品发行规模增长相对明显,而3年以上产品发行规模下降明显。对于固收+产品,4月存续数量较上月小幅上升,新发数量为1,879只,较上月有所下降。按产品类别,固收+收(受)益权和固收+衍生金融工具产品发行数量下降明显,仅固收+其他类型资产产品发行数量有所上升。

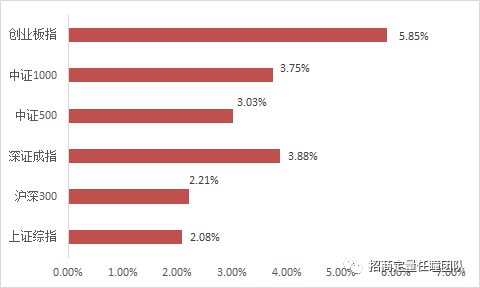

市场表现

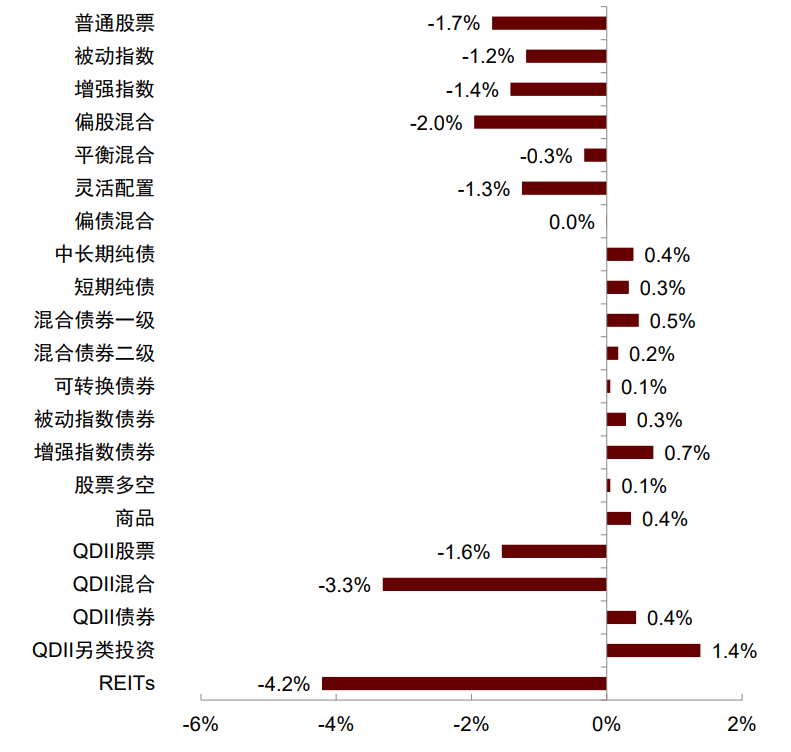

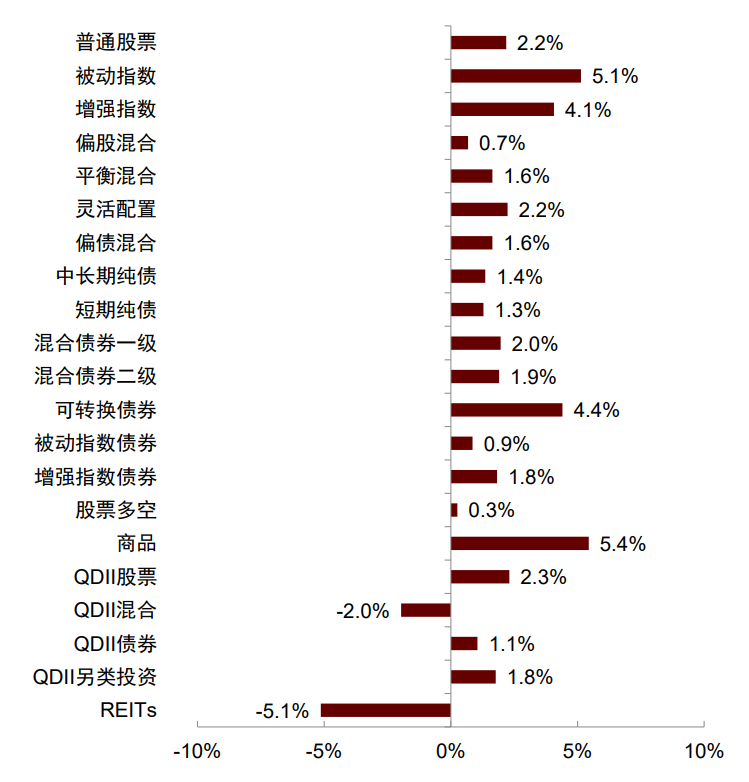

公募基金:QDII另类投资基金和增强指数债券基金领涨。4月大类公募基金涨跌互现。其中,QDII另类投资基金和增强指数债券基金涨幅领先,分别为1.4%和0.7%;REITs基金、QDII混合基金和偏股混合基金跌幅较大,分别下跌4.2%、3.3%和2.0%。

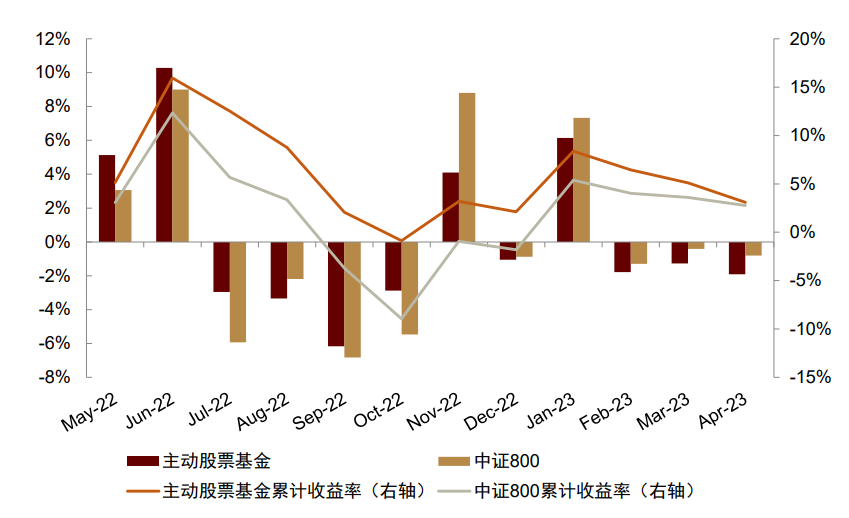

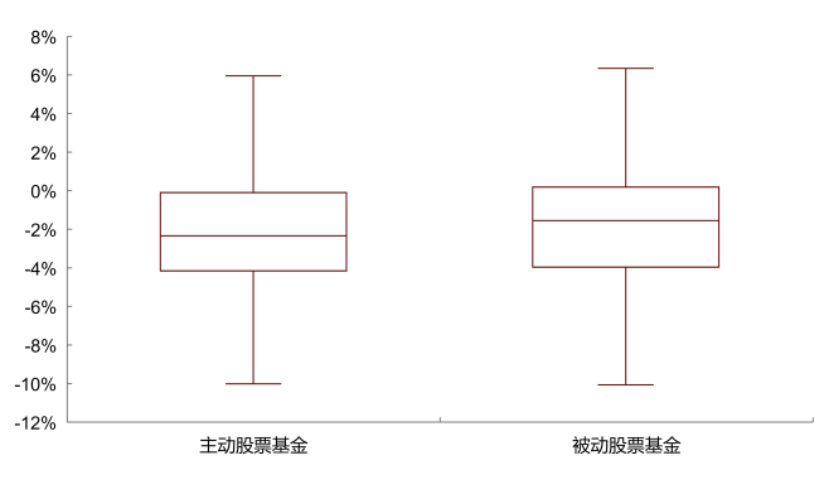

►股票基金:主动股票基金4月录得小幅下跌。主动股票基金4月收益为-1.91%,略低于同期中证800收益(-0.80%)。从主动股票基金与被动股票基金收益结构来看,4月被动股票基金中位数收益略高于主动股票基金。

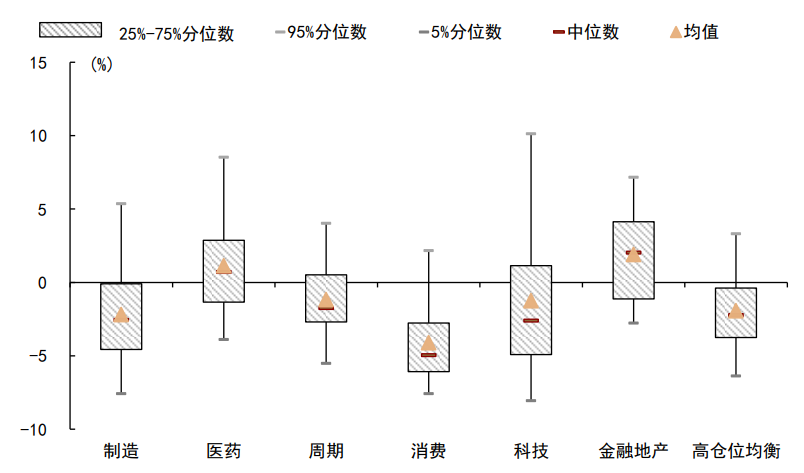

►主题基金:金融地产和医药主题基金领涨。4月多数主题基金下跌,其中消费(-4.10%)、制造(-2.19%)和高仓位均衡(-1.92%)主题基金领跌,金融地产(+1.91%)和医药(1.15%)主题基金上涨。

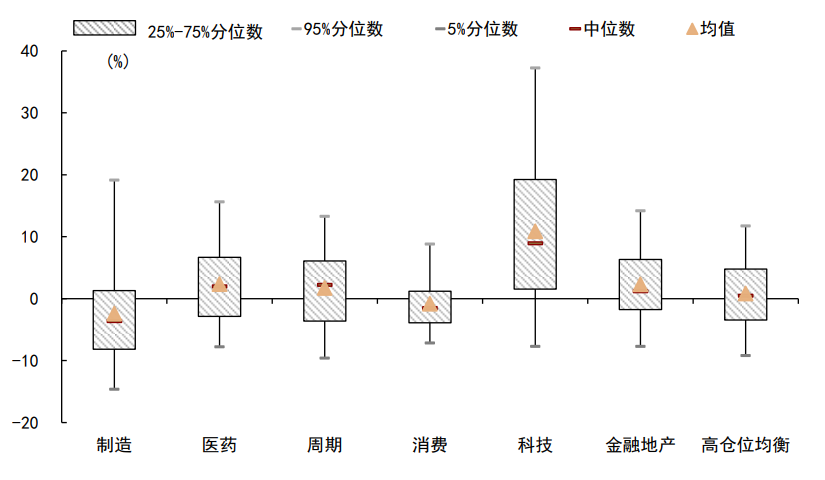

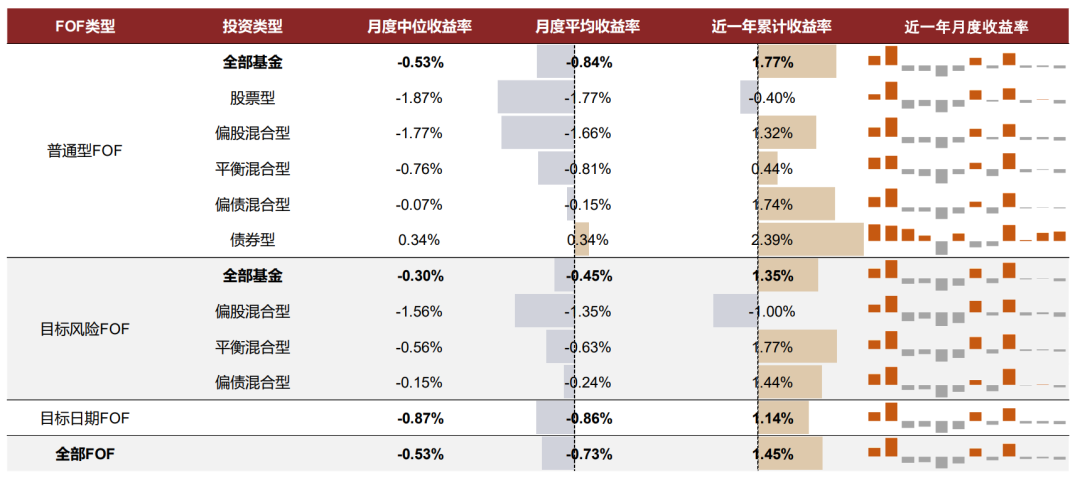

►FOF:各类FOF小幅下跌。4月FOF产品中位收益率为-0.53%,各类型产品均录得不同程度的跌幅。其中,普通型FOF、目标风险FOF和目标日期FOF的中位收益分别为-0.53%、-0.3%和-0.87%。

►量化基金:指数型量化基金录得小幅正超额收益。4月主动型、对冲和指数型量化基金整体超额收益为分别为-0.41%、0.03%和-0.15%。量化基金整体超额收益为-0.21%,以沪深300和中证500为基准的指数型量化基金平均超额收益分别为-0.11%和0.07%。

►REITs:多数REITs录得负收益,成交活跃度有所回落。4月,全部27只REITs中,仅1只产品录得正收益,为生态环保类的中航首钢生物质REIT,涨幅为0.63%。过去一个月REITs市场活跃度有所下降。

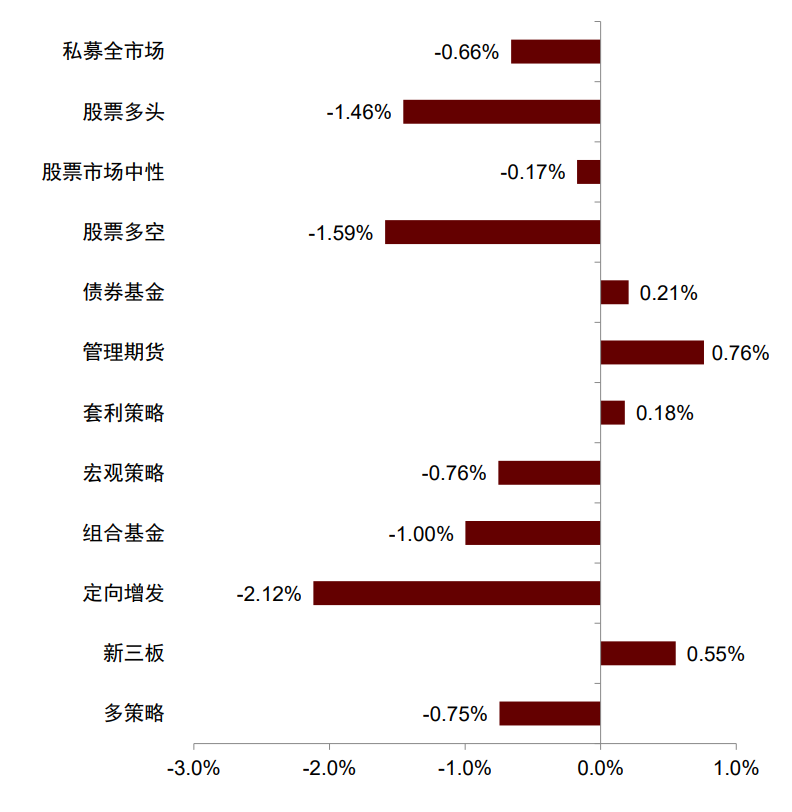

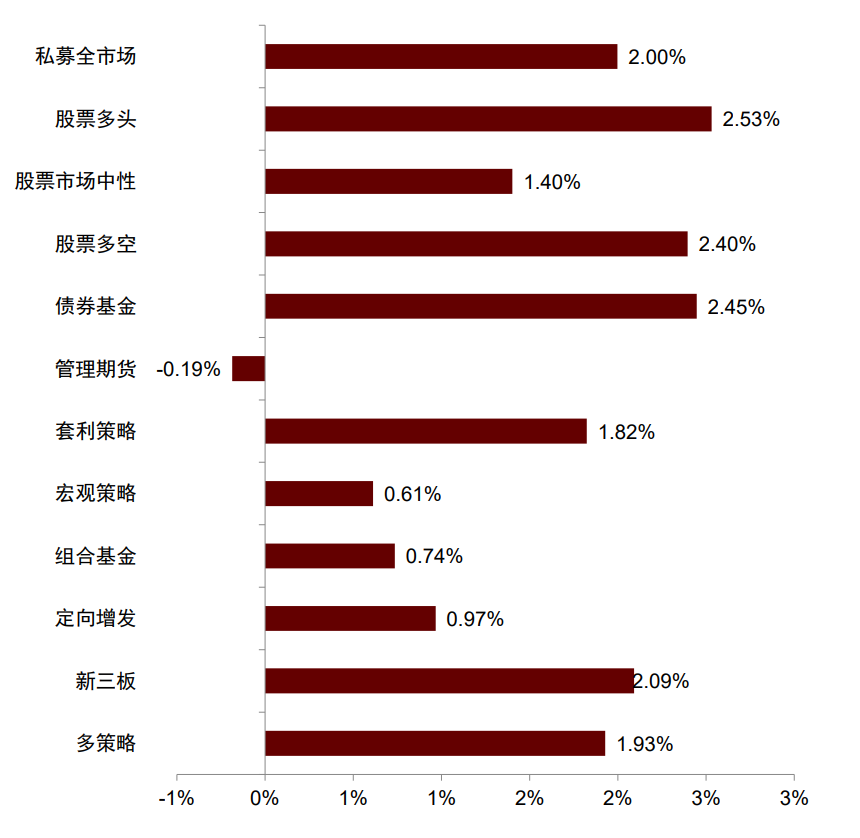

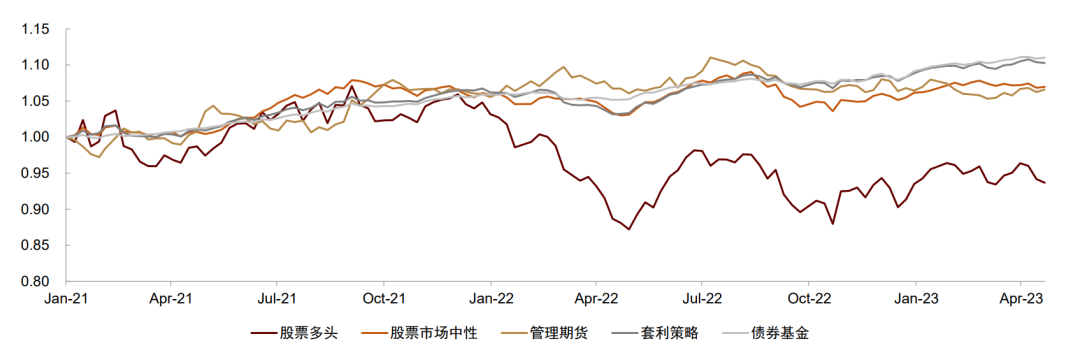

私募基金:4月管理期货策略领涨。4月各类私募策略收益涨跌互现,管理期货策略和新三板策略领涨,分别上涨0.76%和0.56%,而定向增发、股票多空策略和股票多头策略领跌,跌幅分别为-2.12%、-1.59%和-1.46%。2023年以来,除了管理期货策略私募基金,其他私募基金均录得正收益。

Text

正文

公募基金:整体发行热度下降,金融地产和医药主题基金领涨

产品发行

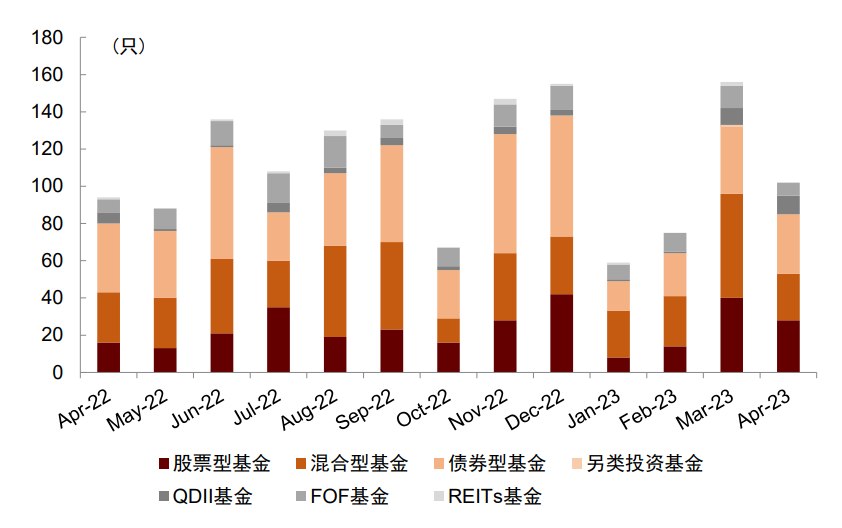

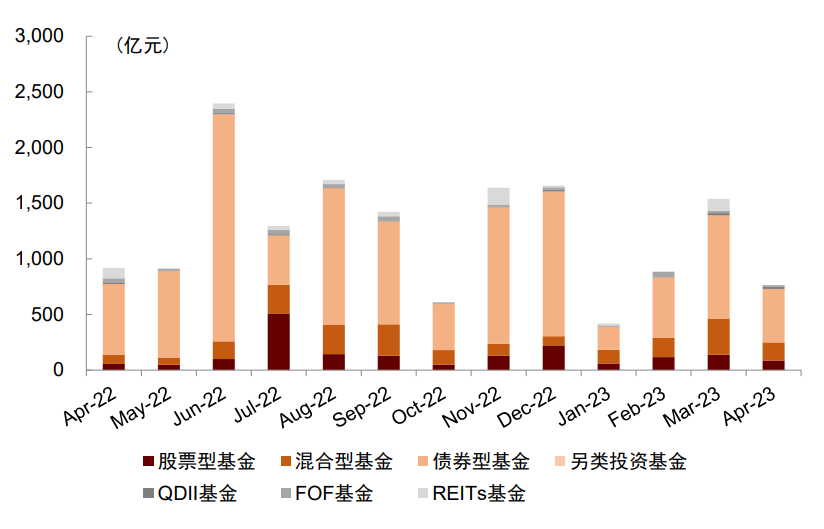

►市场总体:公募基金发行热度下降。4月公募基金总体新发行数量为102只,新发行规模为763亿元,发行规模较上月下降50.4%,位于近一年较低水平。除了QDII基金发行规模与上月基本持平以外,其他类型基金发行热度相对上月均大幅下降,混合型基金、债券型基金、股票型基金和FOF基金发行规模分别环比下降49.9%、48.2%、37.6%和31.4%。

图表1:公募基金月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表2:公募基金月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

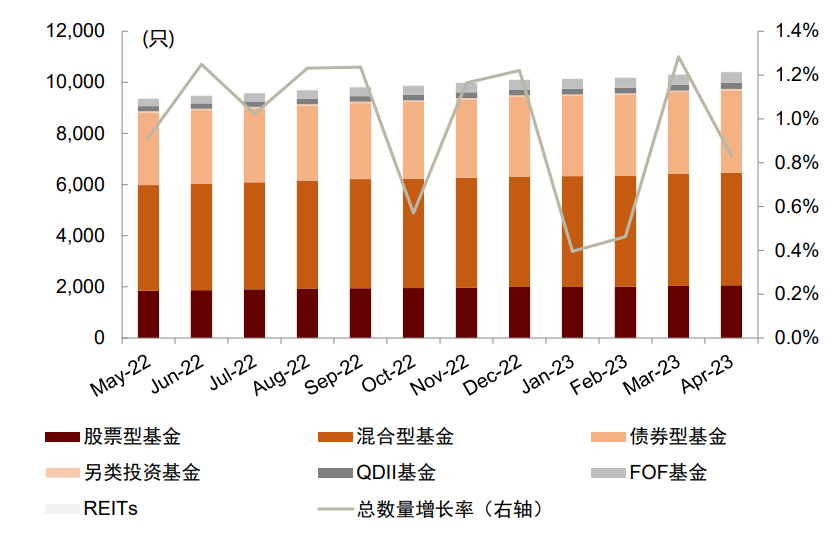

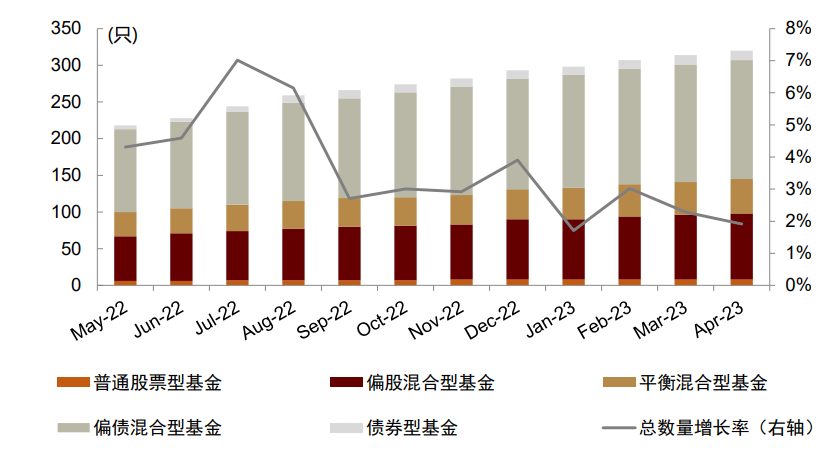

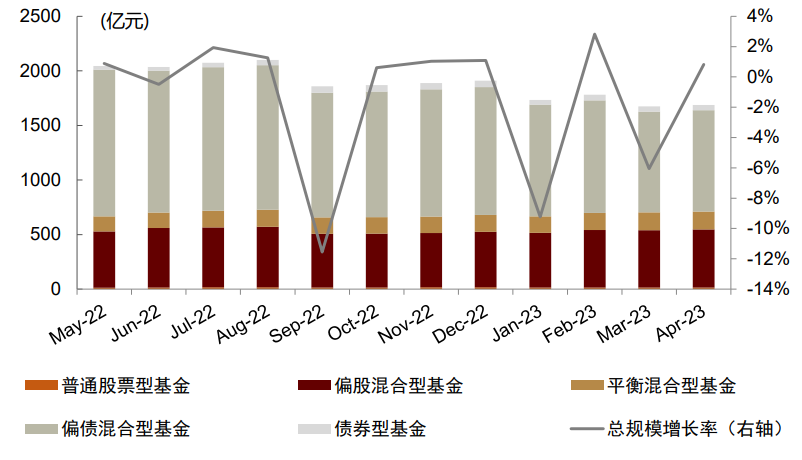

图表3:公募基金月度存量数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

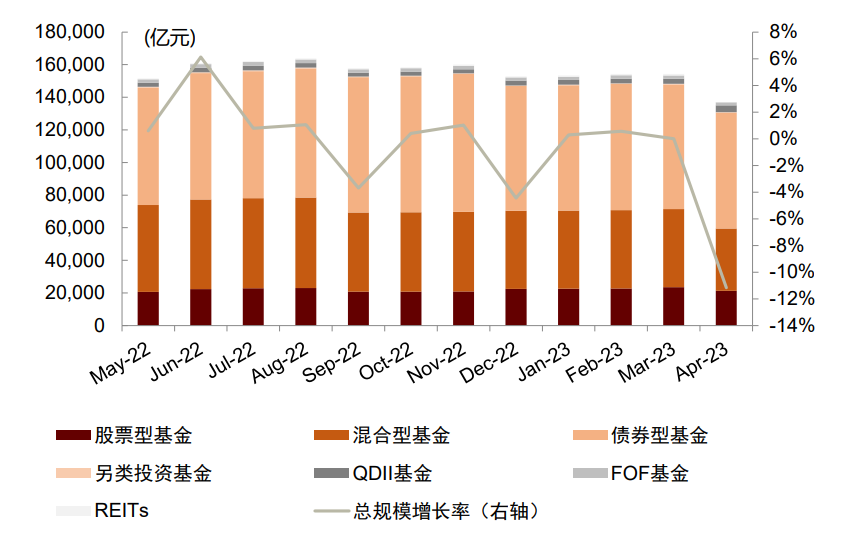

图表4:公募基金月度存量规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

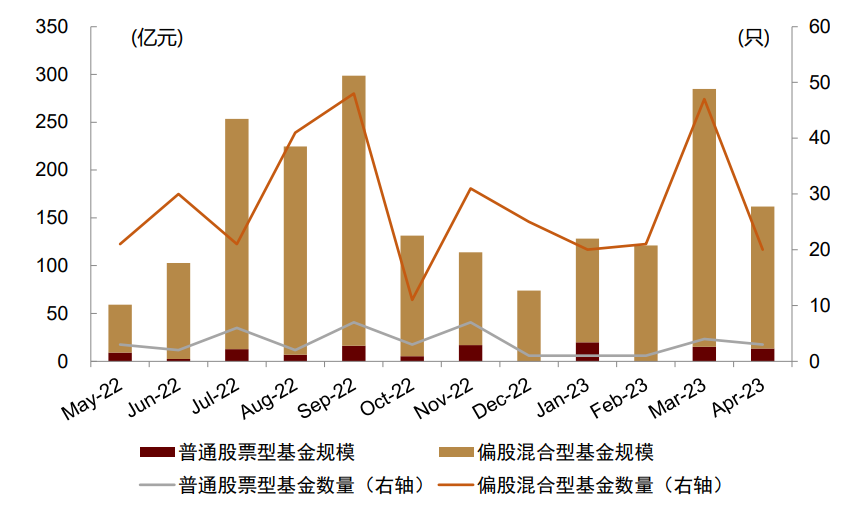

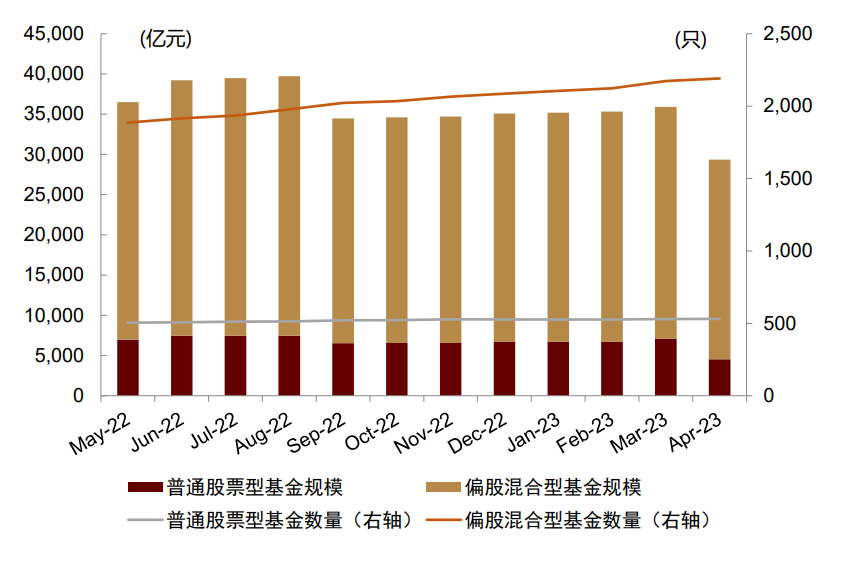

►主动股票基金:主动股票型基金发行规模较上月有所回落。主动股票基金4月新发数量23只,较上月大幅下降54.9%;新发规模为161.8亿元,较上月下降43.2%。就类型而言,新发产品以偏股混合型基金为主。

图表5:主动股票基金月度新发数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表6:主动股票基金月度存量数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

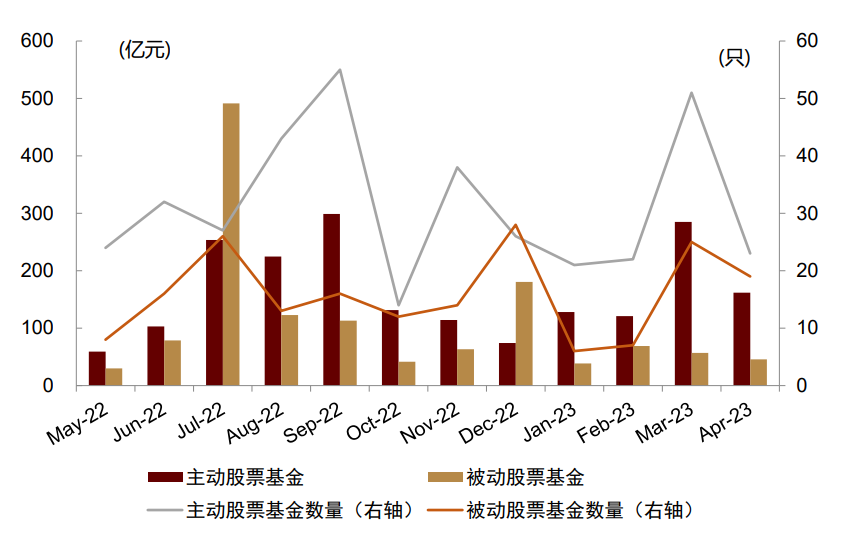

图表7:主动与被动股票基金月度新发数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

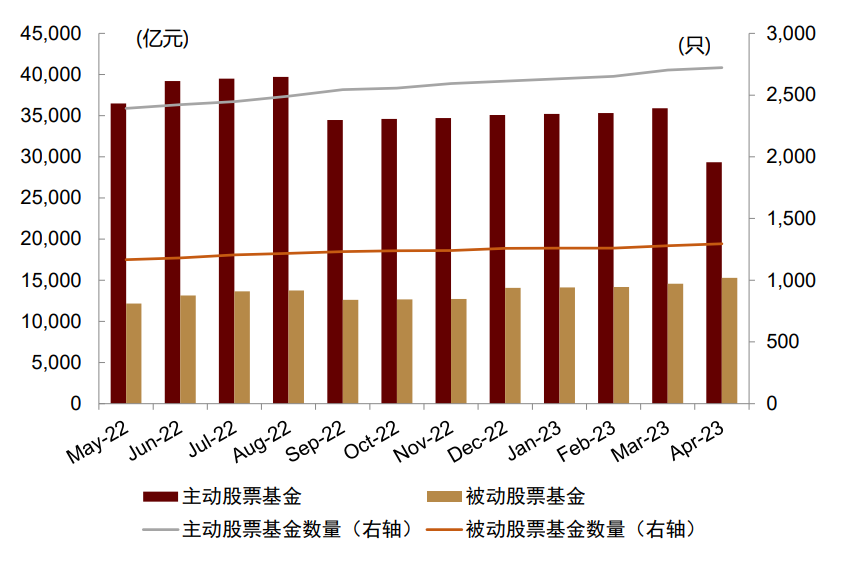

图表8:主动与被动股票基金月度存量数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

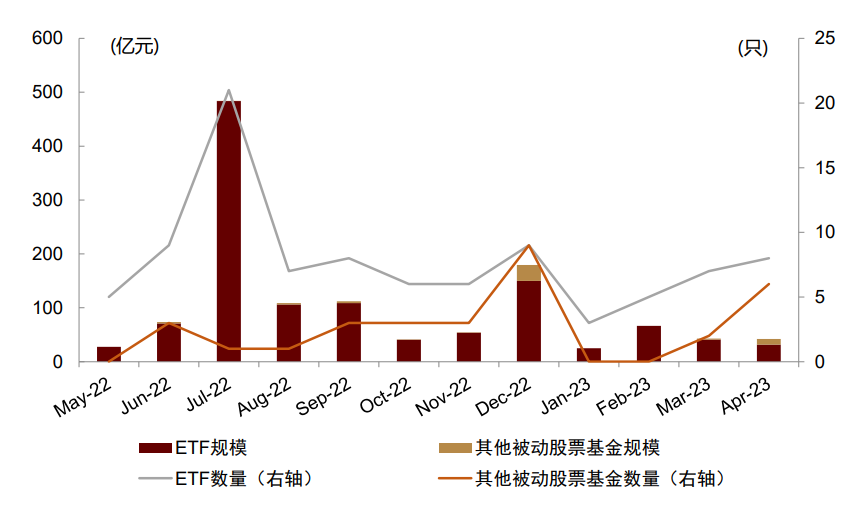

►被动股票基金:被动股票基金发行热度与上月基本持平。被动基金4月新发数量14只,发行规模41.99亿元,与上月基本持平。其中新发被动股票基金中8只为ETF。新发产品包括ESG及绿色电力、长江保护、消费、北证50等主题。

图表9:ETF与其他被动股票基金月度新发数量及规模(剔除ETF联接基金)

资料来源:Wind,中金公司研究部(截至2023年4月底)

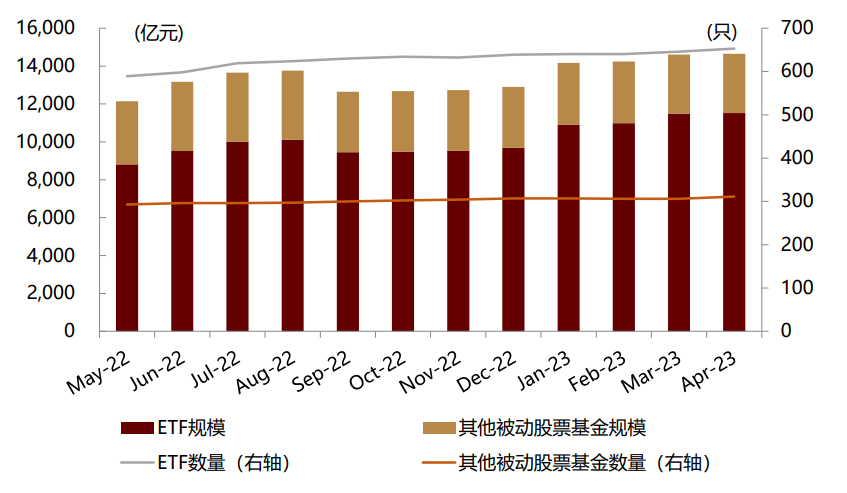

图表10:ETF与其他被动股票基金月度存量数量及规模(剔除ETF联接基金)

资料来源:Wind,中金公司研究部(截至2023年4月底)

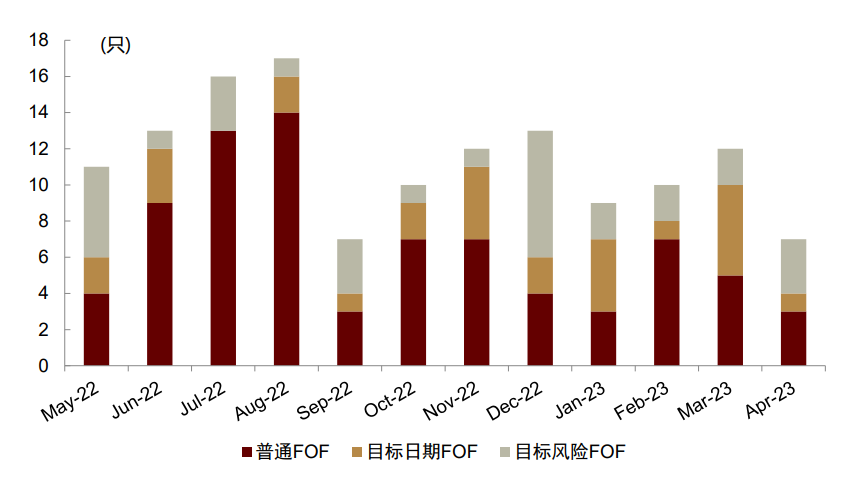

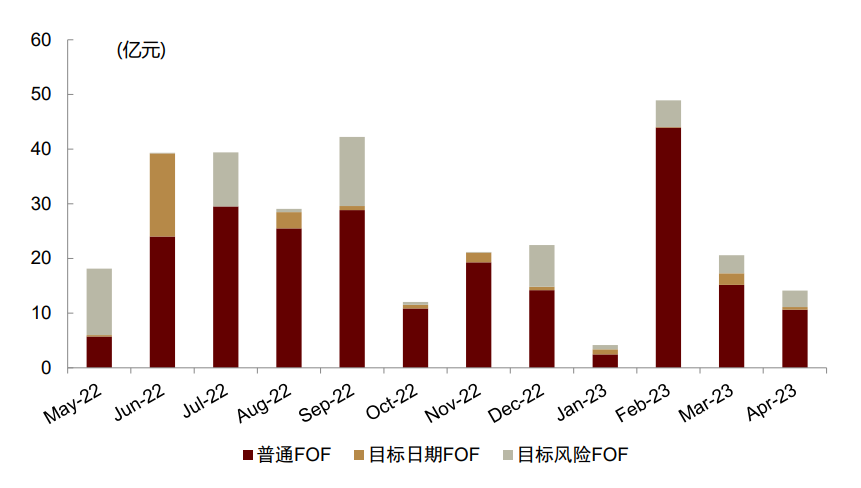

►FOF:FOF新发产品规模持续回落。4月FOF基金新发数量7只,低于近一年平均水平,新发规模14.1亿元,相较上月回落31.4%,位于近一年较低水平。其中普通FOF贡献主要发行规模,为10.6亿元,目标风险FOF发行3.0亿元,目标日期FOF发行0.5亿元。

图表11:FOF月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表12:FOF月度新发规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表13:FOF月度存量数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表14:FOF月度存量规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表15:各类普通FOF及目标风险FOF月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表16:各类普通FOF及目标风险FOF月度新发规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表17:各类普通FOF及目标风险FOF月度存量数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表18:各类普通FOF及目标风险FOF月度存量规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

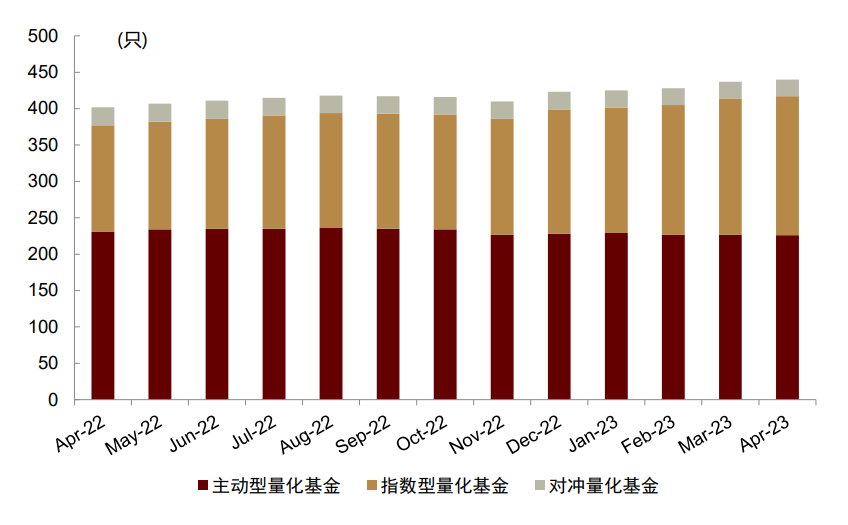

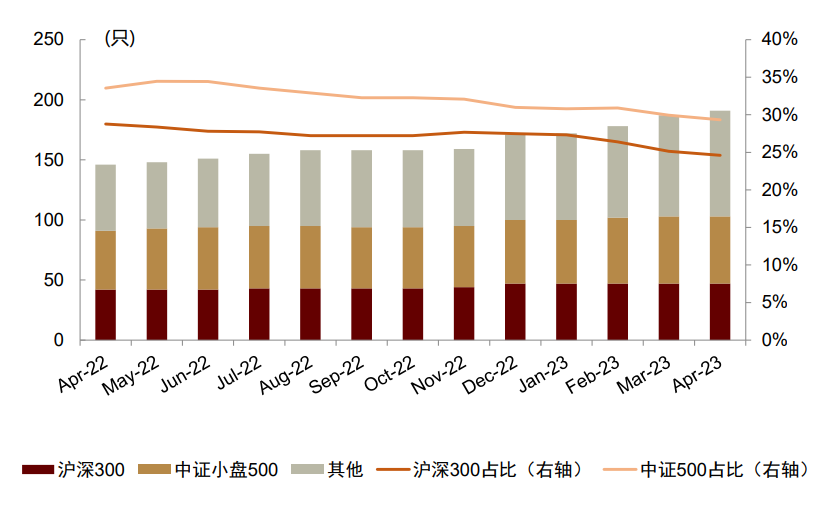

图表19:各类量化基金月度存量数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

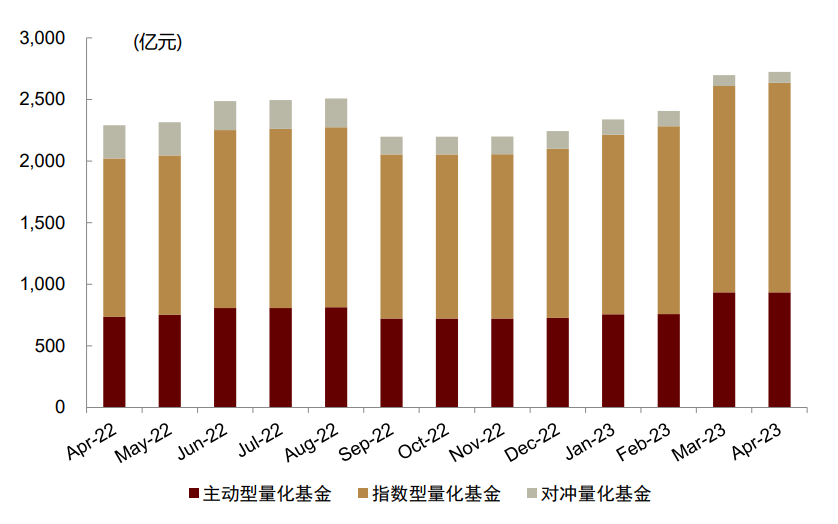

图表20:各类量化基金月度存量规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表21:不同基准指数型量化基金月度存量数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表22:不同基准指数型量化基金月度存量规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

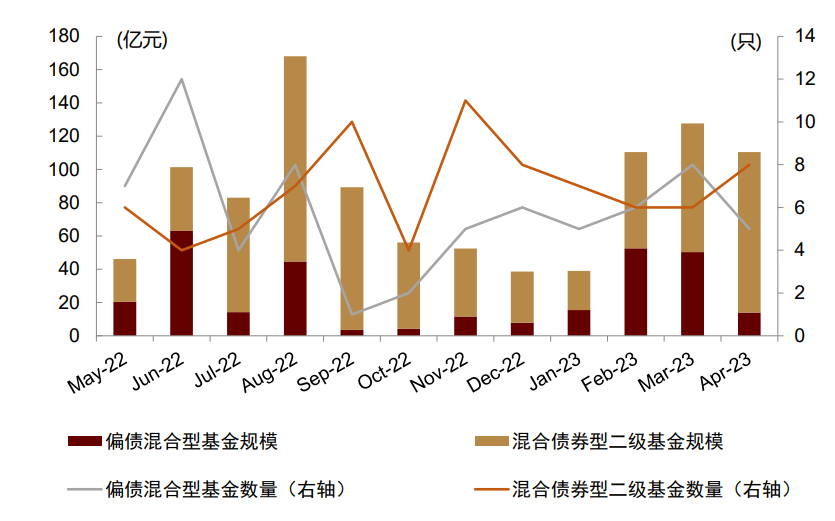

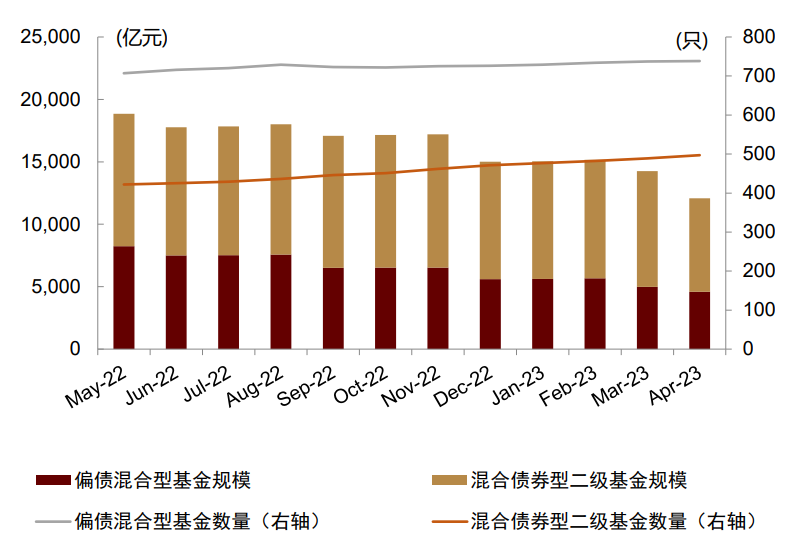

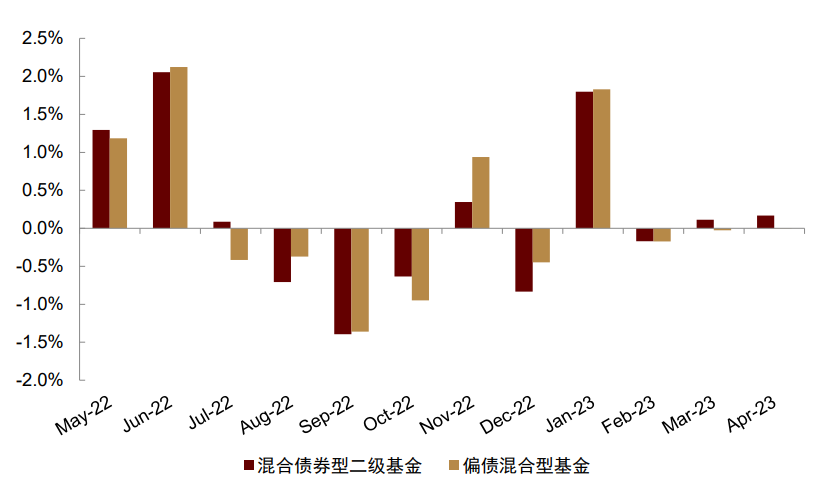

►偏债基金:偏债基金发行规模小幅回落。偏债基金发行热度较上月小幅回落,2023年4月偏债基金新发规模为110.48亿元,较上月下降13.43%。其中偏债混合型基金新发规模13.95亿元,较上月大幅下降72.3%,混合债券型二级基金新发规模96.53亿元,较上月上升24.8%。

图表23:偏债基金月度新发数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表24:偏债基金月度存量数量及规模

资料来源:Wind,中金公司研究部(截至2023年4月底)

市场表现

►市场总体:QDII另类投资基金和增强指数债券基金小幅领涨。4月大类公募基金涨跌互现。其中,QDII另类投资基金和增强指数债券基金涨幅领先,分别为1.4%和0.7%;REITs基金、QDII混合基金和偏股混合基金跌幅领先,分别下跌4.2%、3.3%和2.0%。

图表25:大类公募基金3月净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表26:大类公募基金2023年至今净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

►股票基金:主动股票基金4月录得小幅下跌。主动股票基金4月收益为-1.91%,略低于同期中证800收益(-0.80%)。从主动股票基金与被动股票基金收益结构来看,4月被动股票基金中位数收益略高于主动股票基金。

图表27:主动股票基金月度及累计净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表28:主动及被动股票基金3月收益率分布

资料来源:Wind,中金公司研究部(截至2023年4月底)

►主题基金:金融地产和医药主题基金领涨。4月多数主题基金下跌,其中消费(-4.10%)、制造(-2.19%)和高仓位均衡(-1.92%)主题基金领跌,金融地产(+1.91%)和医药(1.15%)主题基金上涨。4月收益排名领先且规模在2亿元以上的产品包括科技主题下的东方人工智能主题A(+20.98%)、高仓位均衡主题下的国泰优势行业A(+14.63%)和诺安灵活配置(+13.70%)。

图表29:主题基金细分品类今年以来净值表现前五

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表30:主题基金细分品类3月净值表现前五

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表31:主题基金3月收益分布

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表32:主题基金今年以来收益分布

资料来源:Wind,中金公司研究部(截至2023年4月底)

►FOF:各类FOF小幅下跌。4月FOF产品中位收益率为-0.53%,各类型产品均录得不同程度的跌幅。其中,普通型FOF、目标风险FOF和目标日期FOF的中位收益分别为-0.53%、-0.3%和-0.87%。

图表33:各类FOF月度及累计净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

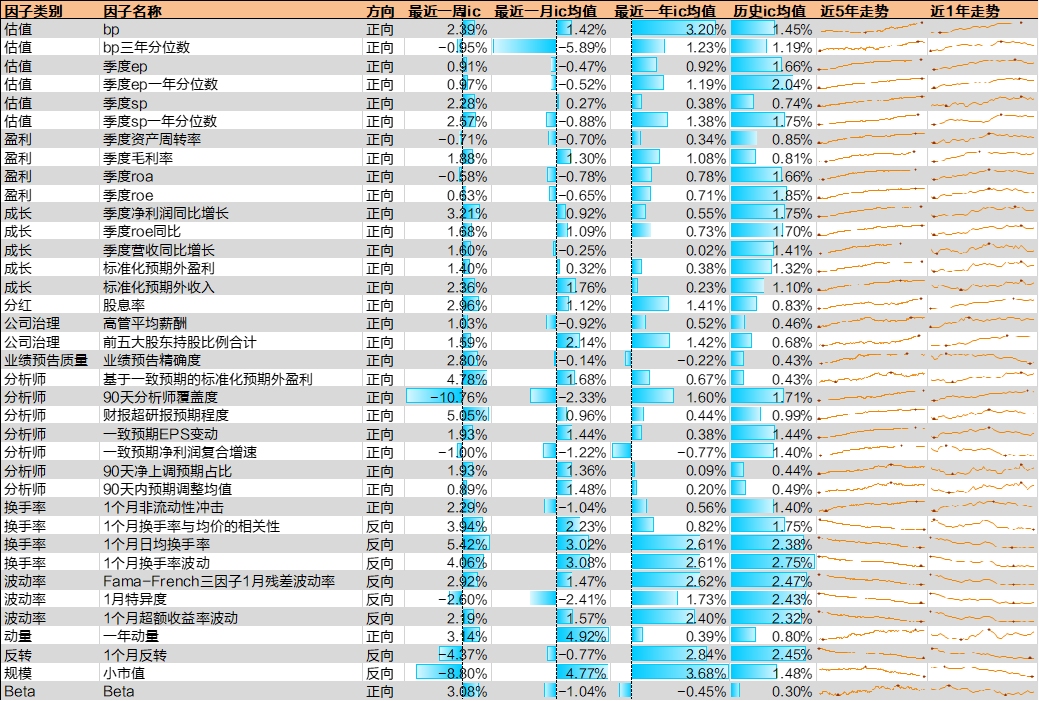

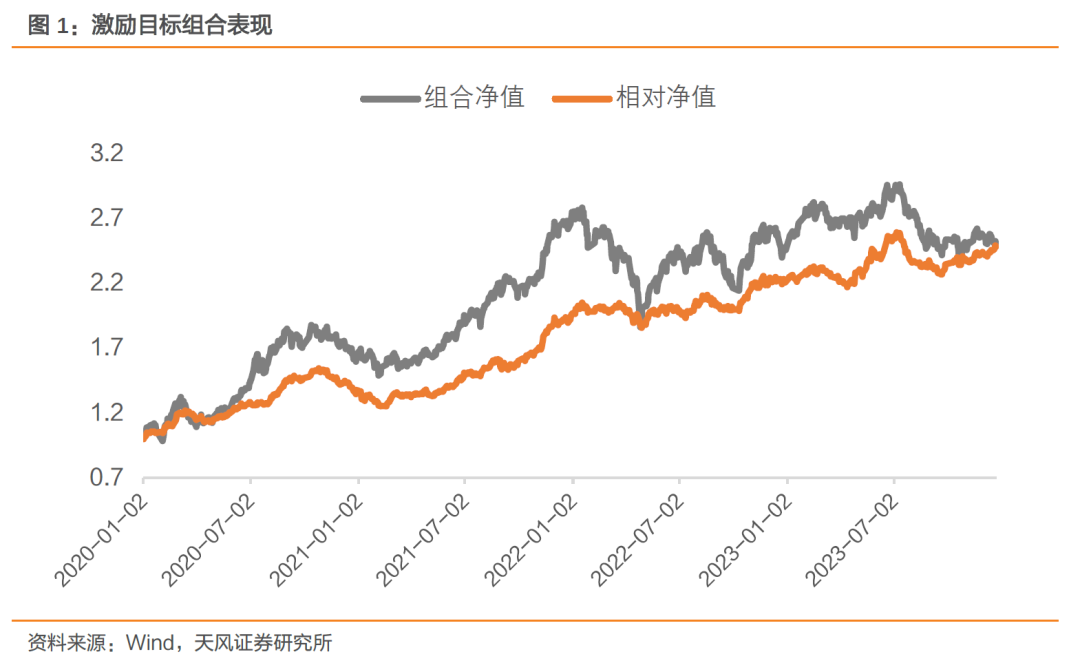

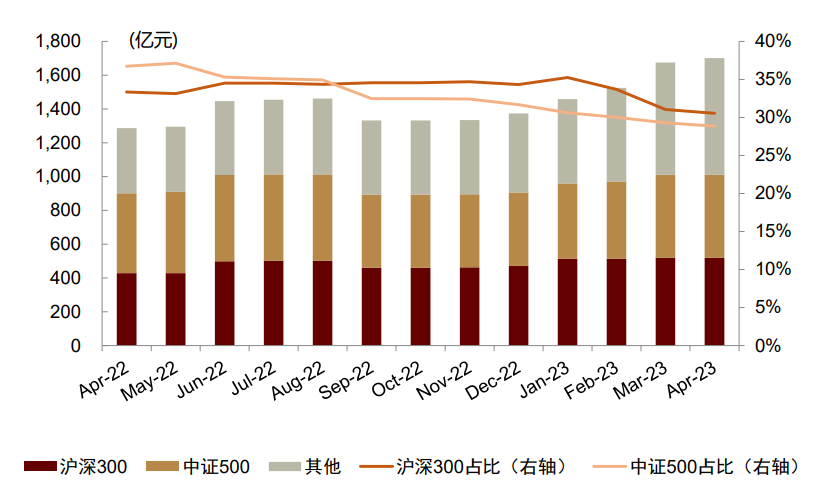

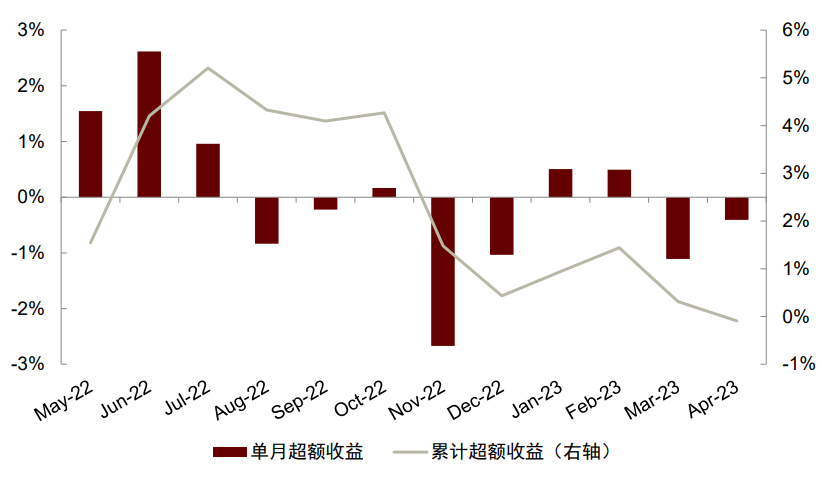

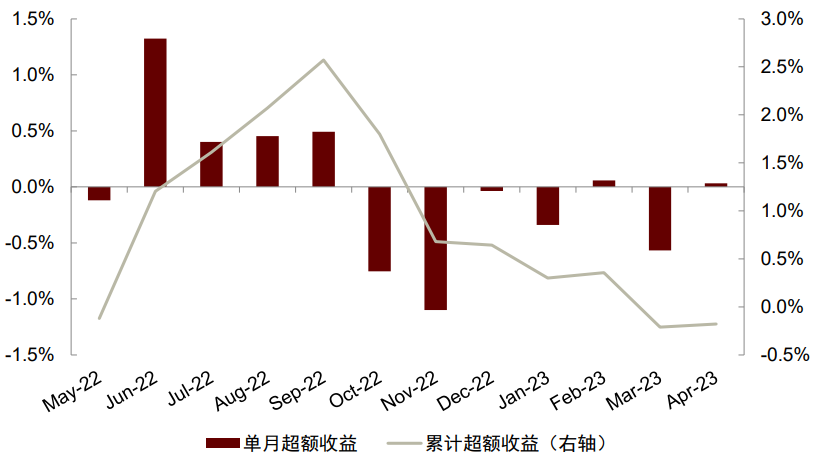

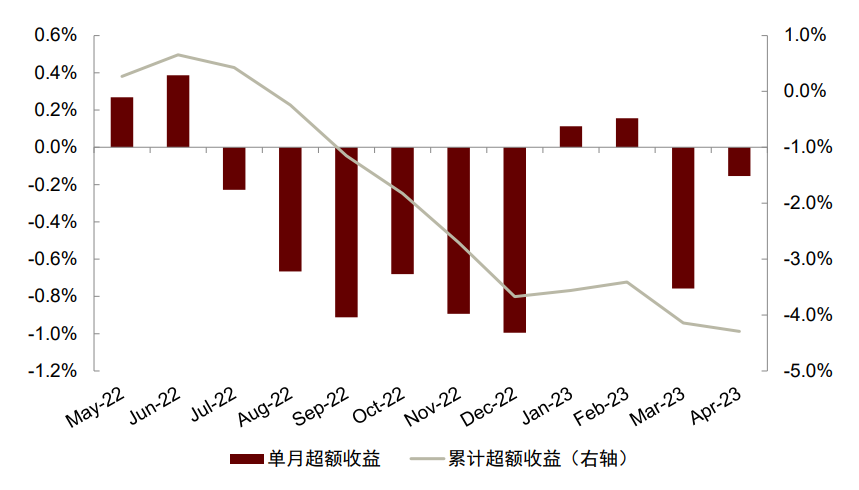

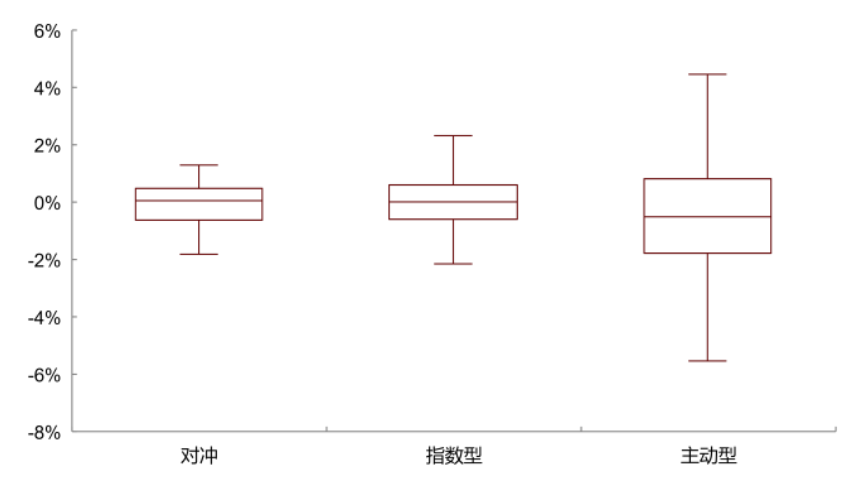

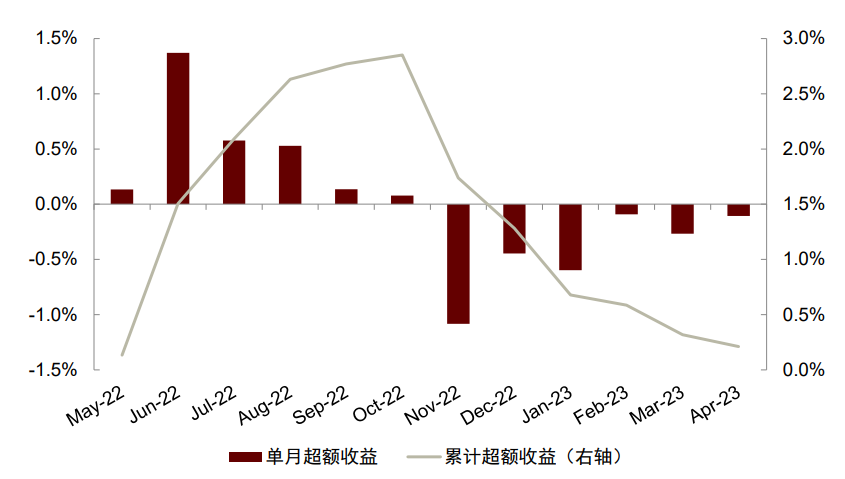

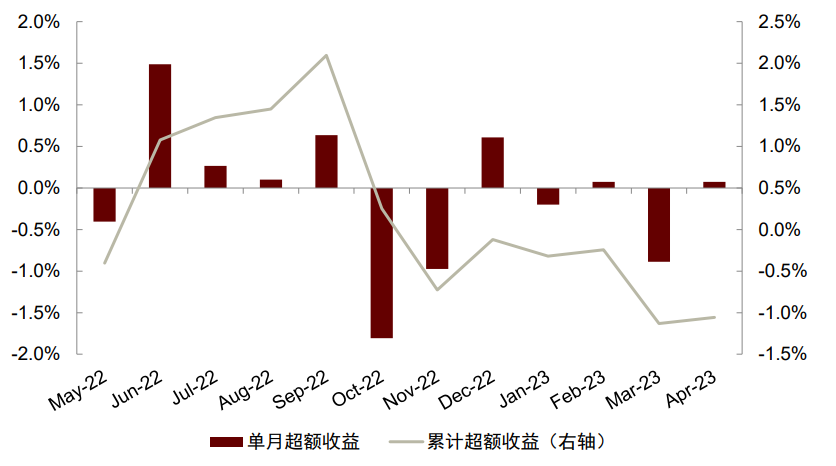

►量化基金:指数型量化基金录得小幅正超额收益。4月主动型、对冲和指数型量化基金整体超额收益为分别为-0.41%、0.03%和-0.15%。量化基金整体超额收益为-0.21%,以沪深300和中证500为基准的指数型量化基金平均超额收益分别为-0.11%和0.07%。

图表34:主动型量化基金月度及累计超额收益

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表35:指数型量化基金月度及累计超额收益

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表36:对冲量化基金月度及累计超额收益

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表37:不同种类量化基金3月收益率分布

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表38:以沪深300为基准指数型量化基金月度及累计超额收益:FOF月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表39:以中证500为基准指数型量化基金月度及累计超额收益:FOF月度新发数量

资料来源:Wind,中金公司研究部(截至2023年4月底)

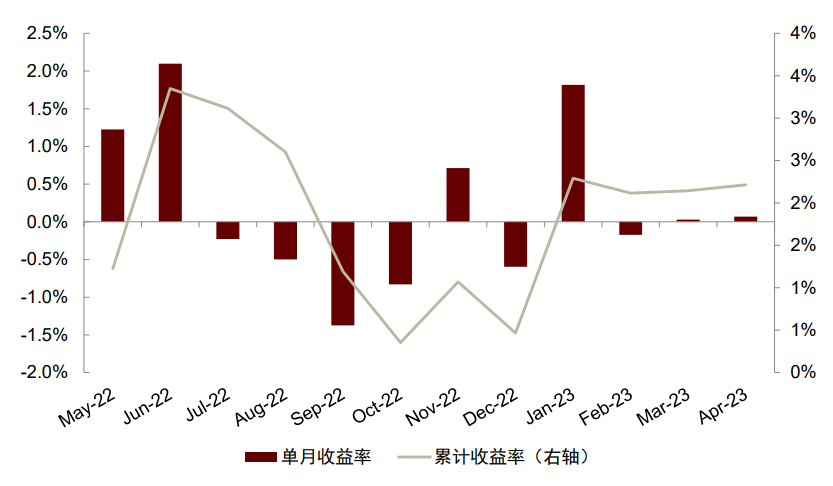

图表40:偏债基金月度及累计净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

图表41:混合债券型二级及偏债混合型基金月度净值表现

资料来源:Wind,中金公司研究部(截至2023年4月底)

►REITs:多数REITs录得负收益,成交活跃度有所回升。4月,全部27只REITs中,仅1只产品录得正收益,为生态环保类中航首钢生物质REIT,涨幅为0.63%,建信中关村产业园REIT跌幅最大,该月下跌16.87%。过去一个月REITs市场活跃度有所下降,其中华夏中国交建高速REIT交易最为活跃,区间日均成交额4,907万元。

图表42:月度全部公募REITs产品表现明细

资料来源:Wind,中金公司研究部(截至2023年4月底)

私募基金:证券投资基金发行规模升至一年高位,管理期货策略领涨

产品发行

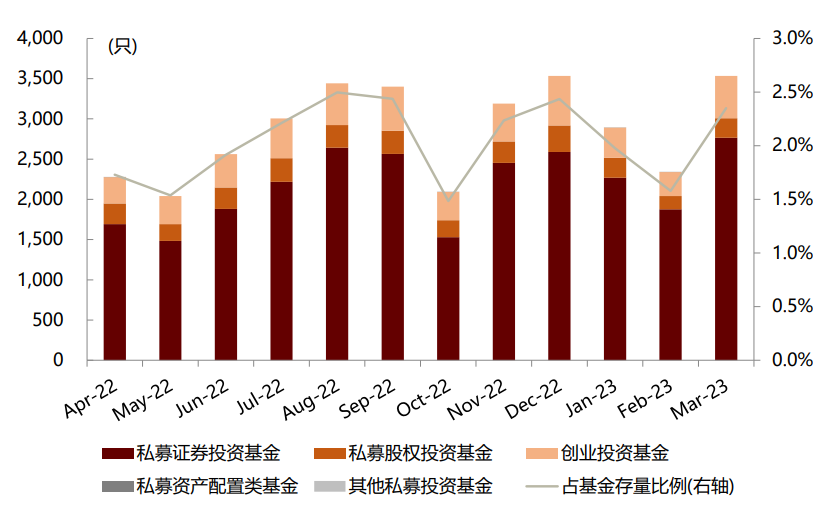

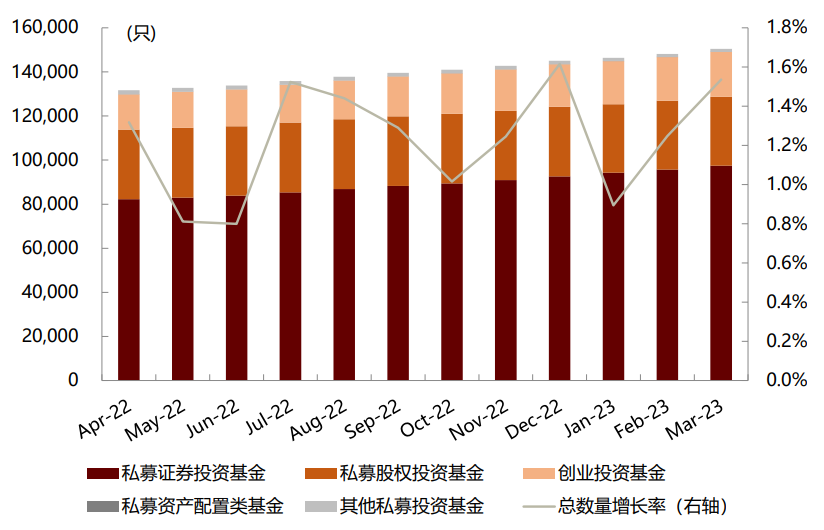

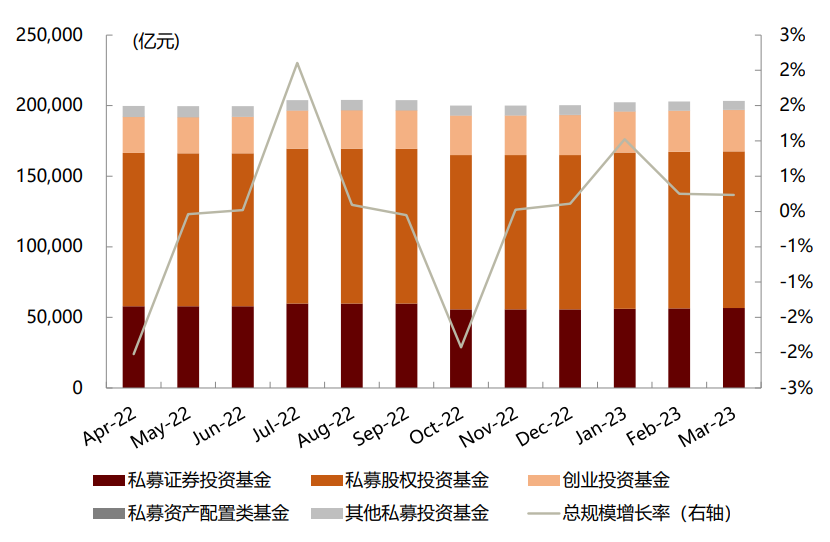

►市场总体:私募基金备案通过规模大幅回升至一年高位。3月私募基金备案通过数量为3,534只,较2月大幅增加51.0%;备案通过规模大幅回升,为895.7亿元,较上月增加82.4%;存量规模为20.3万亿元,与上月基本持平。

►证券投资基金:私募证券投资基金发行规模创新高。3月私募证券投资基金备案通过数量为2,766只,较2月上升47.4%,备案规模为488.51亿元,较上月大幅上升75.6%,备案规模为近一年新高;存量规模为5.66万亿元,较上月末规模小幅上升0.46%。

图表43:分类型私募基金备案月度通过数量:FOF月度新发数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2023年3月底)

图表44:分类型私募基金备案月度通过规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2023年3月底)

图表45:分类型私募基金月度存量数量

资料来源:中国证券投资基金业协会,中金公司研究部(截至2023年3月底)

图表46:分类型私募基金月度存量规模

资料来源:中国证券投资基金业协会,中金公司研究部(截至2023年3月底)

市场表现

4月管理期货策略领涨。4月各类私募策略收益涨跌互现,管理期货策略和新三板策略领涨,分别上涨0.76%和0.56%,而定向增发、股票多空策略和股票多头策略领跌,跌幅分别为-2.12%、-1.59%和-1.46%。2023年以来,除了管理期货策略私募基金,其他私募基金均录得正收益。

图表47:大类私募基金3月表现

资料来源:朝阳永续,中金公司研究部(截至2023年4月30日)

图表48:大类私募基金2023年表现

资料来源:朝阳永续,中金公司研究部(截至2023年4月30日)

图表49:不同策略私募指数表现(2021.01.08~2023.04.30)

资料来源:朝阳永续,中金公司研究部(截至2023年4月30日)

银行理财:市场偏好期限较短产品,固收+产品新发数量小幅下行

产品发行

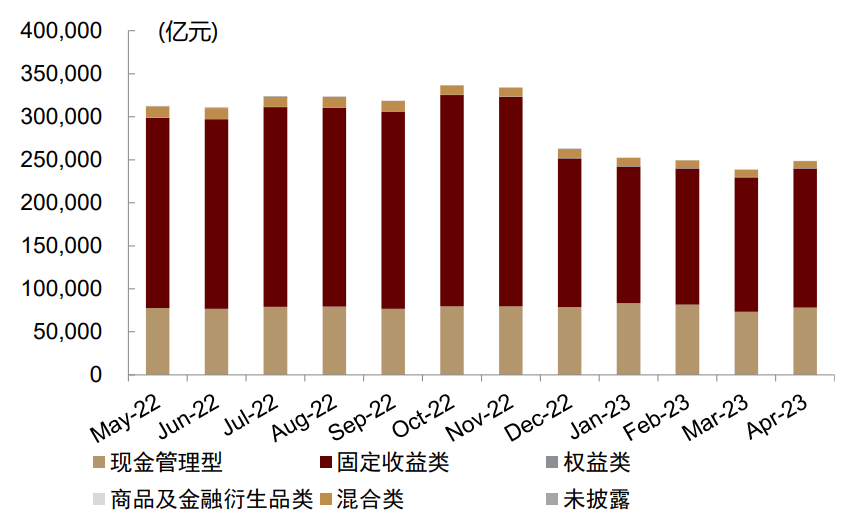

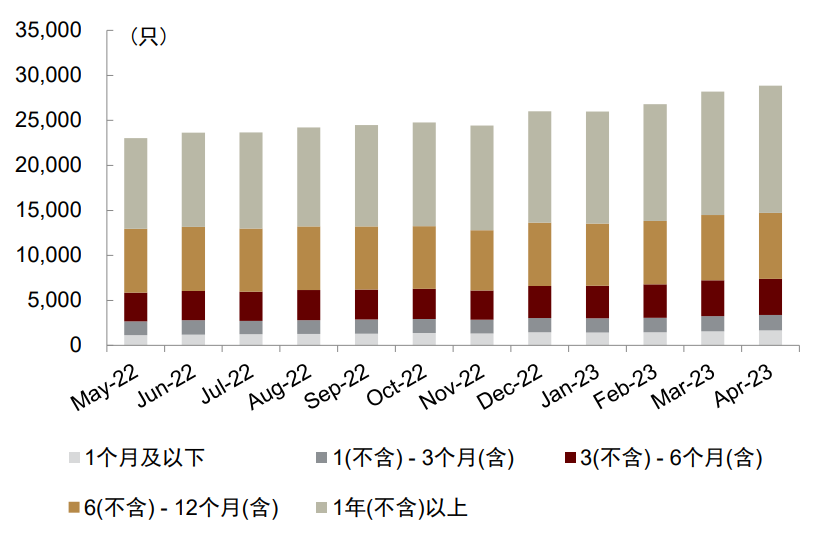

►银行理财:市场偏好期限较短产品。银行理财产品4月新发行2,302只,共计3,426亿元,发行规模较上月下降18.9%。按投资性质分类,权益类、现金管理型及混合类产品发行规模有所上升,固定收益类产品发行规模下降19.2%;按期限类型,1-3个月和T+0产品发行规模增长相对明显,而3年以上产品发行规模下降最为明显,整体下降35.1%。

图表50:银行理财月度新发数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表51:银行理财月度新发规模(按投资性质)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

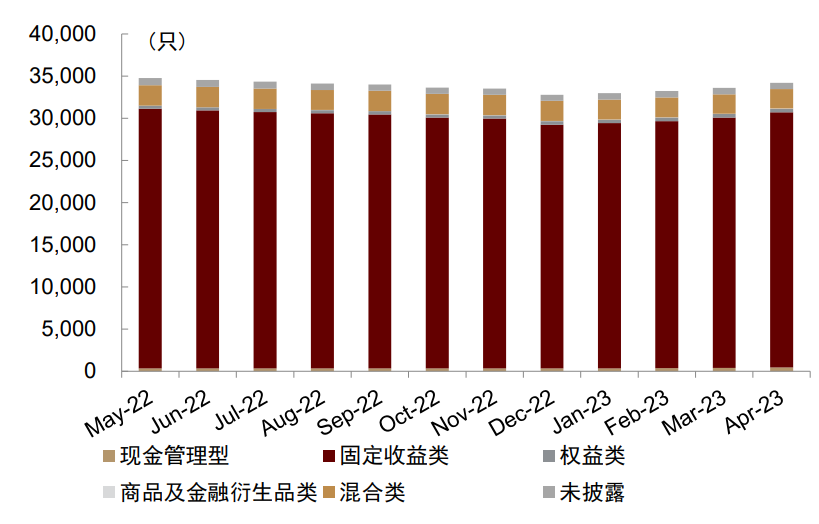

图表52:银行理财月度存续数量(按投资性质)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表53:银行理财月度存续规模(按投资性质)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

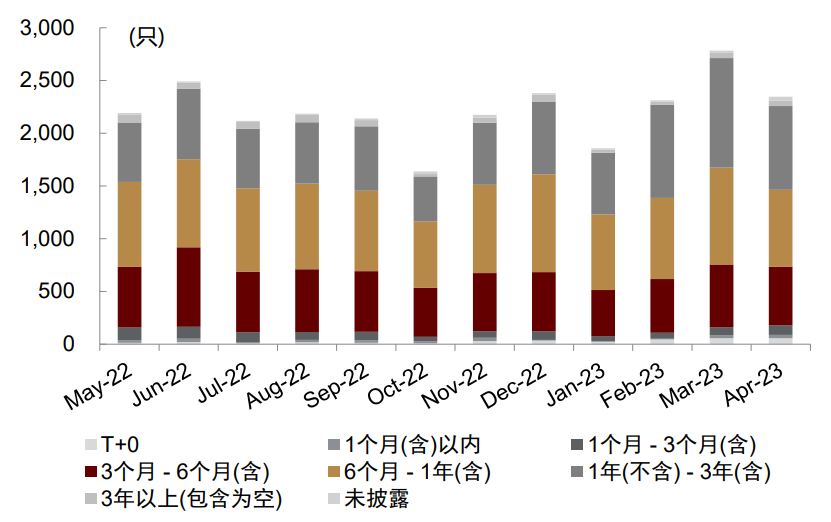

图表54:银行理财月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表55:银行理财月度新发规模(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

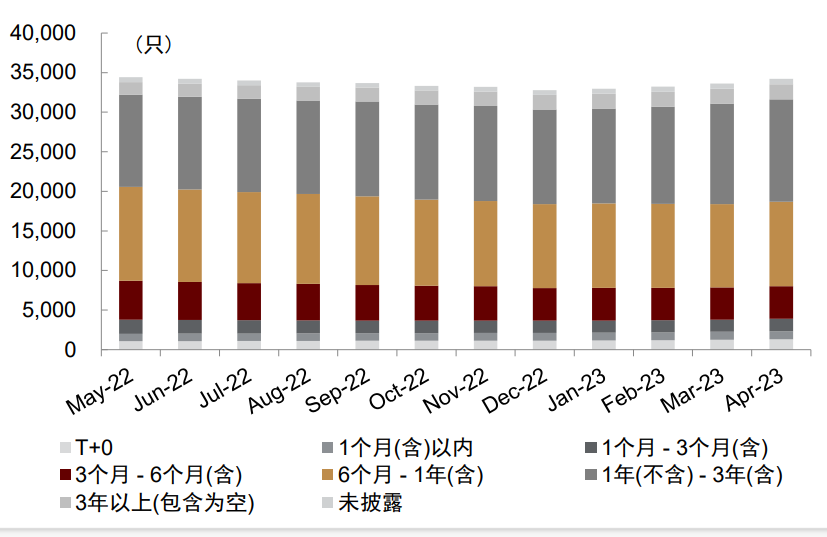

图表56:银行理财月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

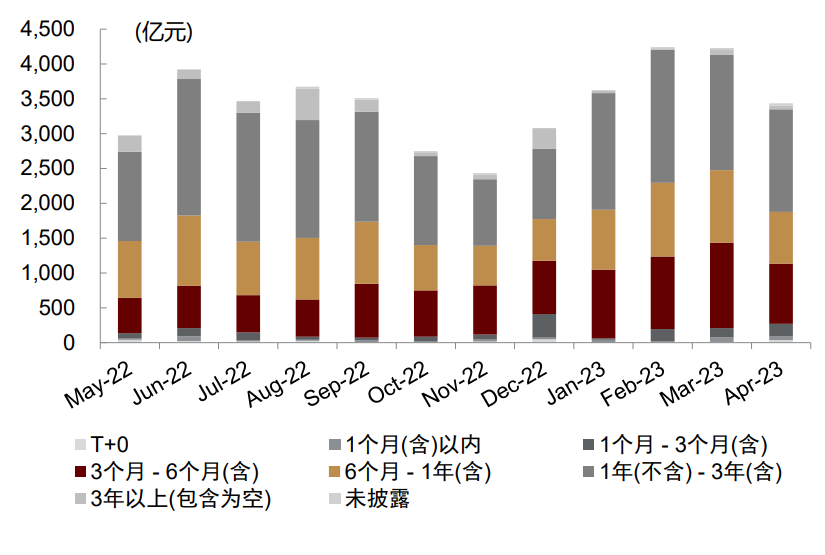

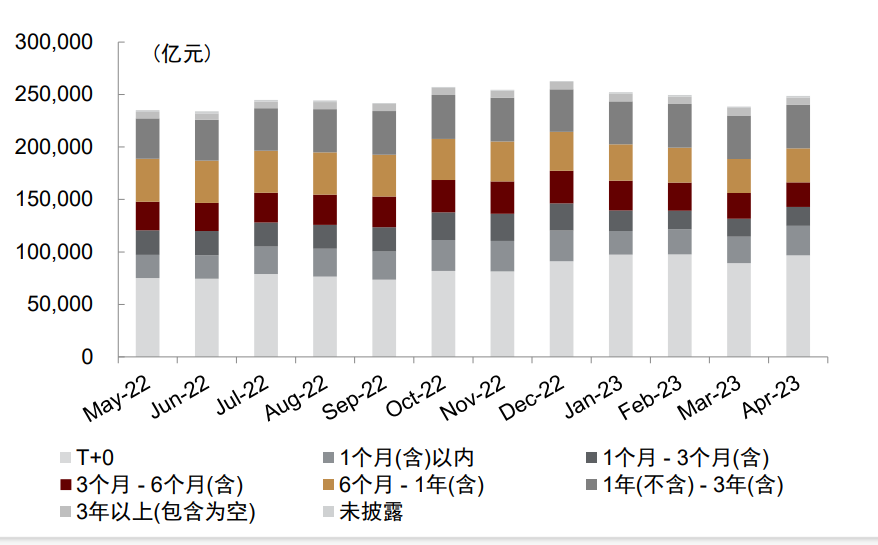

图表57:银行理财月度存续规模(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

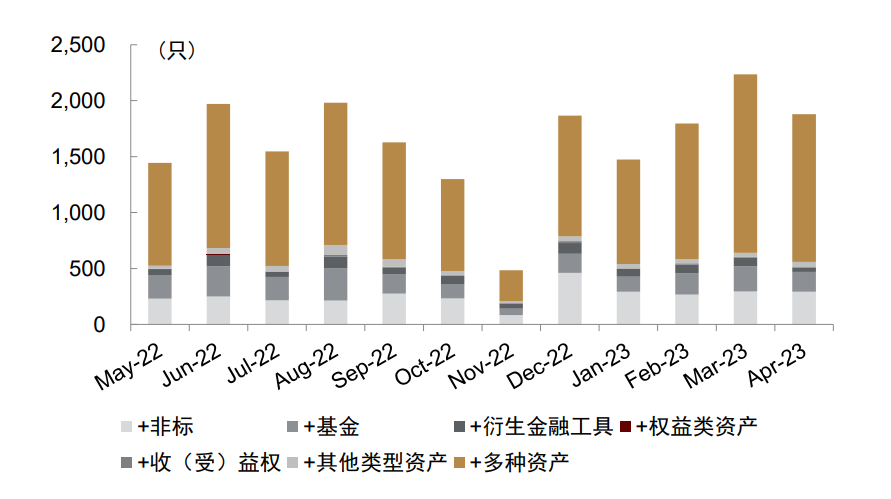

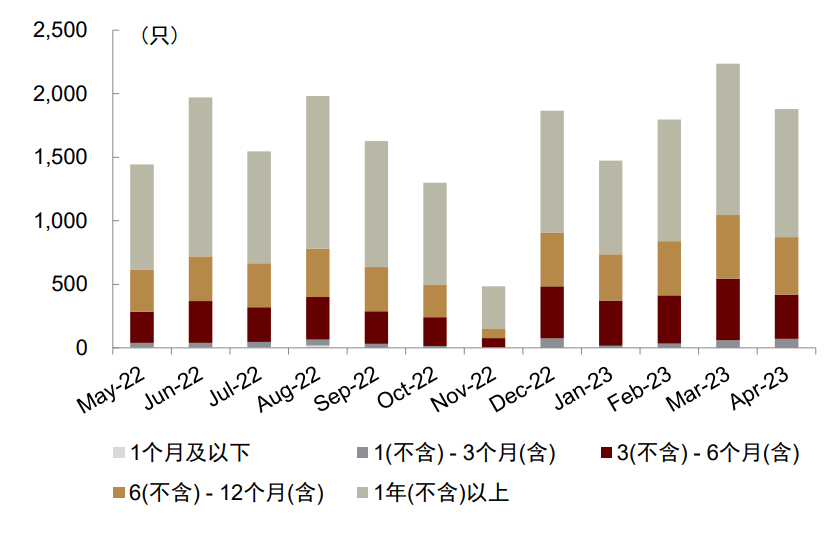

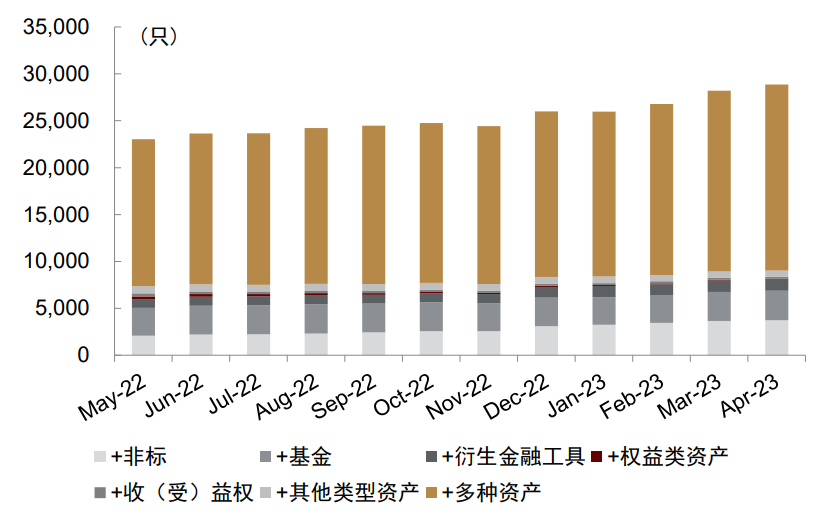

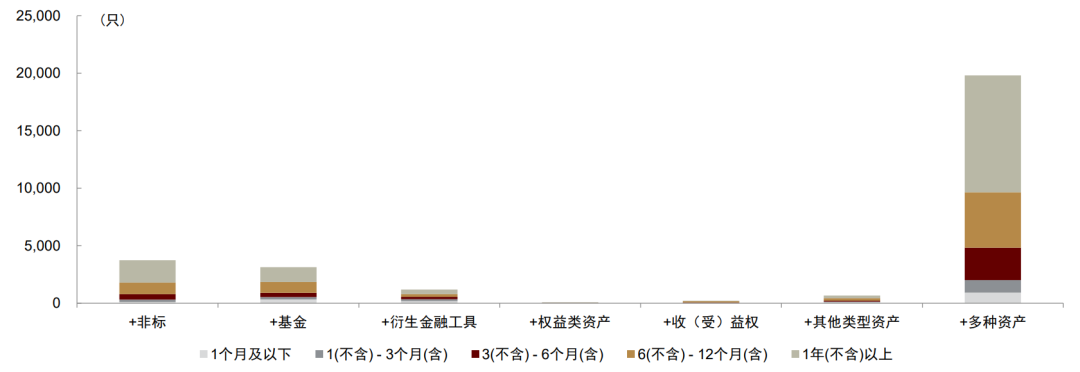

►固收+:固收+产品新发数量小幅下行。固收+产品4月存续数量较上月小幅上升2.8%,新发数量为1,879只,较上月下降15.97%。按产品类别,固收+收(受)益权和固收+衍生金融工具产品发行数量下降明显,相比上月分布下降66.7%和48.7%,仅固收+其他类型资产产品发行数量有所上升;按期限类别,期限为1-3个月的产品新发数量上升最为明显。

图表58:固收+产品月度新发数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表59:固收+产品月度新发数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表60:固收+产品月度存续数量(按产品类别)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表61:固收+产品月度存续数量(按期限类型)

资料来源:普益标准,中金公司研究部(截至2023年4月底)

图表62:3月末固收+产品月度存续数量

资料来源:普益标准,中金公司研究部(截至2023年4月底)

Source

文章来源

本文摘自:2023年5月22日已经发布的《资管月报(2023-04):公募基金发行热度回落,金融地产和医药主题领涨》

朱垠光 联系人 SAC 执业证书编号:S0080121070455

胡骥聪 分析员 SAC 执业证书编号:S0080521010007 SFC CE Ref:BRF083

分析员 刘均伟 SAC 执业证书编号:S0080520120002 SFC CE Ref:BQR365

Legal Disclaimer

法律声明

本篇文章来源于微信公众号: 中金量化及ESG