券商金股失效了吗?

券商金股失效了吗?对弱势风格、行业的暴露制约券商金股策略表现

从超额持续性:2022年以来,随着市场从增量市向存量市转换,金股超额持续性下降。

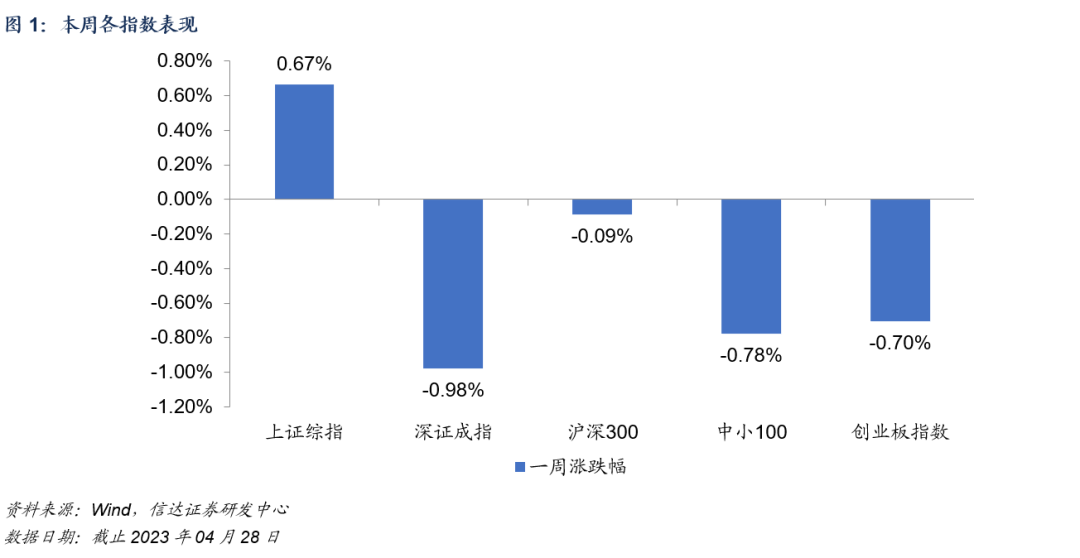

从Brinson归因:2022年以来,券商金股的行业、选股超额收益均不及以往。2022年、2023H1券商金股组合选股收益分别为0.14%、-0.09%,较以往水平有较大幅度下滑。

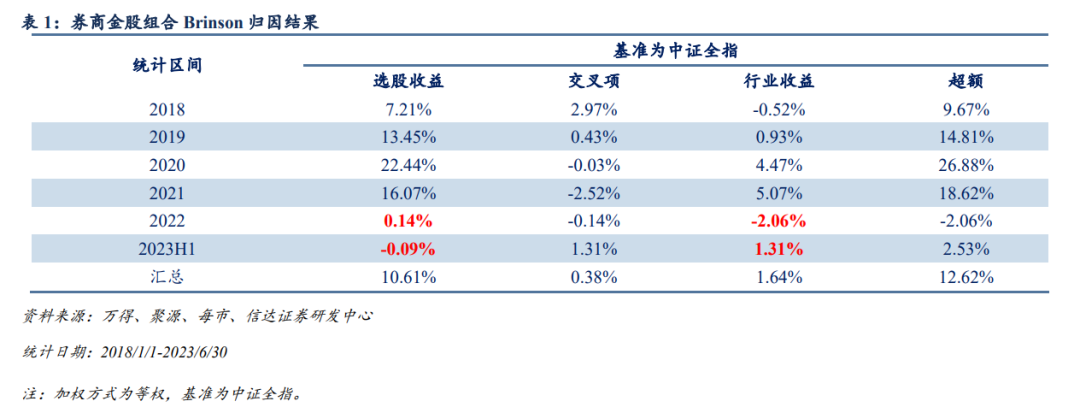

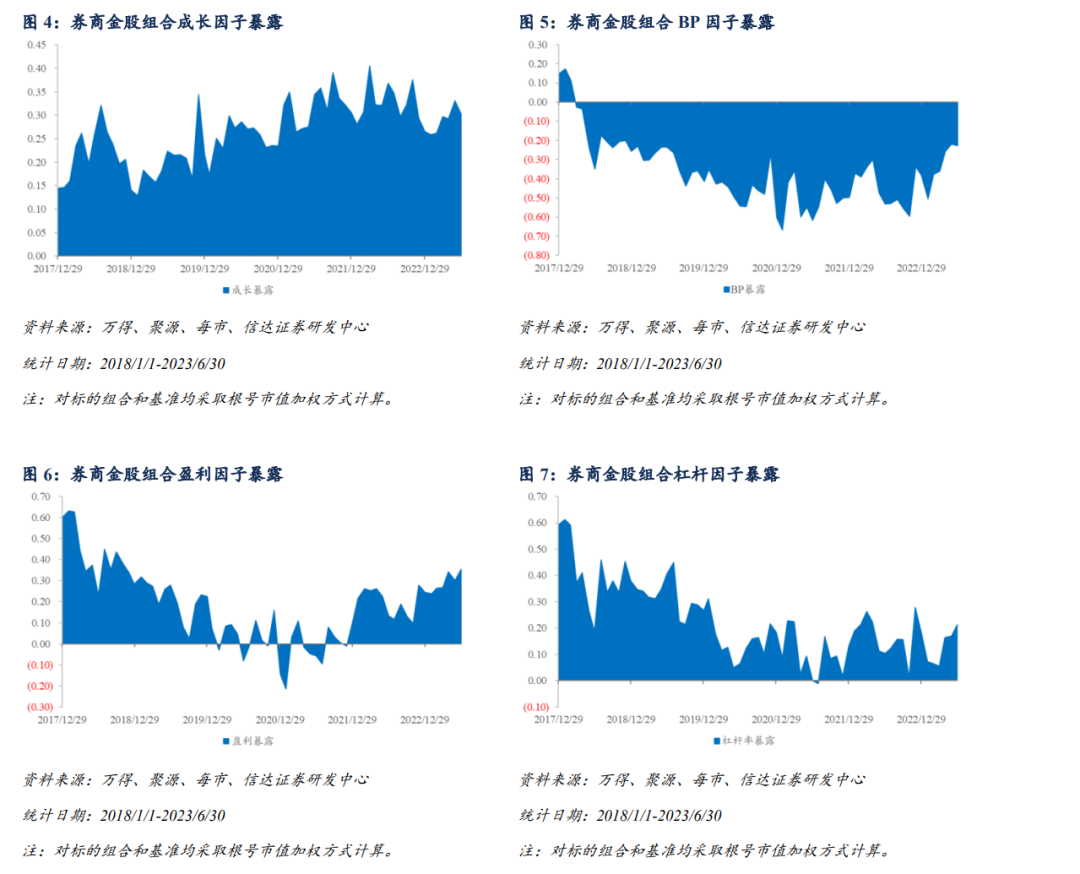

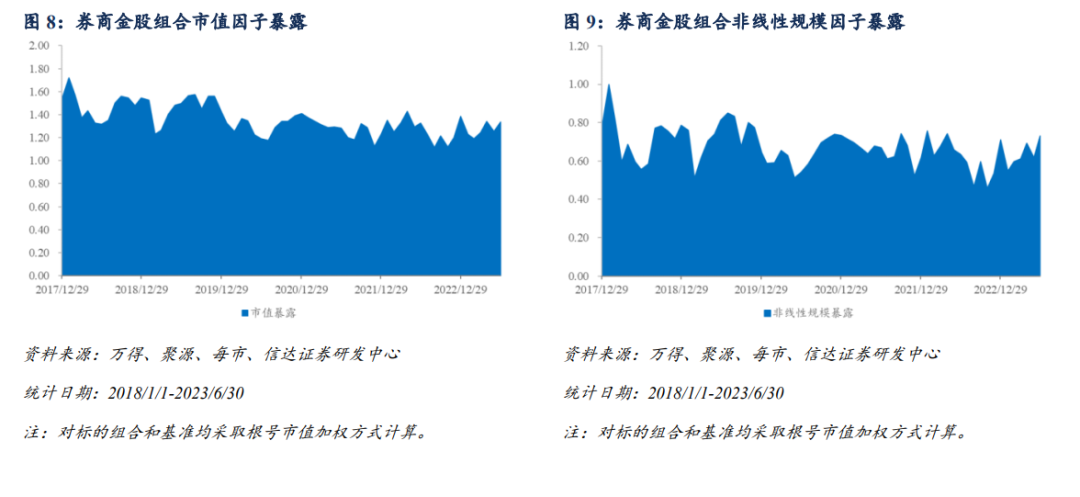

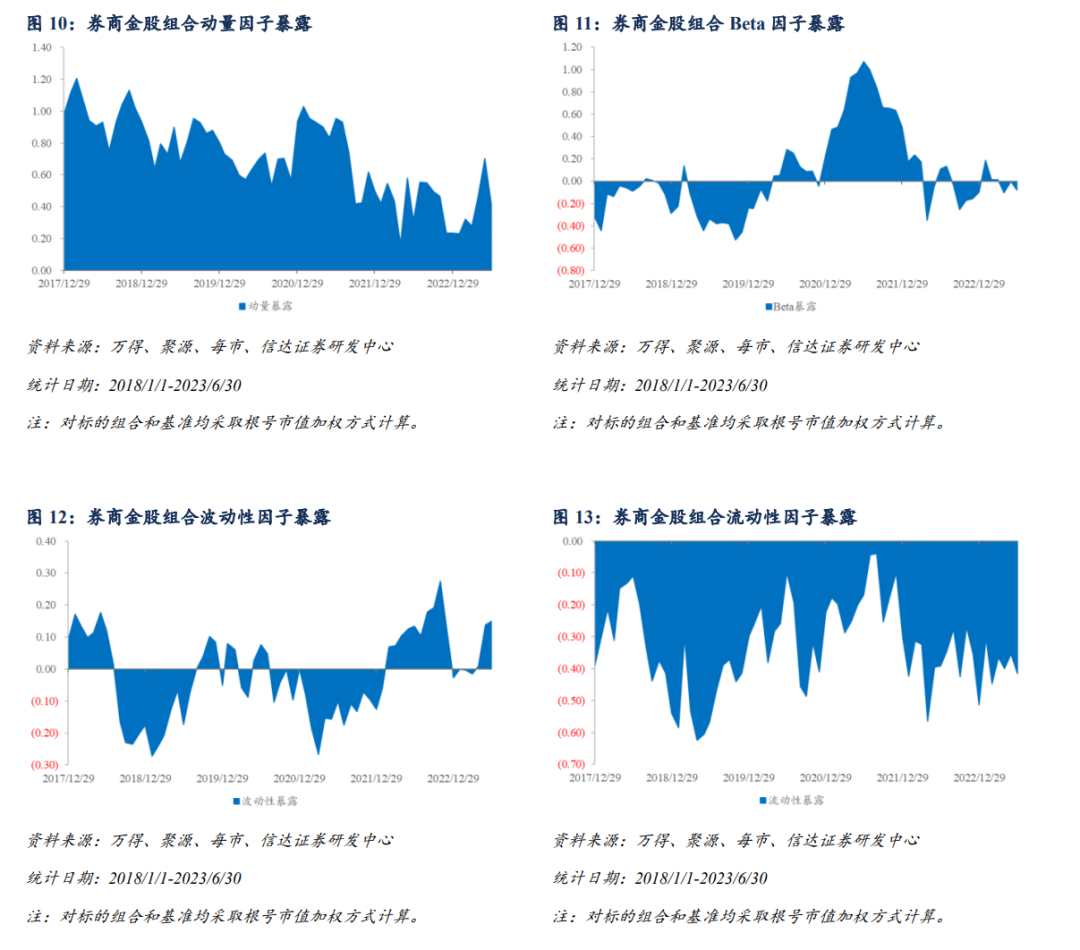

从风格暴露:券商金股具备稳定且突出的风格属性,整体偏向于大市值、高动量、高成长、高估值。以2021年为分水岭,2021年以前,券商金股暴露风格恰好为市场优势风格;2022年及以后,优势风格扭转,投资者视线向小票迁移,反转、BP因子相对强势,这导致券商金股在风格暴露上有所亏损。

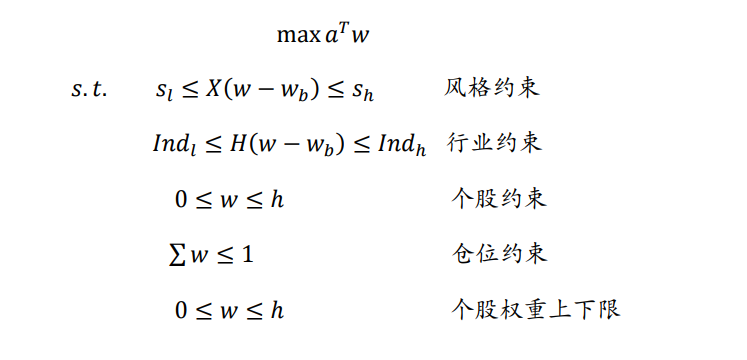

通过组合优化提纯券商金股组合的选股能力,构造券商金股优化组合。

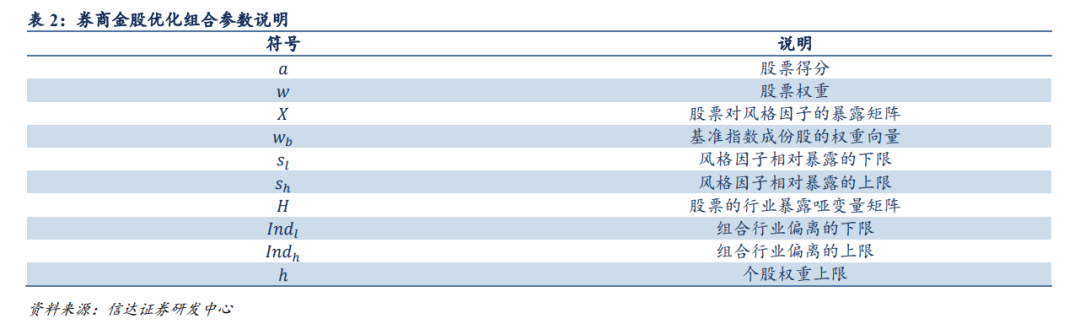

在存量市条件下,市场有效性加强,风格、行业轮动加速,或可借助组合优化剔除风格、行业负贡献,对券商金股的选股能力实现提纯。具体而言,将是否属于本月推荐券商金股作为哑变量打分(是=1,否=0),用于中证全指域内选股。通过控制组合相对基准的风格、行业偏离削弱暴露弱势风格、行业及快速轮动的影响。

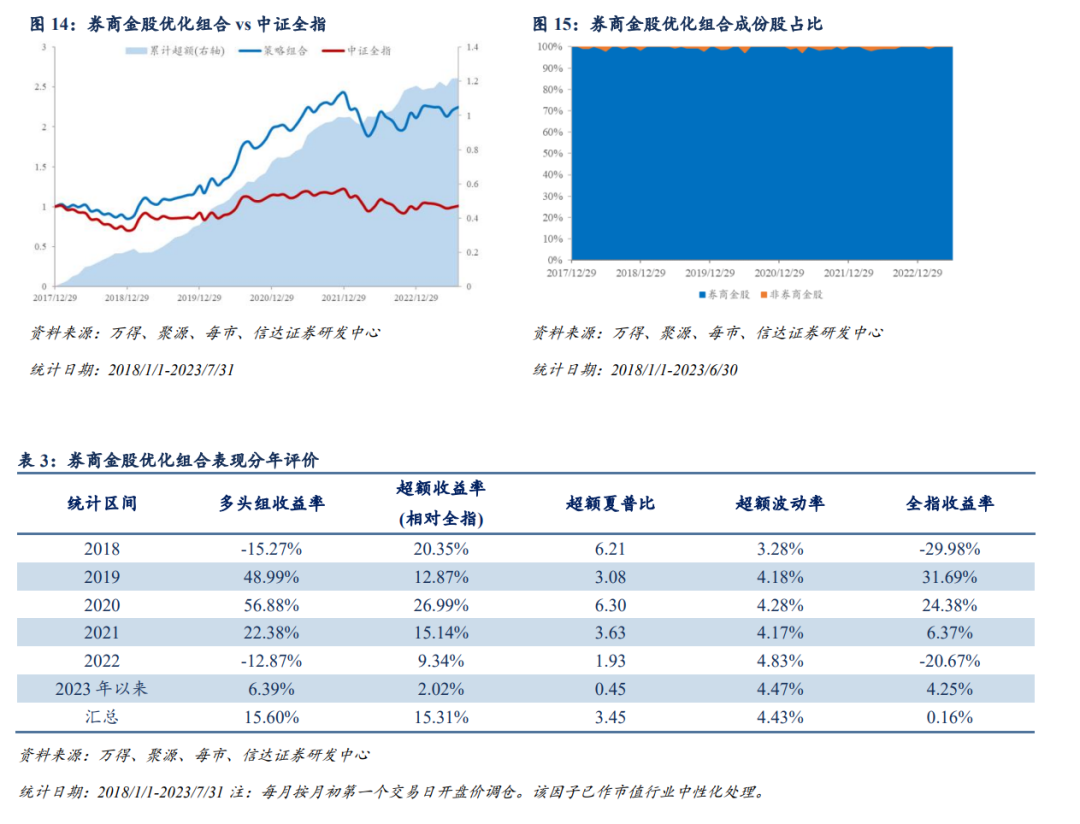

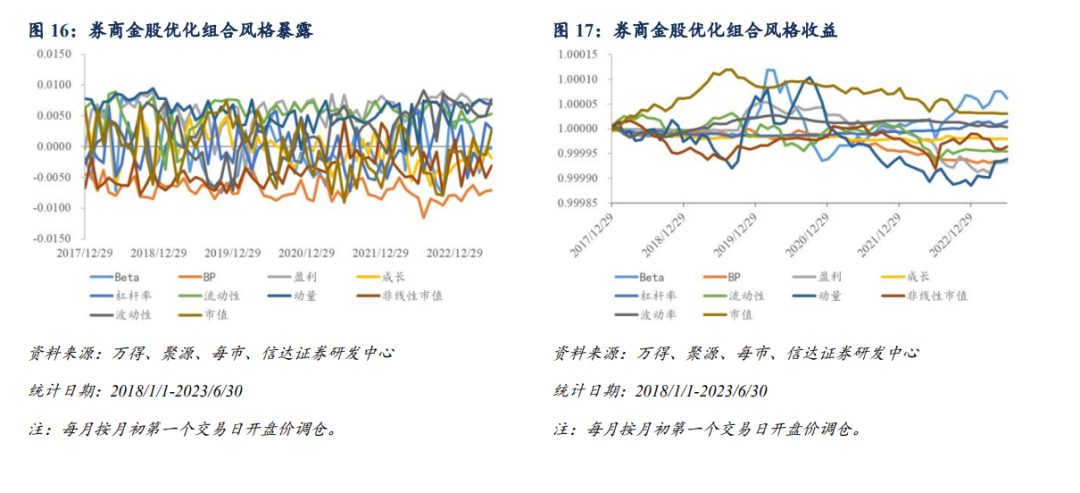

剔除风格、行业负贡献后所形成的券商金股优化组合具备长期稳健的选股能力。优化后,组合中券商金股成份股权重占比在97%以上,风格偏离在±1%范围内波动,风格收益年化在±0.2‰以内。测算区间2018/1/1-2023/7/31内,该组合年化收益率约15.60%,相对中证全指的超额收益率年化约15.31%,每年都能战胜中证全指。

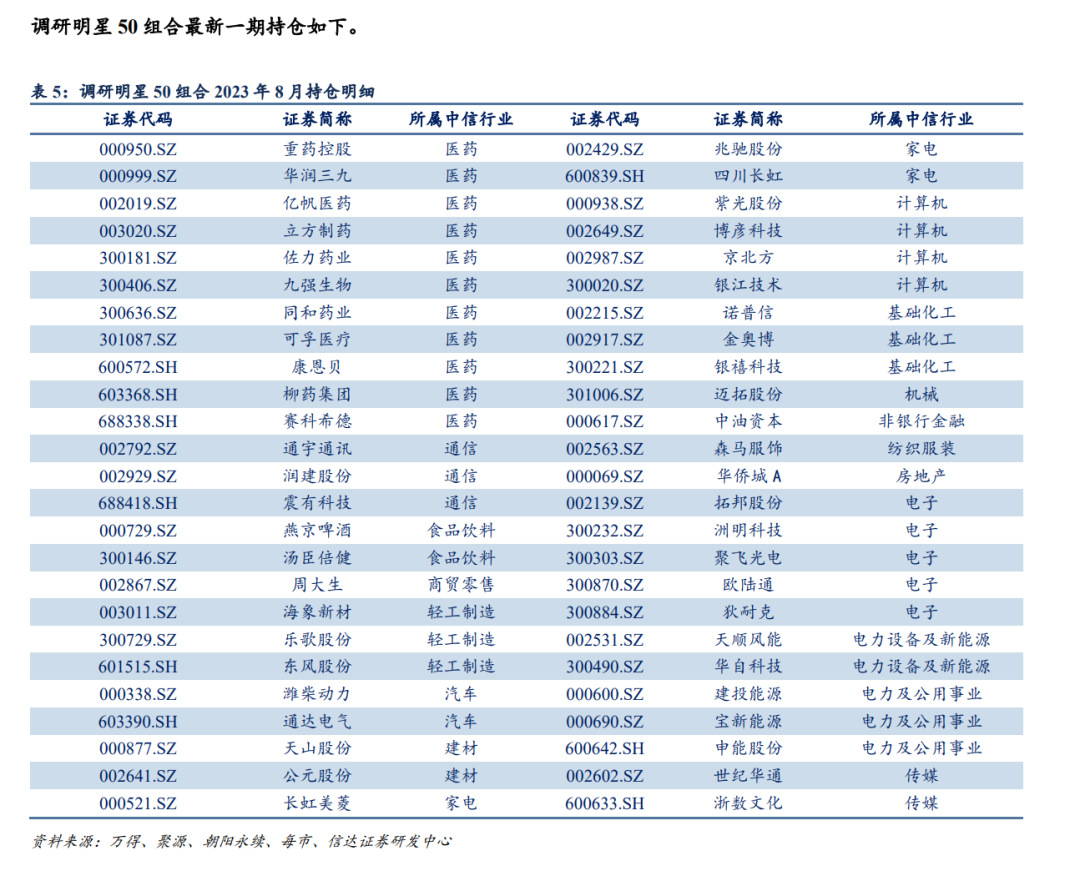

调研明星50策略表现跟踪:

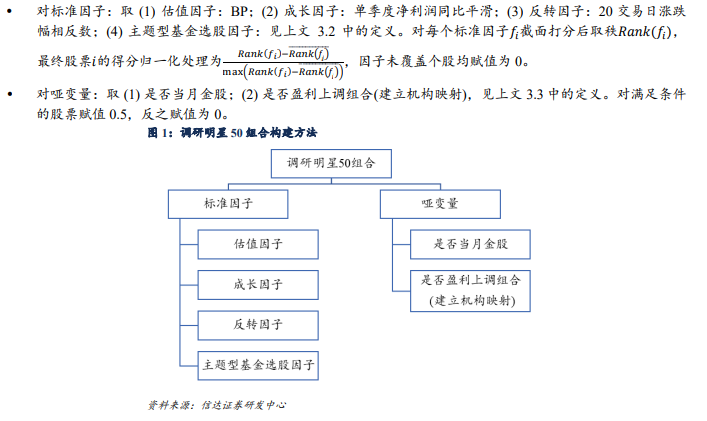

策略简介:在调研域中精选股票以取得相对稳健的增强效果。选取3个月内特定对象调研、其他两类会议调研的股票形成股票池。利用成长、估值、反转、绩优主题基金、分析师上调、金股等因子进一步优中选优。

全区间表现:回测区间2015/1/1-2023/7/31内调研明星50组合收益率年化约25.61%,优选调研池收益率年化约10.96%,中证全指收益率年化约1.96%,调研明星50组合相对中证全指的超额收益率年化约24.21%。

7月表现:2023年7月,调研明星50组合收益率为1.79%,中证全指收益率为2.06%。调研明星50组合相对中证全指超额-0.27%。

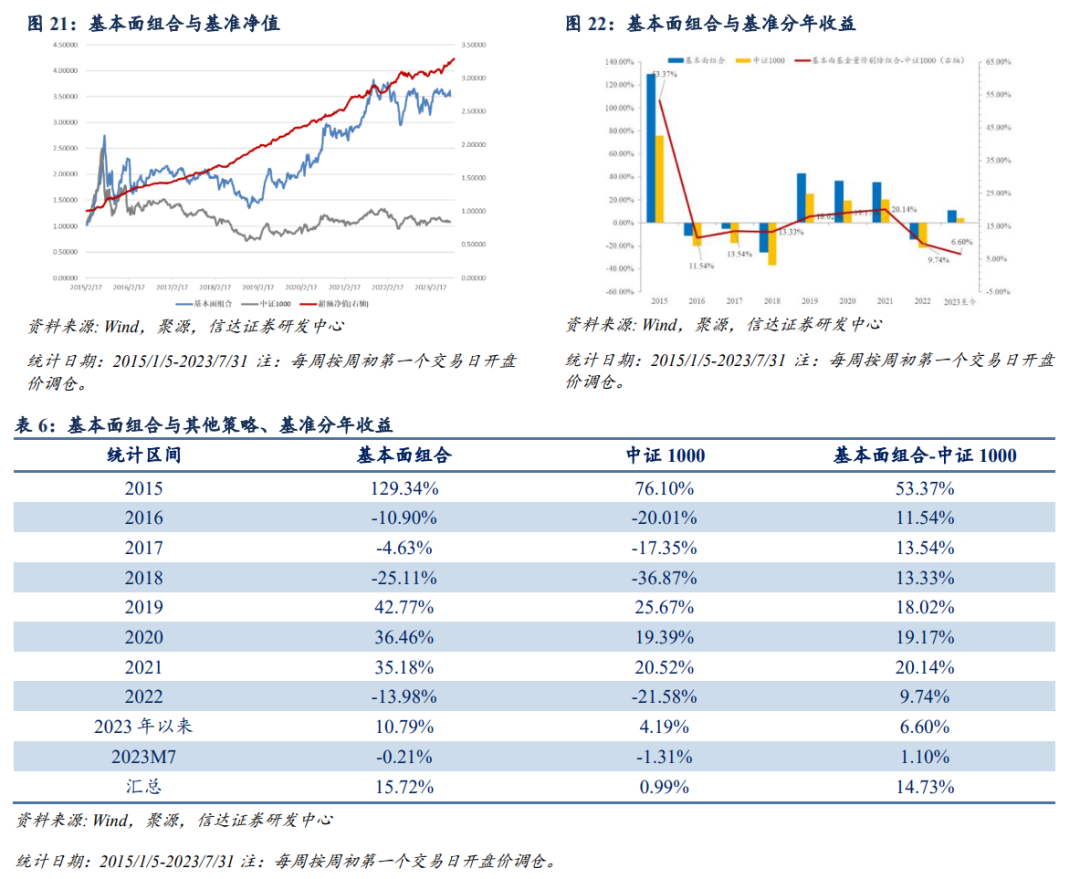

中证1000指数增强策略跟踪:

策略简介:将改进后的基本面因子合成,并利用价量因子进行反向剔除,最终基于行业中性化构建 1000 增强组合。

全区间表现:回测区间2015/1/5-2023/7/31内,基本面组合年化收益率为15.72%,中证1000收益率为0.99%。样本外(2023/1/3-2023/7/31)基本面组合相对中证1000指数超额6.60%。

7月表现:2023年7月,基本面组合收益率为-0.21%,中证1000指数收益率为-1.31%。1000增强组合相对中证1000指数超额1.10%。

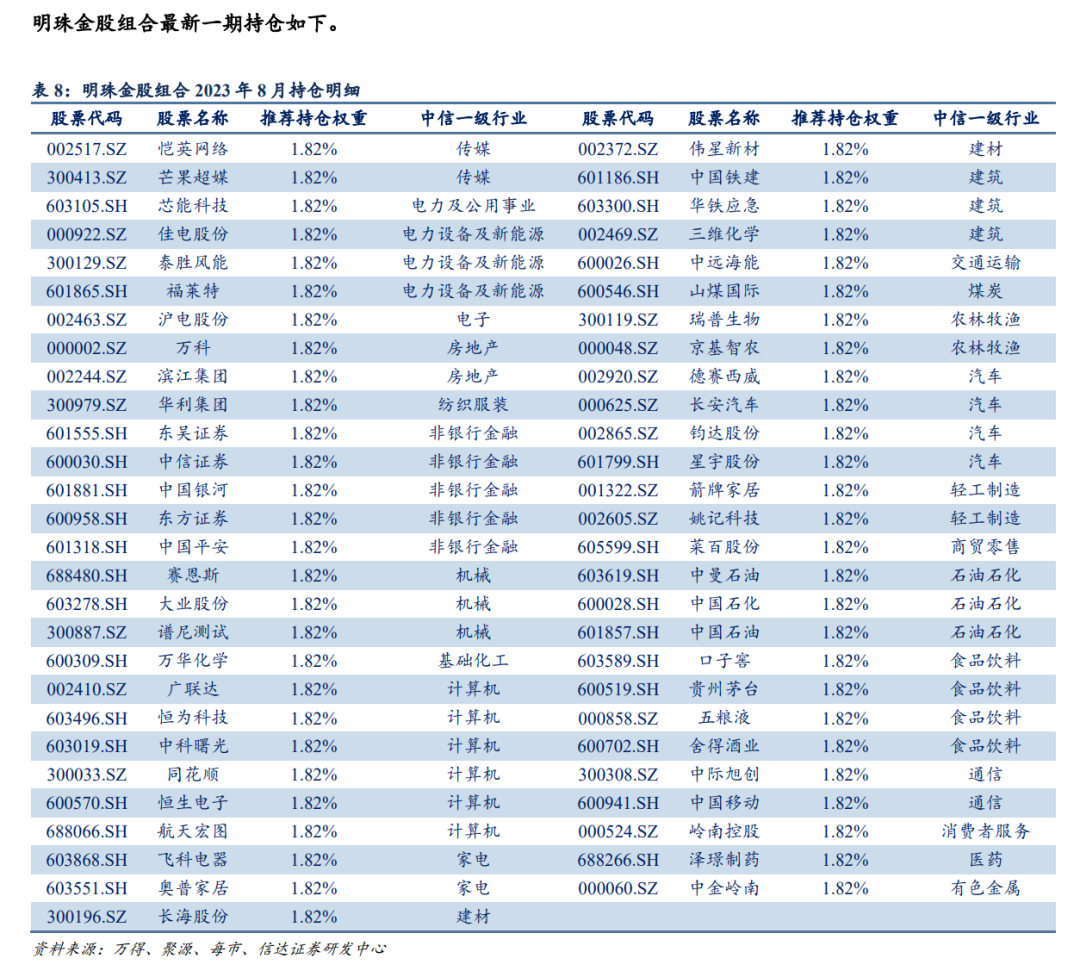

明珠策略表现跟踪:

策略简介:明珠金股组合构建思路核心是集合各行业最优秀分析师团队的选股能力。按中信一级行业,统计各家券商金股在过去12个月的月均行业超额收益。取截面排名前5家券商的金股加入组合,等权配置所有入选个券。

全区间表现:回测区间2018/7/1-2023/7/31内,明珠金股组合年化收益率14.81%,同期全部金股组合(13.86%)、新进金股组合(14.98%)、中证全指(4.02%)与偏股混指数(9.53%)。样本外(2021/11/1-2023/7/31)相对偏股混超额1.02%。

7月表现:2023年7月,明珠金股组合收益率为-2.17%,偏股混收益率为-1.19%。明珠金股组合相对偏股混超额-0.98%。

本期持仓:本期明珠金股组合持仓55只股票,持仓较多的行业为计算机、非银、汽车等。

风险因素:结论基于历史数据,在市场环境转变时模型存在失效的风险。

券商金股失效了吗?

券商月度金股是各大券商研究所集聚各行研团队精华成果形成的股票组合推荐,金股组合的表现是彰显券商研究实力的量化指标之一。在报告《寻找散落的明珠系列之一:券商金股明珠组合》中,我们详细刻画了券商金股的特征,并基于分析师再精选的理念形成了明珠金股组合。

1. 券商金股超额持续性:持续期缩短,市场更有效

长期来看,介入金股行情的较好方式是公布后买入,正超额普遍持续到月底乃至次月底;2022年以来,随着市场从增量市向存量市转换,金股超额持续性下降。将每市入库日确定为金股公布日(统计时剔除明显异常值),并以公布日为T日,统计金股分年自T-20到T+40的累计平均超额收益,基准为中证全指和中信一级行业指数。

我们发现:无论以市场指数/行业指数作为基准,长期来看,金股公开披露后正超额可以持续到月底乃至次月底。2022年以来,金股超额在公开披露20个交易日内就已有衰减迹象。同时我们也注意到,随着市场从增量市向存量市转换,风格、行业轮动加速,市场有效性迅速提升,可能成为近期金股“失效”的关键原因。详见团队报告《信达证券金融工程深度报告:存量博弈市场的演绎与应对》。

2. 券商金股Brinson归因:选股收益衰减明显,2022年行业端负贡献

2022年以来,券商金股组合的行业、选股超额收益均不及以往。本文尝试判断券商金股组合收益衰减的深层次原因,以中证全指为基准对券商金股组合进行Brinson归因,测算区间2018/1/1-2023/6/30。

3. 券商金股风格暴露:偏好大市值、高动量、高成长、高估值个股

券商金股组合偏好大市值、高动量、高成长、高估值个股。本节尝试描述券商金股组合的风格特性,基准为中证全指,测算区间为2018/1/1-2023/6/30。其中风格因子暴露及收益算法详见附录1。我们发现:券商金股具备稳定且突出的风格属性,整体偏向于大市值、高动量、高成长、高估值。以2021年为分水岭,2021年前,券商金股暴露风格刚好为市场优势风格;2022年及以后,优势风格扭转,投资者事先向小票迁移,反转、BP因子相对强势,这导致券商金股在风格暴露上有所亏损。

4. 通过组合优化提纯券商金股组合的选股能力

通过以上分析,我们发现:

信达金工量化选股组合表现

1.明星50组合:调研域下多因子增强

调研明星 50 组合:寄希望于在保留调研域原有风格的同时取得相对稳健的增强效果。在机构调研数据基础上提 炼具有强 beta 的池子,选取 3 个月内特定对象调研、其他两类会议调研的股票作为股票池。详细构建逻辑请见 报告《信达金工_分域选股系列之一:多维度提炼机构调研信息》。

全区间表现:调研明星50组合在优选调研域基础上复合了基本面、量价等多层逻辑,2018年以来样本内相对中证全指超额相对稳健,区间2015/1/1-2023/7/31内调研明星50组合收益率年化约25.61%,优选调研池收益率年化约10.96%,中证全指收益率年化约1.96%,调研明星50组合相对中证全指的超额收益率年化约24.21%。

7月表现:年7月,调研明星50组合收益率为1.79%,中证全指收益率为2.06%。调研明星50组合相对中证全指超额-0.27%。

2. 中证 1000 指数增强策略回顾:考虑不同因子特性

全区间表现:回测区间2015/1/5-2023/7/31内,基本面组合年化收益率为15.72%,中证1000收益率为0.99%。样本外(2023/1/3至2023/7/31)基本面组合相对中证1000指数超额6.60%。

7月表现:2023年7月,基本面组合收益率为-0.21%,中证1000指数收益率为-1.31%。1000增强组合相对中证1000指数超额1.10%。

3. 明珠金股策略回顾:集合各行业最优秀分析师

其中(1)券商在某一行业未推票时,其超额收益按照中证全指-行业基准计算。

(2)样本数量过少的券商不参与排名。

该策略集合各行业最优秀分析师的选股结果,从历史表现来看,相对偏股混超额持续性强,详细构建逻辑请见 报告《寻找散落的明珠系列之一:券商金股明珠组合》。以下系列策略建仓日统一为 2018/7/2,即 2018 年 7 月的 首个交易日,交易费率按单边 0.8‰计。

全区间表现:回测区间2018/7/1-2023/7/31内,明珠金股组合年化收益率14.81%,同期全部金股组合(13.86%)、新进金股组合(14.98%)、中证全指(4.02%)与偏股混指数(9.53%)。样本外(2021/11/1-2023/7/31)相对偏股混超额1.02%。

7月表现:2023年7月,明珠金股组合收益率为-2.17%,偏股混收益率为-1.19%。明珠金股组合相对偏股混超额-0.98%。

报告来源

本文源自报告《量化选股组合双周报第五期:券商金股失效了吗?》

报告时间:2023年8月3日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究