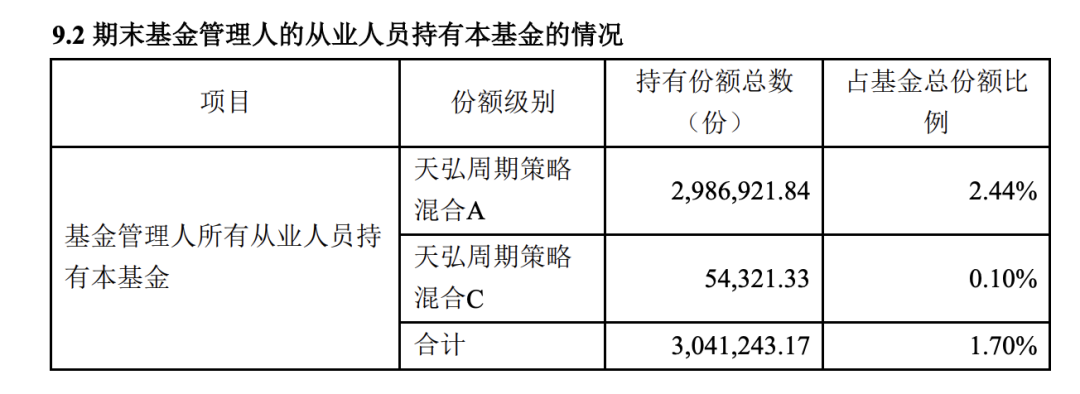

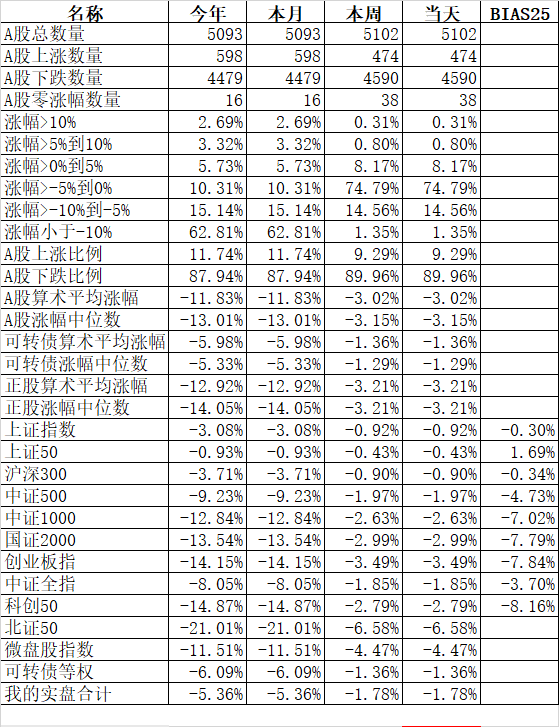

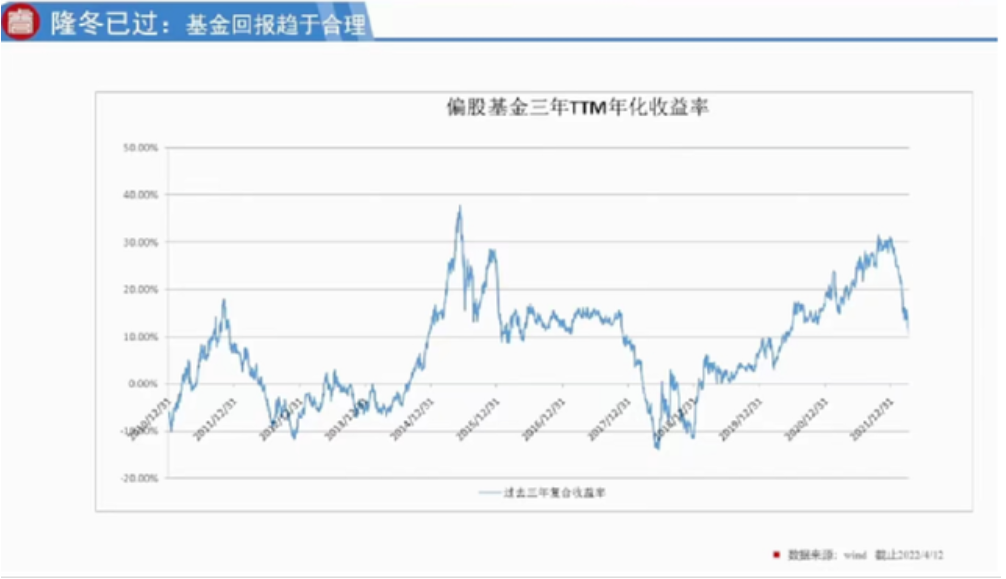

这两年的市场很难做,不论是从宏观经济来看,还是从微观行业来看,都存在着各种预期差,而这些预期差造成的结果,是行情波动起伏不小,板块轮动剧烈。再加上整个社会又处于一种信息爆炸的变革期,就拿科技板块来说,刚说完元宇宙又来了Web3.0,刚了解Web3.0,市场又开始聚焦AIGC。一方面大家会被市场上各种冗杂的声音所“诱惑”,担心错过机会的心理让人容易追涨杀跌;另一方面过于频繁的轮动,沪指在3000点到3400点的来回波动非常考验人的耐心。有的投资者看着浮亏的账户,甚至开始问主动权益基金到底还能不能战胜沪深300指数了?所以,我最近也一直在思考,这种行情背景下,哪些基金会给投资人更好的持有体验;哪些基金还能够获得相对稳健的投资收益,它们的框架是什么样的。我盘点了一下过去三年夏普比率和卡玛比率均能排进前100名的偏股混合型、普通股票型、灵活配置型基金。再考虑到这些基金的规模(剔除100亿以上的),基金经理的任职时间(大于三年),最新一期股票的占比(超过65%),多份额(A类C类仅保持一只),最终剩下的只有61只基金。夏普比率是一个重要的基金评价指标,反映的是风险调整后的收益率,它通常被简单的定义为:(年化收益-无风险收益率)/年化波动率。它的表现是一只基金在每承担一单位风险的情况下,可以获得多少超额收益,可以说是衡量投资“性价比”的指标。而卡玛比率则是夏普比率的兄弟,它也是基金评价的重要指标,从形式上来看,卡玛比率与夏普比率很像,分母衡量投资组合波动,分子衡量投资组合的收益。不同于夏普比率,卡玛比率的分母选择了区间最大回撤,表示的是投资组合向下波动的极限风险,而分子选取了投资组合的年化收益率,表示的是投资组合的绝对收益率。卡玛比率越高,基金每承担一单位回撤损失时能获得的收益水平也就越高。所以,综合夏普比率和卡玛比率,在一定程度上可以反映出大家的持有体验。关于这61只基金,我会写几篇文章对其中我觉得有意思的一一进行盘点,今天先说其中一只天弘优质成长企业精选A(007202)和它背后的基金经理谷琦彬。因为天弘优质成长企业精选A除了夏普比率和卡玛比率都排名靠前以外,是管理人持有排名第一、内部员工持有金额排名前十的基金(根据基金定期报告等公开数据统计)。截止2022年年末,在这61只基金中,基金公司自家持有1.45亿元排名第一(数据取自基金2022年年报)。从员工持有的情况来看,员工买了天弘优质成长600多万元,我又查了下谷琦彬管理的另一只产品天弘周期策略,员工买了700多万元(300多万份)。这说明,至少从基金公司和谷琦彬同事们的选择上来看,大家用手投票相信他。

选择主动基金的核心还是看人,但是想要真的了解一个基金经理的方方面面甚至到生活投资中的细节上对普通投资者而言是一件很难的事,公司和同事的认可则很能代表一些观察的态度。截止2023年3月31日,天弘优质成长企业A三年的区间收益率高达104.53%,是过去三年震荡市中为数不多的翻倍基。

近三年里的翻倍基并不多,我筛选了下一共也不过156只,占股票型和混合型基金的比例不到3.72%,这其中还有不少是偏周期类的行业基金。那谷琦彬到底有什么样的投资理念?我认真看了他几期的访谈,发现他的投资框架可能确实是最适合当下市场的基金经理之一。在他看来,只有认知在市场前端才能有可能保证投资的安全边际,有点绝对收益的意思。他认为市场有三个阶段,第一段是比较偏左侧的价值挖掘和价值发现,这一段关注的人不多、市场分歧巨大,存在着预期差;然后第二段开始,市场逐渐的开始去认识它,出现估值修复和价值重估;第三阶段是整个情绪比较亢奋的时候,这个整个市场的边际定价者则会是偏趋势的资金。他会更多在第一阶段和第二阶段参与市场,在第三阶段早起就卖出,因为他觉得第三阶段市场走势和他自己框架是不自洽的。这种偏左侧的思路有点偏绝对收益的打法,这可能也是为什么他在现如今市场表现比较好的原因之一,这种思路更注重控制风险。在投资过程中,他会通过自下而上精选个股,找到各个领域的领头羊,他非常看重企业的商业模式,比如壁垒或者竞争优势是不是有持续性。对于制造业而言,他还会注重技术创新一些。从他几只基金的最近持仓来看,行业还是非常分散和均衡的。自下而上选股的基金经理很多,行业分散和均衡的基金经理也很多,但是在没有特别考虑风格和行业轮动的情况下能做到这两点的并不多。这可能也是他为什么能够在行情轮动剧烈、指数上下波动的情况下持续获得比较稳定的历史业绩的重要原因之一。这些年我们都在追求均衡型基金经理,但是为了均衡而均衡并不能解决行业轮动追涨杀跌的问题,这背后一定要有一套能够长期可持续的理论框架去支撑,从谷琦彬的公开路演和他产品的定期报告中,我大概可以看到他的这套理论框架。另外,在看谷琦彬的访谈时,他还有一点让我印象深刻,那就是对自己能力圈的边界把握得非常清楚。这不禁让我想到了巴芒理论中非常重要的一点,那就是恪守自己的能力圈。他会觉得大家一年能够深度覆盖的股票也不会超过20只,对于超过这20只的股票,他认为理解和认知只会处于市场的平均水平,只有核心的股票池才能体现出深度,才能够真正把握住企业没有被充分定价的机会。同时,他并不觉得自己能够高胜率的把握贝塔之间的轮动,所以在构建投资组合的时候,他会更多的把精力花在阿尔法上。实践中,他会更偏向左侧布局把把握企业定价差的阿尔法。说起来可能有点抽象,谷琦彬最近写的一篇文章《如果没有建立“认知差”,就不应该持有这只股票》中举了一个例子:举个例子,最近“中特估”这条主线很火,我们持仓的一些中字头公司或者央企的股价有的创了历史新高。这些企业之前市场关注度不高,持仓的机构也很少,股价创新高后一些业内的投资者也会跑过来交流观点。但其实,有的公司我们已经提前重仓一年多了,原本收益就不错,我们也从来没预料到会有“中特估”这个概念出现。这就是认知差,有些人是从“中特估”的角度看公司,我们是早早地发现公司存在被市场低估的价值。

我们从他的持仓里挖掘了一下,确实很多股票近期创了新高,而谷琦彬埋伏的时间很早。比如四川路桥,谷琦彬管理的天弘周期策略从2021年三季报至2023年一季报持续重仓四川路桥,个股期间涨幅70.60%。像宁德时代、隆基绿能这些优质龙头股,谷琦彬也早早重仓持续持有了。2019年四季报至2023年一季报天弘优质成长企业持续重仓宁德时代,期间涨幅270.42%。2019年四季报至2023年一季报天弘优质成长企业持续重仓隆基绿能,期间涨幅221.70%。在谷琦彬眼里,他认为自己具备认知优势又有投资价值的优质企业并不多。他所在的周期制造团队覆盖市场上2500多只股票,经过层层筛选下来的核心股票池只有两三百只,这些股票是动态更新的,谷琦彬投资的主要收益就是来自于这些股票。很有意思的一点是,谷琦彬认为“认知差”是时时刻刻存在的,他不光存在于市场上关注不高的小市值公司,也存在于一些大企业,甚至是大家耳熟能详的大公司中。还有一点,谷琦彬所理解的“认知差”和市场上普遍说的“预期差”还不大一样。他认为,“预期差”主要是偏短期的东西,而“认知差”可能是一个短期,也有可能是一个长期的东西。能够恪守自己的能力圈,同时又有着绝对收益的打法,最后的结果肯定不差。至于业绩和持有人的评价那就是自然而然的东西我也不再过多赘述。谷琦彬和他的产品就说到这,朋友们还想听我分析谁?下次我来介绍介绍其他人。

风险提示及免责声明

观点仅供参考,不构成投资建议。基金过往业绩不代表未来表现,市场有风险,投资须谨慎。文中观点仅供参考,不构成投资建议。基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。

本篇文章来源于微信公众号: 韭圈儿