场外联接基金的一个坑

最近有朋友对一些小众 ETF 感兴趣,想通过场外联接来申购。

而我给他的建议是:不妨开一个证券账户,直接在二级市场买卖。

之所以这样建议,是因为对于许多小众 ETF 产品,场外联接会有一个坑。

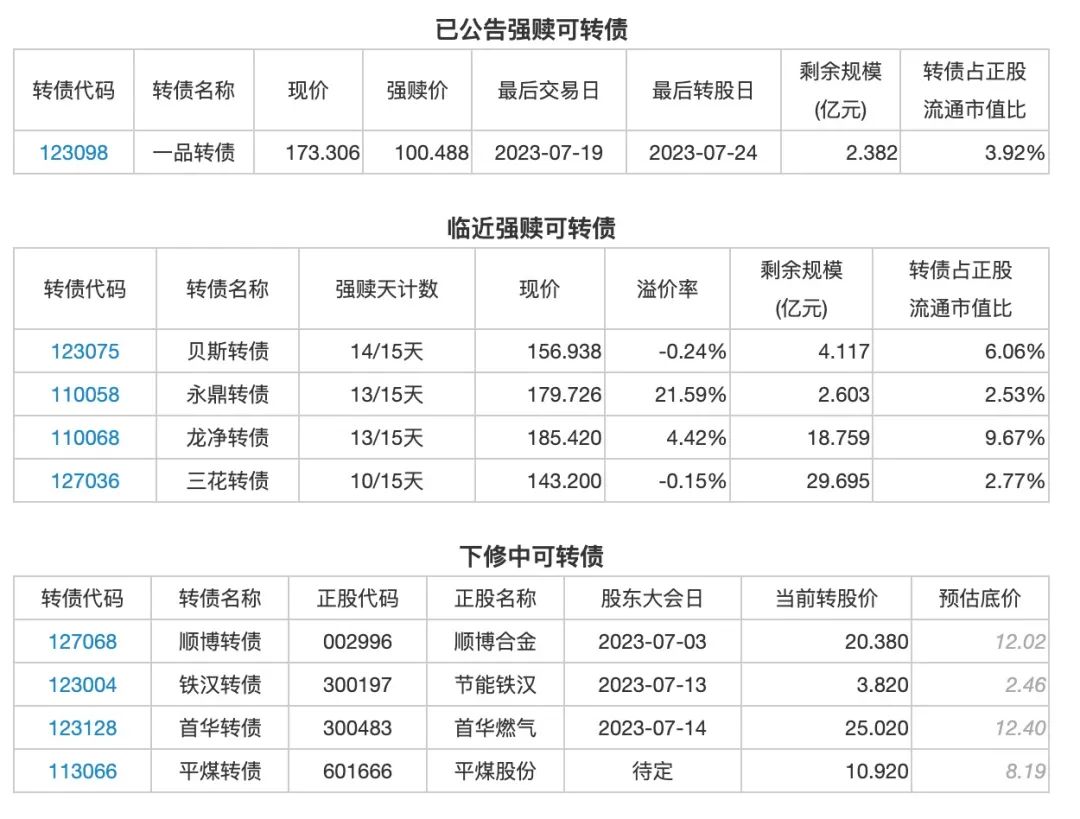

这里先给个直观的感受,来自大成有色金属 ETF(159980)和他的联接基金(007910)。

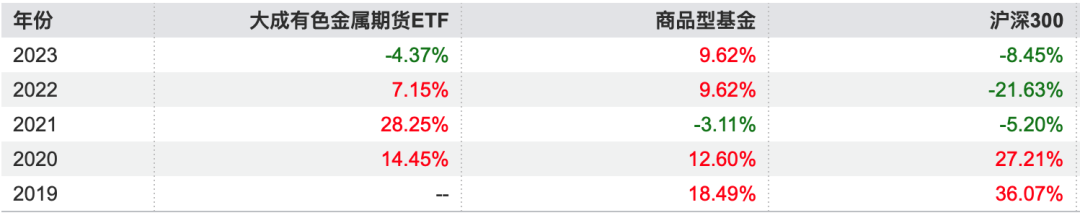

作为目前市场中为数不多的有色金属商品期货类 ETF,大成有色金属 ETF虽然小众,但魅力不小。看看前几年的业绩表现,尤其是 2022 年的正回报,对于分散投资组合风险,绝对是不可多得的利器。

但是,直接买 ETF 和买它的联接基金,却是收益迥异。

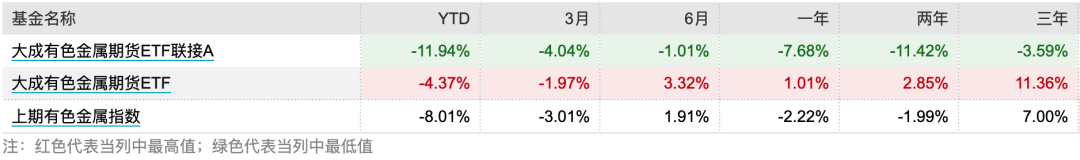

下图就是一个对比,你会发现 ETF 竟然还跑赢了基准的上期有色金属指数有超额收益,而联接基金则是惨淡。如果放在三年期来看,一个 11.36%的年化正收益,一个3.59%的年化负收益,天壤之别。

如果看过去一年的月度回报对比就会发现,联接基金涨的时候涨得少,跌的时候跌得多。

为什么会有这样的情况?

个人的猜测与联接基金的规模过小可能有关系,毕竟 0.2 亿元的盘子,实在不大。

为什么联接基金规模过小,就可能引发这个问题。

这就要说开放式基金的一个先天弊端,也是后来 ETF 大行其道的关键问题——“搭便车”。

开放式基金的交易规则是,只要下午 3 点收盘前申购,就能按照当天的收盘净值确认,享受第二天基金净值或者说基金整体净资产的收益。

但问题在于,基金经理拿到钱,要第二天才开始买股票或者对应的资产。做一个假设,一只指数基金,如果第二天股票全线高开 5%,那显然基金经理买入的成本比要比前一天的净值高不少,这块就会形成跟踪误差和损耗,而这块损耗是由所有开放式基金的持有人分摊。如果原有的规模越小,或者申购的规模越大,这种分摊造成的损耗就越大。

对于前一天申购的基民,显然是“搭便车”了,而对其他持有人,就是“被搭便车”损耗了。

有色金属作为商品,受隔夜美国的商品市场影响很大,所以从下面的 K线来看,有色 ETF 频频高开。这就会形成联接基金的损耗。

这套逻辑,其实很多玩套利的老基民耳熟能详,常见的操作就是当一个股票涨停并且被认为会持续涨停的时候,套利玩家会寻找持有这个股票权重最高的开放式基金来申购,变相获得这个股票的仓位,而基金公司为了避免这种搭便车,又要紧急出台限购政策。

ETF 的出现,必须以实物换购为主的交易规则,一定程度上就是为了规避开放式基金“搭便车”的行为。

所以对于一些小众的 ETF 品种,尤其是外盘频频跳空高开的,特别是联接基金规模也比较小的话,建议还是用 ETF 来操操作,规避场外联接,免得陷入“赚了ETF不赚钱”的悲剧。其实,正如我此前提到过,现在证券账户也能申购场外基金,费率往往也是 1 折,搭配可以盘中交易 ETF 的优势,其实是一个更好的全时“投基”平台。

本篇文章来源于微信公众号: EarlETF