基本面量化:价值Plus组合构建与多策略融合实践 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

低估类策略:超预期策略的互补策略

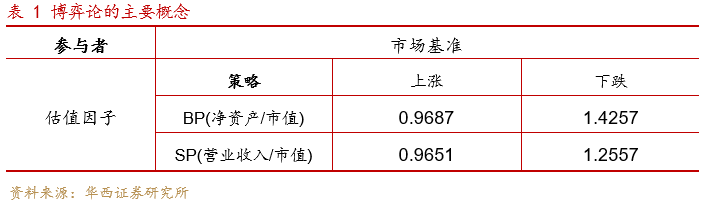

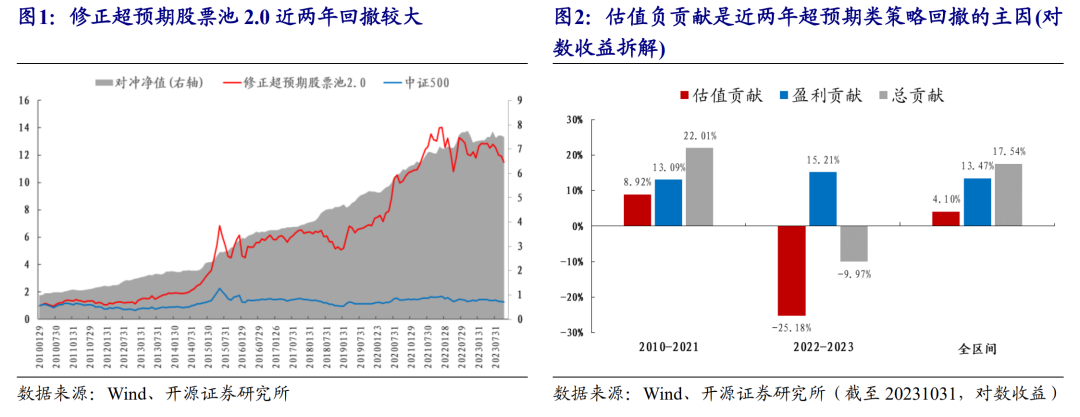

通过对超预期策略收益来源进行估值和盈利维度的拆解,可以发现:2022年以来估值维度的负贡献明显放大,导致这类策略表现不佳。相反,以常见的估值因子PB为例,十分组多头组合近两年估值维度依旧呈现正贡献。从全区间来看,超预期策略更多赚的是景气的钱,而低估类策略更多赚的是估值提升的钱,二者有天然的互补性。

价值因子改进及低估价值股票池的构建

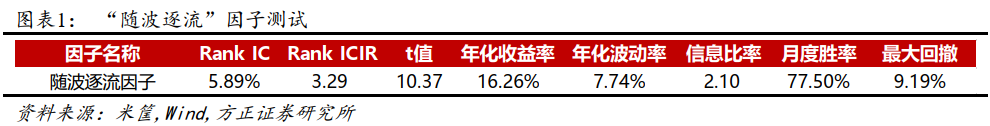

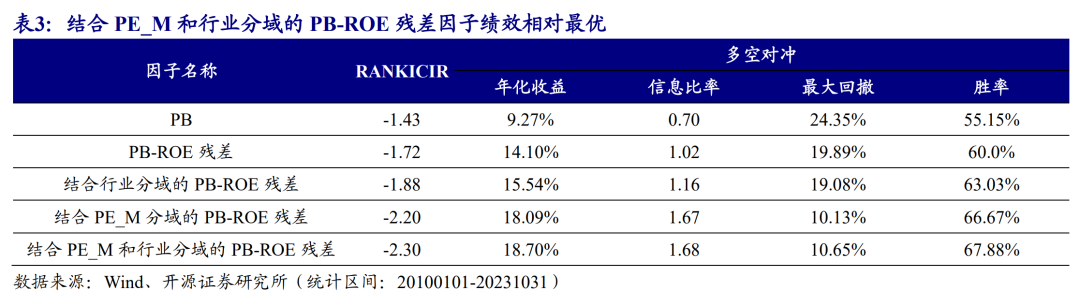

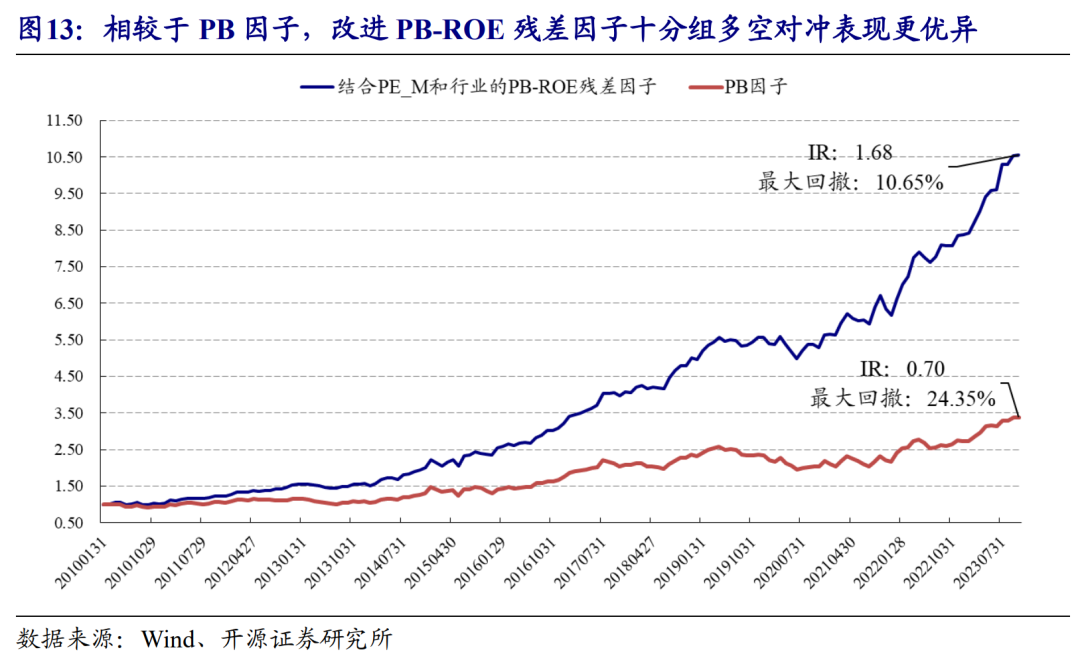

相较于表现一般的估值因子PB而言,我们使用了Wilcox(1984)提出的PB-ROE框架,但是该框架应用在A股时效果一般,拟合度较低,解决这一问题有效方法即分域。该部分讨论了不同分域方案对于因子效果的影响,最后经过分域修正的PB-ROE残差因子相较于PB因子而言,RANKICIR从-1.43提升至-2.30。

对于利用改进PB-ROE残差因子筛选出的低估股票池而言,基本上还是偏低PB和低ROE为主,这种情况是极有可能落到“价值陷阱”中,我们需要对其进一步地精筛。

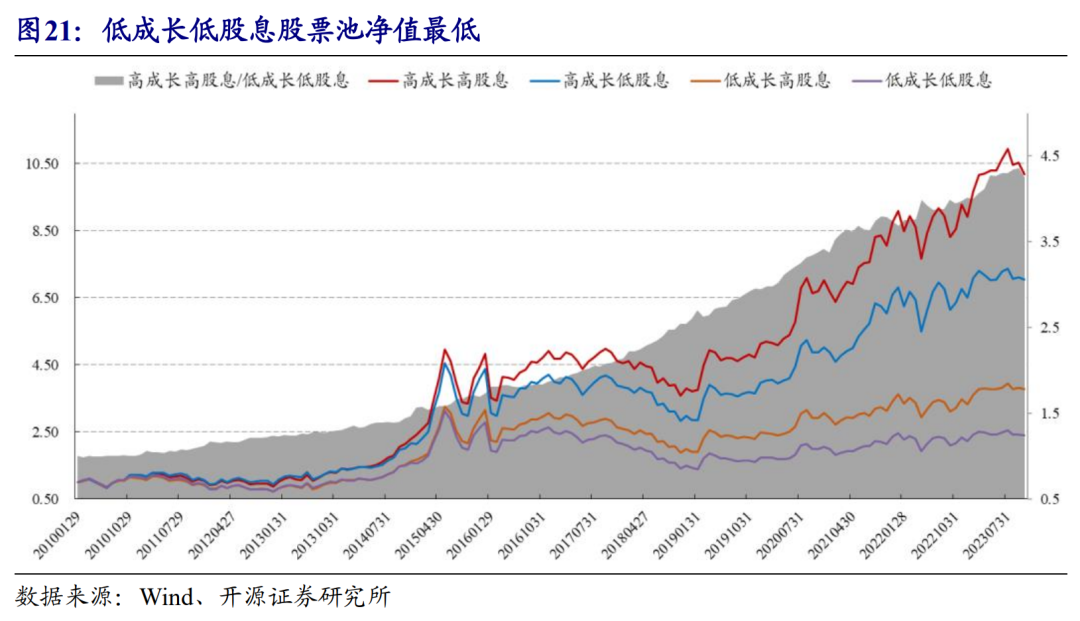

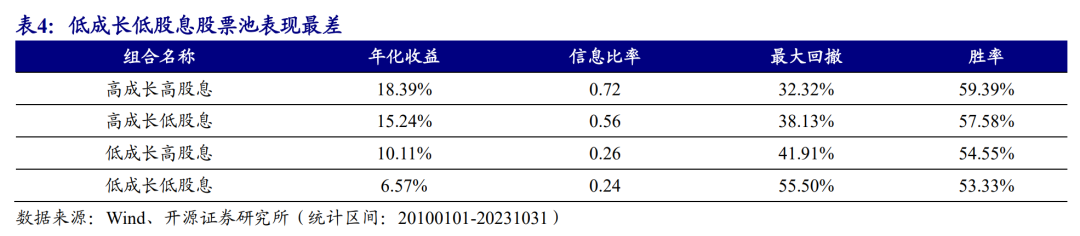

“价值陷阱”的避免

从组合收益的拆解出发,我们多维度讨论了盈利和分红相关因子在低估股票池的测试效果,最终将低估股票池内分为四大象限:高成长高股息、高成长低股息、低成长高股息、低成长低股息,其中高成长高股息表现最好,低成长低股息表现最差。为了防止“价值陷阱”,我们将位于低成长低股息现象的股票进行剔除,并将剔除“价值陷阱”的低估股票池称为:优质低估股票池。

价值增强Plus组合的构建及多策略融合实践

进一步的精选思路我们还是回到:组合收益=估值提升+盈利+分红,旨在寻找盈利边际提升、预期分红较高以及股价呈现强趋势的股票。

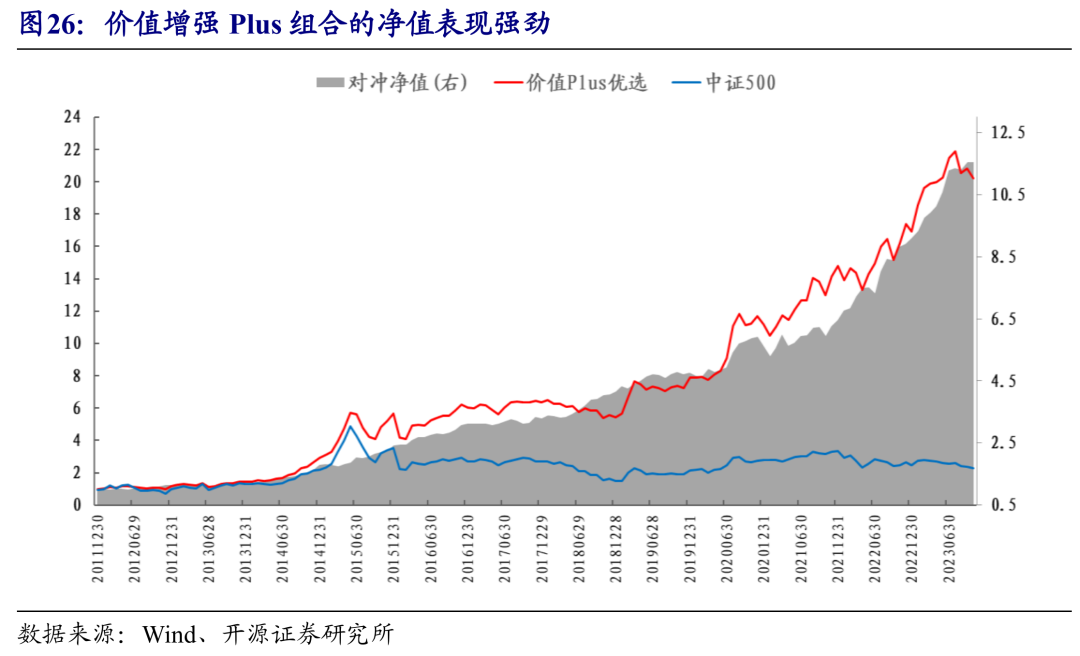

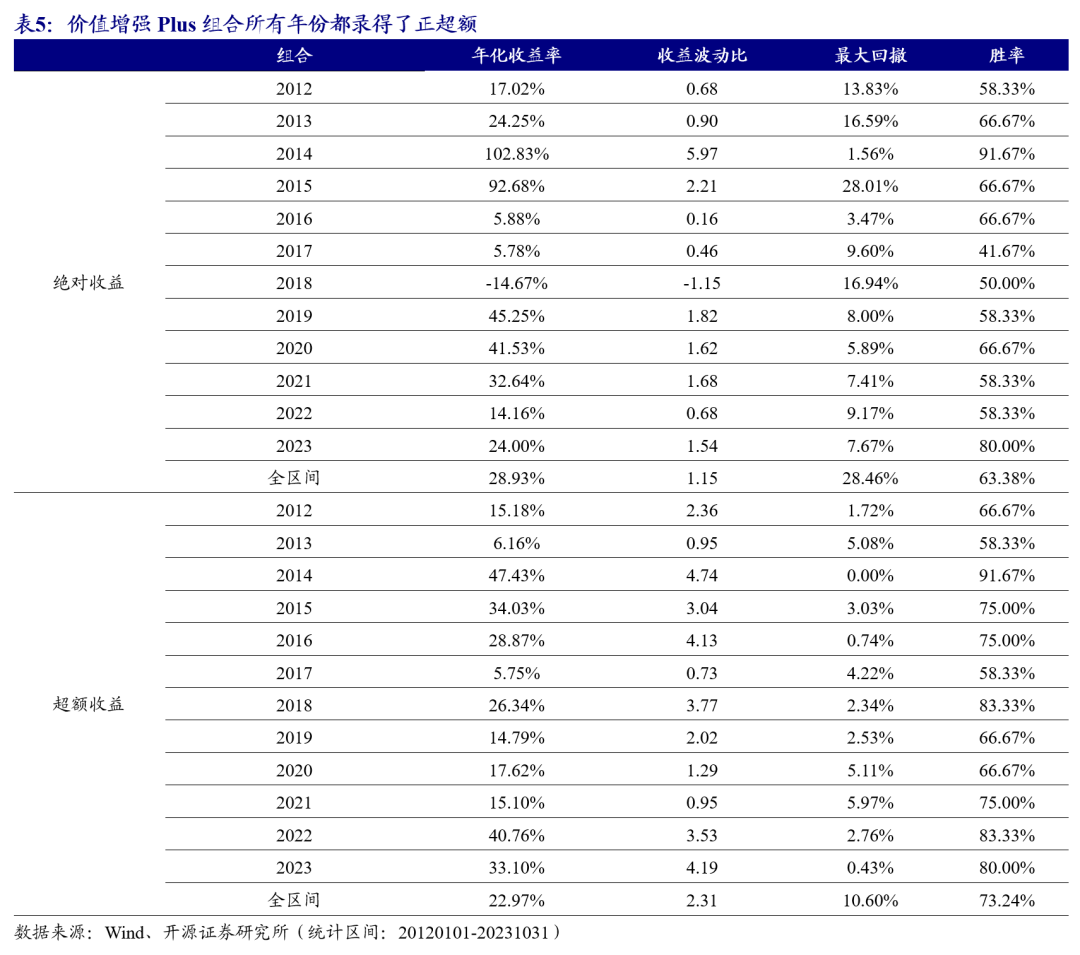

我们最终在剔除“价值陷阱”的优质低估股票池中,将改进PB-ROE残差、净利润同比的环比、预期股息率、长端动量4大因子进行等权合成,优选股票30只,将其称为价值增强Plus组合。该组合全区间绝对收益为28.93%,收益波动比1.15,其超额中证500全区间年化收益22.97%,收益波动比为2.31。

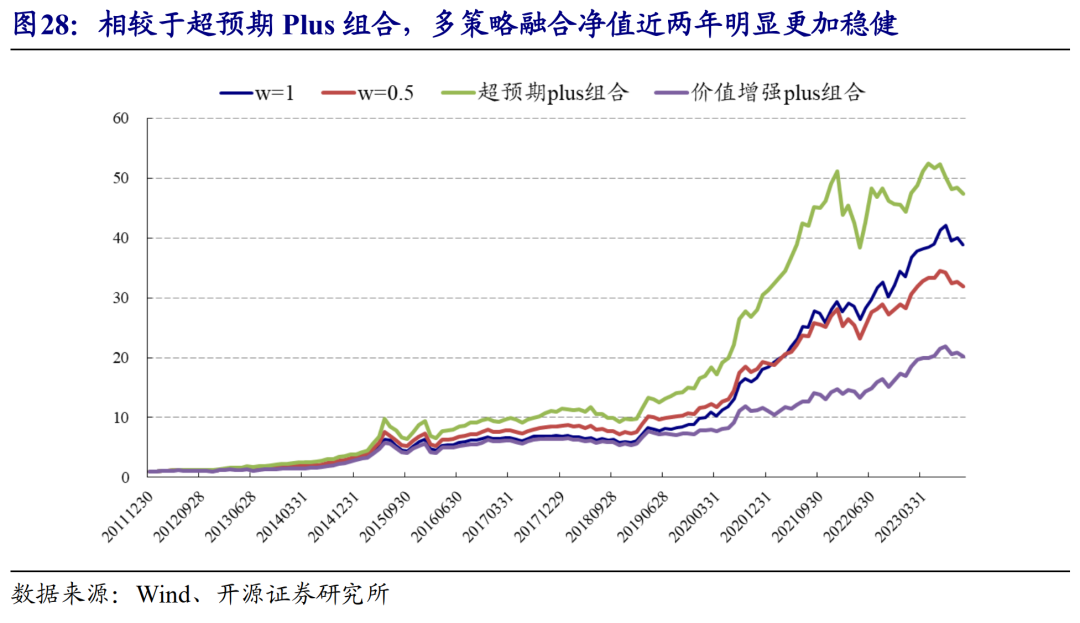

最终,我们结合宏观择时模型形成多策略融合:当宏观择时看多成长,持有超预期Plus组合;宏观择时看多价值,持有价值增强Plus组合。相较于仅持有超预期Plus组合,多策略融合净值近两年明显更加稳健,信息比率达到了1.46。

点击文末阅读原文,提取码:kyjg

报告发布日期:2023-11-21

在第一部分,我们将超预期策略的收益来源进行估值和盈利维度的拆解,可以发现:2022年以来估值维度的负贡献明显放大,导致这类策略的表现不佳。相反,以常见的估值因子PB为例,十分组多头组合近两年估值维度依旧呈现正贡献。从全区间来看,超预期策略更多赚的是景气的钱,而低估类策略更多赚的是估值提升的钱,二者有天然的互补性。

在第二部分,我们探讨了低估价值股票池的构建。相较于表现一般的估值因子PB而言,我们使用了Wilcox(1984)提出的PB-ROE框架,但是该框架应用在A股时效果一般,拟合度较低,解决这一问题有效方法即分域。该部分讨论了不同分域方案对于因子效果的影响,最后经过分域修正的PB-ROE残差因子绩效有明显提升。

在第三部分,我们探讨了PB-ROE框架中“价值陷阱”的预防。从组合收益拆解中的盈利和分红维度切入,我们将低盈利增速和低分红的股票进行剔除,组合绩效有一定程度的提升。

在第四部分,我们探讨了价值增强Plus组合的构建。在剔除“价值陷阱”的低估股票池中,我们寻找盈利边际提升、预期分红较高以及股价呈现强趋势的股票,最终形成价值增强Plus组合,该组合全区间年化收益率28.93%,信息比率1.15,近两年绩效表现依旧较为优异。

在第五部分,我们结合在《宏观择时:风格、行业及大类资产配置》中构建的成长/价值轮动模型,将超预期plus组合和价值增强Plus组合进行融合,融合后的组合相较于单一组合而言,信息比率更优,尤其是在近两年超预期等成长类策略回撤的大背景下,这种多策略轮动的意义更加凸显。

01

低估类策略:超预期策略的互补策略

1.1、 超预期近两年回撤主因:估值负贡献

为了进一步分析超预期类策略回撤的原因,我们选取了经过分析师行为和交易行为修正后的超预期股票池2.0,对其进行组合收益拆解后可以发现:在2010~2021年之间,其算是戴维斯双击的策略,但是就近两年看,估值的负贡献非常明显,导致整体产生较大的回撤。

1.2、 PB因子十分组多头:近两年表现相对优异

02

低估价值股票池的构建

2.1、 PB-ROE框架在A股的拟合度较低

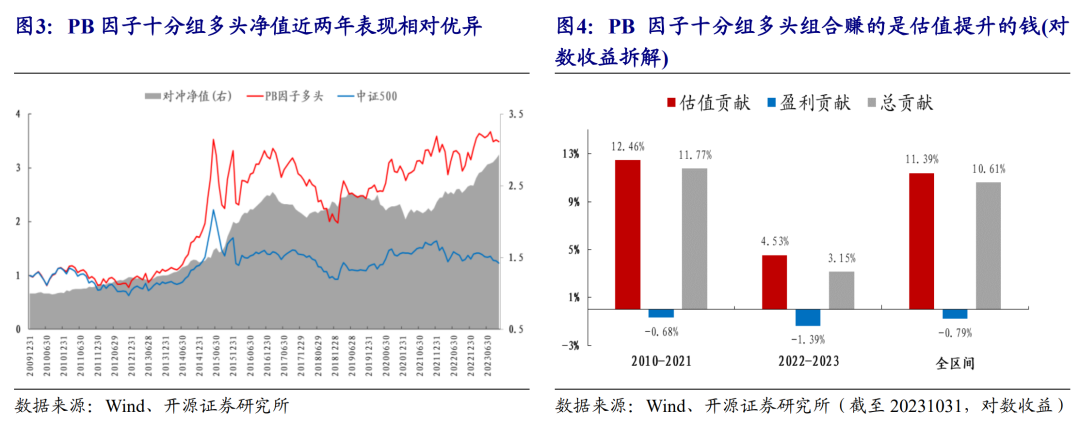

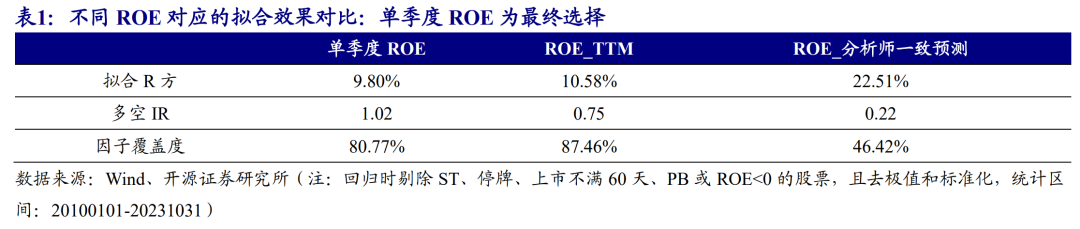

在本部分,我们探讨了低估价值股票池的构建。最常见的做法即使用PB因子进行分组,选取因子值较低的股票域。但对于PB因子而言,其选股效果一般,10分组的多空净值如图5所示,波动较大,IR仅0.71。

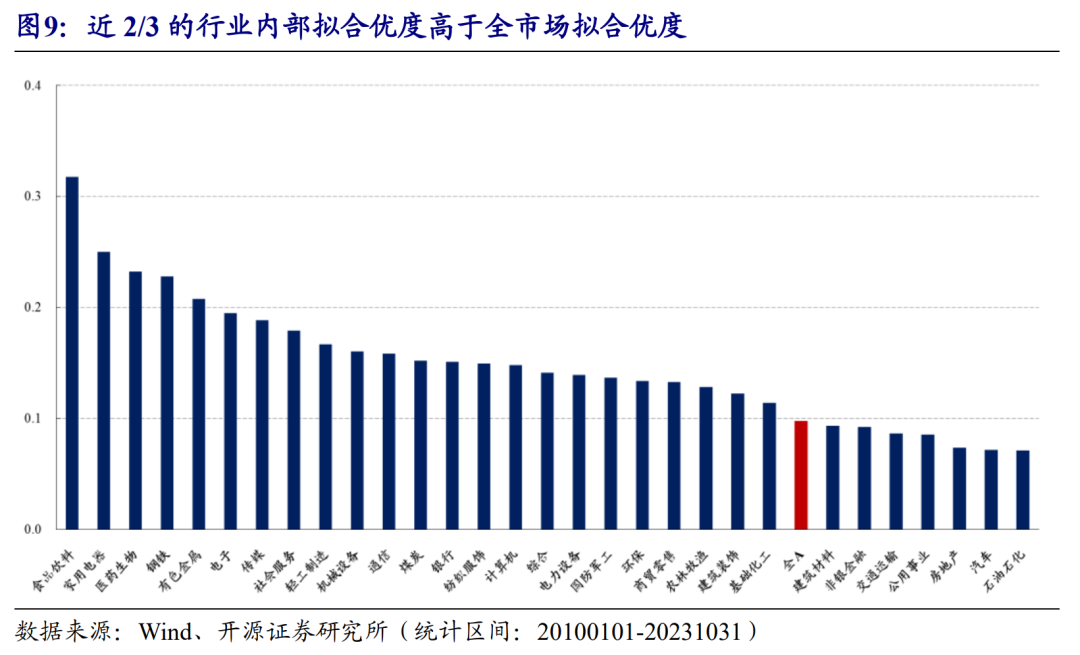

由于估值因子PB选股效果一般,我们将目光转向Wilcox(1984)提出的PB-ROE框架,具体含义为:股票当期估值的自然对数与预期盈利水平之间具有线性正相关关系,数学公式表达如下所示(k为股东要求回报率,ROE代表了未来的盈利水平):

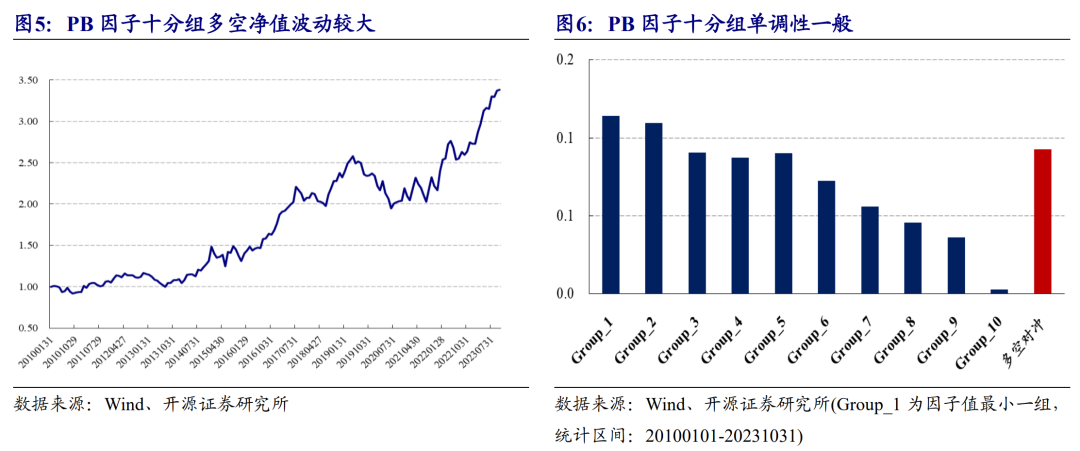

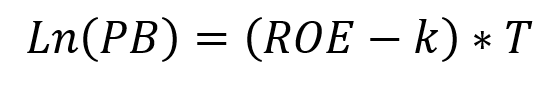

为了在A股进行效果的验证,这里我们假设所有股票的k相同,用当下能够得到的ROE进行未来ROE的代替,进行Ln(PB)与ROE横截面回归取残差。其中对于ROE而言,我们尝试了单季度ROE、ROE_TTM以及ROE_分析师一致预测,回归R2、残差因子ICIR以及覆盖度对比如表1所示:

从表1中我们可以发现,无论使用哪种ROE,拟合度都较低而且因子改进效果一般,但是略有差异。就拟合R方而言,ROE_分析师一致预测是最高的,原因在于分析师具备一定股价跟随性,这在《盈利预期调整优选组合的构建》中有过详细分析,其导致PB与分析师预期ROE天然相关性较高,但意义并不大,从残差因子效果较差,多空IR只有0.22也可以看出,这里我们不予考虑。就单季度ROE和ROE_TTM相比,拟合度R方相似但利用单季度ROE计算出的残差因子效果明显较好,多空IR为1.02,综合考虑最终我们采取单季度ROE进行后续的分析。

整体看下来,相较于PB因子而言,使用单季度ROE计算出的PB-ROE残差因子改进非常有限,其与PB因子的10分组多空对冲的对比如图8所示,虽然收益略微提升,但波动依旧较大,需要进一步改进。

PB-ROE框架在A股实践效果一般的原因在于不同股票股东要求回报率k并不相同,而且由于不同股票净利增速不同,导致当前的ROE代表不了未来ROE,所以不同股票域可比性较差,解决这一问题有效方法即分域。

2.2、 结合行业分域后的PB-ROE残差因子效果有所提升

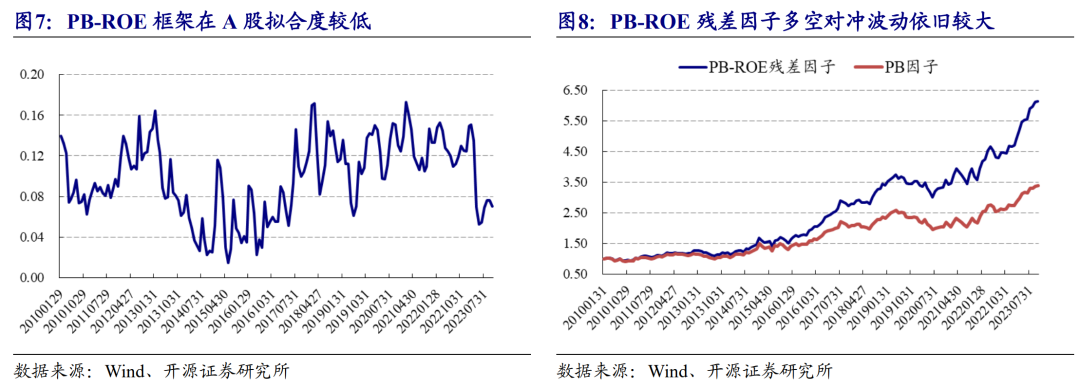

对于行业而言,其为最为直观和简单的分域方式,我们猜想同一行业的股票更为类似,分行业的拟合R方可能会更高。通过图9我们可以发现大概2/3的行业内部拟合优度高于全市场拟合优度,通过行业分域,拟合优度确实有一定的提升。

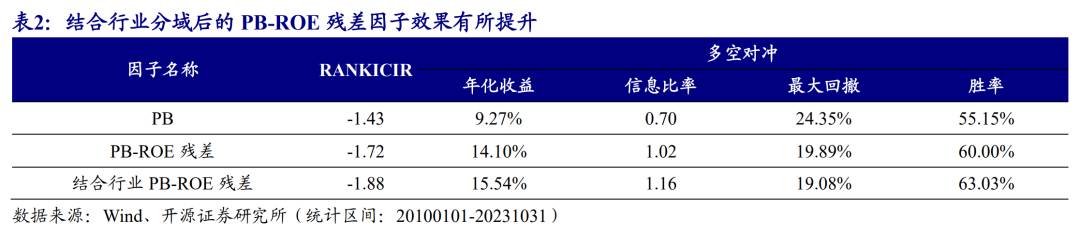

进一步地,我们将行业变为哑变量加入回归后,残差因子整体绩效有一定的提升,RANKICIR从-1.72提升至-1.88,十分组多空对冲年化收益从14.10%提升至15.54%,信息比率从1.02提升至1.16。

2.3、 其他维度分域:从散点图出发到PE_M分域的思考

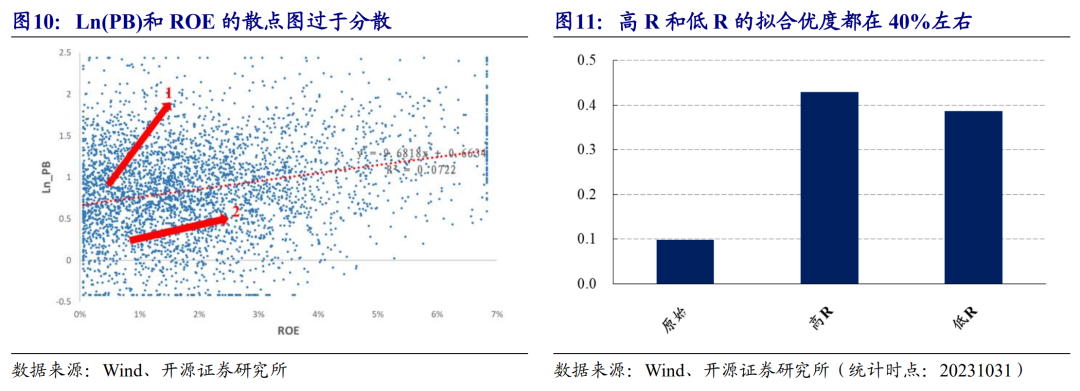

除了行业分域而言,我们尝试从其他维度再进行尝试。为了找到分域思路,我们首先将Ln(PB)和ROE在20231031这一天的散点图描绘出来,如图10所示,拟合效果比较一般,R方只有7.22%。从图形我们可以看出,拟合效果差的原因在于整体散点图太过分散,一部分按照箭头1的方向发散,一部分按照箭头2的方向发散,如果我们能够按照箭头1和箭头2的方向分别进行拟合,效果或许会有大幅度提升,为此我们定义了R指标:Rank(Ln(PB))/Rank(ROE)。通过图11我们可以看出高R和低R的拟合优度都在40%左右,明显优于原始全市场拟合的效果。

对于R指标的分域而言,我们需要寻找此类分域的基本面逻辑,否则就是没有意义的过拟合,并不会提升残差因子的效果。从R指标的定义形式来看,其非常类似于PE,而通过永续增长模型我们知道PE=1/(r-g),其中股东要求回报率r和盈利增速g正是衡量股票是否可比的重要维度。

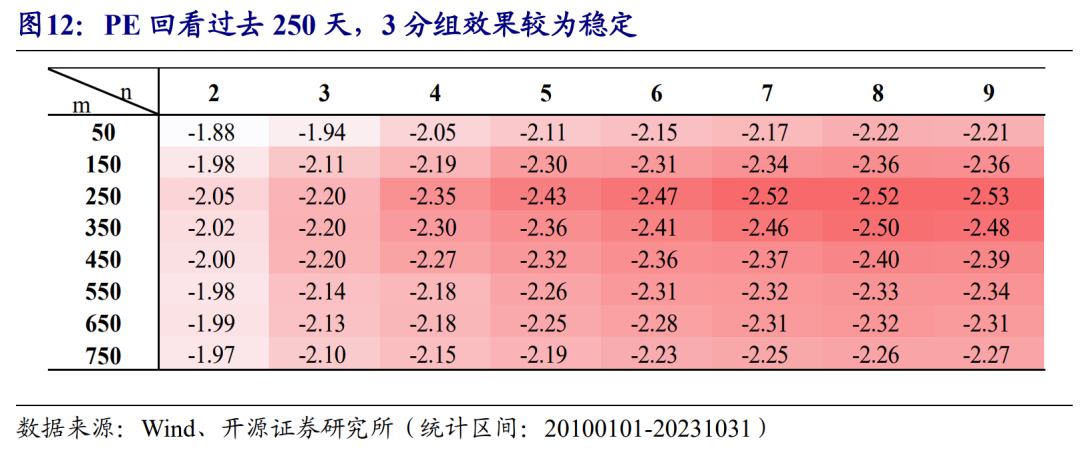

从散点图出发,到R指标,再到存在基本面意义的永续增长模型,我们发现PE为分域较好的维度。为了稳健性考虑,这里我们使用的是PE过去m个交易日的中位数PE_M。进一步地,我们将PE_M分为n组,作为哑变量参与回归,回归出的残差因子的RANKICIR敏感性分析如图12所示。从图中我们可以发现当m=250,n=3时较为稳定,我们选取该参数作为最终参数。

2.4、维度的综合:结合PE_M和行业分域

进一步地,我们将行业分域和PE_M分域进行结合,可以发现相较于原始的PB因子而言,改进效果非常显著,RANKICIR从-1.43提升至-2.30,十分组多空对冲年化收益从9.27%提升至18.70%,信息比率从0.70提升至1.68。(后文简称:改进PB-ROE残差因子)

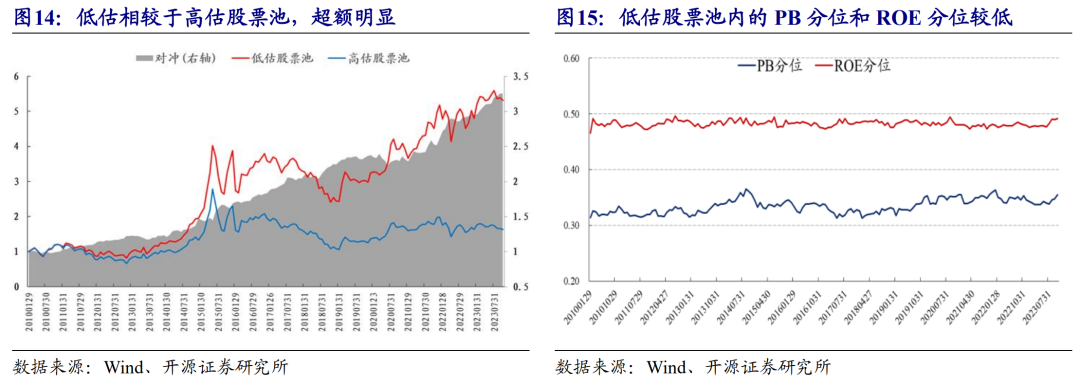

2.5、低估股票池的构建:基于改进PB-ROE残差因子

对于改进PB-ROE残差因子而言,我们将其市值行业中性化后,将因子值在1/2分位以下的股票池称为低估股票池,1/2分位以上的股票称为高估股票池,低估股票池相较于高估股票池有非常明显的超额,结果如图14所示。除此之外,我们也统计了低估股票池内PB和ROE的中位数在全市场的分位水平,结果如图15所示。我们可以发现二者都在全市场中位数以下,即最终筛选出的低估股票池基本上还是偏低PB和低ROE为主,这种情况是极有可能落到“价值陷阱”中,我们需要对其进一步的精选。

03

规避“价值陷阱”

对于低估类的股票而言,之所以会存在低估的的情况,原因主要有两条:1、价值真正被低估,这类股票是我们非常需要的股票;2、处于“价值陷阱”中,这类型股票是我们一定程度需要规避的股票。对于“价值陷阱”的规避方案,我们还是回到组合收益的构成中来寻找答案,即组合收益=估值提升+盈利+分红。

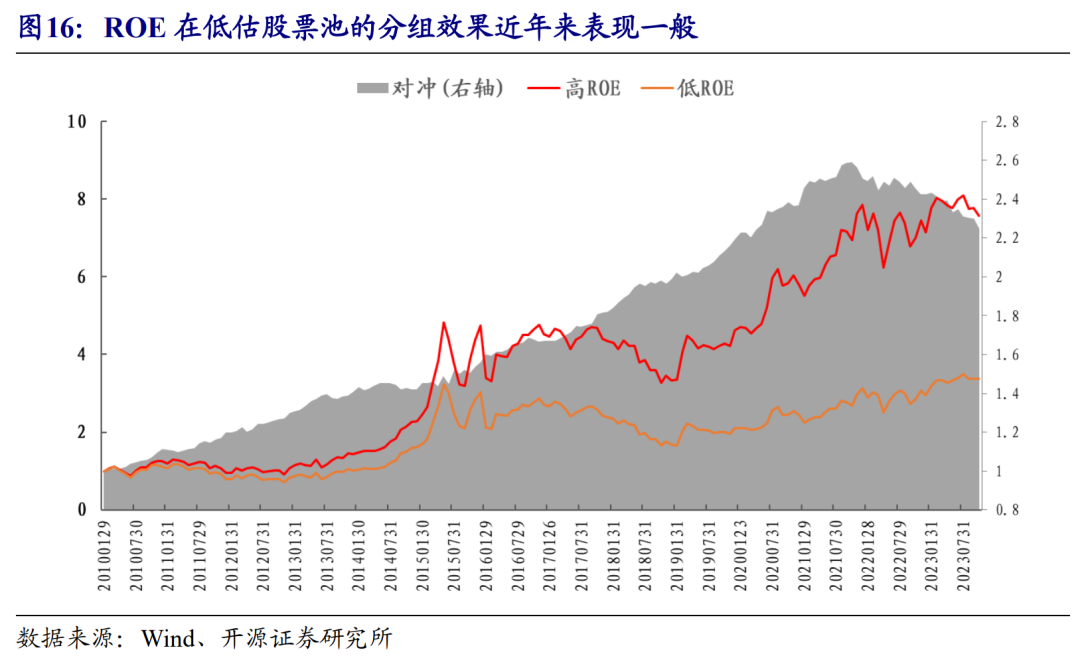

3.1、 规避“价值陷阱”:盈利维度

对于第二部分构建的低估股票池而言,其基本上还是偏低PB和低ROE为主,防御“价值陷阱”最简单的想法即将低ROE股票剔除,但是较为遗憾的是ROE因子在低估股票池分组效果一般,尤其是近年来的表现,出现了较大的回撤,表现如16所示。

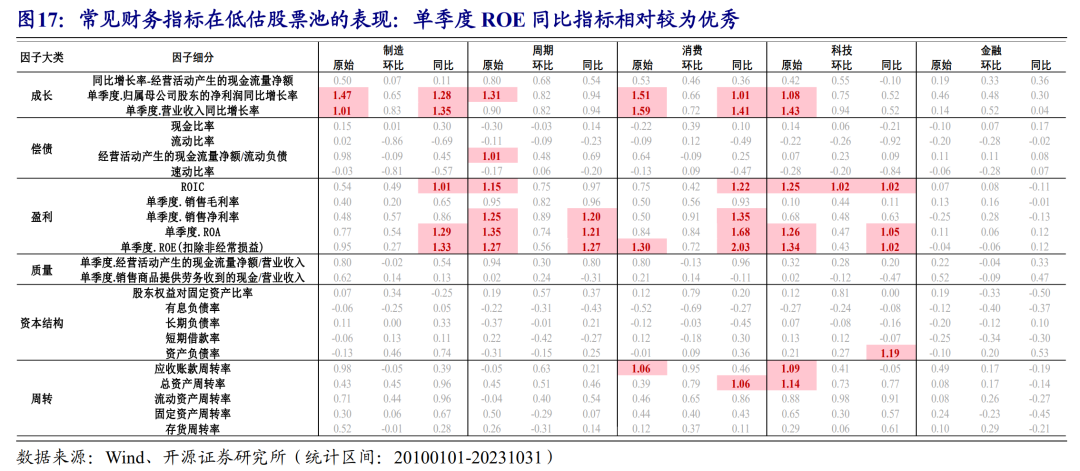

进一步地,我们尝试从其他维度寻找分组较好的财务指标。我们分不同板块,测试了营运效率、盈利能力、偿债能力、资本结构以及盈余质量这几大类因子,以及其对应的环比和同比选股RankICIR,结果如图17所示。

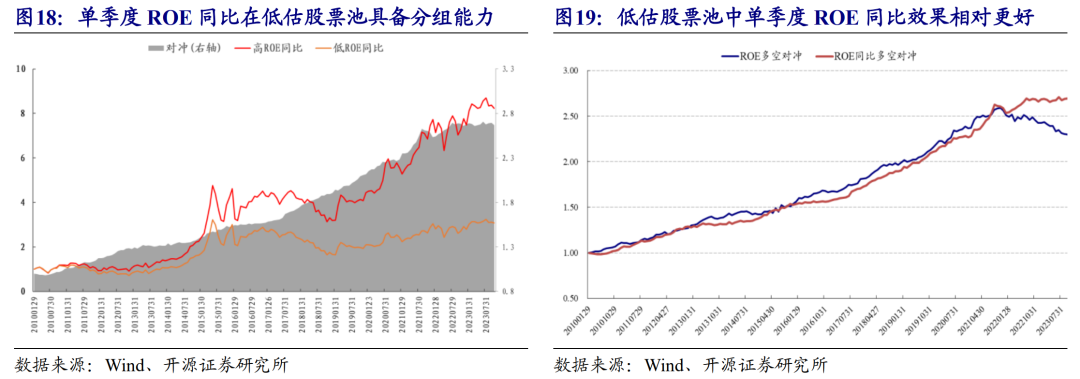

通过图17我们可以发现,除了金融板块而言,单季度ROE同比因子在不同的板块效果都还不错,其在低估的股票池内的分组效果如图18所示,近两年虽然多空有走平迹象,但相较于ROE因子而言表现相对更好。

3.2、 规避“价值陷阱”:分红维度

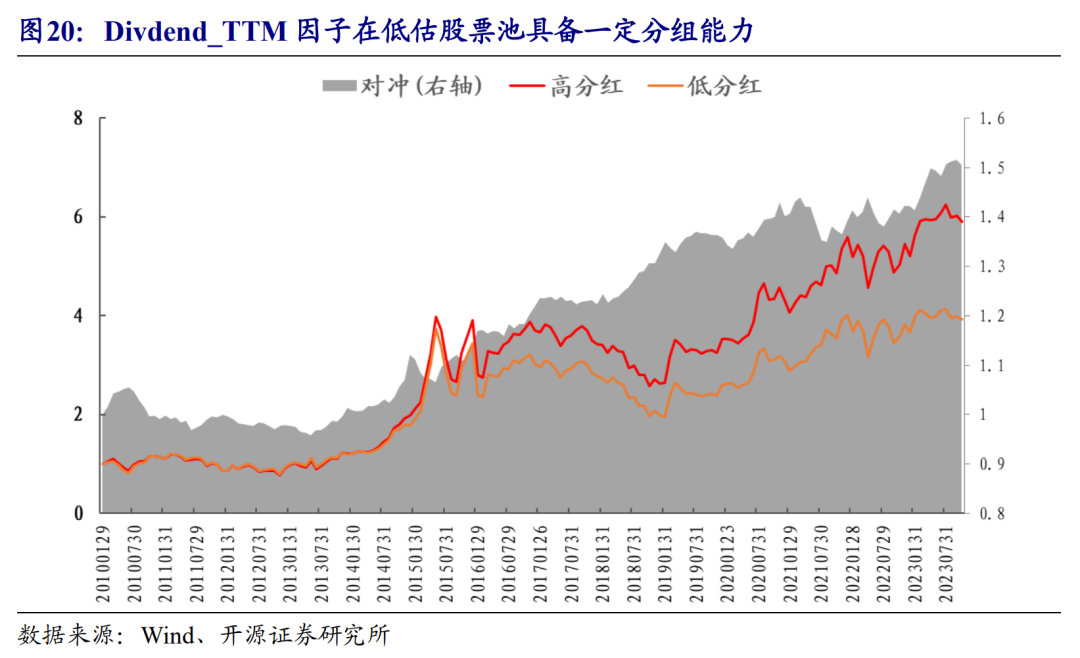

除了盈利维度,分红维度也是判定“价值风险”较为重要的维度。一般来说,某个公司的分红意愿较高,价值风险也往往较小,常见的过去12个月股息率因子Divdend_TTM因子在低估股票池内的分组效果如图20所示。从图20可以看出,Divdend_TTM因子具备一定分组能力,高分红的绩效表现相对更好。

3.3、 规避“价值陷阱”:盈利和分红维度综合

进一步地,我们将盈利和分红维度综合,将低估股票池内分为四大象限:高成长高股息、高成长低股息、低成长高股息、低成长低股息,高成长高股息表现最好,低成长低股息表现最差。为了防止“价值陷阱”,我们将位于低成长低股息现象的股票进行剔除,并将剔除“价值陷阱”的低估股票池称为:优质低估股票池。

04

价值增强Plus组合的构建

通过第三部分的讨论,我们已经得到了剔除“价值陷阱”的优质低估股票池,进一步的精选思路我们还是回到:组合收益=估值提升+盈利+分红,旨在寻找盈利边际提升、预期分红较高以及股价呈现强趋势的股票。

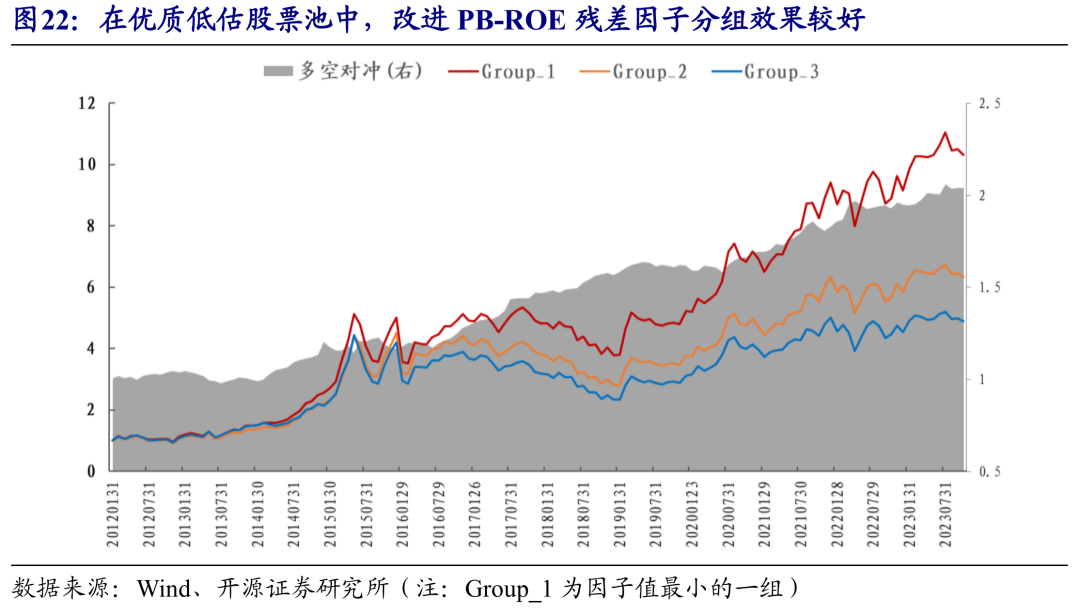

4.1、改进PB-ROE残差因子具备一定的分组效果

在优质低估股票池中,改进PB-ROE残差因子依旧具备一定的分组能力,三分组多空对冲年化收益为6.21%、信息比率为1.26。

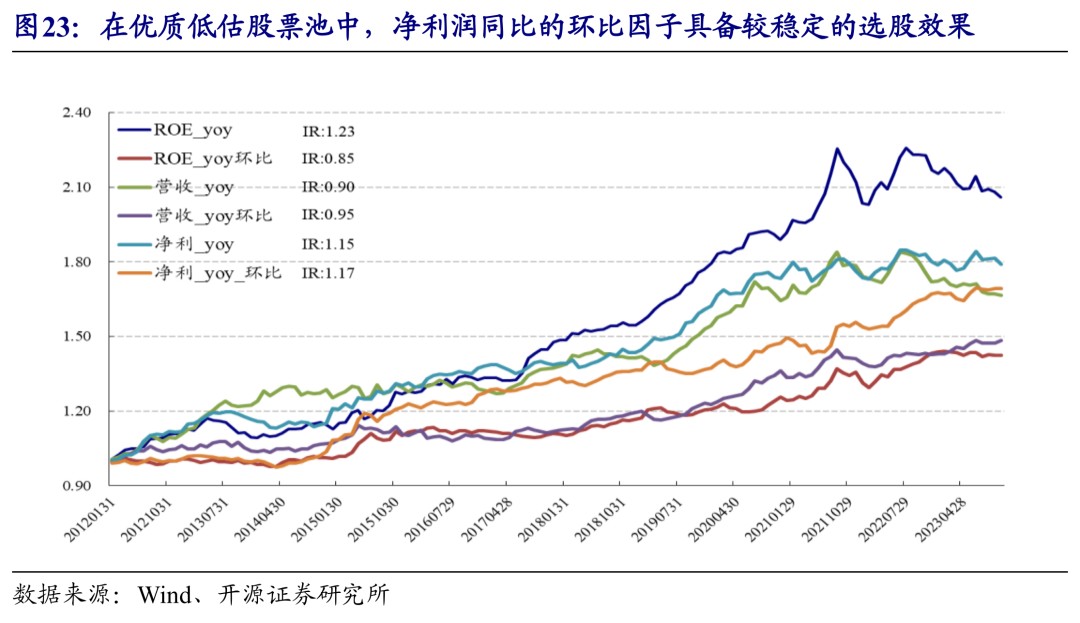

4.2、净利润同比的环比因子具备较稳定的选股效果

在优质低估股票池中,我们测试了ROE、净利润、营收相关指标的效果。其中净利润同比的环比因子效果较为稳定,3分组多空对冲IR为1.17,而且近两年的表现依旧较为稳定。其中虽然ROE同比指标3分组多空对冲IR为1.23,但是其近两年表现效果非常一般,这里不予考虑。

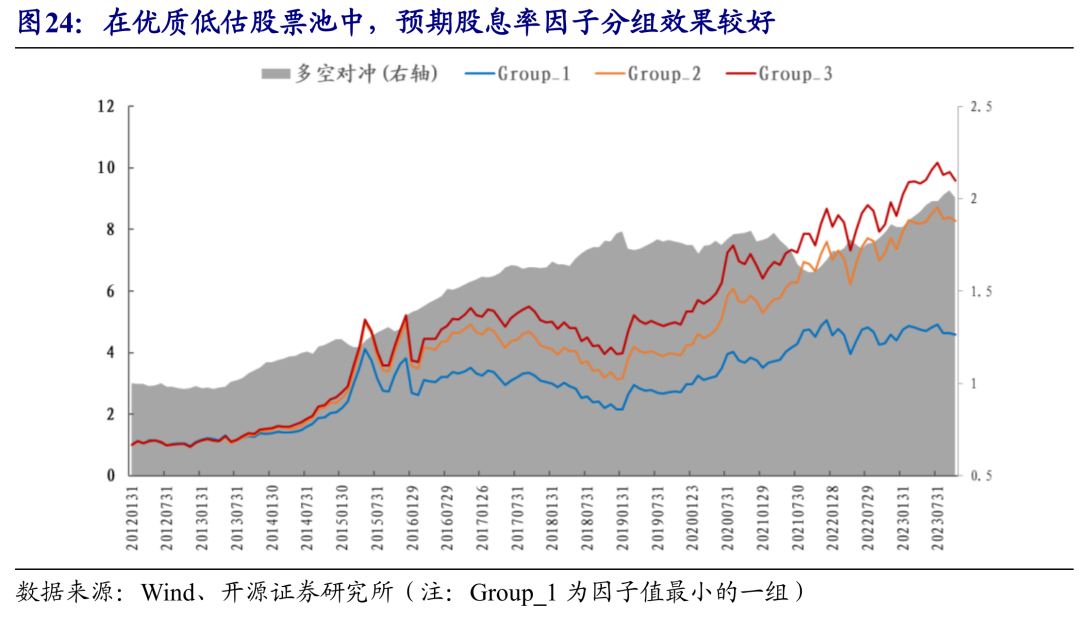

4.3、预期股息率因子具备一定的选股效果

对于预期股息率因子的构建而言,其需要预测净利润和股息支付率,但二者的预测难度较大且效果不一定好,本文采取简版做法,即假设股息支付率不变,分红的增长率等于净利润的时序累计增长率。预期股息率因子在低估股票池内依旧具备一定的分组能力,三分组多空对冲年化收益6.07%、信息比率1.21。

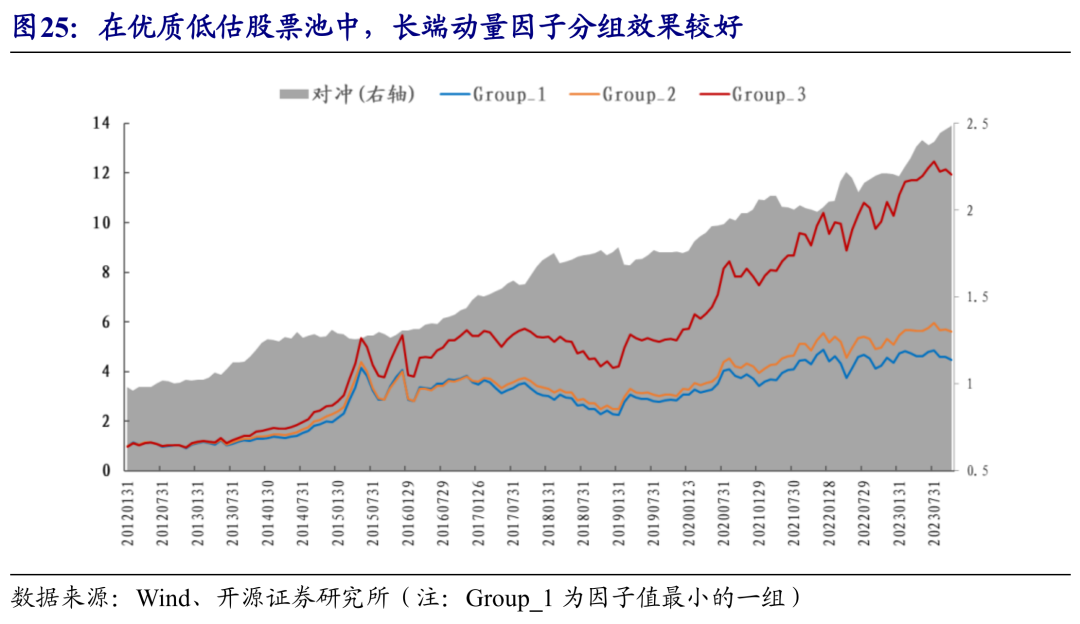

4.4、长端动量因子具备一定的选股能力

长端动量因子在低估股票池内依旧具备一定的分组能力,三分组多空对冲年化收益8.01%、信息比率1.46。在A股市场中,动量效应难寻踪迹。无论是长端涨跌幅还是短端涨跌幅,在A股市场中均呈现显著的反转效应。由于高振幅交易日中,投资者过度反应的概率更高,反转效应更强,并且直接导致长端涨跌幅总体呈现反转效应,开源金融工程团队在报告《A股市场如何构造动量因子》中,通过振幅切割的方式,剔除高振幅交易日的涨跌幅,从而剔除过度反应的涨跌数据,去伪存真,构建长端动量因子,有效捕捉A股市场中的动量效应。

4.5、组合的构建

结合上述的分析,我们最终在剔除“价值陷阱”的优质低估股票池中,将改进PB-ROE残差、净利润同比的环比、预期股息率、长端动量4大因子进行等权合成,优选股票30只,将其称为价值增强Plus组合。该组合全区间绝对收益为28.93%,收益波动比1.15,其超额中证500全区间年化收益22.97%,收益波动比为2.31。

05

多策略融合实践

我们在《业绩超预期Plus组合2.0:基于预期调整的修正》中构建了超预期Plus组合,加上本文构建的价值增强Plus组合,本部分我们尝试了这两种策略的轮动,希望在超预期等成长类策略回撤的大背景下,获得更加稳健的收益。

5.1、宏观择时轮盘回顾

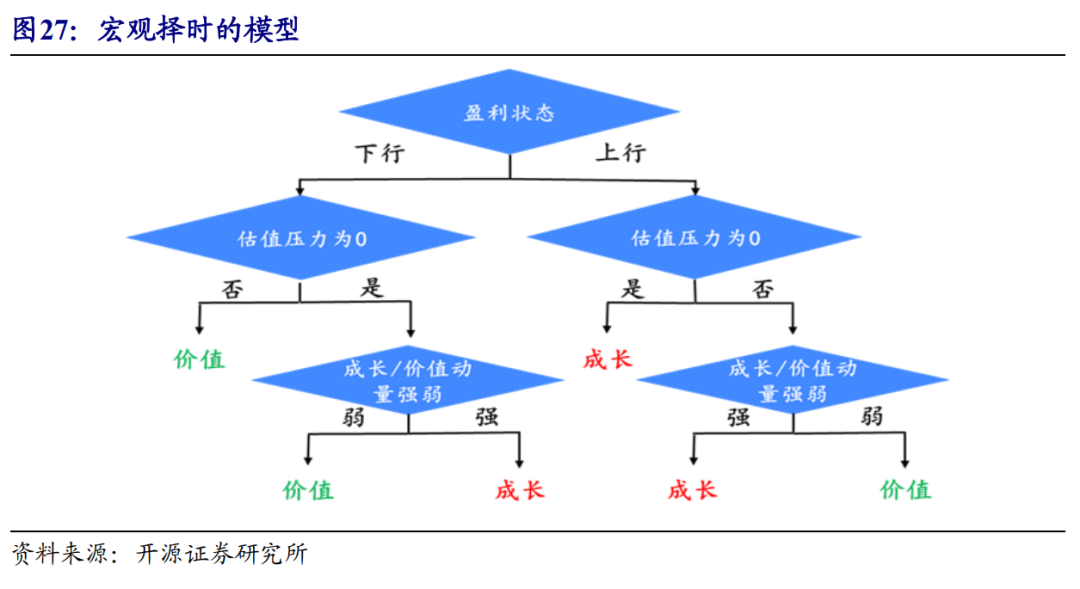

在《宏观择时:风格、行业及大类资产配置》中,我们结合上述盈利、估值压力和动量三维度,我们给出了如下成长和价值的择时轮盘:

(1)在盈利下行,存在估值压力时,此时市场情绪往往较为悲观,偏防御的价值板块会相对更强势;

(2)在盈利下行,估值压力为0时,此时成长股往往受益于流动性拔估值而表现更好,但为了防止风格切换时前期风格会有所延续,我们采取动量维度进行验证;

(3)在盈利上行,估值压力为0时,此时往往位于复苏前半段,市场风险偏好在提升,此时弹性更高的成长股往往会表现更为出色;

(4)在盈利上行,估值压力不为0时,此时往往位于复苏后半段及过热期,而且此时估值压力导致成长板块估值承压,价值板块会明显占优,但为了防止风格切换时前期风格会有所延续,我们采取动量维度进行验证。具体示意图如图27所示。

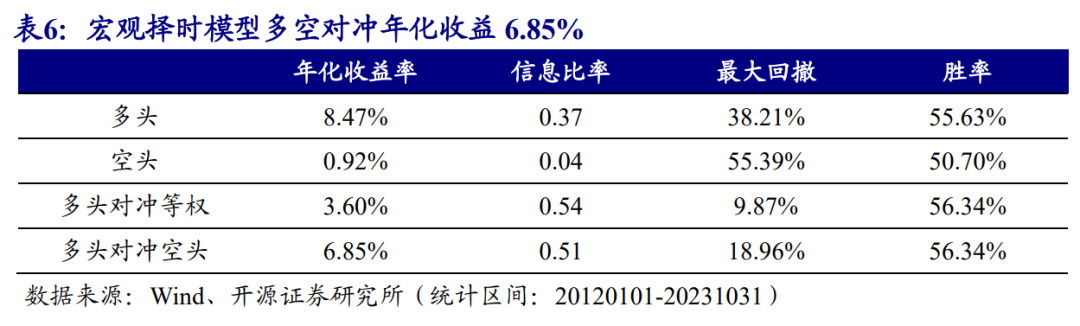

基于上述轮盘构造的成长/价值轮动,每月看多风格所对应的国证风格指数,记为风格轮动多头组合;反之记为轮动空头组合;每月等权配置国证成长、国证价值作为业绩基准。从2012年至今,风格轮动的多头超额空头年化收益为6.85%,信息比例0.51,月度胜率56.3%。

5.2、 多策略融合表现

对于融合策略而言,我们尝试了两种:w=0.5和w=1。w=0.5是两种策略简单等权,w=1是基于宏观择时轮动,具体计算规则为:宏观择时看多成长,持有超预期Plus组合;宏观择时看多价值,持有价值增强Plus组合。从图28我们可以看出:相较于仅持有超预期Plus组合,多策略融合净值近两年明显更加稳健,其中w=1的净值表现更加优异。

从表7的绩效中可以发现:4种组合中基于宏观择时轮动的信息比率最高,达到了1.46,但是收益却不是最高,主要原因在于超预期Plus组合之前年份较为强劲,导致即使看对了价值风格去配价值增强Plus组合,但是也没有跑赢超预期Plus组合。但是我们认为:未来在超预期策略越来越被提前定价、alpha空间逐渐被挤压的背景下,基于宏观择时的多策略轮动效果会逐渐凸显。

06

其他重要讨论

6.1、 价值增强Plus组合的市值和行业分布

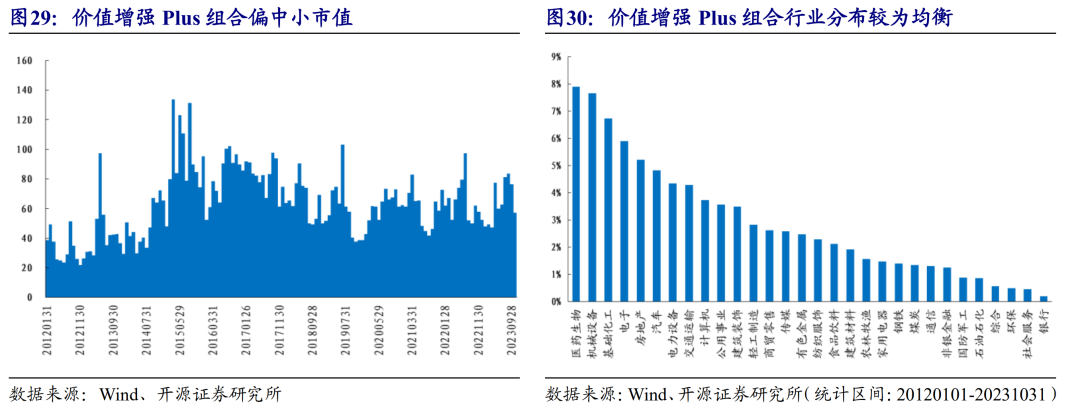

价值增强Plus组合市值分位和行业分布如图29和图30所示。从市值分位角度来看:组合的市值中位数全区间均值为63亿,偏中小市值;从行业角度来看:全区间来看,该组合分布较为均衡,其中偏价值的房地产、交通运输、公用事业等行业暴露也较多。

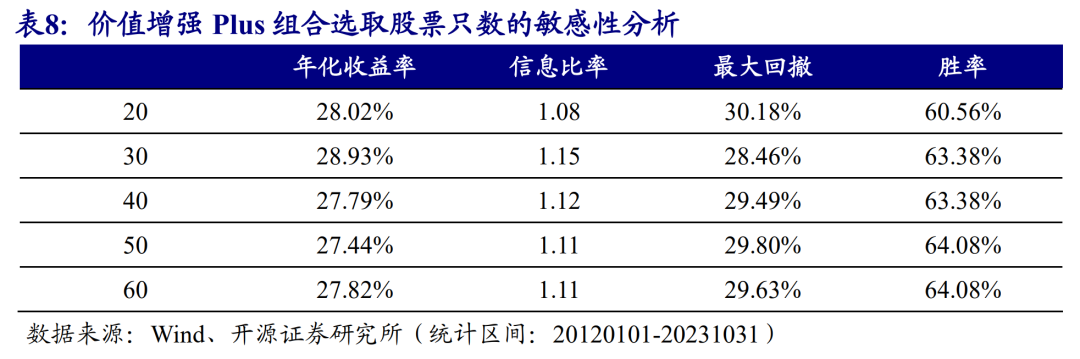

6.2、价值增强Plus组合选股敏感性分析

对于价值增强Plus组合而言,其随着入选股票只数的增加,绩效基本呈现单调规律,最优入选股票个数为N=30只,此时年化收益为28.93%,信息比率为1.15。

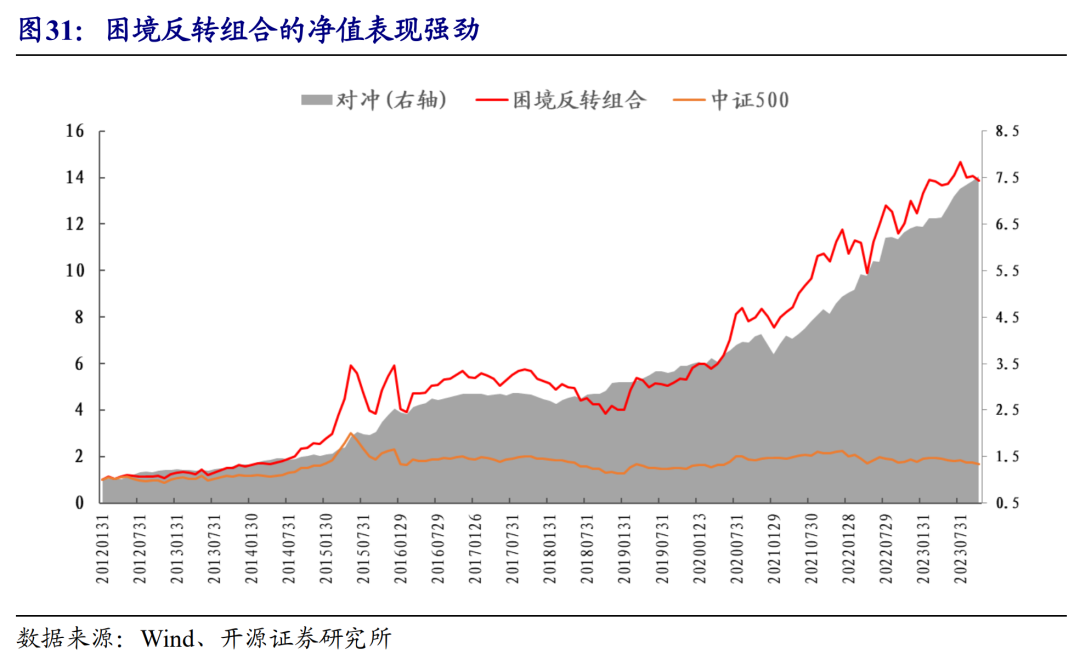

6.3、困境反转组合的尝试

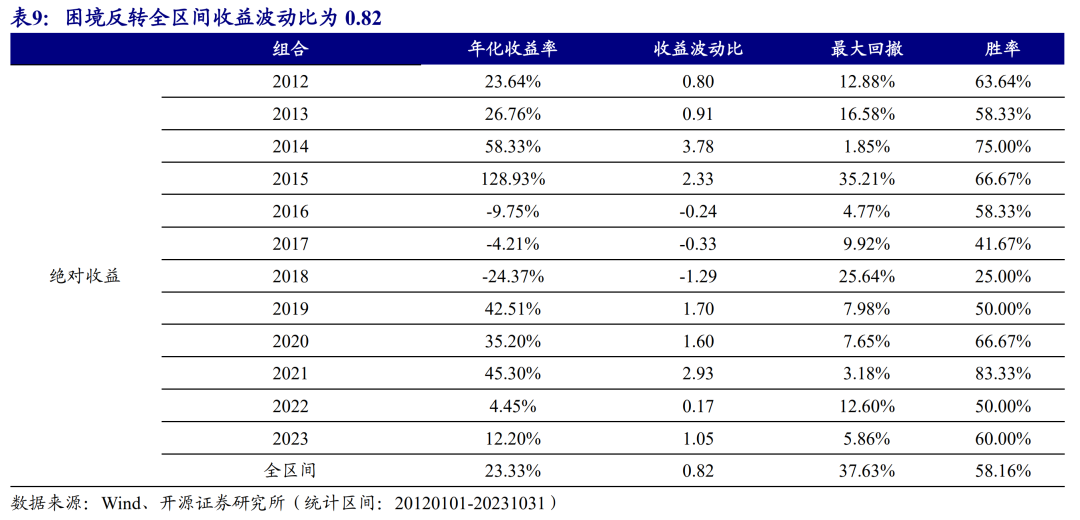

在上述价值增强Plus组合的构建中,我们首先构建了低估股票池,进一步剔除了可能处于“价值陷阱”的股票,最后使用4类因子进行优选。除此之外,我们还可以从另外一条思路构建组合:低估但出现困境反转。衡量困境反转的思路为历史业绩较差,但最近一期盈利和收入表现较好。具体定量标准为:过去4个季度ROE同比有一半以上时间小于0,但最近1个季度ROE同比,ROE同比的环比,营收同比,营收同比的环比皆大于0。该组合全区间绝对收益为23.33%,收益波动比0.82。

07

风险提示

模型基于历史数据测算,市场未来可能发生重大改变。

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究