【信达金工2024年度策略会】富国基金王乐乐:全新的ETF策略服务体系

▶ 嘉宾简介:王乐乐,应用数学博士,富国基金量化投资部ETF投资总监&基金经理。具有13余年证券基金行业从业经验,超8年投资经验,在管产品包含富国中证军工龙头ETF、富国中证消费50ETF、富国中证央企创新驱动ETF等。

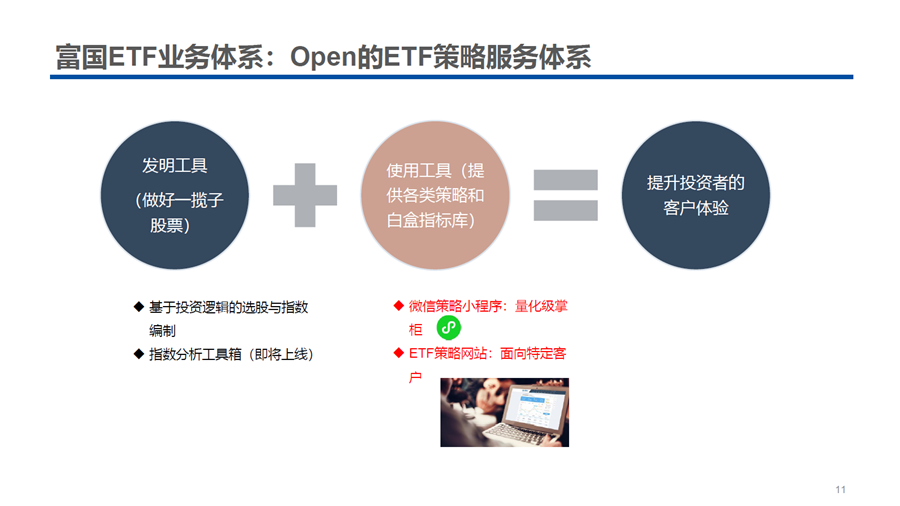

我们都知道很多基金经理框架体系都很牛,但是它是一个黑匣子,投资者不但不能精确清楚细节、更无法跟踪,然而我们却要改变这个“现状”、打破“黑匣子”,变成一个Open的、全面开放的、可跟踪的投资决策体系。这是富国ETF策略服务体系的根本。

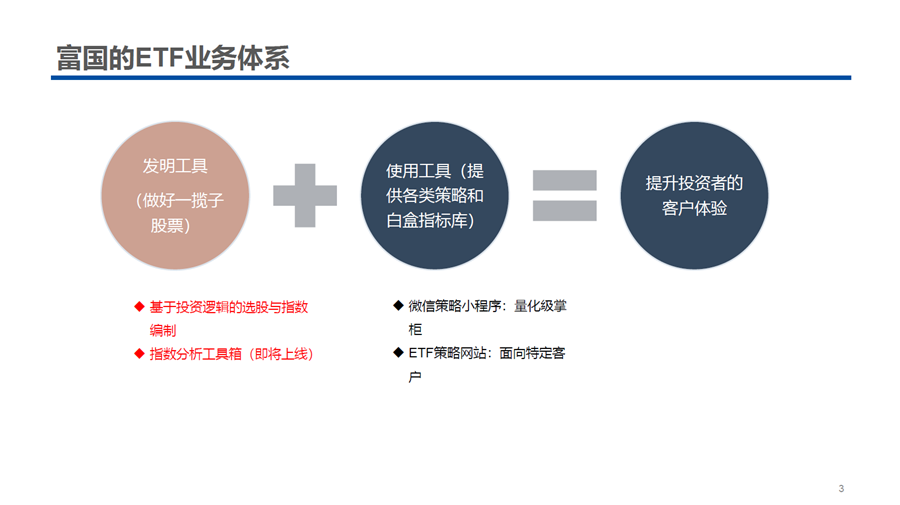

资产管理行业的两大核心问题是“投什么”、“怎么投”。

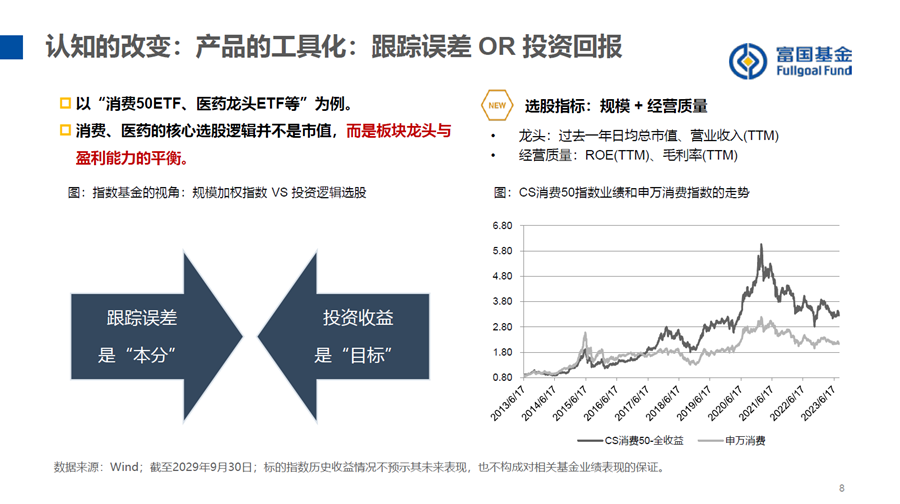

首先,“投什么”,最核心的就是怎么样把一篮子股票做的更加突出、更加优秀。针对于这个问题,富国发明了两套工具:基于投资逻辑的选股的指数编制方式,以及指数分析工具箱。

对于投资者来说,很常见的一个问题是到底是“港股通互联网ETF”好还是其他互联网标的好、到底是“消费50ETF”好还是其他消费ETF好,那么指数分析工具箱可以很好解答这个问题,投资者可以直接在指数分析工具箱中调取产品的全面分析、包括优缺点等,孰优孰劣一目了然。

其次,“怎么投”,我们提供了各类策略和白盒化的指标体系,赋能投资者。我们的微信策略小程序策略百宝箱:“量化级掌柜”,已于今年上半年全面上线,里边包含ETF轮动策略、短期的热点方向等,同时也包括了卖点建议,例如今年计算机板块里卖点在哪。我们不单单仅公开指标结果,还会将指标背后的计算逻辑,以及指标在历史上什么时候有效、什么时候无效等信息全面公开。

最终,我们想达到的终极目标就是提升客户的投资体验、提升客户的赚钱效应。

发明工具:基于投资逻辑在选股与指数编制环节进行创新,从而提升收益率;并推出数分析工具箱,投资者可通过该工具来分析不同ETF产品之间的差异

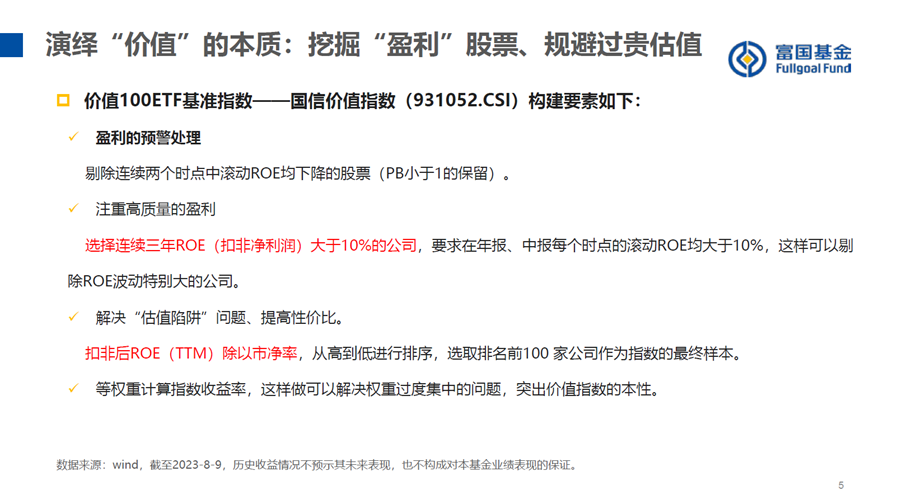

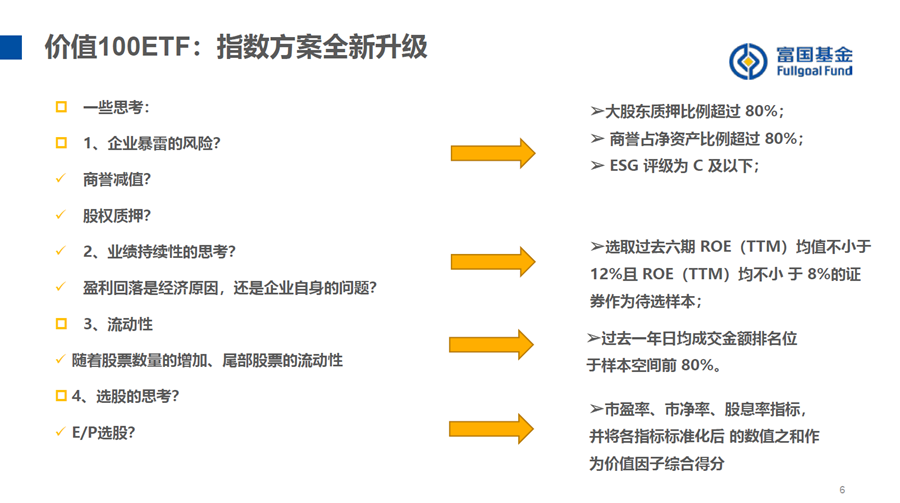

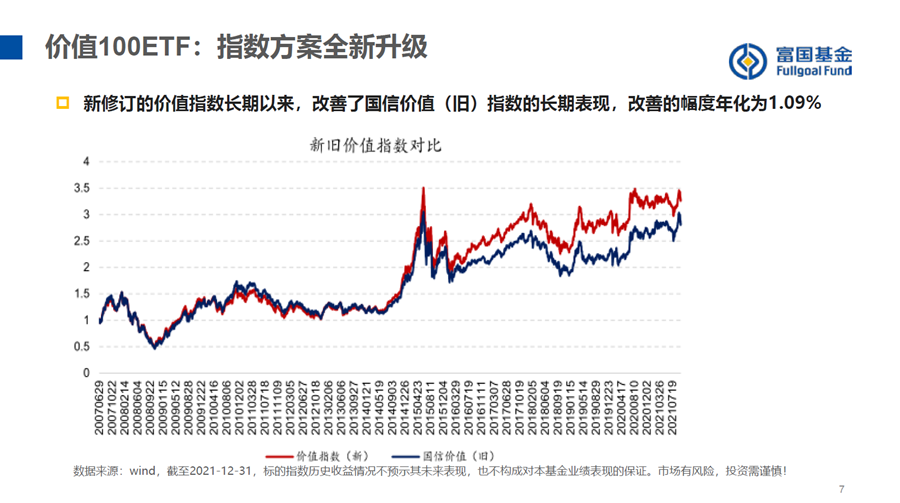

那么在这个选取一篮子股票的环节中,我们通过将思考融入指数、对于指数的编制方法进行升级迭代,将ETF变成一个股票精选的模式,从而实现投资者中长期的可获得感。

并不是流动性最大的ETF就是最好的,收益率最高、指数编制的投资逻辑合理、样本股票是自己想要的股票等等的才是最好的。按照这个思路,对于很多行业主题,我们都可以做一些思考和创新,我们核心努力方向是将ETF标的进行演绎、创新,从而将标的的收益做得更好一点、甚至不弱于主动基金。

指数优化迭代的一些方案,对于板块投资逻辑的梳理,比如说消费50,医药龙头、军工龙头等等,都是基于投研逻辑在行业内的一个选股。军工行业内中的股票不一定是最纯正的军工股;在消费行业有机会的时候也不是说所有消费股票都能涨,核心还是背后的投资逻辑。在消费领域中的股票,无论是ROE、还是毛利率等等一些指标,最终追求的是相对更好的表现。

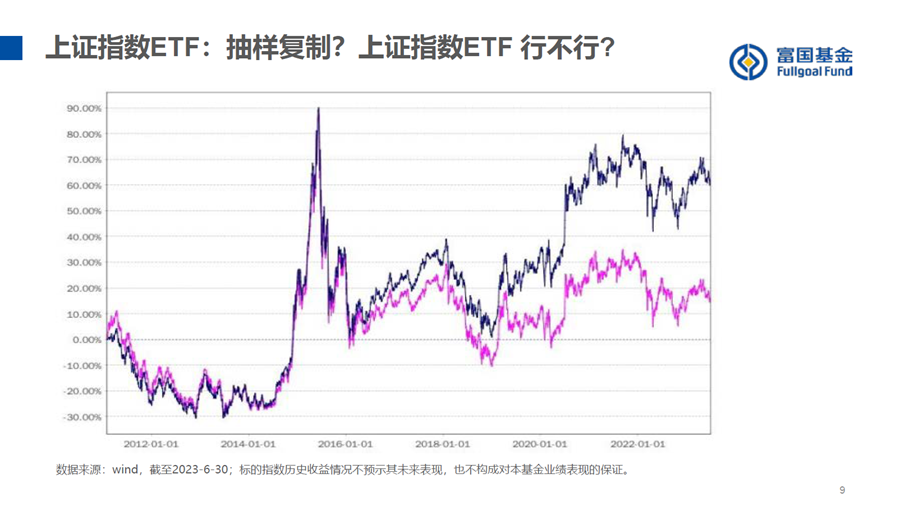

另外,对于指数方案比较固定的一些指数,比如上证指数、沪深300等,如何去实现相对更好的收益曲线?以上证指数ETF为例,富国采取抽样复制的方法来改善上证指数ETF的表现。虽然上证指数目前还在3000点左右,实际上上证指数ETF的点位已经到了将近5000~6000点的位置,大幅跑赢上证指数。可以发现,通过抽样复制方法,ETF市场又是一个新的蓝海。

ETF并不是只是营销,而是在于能不能带来新的创新、提升客户的投资回报率,我认为这是ETF相关参与方应该努力耕耘的目标。

使用工具:提供微信小程序与网站,为投资者提供ETF策略服务

每一个ETF在什么时候有机会、在什么时候没机会?比如说,今年大家都知道A股市场表现较差的一个核心原因是民营企业家信心不足,这个故事大家都可以讲,但对于我们这样的量化投资人来说如何去跟踪这个事、在哪些地方能看到民营企业家信心不足?答案就是可以在富国的“ETF投资决策系统”上看到。我们使用了一个很简单的指标:沪深300点位和工业企业的杠杆率高度正相关。

对于ETF投资者来说,这些关键的指标怎么能跟得住,富国经过两三年的耕耘,终于在今年落地了我们的ETF微信策略小程序“量化级掌柜”和面向特定客户的ETF投资决策系统的网站。小程序已经正式可以使用;网站还在内测中,一些针对于大类资产配置的择时指标会在网站中,针对特定的机构客户开放,各位机构客户如果有兴趣可以联系我们公司的销售同事。

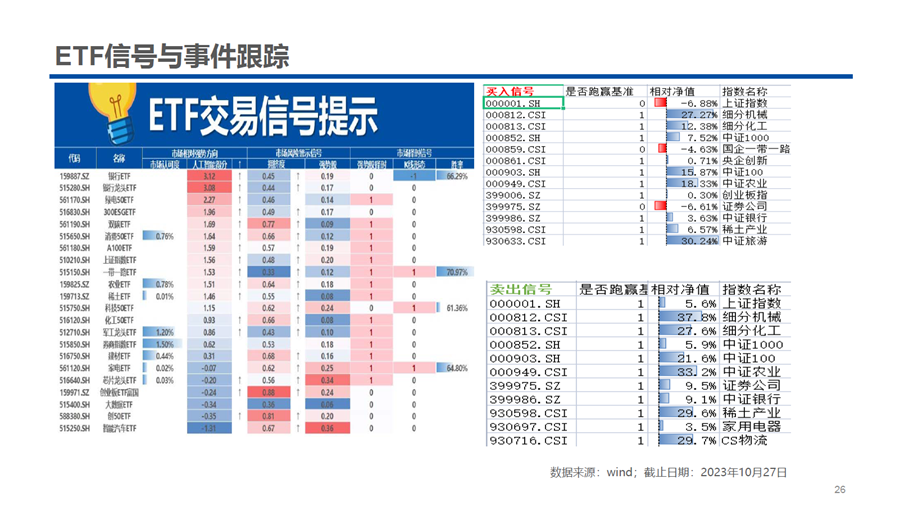

ETF微信策略小程序“量化级掌柜”:我们希望通过小程序实现ETF投资策略结果的输出,提供短、中、长的看多方向以及卖出点提示的功能。因为市场总是有涨有跌,所以我们的体系不单有看多方向,还提供了“风险警示灯”部分,会提供对于每个ETF板块的风险警示信号。

短期热点追踪器中,大家可以也看到北向资金、主力资金在买的股票属于哪个ETF板块。虽然量化模型不能解决所有问题,但可以提供一个辅助的参考。更多的内容我就不一一展开了,大家有兴趣用微信来直接访问“量化级掌柜”小程序。

我们希望在小程序中达到量化投资中的“知其然,知其所以然”。不但提供结果,并且可以让我们合作方看到这些结果的相关指标、并且可以持续地跟踪这些指标。

网站主页面中,我们要解决的几个核心点,那就是目前对于哪些ETF标的比较看好以及各个ETF标的业绩如何。每个模型的信号会列在上面,都可以直观看到结果。并且,我不断在扩容我们的长短期策略,想玩两三天的那有两三天的策略、想玩一周的有一周的策略、想玩一个月的有一个月的策略等等。

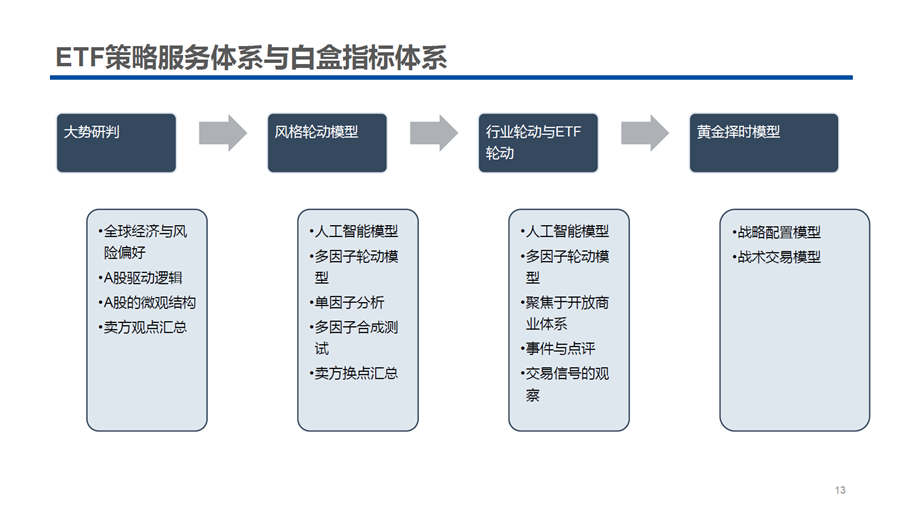

首先,在大势研判方面,一个核心问题,那就是全球的大类的风险到底怎么演绎的?股票市场到底怎么去演绎的?

首先来讲股票市场的判断框架。股票市场的演绎分为全球大环境,国内的环境,以及国内内在的问题等等,这些问题富国都提供了量化解决方案。

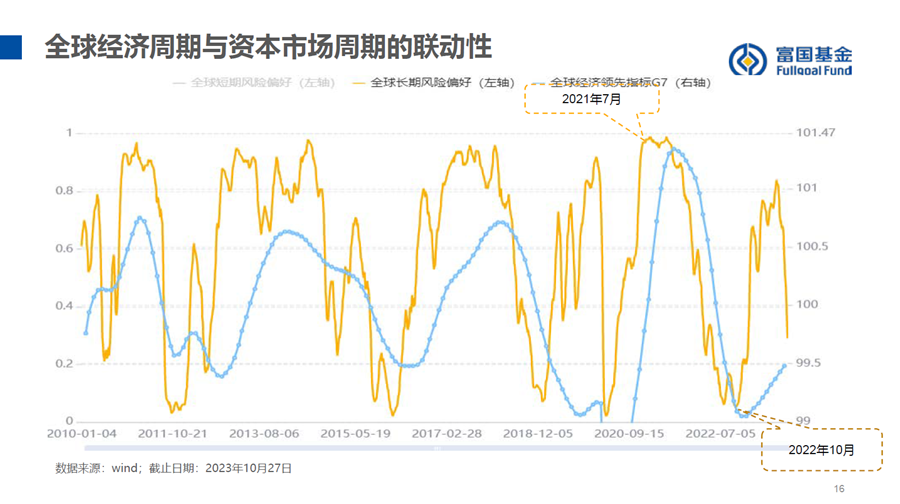

从全球市场来说,下图中黄线是全球股票市场的风险偏好,通过我们能拿到的全球所有的股票指数进行差异化分析之后得到;蓝线是全球经济周期,可以看到二者之间的联动性,它对我们判断全球大趋势非常重要。

根据上述框架,我在2021年底信达策略会的时候的观点是“居安思危、构建安全边际的投资策略”,后面整个全球市场(包括A股)一路大幅下跌,全球的风险无处不在。所以去年有人说A股下跌是由于地缘政治、俄乌冲突,这个逻辑是对的;但是这是主要因素吗,恐怕是要打一个问号。如果没有这些因素,恐怕全球市场也会跌,因为背后是经济周期的力量。

我们想说的就是,我们希望可以找到一个量化的指标去找到主因,从而去跟踪。包括去年10月份,我的观点的改变,也是基于这个量化体系的跟踪。

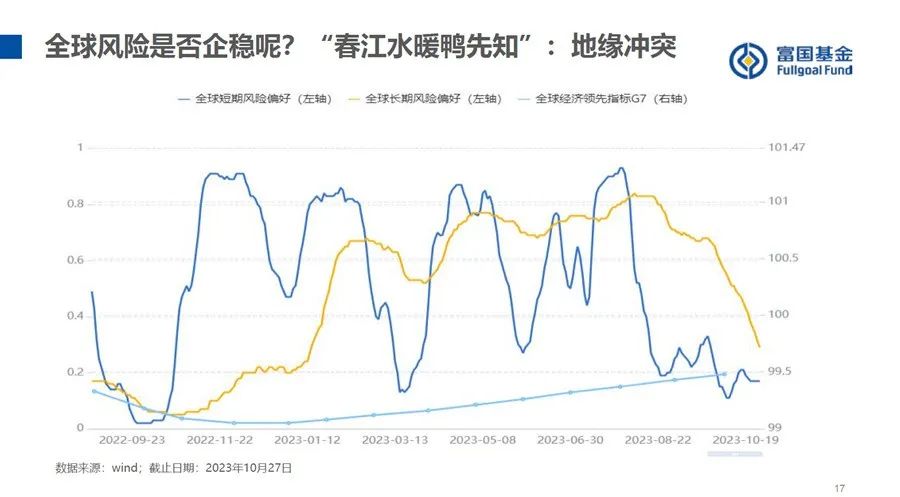

有人说为什么最近三个月股票市场下跌呢?地缘冲突带来的全球风险偏好的回落,全球风险偏好的回落也对于股市场产生了影响。当然A股企业家信心不足也确实是一个指标,但全球风险偏好这个指标也不能忽视。

我们可以看到全球风险偏好(黄线)在回落,但是有没有企稳、未来回升嗯?这件事很复杂,看美股可能也很难看清楚。那么我们把全球的股指做了一个短期指标(下图蓝线)。你会发现黄线回升的时候,短期指标必然机会回升,所以只需要看蓝线回升的时候,就代表全球风险偏好得到缓解、改善了。我们只要右侧跟踪就可以了。

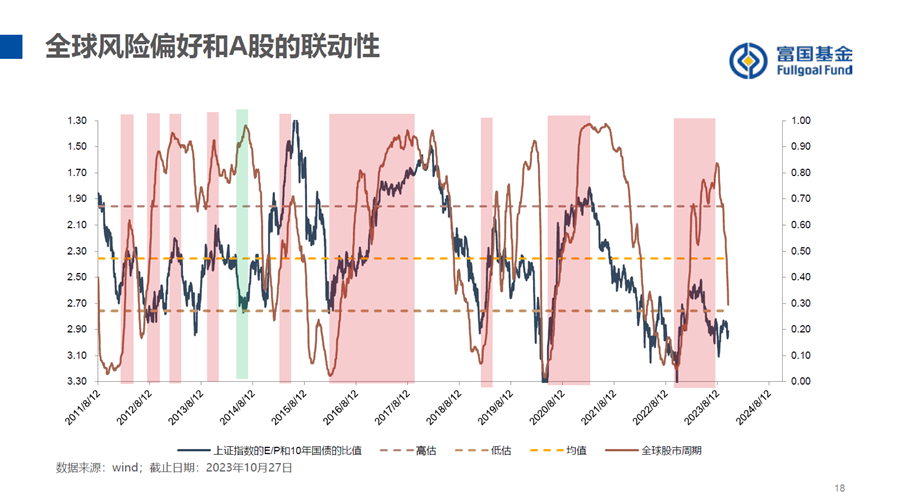

那么一定会有人问A股市场一定受海外风险影响吗?这又是仁者见仁智者见智的问题。不同人有不同认知。那么我们量化就来回答这个问题。

我截了一张图,大家能看到上证指数E/P和10年国债的比值,与全球的风险偏好之间的关系,绿色是背离,红色是共振。这就是全球风险偏好对于A股市场的影响,每日可以刷新得到相应的数据,一目了然。所以通过这件事,我们希望找到的是影响股价的因子以及跟踪因子如何改变。

那么在这样的机制下,我们初步已经对权益资产有了个大致的判断。

接下来,核心点就是到底投哪个资产,到底是买沪深300还是买中证1000,是买哪个行业等等。首先是大小盘风格怎么走。我们做到了不单单输出大小盘的结果,并且可以告诉大家我们得出这个结果的依据原因是哪些,是基于哪些指标做的判断。

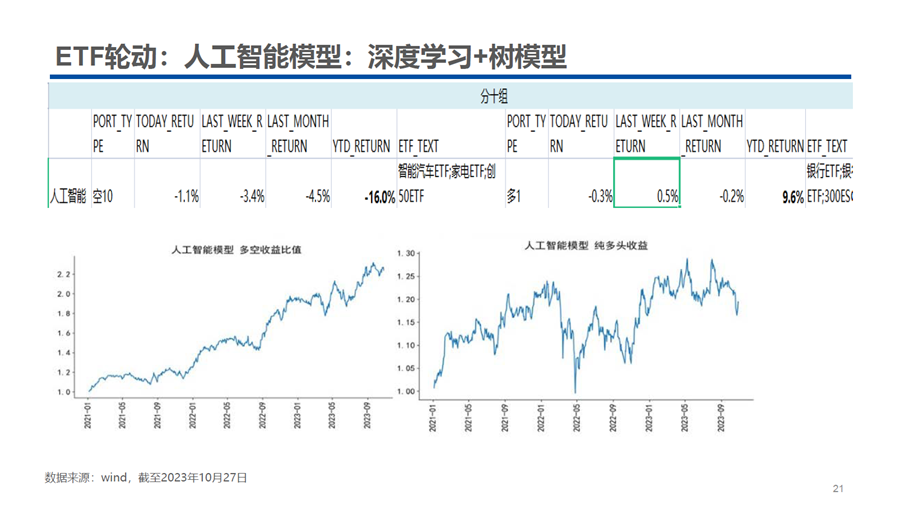

多因子模型有没有可能失效?有可能,尤其今年你会发现有点失效的可能性。那我们其实也在不断地改进模型,人工智能模型就是我们去年重点开发的模型,今年已全面上线。人工智能模型在回报率上的结果也挺有效的。

人工智能模型的计算挺复杂的,需要专业的团队、大规模的算力。大家可以在富国这里拿到人工智能模型里申万一级、二级行业的全部得分,以及富国ETF 的多空策略等等。下图是基于富国的ETF的人工智能模型的多空收益曲线,大家会发现从2021年到现在挺有效的,今年以来回报率接近10个点左右,10个点的绝对收益回报。

那么,在大小盘风格,包括人工智能模型等形成融合之下,有一个大致结果作为参考,从而来提升我们投资的胜算和可能性。

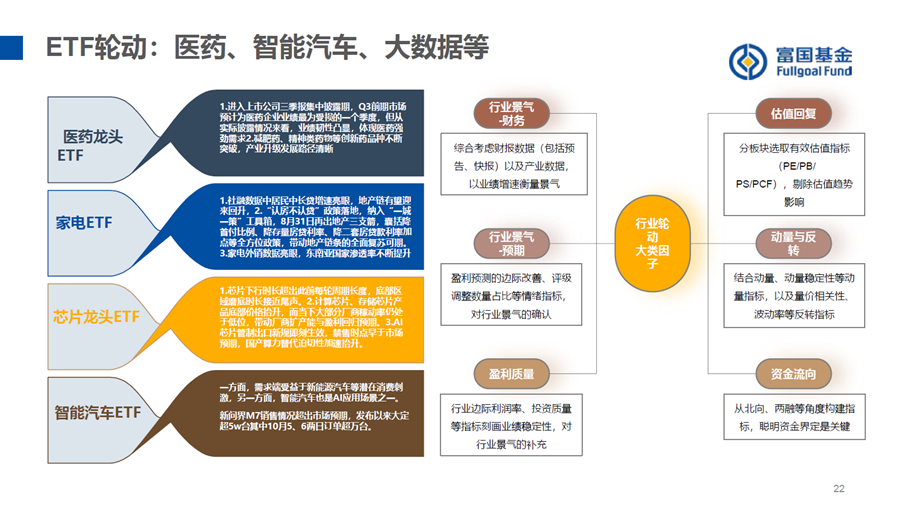

再回到富国老本行的多因子轮动,也就是基本面轮动。我们会有最新的结论,以及会告诉大家为什么有这些指标推荐出了这些ETF。在我们的网站里面都能得到这些指标的得分和计算方式,以及边际的变化情况、为什么这个方向会入选、入选的理由在哪等等。比如最近一段时间家电的得分一直排名第一、遥遥领先,是哪个指标改善呢,是分析师一致预期上调这个指标。那么接着我们还能再去思考,就是分析师上调盈利预测这个指标有没有效,如果有效你可以用它,如果没效你直接忽略它,能知其然、知其所以然。

我们希望能把ETF的投资从过去的营销、讲故事,慢慢的走向科学化、专业化,降低ETF的投资难度,增加客户ETF投资回报率的可能性,把这个工作通过量化体系做好赋能。

富国已经推出了一定的解决方案和跟踪体系,未来我还会接着扩容,但基本上都是一个目标,那就是要知其然、知其所以然,知其指标、知其指标如何计算、知其指标什么时候失效,来实现让ETF投资走得更远,行业轮动、大类资产配置能走得更远一些。

以上就是富国量化团队这几年在ETF投资研究中落地的一件事,希望推动中国ETF市场能往前走得更好一些。谢谢大家。

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究