基金投顾的全方位解析及FOF策略构建 | 开源金工

执业证书编号:S0790519120001

开源证券金融工程研究员 蒋韬(联系人)

执业证书编号:S0790123070037

研究领域:基金研究、因子模型

摘要

历史回顾:基金投顾业务四年来发展稳健

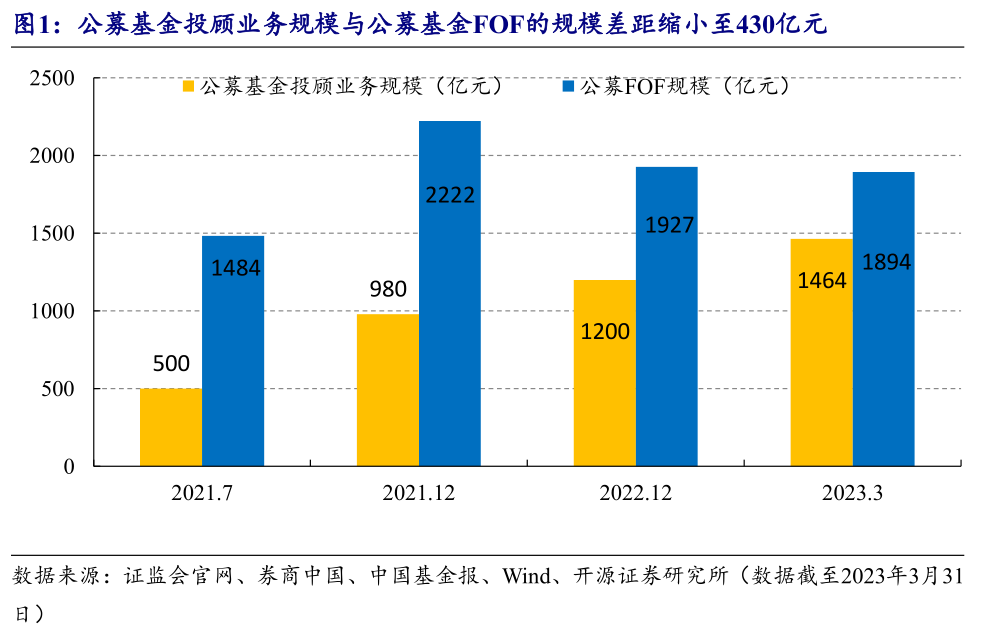

基金投顾业务经过近4年的发展,规模增速较高,整体规模与公募FOF规模差距缩小。截至2023年3月31日,基金投顾业务服务的资产总规模1464亿元,与公募基金FOF的规模差距缩小至430亿元。

投顾概览:基金投顾产品百花齐放,不同策略各显神通

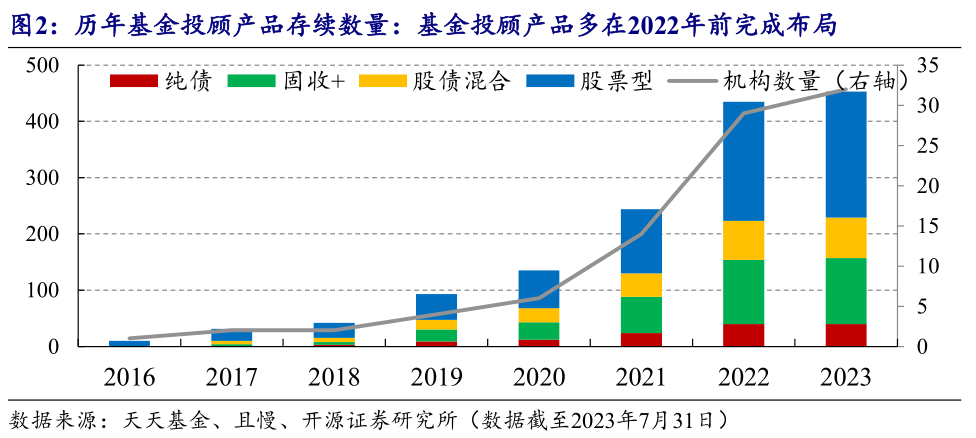

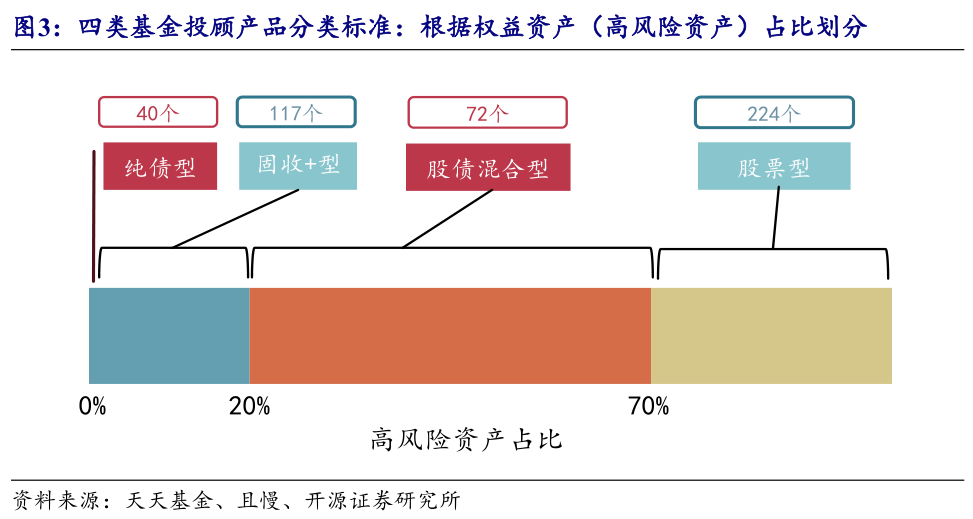

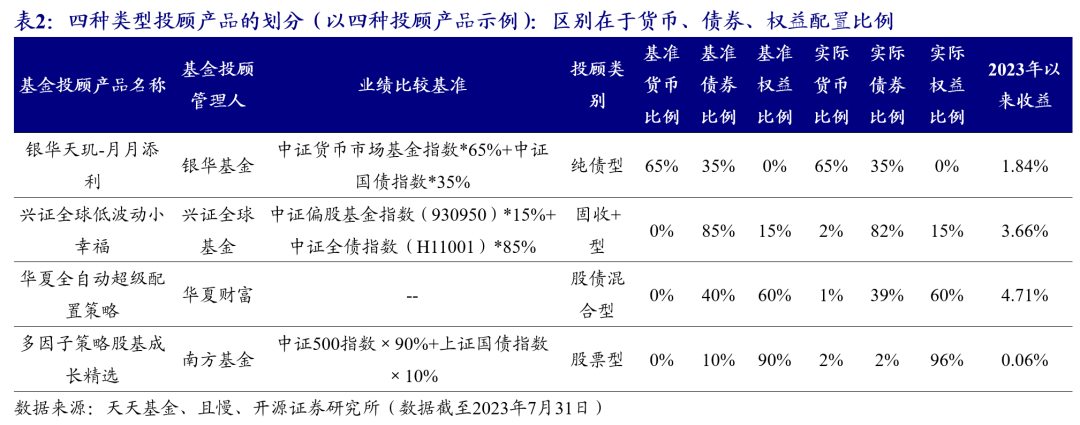

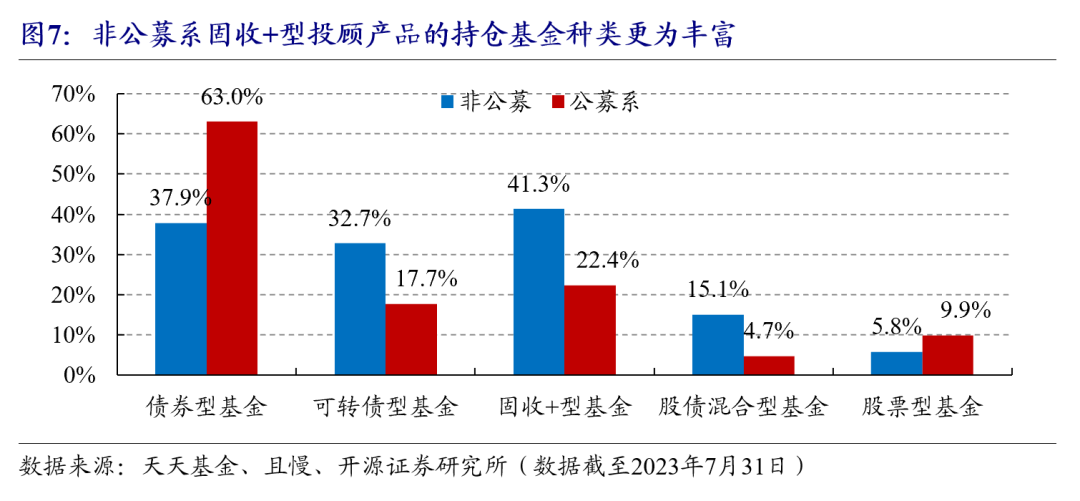

产品布局:固收+及股票型投顾产品为主,特色产品越来越多。总共453只产品,纯债型(40只)、固收+型(117只)、股债混合型(72只)、股票型(224只)。

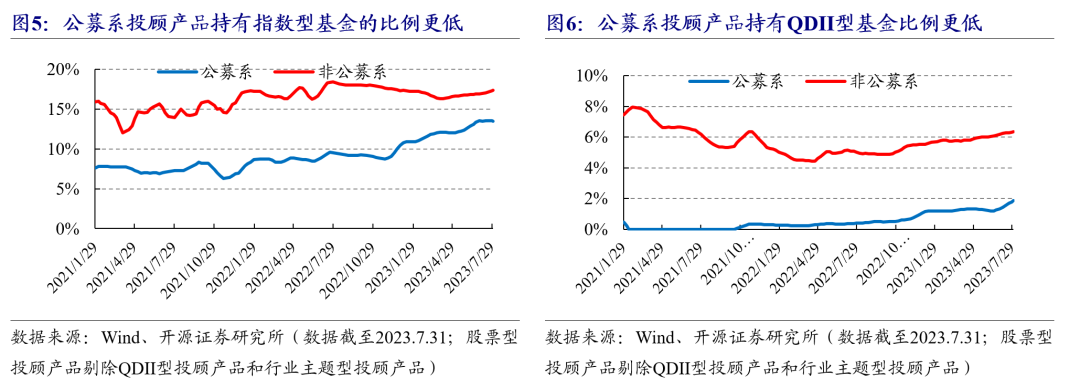

持仓分析:券商系、三方系投顾产品策略更多元。对于股票型投顾产品,与公募系投顾产品相比,非公募系投顾产品在指数型基金和QDII型基金配置比例较高。

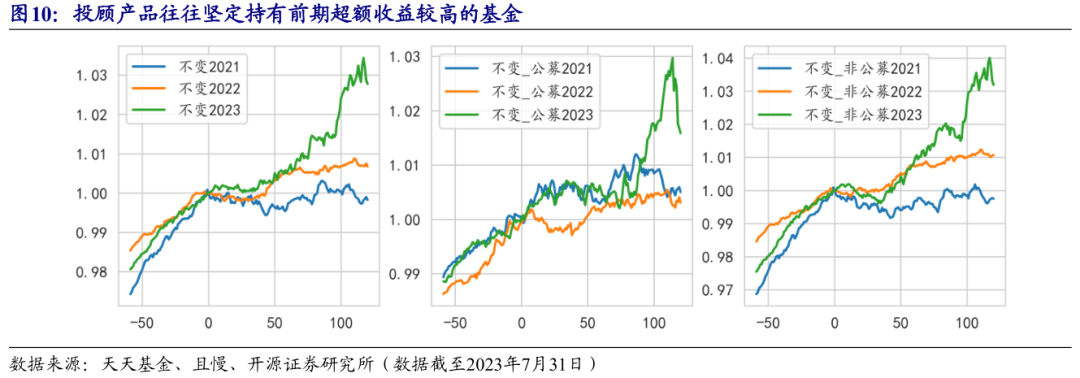

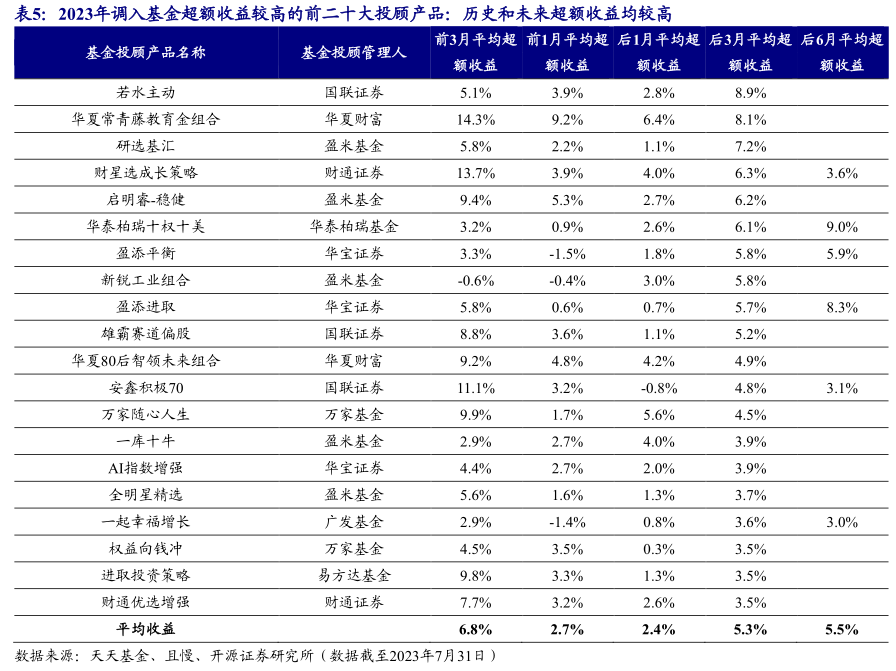

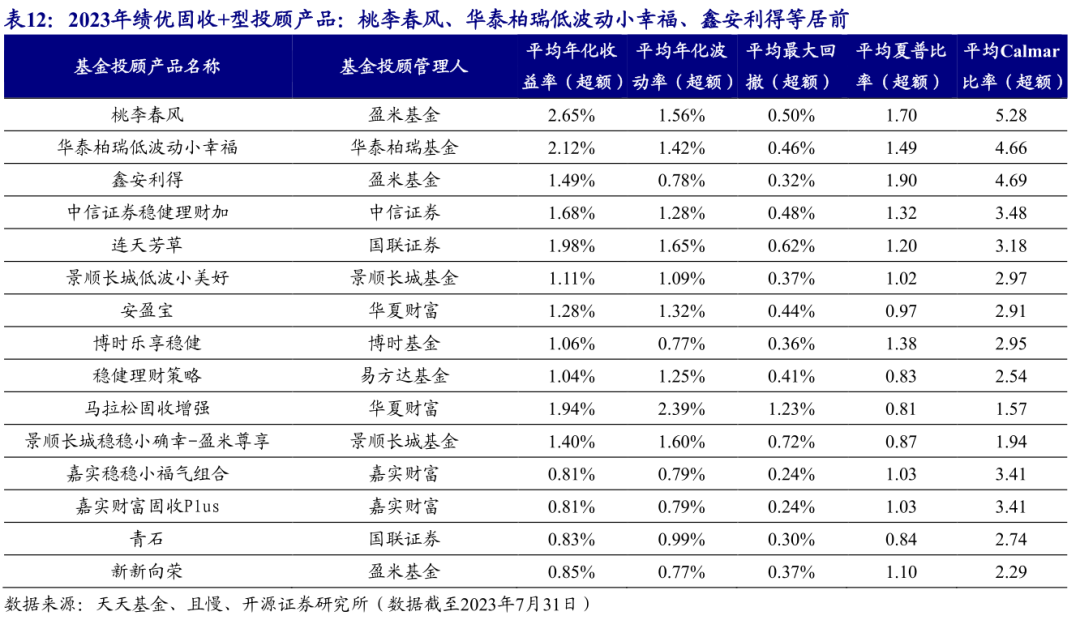

调仓行为:投顾产品调仓行为并非完全理性。倾向于调入前期超额收益较高的基金,然而调入后基金短期超额收益不明显;倾向于调出前期超额收益较低的基金,然而这些基金调出后短、中、长期均存在超额收益;另外这些投顾产品往往坚定持有前期超额收益较高的基金。

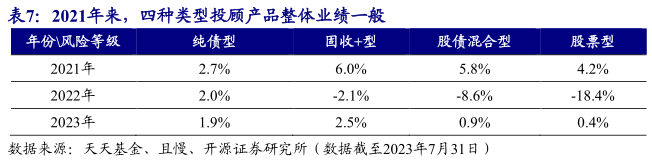

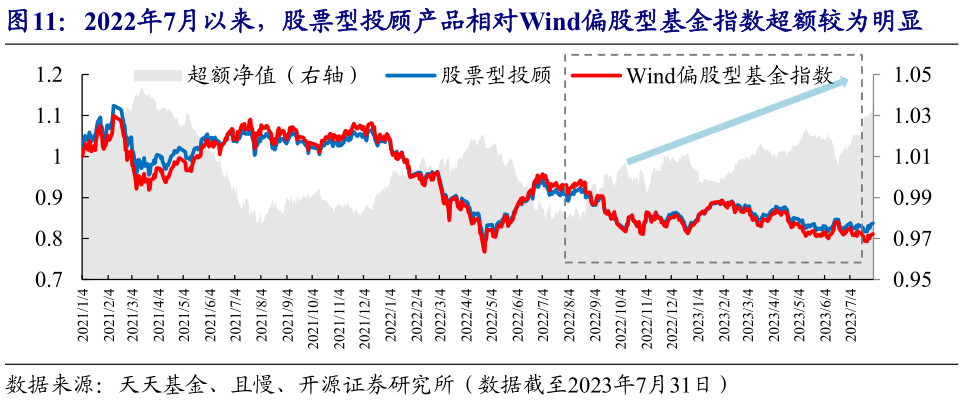

业绩比较:2022年三季度以来,股票型投顾产品相对885001指数超额较为明显。截至2023年7月31日,纯债型、固收+型、股债混合型和股票型投顾产品2023年收益中位数分别为1.9%、2.5%、0.9%和0.4%,同期万得偏股混合型基金指数收益为-2.66%,纯债债基收益为2.31%。

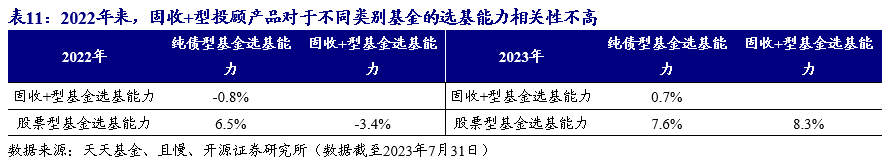

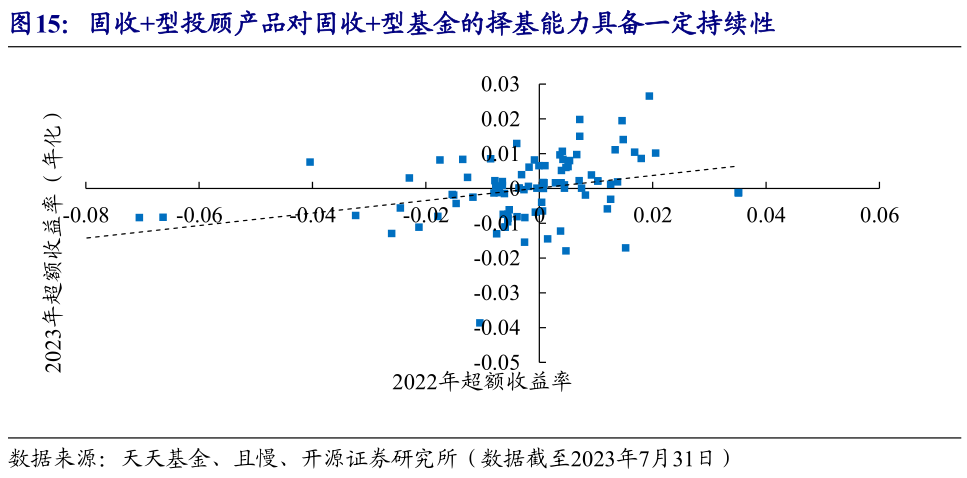

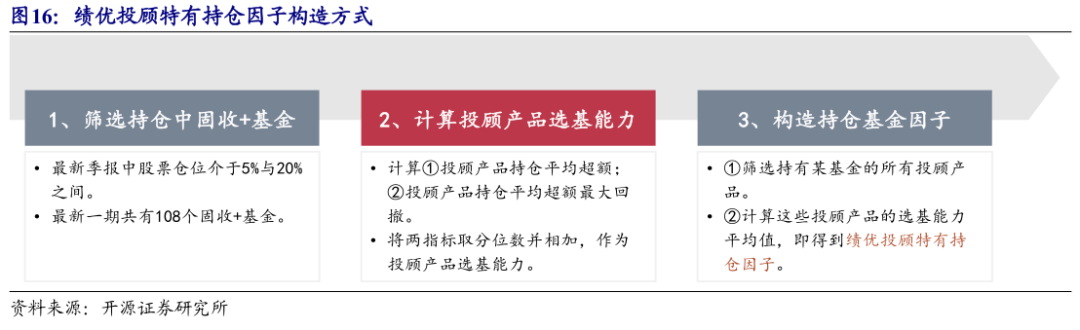

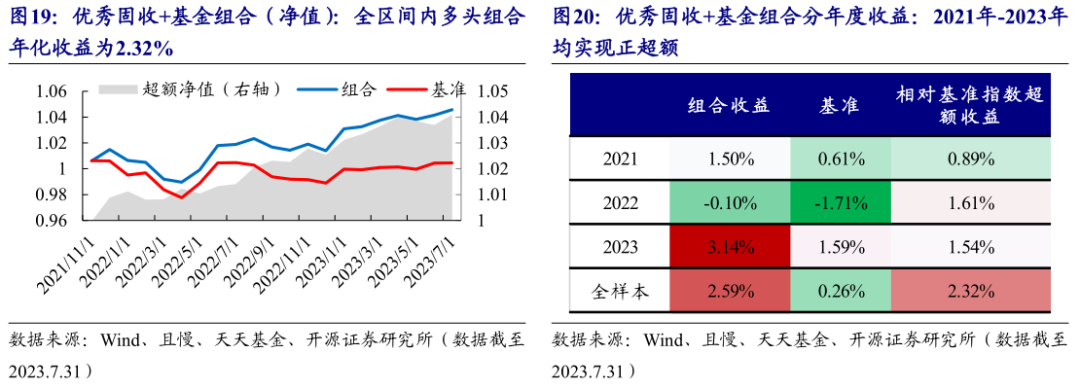

绩优固收+型投顾持仓各有不同,列举了兴证全球低波动小幸福、华泰柏瑞低波动小幸福、安盈宝等绩优固收+型投顾产品的持仓特征。由于“固收+型投顾”选择“固收+基金”的能力具备一定持续性,因此我们筛选持有该固收+基金的的固收+型投顾产品,对其选基能力取均值,即得到“绩优投顾特有持仓因子”。在15%的权益中枢控制下,组合多头组合的年化收益率为3.5%,超额年化收益率3.2%,超额夏普比率1.89。分年度来看,2021年到2023年超额收益分别为0.89%、1.61%、1.54%,三年均实现正超额。

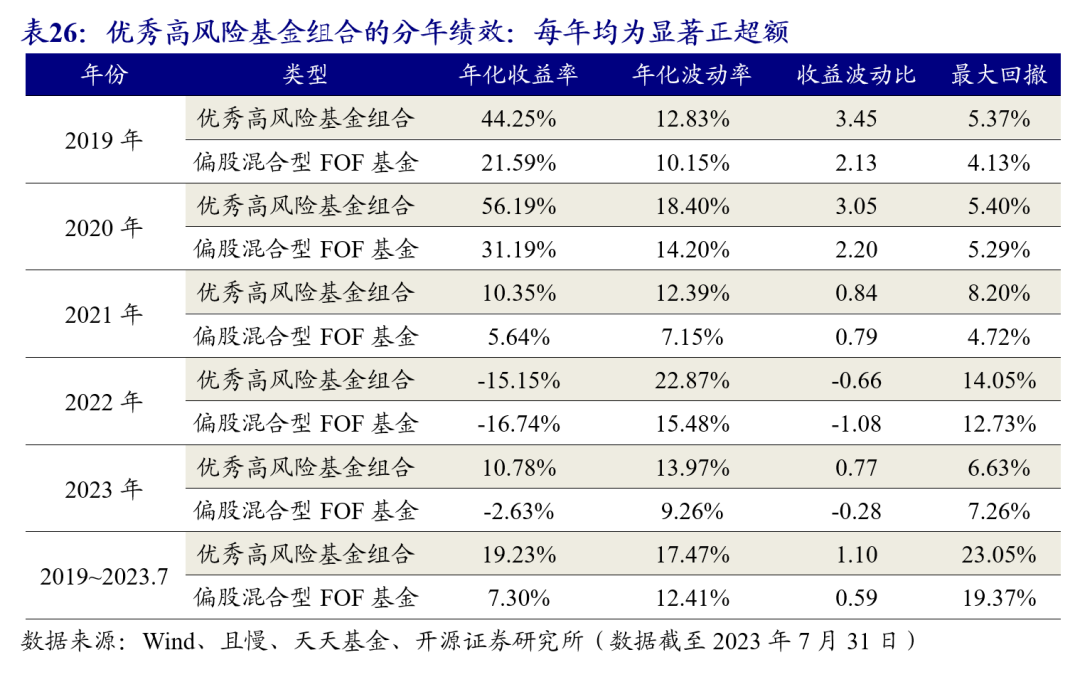

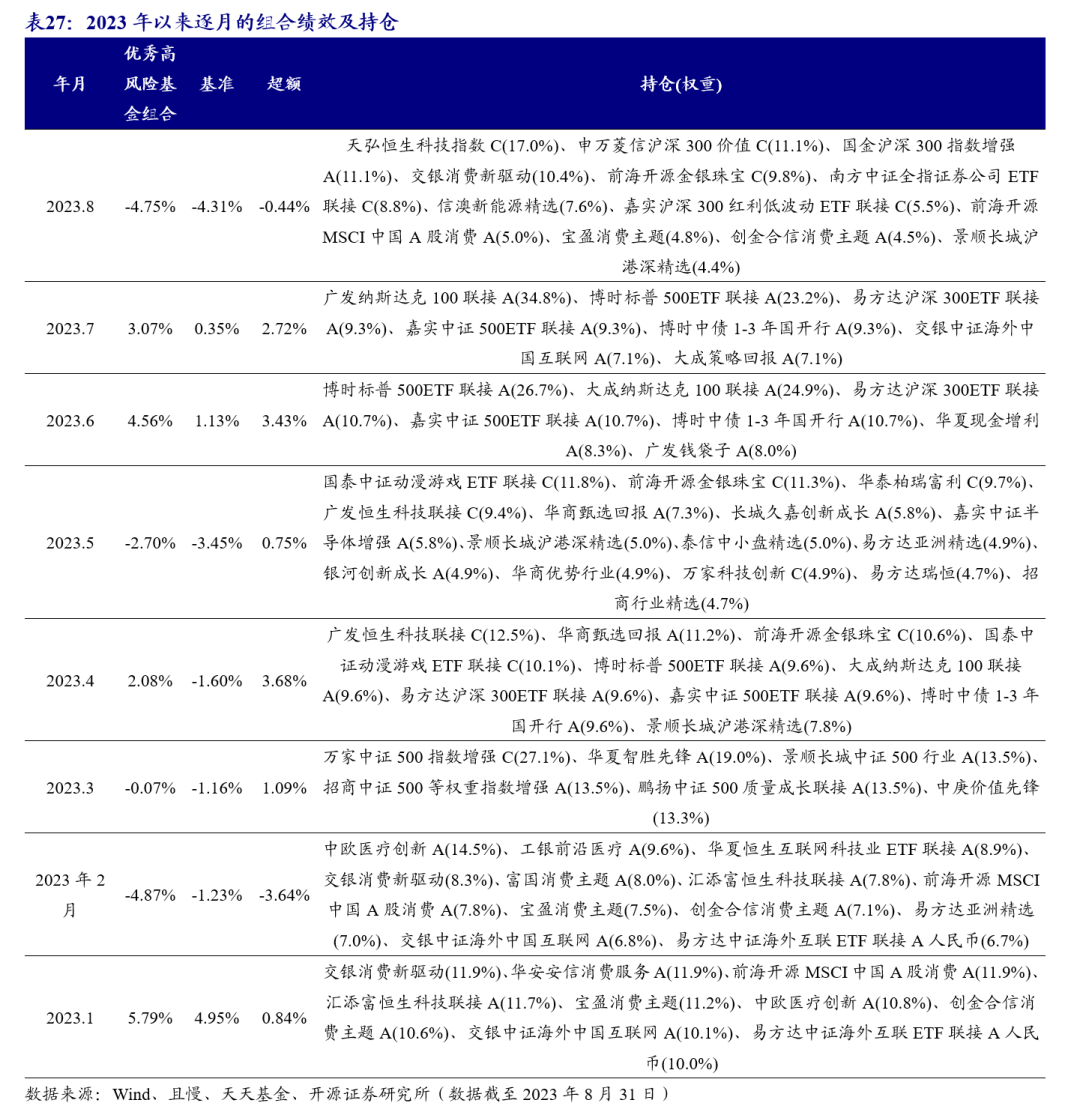

根据过去超额业绩的收益排名分位,对股票型投顾产品进行排名。列举了近年来业绩较优的股票型投顾产品,其策略方法大有不同。有些产品通过精选绩优主动权益基金获取长期可靠的超额收益(例如远足),有些通过配置QDII等获取大类资产配置收益(例如简慢投资组合),也有产品通过配置量化基金(例如大圣三打新股精)。根据股票型投顾产品的历史业绩和持仓构造优秀高风险基金组合。组合超额较为优异。优秀高风险基金组合的分年绩效,每年均为显著正超额,2019年至今年化收益率为19.23%(基准7.30%),年化收益波动比1.1(基准0.59)。

点击文末阅读原文(提取码请联系开源金工团队成员获取)

报告发布日期:2023-09-28

01

历史回顾:基金投顾业务四年来发展稳健

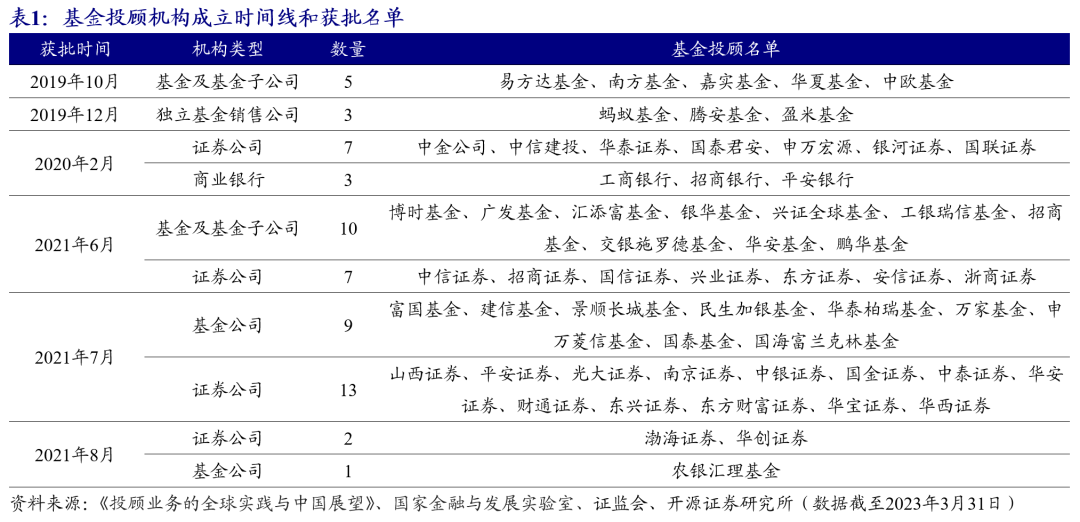

2019年10月启动基金投资顾问业务试点以来,基金投顾业务发展受到了市场各方的认可与支持。截至2023年3月底,共有60家机构纳入试点,基金投顾业务服务的资产总规模1464亿元,客户总数524万户。

基金投顾业务经过近4年的发展,规模增速较高,整体规模与公募FOF规模差距缩小。基金投顾通过投资者教育等形式,帮助基民减少非理性交易,以期获得资本市场的长期收益。截至2023年3月31日,公募基金投顾业务规模与公募基金FOF的规模差距缩小至430亿元。

本篇文章,我们根据天天基金以及且慢上共453只基金投顾产品为分析样本,解析其业绩、持仓特征,以期从绩优投顾产品中借鉴其组合构建思路。

本篇文章,我们根据天天基金以及且慢上共453只基金投顾产品为分析样本,解析其业绩、持仓特征,以期从绩优投顾产品中借鉴其组合构建思路。

02

投顾概览:基金投顾产品百花齐放,不同策略各显神通

2.1、布局:固收+及股票型投顾产品为主,特色产品越来越多

从基金投顾产品定位来看,基金投顾产品目标多为在控制回撤的基础上取得较高收益。分不同类型的投顾产品来看。

(1)纯债型投顾(权益中枢0%):产品定位多为货币增强型投顾产品,一般使用货币市场基金打底,采用各类纯债债基增强收益;

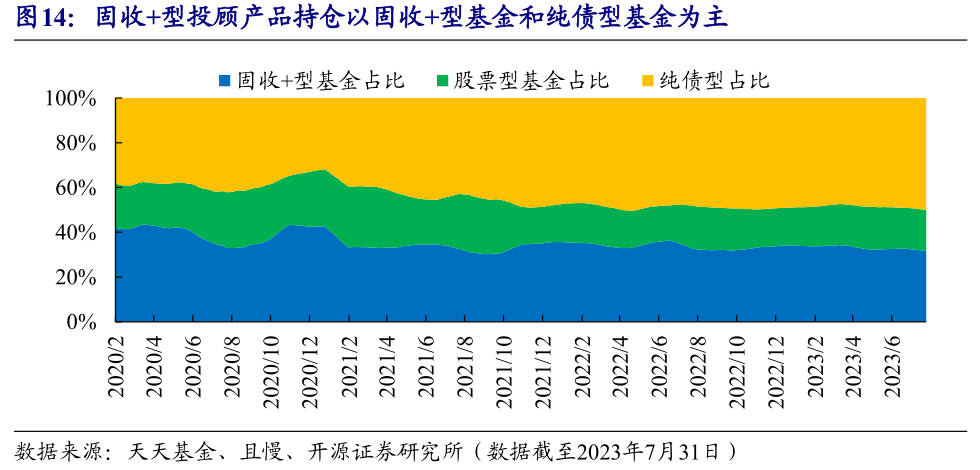

(2)固收+型投顾(权益中枢0~20%):使用各类纯债债基打底,采用红利低波、均衡等权益基金或固收+基金进行收益增强;

(3)股债混合型投顾(权益中枢20~70%):整体通过优选股基和债基,并根据大类资产配置观点调整各类资产比例和行业比例;

(4)股票型投顾(权益中枢70%+):有比较基准为行业主题、风格、QDII型的股票型投顾产品,也有偏好指数基金产品的股票型投顾产品,更多的还是精选股基作为配置。

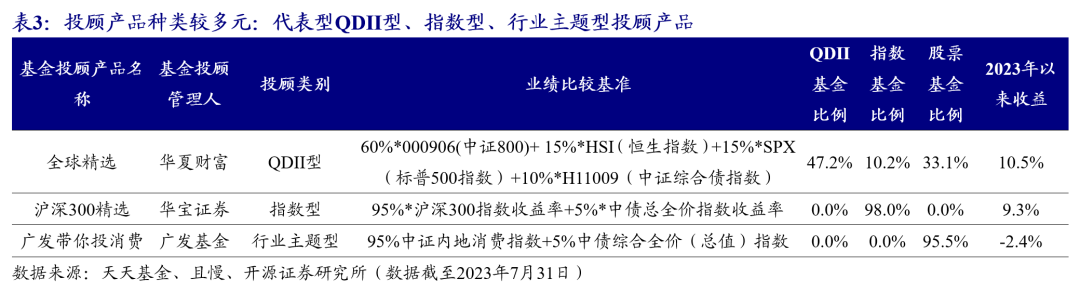

股票型基金投顾产品类型最为丰富,为了迎合不同投资者投资需求,投顾产品除了包括全市场选基型投顾产品,还囊括了全球资产配置型投顾产品(QDII型投顾产品)、行业主题型投顾产品、带有成长价值等风格特征的投顾产品等,其中QDII型基金投顾产品数量共10个,行业主题型投顾产品数量共24个。此外,还有部分投顾产品定位为宽基指数增强,或使用指数基金构建投资组合。

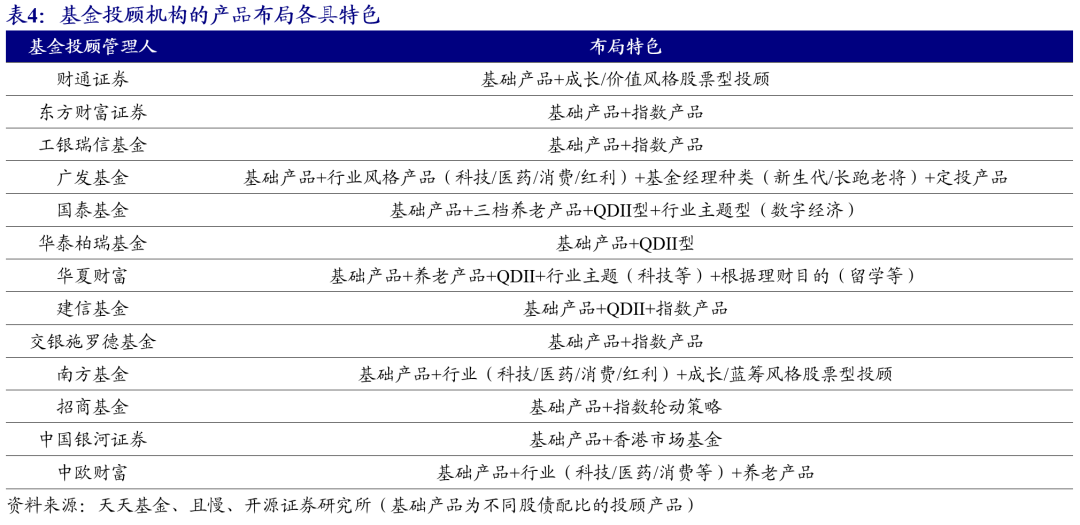

基金投顾机构以公募基金及其财富子公司、券商和三方平台为主,其对投顾产品布局各具特色。除了不同股债配比的投顾产品以外,部分基金投顾公司还根据行业偏好、市场偏好,布局了行业主题型投顾产品、QDII型投顾产品、各风格投顾产品,部分公司根据理财目的,布局了场景化投顾产品,如养老型投顾产品和留学储备型投顾产品。

2.2、 持仓分析:券商系、三方系投顾产品策略更多元

虽然投顾产品具有“三分投、七分顾”的特征,然而“投”也是投顾产品不可或缺的部分。本节从投资的角度出发,考察投顾产品持仓具备怎样的特征,进而分析其投资策略。

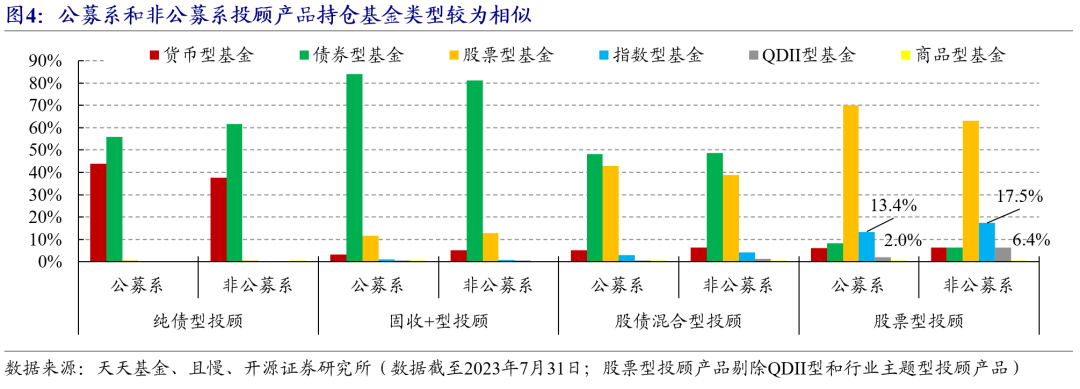

我们将投顾产品按投顾主理人类别,分为公募系投顾产品和非公募系投顾产品,原因是两类投顾主理人具有不同的投资特点。非公募系投顾机构包括盈米基金、券商系等,这些机构很多带有大V的IP特征,产品特点更加鲜明。

从持基偏好来看,公募系和非公募系在持仓基金种类较为相似,主要区别在于股票型投顾产品。非公募系股票型投顾产品(剔除QDII型、行业主题型投顾产品)持有指数型和QDII型基金的比例较高,公募系和非公募系投顾产品持有指数型基金比例分别为13.4%和17.5%,公募系和非公募系投顾产品持有QDII型基金比例分别为2.0%和6.4%。

近年来,公募系投顾产品策略丰富度有所提升。公募系投顾产品持有指数型基金和QDII型基金的比例有所上升,尤其是指数型基金,其平均持有比例从2023年年初的10.5%上升至2023年7月31日的13.4%。原因是2023年宽基指数基金和QDII型基金走势相对强势,也体现了公募基金策略丰富度逐渐提升。

2.3、 调仓行为:投顾产品调仓行为并非完全理性

本节介绍投顾产品的调仓动作是否有效,仅对股票型和股债混合型投顾产品调仓行为进行探究,且筛选权益仓位超过70%的持仓基金[1]。本节将调仓动作分为调入、调出和不变三种类型。调入动作是指投顾产品新调入基金或基金权重增加值超过2%,调出动作是指投顾产品清仓基金或基金权重减少值超过2%,其余动作定为不变。

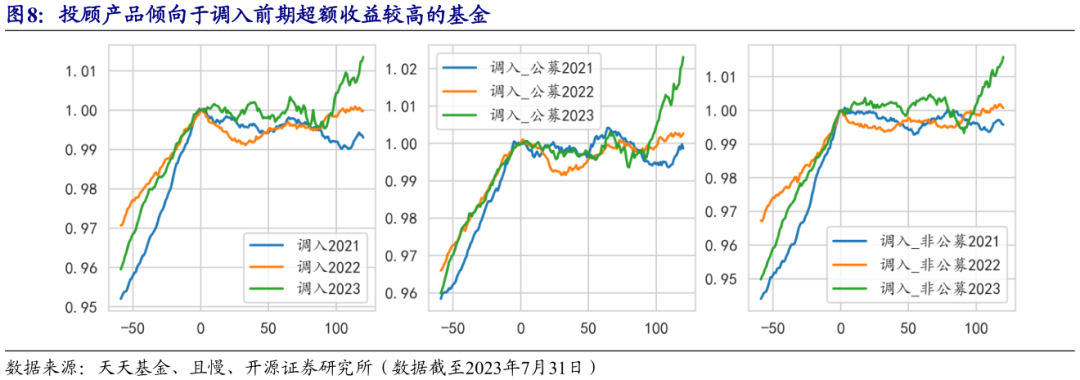

关于调入行为,投顾产品倾向于调入前期超额收益较高的基金,然而调入后基金短期超额收益不明显。图8说明,2021至2023年,投顾产品调入基金前3月和前1月平均超额收益均为正,截至2023年7月31日,2023年调入基金前3月超额收益达到4.3%,这一现象在公募系和非公募系投顾产品中均存在。调入后基金短期超额收益基本在0%左右,长期超额收益在2023年显著为正(2.3%),在其他年份并不明显,公募系投顾产品长期平均超额收益略领先非公募投顾产品。

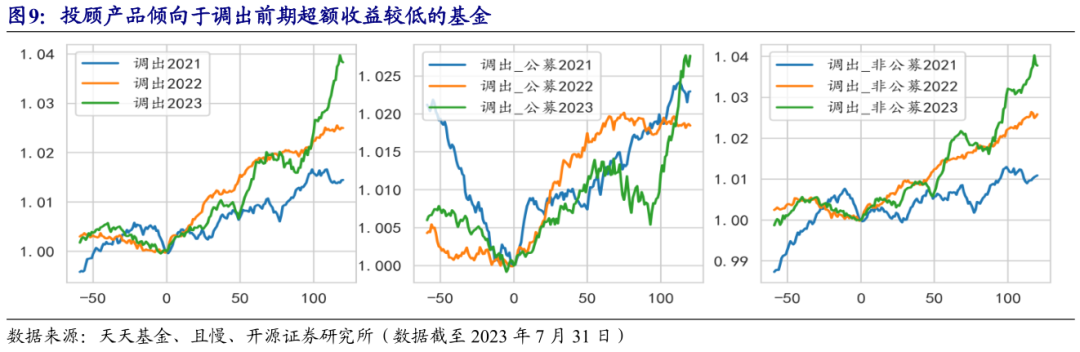

关于调出行为,投顾产品倾向于调出前期超额收益较低的基金,然而这些基金调出后短中长期均存在超额收益。从图9可以发现,公募投顾产品2021-2023年投顾产品调出基金前3月和前1月超额收益显著为负,说明公募投顾产品倾向于调出绩效一般的基金。对于所有投顾产品,被调出基金在各年份均呈现较强的短、中、长期超额收益,截至2023年7月31日,2023年基金调出后短期、中期、长期平均超额收益分别为0.1%、1.3%、2.8%。

总结以上三种调仓行为,投顾产品的调入和调出行为并不一定理性,往往买高卖低,但是投顾产品选择继续持仓的基金未来呈现一定超额收益。即投顾产品倾向于调入历史绩优基金,然而这些基金未来超额收益并不明显;投顾产品倾向于调出历史绩效一般的基金,然而这些基金未来呈现出一定的超额收益;投顾产品选择继续持仓的基金未来往往也存在一定超额收益。

2.4、 业绩比较:2022年三季度以来,股票型投顾产品相对885001指数超额较为明显

四种类型投顾产品整体业绩一般。截至2023年7月31日,纯债型、固收+型、股债混合型和股票型投顾产品2023年收益中位数分别为1.9%、2.5%、0.9%和0.4%,同期万得偏股混合型基金指数收益为-2.66%,纯债债基收益为2.31%。

将股票型投顾产品业绩(剔除行业主题型和QDII型投顾产品)与Wind偏股型基金指数进行比较,2022年7月以来,股票型投顾产品相对Wind偏股型基金指数超额较为明显。

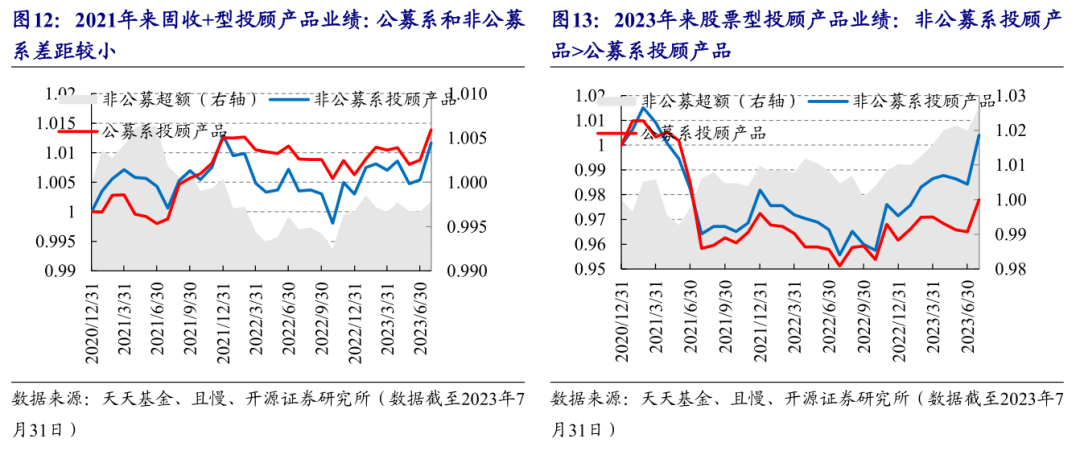

接下来,探究公募系和非公募系投顾产品的业绩差异。考虑到不同产品权益仓位不同,为了保证各产品收益可比性,计算各个产品超额收益,按月对各产品超额收益取中位数,合成该类投顾产品超额净值。超额收益基准为根据投顾产品底层股债比例,对基金指数(885001.WI)和债券指数(930609.CSI)进行加权。

对于固收+投顾产品,公募系和非公募系投顾产品业绩差距较小,2021年至今公募系投顾产品相对非公募系投顾产品年化超额收益仅为0.08%;对于股票型投顾产品,2021年和2022年公募系和非公募系投顾产品业绩差距较小,2023年非公募系相对非公募系投顾产品存在稳定超额,原因是2023年指数型基金和QDII型基金持续存在超额收益,2021年至今公募系投顾产品相对非公募系投顾产品年化超额收益为-1.02%。

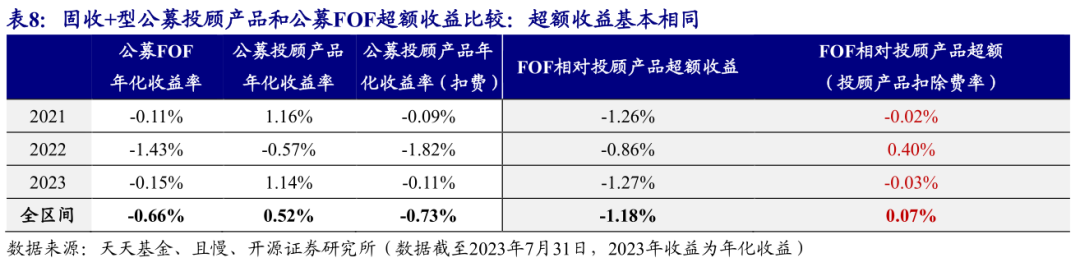

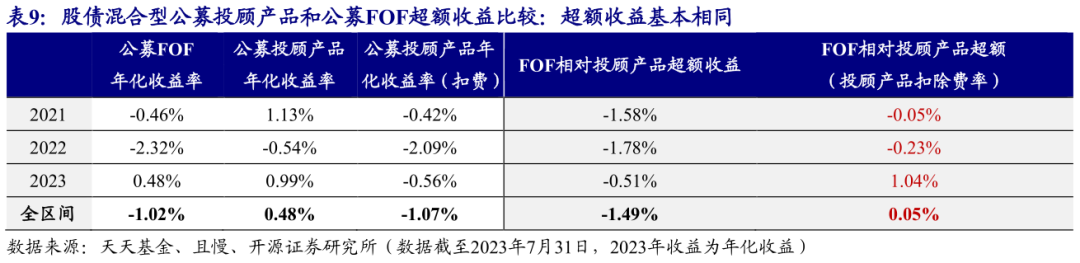

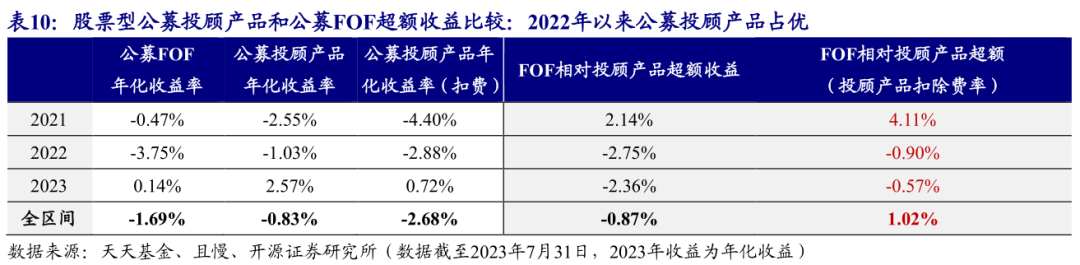

接下来,比较公募系投顾产品和公募FOF产品业绩。同样的,为了保证各产品收益可比性,计算各个产品超额收益,合成该类投顾产品超额净值。由于投顾产品报送收益多数属于费前净值,我们在投顾产品披露收益基础上扣除一定费率。我们按照FOF产品半年报和年报穿透后股票仓位划分公募FOF类别(划分标准同投顾产品),共分为固收+型、股债混合型、股票型三种类型,由于没有纯债型公募FOF,因此仅对这三类公募FOF产品和公募系投顾产品进行比较。

对于股债混合型公募投顾产品和公募FOF,整体上两者收益差距较小,2023年固收+型公募FOF略领先公募投顾产品。截至2023年7月31日,2021年以来公募FOF相对公募投顾产品年化超额收益为0.05%。

对于股票型公募投顾产品和公募FOF,2022年以来公募投顾产品领先公募FOF。截至2023年7月31日,2022年和2023年公募FOF相对公募投顾产品年化超额收益分别为-0.90%和-0.57%。

03

见贤思齐:绩优固收+型投顾产品的筛选和组合构建

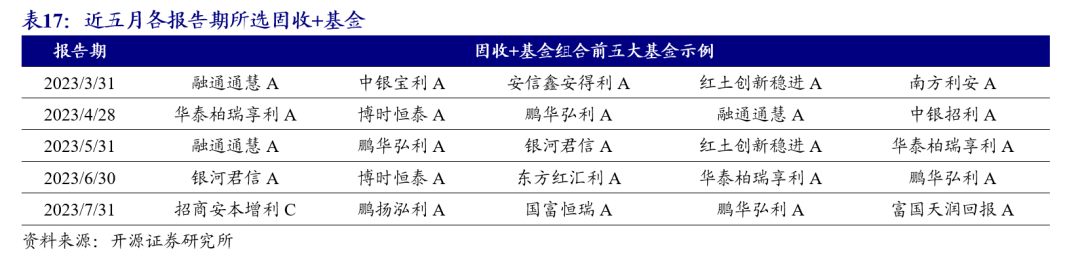

3.1、筛选方法:参考固收+型投顾产品的固收+基金的配置偏好

3.2、绩优产品解析:不同绩优固收+型投顾产品持仓侧重不同

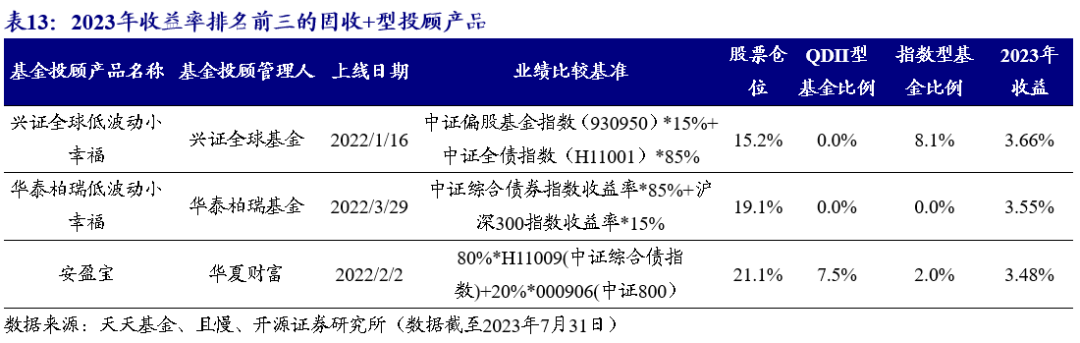

绩优固收+型投顾有什么特点呢?由于公募系固收+型投顾与非公募系固收+型投顾在选基偏好上存在差异,筛选2023年收益率居前的固收+型投顾产品,分别为兴证全球低波动小幸福、华泰柏瑞低波动小幸福、安盈宝(现名全球固收+)。

从持仓看兴证全球低波动小幸福采取“中长债基金+股票基金”的策略。除了万家鑫璟纯债和易方达信用债等债基。受益于投顾产品在个人账户购买基金的规则,投顾产品可以买入限制申购的绩优固收基金。相对于非公募系投顾产品,归属于公募系的兴证全球低波动小幸福更偏好大基金公司债基。

权益部分为4只股票型基金,不含固收+基金,分别为两只指数增强基金和两只TMT行业主题基金,采用指数增强基金打底、行业主题基金贡献弹性的策略。

该投顾产品超额收益基本由股票型基金贡献,其中截至2023年7月31日,2023年兴全商业模式优选、兴全沪深300指数增强和交银数据产业相对Wind偏股混合型基金指数超额分别为7.4%,4.7%和3.0%,三只基金2023年共贡献超额0.74%。

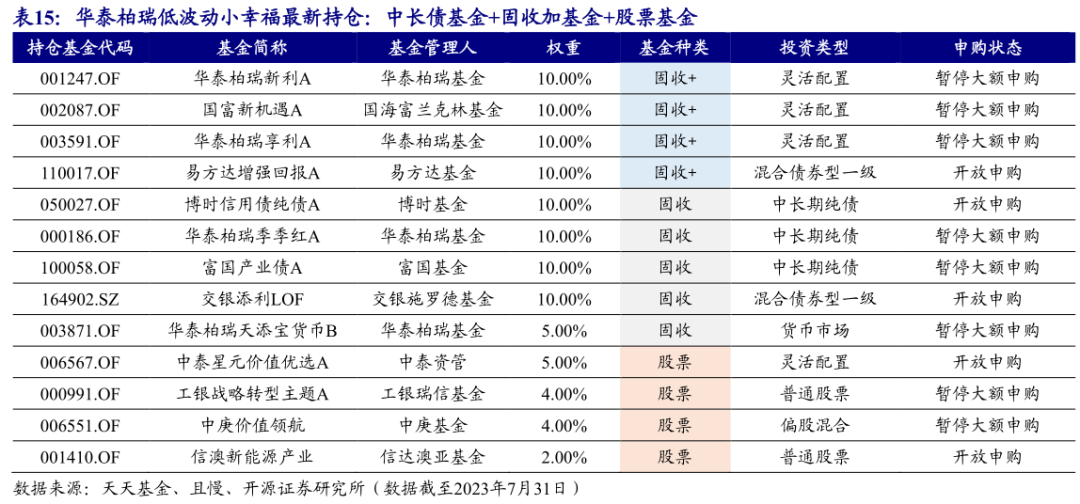

从持仓看华泰柏瑞低波动小幸福采取“中长债基金+固收加基金+股票基金”的策略。与兴证全球低波动小幸福类似,债券持仓以中长期纯债为主,债基的申购状态基本为暂停大额申购。

权益部分为4只固收+基金和4只股票型基金,股票型基金部分用三只价值风格基金打底,一只新能源行业主题基金作为弹性仓位,三只价值型基金持仓相似度较低,但带有显著的价值风格;固收+基金部分由两只绩优本公司固收+基金和两只全市场绩优固收+基金组成。

该投顾产品超额收益来源较为分散,截至2023年7月31日,2023年股票基金部分中庚价值领航、中泰星元价值优选A相对Wind偏股型基金超额分别为4.5%和1.9%,两只基金在2023年贡献超额0.29%;固收+基金部分华泰柏瑞享利A、易方达增强回报A和华泰柏瑞新利A相对基准超额分别为1.9%、1.6%和1.3%,三只基金2023年共贡献超额0.48% 。

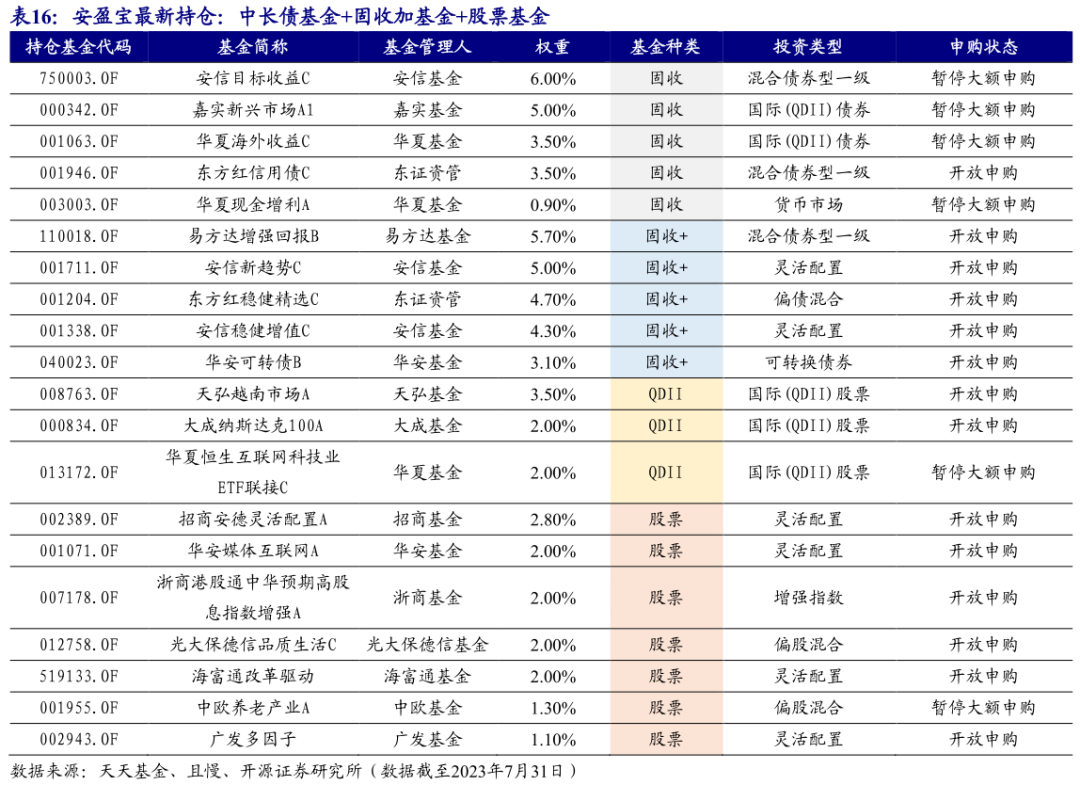

安盈宝(现名全球固收+)持仓基金种类较为多元,包括了固收基金、国际(QDII)债券基金、固收+基金、可转债基金、主动权益基金、指数增强基金、国际(QDII)股票基金。债券持仓以中长期纯债为主,债基的申购状态基本为暂停大额申购。权益部分基金较为多元,包括了行业主题型基金、价值风格基金等。

截至2023年7月31日,2023年该投顾产品超额收益集中在QDII型股票基金,2023年大成纳斯达克100联接A、天弘越南市场A相对Wind偏股混合型基金指数超额分别为50.1%和23.6%,2023年两只基金共贡献超额1.62%。其他超额较高的持仓基金包括股票型基金中的中欧养老产业A(7.9%),固收+基金中的华安可转债A(3.1%),和固收基金中的安信目标收益A(1.7%)。

(2)对于每个基金投顾产品,计算第一步筛选出基金最近10个月平均超额收益和平均超额最大回撤,构造投顾产品选基能力,并转化为分位数;

(3)对于固收+基金,筛选持有该基金的固收+型投顾产品,对投顾产品的选基能力取均值,即得到“绩优投顾特有持仓因子”。

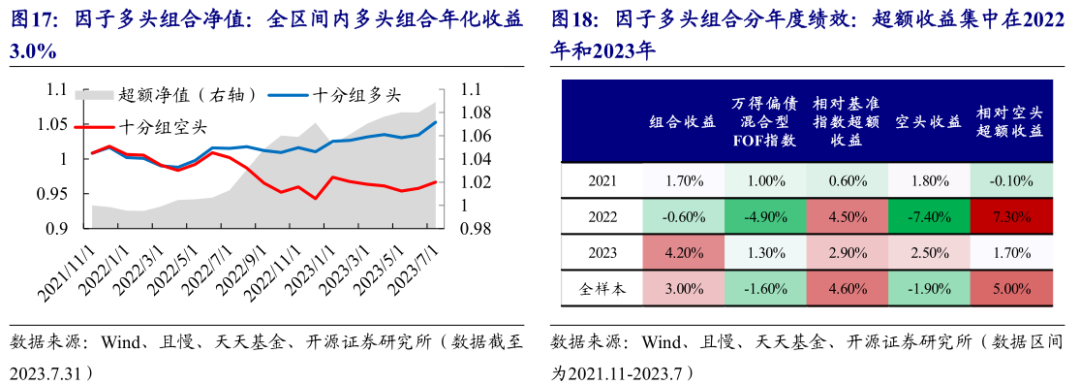

从因子绩效来看,全区间内(2021.10.31-2023.7.31)因子RankIC均值为5.5%,多头组合的年化收益率为3.0%,相对空头超额年化收益率5.00%。分年度来看,2021年到2023年的年度收益分别为1.70%、-0.60%和4.20%,相对空头超额收益分别为-0.10%、7.30%、1.70%,超额收益集中在2022年和2023年。

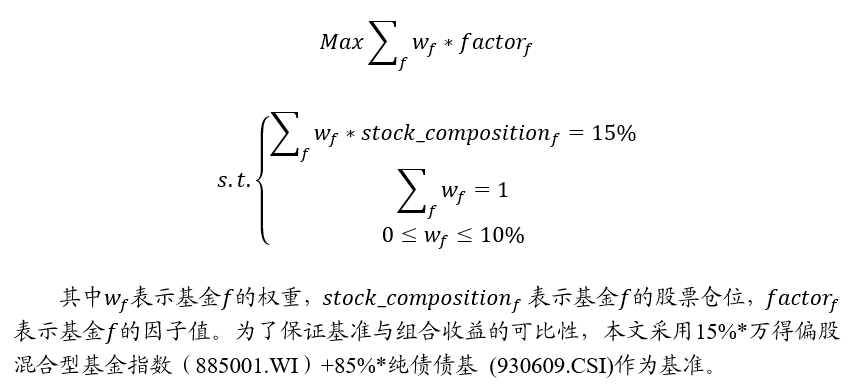

进一步,为了排除权益仓位对因子效果的影响,我们构造股票仓位为15%的固收+基金组合。对于基金权重,我们以最大化组合的综合因子为目标函数,在控制单只基金的持仓权重不超过10%且股票总仓位等于15%的情况下,进行优化函数的求解。

04

博采众长:绩优股票型投顾产品的筛选和组合构建

股票型投顾产品种类是四种类型中最多的一种(图3),近年股票型投顾产品越来越多,除了业绩基准为宽基指数及股票型基金指数外,也有不少投资海外QDII及行业风格类的投顾产品(例如国联证券的萌萌的海外,广发基金的广发带你投科技等)。本节,我们的分析对象仅限于业绩比较基准为非行业主题/风格/QDII类的股票型基金投顾产品。

4.1、筛选方法:绩优股票型投顾产品的筛选方法

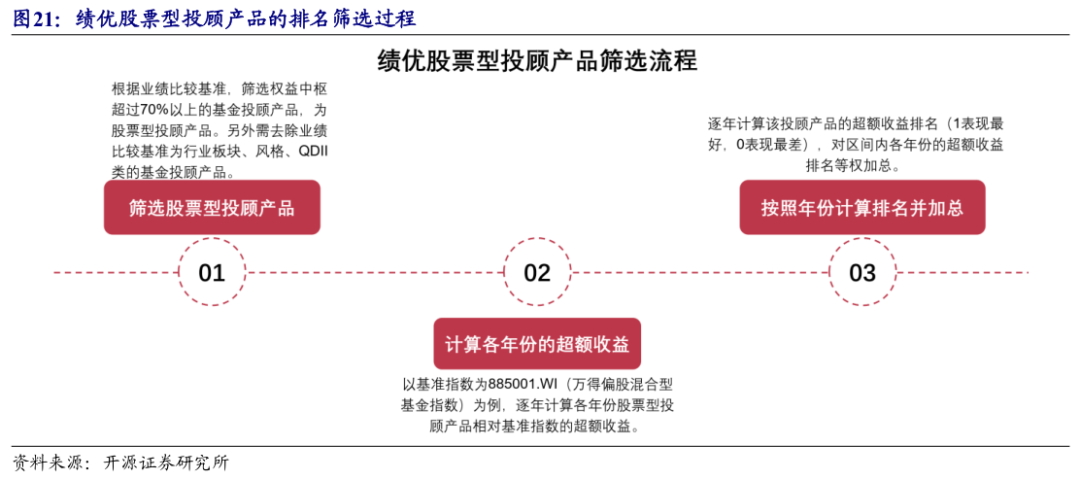

如图21所示,我们对股票型投顾产品,逐年计算超额业绩的排名分位,等权加总,得到绩优股票型投顾产品。

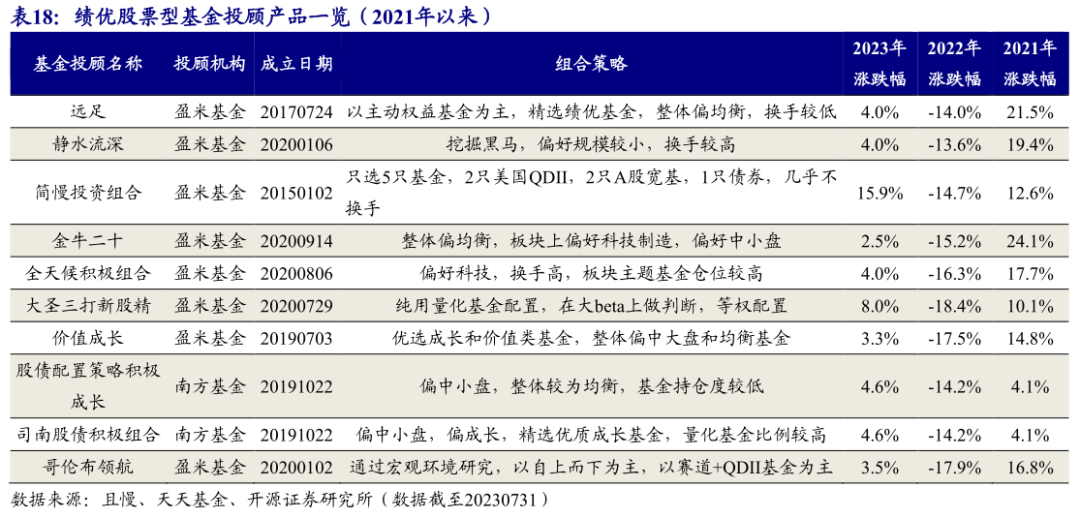

2021年以来,按照分数排名居前的十只为(表18):远足、静水流深、简慢投资组合、金牛二十、全天候积极组合、大圣三打新股精、价值成长、股债配置策略积极成长、司南股债积极组合、哥伦布领航。

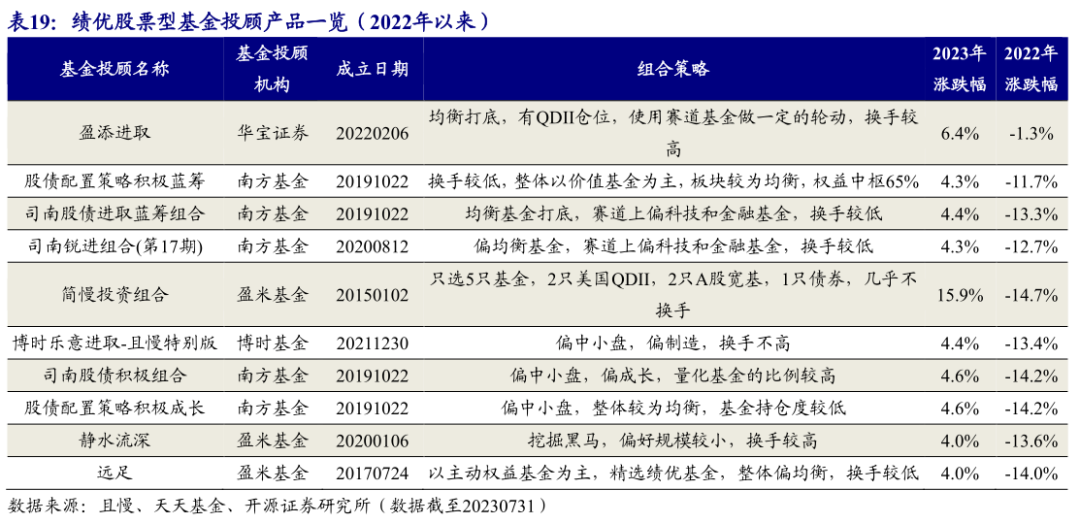

2022年以来,按照分数排名居前的十只为(表19):盈添进取、股债配置策略积极蓝筹、司南股债进取蓝筹组合、司南锐进组合(第17期)、简慢投资组合、博时乐意进取-且慢特别版、司南股债积极组合、股债配置策略积极成长、静水流深、远足。

从表18和表19可以看到,绩优股票型投顾产品,策略方法大有不同。有些产品通过精选绩优主动权益基金获取长期可靠的超额收益(例如远足),有些通过配置QDII等获取大类资产配置收益(例如简慢投资组合),也有产品通过配置量化基金(例如大圣三打新股精)。

4.2、筛选方法:绩优股票型投顾产品的筛选方法

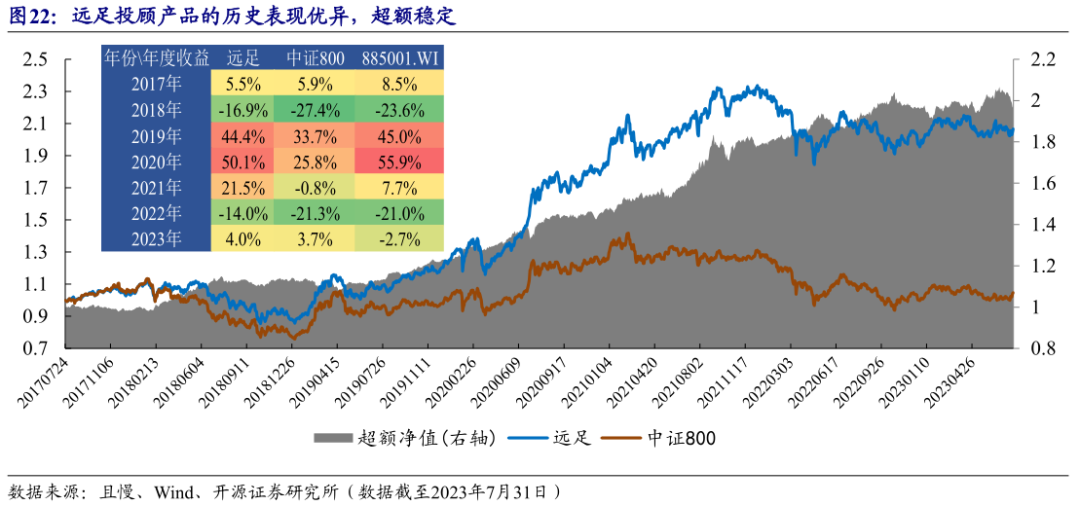

业绩特征:自成立以来,远足投顾组合相对基准指数的超额收益明显,战胜中证800的季度胜率为79.2%,年化超额收益率为12.0%。2017年至2023年,远足组合穿越牛熊,各年份相对中证800的超额收益分别为:-0.5%(2017年)、10.5%(2018年)、10.7%(2019年)、24.3%(2020年)、22.2%(2021年)、7.3%(2022年)、0.3%(2023年),相对万得偏股型基金指数(885001.WI)的超额收益分别为:-3.1%(2017年)、6.7%(2018年)、-0.6%(2019年)、-5.8%(2020年)、13.8%(2021年)、7.0%(2022年)、6.7%(2023年)。

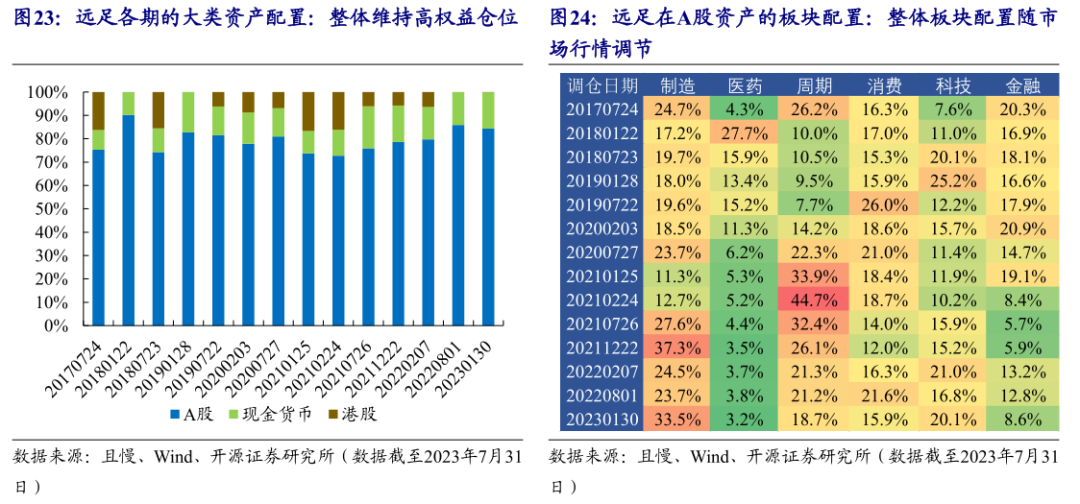

大类资产配置:通过各期调仓基金明细,我们穿透到底层资产观察各大类资产在时间上的变化,远足组合整体持续维持高权益仓位运行,前期的权益资产以A股和港股,但从2022年8月起基本只持有A股权益资产。

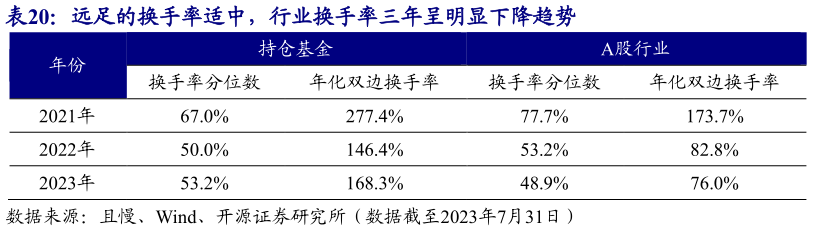

板块配置:远足在主要板块均有涉及,整体板块比例均衡,但也会根据市场行情调整,比如医药板块持续降低(截至2023年1月30日最新调仓日,医药板块持仓占比创新低),2021年提高了周期板块上的配置。

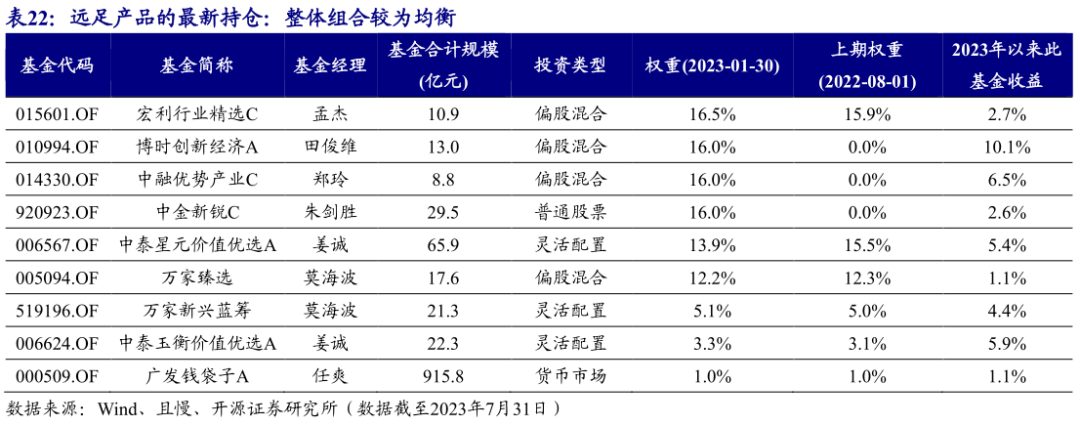

换手率:远足产品在持仓基金的换手率的分位,处于股票型投顾中间水平。近三年换手率有所下降。2021年时年化双边换手率达277.4%,处于同类(股票型投顾)产品中67%分位,2023年时年化双边换手率168.3%,处于同类产品的53.2%分位。在A股一级行业上的换手率,近三年有较大的下降,2021年在一级行业上的换手率达173.7%,而到2023年下降至76.0%。

持基贡献:远足产品精选绩优基金,成立以来收益正贡献居前基金(表21)包括:交银新成长(15.56%)、国富沪港深成长精选(14.63%)、平安智慧中国(11.23%)等。远足整体在选基上,获取得到的正收益贡献高于负收益,并且对优质基金持有的天数较长。

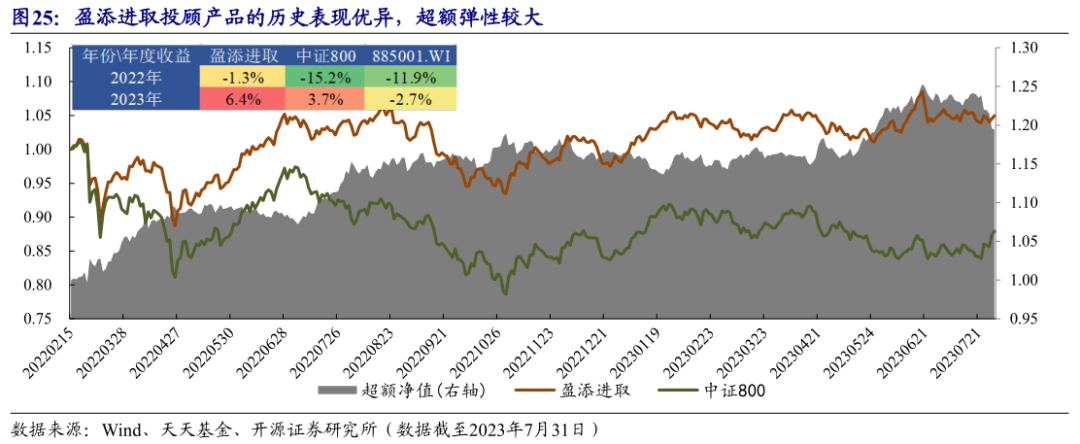

最新持仓:截至2023年7月31日,远足产品的最新持仓为宏利行业精选C(16.5%)、博时创新经济A(16.0%)、中融优势产业C(16.0%)、中金新锐C(16.0%)、中泰星元价值优选A(13.9%)、万家臻选(12.2%)、万家新兴蓝筹(5.1%)、中泰玉衡价值优选A(3.3%)、广发钱袋子A(1.0%)。

4.2.2、盈添进取:增配美股获得较大的收益,持仓换手较高

业绩特征:自成立以来,盈添进取投顾组合相对中证800指数的超额收益明显,战胜中证800的季度胜率为83.3%,年化超额收益率为12.3%。2022年至2023年,盈添进取相对中证800的超额收益分别为:14.0%(2022年)、2.6%(2023年),相对万得偏股型基金指数(885001.WI)的超额收益分别为:10.6%(2022年)、9.0%(2023年)。

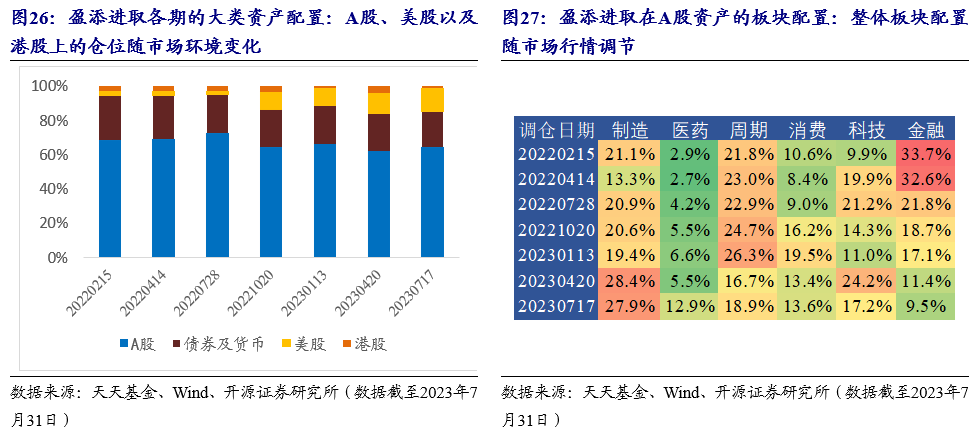

大类资产配置:通过各期调仓基金明细,我们穿透到底层资产观察各大类资产在时间上的变化,盈添进取组合自成立以来,权益仓位(A股+美股+港股)持续上行,但A股、美股以及港股上的仓位随市场环境变化,例如在2022年7月28日时,美股的仓位为2.1%,但2022年10月20日起,明显提升了美股的仓位至10.4%;港股的仓位在2023年4月20日为3.7%,但到2023年7月17日下降至1.1%。

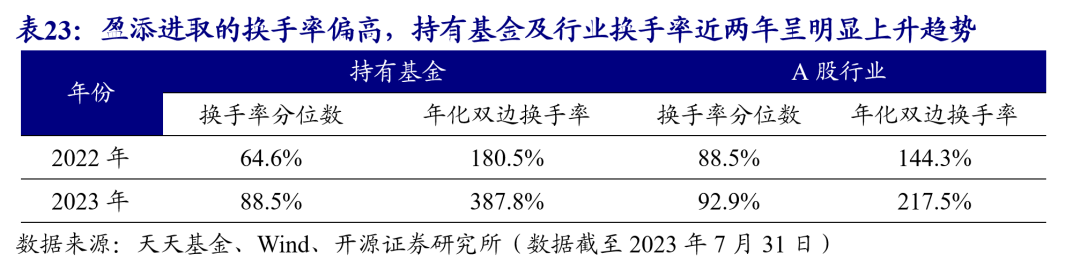

板块配置:盈添进取在板块上有一定的轮动,例如2023年以来明显增加了医药的配置,降低了周期板块的配置。

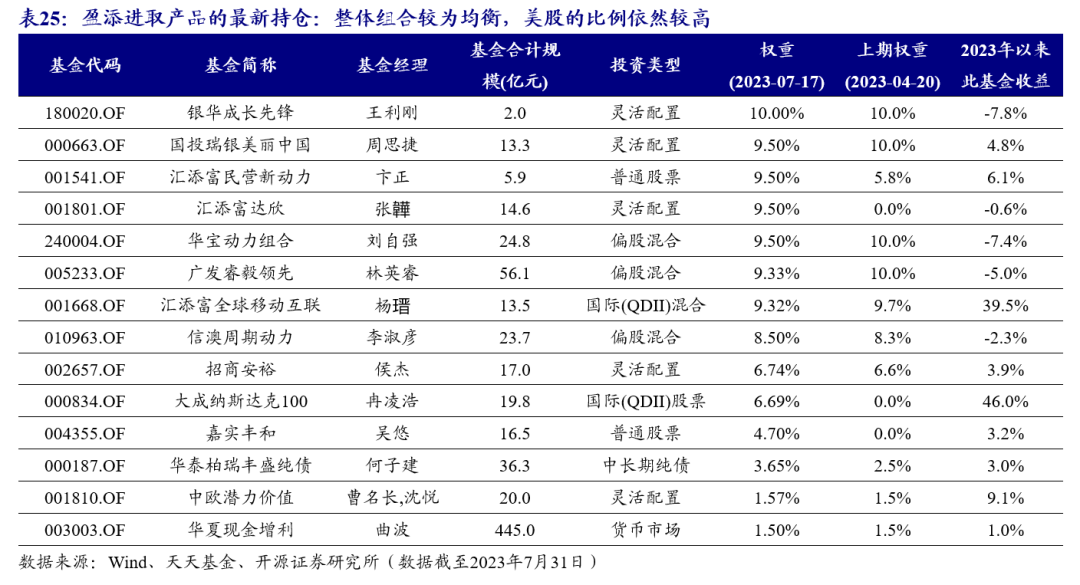

换手率:盈添进取产品在持仓基金的换手率的分位,处于股票型投顾的高分位。近两年换手率明显上升。2022年时年化双边换手率达180.5%,处于同类(股票型投顾)产品中64.6%分位,2023年时年化双边换手率上升至387.8%,处于同类产品的88.5%分位。另外在A股一级行业上的换手率,近两年也有明显的提升,2022年在一级行业上的换手率为144.3%,而到2023年提升至217.5%。

持基贡献:盈添进取产品注重大类资产配置,美股贡献较高。成立以来收益正贡献居前基金(表23)包括:汇添富全球移动互联(2.6%)、汇添富民营新动力(1.6%)、大成纳斯达克100联接(1.5%)等。

最新持仓:截至2023年7月31日,远足产品的最新持仓为银华成长先锋(10.00%)、国投瑞银美丽中国(9.50%)、汇添富民营新动力(9.50%)、汇添富达欣(9.50%)等。

4.3、组合构建:优秀高风险基金组合的构建

(1)回看过去N日(N=60),计算股票型基金投顾的超额收益(统一基准为885001.WI)和最大回撤,计算超额收益和最大回撤的排名分位,两者分数之和取前5名,为绩优股票型基金投顾组合;

(2)根据前5名的绩优股票型基金投顾组合的持仓进行合并,如若其为跟踪同一指数的被动ETF联接,则将其合并;

(3)剔除权重过小的基金(3%以下),再对其权重合并归一化;

(4)根据重构后的持仓,计算优秀高风险基金组合。

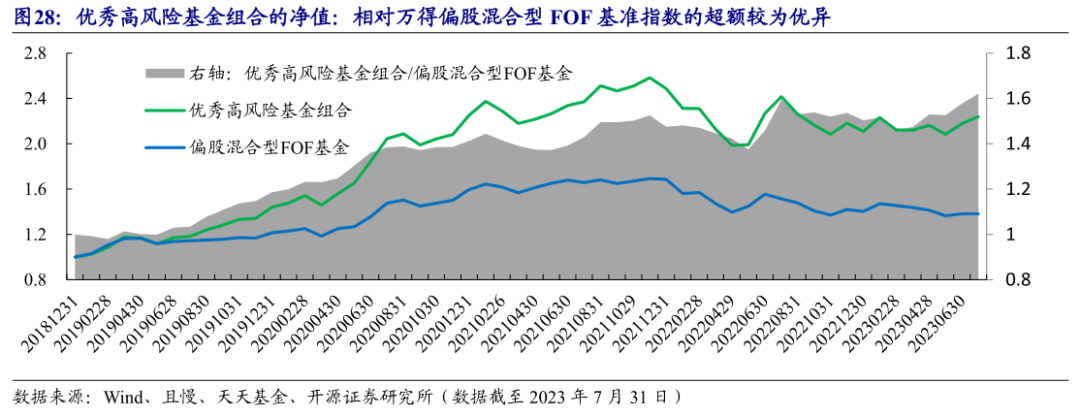

图28为优秀高风险基金组合和万得偏股混合型FOF基准指数的净值表现,从中可以看到其超额较为优异。表25为优秀高风险基金组合的分年绩效,每年均为显著正超额,2019年至今年化收益率为19.23%(基准7.30%),年化收益波动比1.1(基准0.59)。

05

风险提示

模型测试基于历史数据,市场未来可能发生变化。本报告不构成对基金投顾产品的投资建议,基金投顾的历史业绩不代表未来收益。

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所副所长、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。系列代表研报《开源量化评论》、《市场微观结构》、《开源基金研究》,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛奖分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名;2022年获金牛奖最佳金融工程分析师、Wind最佳路演分析师。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊/陈威/蒋韬。

本篇文章来源于微信公众号: 建榕量化研究