大容量国证2000增强策略——德邦金工小市值专题之三

摘要

投资要点

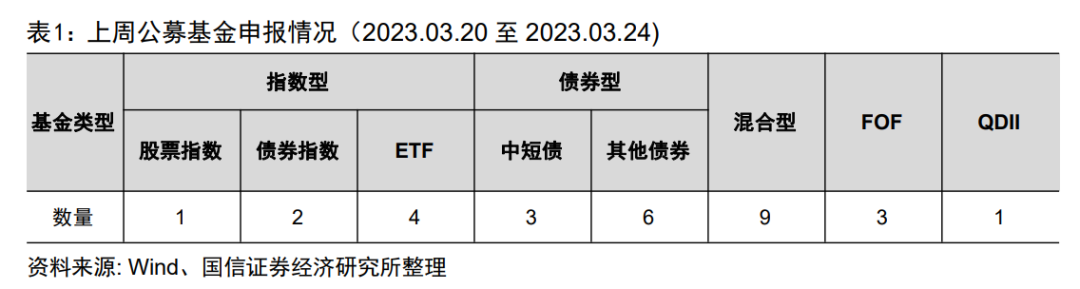

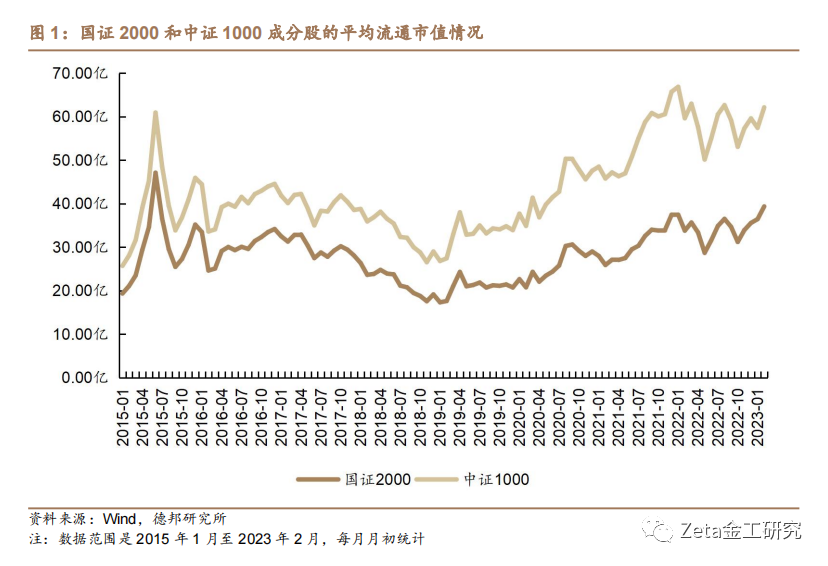

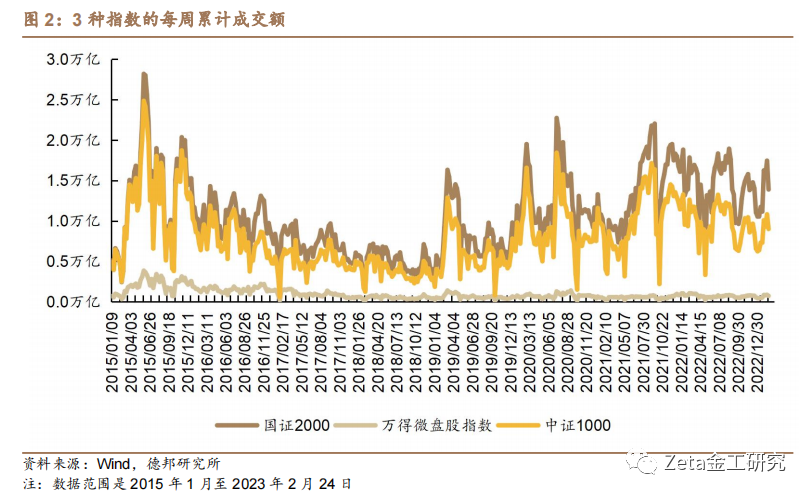

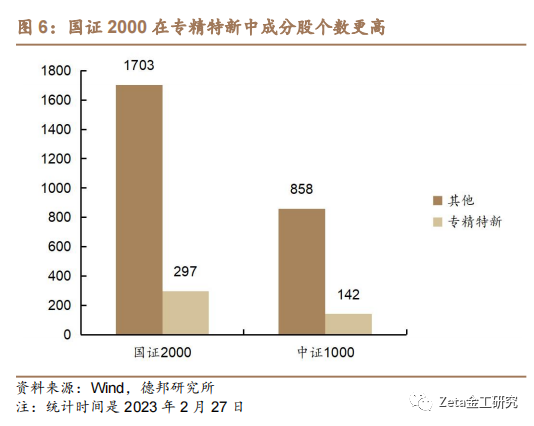

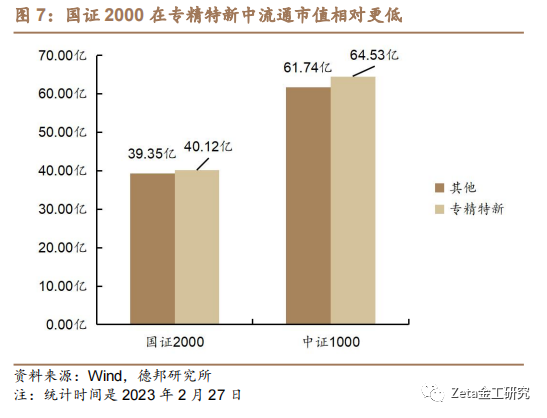

国证2000成分股适合作为小市值风格增强策略的基准股票池。1)相比中证1000,国证2000更代表小盘风格:2月初平均流通市值为39.34亿,同期中证1000为62.12亿;2)国证2000策略容量更大,成分股比中证1000多一倍,且每周累计成交金额基本在中证1000和微盘股指数上方;3)国证2000更贴合“专精特新”。涵盖的专精特新股票数量更多(国证2000为297只,中证1000为142只),流通市值更低(国证2000为40.12亿,中证1000为64.53亿)。国证2000包含更多的成长、“小而精”的制造业企业。

小市值策略的收益来源主要是捕捉“规模溢价”效应,“规模溢价”效应在国证2000成分股内十分明显。使用规模因子对国证2000成分股分组回测,2019年以来组1到组5的超额年化收益率分别是-1.6%、-4.5%、3.5%、6.9%和12.1%,多头组超额收益较高,但并非完全单调。我们认为可以结合机器学习因子来增强国证2000小市值投资策略的稳定性。

机器学习模型在国证2000指数内增强的效果,机器学习残差因子、反转因子和复合因子分组回测都具有稳健的单调性。多头组超额年化收益分别为9%,10.5%和10.8%。对复合因子收益归因分析,风格贡献2.88%,行业贡献0.77%,其余7.22%为特质选股能力贡献。

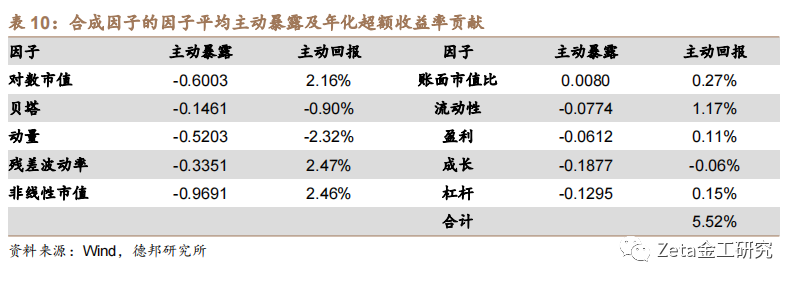

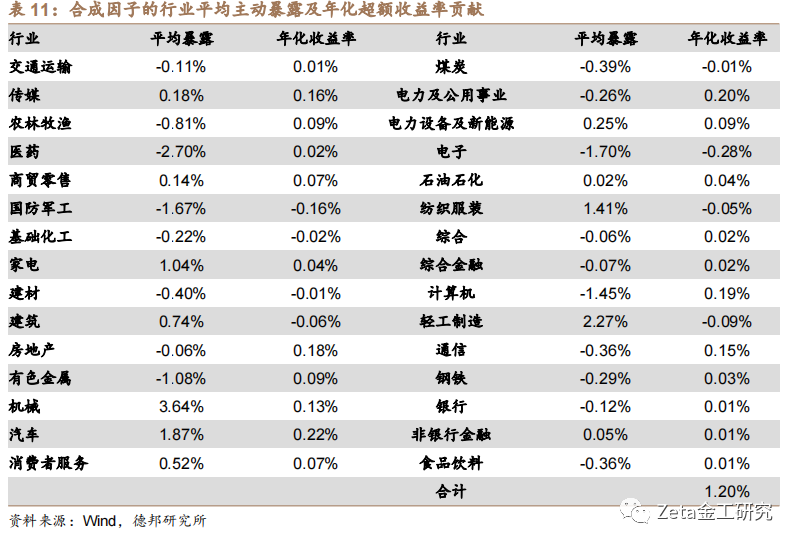

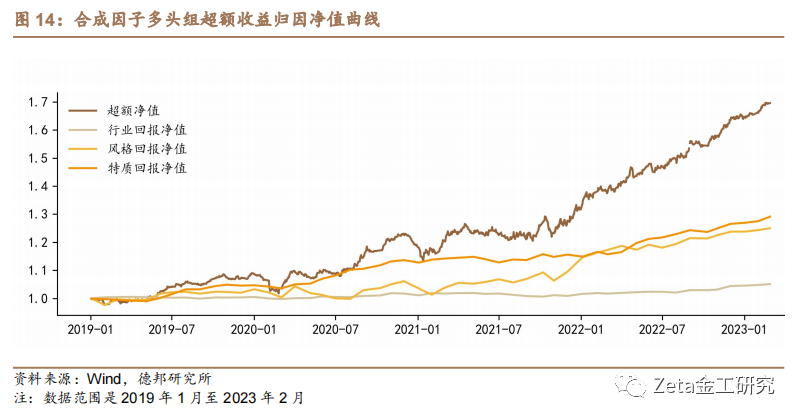

我们将机器学习复合因子与规模因子合成为新的选股因子,构建国证2000增强策略。机器学习超额收益能力并未能打败小市值策略,我们希望国证2000增强策略既暴露于小市值风格,还具有更稳定的收益单调性。因此,我们将机器学习复合因子与规模因子合成为新的选股因子。合成因子多头组的超额年化收益率为15.4%。其中风格贡献5.52%,行业贡献1.2%,其余8.69%均为因子特质选股能力贡献。国证2000增强策略更多的暴露于风格和行业,特质选股收益也大幅提高。

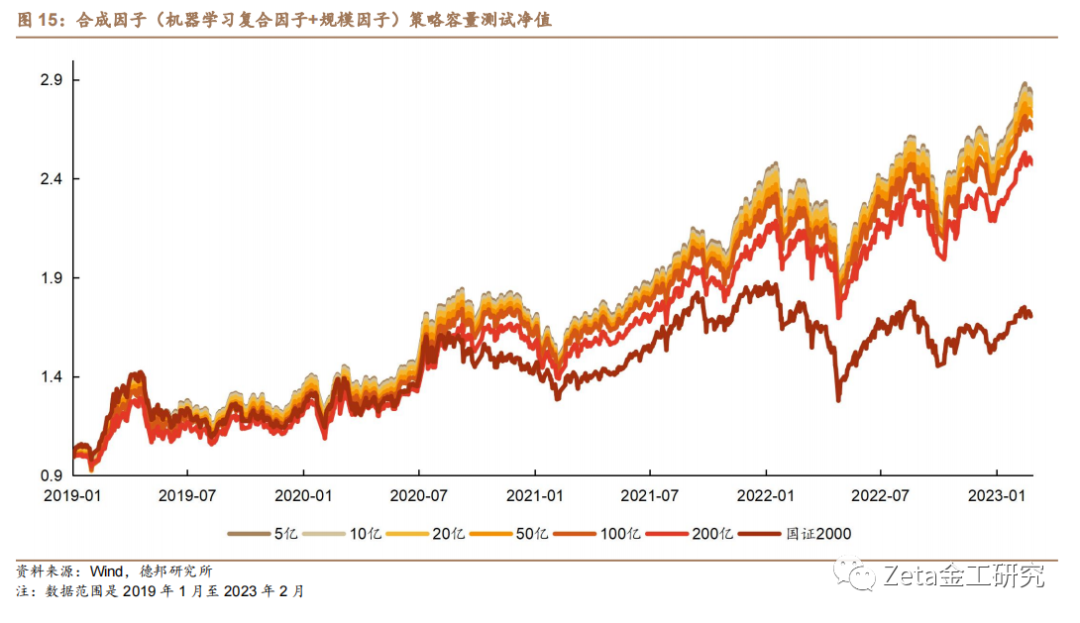

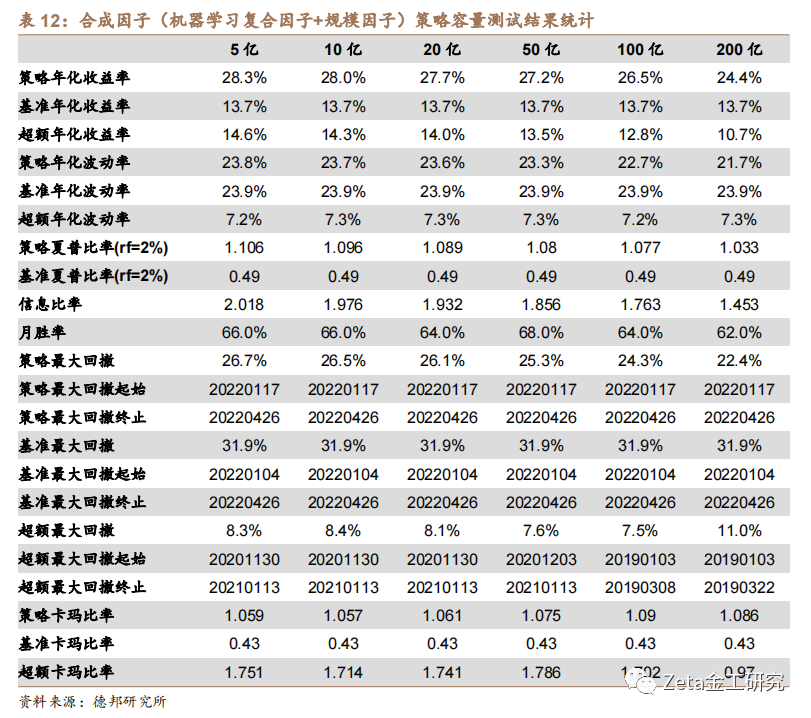

国证2000增强策略的资金容量在100亿左右。分别使用初始5亿、10亿、20亿、50亿、100亿和200亿资金规模回测,超额年化收益率分别是14.6%、14.3%、14%、13.5%、12.8%和10.7%。

风险提示

市场风格切换风险,市场波动风险,模型失效风险。

目 录

1. 国证2000

1.1. 更代表小盘风格

1.2. 更大的策略容量

1.3. 更典型的专精特新

2. 国证2000成分股因子有效性分析

2.1. Barra CNE 5 10因子表现

2.2. 规模因子表现——国证2000小市值策略

3. 机器学习模型

3.1. 计算特质收益率

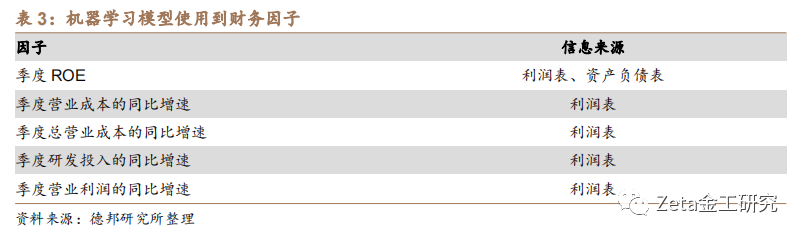

3.2. 挖掘财务因子

3.3. 机器学习残差因子

3.4. 机器学习反转因子

3.5. 机器学习复合因子

4. 国证2000机器学习策略表现

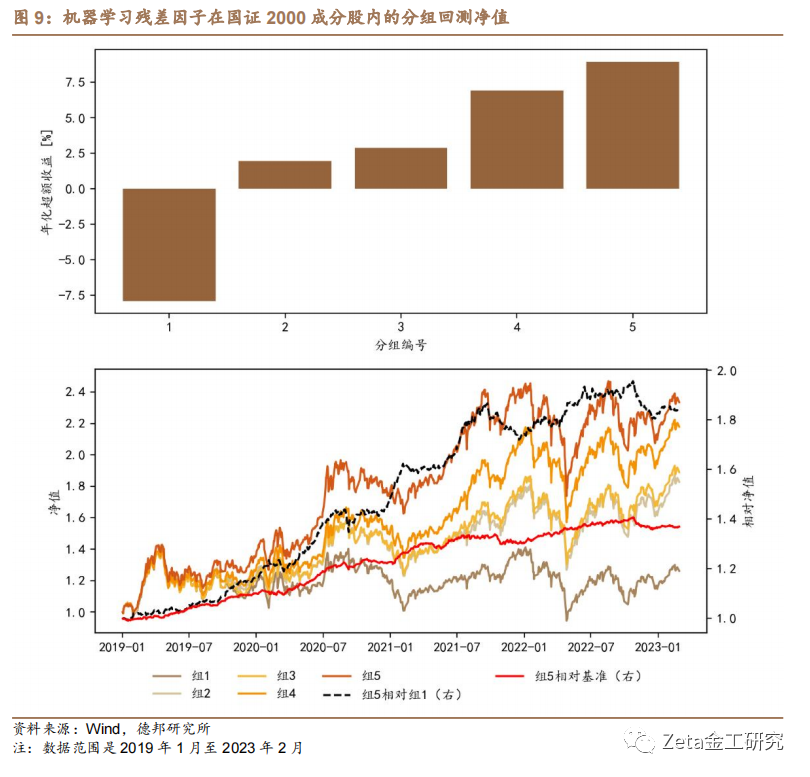

4.1. 国证2000机器学习15因子残差策略

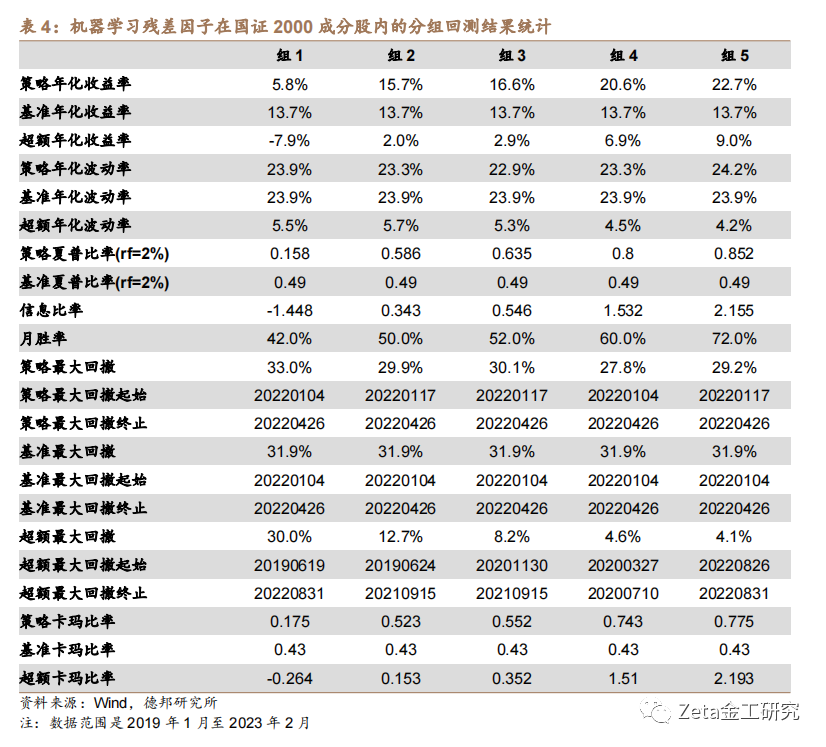

4.2. 国证2000机器学习15因子反转策略

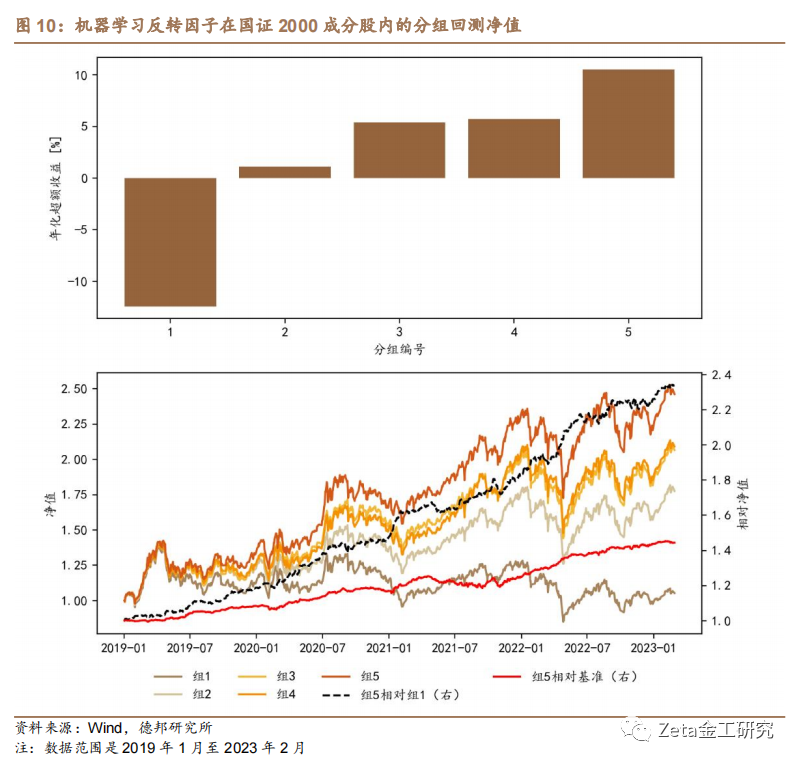

4.3. 国证2000机器学习15因子复合策略

4.4. 国证2000增强策略(合成因子:机器学习复合因子+规模因子)

4.5. 策略容量测试

5. 总结

6. 风险提示

信息披露

正 文

1.国证2000

国证2000指数(399303.SZ)由国证公司编制,是为反映A股市场小盘股票的价格变动趋势,按照市值和成交金额在市场中所占比例的综合排名,选取排名在1001及3000的股票构成的指数。即在扣除国证1000指数样本股后,选取市值和成交金额在市场中所占比例排名靠前的2000只股票作为成分股。国证2000指数具有典型的小盘风格。

1.1. 更代表小盘风格

国证2000指数成分股的流通市值相对更小,更能代表小盘股,如图1。2023年2月初国证2000成分股的平均流通市值是39.34亿,同期中证1000平均62.12亿。

1.2.更大的策略容量

国证2000拥有更大的策略容量。国证2000的2000只成分股比中证1000多一倍,且每周累计成交金额基本在中证1000和微盘股指数上方。如图2,2023年2月20日至2月24日,国证2000指数的成交金额为13891.44亿,中证1000 指数为9002.09亿,万得微盘股指数(8841431.WI)为721.91亿。

1.3.更典型的专精特新

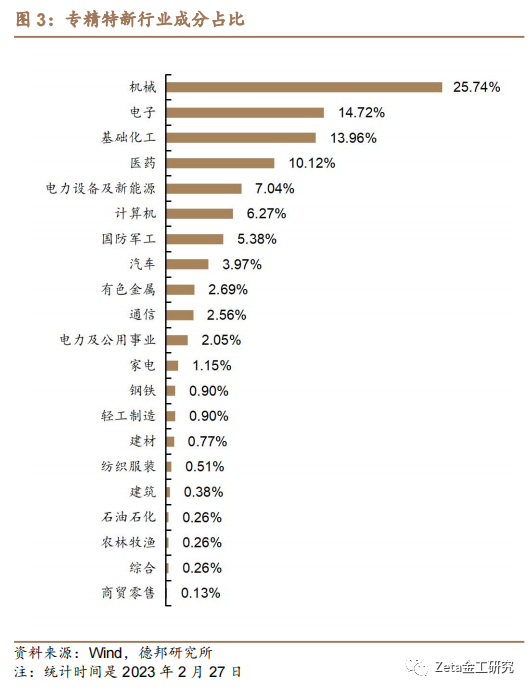

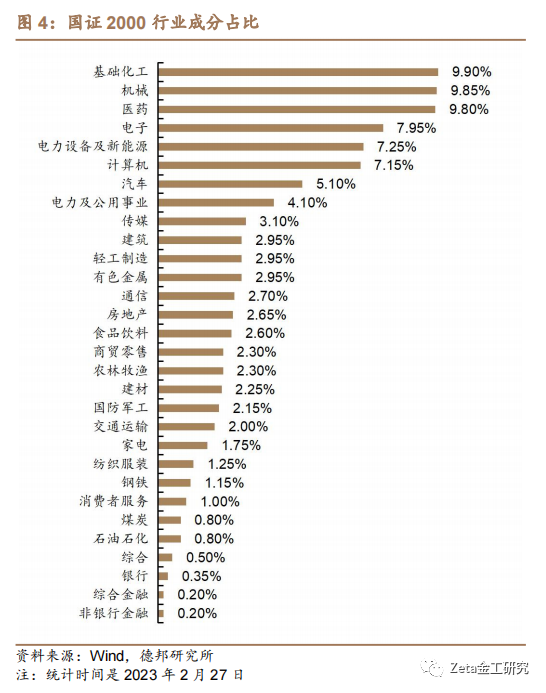

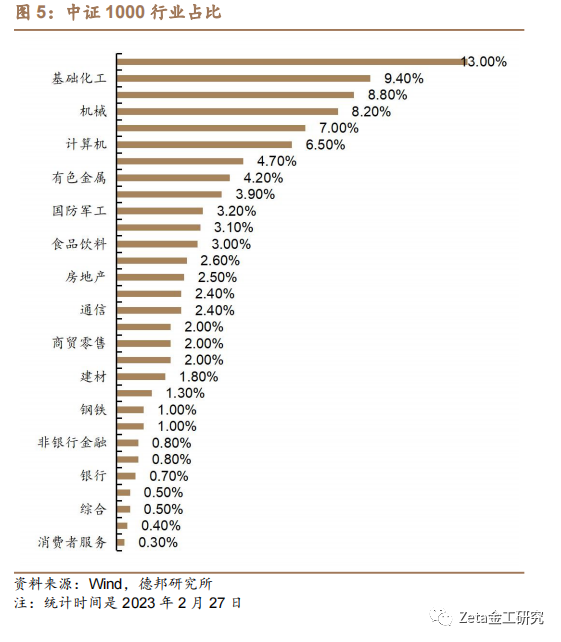

如图3、图4和图5,我们统计了2023年2月27日专精特新小巨人指数(8841451.WI)、国证2000指数、中证1000指数的中信一级行业成分股占比情况:

相比于中证1000,国证2000在机械、电子、基础化工行业成分股占比分布更靠近专精特新小巨人指数。

图6和图7展示了中证1000和国证2000指数成分股和专精特新小巨人指数成分股的交集股票数量及其平均流通市值情况。国证2000涵盖的专精特新股票数量更多一些,流通市值也更低一些。相比中证1000,国证2000更能代表成长、“小而精”的制造业企业。

2.国证2000成分股因子有效性分析

本文致力于挖掘更偏小盘风格、稳定的国证2000增强策略。因此,在因子有效性分析章节,我们在2.1节中统计主要的风格因子在国证2000、中证1000和中证800中3个指数股票池的显著情况,比较各类风格因子显著性差异。

之后,在2.2节使用规模因子对国证2000股票池分组回测,观察规模因子的单调性表现,确定小市值风格国证2000增强策略的基准表现。

2.1.Barra CNE 5 10因子表现

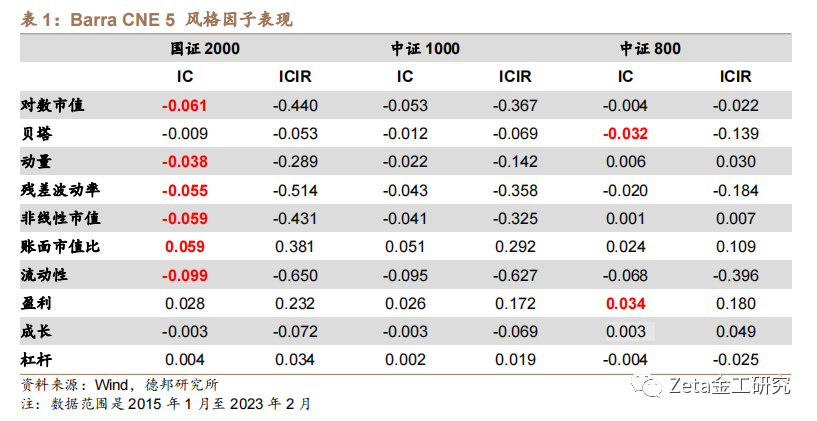

我们回顾Barra CNE5的10个风格因子2015年以来在国证2000、中证1000和中证800指数成分股内因子Rank Mean IC和ICIR表现,如表1:

1)国证2000成分股内,对数市值、动量、残差波动率、非线性市值、账面市值比、流动性风格因子的显著性更高;

2)中证800成分股内,beta因子和盈利因子的显著性更高;

3)中证1000成分股内,因子有效性基本介于国证2000和中证800成分股之间。

国证2000偏小盘,中证800偏大盘的特点,与“国证2000技术面因子更有效,中证800基本面类因子更有效”的逻辑是一致的。

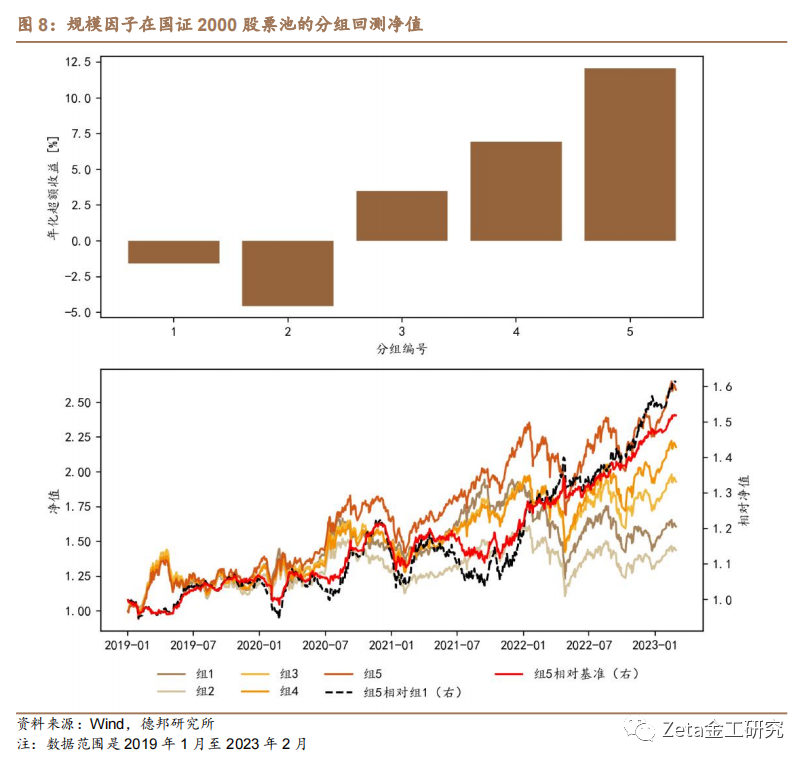

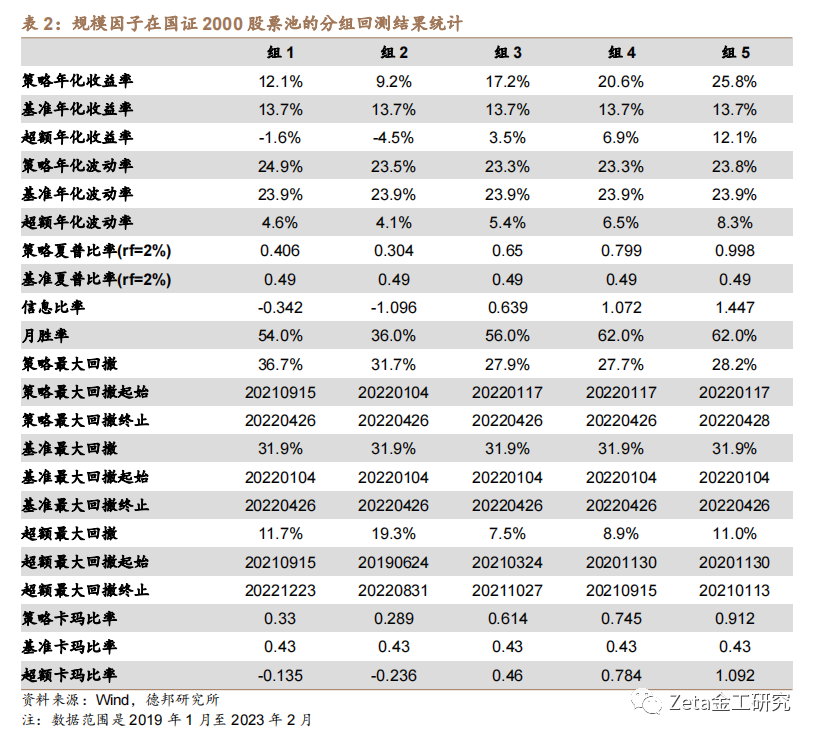

2.2.规模因子表现——国证2000小市值策略

小市值策略的核心收益来源是捕捉规模溢价效应的收益。我们在《小市值专题一》中阐明了小市值策略的投资逻辑:规模溢价、投资者结构和卖空显著、“壳价值”。我们分5组回测规模因子自2019年以来在国证2000成分股的单调性表现,如图8和表2:

本文的选股和交易规则如下:

1)剔除北交所、停牌和涨停股票;

2)剔除上市不满120个交易日的股票;

3)基准是国证2000指数399303.SZ;

4)月度调仓,每月月初调仓;

5)交易费用双边千三。

对国证2000成分股符合上述条件后按因子值分5组,平均每期每组入选股票数量约390只。

我们发现,规模因子的在国证2000成分股内并非完全单调。组1到组5的超额年化收益率分别是-1.6%、-4.5%、3.5%、6.9%和12.1%。组2比组1的年化超额更低。国证2000小市值策略(组5)的超额年化达到了12.1%。虽然规模因子的多头组超额收益较高,但由于组1到组5超额收益单调性不够明显,我们认为可以结合其他因子来增强国证2000小市值投资策略的稳定性。

3.机器学习模型

我们在过往发布了5篇机器学习专题报告,发布了3个有效因子,分别是“机器学习残差因子”、“机器学习反转因子”和“机器学习复合因子”。本章我们重温这3个因子的构建方式,并在下章统计3个因子在国证2000成分股内选股能力。

3.1.计算特质收益率

本文使用《基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三》的方法,基于财务因子和风格因子构造一个风格中性的选股因子,该因子在各个横截面上与各个CNE5风格因子都线性无关。基于该因子构造的投资组合的风格暴露很低,但我们允许投资组合在财务因子上有暴露。

首先,计算股票特质收益率,将本期的股票回报记为

其中,

3.2.挖掘财务因子

对于任意一个财务因子

由于上一期财务因子值

为了避免财务因子极端值对模型的不利影响,对每一个财务因子,在每一个横截面上,我们采用中位数去极值的方法去除极端值。

其中,

3.3.机器学习残差因子

我们的目的是构造一个不暴露风格,但力求赚取特质收益率的投资组合。我们把风格因子和其他因子作为机器学习模型的输入,拟合特质收益率

其中

使用到的机器学习模型包括2个具有不同神经元个数的神经网络模型、3个具有不同树数目的随机森林模型和3个具有不同深度的提升树模型。对每一类机器学习模型,计算子模型预测的代数平均值,再得到三类集成模型的输出。将三类集成模型的输出做z-score标准化后计算其平均值,得到总集成输出值。这么做的好处是尽可能让不同的模型拟合不同的噪音,并在总集成输出中尽可能降低噪音。接下来,将机器学习模型作用于最近一期的风格和财务因子上,得到机器学习因子

其中,T日为调仓日的前一日,

3.4.机器学习反转因子

我们再来分析上一节的式(4),其中的

实际上,

其中,

3.5.机器学习复合因子

对残差因子和反转因子等权复合后,得到机器学习复合因子。在每个横截面上,我们将机器学习残差因子和机器学习反转因子分别做z-score处理并相加以计算复合残差因子

其中

4.国证2000机器学习策略表现

4.1.国证2000机器学习15因子残差策略

国证2000机器学习15因子残差策略分组回测表现如图9和表4:

机器学习残差因子分组回测具有稳健的单调性和较好的分组能力。但多头组超额年化收益只有9%,并不能打败只使用规模因子选股。

4.2.国证2000机器学习15因子反转策略

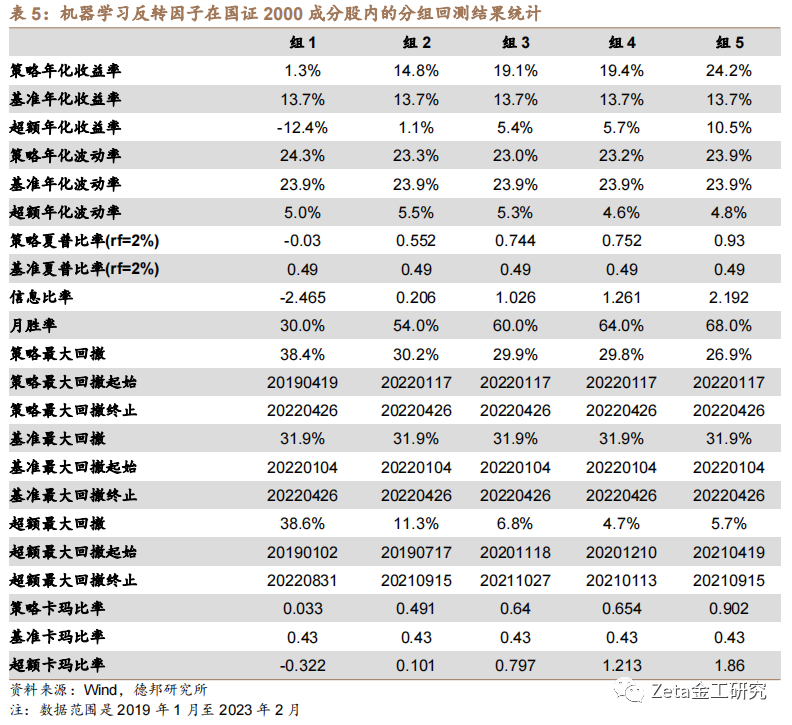

国证2000机器学习15因子反转策略分组回测表现如图10和表5:

机器学习反转因子分组回测具有稳健的单调性和较好的分组能力。多头组超额年化收益为10.5%,比残差因子效果更好,但仍不能打败规模因子。

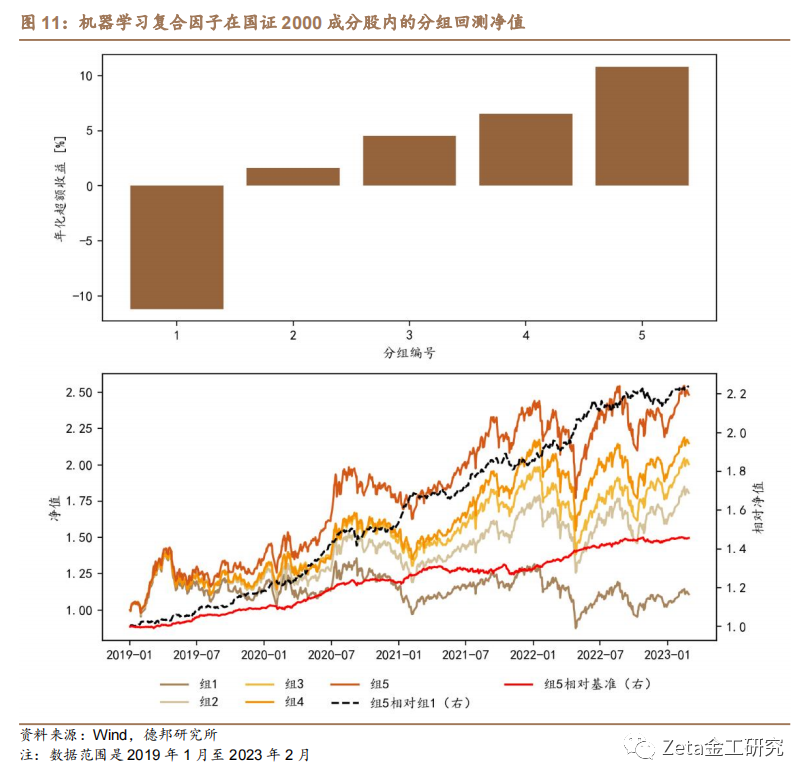

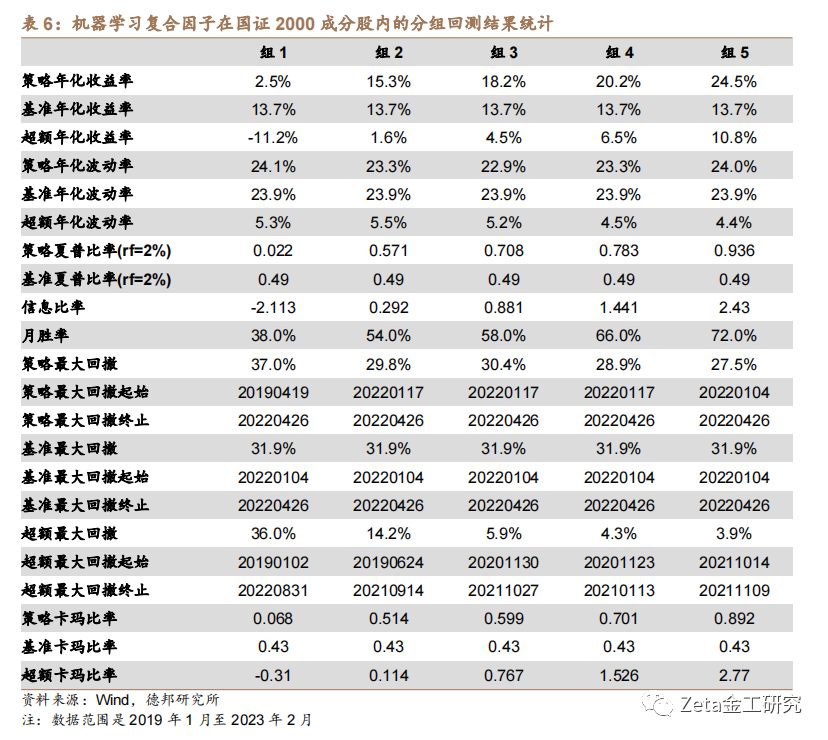

4.3.国证2000机器学习15因子复合策略

国证2000机器学习15因子复合策略分组回测表现如图11和表6:

机器学习复合因子分组回测具有稳健的单调性和较好的分组能力。多头组超额年化收益为10.8%,比残差因子和反转因子效果更好,但仍不能打败规模因子。可见,小市值风格强劲,规模溢价效应在国证2000成分股内十分明显。

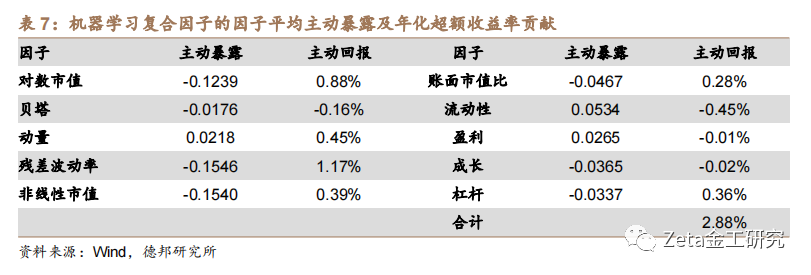

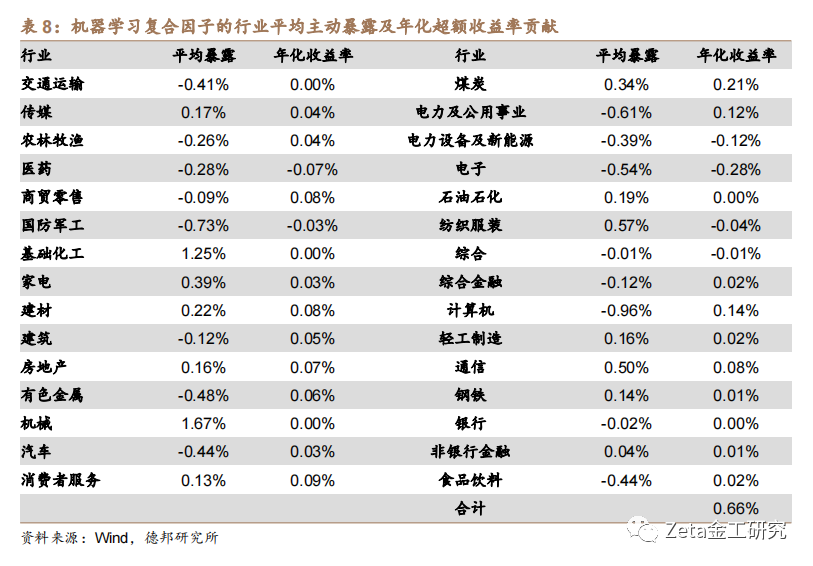

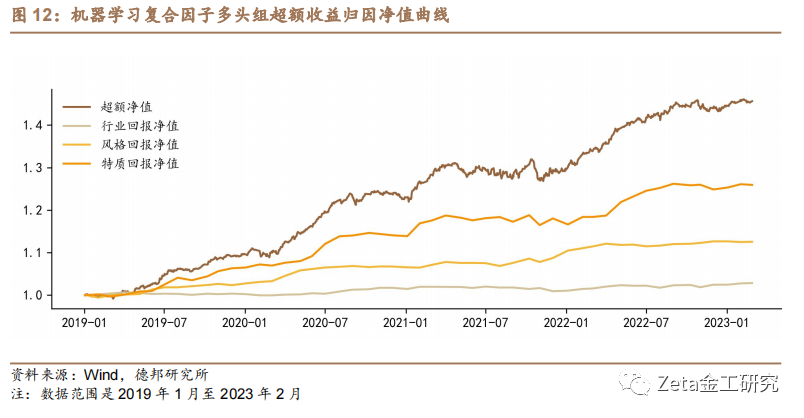

对表现最好的机器学习复合因子多头策略的收益归因进行拆解(基准是国证2000指数),分别拆解为因子暴露收益(Barra CNE5 10因子)、行业暴露收益(中信一级行业)和因子特质收益。如表7、表8和图12:

机器学习复合因子主要暴露于对数市值(规模风格)和残差波动率(波动风格)。

机器学习复合因子主要暴露于机械、基础化工、国防军工行业,机器学习复合因子策略组合在行业上相对于基准基本是中性的。

机器学习复合因子策略在国证2000股票池中多头组的超额年化收益率为10.76%,其中风格贡献2.88%,行业贡献0.77%,其余7.22%均为因子特质选股能力贡献。

4.4.国证2000增强策略(合成因子:机器学习复合因子+规模因子)

我们使用机器学习因子来增强仅使用规模因子(国证2000小市值策略)的选股能力,构建最终的国证2000增强策略。

具体方法是:我们选取机器学习复合因子与规模因子,在每期国证2000成分股横截面内Rank排序后等权合成为新的合成因子。新的合成因子既继承了机器学习因子优秀、稳定的分层选股能力,也更主动暴露于小市值风格。做到了机器学习量化相对的风格中性和行业中性与小市值风格融合后的增强。

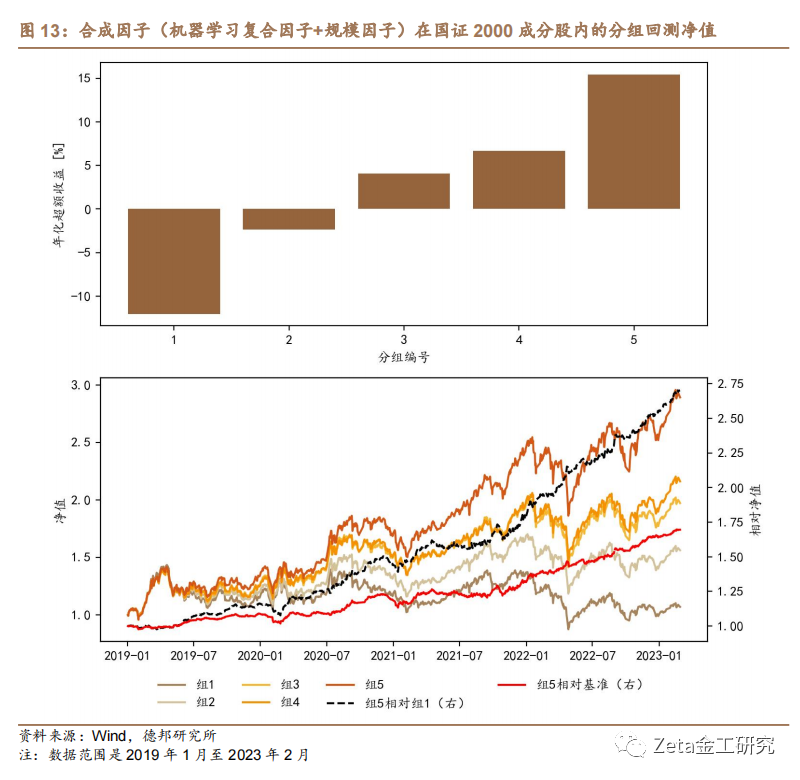

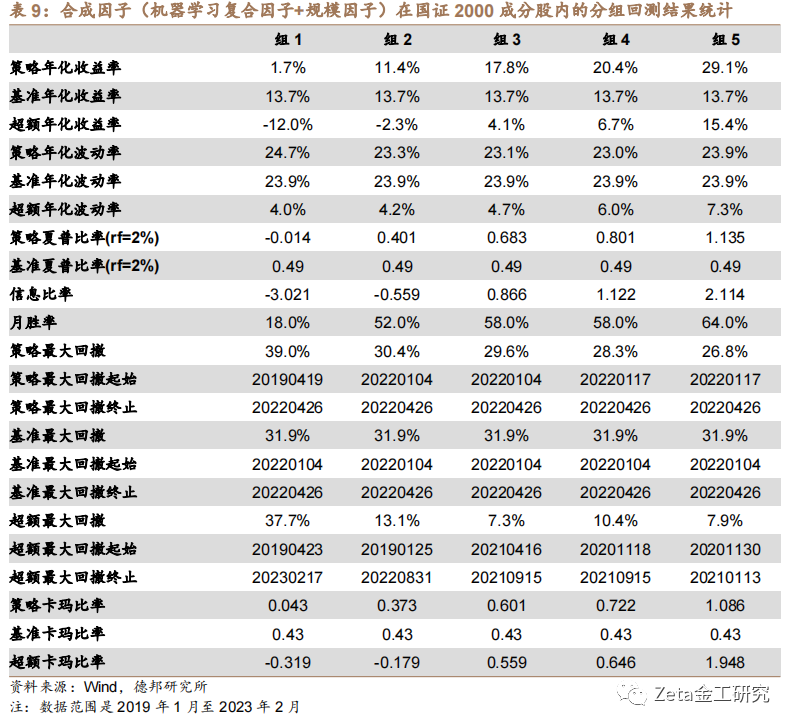

国证2000增强策略分组回测表现如图13和表9:

合成因子选股效果比单一的规模因子或机器学习复合因子效果更好。组1到组5的超额年化收益率单调性更加明显。国证2000成分股中,合成因子策略的多头组的超额年化收益率为15.4%。

对表现最好的机器学习复合因子多头策略的收益归因进行拆解(基准是国证2000指数),分别拆解为因子暴露收益(Barra CNE5 10因子)、行业暴露收益(中信一级行业)和因子特质收益。如表10、表11和图14:

相比机器学习复合因子,合成因子的超额收益来源更多的是暴露于风格因子。

相比机器学习复合因子,合成因子更多的暴露于机械、医药、国防军工、轻工、纺织服装、电子等行业。

国证2000增强策略多头组的超额年化收益率为15.41%,其中风格贡献5.52%,行业贡献1.2%,其余8.69%均为因子特质选股能力贡献,3大收益归因均较机器学习复合因子有所提高。

4.5.策略容量测试

我们测试国证2000增强策略(机器学习复合因子+规模因子)的策略容量。单只股票最大买入卖出金额占比设置为当日成交量的5%。分别回测了5亿、10亿、20亿、50亿、100亿和200亿资金规模下策略的表现情况如图15和表12所示:

5亿、10亿、20亿、50亿、100亿和200亿资金规模下的国证2000合成因子增强策略的超额年化收益率分别是14.6%、14.3%、14%、13.5%、12.8%和10.7%。我们认为国证2000增强策略的容量可以维持在100亿左右。

5.总结

国证2000成分股适合作为小市值风格增强策略的基准股票池,相比中证1000,国证2000更代表小盘风格。2023年2月初,国证2000的平均流通市值为39.34亿,同期中证1000为62.12亿。国证2000策略容量更大,成分股比中证1000多一倍,且每周累计成交金额基本在中证1000和微盘股指数上方。

国证2000更贴合“专精特新”。涵盖的专精特新股票数量更多(国证2000为297只,中证1000为142只),流通市值更低(国证2000为40.12亿,中证1000为62.53亿)。相比中证1000,国证2000更能代表成长、“小而精”的制造业企业。

因子显著性统计显示,国证2000成分股内,对数市值、动量、残差波动率、非线性市值、账面市值比、流动性风格因子的显著性更高;中证800成分股内,beta因子、盈利因子的显著性更高。国证2000偏小盘,中证800偏大盘的特点,与“国证2000技术面因子更有效,中证800基本面类因子更有效”的逻辑是一致的。

规模溢价效应在国证2000成分股内十分明显。使用规模因子对国证2000成分股分组回测,2019年以来组1到组5的超额年化收益率分别是-1.6%、-4.5%、3.5%、6.9%和12.1%,多头组超额收益较高,但并非完全单调。我们认为可以结合机器学习因子来增强国证2000小市值投资策略的稳定性。

我们测试机器学习模型在国证2000指数内增强的效果,机器学习残差因子、反转因子和复合因子分组回测都具有稳健的单调性。多头组超额年化收益分别为9%,10.5%和10.8%。对复合因子收益归因分析,风格贡献2.88%,行业贡献0.77%,其余7.22%为特质选股能力贡献。

我们将机器学习复合因子与规模因子合成为新的选股因子,构建国证2000增强策略。机器学习超额收益能力并未能打败小市值策略,我们希望国证2000增强策略既暴露于小市值风格,还具有更稳定的收益单调性。因此,我们将机器学习复合因子于规模因子合成为新的选股因子。合成因子多头组的超额年化收益率为15.4%。其中风格贡献5.52%,行业贡献1.2%,其余8.69%均为因子特质选股能力贡献。合成因子更多的暴露于风格和行业,特质选股收益也大幅提高。

国证2000增强策略的资金容量在100亿左右。分别使用初始5亿、10亿、20亿、50亿、100亿和200亿资金规模回测,超额年化收益率分别是14.6%、14.3%、14%、13.5%、12.8%和10.7%。

6.风险提示

市场风格切换风险,市场波动风险,模型失效风险。

报告信息

证券研究报告:《大容量国证2000增强策略-德邦金工小市值专题之三》

对外发布时间:2022年3月7日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

分析师简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

吴金超,清华大学工学硕士,南开大学本科,曾任职于东北证券、广发证券,2021年11月加入德邦证券。主要负责指数择时、行业轮动、基本面量化选股等工作。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

感谢实习生王宣淇和管俊凯对本文的贡献。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

【德邦金工|周报】A 股上涨领先全球,消费、通信行业景气度居前 ——德邦金工择时周报 20230305

【德邦金工|周报】A 股上涨领先全球,家电、非银行业景气度提升 ——德邦金工择时周报 20230226

【德邦金工|周报】创业类ETF净流入继续居前,融资买入计算机、国防军工 ——德邦金工择时周报20230219

【德邦金工|周报】北向资金买入食饮、非银,创业类ETF净流入居前——德邦金工择时周报20230212

【德邦金工|周报】节后首周两市成交明显放大,证券ETF净流入居前——德邦金工择时周报20230205

【德邦金工|周报】A股继续收红,军工类ETF净流入整体居前——德邦金工择时周报20230115

【德邦金工|周报】市场情绪修复,TMT行业ETF净流入居前——德邦金工择时周报20230108

【德邦金工|周报】A股整体上涨收官,房地产融资净买入继续居前——德邦金工择时周报20230101

【德邦金工|周报】融资净买入房地产,红利ETF净流入居前——德邦金工择时周报20221225

【德邦金工|周报】北向买入医药、银行,创业类指数标的ETF净流入持续居前——德邦金工择时周报20221218

【德邦金工|周报】A股主要指数集体上涨,创业类指数标的ETF净流入居前——德邦金工择时周报20221211

【德邦金工|周报】A股渐入佳境整体上涨,沪深300指数标的ETF净流入居前——德邦金工择时周报20221204

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】后疫情时代,物流行业有望复苏,推荐关注物流ETF ——德邦金融产品系列研究之十八

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 选股月报

08 文献精译

【德邦金工| Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

09 小市值专题

10 行业轮动专题

11 分析师专题

【德邦金工|选股专题】基于事件分析框架下的分析师文本情绪挖掘——分析师专题之一

12 基金策略专题

【德邦金工|金融产品专题】基于主动基金持仓的扩散指标行业轮动及改进—基金投资策略系列研究之一

重要说明

本篇文章来源于微信公众号: Zeta金工研究