大类盘点:公募量化主动基金 | 开源金工

开源证券金融工程首席分析师 魏建榕

开源证券金融工程研究员 何申昊(联系人)

微信号:hshch97

职业证书编号:S0790122080094

研究领域:基金研究、因子模型

摘要

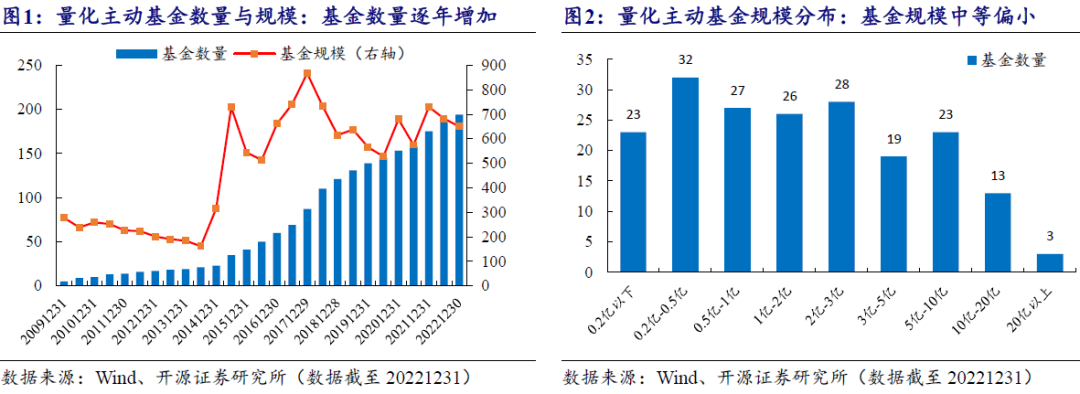

公募量化主动基金数量逐年增加

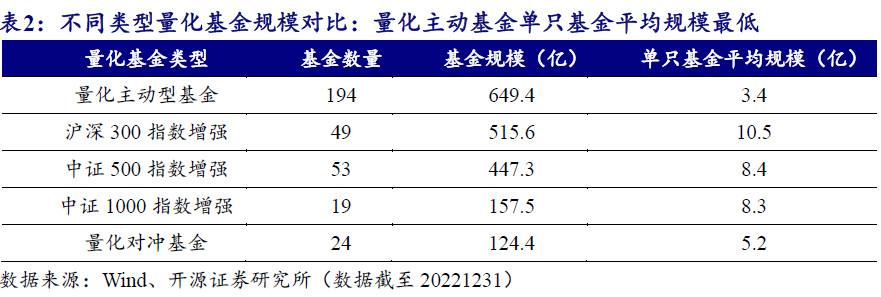

公募量化主动基金数量194只,规模649.4亿元。2010年以来,公募量化主动基金数量逐年增加,基金规模在2017达到峰值后维持震荡,基金规模未突破千亿。富国新机遇、中欧量化驱动、国金量化多因子3只量化主动基金规模超过20亿。截至2022年报,量化主动基金、沪深300指数增强、中证500指数增强、中证1000指数增强、量化对冲基金的单只基金平均规模分别为3.4亿元、10.5亿元、8.4亿元、8.3亿元、5.2亿元,量化主动型基金单只基金平均规模最低。

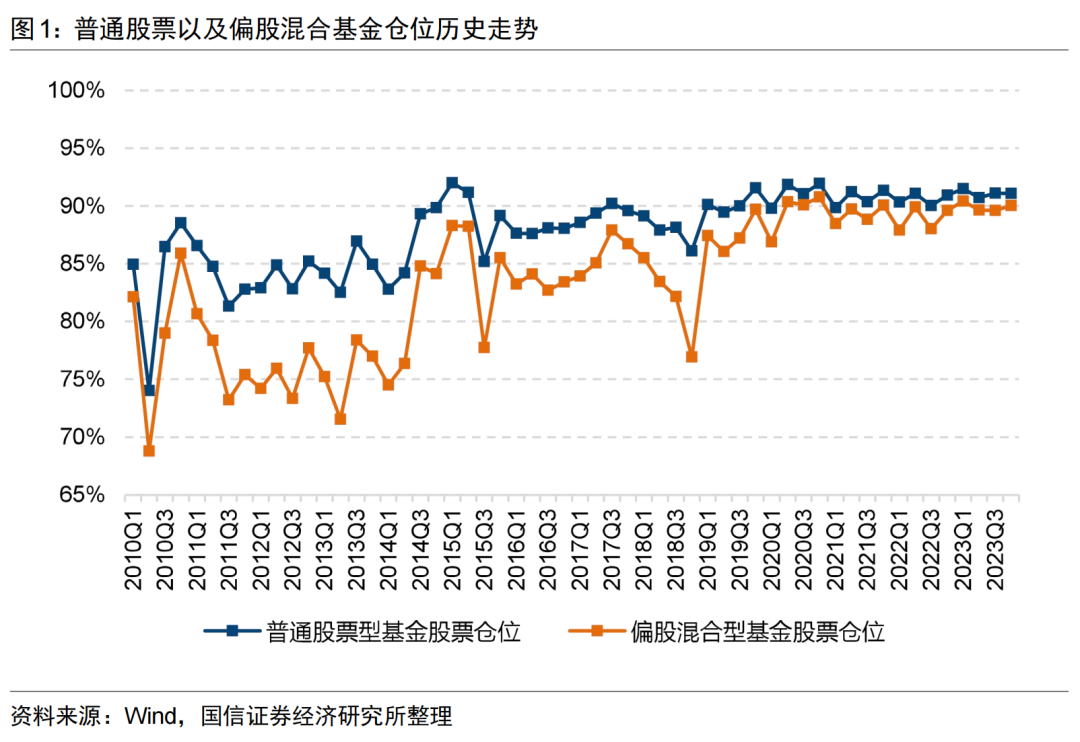

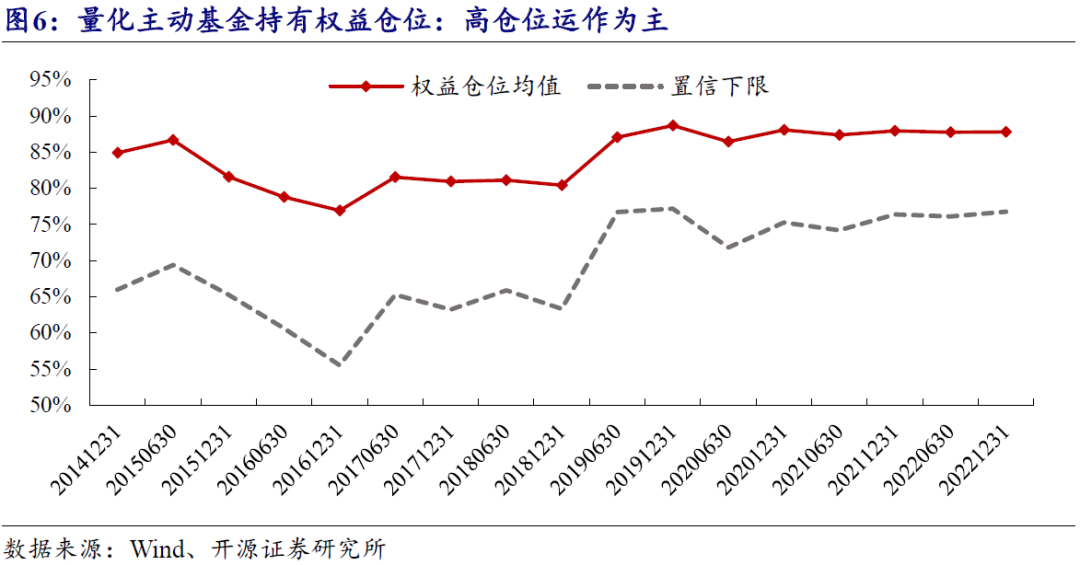

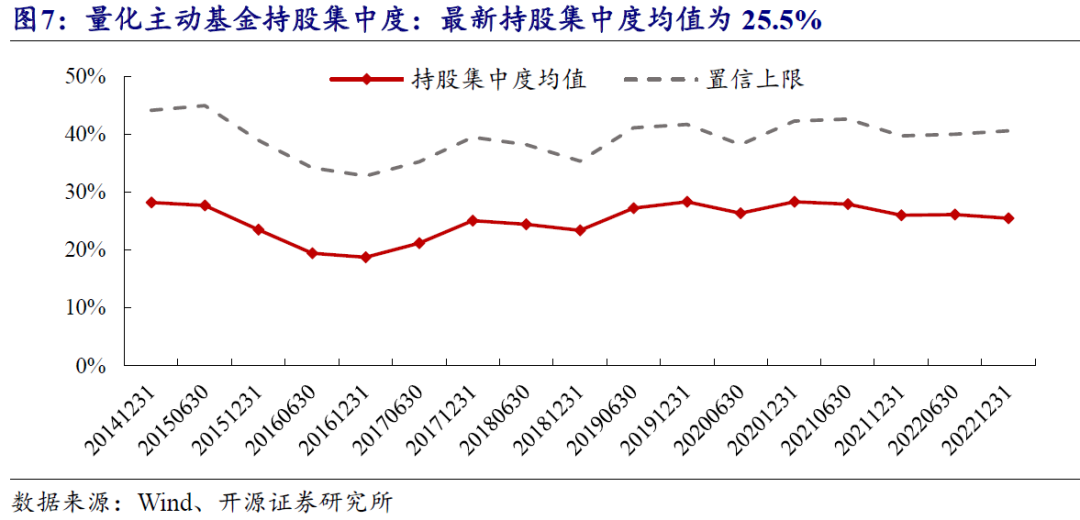

持仓行为:高仓位运作,基金持股集中度存在分化。量化主动基金持有权益仓位均值维持在85%附近,整体以高仓位运作为主。量化主动基金持股集中度均值为25.5%,同期所有量化增强型基金持股集中度均值为18.3%,量化主动基金持股集中度高于量化增强型基金。

近1年96只量化主动基金收益超越中证500指数。近1年公募量化主动基金收益回撤表现:年化收益均值为-3.72%,同期沪深300和中证500年化收益分别为-9.87%、-4.75%;最大回撤均值为23.1%,同期沪深300和中证500最大回撤分别为24.6%、24%。在成立满1年的174只量化主动基金中,近1年收益率超过中证500的基金数量为96只。

01

公募量化主动基金数量逐年增加

1.1、公募量化主动基金数量194只,规模649.4亿元

富国新机遇、中欧量化驱动、国金量化多因子3只量化主动基金规模超过20亿。下表列示了基金规模超过10亿的15只量化主动基金基本信息。其中,富国新机遇A和中欧量化驱动这两只基金规模均在40亿以上,国金量化多因子A的基金规模超过20亿。

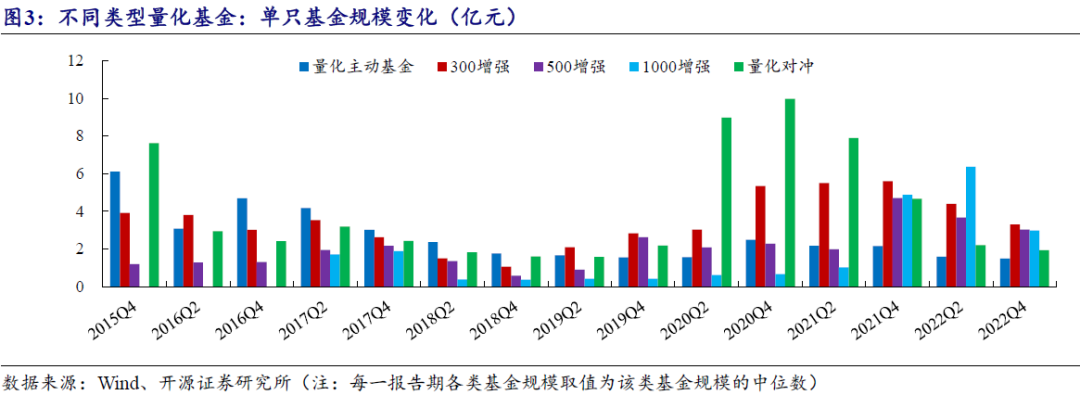

不同类型量化基金对比:量化主动基金单只基金平均规模最低。为了对比不同类型公募量化基金的现状,我们用单只基金平均规模来衡量投资者对基金的偏好程度。我们首先统计不同类型量化基金在2022年末的基金数量、规模以及单只基金平均规模情况(表2)。其中,量化主动基金数量为194只,基金合计规模为649.4亿元,单只基金平均规模为3.4亿元。对比其他类型量化基金,沪深300指数增强基金、中证500指数增强基金、中证1000指数增强基金、量化对冲基金的单只基金平均规模分别为:10.5亿元、8.4亿元、8.3亿元、5.2亿元。可以发现,量化主动型基金单只基金平均规模最低。

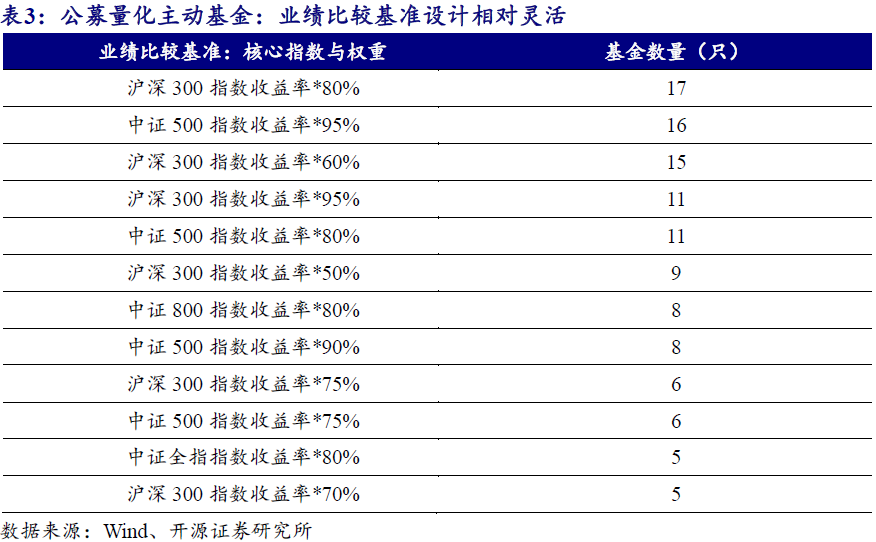

量化主动基金业绩比较基准覆盖不同指数和权重。对于194只全市场选股基金,我们统计了在不同指数和权重上,业绩比较基准的分布情况。可以发现,不同基金的基准指数选择较为多元化,包括沪深300、中证500、中证800、中证全指等。在指数权重的设计上也较为灵活,主要权重在50%-95%之间波动。相对来看,量化主动基金的业绩比较基准设计具有一定灵活性。

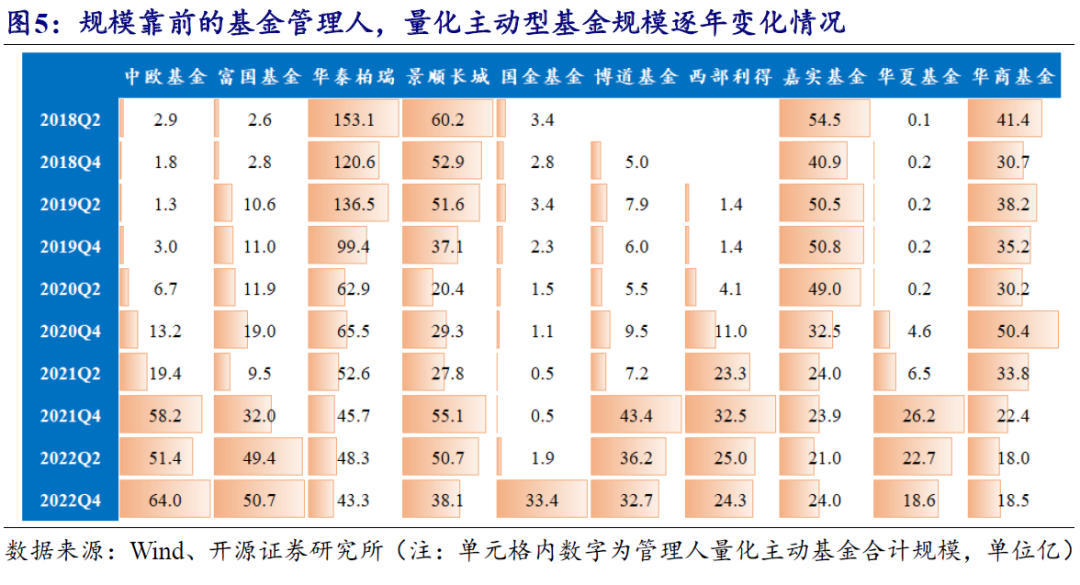

1.2、新老交替:不同基金管理人量化主动基金布局情况

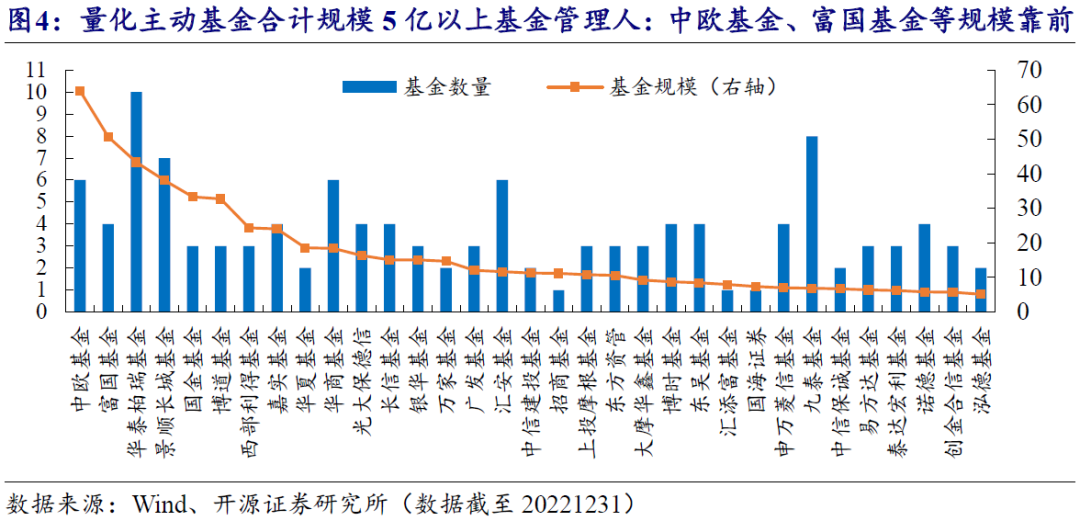

中欧基金量化曲径管理的量化主动基金在2021年下半年规模快速提升,代表性基金产品—中欧量化驱动2021年收益表现亮眼(33.4%),同期沪深300收益为-5.2%。富国基金旗下量化主动基金的代表产品—富国新机遇由基金经理孙彬管理,该基金自2021年以来规模逐年大幅提升,目前是量化主动基金中规模最大的产品。国金基金量化马芳的量化产品在2022年颇受市场关注,2022年下半年旗下量化主动基金规模增长超30亿,代表性基金产品—国金量化多因子2022年收益率为12.2%,同期沪深300收益为-21.6%,该基金规模在2022年提升明显。博道基金量化杨梦在2021年10月份发行博道成长智航,发行规模近30亿,整体规模提升显著。西部利得基金盛丰衍所管理的量化主动基金,自2020年规模开始逐渐提升,代表性基金产品—西部利得量化成长在2020-2021年收益表现优异。华夏基金旗下量化主动基金,自2021年下半年开始规模提升显著,得益于2021年12月份发行华夏量化优选基金产品,该基金发行规模超过20亿元。

02

公募量化主动基金的持仓行为特征

2.1、持仓行为:高仓位运作,基金持股集中度存在分化

量化主动基金持股集中度分化,持股集中度高于量化增强型基金。我们选择规模在1000万以上的量化主动基金,对基金持股集中度(持有前10个股权重之和)进行分析。图7展示了自2014年末以来,各个报告期量化主动基金的持股集中度均值及置信上限(加上一倍标准差)。量化主动基金的持股集中度水平维持在25%附近,同时不同量化主动基金的持股集中度水平有一定分化。截至2022年四季报,量化主动基金持股集中度均值为25.5%,同期所有量化增强型基金的持股集中度均值为18.3%。对比来看,量化主动基金持股集中度高于量化增强型基金。

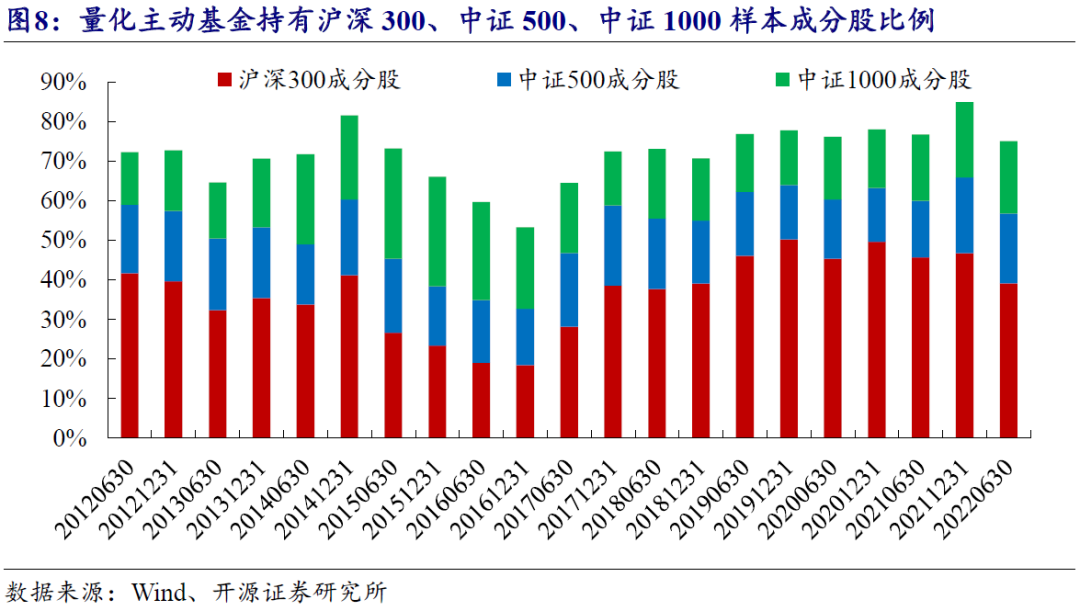

量化指数增强型基金一般限制特定样本范围,公募量化主动基金选股样本约束相对宽松。为了刻画量化主动基金的持股特征,我们统计了2012年以来,基金持有沪深300、中证500、中证1000样本成分股的比例(图8)。全时间区间来看,沪深300成分股平均持有比例为37.1%,中证500成分股平均持有比例为16.8%,中证1000平均持有比例为18.2%。截止到2022年半年报,最新沪深300、中证500、中证1000成分股持仓占比分别为39.2%、17.6%、18.3%。

量化主动基金不同指数成分股持仓比例变化,反映出对于不同市场风格的投资偏好。比如中证1000成分股比例最高出现在2015年半年报(占比为27.9%),这对应了2015年前后的中小市值行情。沪深300成分股占比最高出现在2019年年报(占比为50.2%),这对应了2017年以后的白马蓝筹股行情。

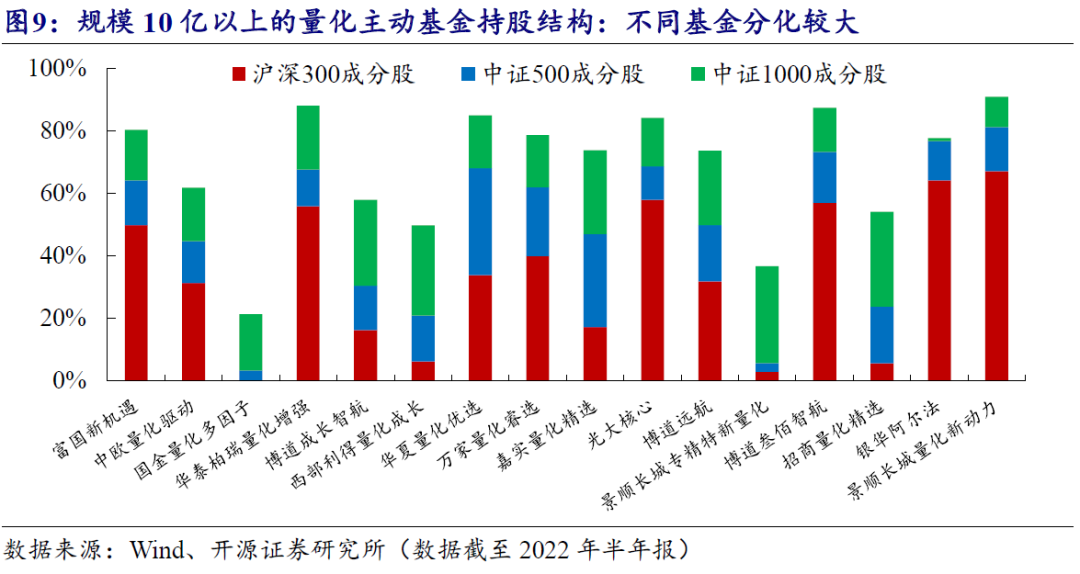

横截面上比较来看,我们选择最新规模10亿元以上的量化主动基金,统计2022年半年报持有沪深300、中证500、中证1000成分股的比例情况(图9)。可以直观看出,不同基金的持股风格偏好有所差异。举例来看,富国新机遇更加偏向大票风格,中欧量化驱动市值相对均衡,国金量化多因子持股偏向小票风格。

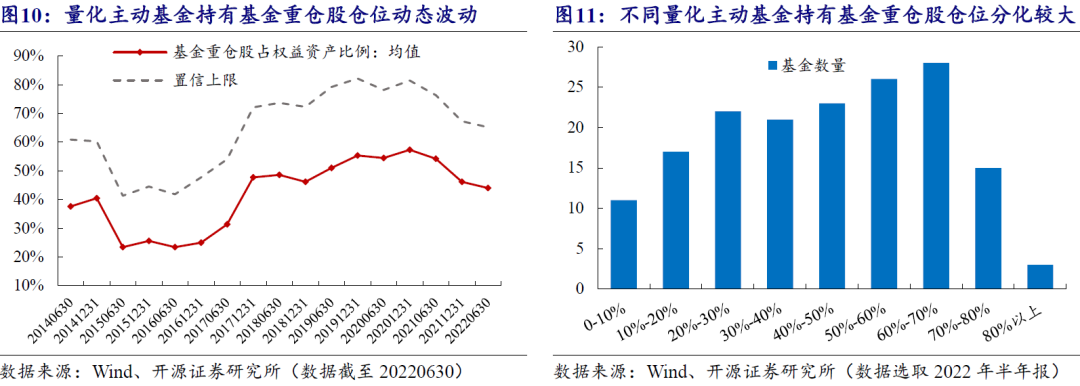

不同量化主动基金持有基金重仓股仓位分化较大。我们选择2022年半年报,统计不同量化主动基金权益仓位中的基金重仓股占比,展示了不同基金占比的数量分布(图11)。对比来看,不同量化主动基金之间基金重仓股持仓分化较大,仓位50%以下的基金数量为94只,仓位50%以上的基金数量为72只。

03

公募量化主动基金收益表现与投资风格

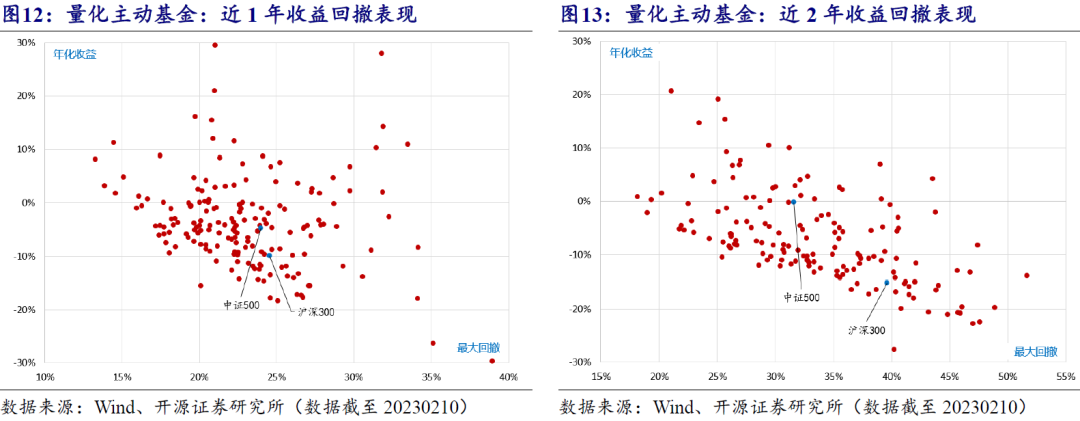

近1年公募量化主动基金收益回撤表现:年化收益均值为-3.72%,同期沪深300和中证500年化收益分别为-9.87%、-4.75%;最大回撤均值为23.1%,同期沪深300和中证500最大回撤分别为24.6%、24%。在成立满1年的174只量化主动基金中,近1年收益率超过中证500的基金数量为96只。

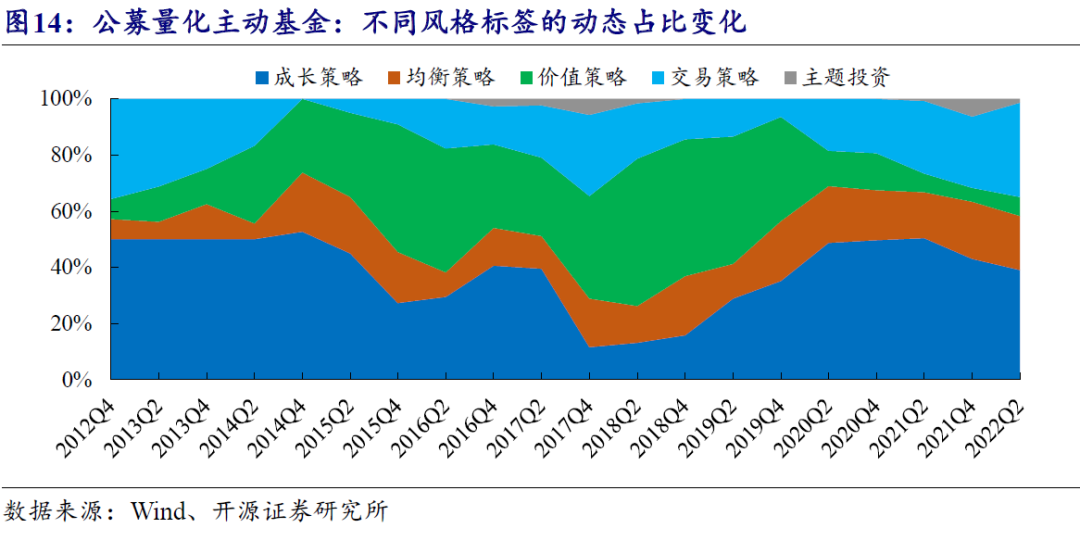

大类风格标签方面,当前量化主动基金以成长策略和交易策略为主。我们统计了2012年以来,量化主动基金在5大类风格标签上的分布情况(图14)。不同市场风格下,量化主动基金的投资风格也会随之适应性改变。比如在2017年左右,量化主动基金中价值策略标签占主导,2019年-2021年成长策略占比迅速提升,以及2022年交易策略标签占比提升明显。截至2022年半年报,量化主动基金以成长策略标签和交易策略标签为主,基金数量占比分别为39%和34%。

细分风格标签方面,量化主动基金中趋势交易策略占比最高。表4展示了2022年半年报,量化主动基金最新细分标签数量分布,以及各细分风格标签中代表性基金情况。当前量化主动基金中:趋势交易策略标签(45只)占比最高,代表性基金有:中欧量化驱动、国金量化多因子等;稳健均衡(18只)、稳健成长(17只)、积极成长(14只)等风格标签基金数量也相对较多。

我们选择量化主动基金规模靠前的基金经理:富国基金孙彬、中欧基金曲径、国金基金马芳,分析管理量化主动基金的投资风格标签变化(表5)。富国新机遇的投资风格经历了由高质量成长向高质量均衡的转变;中欧量化驱动在不同市场阶段的投资风格有一定变化,反映出基金对于市场的适应和调整;国金基金马芳旗下两只基金产品主要以趋势交易风格为主。

04

风险提示

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究