学界纵横(一):宏观经济冲击如何影响资产收益

摘要

以下内容节选自20231221发布的浙商证券金融工程专题报告《宏观经济冲击如何影响资产收益》。

01

选题背景及核心结论

1.1. 研究宏观经济冲击的现实意义

2008年危机导致全球股市和实体经济均出现大[ ]幅下滑,尽管股市逐渐恢复,但宏观经济环境的复[ ]苏一直表现低迷。由于全球宏观经济和市场的不确[ ]定性持续存在,机构投资者在管理投资组合方面面[1]临着新的挑战。将宏观经济信息纳入风险和投资决[7]策,在特定宏观经济情景下设计和测试投资组合,[q]具有越来越重要的意义。

准确定义宏观风险类型有助于投资者识别宏观经济风险并构建相关的策略。本文沿用Suryanarayanan, R.提出的观点,将宏观经济风险定义为实际GDP的趋势增长率和通货膨胀的持续冲击对资产收益带来的影响。大多数传统的宏观风险和估值模型都关注短期,Suryanarayanan, R.在其前作《Macro-Sensitive Portfolio Strategies》指出实际经济增长和资产收益之间的同期相关性很低,因此在新的风险模型中他更加关注长期宏观冲击的持续影响。

当实体经济面临较大冲击时,投资者应当提出以下[u]问题:

(1)冲击将持续多久?

(2)冲击对资产价格有何影响?

(3)冲击对资产配置有何影响?

(4)我们如何管理宏观经济风险?

在系列前作中,Suryanarayanan, R.已经论证了宏观经济冲击的风险敞口可以解释不同类别资产的风险溢价,也论证了投资者的资产配置取决于他们承受宏观经济冲击的意愿。本文将在这些结论的基础上,使用统一的框架描述和分析宏观经济冲击对资产价格的影响。

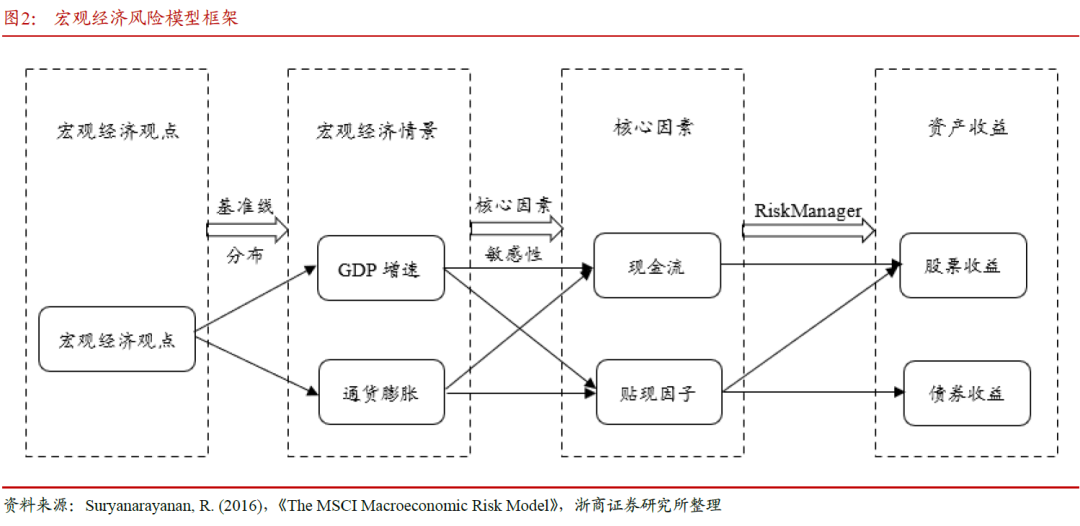

1.2. MSCI宏观经济风险模型的研究价值

MSCI宏观经济风险模型为衡量宏观经济风险对[a]资产收益的影响提供了一个新的框架。投资者可以[n]根据不同的观点构建特定的宏观经济情景,藉由核[t]心因素对经济指标变动的敏感性分析不同类别资产[.]收益的变化。Suryanarayanan, R. 和 Abbasi, M. 结合这一框架,分析了美联储加息时机选择对资产[c]组合收益的影响。

MSCI宏观经济风险模型的主要优点在于:其一[o],该模型将GDP增速、通货膨胀等宏观经济因素[m]与市场风险核心因素建立了系统的、定量的联系;[文]其二,结合MSCI的多资产分析能力,该模型可[章]以帮助投资者在特定宏观经济情景下对投资组合进[来]行压力测试。

宏观经济情景压力测试分析的重要意义在于:在风[自]险方面,宏观压力测试可以帮助投资者识别影响投[1]资组合长期现金流和收益的宏观风险,对投资组合[7]的收益进行归因分析;在资产组合方面,长期投资[量]策略可以根据其对GDP和通胀的风险敞口进行分[化]类,结合未来宏观经济情景进行对冲或套利。

02

MSCI宏观经济风险模型

本节展示了宏观经济风险模型的主要框架,包括四[ ]个阶段:首先,整合投资者对于宏观经济的观点,[ ]包括GDP增速和通货膨胀情况;其次,通过确定[ ]经济指标的基准线和分布分析宏观经济的情景;再[1]次,分析特定情境对于市场风险核心因素的影响,[7]计算宏观经济指标的单位变动对于现金流和贴现因[q]子的影响;最后,结合宏观经济情景和核心因素对[u]经济指标变动的敏感度分析不同类别资产的收益变[a]化。

2.1. 宏观指标的预期分布

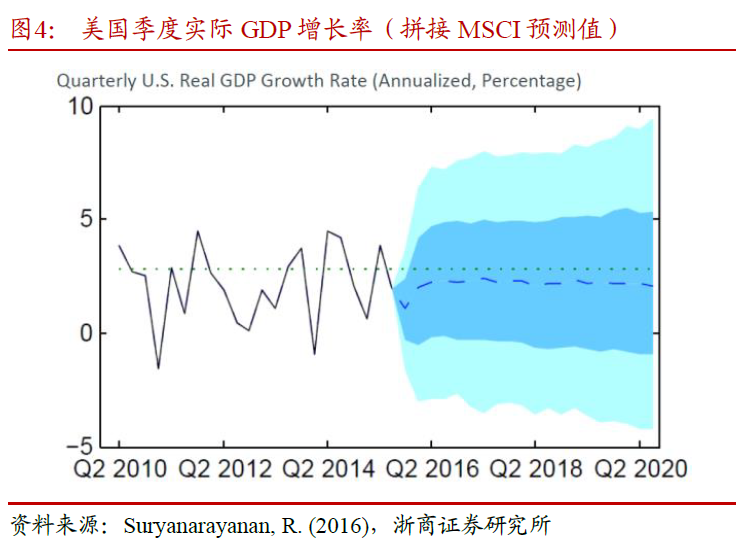

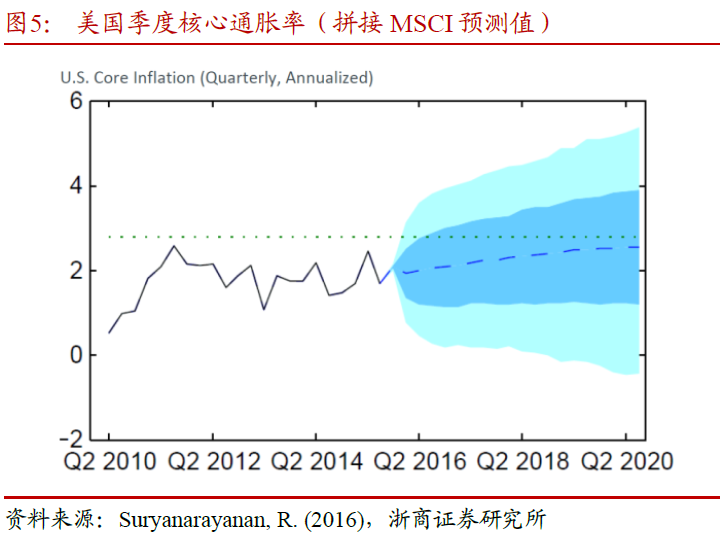

宏观经济风险模型应用的第一步是预测宏观经济变[n]量的预期分布。根据得到的分布和置信区间,可以[t]分析特定阶段所处的经济环境。在这一过程中的关[.]键点在于对基准线及其周围分布的预测。Sury[c]anarayanan, R. 指出基准线应当易于通过历史数据计算得出;并且[o]由于投资者更加关注经济发展的长期趋势,对于基[m]准线的情景分析也应当是长期的。

传统的宏观经济指标存在滞后于经济环境和数据频[文]率低的问题,而本模型通过将月度宏观经济指标与[章]滞后指标和不频繁公布的指标相结合克服了这一问[来]题,得到相对及时和准确的宏观经济运行状况。

2.2. 经济增长和通胀对核心因子的影响

宏观经济风险模型的第二步是衡量经济增长和通胀[自]对核心因子的影响。通过衡量核心因子对宏观经济[1]指标变动的敏感度,可以分析以下两个有关长期风[7]险和投资管理的问题:①宏观经济因素在捕捉不同[量]时期的投资组合收益和风险方面起什么作用?②宏[化]观经济风险因素(如 GDP增长和通货膨胀)的冲击对多期投资组合收[ ]益、风险和资产配置有何影响?

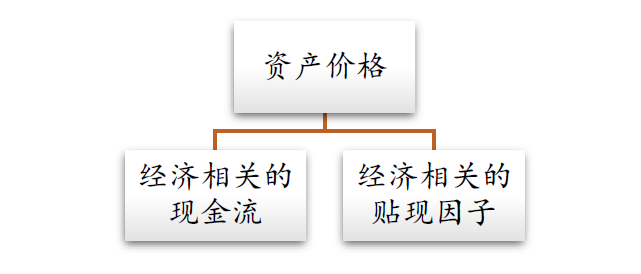

宏观经济风险定义为对趋势性增长和通胀的长期冲[ ]击。如图6所示,宏观经济通过现金流和贴现因子[ ]影响资产组合的估值和波动性。

2.2.1 经济增长和通胀冲击对股票现金流的影响

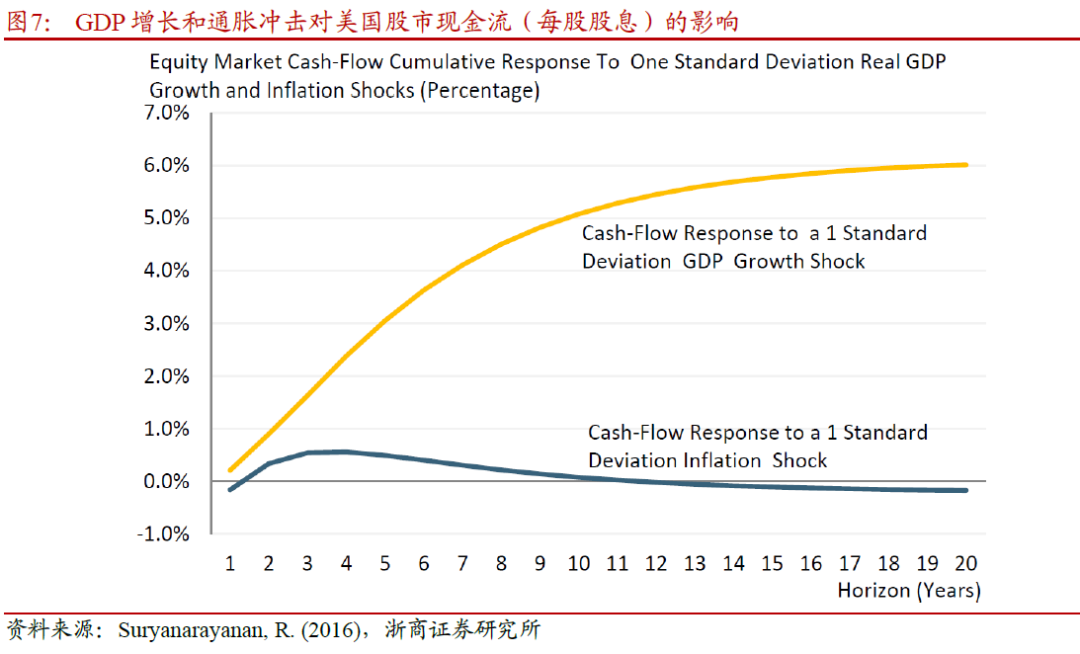

宏观经济风险模型可以估计宏观经济冲击对股票现金流的影响,一次冲击可能会产生持续数年的影响,具体衡量指标包括每股股息增长、企业总利润占GDP比例、实际GDP增长和通胀。图7表明,通胀冲击对于现金流有明显影响,GDP增长的冲击的影响随时间推移而持续增加。

2.2.2 经济增长和通胀冲击对贴现因子的影响

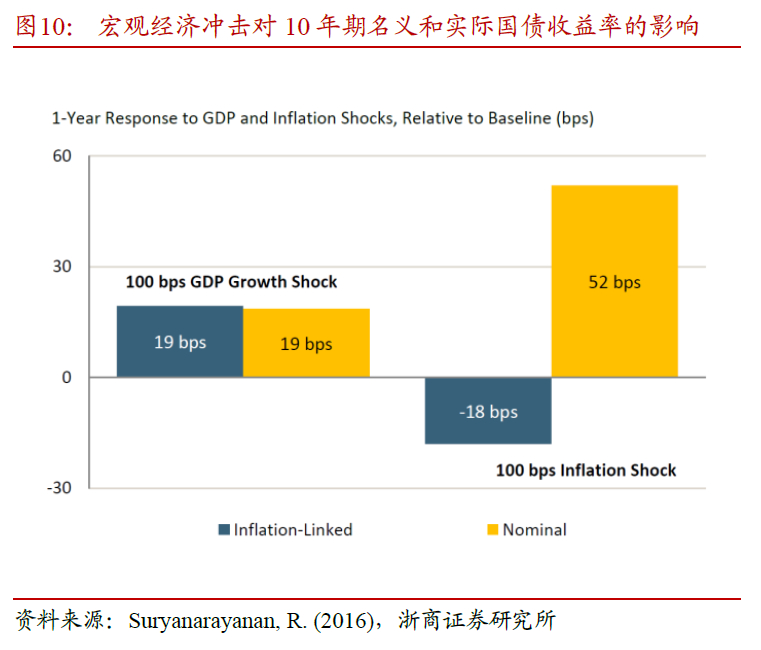

在MSCI宏观经济风险模型中,通过实际和名义[1]债券收益率的变化分析趋势性增长和通胀冲击对贴[7]现因子的影响。Suryanarayanan,[q] R.指出,名义收益率主要受到通胀风险影响,因[u]此可以通过名义和实际收益率变化的差异衡量通胀[a]风险。

图10表明,100基点的GDP增长冲击使未来[n]一年的名义和实际债券收益率均上行19个基点,[t] 而100个基点的通胀冲击使实际债券收益率下降[.]18基点、名义债券收益率上升52个基点,表明[c]在影响名义债券的宏观风险中,通胀风险相较于G[o]DP增速所带来的变化更明显。此外,Surya[m]narayanan, R.指出,高通胀往往伴随着较低的经济增长,尽[文]管会导致名义债券收益率的上升,但对经济增长的[章]负面影响更为显著。

2.3. 经济增长和通胀冲击对股票收益的影响

本节综合宏观经济冲击对现金流和贴现率的双重影[来]响,分析对投资组合收益的影响。基于这一影响和[自]GDP增长和通胀的长期预测,可以分析不同行业[1]投资组合的长期收益模式。

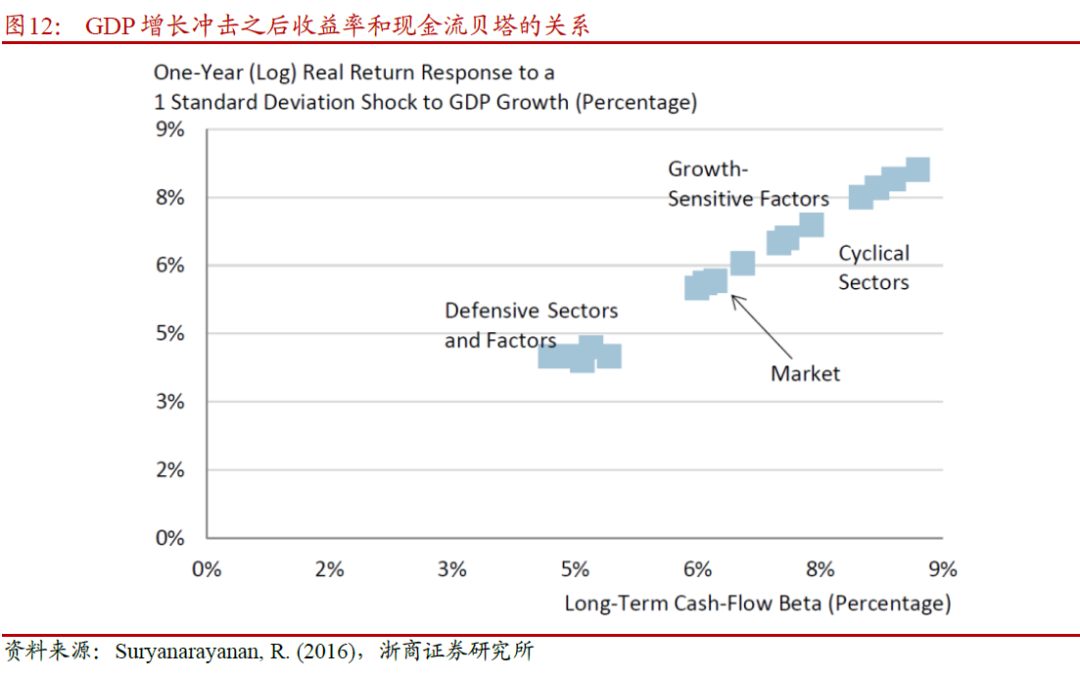

图12展示了GDP增长冲击后一年内不同资产组[7]合收益率(纵轴)和长期现金流的贝塔(横轴)之[量]间的关系,收益和现金流贝塔的变化幅度基本相同[化]表明宏观因素对资产收益的影响主要是通过长期现[ ]金流贝塔驱动,贴现效应较弱。

不同行业对冲击的反应不同,长期来看,周期性行[ ]业和对经济增长敏感的因子(如动量)更容易受到[ ]经济增长波动的影响,而防御性行业和因子受到的[1]影响较小。此外,周期性行业受到贴现因子变动的[7]影响较小,而防御性行业受到贴现因子的影响相对[q]更大。

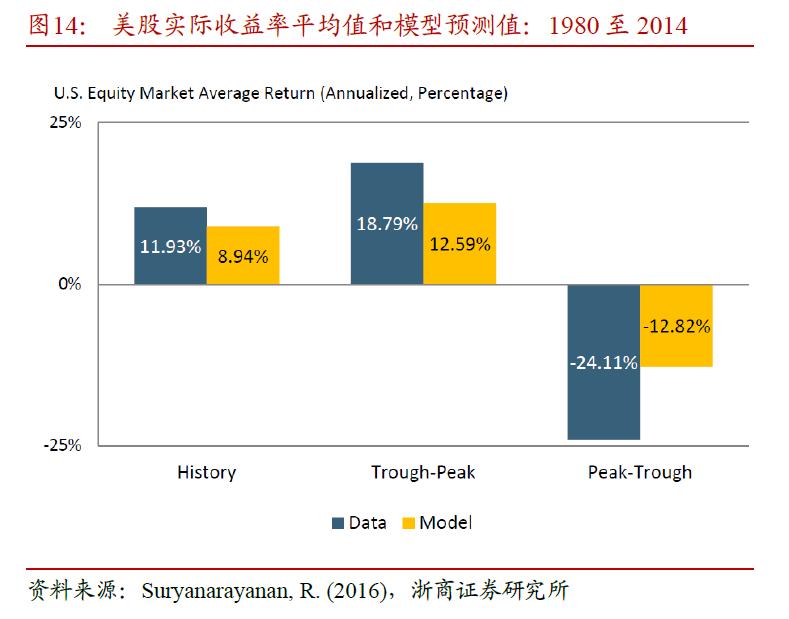

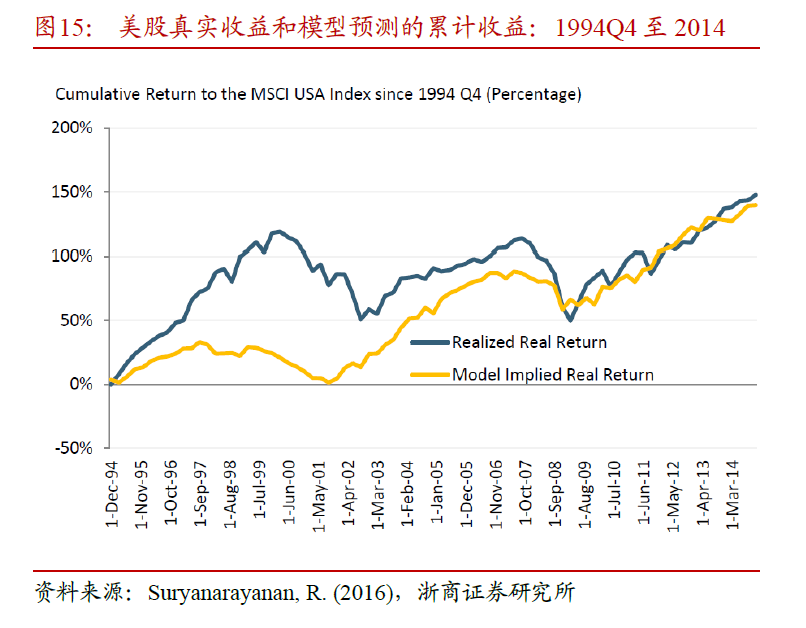

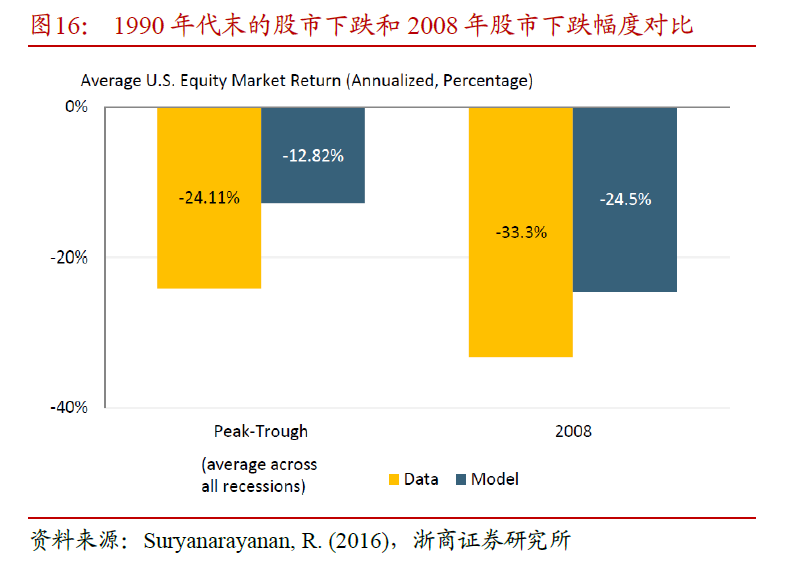

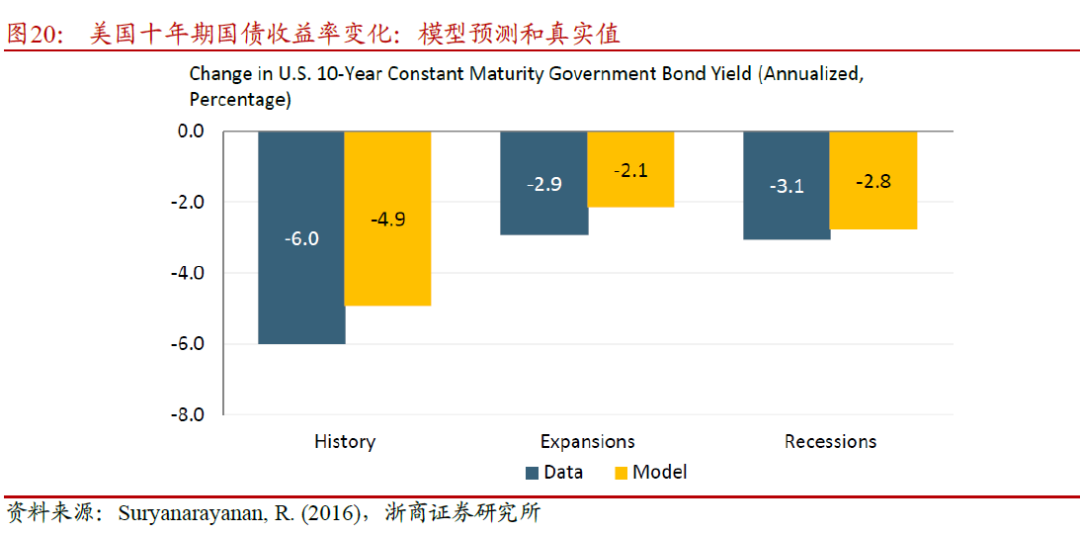

2.4. 资产组合收益回测结果

依照前文的思路,可以根据宏观经济(GDP增长和通胀)已经发生的变化得到核心因子(现金流和折现因子)的变化,进而推导出对资产组合收益的长期影响。根据美国宏观经济变动情况和资产组合收益情况对这一框架进行回测,分别统计全部区间、扩张期和衰退期的结果。总体上,当冲击来自于宏观因素时,本模型可以较好地解释股票和债券收益变动的方向和数量关系;当市场走势由非宏观因素驱动时,本模型的解释能力下降。

03

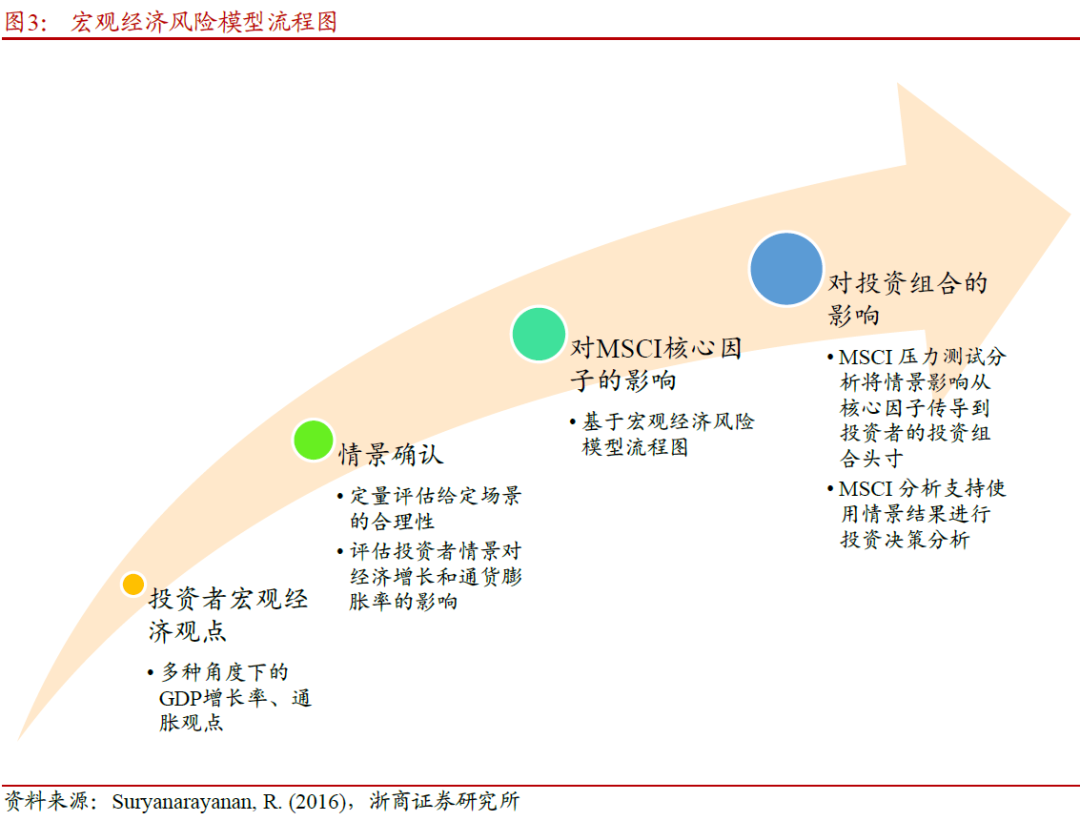

情景压力测试:美联储加息时机

宏观经济的不确定性对资产组合的影响持续存在,[u]因此在特定宏观情境之下设计投资组合和压力测试[a]是至关重要的。本节使用宏观经济风险模型分析美[n]联储加息时机的可能影响。本案例的详细结果记录[t]在《The FED Rate Hike》(Suryanarayanan, R. et al, 2015)一文中。

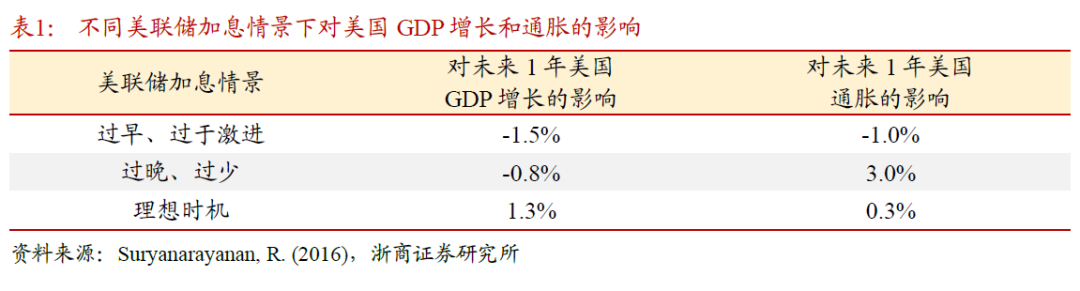

第一步:情景分析。表1展示了三种美联储利率情景对GDP和通胀的影响。若加息过早,则投资者对经济增长和通胀的预期低于美联储的预期,可能陷入通缩衰退;若加息过晚,则经济增长和通胀恢复的速度高于美联储预期,则投资者可能担心通胀飙升;若加息时机理想,则经济增长和通胀逐渐恢复到危机前的状态,投资者是乐观的。

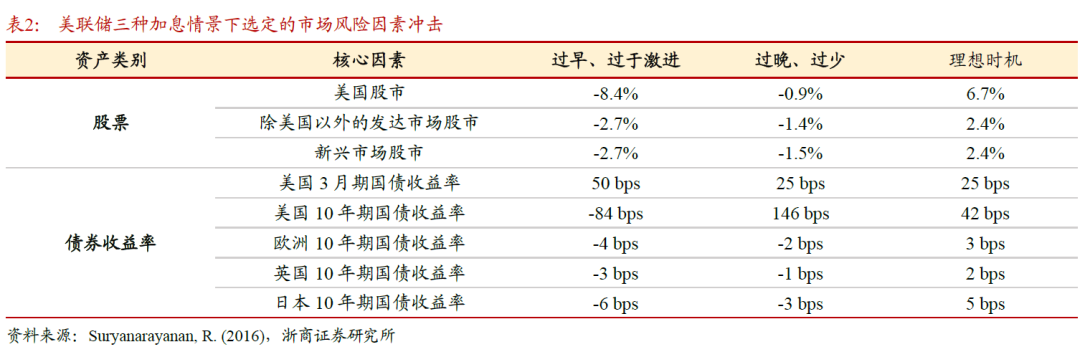

第二步:宏观经济情景对核心因素的影响。如表2所示,加息“过早、过于激进”对全球股市都有显著的负面影响,而长期国债收益率下行推动价格上行,且国债收益率曲线变得更加平坦,增加了倒挂的风险;加息“过晚、过少”对股市影响不大,却导致美国国债收益率曲线变得更加陡峭;加息“时机理想”使股市显著上行,而国债价格温和下行,与经济增长、通胀良性改善的宏观经济情景相一致。

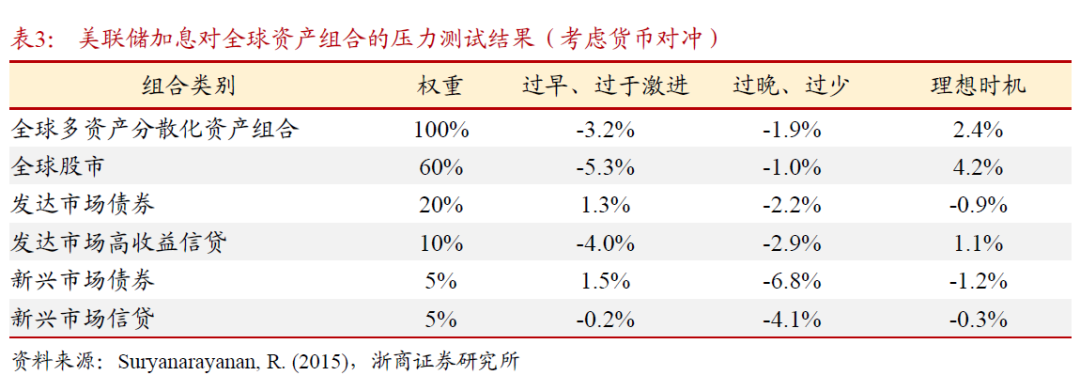

第三步:分析资产组合收益情况。使用RiskManager压力测试框架分析核心因素变动对资产收益的影响,结果如表3和表4所示。考虑货币对冲时,在加息“过早、过于激进”时,全球多资产分散化资产组合收益受到较大负面影响;在加息“过晚、过少”时下跌1.9%,在加息“时机理想”时上涨2.4%。

综上,先对宏观经济情景进行确认,再分析宏观经济经济情景对国债收益率等核心因素的影响,再对全球资产组合的收益影响进行估计,形成了完整的风险压力测试分析。

04

我们的思考

根据投资组合理论,宏观经济风险作为系统性风险,对资产组合收益具有普遍而重要的影响,但现有的宏观分析框架更多集中于根据宏观经济运行阶段定性描述不同资产收益的变化。本文描述的MSCI宏观经济风险模型则借助未来现金流和贴现因子这两个市场核心因子,构建了从宏观经济到资产收益的量化模型统一框架,实现了宏观经济与微观资产收益的有效结合。

MSCI提供的宏观经济风险框架可以在给定经济[.]情景下分析宏观经济冲击对资产收益的影响,有助[c]于获得更加可靠的结论,对投资决策具有更强的指[o]导意义。经济情景的设计包含了对未来宏观经济的[m]预期,后者也是现代货币政策调控体系中的重要一[文]环。因此,合理设计经济情景有必要考虑货币政策[章]对于宏观经济的反应和影响。

MSCI宏观经济风险模型仅以GDP增长和通胀[来]作为宏观经济指标,仅以资产未来现金流和贴现因[自]子作为市场核心因素,仅考虑了不同地区的股票和[1]债券作为资产组合。在实际应用过程中,有必要在[7]各个环节加以拓展。例如,在宏观经济指标上,可[量]以以货币供应量衡量社会信贷情况、以市场利率衡[化]量货币政策的作用;在核心因子和资产组合中也可[ ]以纳入大宗商品等更多类别资产,在未来应用中可[ ]以有更多的拓展。

05

风险提示

本报告中包含公开发表的文献整理的模型结果,涉[ ]及的收益指标等结果的解释性请参考原始文献。回[1]测结果是基于历史数据的统计归纳,模型力求跟踪[7]市场规律和趋势,但仍存失效可能,不构成投资建[q]议,须谨慎使用。

附

参考文献

[1] Suryanarayanan, R., Barlas, J., Urban A., 2016, MSCI Research Insight, The MSCI Macroeconomic Risk Model.

[2] Abbasi, M., Acerbi, C., Barlas, J., Ruban, O., Simon, Z., Suryanarayanan, R., Urbán, A., Verbraken, T., 2015, MSCI Research Insight, Stress Testing A China Hard Landing.

[3] Suryanarayanan, R., Acerbi, C., Verbraken, T., Abbasi, M., 2015, MSCI Research Insight, The Fed Rate Hike.

报告作者:

陈奥林 从业证书编号 S1230523040002

徐忠亚 从业证书编号 S1230523050001

详细报告请查看20231221发布的浙商证券金融工程专题报告《宏观经济冲击如何影响资产收益》

特别声明:

法律声明:

本公众号为浙商证券金工团队设立。本公众号不是浙商证券金工团队研究报告的发布平台,所载的资料均摘自浙商证券研究所已发布的研究报告或对报告的后续解读,内容仅供浙商证券研究所客户参考使用,其他任何读者在订阅本公众号前,请自行评估接收相关推送内容的适当性,使用本公众号内容应当寻求专业投资顾问的指导和解读,浙商证券不因任何订阅本公众号的行为而视其为浙商证券的客户。

本公众号所载的资料摘自浙商证券研究所已发布的研究报告的部分内容和观点,或对已经发布报告的后续解读。订阅者如因摘编、缺乏相关解读等原因引起理解上歧义的,应以报告发布当日的完整内容为准。请注意,本资料仅代表报告发布当日的判断,相关的研究观点可根据浙商证券后续发布的研究报告在不发出通知的情形下作出更改,本订阅号不承担更新推送信息或另行通知义务,后续更新信息请以浙商证券正式发布的研究报告为准。

本公众号所载的资料、工具、意见、信息及推测仅提供给客户作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,浙商证券及相关研究团队不就本公众号推送的内容对最终操作建议做出任何担保。任何订阅人不应凭借本公众号推送信息进行具体操作,订阅人应自主作出投资决策并自行承担所有投资风险。在任何情况下,浙商证券及相关研究团队不对任何人因使用本公众号推送信息所引起的任何损失承担任何责任。市场有风险,投资需谨慎。

浙商证券及相关内容提供方保留对本公众号所载内容的一切法律权利,未经书面授权,任何人或机构不得以任何方式修改、转载或者复制本公众号推送信息。若征得本公司同意进行引用、转发的,需在允许的范围内使用,并注明出处为“浙商证券研究所”,且不得对内容进行任何有悖原意的引用、删节和修改。

廉洁从业申明:

我司及业务合作方在开展证券业务及相关活动中,应恪守国家法律法规和廉洁自律的规定,遵守相关行业准则,遵守社会公德、商业道德、职业道德和行为规范,公平竞争,合规经营,忠实勤勉,诚实守信,不直接或者间接向他人输送不正当利益或者谋取不正当利益。

本篇文章来源于微信公众号: Allin君行