微盘股的拥挤度测算和择时——德邦金工小市值专题之五

摘要

投资要点

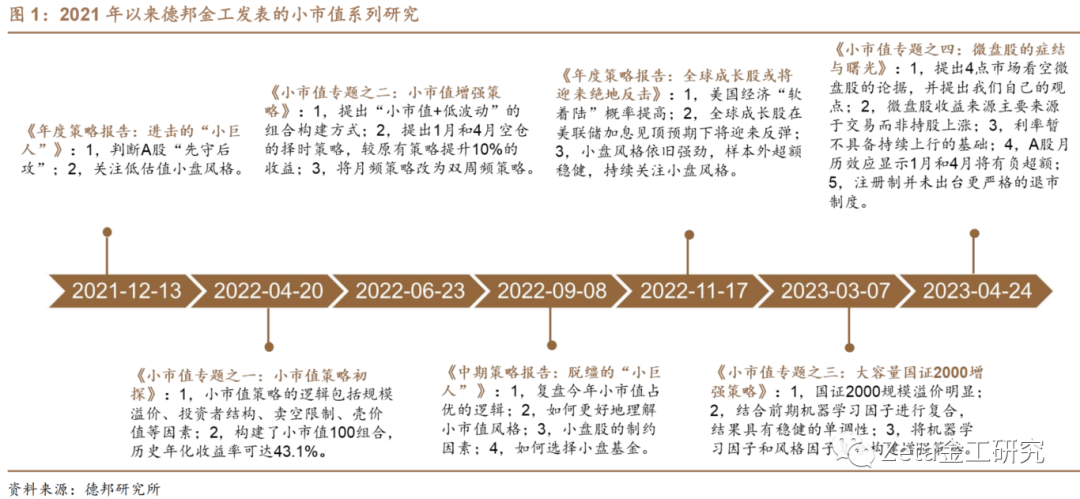

2021年以来德邦金工发布多篇小市值系列研究报告,持续关注近年来小市值风格的崛起。我们通过多篇小市值专题报告、年度报告、中期报告等从多个角度探讨了小市值股票的投资逻辑和策略优化。万得微盘股指数(8841431.WI)走势强劲,小市值风格占优。在系列报告中,专题一中我们展示了什么是小市值;专题二和专题三中小市值增强策略的潜力,包括使用多种风格因子和机器学习因子增强的小市值选股策略,并将小市值策略扩展到了国证2000指数增强;专题四中我们探讨今年3、4月小市值出现回撤时仍然看好的理由。

相较于配置已较为拥挤的大盘股,微盘股可能为投资者提供更多的投资机会。截至2022年第四季度,有2837支公募基金已配置微盘股,其中持有市值最多的为金元顺安元启、国金量化多因子和中欧量化驱动,部分固收基金和FOF基金也对持有微盘股感兴趣。公募基金在微盘股中的配置呈现出增长趋势,但总体仍有大量的配置空间,相比之下,沪深300、中证500和中证1000等大盘股的配置已经变得越来越拥挤。

我们采用扩散指数对微盘股择时,发现策略对参数的敏感性较高。在首次阈值法、延迟阈值法以及经典双均线这三种不同的策略的基础上,我们进行了网格搜索,逐一遍历扩散指数的回顾周期和扩散指标的买入卖出阈值,以此最大化策略表现。

对微盘股2023年下半年的展望,我们从指数趋势、利率环境、IPO规模和微盘股策略拥挤情况四个角度考量:

趋势上看微盘股已经走出低谷并创新高。根据我们4月24日发布的《小市值专题之四:微盘股的症结与曙光》所提到的几点利空理由,基本被我们一一回应。随着市场逐步修正,微盘股指数已创下新高。

年内利率持续下行预期兑现,利率有拐头向上迹象。去年11月中旬以后利率市场显著走高,并于年初见顶回落,今年3月中旬后的下跌并不是利率上行导致的。目前来看,利率有抬升迹象。下半年仍有可能博弈经济预期,利率抬升可能导致微盘股估值承压。

今年上半年IPO募资规模显著低于往期水平。今年以来截至2023年6月21日,A股(不含北交所)共上市120只新股、募集1888亿元,相比去年上半年上市152只新股、募集3090亿元处于较低水平。下半年有如先正达等超额IPO上市。目前整体发行节奏仍然是以科创和创业板为载体,主板IPO定位为优质大盘股,可能不会是IPO加速超预期的板块。

从拥挤度风险考虑,机构持股占比仍然偏低,后续仍然值得期待,100亿以下小市值的持股情况依旧不那么拥挤。2023Q1显示微盘股成分股的前十大股东当中有公募基金持股的流通市值约为25亿元,占微盘股总流通市值的0.44%,较2015年最高点2.5%仍有较大差距。2023Q1显示100亿以下小市值成分股的前十大股东当中有公募基金持股的流通市值约为1838亿元,占100亿以下小市值总流通市值的1.61%,较2014年9月年最高点3.0%也仍有一段距离。

风险提示

市场风格切换风险,退市风险,模型失效风险

目 录

1. 德邦金工小市值系列研究

2. 公募基金的含“微”量

2.1. 基金持有微盘股的市值占比(含“微”量)

2.2. 基金持有30-50亿市值股票的市值占比

2.3. 基金持有100亿以下市值股票的市值占比

3. 公募基金持股占比一览

3.1. 微盘股持股

3.2. 30-50亿市值持股

3.3. 100亿以下小市值持股

3.4. 中证1000指数

3.5. 中证500指数

3.6. 沪深300指数

3.7. 公募基金持股内部占比看50亿以下市值仍然有较大配置空间

4. 微盘股指数择时

4.1. 扩散指数

4.2. 微盘股扩散指数择时1:首次阈值法

4.3. 微盘股扩散指数择时2:延迟阈值法

4.4. 微盘股扩散指数择时3:经典双均线

5. 下半年展望

5.1. 趋势上看微盘股已经走出低谷并创新高

5.2. 年内利率持续下行预期兑现,利率有拐头向上迹象

5.3. IPO供给加速风险:今年上半年募资规模显著低于往期水平

5.4. 拥挤度风险

5.4.1. 机构持股占比仍然偏低,后续仍然值得期待

5.4.2. 100亿以下小市值的持股情况依旧不那么拥挤

6. 总结

7. 风险提示

信息披露

正 文

1. 德邦金工小市值系列研究

我们在多篇小市值专题报告、年度报告、中期报告始终看好小市值策略,从多个角度探讨了小市值股票的投资逻辑和策略优化。2021年以来德邦金工发表的小市值系列研究梳理如图1:

《2022年度策略报告:进击的“小巨人”》报告中,我们建议关注低估值的小市值风格股票。我们对小市值策略的观点是:相对看好运用机器学习方法增强的小市值股票选股策略。2019 和 2020 年小市值股票组合相对公募基金表现不佳,被大众所忽略,却在 2021年显著回暖并创新高。相比之下,受到高度关注的新能源题材面临估值过高、基金布局拥挤等问题,赚钱效应减弱、风险加剧。我们认为,资金出于趋利避害的角度,会从新能源和消费等行业撤出,拥抱市值更小、机构关注度低的股票。

《小市值策略初探——德邦金工小市值专题之一》报告中,我们结合小市值股票的本质特征和中国股市环境,拆解出小市值策略的投资逻辑:规模溢价、卖空限制、投资者结构和“壳”价值。此外,我们还构建了小市值100策略,分析了策略的收益来源、风险和策略容量。

《小市值增强策略——德邦证券德邦金工小市值专题之二》报告中,我们以小市值100组合为基准,尝试通过因子增强、择时、缩短交易频率等方式进行增强,发现了“小市值+低波动”是较为稳定的结合方式;月历效应上,一月和四月空仓在避免小市值被 ST 和提升收益上有突出的贡献;调仓频率改双周频是最优调仓频率。

《2022中期策略报告:脱缰的“小巨人”》报告中,我们详细阐述了小市值研究框架,包括为什么2022年小市值风格占优、如何理解小市值风格、小盘股的制约因素和如何选择小盘基金。

《2023 年度策略报告:全球成长股或将迎来绝地反击》报告中,我们的观点是:1)美国经济“软着陆”概率提高;2)全球成长股在美联储加息“见顶”预期下将迎来反弹;3)小盘风格依旧强劲,样本外超额稳健,持续关注小盘风格。

《大容量国证2000增强策略——德邦金工小市值专题之三》报告中,我们将小市值逻辑应用在国证2000指数增强。相比中证1000,国证2000更代表小盘风格、策略容量也更大。此外,“规模溢价”效应在国证 2000成分股内十分明显。因此,国证2000适合作为小市值风格增强策略的基准股票池。我们结合机器学习因子和规模因子构建合成因子,使得国证 2000 增强策略表现更加优异。

《微盘股的症结与曙光——德邦金工小市值专题之四》报告中,我们提出4点看空微盘股的论据,并提出我们自己的观点,继续看好微盘股策略:1)微盘股收益来源主要来源于交易而非持股上涨;2)利率暂不具备持续上行的基础;3)微盘股在1月和4月存在明显的月历效应;4)注册制暂未出台更严格的退市制度。

本篇报告我们从择时角度研究微盘股指数增强,并给出我们对小市值风格在2023年下半年的展望。

2. 公募基金的含“微”量

自2023年4月24日发布《微盘股的症结与曙光——德邦金工小市值专题之四》报告以来,截至6月30日收盘微盘股上涨14.16%,更多的机构投资者开始关心目前公募基金对微盘股的持仓情况。

统计发现,截止2022Q4年报,共计2837支公募基金有配置微盘股。持有微盘股市值最多的前3支公募基金分别是金元顺安元启、国金量化多因子和中欧量化驱动。此外,我们也发现部分固收基金、FOF基金对配置微盘股也感兴趣。

2.1. 基金持有微盘股的市值占比(含“微”量)

截至2022Q4,从持有市值来看,金元顺安元启、国金量化多因子、中欧量化驱动分列公募持有微盘股市值前3;而从含“微”量来看,含“微”量最高的公募基金(除固收基金光大阳光北斗星9个月持有债券A以外)是渤海汇金新动能主题及渤海汇金量化成长,金元顺安元启排名第3。如表1和表2。

2.2. 基金持有30-50亿市值股票的市值占比

截至2022Q4,从持有市值来看,华夏行业景气、交银趋势混合、信澳新能源产业分列公募持有30-50亿市值前三;而从含“微”量来看,排名前三的偏股公募分别是金元顺安优质精选、广发百发大数据成长、申万菱信国证2000指数增强。如表3和表4。

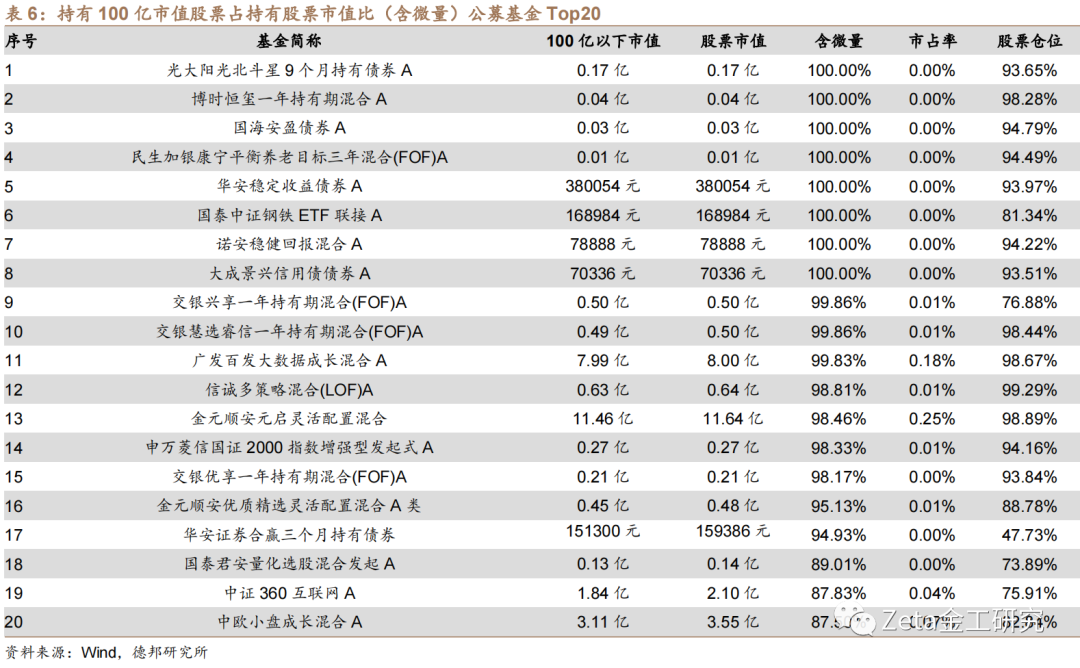

2.3. 基金持有100亿以下市值股票的市值占比

截至2022Q4,从持有市值来看,华夏行业景气、中庚价值先锋、信澳新能源产业分列公募持有100亿以下市值前三。而中证1000指数/指增基金中100亿以下市值股票持有占比其实不高。如表5和表6。

3. 公募基金持股占比一览

我们进一步测算了公募基金持有微盘股、30到50亿市值A股、100亿以下市值A股、中证1000成分股、中证500成分股、沪深300成分股占各板块流通市值比例(基于公募基金定期报告披露的全部持股和重仓持股情况)。我同样也测算了公募基金内部的各板块持仓市值占比情况。最后,根据上述统计数据,我们认为沪深300、中证500、中证1000已经比较拥挤,而100亿以下市值、30到50亿市值和微盘股的拥挤度逐级递减,微盘股最不拥挤。

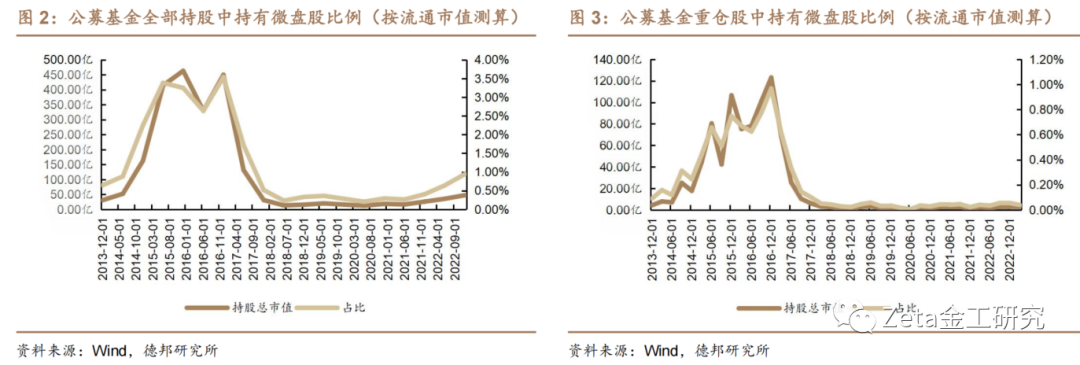

3.1. 微盘股持股

如图2,从微盘股在公募基金全部持股中的占比来看,2021Q2之后公募基金全部持股占比开始显著上升。截至2022年Q4,公募基金全部持有“微盘股”市值约为47.5亿,占其流通市值比例为0.94%,为2017年Q4以来最高。全部持股占比最高的时候是2016年Q4,持股占比为3.54%。

如图3,而从微盘股在公募基金重仓持股中的占比来看,2023Q1公募基金重仓持股及占比反而略微下滑。截至2023年Q1,公募基金重仓持有“微盘股”市值约为2.34亿,占其流通市值比例为0.04%,较2022年Q4略有下滑。重仓持股占比最高的时候是2016年Q4,持股占比为0.97%。

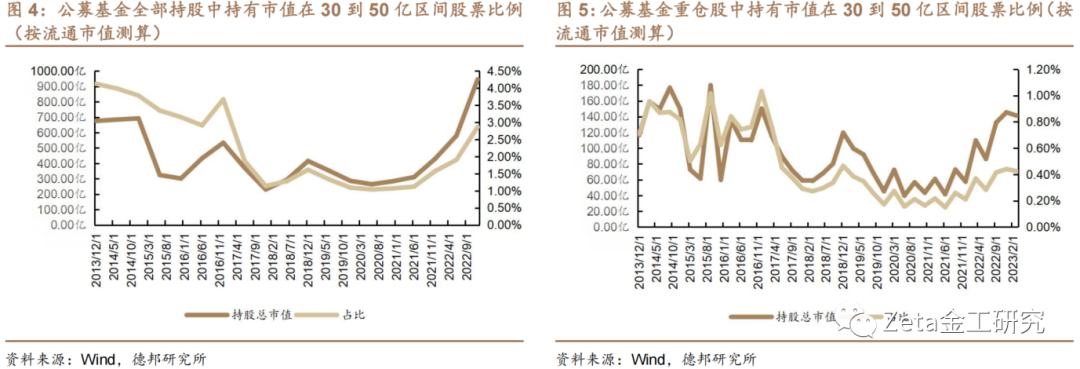

3.2. 30-50亿市值持股

如图4,从30-50亿市值股票在公募基金全部持股中的占比来看,2021Q2之后公募基金全部持有30亿-50亿市值占其流通市值比开始显著上升。截至2022年Q4,公募基金全部持有“30亿-50亿市值”市值约为945亿,占其流通市值比例为2.86%,为2017年Q2以来最高。全部持股占比最高的时候是2013年Q4,持股占比为4.12%。

如图5,从30-50亿市值股票在公募基金重仓持股中的占比来看,2023Q1公募基金重仓持有30亿-50亿市值股及占比反而略微下滑。截至2023年Q1,公募基金重仓持有“30亿-50亿市值”市值约为141亿,占其流通市值比例为0.42%,较2022年Q4略有下滑。重仓持股占比最高的时候是2015年Q3,持股占比为1.03%。

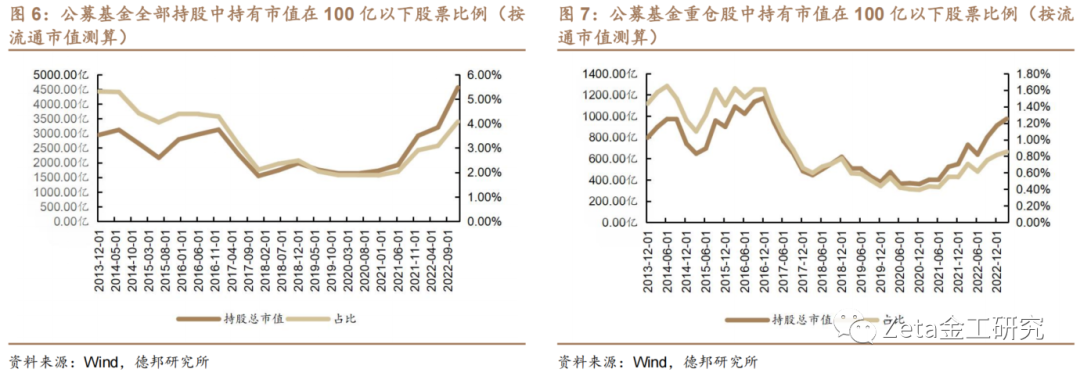

3.3. 100亿以下小市值持股

如图6,从100亿以下小市值股票在公募基金全部持股中的占比来看,2021Q2之后公募基金全部持有100亿以下市值股票占比开始显著上升。截至2022年Q4,公募基金全部持有“100亿以下股票”市值约为4560亿,占其流通市值比例为4.08%,为2017年Q2以来最高。距离2015年Q4全部持股占比4.39%已经相差不大。

如图7,从100亿以下小市值股票在公募基金重仓持股中的占比来看,2023Q1公募基金重仓持有100亿以下市值股票占比持续提升。截至2023年Q1,公募基金重仓持有“100亿以下股票”市值约为974亿,占其流通市值比例为0.85%。重仓持股占比最高的时候是2014年Q2,持股占比为1.65%。

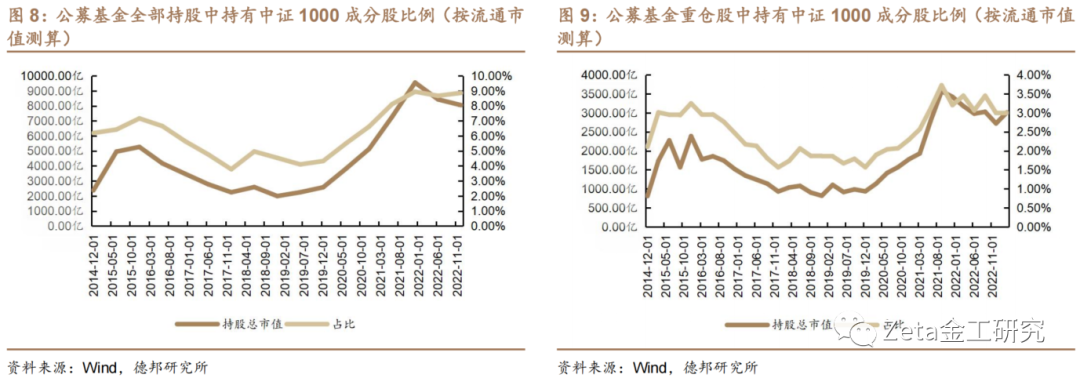

3.4. 中证1000指数

如图8,从中证1000成分股在公墓基金全部持股中的占比来看,2019Q4之后公募基金全部持股占比开始显著上升。截至2022年Q4,公募基金全部持有“中证1000成分股” 市值约为8046亿,占其流通市值比例为8.86%,接近2021年Q4的高点8.94%。但持股市值较2021年Q4有小幅回落。

如图9,从中证1000成分股在公墓基金重仓持股中的占比来看,2023Q1公募基金重仓持股有下滑迹象。截至2023年Q1,公募基金重仓持有“中证1000成分股”市值约为3010亿,占其流通市值比例为2.99%。重仓持股占比最高的时候是2021年Q3,持股占比为3.72%。

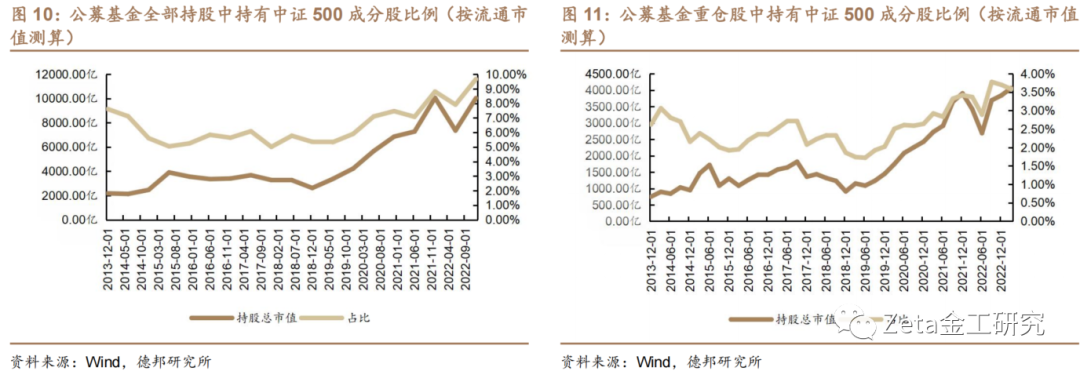

3.5. 中证500指数

如图10,从中证500成分股在公墓基金全部持股中的占比来看,2019Q2之后公募基金全部持股占比开始显著上升。截至2022年Q4,公募基金全部持有“中证500成分股” 市值约为10032亿,占其流通市值比例为9.66%。

如图11,而从中证500成分股在公墓基金重仓持股中的占比来看,2023Q1公募基金重仓持股占略有下降。截至2023年Q1,公募基金重仓持有“中证500成分股”市值约为4063亿,占其流通市值比例为3.58%。重仓持股占比最高的时候是2022年Q3,持股占比为3.78%。

3.6. 沪深300指数

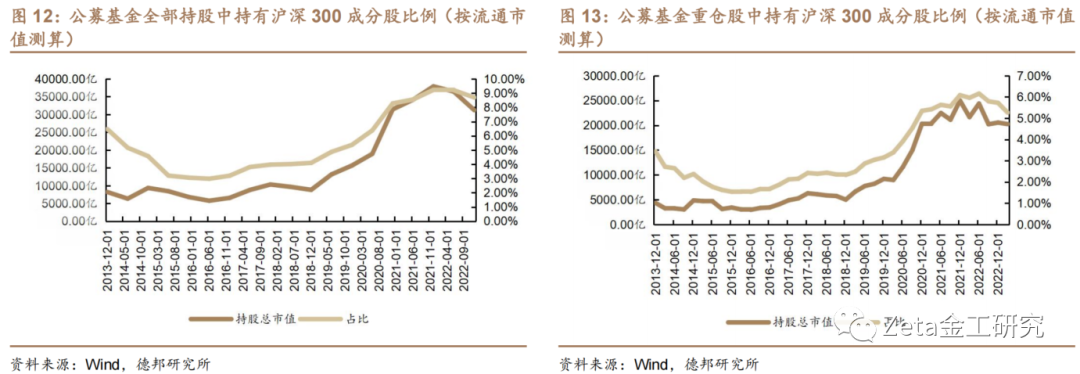

如图12,从沪深300成分股在公墓基金全部持股中的占比来看,2021Q4之后公募基金全部持股占比开始下降。截至2022年Q4,公募基金全部持有“沪深300成分股” 市值约为31230亿,占其流通市值比例为8.70%。全部持股占比最高的时候是2021年Q4,持股占比为9.23%。

如图13,而从中证500成分股在公墓基金重仓持股中的占比来看,2023Q1公募基金重仓持股占持续下降截至2023年Q1,公募基金重仓持有“沪深300成分股”市值约为20239亿,占其流通市值比例为5.26%。重仓持股占比最高的时候是2022年Q2,持股占比为6.16%。

3.7. 公募基金持股内部占比看50亿以下市值仍然有较大配置空间

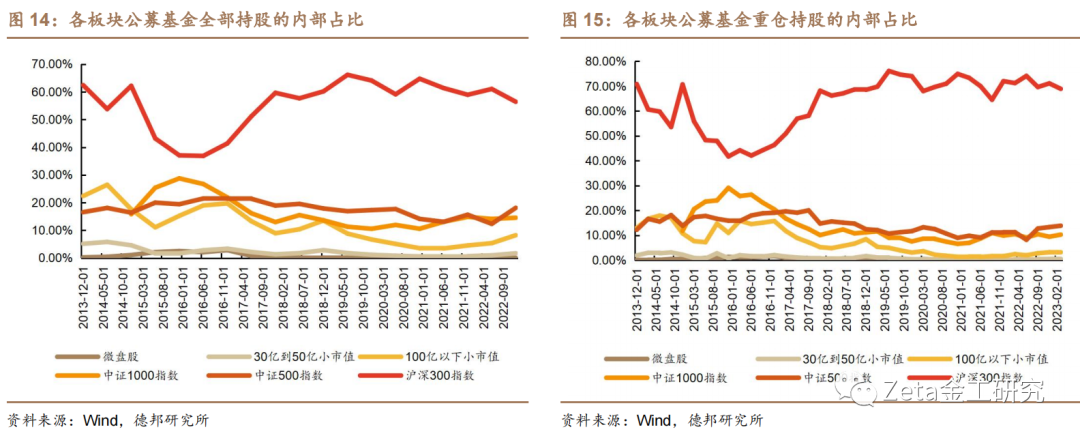

如图14,从不同市值股票以及指数成分股在公募基金全部持股中占比来看,30-50亿市值股票占比上升最快,沪深300占比正在逐步下降。截至2022年Q4,公募基金全部持有沪深300 占比56%,持有中证500占比18.1%,持有中证1000占比14.5%,持有100亿以下市值占比8.24%,持有30-50亿市值占比1.71%,持有微盘股占比0.09%。

如图15,而从不同市值股票以及指数成分股在公募基金重仓持股中占比来看,除沪深300外其余指标均稳步上行。截至2023年Q1,公募基金全部持有沪深300 占比69%,持有中证500占比13.8%,持有中证1000占比10.3%,持有100亿以下市值占比3.32%,持有30-50亿市值占比0.48%,持有微盘股占比0.008%。

4. 微盘股指数择时

我们使用扩散指数作为微盘股择时的指标,然后分别使用首次阈值法、延迟阈值法和经典双均线三种方法作为择时策略。在每个策略的基础上网格搜索,遍历扩散指数计算的回顾周期、扩散指标的买入和卖出阈值使得策略的年化收益或策略卡尔玛值最大。回测结果显示,择时策略对参数敏感。

4.1. 扩散指数

扩散指数是一种可以进行指数趋势判断的先行指标,通过对一段时间内某指数成分股中处于上升趋势股票的百分比的计算,并对该百分比进行平滑等处理,进而测算出指数整体的走向趋势。

构建方法:针对某一市场指数,首先判断其成分股在某个时间截面上是否处于正向趋势。判断个股状态需要基于个股某一基本面数据或因子值来进行,如最基本的可以采用收盘价进行判断。在判断方法上可以采用ROC(Rate of Change)法。ROC法是比较个股在一定的时间跨度(回望期,我们取220个交易日)内价格变化是否大于0,如果大于0则表示股票处于正向趋势。基于对指数成分股个股的判断,我们可以加权计算指数的扩散指数。加权方式的选择可分为平均加权和流通市值加权两种方式。指数扩散指数可以用如下公式(1)表达:

其中,

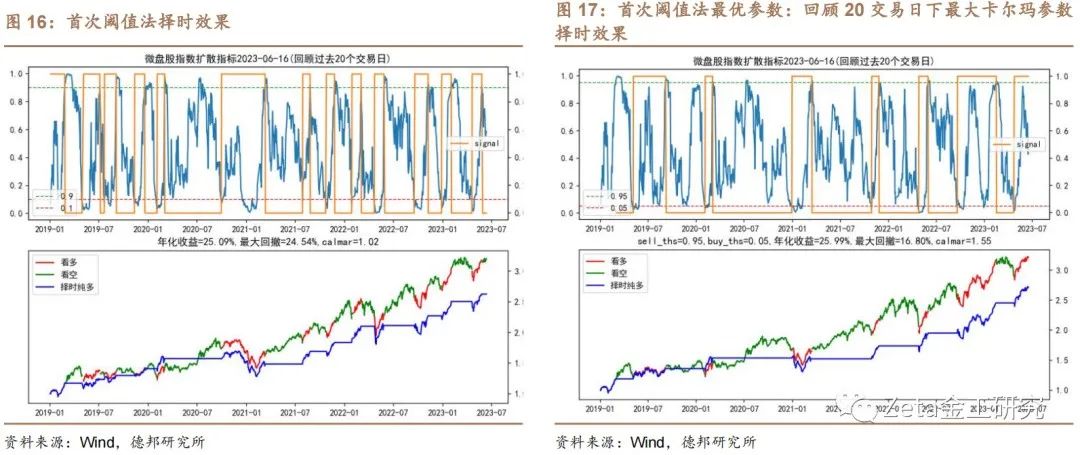

4.2 微盘股扩散指数择时 1:首次阈值法

首次阈值法即第一次触碰扩散指数阈值就交易。我们默认扩散指数的回顾周期为20个交易日,我们设定的初始交易规则为:

· 扩散指数达到0.9以上的时候空仓,下降到0.1以下的时候满仓,其余时间根据上一期信号填充。

回测效果如图16,策略年化收益为25.09%,最大回撤24.54%,卡尔玛值为1.02。我们分析:

· 扩散指数在0.9以上的时候往往还有一定的动量延续性,在第一次站上0.9以上就直接空仓可能会有一定的踏空风险;

· 同理,扩散指数在0.1以下时仍然有继续下跌趋势,且2020年有段反弹并未触及0.9就直接开始暴跌。

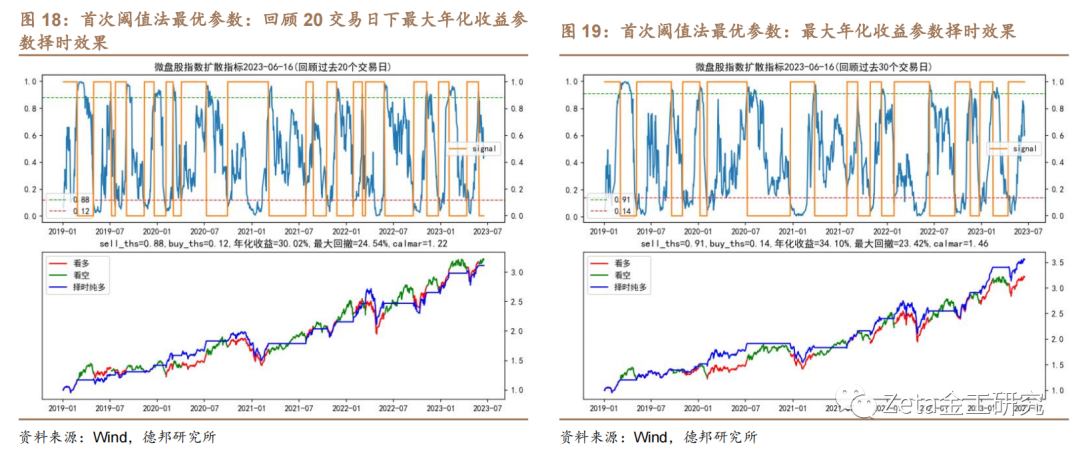

由于基础模型效果较为一般,我们继续尝试遍历三组参数(买入卖出阈值和回顾周期)来寻觅最优结果。我们调整的买入卖出阈值的最小变动单位为0.01,回顾周期最小变动单位为5个交易日。

回测结果显示:

· 在默认回顾过去20个交易日的情况下,改变扩散指标买入卖出阈值分别为0.05和0.95,策略的卡尔玛值最大,为1.55,年化收益25.99%,最大回撤16.8%,如图17;

· 在默认回顾过去20个交易日的情况下,改变扩散指标买入卖出阈值分别为0.14和0.91的情况下,策略年化收益为30.02%,最大回撤24.54%,卡尔玛值为1.22,如图18;

· 遍历三个参数,改变扩散指标买入卖出阈值分别为0.14和0.91、回顾过去30个交易日的情况下,策略年化收益最大,为34.1%,最大回撤23.42%,卡尔玛值为1.46,如图19。

我们发现择时效果并不理想,很难取得更多超额,我们思考将信号推迟启动,使用延迟阈值法。

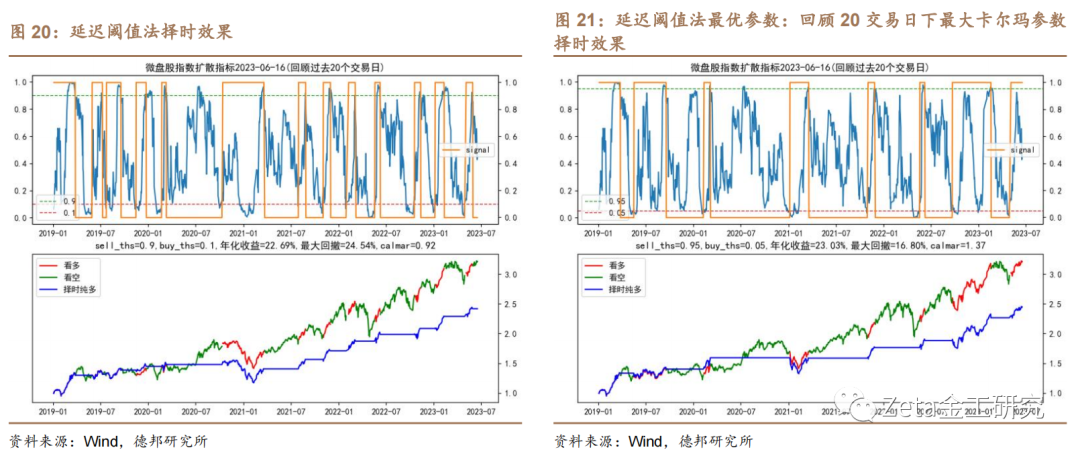

4.3. 微盘股扩散指数择时2:延迟阈值法

延迟阈值法即在第二次触碰阈值才交易,我们设置交易规则为:

· 扩散指数上一日在0.9以上且今日跌破0.9的时候空仓,上一日在0.1以下且今日突破0.1的时候满仓,其余时间根据上一期信号填充。

回测效果如图20,策略年化收益为22.69%,最大回撤24.54%,卡尔玛值为0.92。我们分析:

· 触碰阈值时间点面临市场重要拐点(2020年疫情),存在偶然拟合可能性;

· 最大回撤发生在2020年12月至2021年2月,并没有改进。

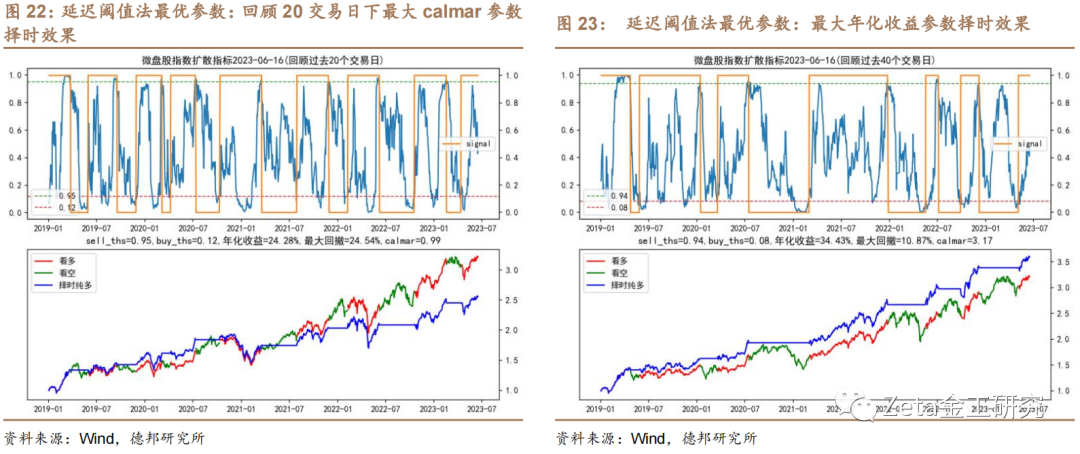

我们继续尝试遍历三组参数(买入卖出阈值和回顾周期)来寻觅最优结果,回测结果显示:

· 在默认回顾过去20个交易日的情况下,改变扩散指标买入卖出阈值分别为0.05和0.95,策略的卡尔玛值最大,为1.37,年化收益23.03%,最大回撤16.8%,如图21;

· 在默认回顾过去20个交易日的情况下,改变扩散指标买入卖出阈值分别为0.12和0.95的情况下,策略年化收益为24.28%,最大回撤24.54%,卡尔玛值为0.99,如图22;

· 遍历三个参数,改变扩散指标买入卖出阈值分别为0.08和0.94、回顾过去40个交易日的情况下,策略年化收益最大,为34.43%,最大回撤10.87%,卡尔玛值为3.17,如图23。

我们思考结合双均线的方式对微盘股指数择时。

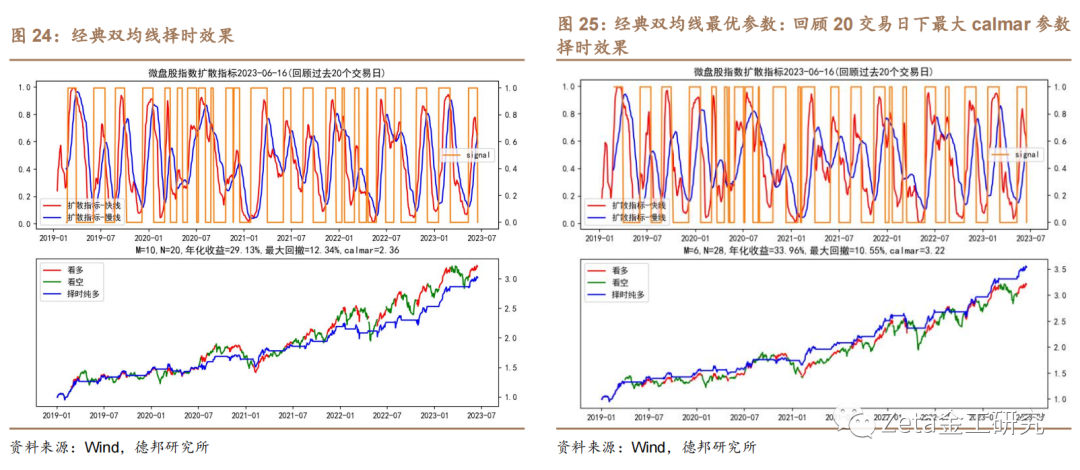

4.4. 微盘股扩散指数择时3:经典双均线

扩散指数择时用法之三:经典双均线做法:

· 短期均线扩散指数10日MA,长期均线短期均线20日MA。短期均线站上长期均线则满仓,反之则空仓。

回测效果如图24,策略年化收益为29.13%,最大回撤12.34%,卡尔玛值为2.36。我们分析:

· 信号有一定滞后性,收益端不突出;

· 最大回撤有改进,从25%下降至12%;

· 策略择时效果不错,考虑参数优化。

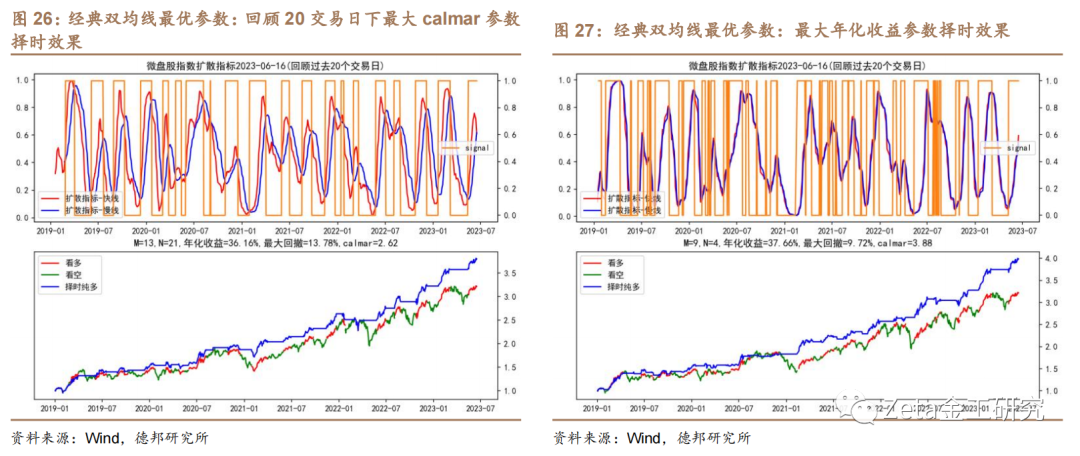

我们继续尝试遍历三组参数(短期均线、长期均线和回顾周期)来寻觅最优结果,回测结果显示:

· 在默认回顾过去20个交易日的情况下,改变短期均线扩散指数为6日MA,长期均线短期均线为28日MA,策略的卡尔玛值最大,为3.22,年化收益33.96%,最大回撤10.55%,如图25;

· 在默认回顾过去20个交易日的情况下,改变短期均线扩散指数为13日MA,长期均线短期均线为21日MA,策略年化收益为36.16%,最大回撤13.78%,卡尔玛值为2.62,如图26;

· 遍历三个参数,改变短期均线扩散指数为9日MA,长期均线短期均线为4日MA,回顾过20个交易日的情况下,策略年化收益最大,为37.66%,最大回撤9.72%,卡尔玛值为3.88,如图27。

5. 下半年展望

5.1. 趋势上看微盘股已经走出低谷并创新高

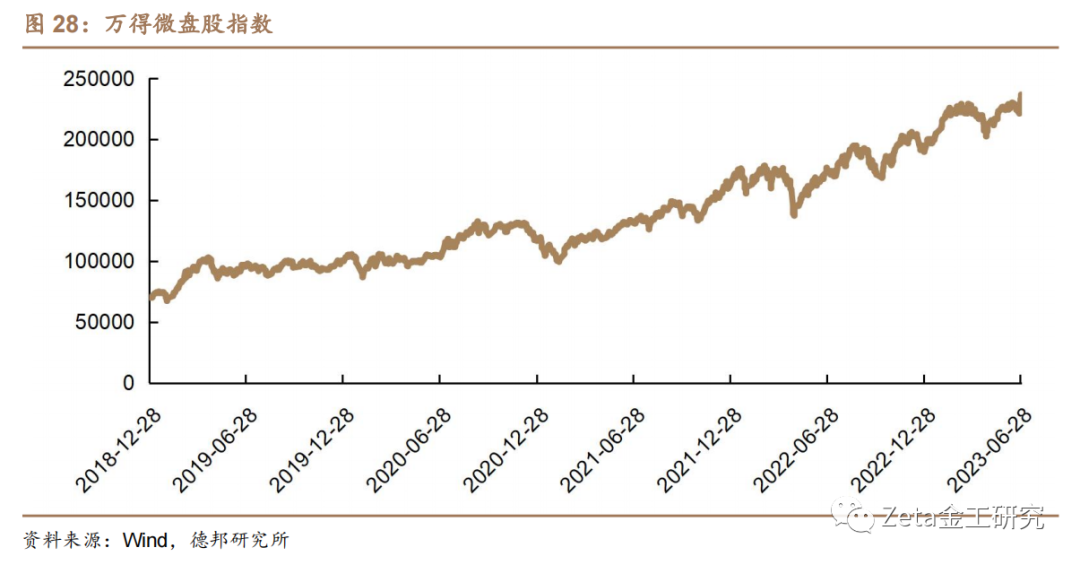

万得微盘股指数走势如图28:

利空逐步殆尽,下半年或无虞。根据我们4月24日发布的《小市值专题之四:微盘股的症结与曙光》所提到的几点利空理由,基本被我们一一回应。随着市场这两个月逐步修正,万得微盘股指数已经创下新高。

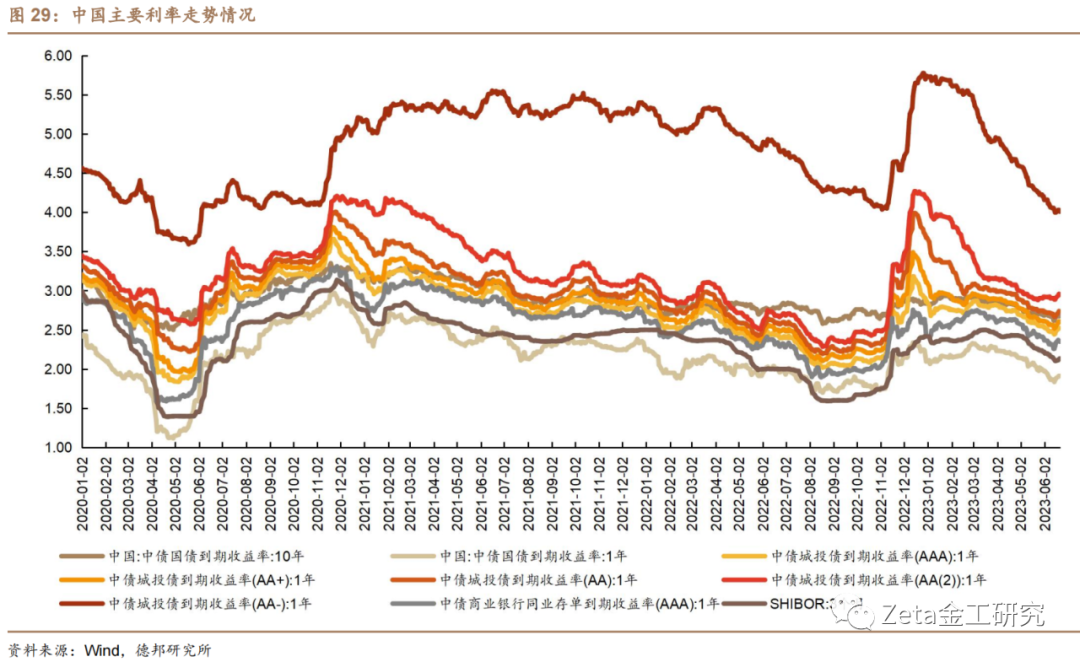

5.2. 年内利率持续下行预期兑现,利率有拐头向上迹象

去年11月中旬以后利率市场显著走高,并于年初见顶回落,今年3月中旬后的下跌并不是利率上行导致的。目前来看,利率有抬升迹象,下半年仍然有可能博弈经济预期,利率抬升可能导致微盘股估值承压。

5.3. IPO供给加速风险:今年上半年募资规模显著低于往期水平

今年以来,IPO数量和金额都显著低于去年和前年,我们认为下半年IPO可能会加速。截至2023年6月21日,A股(不含北交所)一共上市120只新股,募集1887亿元(去年上半年一共上市152只新股,募集3091亿元)。今年下半年有如先正达等超大额IPO上市,目前整体发行节奏仍然是以科创和创业板为载体。主板IPO定位为优质大盘股,可能不会是IPO加速超预期的板块。

5.4. 拥挤度风险

5.4.1. 拥挤度风险

我们统计的前十大股东持股占比显示,公募与金融机构(公募、私募、券商、保险、银行等,下同)持股占比仍然偏低。截至2023年3月31日,微盘股成分股的前十大股东当中有公募基金持股的流通市值约为25亿元,占微盘股总流通市值的0.44%,较2015年最高点2.5%仍有较大差距;微盘股成分股的前十大股东当中有金融机构持股的流通市值约为104亿元,占微盘股总流通市值的1.77%,较2015年最高点5.17%仍有一段较大距离。

5.4.2. 100亿以下小市值的持股情况依旧不那么拥挤

我们统计的前十大股东持股占比显示,公募与金融机构持股占比仍不拥挤。截至2023年3月31日,100亿以下小市值成分股的前十大股东当中有公募基金持股的流通市值约为1838亿元,占100亿以下小市值总流通市值的1.61%,较2014年9月年最高点3.0%仍有一段距离;微盘股成分股的前十大股东当中有金融机构持股的流通市值约为4084亿元,占100亿以下小市值总流通市值的3.6%,较2015年最高点5.17%仍有一段距离。

6. 总结

自2021年起,德邦金工发布了多篇小市值系列的研究报告,持续关注近年来小市值风格的崛起。我们透过一系列小市值专题报告、年报、半年报等方式,深入研究了小市值股票的投资逻辑以及策略优化的方式。万得微盘股指数走势强劲,小市值风格占优。在这些系列报告中,我们在专题一中揭示了小市值的含义;在专题二和专题三中,我们阐述了小市值增强策略的潜力,包括运用多种风格因子和机器学习因子对小市值选股策略的增强,并将此策略扩展应用到了国证2000指数的增强上;在专题四中,我们解析了尽管今年3、4月小市值出现回撤,我们仍对其保持看好的理由。本篇报告我们从机构持仓拥挤度和指数择时角度继续挖掘小市值策略潜力。

。

公募基金配置微盘股情况的统计数据显示,截至2022Q4年报共有2837支公募基金配置微盘股。持有微盘股市值最多的前3支公募基金是金元顺安元启、国金量化多因子和中欧量化驱动,部分固收基金和FOF基金也对微盘股感兴趣。公募基金持股占比的统计数据显示,虽然公募基金对微盘股的持仓情况显示出一定的兴趣,但配置仍然较低,具有较大的配置空间。相比之下,沪深300、中证500和中证1000等指数成分股的配置已经较为拥挤。因此,投资者可以考虑增加对微盘股的配置,以寻求更多的投资机会。

我们采用扩散指数对微盘股择时。在首次阈值法、延迟阈值法以及经典双均线这三种不同的策略的基础上,我们都进行了网格搜索,逐一遍历扩散指数的回顾周期和扩散指标的买入卖出阈值,以此最大化策略的年化收益或策略的卡尔玛值。通过回测,我们发现择时策略对于参数的敏感性较高。

我们认为下半年微盘股风险较小,对微盘股未来上涨趋势仍偏乐观。微盘股已经走出低谷并创新高、机构持股偏低、小市值持股情况不拥挤,但仍需注意利率有拐头向上迹象,以及IPO供给有可能加速的情况的风险。

7. 风险提示

市场风格切换风险,退市风险,模型失效风险。

报告信息

证券研究报告:《微盘股的拥挤度测算和择时》

对外发布时间:2023年7月10日

分析师:肖承志

资格编号:S0120521080003

邮箱:xiaocz@tebon.com.cn

报告发布机构:德邦证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

金工团队简介

肖承志,同济大学应用数学本科、硕士,现任德邦证券研究所首席金融工程分析师。具有6年证券研究经历,曾就职于东北证券研究所担任首席金融工程分析师。致力于市场择时、资产配置、量化与基本面选股。撰写独家深度“扩散指标择时”系列报告;擅长各类择时与机器学习模型,对隐马尔可夫模型有深入研究;在因子选股领域撰写多篇因子改进报告,市场独家见解。

吴金超,清华大学工学硕士,南开大学本科,曾任职于东北证券、广发证券,2021年11月加入德邦证券。主要负责指数择时、行业轮动、基本面量化选股等工作。

林宸星,美国威斯康星大学计量经济学硕士,上海财经大学本科,主要负责大类资产配置、中低频策略开发、FOF策略开发、基金研究、基金经理调研和数据爬虫等工作,2021年9月加入德邦证券。

路景仪,上海财经大学金融专业硕士,吉林大学本科,主要负责基金研究,基金经理调研等工作,2022年6月加入德邦证券。

王治舜,香港中文大学金融科技硕士,电子科技大学金融+计算机双学士,主要负责量化金融、因子选股等工作,2023年1月加入德邦证券。

感谢实习生曾绪彬对本文的贡献。

MORE

相关阅读

01 策略报告

【德邦金工|年度策略】全球成长股或将迎来绝地反击——德邦金工2023年度策略报告

【德邦金工|中期策略】云销雨霁,尚待黎明20210824

02 每周行情前瞻

北向净买入计算机、机械,国防军工、电新景气度提升居前——德邦金工择时周报20230625【德邦金工|周报】

两市成交额上升,北向净买入电新、电子——德邦金工择时周报20230618【德邦金工|周报】

北向净买入银行、家电,科创50ETF净流入居前——德邦金工择时周报20230611【德邦金工|周报】

两市成交额下降,沪深300ETF净流入居前——德邦金工择时周报20230521【德邦金工|周报】

【德邦金工|周报】北向资金净买入非银、电新,科创50ETF净流入居前——德邦金工择时周报20230514

【德邦金工|周报】北向净买入食饮、银行,科创50ETF净流入居前——德邦金工择时周报20230507

【德邦金工|周报】北向净买入计算机、基础化工,中证1000ETF净流入居前——德邦金工择时周报20230503

【德邦金工|周报】A股整体下跌,电新、银行景气度提升居前——德邦金工择时周报20230423

【德邦金工|周报】北向净买入有色金属,创新药ETF净买入居前——德邦金工择时周报20230416

【德邦金工|周报】本周A股日均成交额超12000亿,电子、计算机融资净流入居前——德邦金工择时周报20230409

【德邦金工|周报】全球股市普涨,计算机行业融资净流入居前——德邦金工择时周报 20230402

【德邦金工|周报】A股整体上涨,计算机、电子融资净流入居前——德邦金工择时周报 20230326

【德邦金工|周报】北向净买入电新、传媒,医疗类ETF净流入居前——德邦金工择时周报20230319

03 大类资产配置观点

04 机器学习专题

【德邦金工|选股专题】中证1000成分股有效因子测试——中证1000指数增强系列研究之一

【德邦金工|选股专题】基于模型池的机器学习选股——德邦金工机器学习专题之五

【德邦金工|选股专题】动态因子筛选——德邦金工机器学习专题之四

【德邦金工|机器学习】基于财务与风格因子的机器学习选股——德邦金工机器学习专题之三

05 金融产品时评

06 金融产品专题

【德邦金工|金融产品专题】后疫情时代,物流行业有望复苏,推荐关注物流ETF ——德邦金融产品系列研究之十八

【德邦金工|金融产品专题】势不可挡,坚定不移走科技强国之路,推荐关注华宝中证科技龙头ETF——德邦金融产品系列研究之十七

【德邦金工|金融产品专题】“抓住alpha,等待beta”,华宝夏林锋主动出击“三年一倍”目标——德邦权益基金经理系列研究之一

【德邦金工|金融产品专题】乘大数据战略机遇,握新时代“价值资产”,推荐关注大数据ETF——德邦金融产品系列研究之十六

【德邦金工|金融产品专题】招商中证1000指数增强——细分赛道下的“隐形冠军”——德邦金融产品系列研究之十五

【德邦金工|金融产品专题】长风破浪,王者归来,纳斯达克100ETF再启航——德邦金融产品系列研究之十四

【德邦金工|金融产品专题】风劲帆满海天远,雄狮迈步新征程,推荐关注军工龙头ETF——德邦金融产品系列研究之十三

【德邦金工|金融产品专题】“小”“智”“造”与大机遇,推荐关注中证1000ETF——德邦金工金融产品系列研究之十二

【德邦金工|金融产品专题】“专精特新”政策赋能,小市值投资瞬时顺势,推荐关注国证2000ETF——德邦金工金融产品研究之十一

【德邦金工|金融产品专题】面向未来30年,布局“碳中和”大赛道,推荐关注碳中和龙头ETF——德邦金工金融产品研究之十

【德邦金工|金融产品专题】互联网东风已至,龙头反弹可期,推荐关注互联网龙头ETF——德邦金融产品系列研究之九

【德邦金工|金融产品专题】需求旺盛供给紧俏,稀土ETF重拾上升趋势——德邦金融产品系列研究之八

【德邦金工|金融产品专题】周期拐点将至,地缘冲突催化行业景气上行,关注农业ETF——德邦金融产品系列研究之七

【德邦金工|金融产品专题】新能源车需求超预期,动力电池新产能涌现,关注锂电池ETF——德邦金融产品系列研究之六

【德邦金工|金融产品专题】稳增长预期下高股息低估值凸显投资价值,关注中证红利 ETF——德邦金融产品系列研究之五

【德邦金工|金融产品专题】文旅复苏之路,价值实现的选择,关注旅游ETF——德邦金融产品系列研究之四

【德邦金工|金融产品专题】市场波动渐增,银行防御价值凸显——德邦金融产品系列研究之三

07 文献精译专题

【德邦金工|文献精译】了解GPT:训练篇——德邦金工文献精译第十一期

【德邦金工|文献精译】ChatGPT能够预测股票价格的走势吗?收益可预测性和大型语言模型——德邦金工文献精译第十期

【德邦金工|文献精译】只有艰难时期的赢家能重复成功:对冲基金在不同市场条件下的业绩持续性——德邦金工文献精译第九期

【德邦金工|文献精译】训练语言模型以遵循带有人类反馈的指令——德邦金工文献精译系列之八

【德邦金工|Fama因子模型专题】Fama三因子模型问世三十周年系列之二:A股市场实证——德邦金工Fama因子模型专题二

【德邦金工|文献精译】Fama-French三因子模型问世三十周年系列之一:重温经典——德邦金工Fama因子模型专题一

【德邦金工|文献精译】股价是否充分反映了业绩中应计和现金流部分所蕴含的未来盈利信息?——德邦金工文献精译系列之七

【德邦金工|文献精译】资产配置:管理风格和绩效衡量——德邦金工文献精译系列之六

【德邦金工|文献精译】规模很重要,如果控制了绩差股——德邦金工文献精译系列之五

【德邦金工|文献精译】中国股市的规模和价值因子模型——德邦金工文献精译系列之四

【德邦金工|文献精译】机器学习驱动下的金融对不确定性的吸收与加剧——德邦文献精译系列之三

08 选股月报

09 小市值专题

【德邦金工|选股专题】微盘股的症结与曙光——德邦金工小市值专题之四

10 行业轮动专题

11 分析师专题

12 基金策略专题

【德邦金工|金融产品专题】基于主动基金持仓的扩散指标行业轮动及改进—基金投资策略系列研究之一

【德邦金工|金融产品专题】基于扩散指标的主动基金筛选策略——德邦金工基金投资策略系列研究之二

重要说明

本篇文章来源于微信公众号: Zeta金工研究