如何评价基金的主动管理能力?

主动型基金,顾名思义,相对于被动型的指数基金,最看重的肯定是主动管理能力,而主动管理能力又可以分成择股能力和择时能力。那么,如何来量化评价一只基金的择股能力和择时能力呢?我们结合这次雪球给出的10值主动管理能力较强的基金,具体来思考一下怎么衡量基金的择股和择时能力。

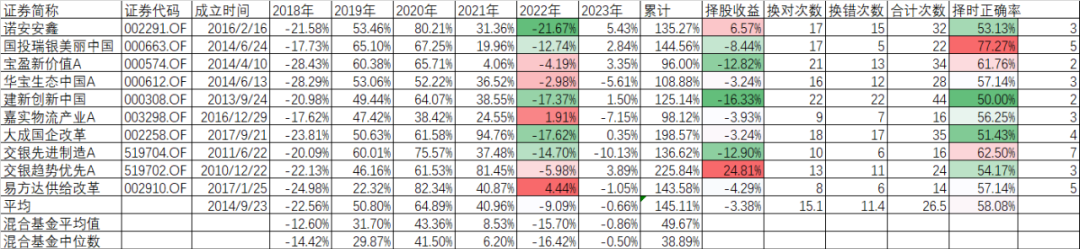

我们先对比了2018年以来每年的净值增长率,和同期8690只混合基金相比,除了2018年明显不如整体的平均值外,后面4年多基本上都有大幅度的超额,特别是同样是熊市的2022年,10只基金平均亏损只有9.09%,远远低于混合基金的平均亏损值15.70%,而且在10只基金中也只有诺安安鑫和大成国企改革是差异整体平均值的。

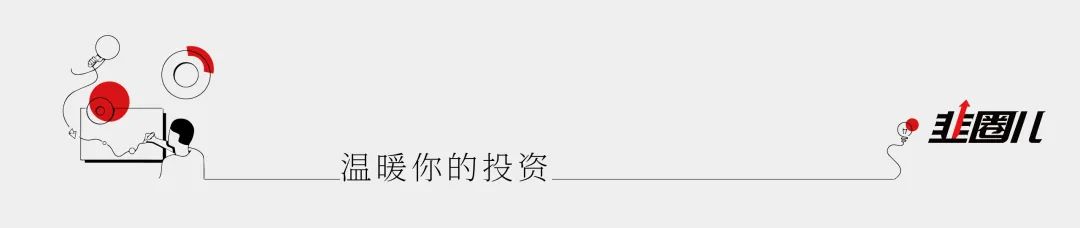

因为基金的持仓数据只有一年4次的10大重仓季报,不妨我们就从季报入手来衡量它们的择股和择时能力。

我们假设择股能力是在十大重仓中不变的股票的涨幅,这里我们用了2022年1季度以来一直在十大重仓中的股票的涨幅;择时能力是每个季度的季报中变化的股票在下个季度的表现,比如说2季度相对1季度新出现的股票,在3季度上涨代表择时有效,下跌代表择时无效;2季度相对1季度消失的股票,在3季度上涨代表择时无效,下跌代表择时有效。当然这里有个假定,就是新买或者清仓的股票的操作假设都是在季度末发生的,并假设在十大重仓外的未公布持仓中没有。

从择股收益看,只有交银趋势优先和诺安安鑫在这段时间里取得的是正收益。而且交易趋势优先在2022、2023年的业绩都非常不错;而诺安安鑫在2022年的业绩相对就差了点。

再看择时的正确性,首先我惊讶的发现这10只基金的择时正确性全部都达到或者超过了50%,要知道择时要长期超过50%是一件不容易的事情。能做到这点,说明雪球在选择基金的时候就考虑了主动管理能力的强弱。

我们发现在择时正确率最高的国投瑞银美丽中国、交银先进制造A、宝盈新价值A在2022年的表现并不突出,即使其中最好的宝盈新价值,择股收益又是相对比较弱的。而2022年仅有的2只正收益基金:易方达供给改革、嘉实物流产业A,不管在择股还是择时上并不是特别突出,但也不弱。

或许是应了这样一句话:善战者无赫赫之功,善医者无煌煌之名。最终笑到最后的,往往是各项指标没有明显缺陷的,就像管理学上的木桶原理:一个木桶最终能盛下多少水,不取决于最长的那块板,而取决于最短的那块板。

本篇文章来源于微信公众号: 持有封基