指数增强的黑箱里,到底有什么

2023 年,指数投资再次进入高光时刻。

几大宽基指数轻松碾压偏股基金指数的表现,让越来越多苦主动基金久已的基民看到了另一种可能性。

在指数投资大范畴下,指数增强以其兼顾指数投资的透明度和主动投资的超额收益,越来越受长期投资的基民所偏爱。

但指数增强,或者说所有的量化基金都有一个大问题:投资的逻辑、思路一概都是黑箱。

是的,对于主动型基金,你还能够按照成长 / 价值这样的投资框架去区分,并基于重仓行业和个股的变化去解释基金净值表现为什么走强或者趋弱。但指数增强基金,很难让人明白这一点。

为了深度探究这个问题,期望能打开指数增强的黑箱,最近约博道基金量化投资部总经理杨梦做了一次比较深度的交流。

EarlETF 的老读者,对于杨梦应该不陌生,我之前在《近期重仓了一只基金》就提过我重仓了杨梦管理的博道远航 (A 份额:007126 C 份额:007127),而在去年 11 月 调整 EarlONE 组合 时,也将其纳入,进一步增加持有量。

必须说,杨梦是我聊过的诸多量化基金经理中,最真诚同时也是最善于表达的。绝大多数量化基金经理,都是理科男的风格,往往对于自身的投资风格说的云里雾里,相比之下与杨梦的这次交流,不仅让我对其投资风格有一个更深入的理解,同时她也为我们提供了一个极好的认知框架。

站在 AQR 的肩膀上

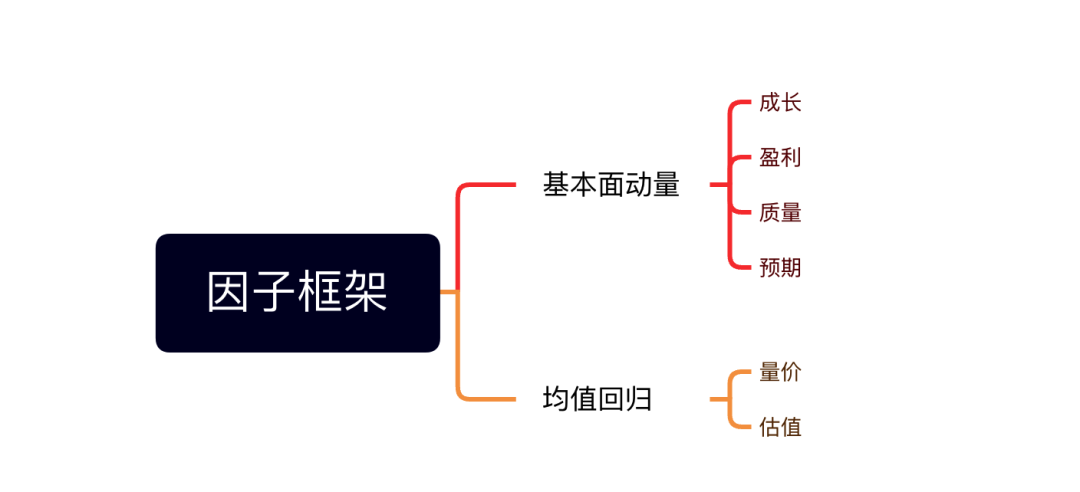

“均衡因子配权”,杨梦如此概括自己的量化投资模型。基于因子投资,杨梦将因子分成了两类。

第一类,是基本面动量因子,包含了成长、盈利、质量、预期等大类因子,这类因子偏成长,往往是业绩景气度好的时候能发挥较强的作用。

第二类,则是均值回归因子,里面包含两个子类。估值因子就是传统的低估值因子,而量价因子则是利用 AI 技术,捕捉一些无效定价。

目前,这两类因子杨梦采用均衡的权重配置,确保任何一类因子走强的时候,模型都能有足够的因子暴露,避免长时间处于 “逆风局”。

杨梦的量化投资框架,给我的感觉是站在 AQR 的肩膀上。

AQR,是全球闻名的量化对冲基金公司,由阿斯内斯 (Cliff Asness) 创立于 1998 年,目前的管理规模是 1430 亿美元。阿斯内斯求学时师从诺贝尔经济学奖得主、三因子模型的创始人尤金・法玛 (EugeneFama),所以 AQR 的量化投资风格,也是以因子投资而闻名。赚钱之余,阿斯内斯从不忘回馈学术,所以公司从上到下,时不时在顶级学术期刊发个量化投资尤其是因子投资的论文。

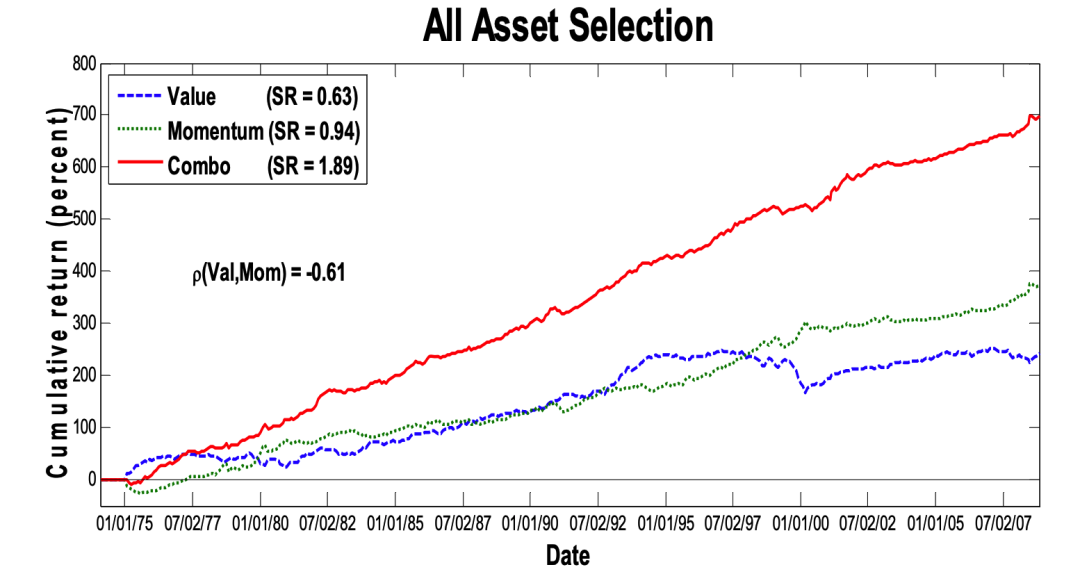

2013 年,阿斯内斯在 The Journal of Finance 发表了Value and MomentumEverywhere一文,用不同金融市场的实证数据揭示了:追涨杀跌的动量因子和逆向买入低估值的价值因子,在各个金融市场都有效,如果将两个表现迥异因子以 50%+50% 的比率混合,则效果更佳。

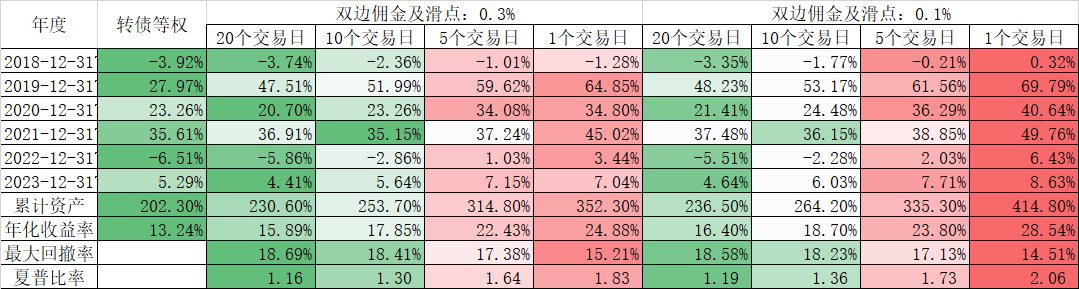

下图是论文中对所有资产类别的合并数据,可以看到 50+50 比率的 Combo 组合,自 1975 年以来的回测数据,长期碾压单独的价值和单独的动量因子,并有着 1.89 这样极高的夏普比率)。请注意下图的相关系数,价值和动量的长期相关系数为 - 0.61,这样迥异的表现,基于现在投资组合理论,的确可以起到 1+1>2 的作用。

这篇论文的结论,无疑是 AQR 近年对因子投资重要的贡献。也正因此,AQR 对冲基金迄今还是每个月都会维护更新这篇论文的数据,可见对这一发现的重视程度。

在明白了 AQR 的这篇论文,那么要再理解杨梦的量化投资框架也就比较容易了。

同样这样的因子框架,显然并不是完全复刻 AQR 动量 + 价值的构架,但在思路上有异曲同工之妙。杨梦的研究发现,基本面动量和均值回归因子都是股票定价中不可或缺的维度,只是在周期轮回中可能阶段性表现有所差异,所以在因子挖掘和迭代方面,基本面和量价并重。同时,将这两大类因子以一个 “均衡” 的方式布局,希望无论哪类行情,模型都能较好的适应。

不断迭代才能超越市场

当然,这样的投资框架,并非一蹴而就。

和许多主动型基金经理一个投资范式可以用很多年不同,量化基金经理必须不断地对模型进行修正和迭代,保持超额的可持续性,这个过程需要不断跟市场比、跟自己比。在实际管理过程中,杨梦就会不断跟踪其管理的所有指数增强基金的超额收益变化。

市场是模型最好的试金石,当阶段性出现持续回撤或者跑输同类平均时,也是需要对模型进行重点审视和修正的时刻。

就像上述模型中基本面动量和价值回归到底应该以怎样的权重去分布,杨梦就做过几次迭代,从早期的周期参数的设置调整,到动量配权,到最终回归均衡权重,正是基于这样的一个对比超额收益→修正模型的过程。

在这次的交流中,杨梦对于量价因子的改进,也做了介绍,博道基金的量化团队源自私募博道投资时期,公司早在私募阶段就一直持续深耕量价因子,2017 年开始 GP 量价因子之路,后续又升级为神经网络算法量价因子以及 AI 量价重的迭代。

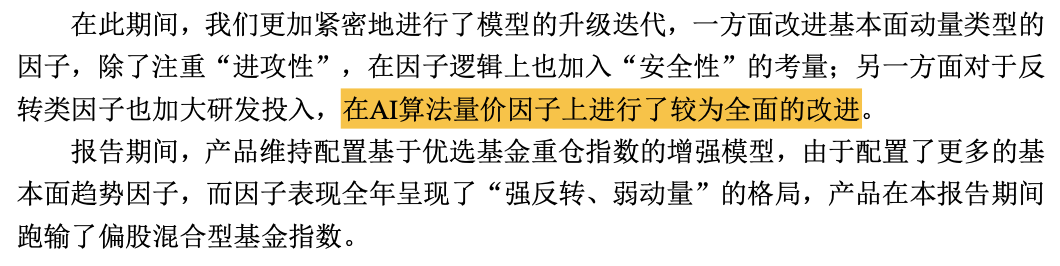

作为杨梦管理的标杆性基金,博道远航在 2022 年表现有所波动,不如此前来的那么诱人,当年轻微跑输万得偏股混合指数。于是在当年年报里,我们马上读到了她对此的反思和改进:

数据来源:Wind 股票 2023 年表现截至 6 月 26 日

在 2022 年的基金年报中,杨梦如是说:

正如上表所显示的,截至 6 月 26 日,模型迭代后的博道远航今年以来相对万得偏股基金指数已有 4.61 个百分点的超额收益,如果是相对同期依然下跌 4.84% 的中证偏股基金指数,那么超额收益更惊人。

当然,迭代不仅仅是模型的微调,更重要的是根据市场的进展,加入更强大的 “新武器”。

行业配置模型,正是杨梦储备的武器之一。

在是否要使用行业配置模型这个问题上,我问过不少的指数增强基金经理,答案不一。在杨梦看来,伴随市场有效性增加,尤其是分析师覆盖的个股越来越多,超额收益的难度越来越大,有必要通过行业轮动来捕捉新的超额收益。

在行业配置模型中,对于基本面逻辑的把控会更加重要,对于行业选择而言,长期来看能够贡献超额的两套逻辑,一个是追景气,另一个是困境反转,杨梦的模型也是依据这两套逻辑去选出看好的行业,对于这些行业在模型的行业约束上给予更大的自由度,通过对这些行业的适度偏离来获取超额回报。

对比目前部分指数增强基金在成长 / 价值这对风格上的主动暴露,杨梦觉得行业的轮动具有中观层面更强的逻辑性,更有迹可循。

当然,杨梦在行业轮动模型的使用上,也是克制的。

一方面,因为行业本身数量不多,杨梦的行业轮动模型完全基于基本面的逻辑而来,绝不使用 AI 模型,以避免模型不具有逻辑上的可解释性。

另一方面,并未上线到所有产品,因为基于景气度和困境反转的行业轮动模型与宏观经济密切相关,这意味着类似沪深 300 指数之类的蓝筹指数使用上效果会比较好。

博道远航的未雨绸缪

对量化投资而言,如果希望持续捕捉超额收益,不仅需要针对市场的变化快速迭代,更需要前瞻性,对于可能出现的市场变动及早布局。

伴随机构投资者的参与越来越多,A 股的有效性正在逐步增强,而这对于捕捉市场无效性的量化投资尤其是指数增强基金而言,则是意味着超额收益的空间越来越小。

面对这一现状,杨梦对博道远航的量化模型,也做了前瞻性的升级。

博道远航作为一只追踪 Wind 偏股基金指数的指数增强基金,其核心第一步是要将对基金的跟踪,转化为一个股票池的跟踪和增强。

最早博道远航采用的是先从广谱基金池中精选基金,然后在将这些基金的持仓变成股票池,目前,则是以基金定期公布的持仓为基础,用博道每日更新的模拟估算的基金持仓对它进行持仓补全、个股权重更新、行业分布调整,形成一个基金持仓指数,这个指数可以非常紧密地跟住公募基金平均收益。

之后,再以该指数为基准,利用多因子模型对指数成分股进行超配和低配的调整,来形成博道远航最终的持仓,类似于沪深 300 指数增强一样,达到一个基金指数增强的效果。

策略迭代的背后也是出于对超额收益稳定性的考量,早期策略对于万得偏股基金指数的跟踪上,波动比较大,而这种较大的波动就决定了,留给指数增强的跟踪误差空间被挤压,而过小的跟踪误差控制,又进而压缩了指数增强超额的空间。

在市场定价日益有效的当下,杨梦的更新迭代也是希望释放指数增强的潜力,以期能最终实现更强的超额收益。

2023 年,越来越多人意识到了指数增强的价值。对于最近两年被主动基金 “折磨”的基民,尤其是许多连偏股混合型基金指数都没跑赢的基金小白来说,其实用量化的方法,去实现对 Wind 偏股基金指数增强跟踪,是一种值得尝试的道路 —— 至少就我的持有体验而言,好于持有个别基金,不输给 FOF 和基金投顾。当然,指数增强对普通基民是一个黑箱。杨梦这次的交流,算是一定程度打开了这个黑箱。

如果说基金投资是一场长跑,基金经理是运动员,那么作为持有人,某种程度上是一种陪跑。如何能坚定的陪同跑下去,很大程度上来自于对基金经理的了解、理解和认同。在这点上,这次与杨梦的深聊,无疑给予我很强的信心。

本篇文章来源于微信公众号: EarlETF