指数增强,还能继续跑赢主动权益吗

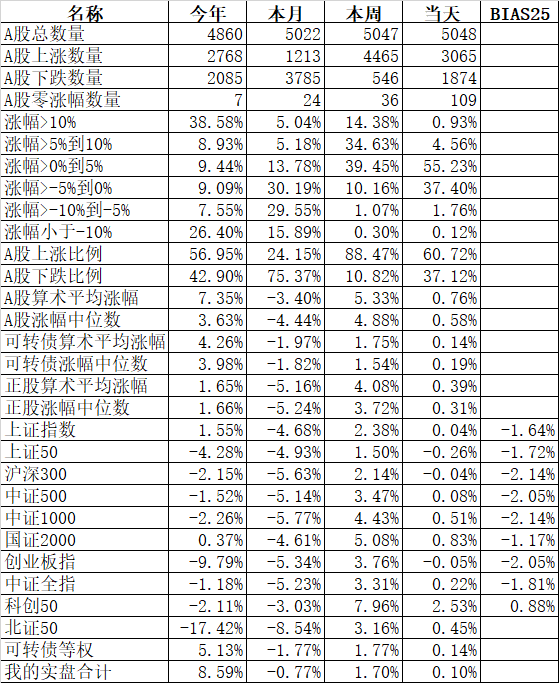

糟糕的八月终于过去,Wind 全 A 指数下跌5.61%。

基民面对这样的大跌,唯一的安慰,或许就是基金的相对抗跌。8 月万得偏股混合型基金指数下跌 4.92%,稍好。

当然,放到全年来看,万得偏股混合型基金指数前八个月下跌7.45%,依然是跑输 Wind 全 A 指数的。

自 2022 年以来,就不断和诸位分享以“三五十指增”(即沪深300、中证500和中证1000指数增强基金)组合来力争跑赢偏股主动的思路。在 EarlETF 讨论这个思路,我看了下最早应该可以追溯到 2021 年 10 月 13 日写的《8 年年化14.64%,指数增强,能否跑赢主动基金》。

当时,我还以“在这个主动型基金获取超额收益看似易如反掌的时代,指数基金的价值何在?”作为文章的开始,没想到转眼就是进入主动型基金的落寞期,2022 年没能跑赢指数,2023 年迄今更是如此。

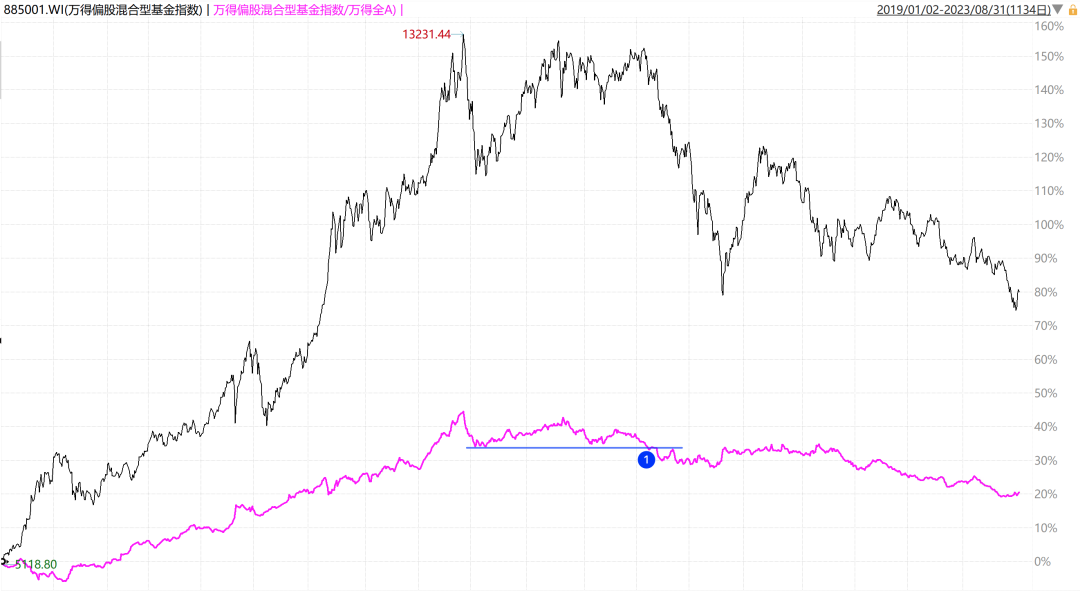

下图是 2019 年迄今万得偏股混合型基金指数的走势,紫色曲线则是万得偏股混合型基金指数与 Wind 全 A 指数的比值曲线,曲线向上代表万得偏股混合型基金指数相对 A股走强,反之则是走弱。可以看到,万得偏股混合型基金指数的超额收益巅峰其实早在 2021 年 2 月就出现,但如果按照一浪低于一浪真正确认下降趋势,大体是 2021 年末❶点的位置。

指数增强基金,虽然近些年超额越来越难做,但毕竟有指数的底子在,跑赢万得偏股混合型基金指数也就不奇怪了。

那么问题就来了,主动偏股的萎靡还要持续多久,或者说指数增强的超额还能持续多久。

昨天听了开源金工的一个路演,就在讨论这个问题。

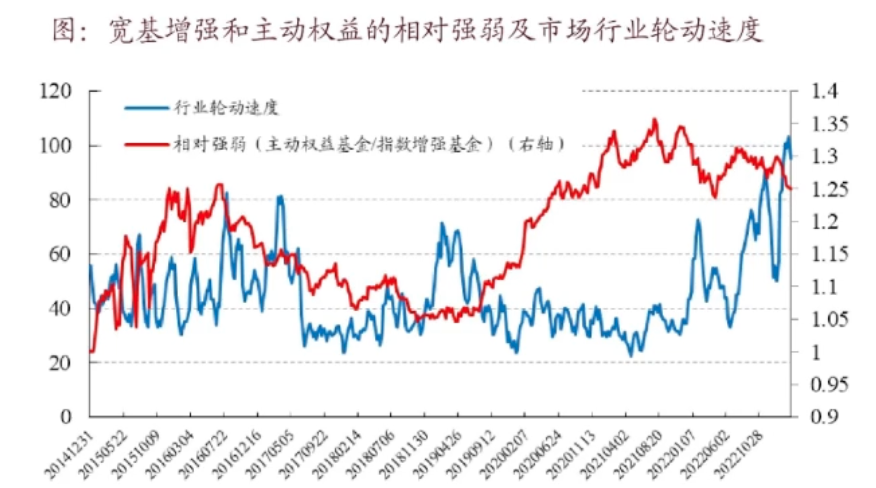

开源金工提出了一种假设,认为市场行业轮动强度过高,不适合主动权益基金,后者需要的是主线明确的行情,比如早年的喝酒吃药,比如后来的新能源。

其实,主线这东西,说得好听叫主线,说得难听就是“抱团”。自打喝酒吃药泡沫破灭和新能源拉胯开始,整个市场就缺乏共识。就像今年,一边是中特估,一边是 TMT,这两者不似当年可以用“核心资产”串起来这样逻辑清晰,随之而来的结果就是主动权益基金们继续不适应。

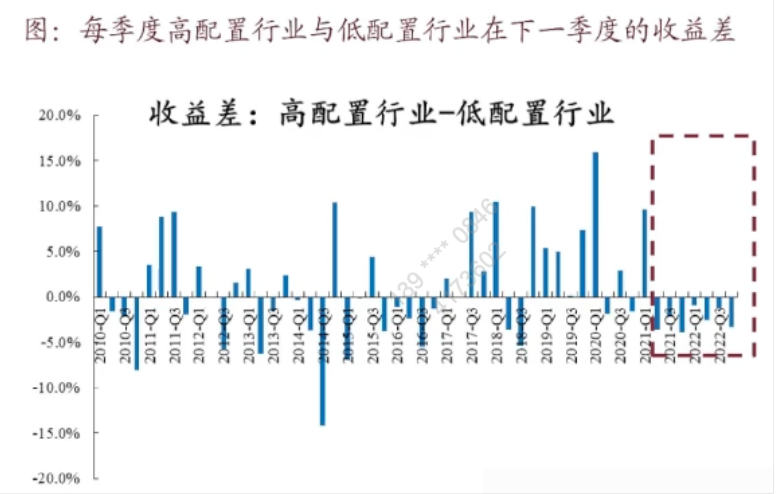

依然是来自开源金工的图表,基金高配行业,连续七个季度跑输低配行业。

短线A股能不能有共识?

在牛市回归之前,显然共识不太有希望。牛市回归之后,是不是能否形成共识,是否与主动基金重仓行业一致,或者主动基金能调仓至共识行业,一切还不得而知。

所以,还是继续将“三五十指增”进行到底吧。

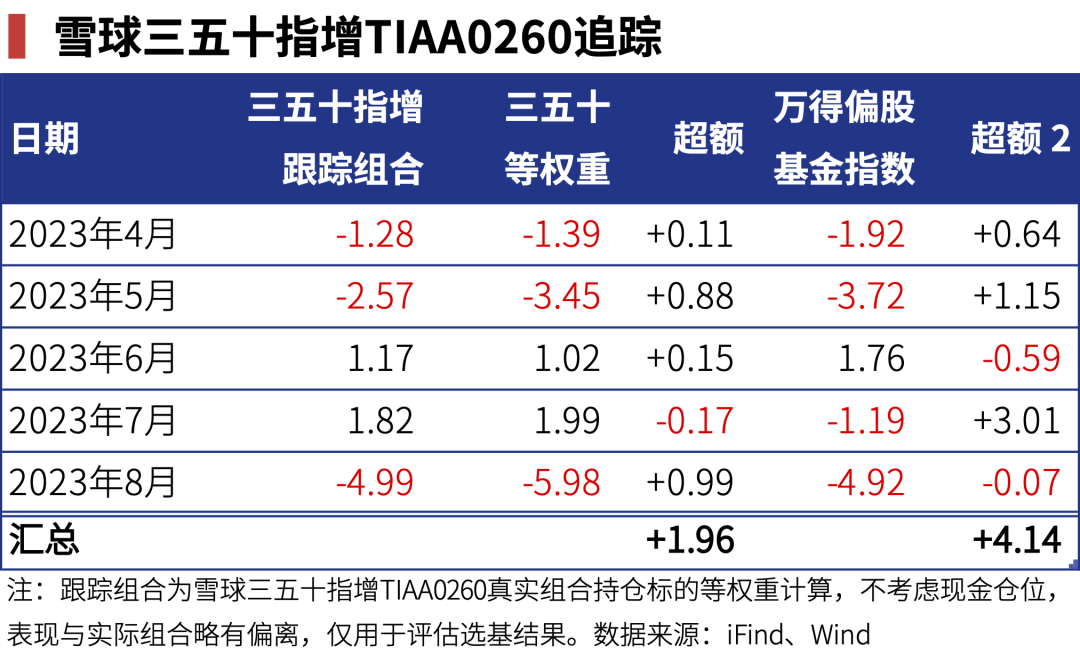

正好 8 月完结,就顺便跟踪一下我在雪球基金买的“三五十指增”组合的月度表现。从下表可以看到,相较我跟踪的三五十等权重基准(34%×沪深300全收益指数+33%×中证500全收益指数+33%×中证1000全收益指数),三五十指增组合在7 月小幅跑输之后,终于在 8 月再次出现显著的超额收益。

当然,三五十指增组合若是与万得偏股混合型基金指数相比,8 月是轻微跑输,不过考虑到 7 月有 3 个百分点的超额收益,再加上之前累加的超额收益,我也相当满足了。

9 月的第一个交易日,我就执行了针对三五十指增的EVA 定投计划。虽然本周有反弹,但总体还是低位,更何况对于定投,择时无需那么精准,既然韭圈儿的恐贪指数还在低位,那就不犹豫,直接干。

之前我说过,我会以资产净值每月上升 5000 元来进行定投,之前有过两次 10 万元的一次性买入,和 4 次定投,所以九月的这次,是以 22.5 万作为目标来进行的,我以 8 月 31 日的净值算了下,需要投入 7500 元。

所以 8 月 31 日晚上就下单了。

对这个组合有兴趣的,可以在长按二维码识别查看,或者点击文末的“阅读原文”查看。

说完指数增强,还是简单回顾一下本周的行情。

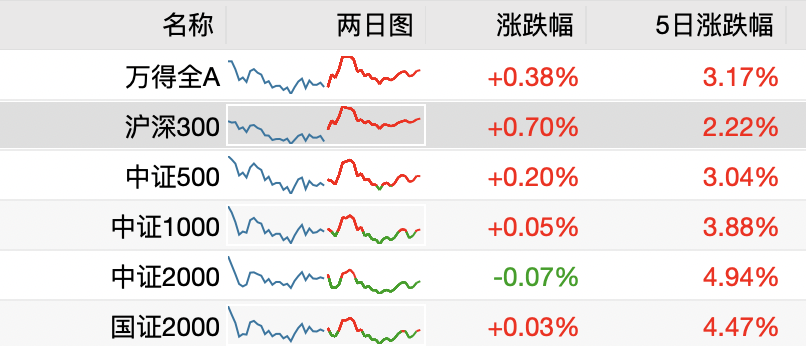

如果不去纠结周一的离谱高开,其实本周还是令人喜闻乐见的一周,宽基指数们都涨了,小盘指数涨幅尤其喜人。

如果放在小时图上去看中证1000指数,本周其实主要就是一个工作,站上 20 小时均线,随后就是受到 RSI 的 60 点压制后回抽。所以下周才是本轮反弹的关键,首先 20 小时均线是不能跌破的,否则就难看了,最好是在回抽 20 日均线区域后就顺势向上,突破高开位置和布林线上轨的双重制约,那反弹行情才有看头。

从三五十轮动(关于“三五十轮动”的具体思路和回测数据,可参阅《Earl 二八轮动还好吗?优化的三个新方向》。由于目前处于估值低位,所以我实际操作中仅使用3周和4周轮动,不引入择时机制)来看,下周继续 100%沪深300指数。

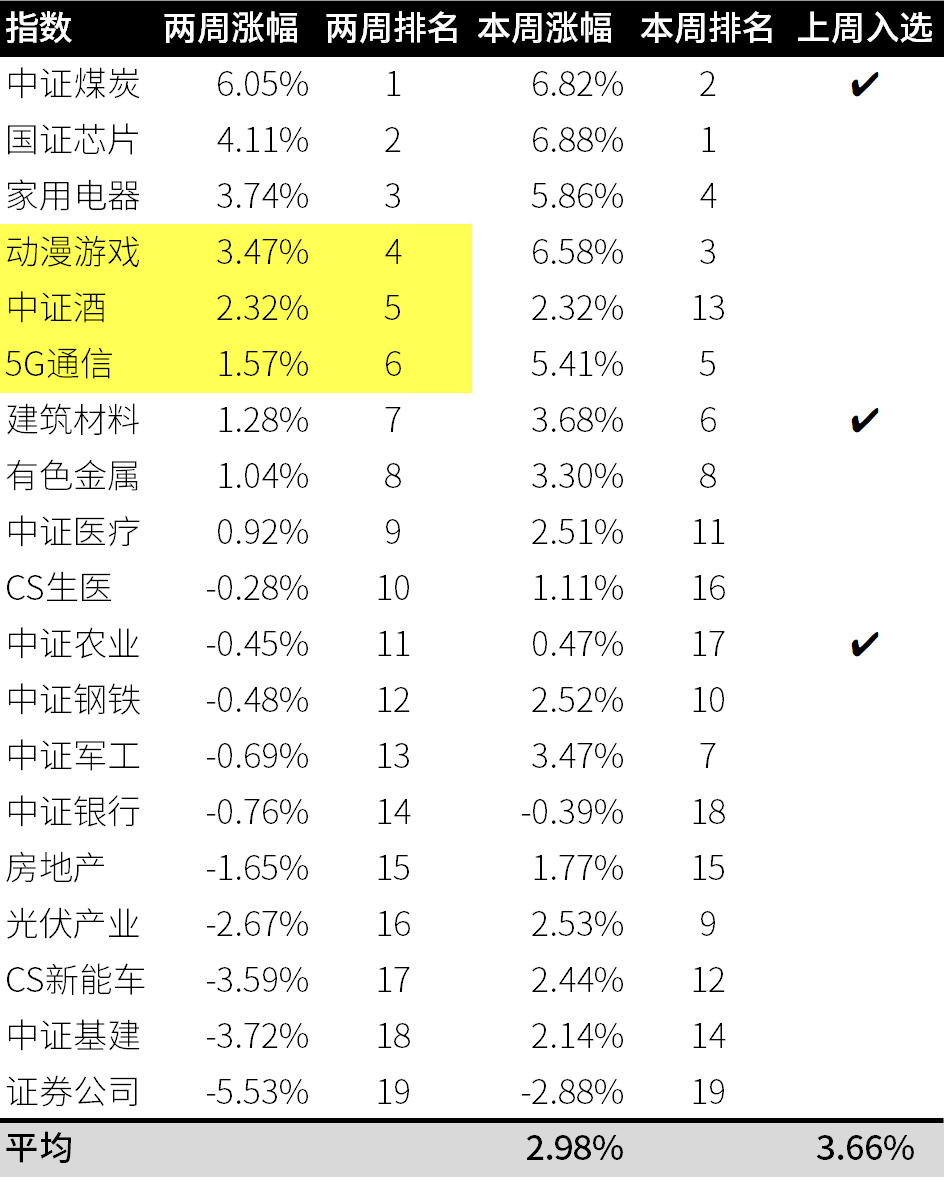

至于行业轮动,上周关注的三个行业,因为有煤炭这个涨幅排名第二的行业加持,再加上建筑材料表现也不错,所以本周上涨 3.66%,还是有 0.68 个点的超额收益。

根据模型,下周将看好中证酒、动漫游戏和 5G。

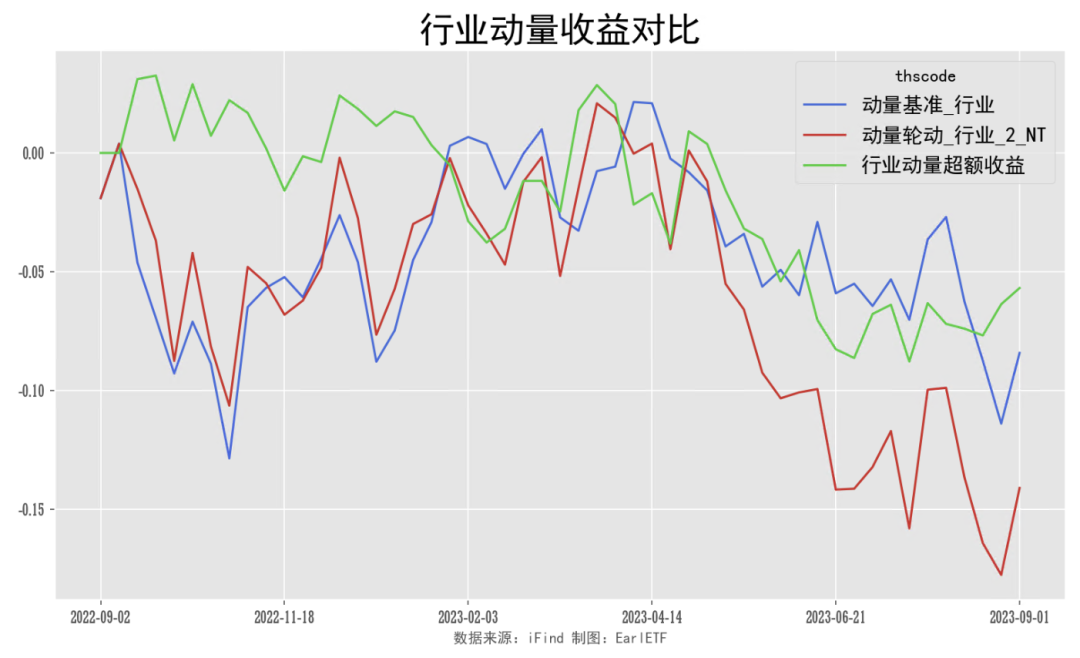

从过去 52 周的表现回顾看,近期超额收益总算有点复苏,虽然一年下来还是轻微跑输。过去一年多,从行业轮动极强缺乏持续性,到今年 TMT 单兵领涨缺乏强势组内轮动,对我的 456 动量模型,是艰难的一年。但愿,行情复苏后,动量也能逐步复苏。

本篇文章来源于微信公众号: EarlETF