整理了现存转债的下修时间,发现一个有意思事情

先说点题外话让大家开心:这两天可转债满仓套牢,注意是含金量99.99的满仓哦!如果你没有满仓,那么你一定过得比我好,如果周末因此过得开心了,麻烦记得回来点个赞,哈哈!

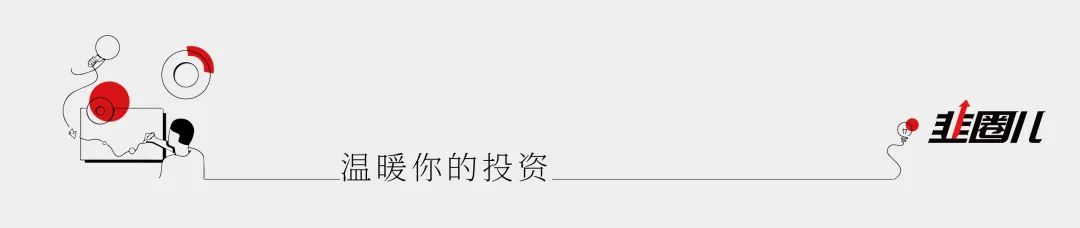

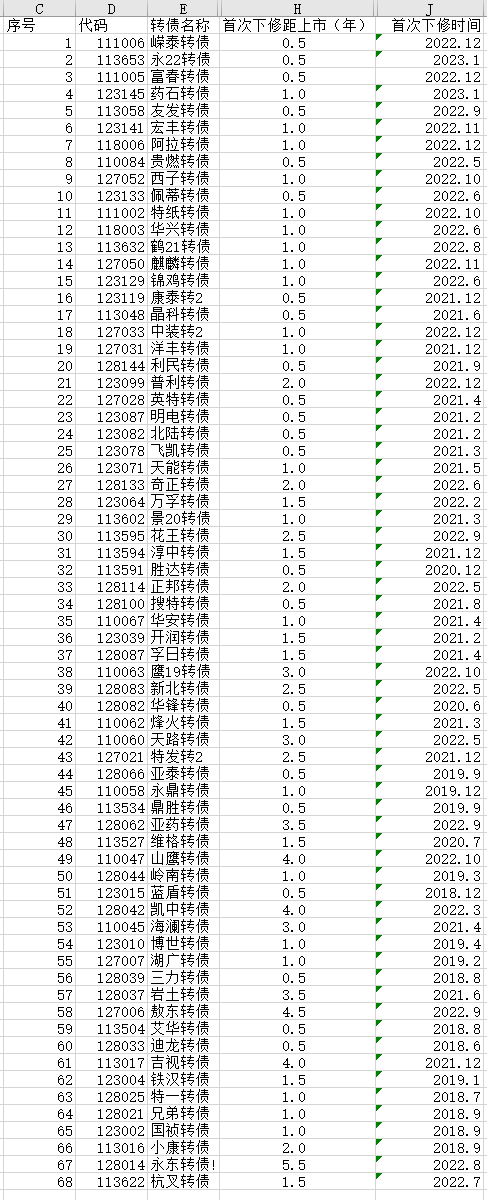

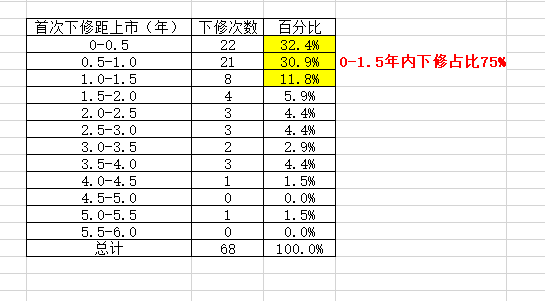

第一张图统计的是发生过下修的现存转债的首次下修时间和首次下修距离上市的时间(剔除了银行转债),第二张图根据第一张图作了归纳总结。

当统计完第二张图,立刻发现了一个连我自己都不敢相信的现象:所有的下修,75%是在上市的前1.5年内完成的,尤其是前1年。如果前1.5年内没有主动下修,后面的机会非常小了,大概率是渣男!

根据统计结果推断,策略上在前1.5年内埋伏高溢价率的惰性债是有一定性价比的,后面应该以双低债为主,再去做惰性债不是最优选择了。

现存接近500只转债,只有不到80只下修过,大概占15%左右。所以大家不要想当然的认为博弈下修是一件高概率的事件。

关注的重点还是要回归事物本质,深挖正股潜力是正道。靠正股驱动的强赎才是最稳妥的方式,下修只是起到救生艇作用,提高容错率而已。

集XFD

不仅是下修,强赎时间也类似。学霸都是早早强赎[文]毕业,越是拖到后面,学渣的可能性越高。

zy_career

我觉得百分比的分母应该是同一时期满足下修条件[章]的转债数量,而不是近年来全部下修的转债数量,[来]才符合楼主想验证的逻辑。如果按上面思路重新统[自]计,能不能得出这个结论还不一定。

lawyerbj

统计没有包括退市债,这样的话肯定是这个结果,[1]这是统计悖论。

顺溜哥123

我反对,你有没有发现你统计的转债距离到期平均[7]还有将近4年,那你不管怎么统计一定是上市两年[量]内下修,还没到最后两年,你怎么知道到时候不会[化]下修?避免回售,不想还钱是强逻辑,后续会越来[ ]越多,也就是说你的结论受到转债大量扩容时间点[ ]的影响,随着时间推移结论也会改变。

candycrush

我觉得凡事都应该有逻辑。公司下修也一样。

你去赌公司会下修转债,那你一定要明白公司下修的逻辑在哪里。你套了很多年亟需解套绝对不会是公司下修的一个理由。

所以,看清楚所有的转债下修的理由,就很容易操作了。我看好楼主的勤奋。你看一下每个下修公司的公告,以及下修前后的公告,如果有可能的话再看一下股价走势,基本就了解为什么要下修了。而不是刻舟求剑,简单统计一下时间,就匆忙发出一个显而易见的结论。

qingduan5

粗略根据经验脑补数据。大概600可转债总量,50个在1.5年内成功下修,未成功下修数量不知。剩下20个在后4年内成功下修,未成功下修数量不可知,同时剔除强赎的影响,应该会略有偏差。

那么个人结论大概为:1.5年内成功下修可转债概率绝对大于8.3%(因为能达到下修条件个数的绝对小于600个可转债总量,分母变小),后4年内成功下修可转债概率绝对大于3.3%(再剔除强赎的数量影响,分母变小)

最后总结:楼主的分析有一定意义,改变了我的认知偏差,以往的博弈都存在于可转债到期,公司不想还钱而下修。现在看来上市前1.5年内的低价格高溢价策略具有非常可行的价值。

以上结论可能存在错误,个人对个人操作负责。

关注集思录微信

特别提示

本文不构成任何投资建议,仅为信息分享。任何因本文导致的投资行为发生的亏损,本公众号及作者概不承担任何责任。

集思录(www.jisilu.cn)是一个以数据为本的投资理财社区,专注于新股、可转债、债券、封闭基金等数据服务。我们的理念是在保证本金安全的前提下,使资产获得稳健增长。

快捷查询:

搜索微信号“jisilu8”添加我们

回复“新股”学习申购新股基础知识

本篇文章来源于微信公众号: 集思录