海外短期风险骤升,重点关注内需价值补涨

重要提示:通过本订阅号发布的观点和信息仅供中信建投证券股份有限公司(下称“中信建投”)客户中符合《证券期货投资者适当性管理办法》规定的机构类专业投资者参考。因本订阅号暂时无法设置访问限制,若您并非中信建投客户中的机构类专业投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

每周思考总第525期

《海外短期风险骤升,重点关注内需价值补涨》

重要观点链接

2019-8-30——《宿命与轮回——从90年代日本推演当前中国经济及大类资产方向》

1

本周建议

预测标的 | 仓位建议 |

主板 | 中仓位 |

中小市值板块 | 低仓位 |

风格判断 | 大盘占优 |

观点简述:

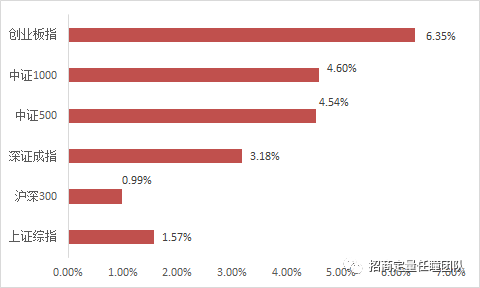

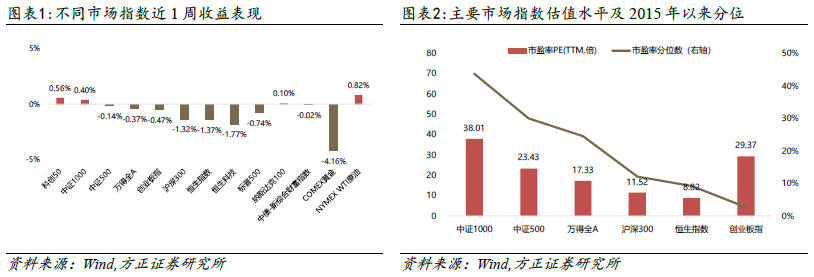

上周A股先抑后扬,沪深300指数周涨幅-0.09%,上证综指周涨幅0.67%,中证500指数周涨幅-0.15 %。市场在一季报业绩披露尾声呈现剧烈震荡,价值成长风格分化进一步加剧,主题热点赛道显著调整。

基本面上,一季报落幕整体符合预期,结构分化显著。上周国内基本面最重要事件就是A股一季报,这也是我们明确提示中美PMI显著分化后的首次季报,考虑到2022Q1中国经济及A股上市公司都在经历新冠疫情冲击,业绩基数存在负数干扰,因此我们本文中各板块业绩均采用剔除亏损样本后的整体法评估(从指标构建方法上会略偏向各板块中的稳健白马头部公司特征),结果显示,A股整体2023Q1业绩增速4.3%、较2022Q4回升5.1%,上述表现与过去10年中的前一轮库存周期回升初期(2019、2016、2013、2009)相比处于温和偏低水平,具体板块拉动贡献来看,国内中游周期(建筑、建材、轻工)、金融、TMT是业绩回升弹性较高板块,但与历史规律对比,制造板块及TMT板块业绩弹性弱于历史同期,而上游原材料行业更是出现边际快速拖累,以上都与中美PMI显著分化背景有所关联,具体分析可知,上游原材料行业遵循国际定价、成长赛道与海外产业链及终端市场高度绑定,造成了这些板块并未在一季报中跟随国内经济回升,上述趋势或在此后有所延续,最后,消费板块业绩并未呈现显著弹性,似乎与国内宏观消费数据不匹配,但主因2022Q1高基数(特殊时代背景下的产物),二季度业绩有望上行;节日期间最新发布的中国官方PMI开启回落并不意外,我们在去年年度策略报告中强调了今年中国经济主要上行周期在上半年,上述经济先行指标的小幅走弱也预示着本轮中国经济反弹在三季度后将新增更多不确定性,但对眼前的Q2经济,经济上行趋势仍在进行,基于一季报数据验证情况,更坚定我们对5-6月相关板块的观点:在价值与成长中仍优先选择前者,中特估及金融赛道有望维持稳健抬升趋势不变;成长赛道需重点甄别,科技成长赛道中的传媒呈现出季报显著弹性值得进一步跟踪,消费成长在去年Q1“政策性高基数”后有望在Q2迎来迟到的业绩回升;重点提示金融地产链板块,虽然我们去年底提前预判了销售的实质大幅回暖,但市场同样担心三四线城市存货压力,参考当前经济周期位置及地产板块累库状态,板块或正在经历累库重要拐点,时点类似2014年11月,银行地产链或有望在二季度呈现迟到的价值补涨行情。海外方面,美国第一共和银行的被接管,美国银行危机不是结束而只是开始,结合美国一季度GDP低于市场预期,各项数据预示美国经济今年持续下行至硬着陆风险依旧高企,叠加本周上半周海外交易时段中对美国债务上限的担忧,短期全球资本市场都进入避险状态,对国内投资偏好也将有同步降温效用。

技术面上,反弹幅度不小但趋势仍未改善。市场三个交易日连续调整,主题板块更是快速降温,虽然最后2个交易日市场反弹,但整体技术面并未修复,仍需耐心等待。

综上所述,上周市场如期展开调整,主题热度快速回落符合预期,一季报既影响市场方向、也指引细分主题板块后续走向,值得深入分析;基本面上,2023Q1季报与我们判断的整体与局部都较为接近,具体表现为盈利小幅反弹及内需行业盈利占优,在风格板块上最具优势前三板块分别是金融、中游周期(建筑等)、TMT,但若对比过去10年的三轮库存周期回升初期的板块弹性特征可见,本轮TMT弹性弱于预期、上游原材料板块独自趋弱,以上都是本轮中美经济显著差异开启后的新特征,展望二季度业绩具备持续优势的板块为:金融、中游周期(建筑等)、消费等,这里建议重点关注金融板块,银行与地产板块一季度以来落后于整个价值板块,主因市场担心资产质量问题,于银行是抵押物土地价值、于地产是库存问题,但趋势逐渐明朗的销售市场将令上述趋势来到重要拐点,房地产行业累库问题会在4月数据后迎来扭转,时点堪比2014年11月,叠加官方PMI触顶回落的背景,预计5月后金融地产链价值补涨将成为一条新投资主线;美国经济仍在中期下行周期中的早期阶段,短期美国债务上限问题或对全球风险偏好带来持续打击,类似2018年12月,务必留意投资风险;技术面上,技术弱势尚未被修复,短期仍需保持谨慎。

主板最新择时建议:主板维持适度谨慎态度不变,短期技术面变盘的因素更多来自海外,国内价值风格占优格局仍将维持,建议维持中等仓位不变,金融地产及消费板块重点加仓。

中小市值板块择时建议:部分主题赛道一季报业绩主导行情回落,主要是受海外业务影响在一季报明显兑现,上述逻辑短期无改变趋势,建议板块整体维持低仓位回避不变,精选子赛道(如TMT中的传媒板块一季报兑现业绩弹性,且业务结构与海外经济关联度不高,技术走势也仍在强势状态,可进一步跟随及个股精选),市值风格方面维持大盘占优。

周行业热点建议关注:无。建议关注六维度行业轮动策略的5月最新组合更新,具体为建筑、交通运输、食品饮料、传媒、家电。

以上内容请参考中信建投研究发展部研究报告:

《海外短期风险骤升,重点关注内需价值补涨》

对外发布时间:2022年05月03日

报告发布机构:中信建投证券股份有限公司

本报告分析师:

丁鲁明 执业证书编号:S1440515020001

段潇儒 执业证书编号:S1440520070005

研究助理:郭纯一 15620062562

免责声明:

【鲁明量化全视角】

本订阅号(微信号:lumingdaochang)为中信建投证券股份有限公司(下称“中信建投”)研究发展部丁鲁明金融工程研究团队运营的唯一订阅号。

本订阅号所载内容仅面向符合《证券期货投资者适当性管理办法》规定的机构类专业投资者。中信建投不因任何订阅或接收本订阅号内容的行为而将订阅人视为中信建投的客户。

本订阅号不是中信建投研究报告的发布平台,所载内容均来自于中信建投已正式发布的研究报告或对报告进行的跟踪与解读,订阅者若使用所载资料,有可能会因缺乏对完整报告的了解而对其中关键假设、评级、目标价等内容产生误解。提请订阅者参阅中信建投已发布的完整证券研究报告,仔细阅读其所附各项声明、信息披露事项及风险提示,关注相关的分析、预测能够成立的关键假设条件,关注投资评级和证券目标价格的预测时间周期,并准确理解投资评级的含义。

中信建投对本订阅号所载资料的准确性、可靠性、时效性及完整性不作任何明示或暗示的保证。本订阅号中资料、意见等仅代表来源证券研究报告发布当日的判断,相关研究观点可依据中信建投后续发布的证券研究报告在不发布通知的情形下作出更改。中信建投的销售人员、交易人员以及其他专业人士可能会依据不同假设和标准、采用不同的分析方法而口头或书面发表与本订阅号中资料意见不一致的市场评论和/或观点。

本订阅号发布的内容并非投资决策服务,在任何情形下都不构成对接收本订阅号内容受众的任何投资建议。订阅者应当充分了解各类投资风险,根据自身情况自主做出投资决策并自行承担投资风险。订阅者根据本订阅号内容做出的任何决策与中信建投或相关作者无关。

本订阅号发布的内容仅为中信建投所有。未经中信建投事先书面许可,任何机构和/或个人不得以任何形式转发、翻版、复制、发布或引用本订阅号发布的全部或部分内容,亦不得从未经中信建投书面授权的任何机构、个人或其运营的媒体平台接收、翻版、复制或引用本订阅号发布的全部或部分内容。版权所有,违者必究。

本篇文章来源于微信公众号: 鲁明量化全视角