消费、金融、TMT板块均有资金流入,外资连续5日加仓

消费、金融、TMT板块均有资金流入,外资连续5日加仓。本周迎来2023年中报预告密集披露期,周内约1500家上市公司披露中报业绩,中报行情持续演绎。此外,美国通胀逐步可控,市场对美联储后续加息节奏给予相对乐观判断,亦一定程度上带动了资金积极流入A股、港股。外资方面:本周美元指数走弱,人民币升值,外资流入动机趋强,周内5个交易日均录得正买入,累计流入约198.44亿元,主要布局消费、TMT、金融等方向。

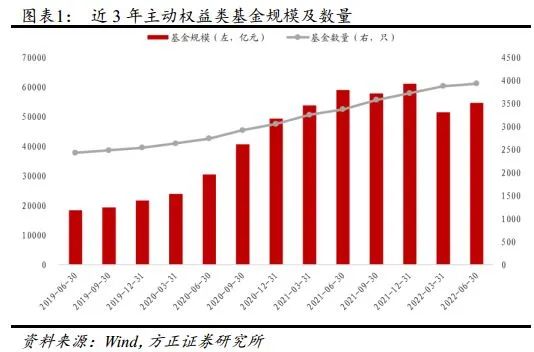

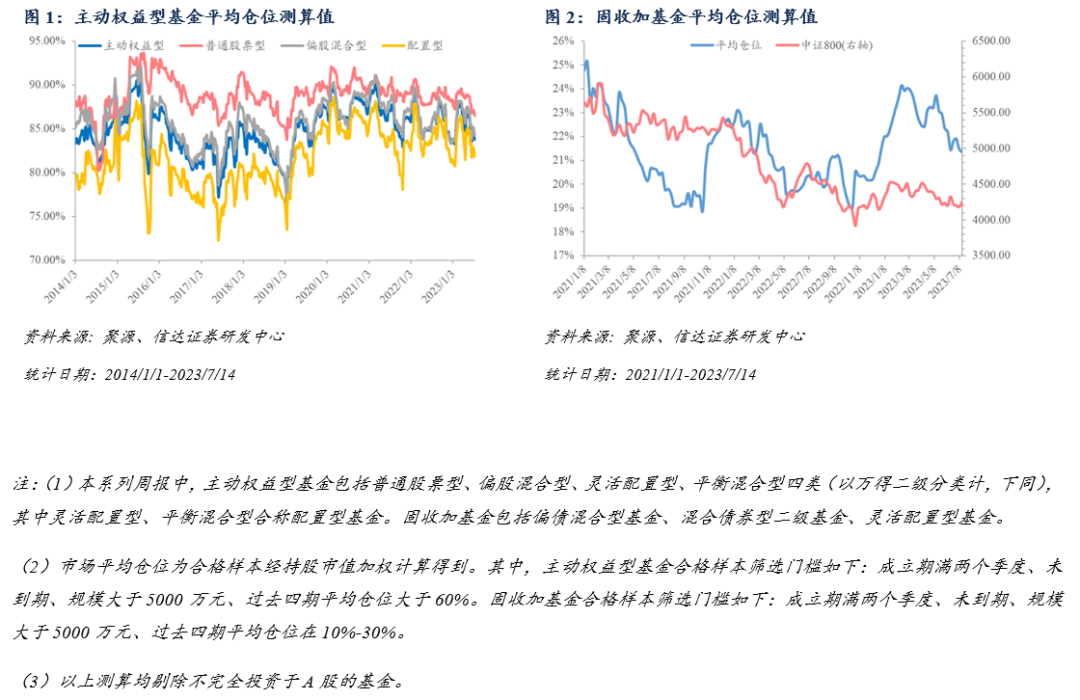

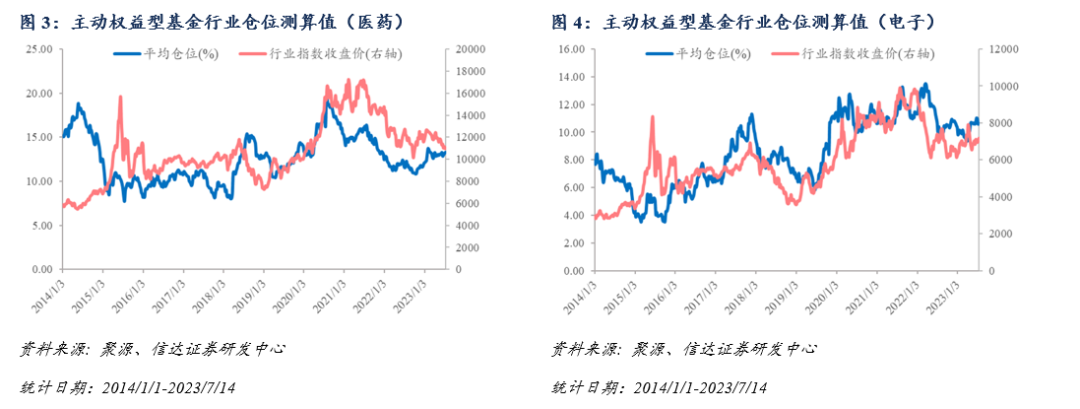

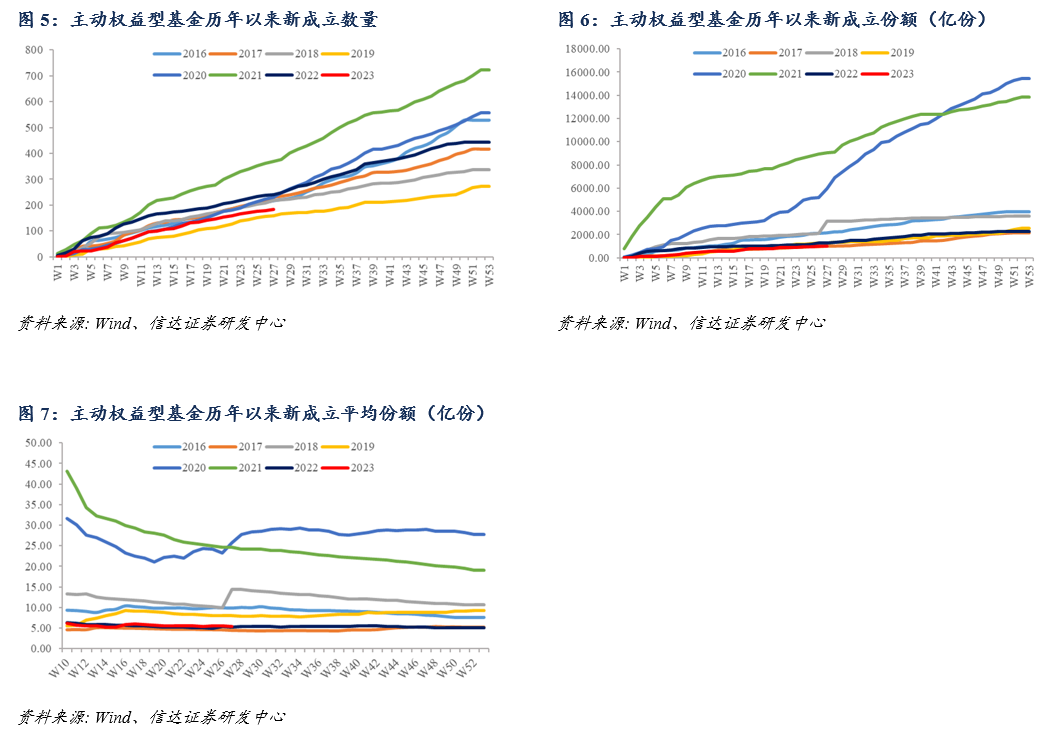

公募:截至2023/7/14,主动权益型平均测算仓位83.78%。普通股票型、偏股混合型、配置型基金平均测算仓位86.47%、84.21%、81.83%。主动权益型基金行业配置方面:本周医药、电子测算仓位企稳回升。低仓位基金方面:低仓位基金平均测算权益仓位21.36%。受市场行情等因素影响,2022年主动权益型基金发行数量及规模不及以往,2023年新发可期。

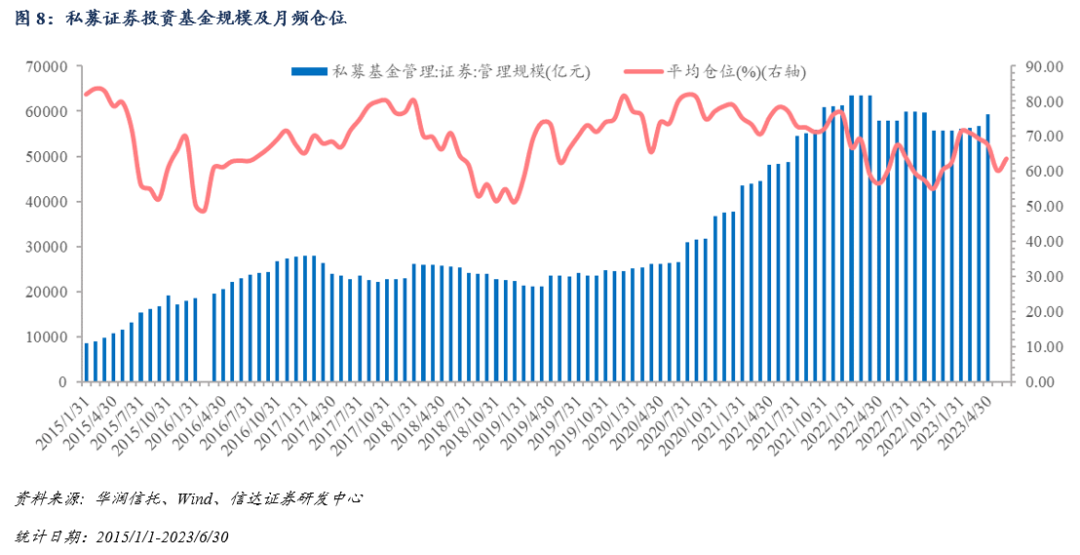

私募:截至2023年4月底,私募证券投资基金规模5.94万亿元。截至2023年6月底,华润信托阳光私募股票多头指数成份基金平均股票仓位63.58%,较5月底提升3.40pct。

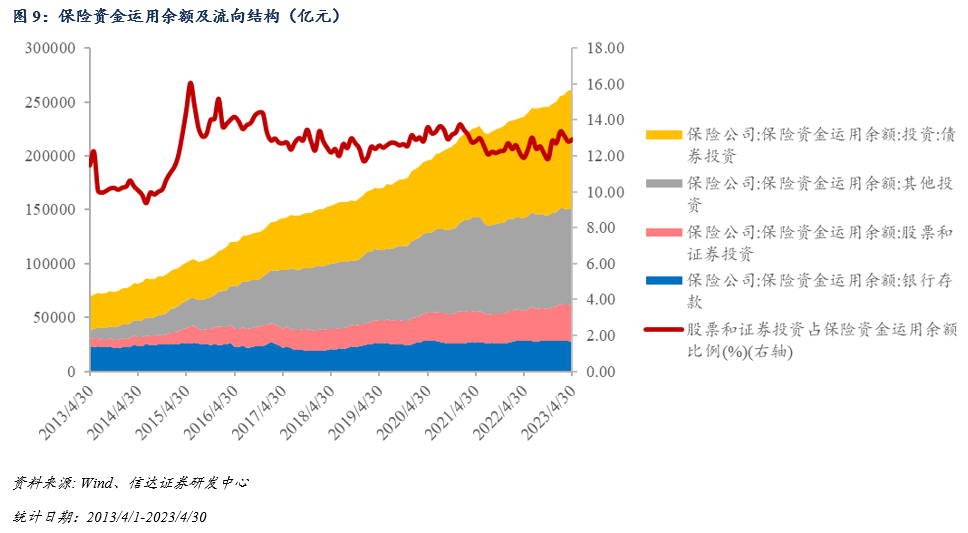

保险:5月估算仓位12.70%,持平上年底水平。

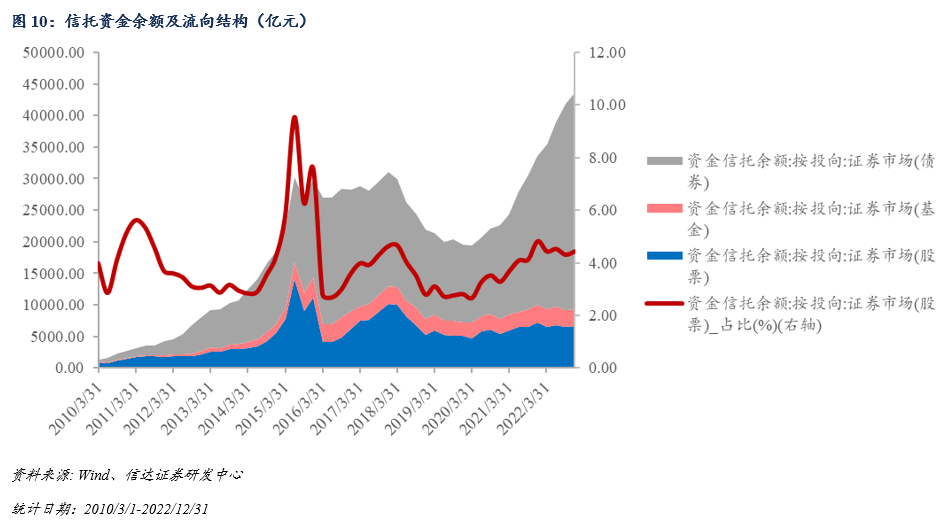

信托:2023Q1估算仓位4.45%,持平上年底水平。

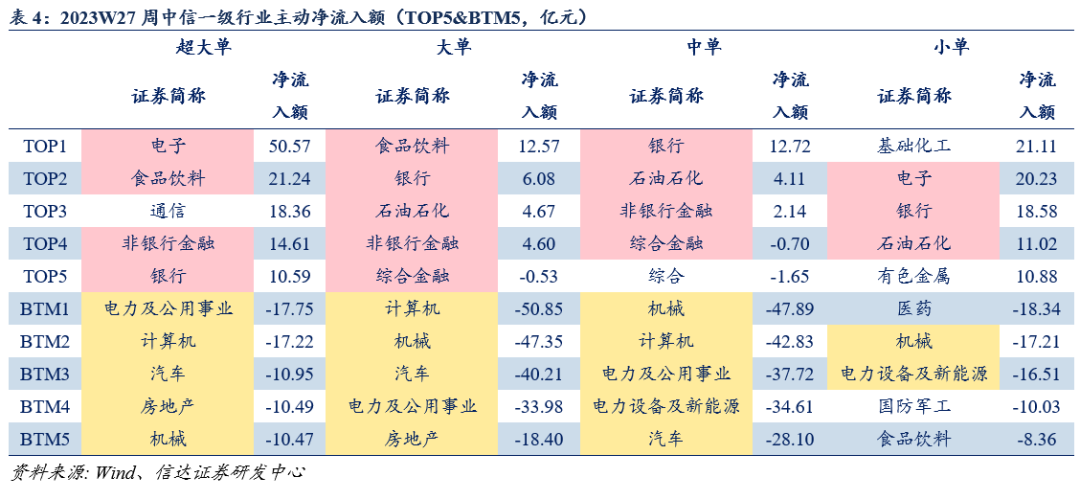

大中小单:本周主力资金情绪边际缓和。行业方面:本周食品饮料主力净流入居前,电子、通信获超大单强势净流入。分歧个股:(1)主力(超大单+大单)净流入&中小单净流出:中国联通、亨通光电、人民网、隆基绿能等。(2)主力(超大单+大单)净流出&中小单净流入:浪潮信息、鸿博股份、拓维信息、赛力斯、万科A等。分歧行业:(1)主力(超大单+大单)净流入&中小单净流出:食品饮料、综合金融(2)主力(超大单+大单)净流出&中小单净流入:计算机、机械、汽车、电子、电力及公用事业等。主动资金方面:2023W27周主买净额-658亿元,主动资金大幅流入电子、银行。(1)个股:主动资金更看好隆基绿能、中际旭创、兆易创新、长电科技、五粮液等标的,拓维信息、鸿博股份、伊利股份、人民网、上海电力等标的遭大幅净流出。(2)行业:主买净额居前的行业有:电子、银行、非银、石油石化、食品饮料;流出较多的行业有:机械、计算机、电力及公用事业、汽车、电力设备及新能源等。

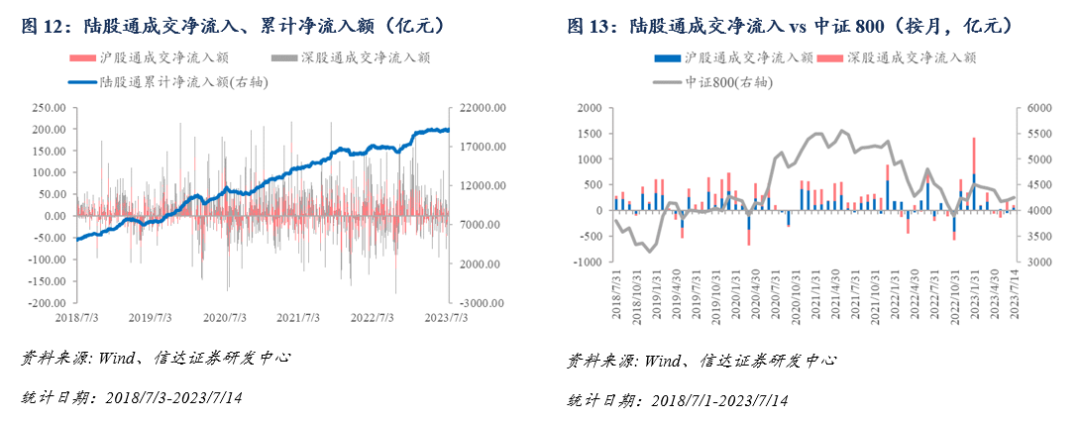

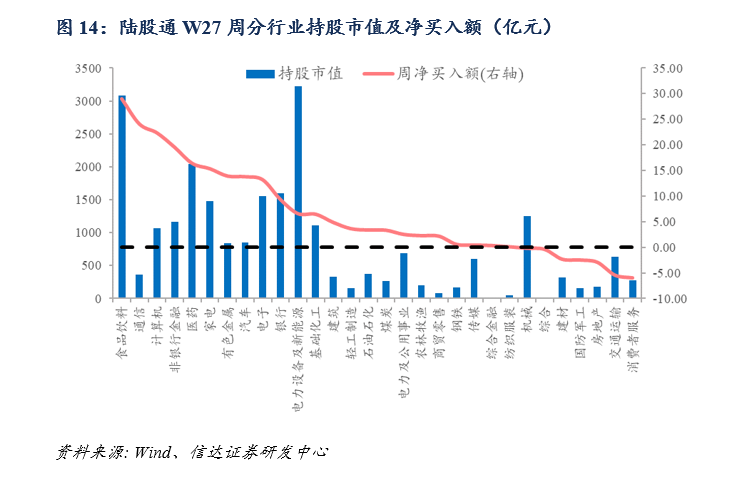

外资:北向资金当周共计净流入约198.44亿元,其中沪股通净流入约109.74亿元,深股通净流入约88.70亿元。年初以来北向资金累计净流入约1940.08亿元,7月以来净流出约106.83亿元。行业方面:W27周北向资金流入消费、TMT、金融等方向。

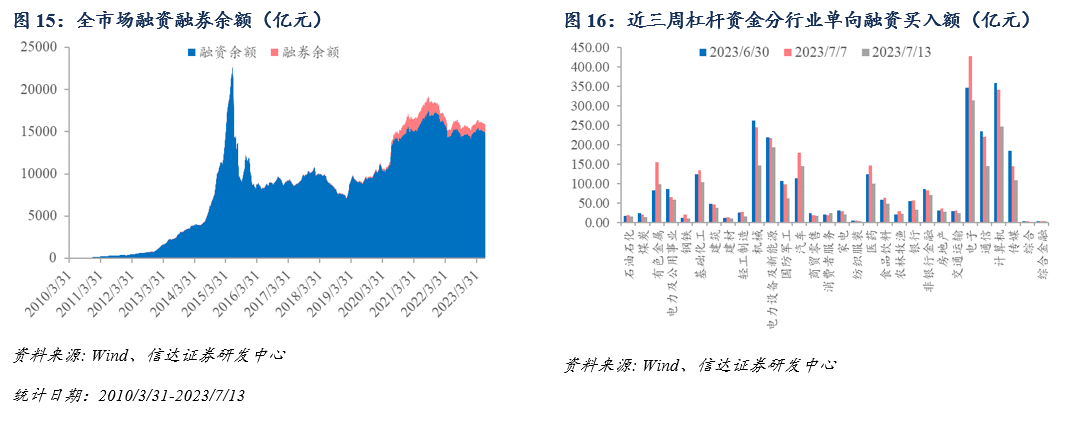

两融:两融交易活跃度提升,融资余额稳步上行。截至2023/7/13,沪深两市两融余额15888亿元,其中融资余额14946亿元。行业方面:本周杠杆资金对机械、通信、有色等板块关注度相对提升。

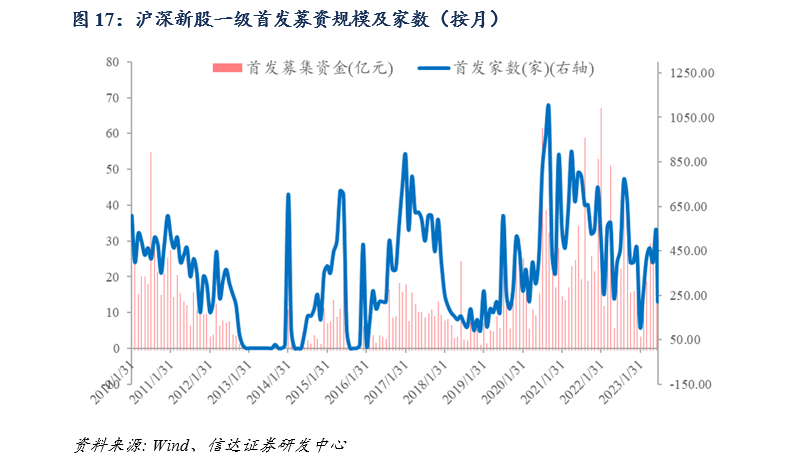

一级首发:2023M7以来沪深上市新股共计13只,首发募资金额约139.35亿元。

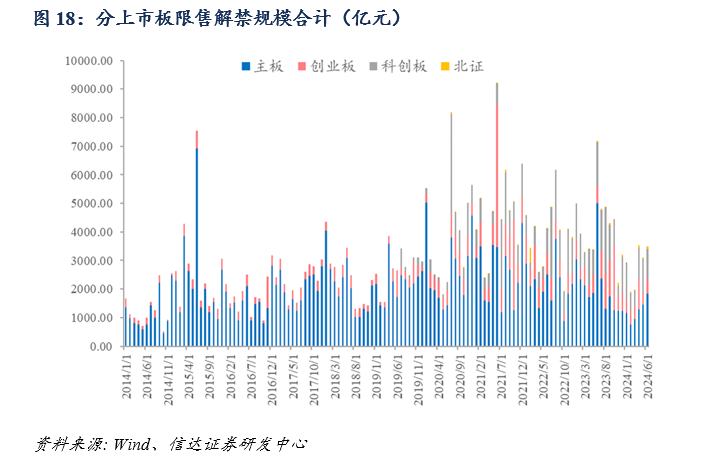

限售解禁:2023M7沪深限售解禁金额预计约4800亿元。

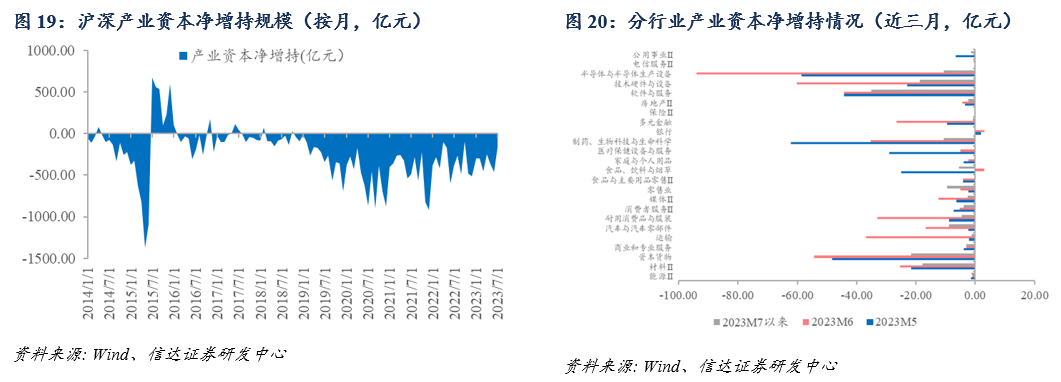

产业资本:2023M7以来重要股东净减持约160亿元。

风险因素:结论基于历史数据统计、建模和测算,受市场不确定性影响可能存在失效风险。

公募:最新主动权益型平均测算仓位83.78%

国内公募基金仓位真实数据具备低频性、滞后性,仅能从定期报告中提炼,追踪价值受数据可得性限制。为解决这一问题,传统方法常用回归法结合行情信息实现插值;我们的创新方法考虑了持仓信息,为每只基金针对性构建模拟组合,同时根据基金换手特征“因基施策”,进一步提升了测算精度。具体测算方法论详见团队此前报告《基于模拟组合的公募基金仓位测算——探索高精度的基金仓位测算方法》。

截至2023/7/14,主动权益型平均测算仓位83.78%。普通股票型、偏股混合型、配置型基金平均测算仓位86.47%、84.21%、81.83%。

低仓位基金方面:截至2023/7/14,低仓位基金平均测算权益仓位21.36%。

本系列周报同样使用模拟持仓法即时估计基金产品行业暴露情况。具体测算方法论详见团队此前报告《如何更精准地实时跟踪基金的行业与风格仓位》。本周医药、电子测算仓位企稳回升。

公募新发情况:受市场行情等因素影响,2022年主动权益型基金发行数量及规模不及以往,2023年新发可期。

私募:6月私募权益仓位约63.58%,较5月底上升3.40pct

截至2023年4月底,私募证券投资基金规模5.94万亿元。截至2023年6月底,华润信托阳光私募股票多头指数成份基金平均股票仓位63.58%,较5月底提升3.40pct。

保险:4月估算仓位12.92%,较3月略微回升

信托:2022Q4估算仓位4.43%,持平2022Q1

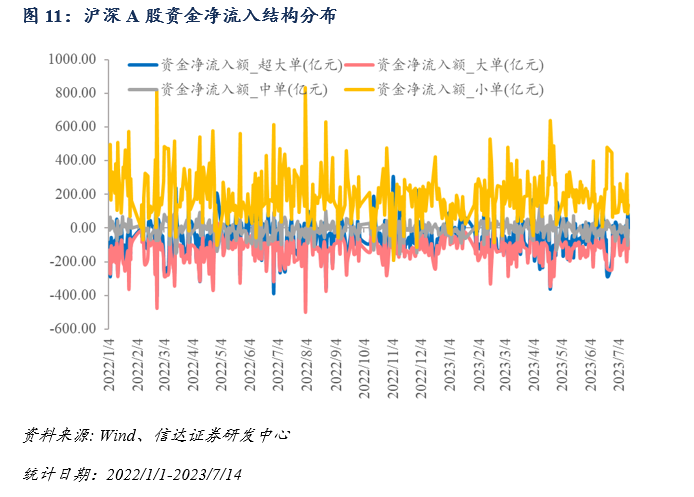

大中小单:本周主力资金情绪边际缓和,食品饮料主力净流入居前

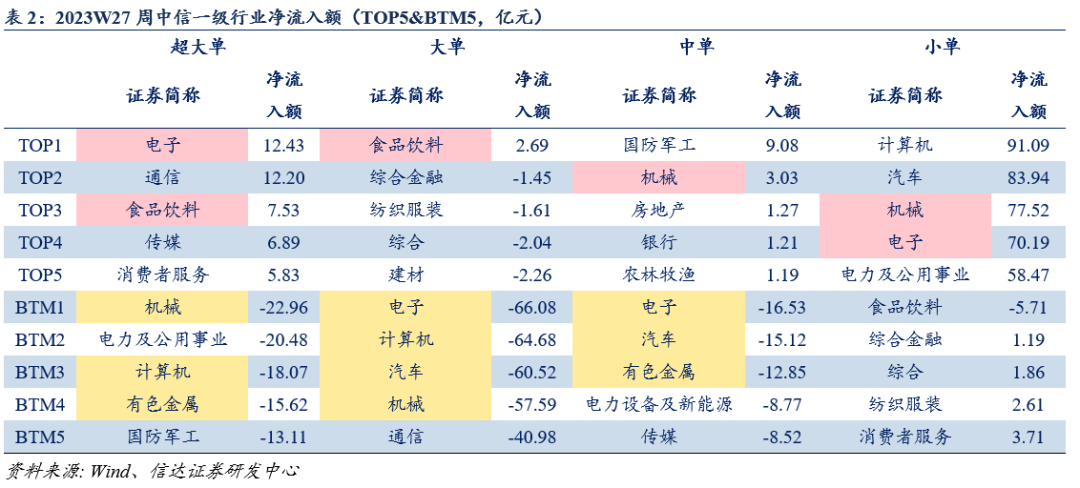

本周主力资金情绪边际缓和。行业方面:本周食品饮料主力净流入居前,电子、通信获超大单强势净流入。

注:按万得订单体量分类标准:(1)挂单额小于4万元,小单;(2)挂单额4万元到20万元之间,中单;(3)挂单额20万元至100万元之间,大单;(4)挂单额大于100万元,超大单。下同。

分歧个股:(1)主力(超大单+大单)净流入&中小单净流出:中国联通、亨通光电、人民网、隆基绿能等。(2)主力(超大单+大单)净流出&中小单净流入:浪潮信息、鸿博股份、拓维信息、赛力斯、万科A等。

分歧行业:(1)主力(超大单+大单)净流入&中小单净流出:食品饮料、综合金融(2)主力(超大单+大单)净流出&中小单净流入:计算机、机械、汽车、电子、电力及公用事业等。

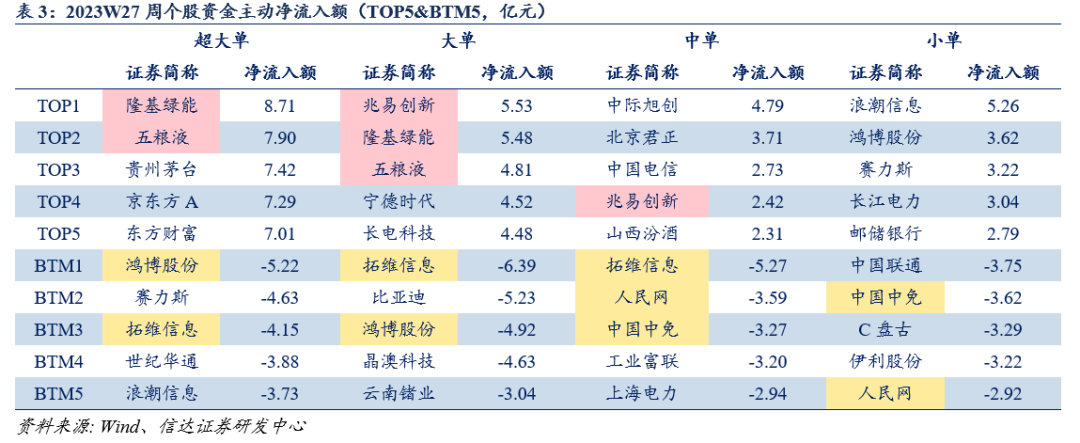

主动资金方面:2023W27周主买净额-658亿元,主动资金大幅流入电子、银行。(1)个股:主动资金更看好隆基绿能、中际旭创、兆易创新、长电科技、五粮液等标的,拓维信息、鸿博股份、伊利股份、人民网、上海电力等标的遭大幅净流出。(2)行业:主买净额居前的行业有:电子、银行、非银、石油石化、食品饮料;流出较多的行业有:机械、计算机、电力及公用事业、汽车、电力设备及新能源等。

外资:北向资金当周共计净流入约198.44亿元

北向资金当周共计净流入约198.44亿元,其中沪股通净流入约109.74亿元,深股通净流入约88.70亿元。年初以来北向资金累计净流入约1940.08亿元,7月以来净流出约106.83亿元。

行业方面:W27周北向资金流入消费、TMT、金融等方向。

两融:两融交易活跃度提升,融资余额稳步上行

两融交易活跃度提升,融资余额稳步上行。截至2023/7/13,沪深两市两融余额15888亿元,其中融资余额14946亿元。

行业方面:本周杠杆资金对机械、通信、有色等板块关注度相对提升。

一级首发:2023M7以来沪深上市新股共计13只,首发募资金额约139.35亿元

限售解禁:2023M7沪深限售解禁金额预计约4800亿元

产业资本:2023M7以来重要股东净减持约160亿元

报告来源

本文源自报告《权益市场资金流向追踪W27:消费、金融、TMT板块均有资金流入,外资连续5日加仓》

报告时间:2023年7月16日

发布报告机构:信达证券研究开发中心

报告作者:于明明 S1500521070001

★

分析师声明

★

负责本报告全部或部分内容的每一位分析师在此申明,本人具有证券投资咨询执业资格,并在中国证券业协会注册登记为证券分析师,以勤勉的职业态度,独立、客观地出具本报告;本报告所表述的所有观点准确反映了分析师本人的研究观点;本人薪酬的任何组成部分不曾与,不与,也将不会与本报告中的具体分析意见或观点直接或间接相关。

★

风险提示

★

证券市场是一个风险无时不在的市场。投资者在进行证券交易时存在赢利的可能,也存在亏损的风险。建议投资者应当充分深入地了解证券市场蕴含的各项风险并谨慎行事。

本报告中所述证券不一定能在所有的国家和地区向所有类型的投资者销售,投资者应当对本报告中的信息和意见进行独立评估,并应同时考量各自的投资目的、财务状况和特定需求,必要时就法律、商业、财务、税收等方面咨询专业顾问的意见。在任何情况下,信达证券不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任,投资者需自行承担风险。

信达金工与产品研究

长按关注我们获取更多更多金融工程优质报告与信息~

本篇文章来源于微信公众号: 信达金工与产品研究