社融底与 ROE 底

一根大阳线,A股的激情是被激活了。

但后续有限的上涨空间,并不能改变股民、基民焦虑的心态。

上涨了会不会跌下去,底部在哪里,依然是困扰许多投资者的问题。

正好近期看固收大佬“沧海一土狗”再次谈及他的“社融底”估算法,就顺便聊聊两种有趣的底部推算思路,除了他的社融底还有“有知有行”的 “ROE 底”。

关于“社融底”,可以参见“沧海一土狗”的那篇《股市的社融底和新一轮题材行情的起点》。关于“沧海一土狗”,这里多说几句,这算是一个小众但是许多圈内人都在追看的号,作者应该是资管公司主要研究固收的,真名可能叫“周海平”,但具体哪家公司什么职位,还没有任何线索。资管圈高人若是知道,不妨指教。

“沧海一土狗”,是我近期和许多人分享的号,倒不是因为“社融底”,而是作者在不断迭代的分析框架,从 10年期美债收益率、从美元汇率等多个维度去考虑全球市场的宏观经济走向,虽然我之前对 10年期美债收益率也很关注,但对汇率的关注弱,近期也是猛刷此号补课。诸位若对宏观经济与金融市场关系有兴趣,不妨追看。

说回他的社融底。

社融底和后面要说的 ROE,其实源自一个共同的核心逻辑——先假设某一个时点的 A股是正常的底部位置,然后以某一个系数逐年推导底部的抬升。

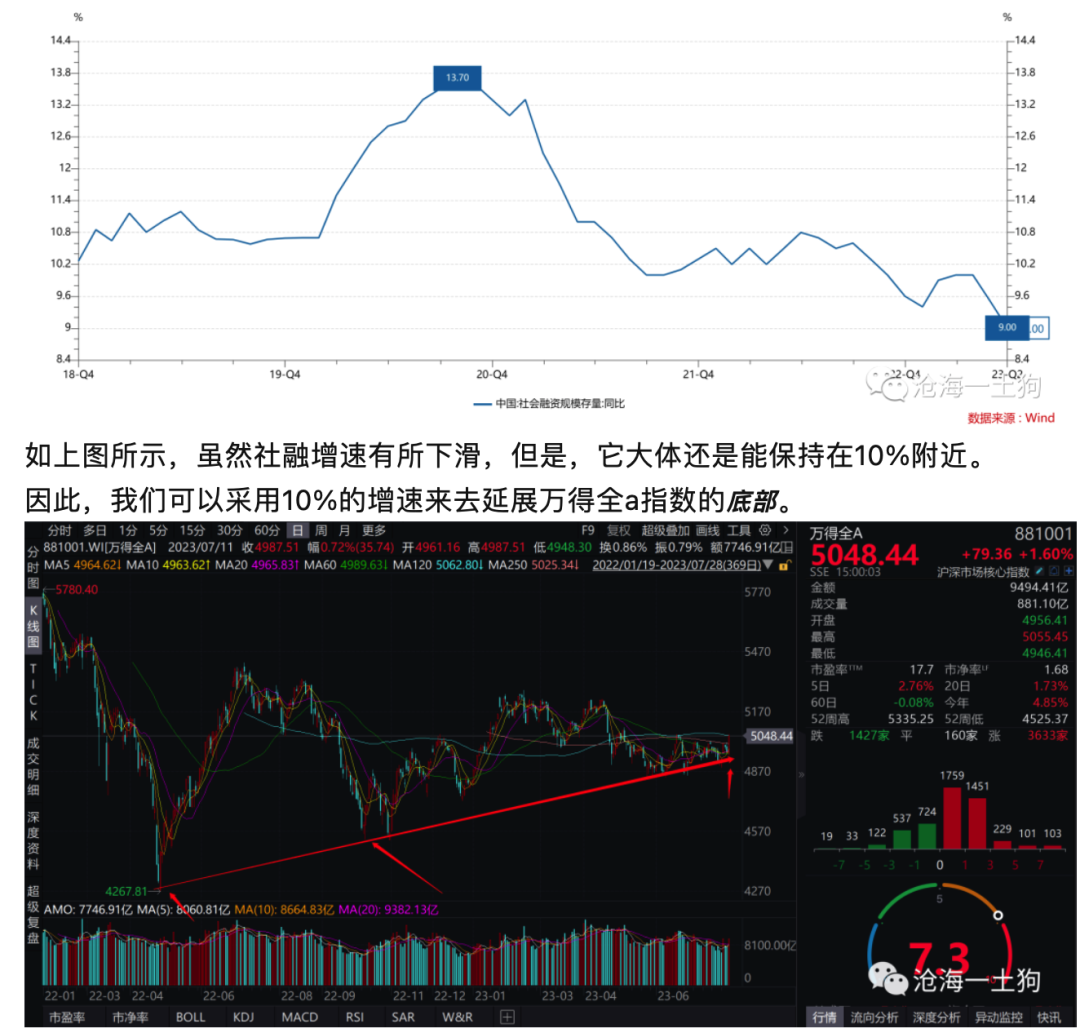

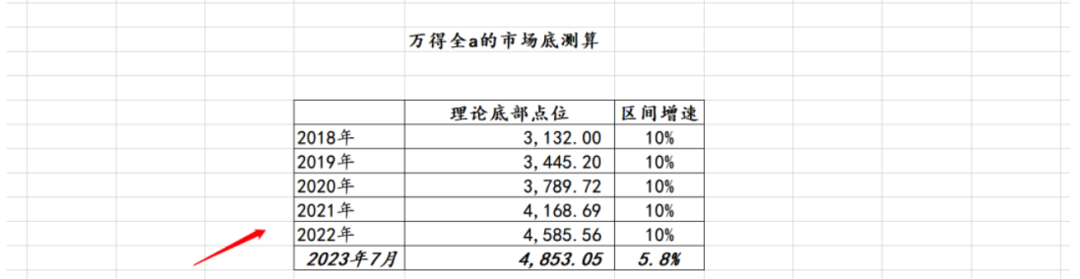

沧海一土狗,选用的是 2018 年末,也就是今次大牛市开展前的位置作为基点,以Wind 全 A 指数作为分析对象。至于增速,他比较简单粗暴的以近年的社融增速 10%来作为推导系数。

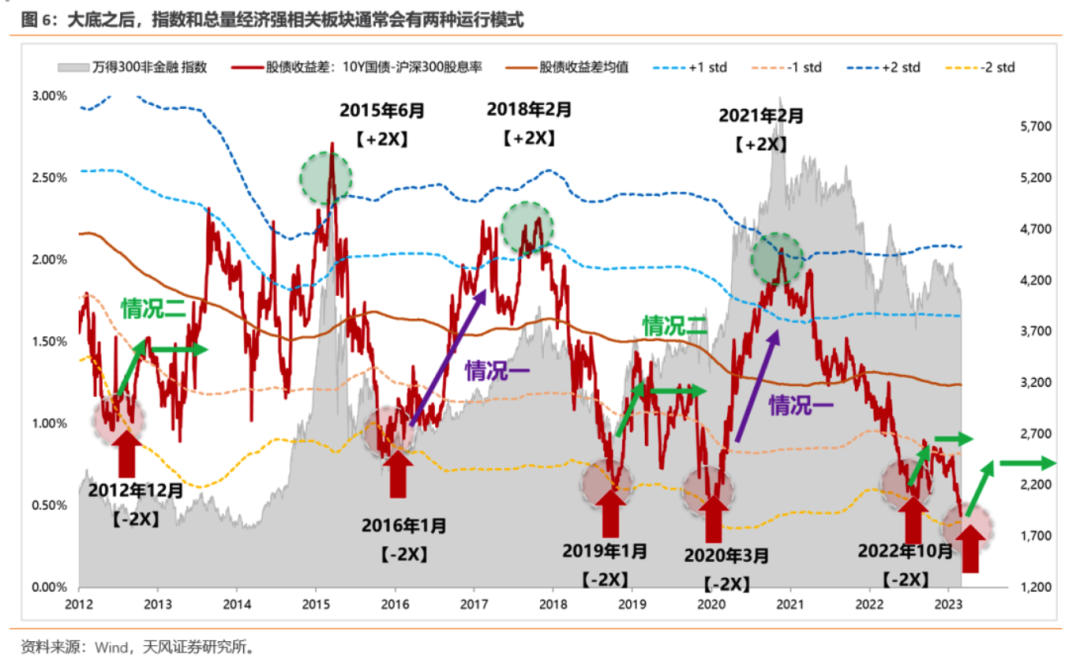

这个推演逻辑,沧海一土狗用了一段时间了,包括2022年5月2日的《股市见底了吗?》和2022年10月29日的《A股的第二个底》,都很精妙的契合了。

社融底这个思路,本质上是将股市的上涨视为一个“货币现象”,钱多了,股指就该顺势上涨。所以除了社融作为系数,以前也有金工团队使用 M2 作为系数去估算,两者结果相若。

当然,对于许多相信上市公司“价值投资”的人,将股市上涨只是视为“货币现象”,似乎感情上有些难以接受。

没事,不妨参看有知有行的 “ROE底”。

“ROE 底”,这是我取的名字,其实指的是有知有行市场温度计里面的这张图,以前分享过,是我觉得每一个基民最需要认识的一张图表。下图是始于 2005 年的数据。2005 年,是 A股近代最大一次牛市的发端,同时应该也是最漫长甚至令人绝望的熊市的结尾,以此为起点,我觉得更为合适。

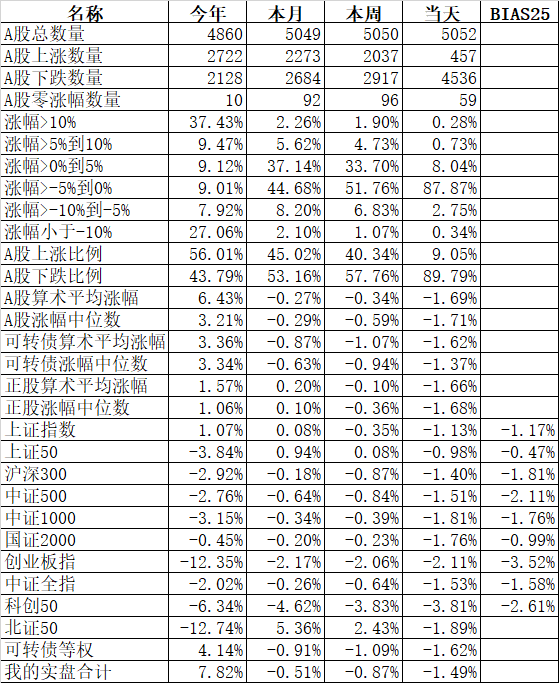

从下表可以看到,那么多年 Wind 全 A 指数累计 557.71%的回报,其中 476.63%来自于上市公司的净资产增长,股息率仅为32.44%,而估值反而是拖累。

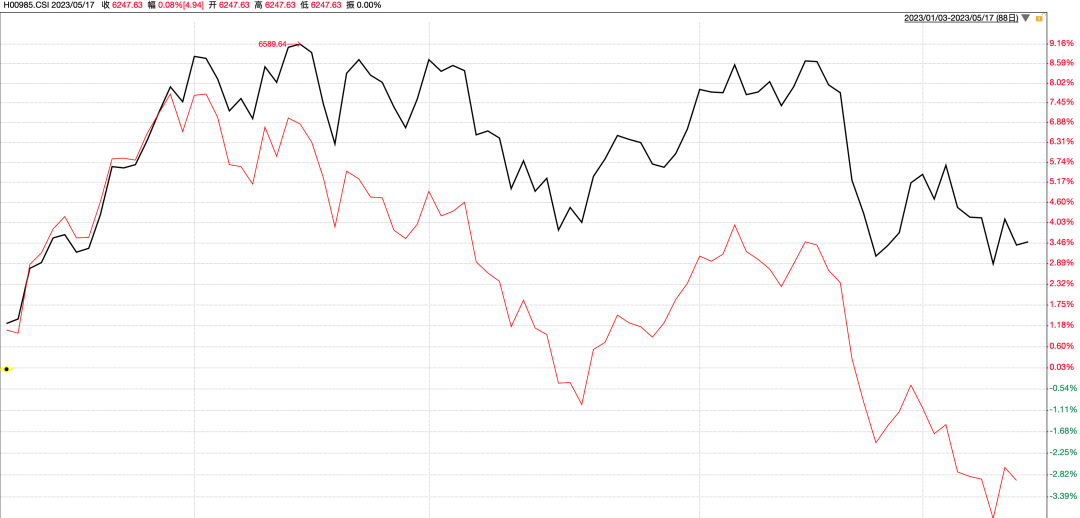

基于上述认知,上面的走势图,就是以 2004 年末的 Wind 全 A 指数作为起点,绘制了真实指数和基于 ROE 增长推导的指数,可以看到 2008 年的熊市底部,险守在 ROE 底部曲线(蓝色曲线)处,而 2013 年和 2018 年,则是短暂跌破,但很快也拉起来了。这意味着如果能在蓝色曲线的位置或者之下买入,长期看至少能轻松转到与 ROE 增速相若的年化收益,甚至高抛做得好,那就真是之前董承非说的 3 年滚动年化 30%+了。

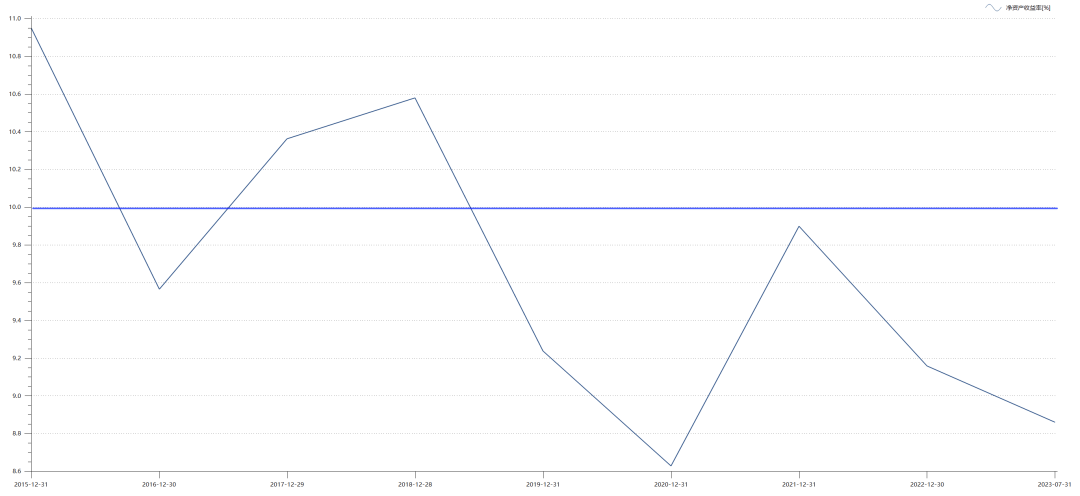

Wind 全 A 指数这几年的 ROE 到底是什么水平?我这没数据,不过我拉了一下国证A指的 ROE 水平,蓝色横线是 10%的水平,可见 2015 年至 2018 年,是围绕 10%的增速波动,今年略有下降,大体在 9.3%上下波动,这个水平和社融底推算所有的 10% 相若,所以这两者结果相若也不奇怪。

无论是“社融底”还是“ROE 底”,其实都只是对底部的一种估算思路,或是从货币现象出发,或是从内生增长出发。

对这两个底部,不要去苛求精确。对普通基民,“大方向上大致的对”就够了——相比更精确的对,你更需要的是相信并执行——对底部而言,就是低位拿住筹码甚至加仓。

本篇文章来源于微信公众号: EarlETF

本文链接:https://kxbaidu.com/post/%E7%A4%BE%E8%9E%8D%E5%BA%95%E4%B8%8E%20ROE%20%E5%BA%95.html 转载需授权!