而今迈步从头越——写在科创板正式设立4周年之际

1

科创板市场与新经济发展方向高度相符

1.1

科创板市场对我国产业升级具有战略意义

我国经济正由高速发展向高质量发展转型。在这个过程中,新经济是实现转型的必经之路,而科技创新则是动力引擎。以科研成果和技术创新为内在驱动力的企业,将成为我国未来经济增长的支柱。因此,这些公司蕴含着较大的发展潜力和投资价值。

国家政策层面,各部委多次出台政策文件支持企业向“新经济”转型,重点支持战略新兴产业的发展。我们认为,作为我国经济转型的重要着力点,政策对科技创新的支持力度有望持续得到加强,这将进一步推动我国科技产业的发展。十九大后,国家对科技行业的政策支持全面提速,财税、产业、金融等各类政策纷纷向科技创新行业倾斜。

2015年,国务院发布《中国制造 2025》,提出坚持“创新驱动、质量为先、绿色发展、结构优化、人才为本”的基本方针,实行五大工程。具体包括,制造业创新中心建设的工程、强化基础的工程、智能制造工程、绿色制造工程和高端装备创新工程,重点发展新一代信息技术产业、高档数控机床和机器人、节能与新能源汽车等十大科技领域。2016 年,“新经济”一词首次写入我国政府工作报告。

2017 年,中共十九大指出,我国经济已由高速增长阶段转向高质量发展阶段,必须坚持以供给侧结构性改革为主线,着力加快建设实体经济、科技创新、现代金融、人力资源协同发展的产业体系,加快建设创新型国家,不断增强我国的经济创新力和竞争力。具体的配套政策如表1所示。

1.2

“专精特新”政策推动科创板发展

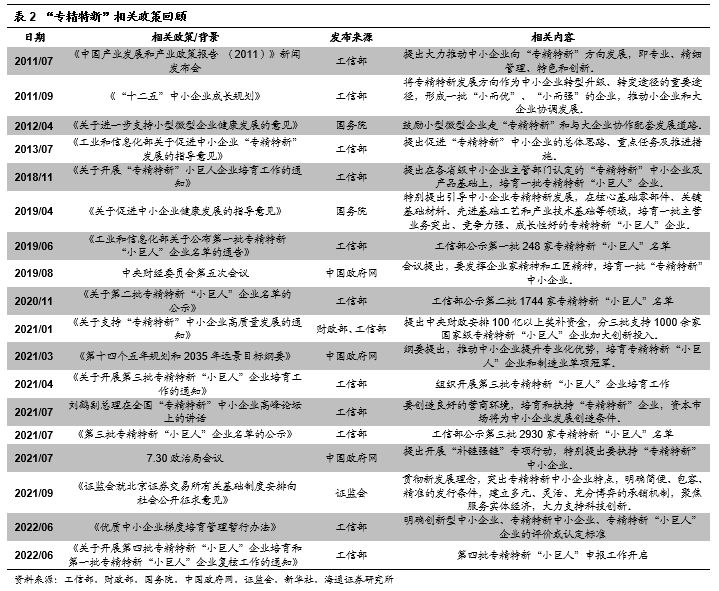

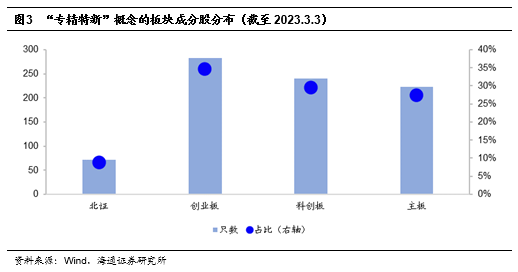

海通证券量化团队2022年7月24日发布的报告《当前看好中小盘成长的三个理由》中提到,2021年以来,“专精特新”一词开始密集出现在政府公开文件和讲话中,市场关注度不断提升。730 政治局会议上专门提出要“开展补链强链专项行动,加快解决‘卡脖子’难题,发展专精特新中小企业”。2022年6月,工信部再次印发《优质中小企业梯度培育管理暂行办法》,助力中小企业发展。

2

科创板制度不断完善,助力“硬科技”行业发展

2.1

上市门槛更低,重点支持硬科技行业

回顾科创板的发展历程,2018年11月5日,国家主席习近平宣布设立科创板并试点注册制;2019 年1月30日,证监会及上交所发布征求意见稿;2019年3月1日,正式发布设立科创板并试点注册制的主要制度规则。科创板从提出到落地,时间跨度仅4 个多月,反映了国家鼓励资本市场改革和股权融资发展的坚定决心。

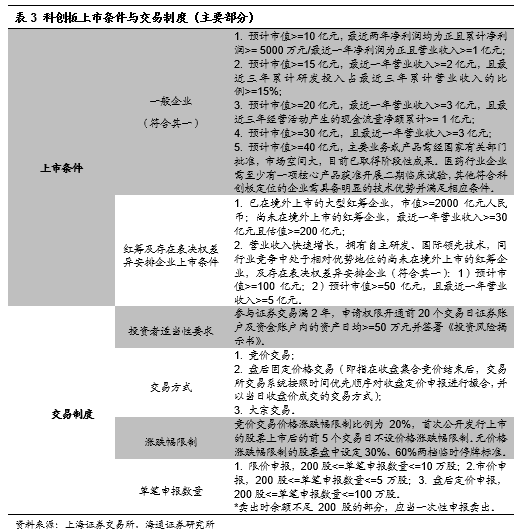

2019 年7月22 日,科创板正式开市,至今已逾三年。我们认为,设立科创板的目的就是为了通过制度“革故鼎新”,支持科技创新型企业尤其是硬科技企业上市融资,获取发展壮大所需资金。因此,在制度设计上,科创板一方面降低上市门槛,采取多项标准;另一方面基于上市公司特点,设计更加市场化的交易机制,新增投资者适当性要求,制定股票日涨跌幅标准,并适当提高每笔最低交易股票数量,有效防止过度投机炒作,同时保障市场流动性、提升定价效率。

下表详细展示了科创板对于不同类型企业的上市条件与交易制度的要求。

2.2

板块询价机制优化,有益于提升市场流动性

为了进一步深化科创板基础制度改革,落实《关于在上海证券交易所设立科创板并试点注册制的实施意见》在科创板引入做市商机制的相关要求,经中国证监会批准,上海证券交易所于2022年7月15日制定并发布了《上海证券交易所科创板股票做市交易业务实施细则》。

根据海通证券非银金融组《非银金融周报20220918、20221016》,首批8家券商的科创板做市商资格于2022年9月15日获批,分别为申万宏源证券、华泰证券、中国银河、中信建投、东方证券、财通证券、国信证券、国金证券;第二批共有6家券商获批,分别为中信证券、国泰君安、招商证券、兴业证券、东吴证券、浙商证券。我们认为,做市商机制将增加科创板市场订单深度、降低投资者的交易成本、提高市场流动性。

此外,上交所与2022年10月14日修订完善了《上海证券交易所科创板上市公司股东以向特定机构投资者询价转让和配售方式减持股份实施细则》(以下简称《实施细则》),对科创板询价转让相关操作流程与信息披露要求予以优化,并对窗口期规定及存托凭证规则适用等事项做出衔接。

《实施细则》的主要修改内容如下:一是衔接禁止交易“窗口期”的规定。根据《证券法》《上市公司董事、监事和高级管理人员所持本公司股份及其变动管理规则》,将定期报告修改为年度报告、半年度报告,明确季度报告的窗口期为“公告前 10 日内”,删除“重大事项披露后 2 日内不得买卖”的要求。二是优化相关信息披露与操作流程要求。主要包括优化询价转让计划书中询价转让价格下限的披露要求,不再强制要求在定价提示性公告中披露受让方,取消认购邀请书发出至报价截止的时间间隔等,以便利交易达成、降低交易成本、提高市场效率。三是适用范围扩展至存托凭证。前期制定规则时未纳入存托凭证转让的情形,基于现有实践情况,本次将存托凭证纳入适用范围。

我们认为,询价转让制度在促进早期投资人和长期投资者有序“接力”、缓解二级市场压力、优化投资者结构、维护科创板市场稳定等方面具有积极意义。

3

科创板投资性价比较高,有望开启向上周期

3.1

科创板估值性价比高,盈利增长快

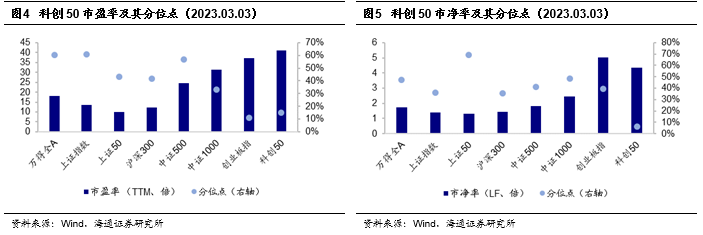

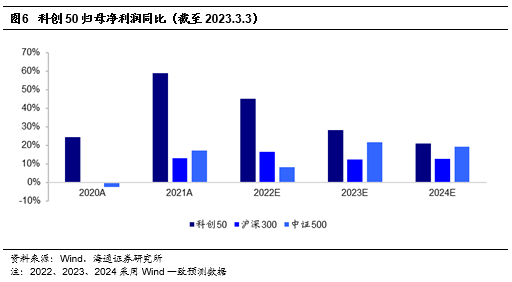

如以下两图所示,截至2023.03.03,科创50指数的PE(TTM)为40.98倍,位于上市以来14.86%分位点;沪深300为12.16倍,分位点41.85%;中证1000为31.21倍,分位点33.11%;创业板指为37.27倍,分位点11.12%。科创50指数的PB(LF)为4.34倍,位于上市以来6.00%分位点;沪深300为1.43倍,分位点35.42%;中证1000为2.43倍,分位点48.43%;创业板指为5.03倍,分位点39.29%。

我们认为,虽然科创50指数的PE/PB高于多数主流宽基指数,但考虑到其板块特性以及所处历史分位点,估值水平仍然处于较为合理的区间,具备较高的投资性价比。

3.2

科创板处于新一轮上涨行情的起点

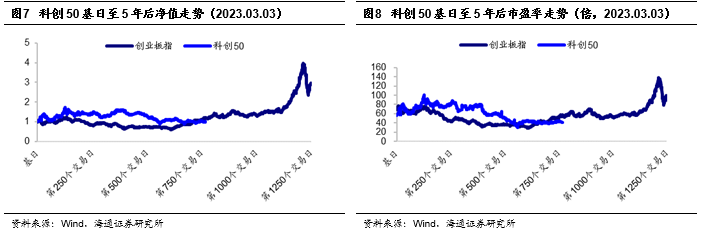

根据海通证券策略团队2023年3月3日发布的专题报告《科创板迎来高质量发展的新机遇》,近期的科创板类似2012年底的创业板,处于新一轮上涨趋势的起点。

如以上两图所示,对比科创50指数与创业板指自基日以来的净值走势,我们发现,创业板指于2010.06.01正式发布,在2010.12(约135个交易日后)开始回调,期间最大跌幅达到-52.8%,PE(TTM,下同)由发布初期的70倍左右降至12年底的35倍。在经历2年的调整后(约500个交易日),于2013.01开启一轮大牛市,由2012.12的低点攀升至2015.06的高点,期间最大涨幅高达589.7%。

我们认为,当前科创50指数可以类比12年底的创业板指。自基日以来,科创50指数经历了约7个月的震荡上涨行情后,于2020.07(约150个交易日后)开始回调,PE估值也由高点的100倍降至2022.10的40倍。在同样经过了2年多的调整后(约530个交易日),指数在2022.11企稳回升。因此,我们认为,科创板目前的走势与2012年底的创业板较为相似,在未来有望走出类似创业板的修复行情。

4

科创板受到市场广泛关注

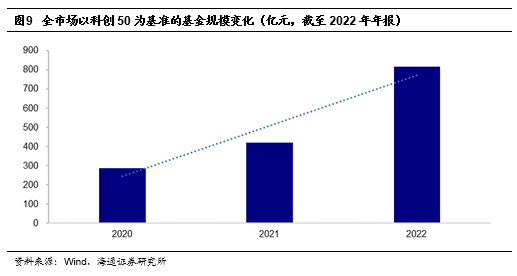

从全市场与上证科创板50成份指数挂钩的公募产品来看,2022年年报数据显示(截至2023.3.3),共有17只产品(剔除RQFII、商品类基金,仅统计主基金)以科创50指数为基准,其中,14只为ETF产品(包含联接基金),3只为增强指数型产品,规模合计达到816.95亿元(剔除联接基金)。

从规模变化来看,如上图所示,自科创板设立以来,以科创50指数为基准的产品规模从2020年的288.82亿元增长至2022年末的816.95亿元,复合增长率高达41.42%。我们认为,这充分证明了市场对于科创板的关注度越来越高,布局科创板的投资者明显增多。

5

总结

我国经济正由高速发展向高质量发展转型。在这个过程中,新经济是实现转型的必经之路,而科技创新则是动力引擎。以科研成果和技术创新为内在驱动力的企业,将成为我国未来经济增长的支柱。因此,这些公司蕴含着较大的发展潜力和投资价值。在这样的背景下,科技创新企业的吸引力将会越来越大。而科创板市场作为我国首个实行注册制的场内市场,其设立是为了支持符合国家战略,拥有关键核心技术,科技创新能力突出,主要依靠核心技术开展生产经营、具有稳定的商业模式、市场认可度高、社会形象良好、具有较强成长性的企业。

2019 年 7 月 22 日,科创板正式开市,至今已逾三年。科创板设立的目的就是为了通过制度“革故鼎新”,支持科技创新型企业尤其是硬科技企业上市融资,获取发展壮大所需资金。因此,在制度设计上,科创板一方面降低上市门槛,采取多项标准;另一方面基于上市公司特点,设计更加市场化的询价转让机制,我们认为,这些制度在促进早期投资人和长期投资者有序“接力”、缓解二级市场压力、优化投资者结构、维护科创板市场稳定等方面具有积极意义。

我们认为,在我国企业向“新经济”转型的背景下,以科研成果和技术创新为内在驱动力的企业,将成为我国未来经济增长的支柱。而作为重点支持科技行业且上市门槛较低的科创板,更是对产业升级具有战略意义。在“专精特新”政策以及询价机制改革的助力下,科创板的未来发展前景良好,具备较高的投资价值。

作为科创板代表的上证科创板50成份指数,相较多数宽基指数,具备更高的投资性价比,且盈利增速较高,反映了科创板上市公司的估值盈利匹配度较高;同时,根据海通证券策略团队2023年3月3日发布的专题报告《科创板迎来高质量发展的新机遇》,近期的科创板类似2012年底的创业板,处于新一轮上涨趋势的起点,在未来有望走出类似创业板的修复行情。

从全市场与上证科创板50成份指数挂钩的公募产品来看,2022年年报数据显示(截至2023.3.3),共有17只产品(剔除RQFII、商品类基金,仅统计主基金)以科创50指数为基准,其中,14只为ETF产品(包含联接基金),3只为增强指数型产品,规模合计达到816.95亿元(剔除联接基金)。自科创板设立以来,以科创50指数为基准的产品规模从2020年的288.82亿元增长至2022年末的816.95亿元,复合增长率高达41.42%。我们认为,这充分证明了市场对于科创板的关注度越来越高,布局科创板的投资者明显增多。

6

风险提示

本报告所有分析均基于公开信息,不构成任何投资建议;权益产品收益波动较大,适合具备一定风险承受能力的投资者持有。

联系人

曹君豪 021-23185657

本篇文章来源于微信公众号: 海通量化团队