股东户数因子的深挖和改进 | 开源金工

开源证券金融工程首席分析师 魏建榕

摘要

股东户数因子回归股本与股价后效果显著

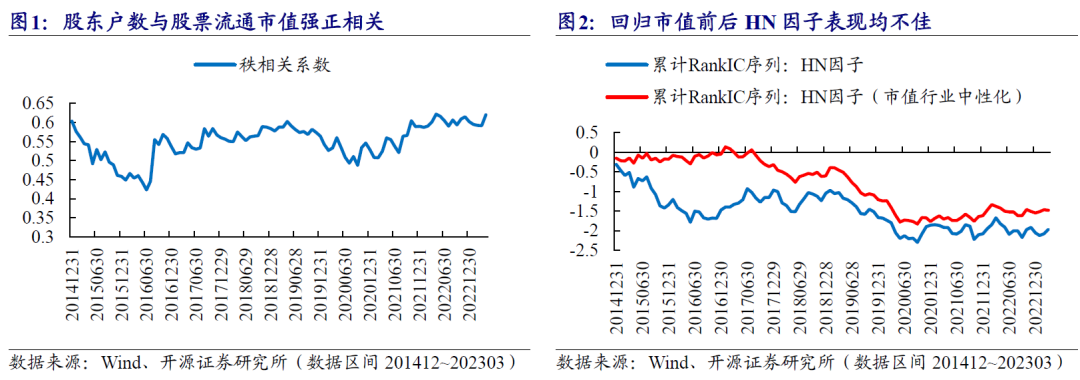

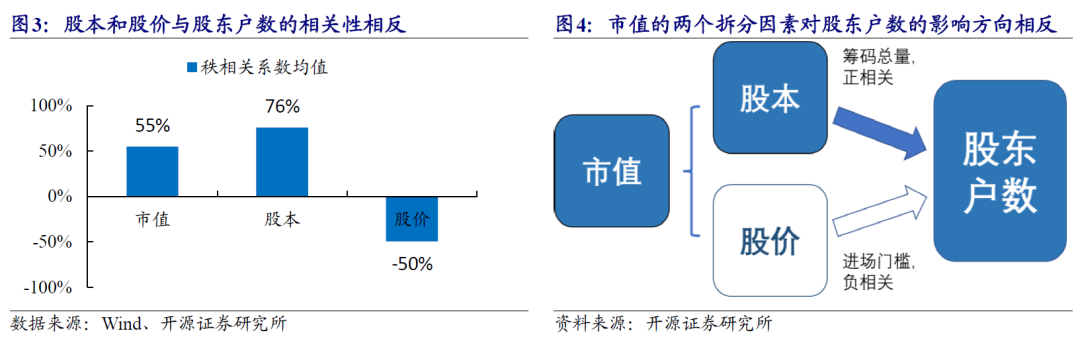

我们使用向后填充,按月抽样的方法,得到月度的股东户数因子(HolderNumber,以下简称HN),原始的HN因子RankIC为-1.97%,这表明股东户数越多,股票未来预期收益越低,但HN因子的表现十分不稳定。股东户数与股票流通市值存在较高的正相关性,两者的截面秩相关系数均值高达0.55,市值行业中性化后,HN因子的RankIC下降至-1.48%,RankICIR为-0.54,稳定性依然欠佳。

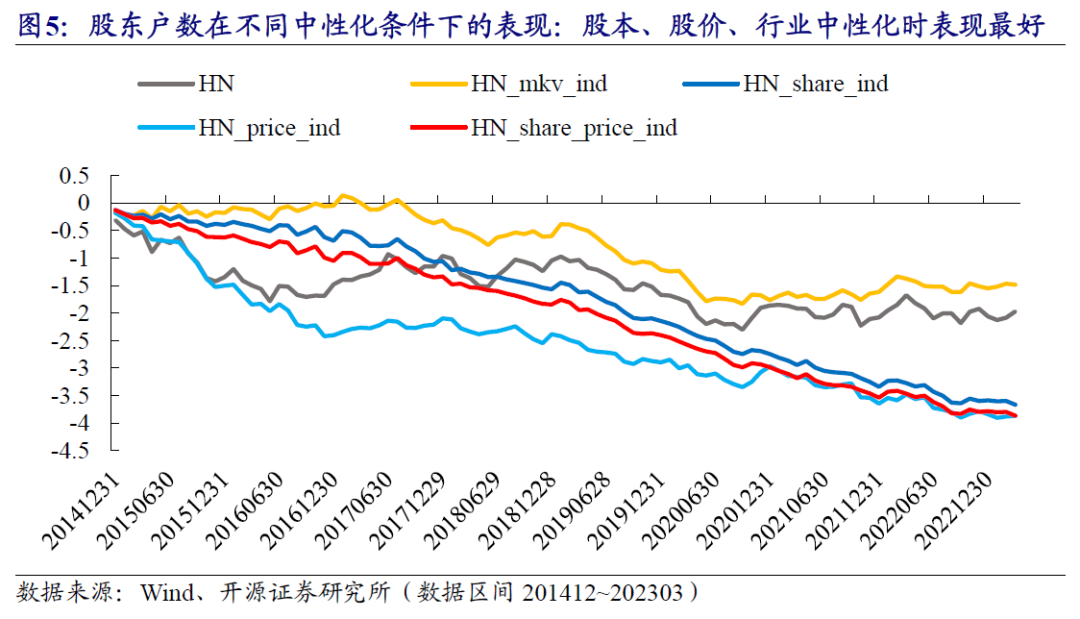

股票的流通市值 = 流通股本×股价(未复权),如上所述,股东户数与流通市值强正相关,但流通股本和股价与股东户数的关系却截然相反:流通股本与股东户数的秩相关系数均值高达0.76,比流通市值更显著,而股价与股东户数的相关性却显著为负,秩相关系数均值为-0.50。

和市值行业中性化相比,对股本、股价分别或合并作回归剔除,得到的残差因子在显著性与稳定性上都要更优。

区间股价振幅越高,股东户数变化率因子效果越好

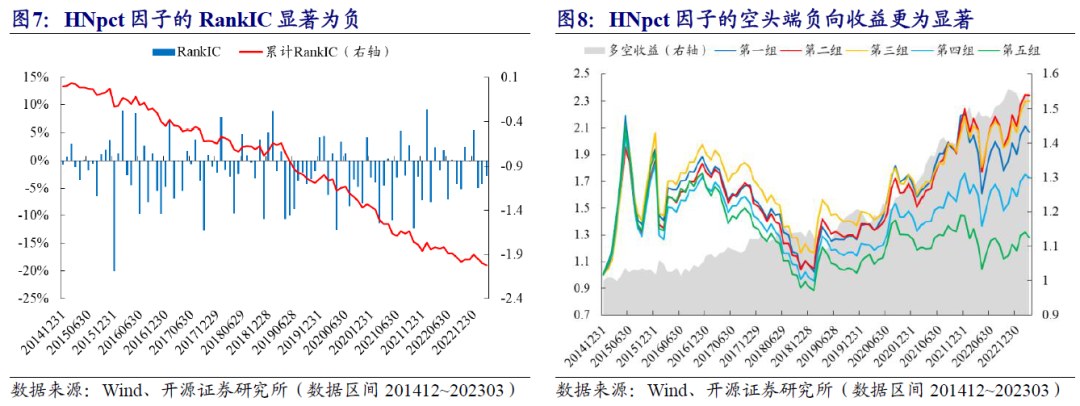

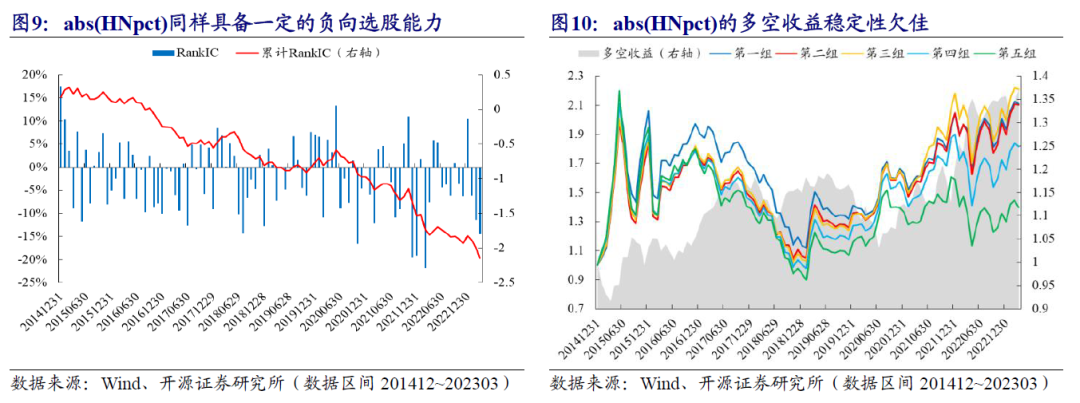

我们构造最近两期财报间股东户数的季度变化率因子HNpct,HNpct因子RankIC为-2.02%,RankICIR为-1.28,RankIC胜率为63%。多空收益方面,五分组下HNpct因子的年化多空收益为5.55%,收益波动比为1.01。HNpct因子的多头端区分效果不明显,空头端的负向收益更为显著。

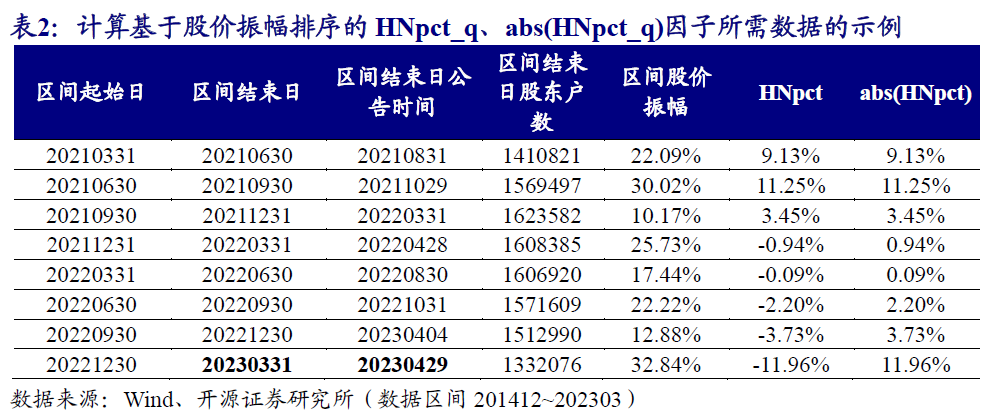

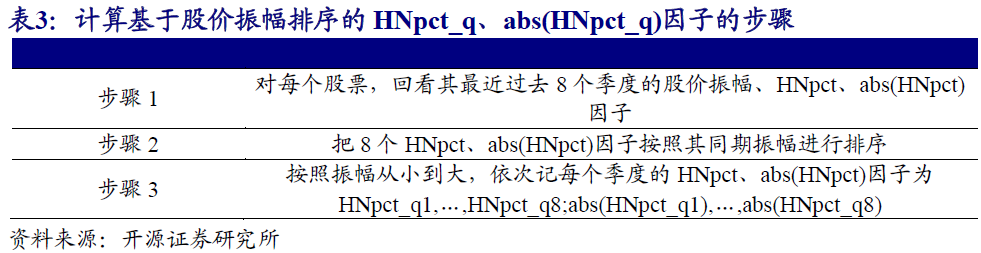

股东户数的季度变化率的绝对幅度abs(HNpct)(即HNpct因子的绝对值)同样具有一定负向选股能力,abs(HNpct)因子RankIC为-2.15%,RankICIR为-0.98,RankIC胜率为56%。多空收益方面,五分组下abs(HNpct)因子的年化多空收益为4.37%,收益波动比仅为0.53。

我们基于股价区间振幅,对不同振幅下HNpct与abs(HNpct)因子的选股能力进行测试。结果显示,振幅越大,对应的HNpct因子与abs(HNpct)因子的表现越好,其中,最高振幅分组下,HNpct与abs(HNpct)因子的RankIC分别为-2.64%与-2.39%。

基于以上测试结果,我们进一步构造了HNpct与abs(HNpct)的精选与标准化因子,和对照基准相比,精选因子的RankIC、多空收益与多头收益变化不大,但RankICIR、多空收益波动比、多空收益最大回撤均有较好改善;而标准化因子在RankIC、多空收益与多头收益上有所下降,但因子稳定性与多空收益稳定性提升则更为显著。

上市公司的股东户数随财报公布,股东户数可以有效反映投资者尤其是个人投资者对公司的关注程度。在个人投资者行为较为活跃的A股市场中,股东户数的相关信息可以帮助我们挖掘与理解个人投资者的交易行为与习惯,是不可多得的独特alpha来源。

在开源金工2020年发布的报告《高频股东数据的隐含信息量》中,我们发现,交易所投资者互动平台上披露的高频股东数据是有效的补充信息;而在2022年发布的报告《扎堆效应的识别:以股东户数变化为例》中,我们构造了股东户数变动因子SNC与人均持股占比变动因子PCRC,在中证1000指数中,因子具有优异的增强表现。本文我们将就股东户数这一数据,展开进一步讨论并构造相应的因子。

本文包含两个相对独立的结论:

(1) 股东户数因子回归股本与股价后效果显著。

(2) 区间股价振幅越高,股东户数变化率因子效果越好。

01

股东户数因子:回归股本与股价后效果显著

股东户数与股票流通市值存在较高的正相关性,两者的截面秩相关系数均值高达0.55(图1),市值行业中性化后,HN因子的RankIC下降至-1.48%,RankICIR为-0.54,稳定性依然欠佳(图2)。

股票的流通市值 = 流通股本×股价(未复权),如上所述,股东户数与流通市值强正相关,但流通股本和股价与股东户数的关系却截然相反:如图3所示,流通股本与股东户数的秩相关系数均值高达0.76,比流通市值更显著,而股价与股东户数的相关性却显著为负,秩相关系数均值为-0.50。

流通股本越多,可分配给到的股东数量自然也越多;而未复权股价则可视作该股票的投资门槛,门槛越低,资金量较小的个人投资者投资难度越低,则股东户数也更多,股本与股价对股东户数的影响如图4所示。

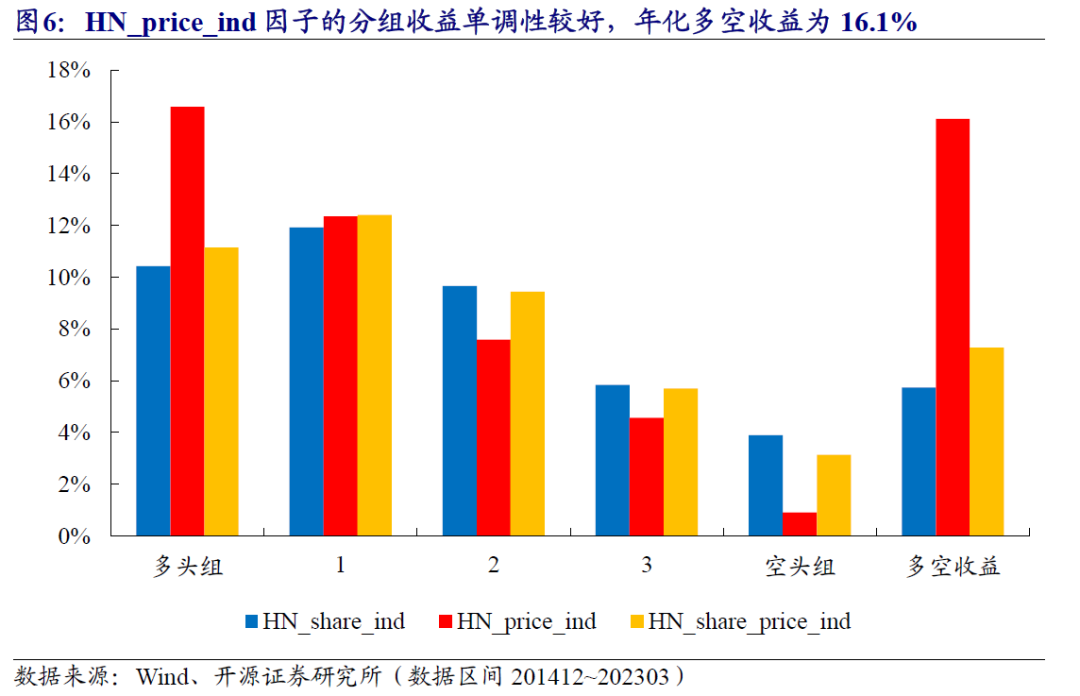

基于以上分析,我们认为应当把股本与股价对股东户数的影响分开看待,作为对照,我们测试了HN因子在不同中性化条件下的表现,如表1、图5所示。在中性化前后,HN因子都表现出较为显著的负向选股能力,这表明,股东户数越多,散户拥挤度越高,股票预期收益越差。

基于以上分析,我们认为应当把股本与股价对股东户数的影响分开看待,作为对照,我们测试了HN因子在不同中性化条件下的表现,如表1、图5所示。在中性化前后,HN因子都表现出较为显著的负向选股能力,这表明,股东户数越多,散户拥挤度越高,股票预期收益越差。

和市值行业中性化相比,对股本、股价分别或合并作回归剔除,得到的残差因子在显著性与稳定性上都要更优,不过,HN_share_ind、HN_price_ind、HN_ share_price_ind三个因子中,仅HN_price_ind因子的分组收益单调性较好,其多空收益也更高(图6)。

和市值行业中性化相比,对股本、股价分别或合并作回归剔除,得到的残差因子在显著性与稳定性上都要更优,不过,HN_share_ind、HN_price_ind、HN_ share_price_ind三个因子中,仅HN_price_ind因子的分组收益单调性较好,其多空收益也更高(图6)。

02

股东户数变化率的选股能力受股价振幅影响

本节我们将基于开源金工“因子切割论”(详见开源金工报告《因子切割论》)的思想,探究股东户数的变化率因子在不同股价振幅下的表现差异,并据此构造表现更稳健的股东户数变化率因子。

我们构造最近两期财报间股东户数的季度变化率因子HNpct,HNpct因子RankIC为-2.02%,RankICIR为-1.28,RankIC胜率为63%。多空收益方面,五分组下HNpct因子的年化多空收益为5.55%,收益波动比为1.01。HNpct因子的多头端区分效果不明显,空头端的负向收益更为显著(图8)。

股东户数的季度变化率的绝对幅度abs(HNpct)(即HNpct因子的绝对值)同样具有一定负向选股能力,abs(HNpct)因子RankIC为-2.15%,RankICIR为-0.98,RankIC胜率为56%。多空收益方面,五分组下abs(HNpct)因子的年化多空收益为4.37%,收益波动比仅为0.53。

股东户数的季度变化率的绝对幅度abs(HNpct)(即HNpct因子的绝对值)同样具有一定负向选股能力,abs(HNpct)因子RankIC为-2.15%,RankICIR为-0.98,RankIC胜率为56%。多空收益方面,五分组下abs(HNpct)因子的年化多空收益为4.37%,收益波动比仅为0.53。

我们回看过去两年共八个季度的财报股东户数HNpct因子与abs(HNpct)因子,并计算其同期的股价振幅,这里,我们把股价对齐到股东户数的实际截止日而非公告日。如表2所示,我们列出了某股票2023Q1对应因子值向前回看所需数据,计算得到相应的因子值后,我们再把因子值对齐到实际公告日(即20230429)。

我们回看过去两年共八个季度的财报股东户数HNpct因子与abs(HNpct)因子,并计算其同期的股价振幅,这里,我们把股价对齐到股东户数的实际截止日而非公告日。如表2所示,我们列出了某股票2023Q1对应因子值向前回看所需数据,计算得到相应的因子值后,我们再把因子值对齐到实际公告日(即20230429)。

在获取过去八个季度的股价振幅与相应的HNpct、abs(HNpct)因子后,对每个股票,我们按照如下方法,计算基于股价振幅排序的HNpct_q、abs_HNpct_q因子。这里,HNpct_q1因子指的是,过去八个季度中,股价振幅最小的季度对应的股东户数变化率。

在获取过去八个季度的股价振幅与相应的HNpct、abs(HNpct)因子后,对每个股票,我们按照如下方法,计算基于股价振幅排序的HNpct_q、abs_HNpct_q因子。这里,HNpct_q1因子指的是,过去八个季度中,股价振幅最小的季度对应的股东户数变化率。

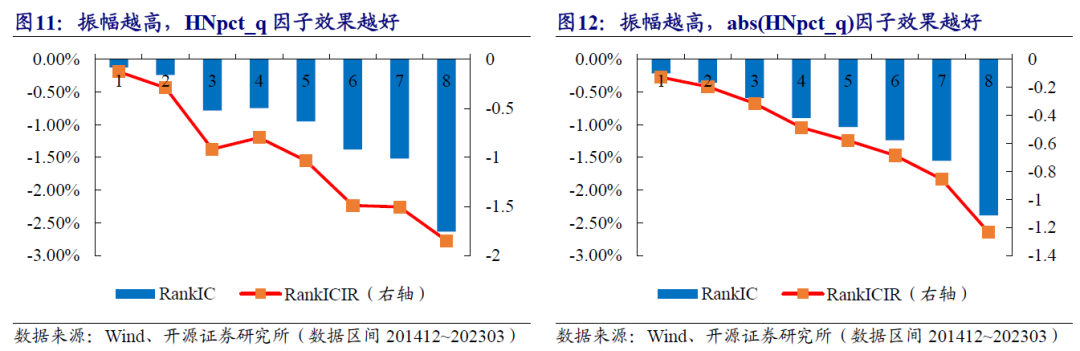

我们测试HNpct_q1~ HNpct_q8、abs(HNpct_q1)~ abs(HNpct_q8)因子的表现 ,结果如图11、图12所示:振幅分组越大,对应的HNpct因子与abs(HNpct)因子的表现越好,其中HNpct_q8与abs(HNpct_q8)的RankIC分别为-2.64%与-2.39%。

我们测试HNpct_q1~ HNpct_q8、abs(HNpct_q1)~ abs(HNpct_q8)因子的表现 ,结果如图11、图12所示:振幅分组越大,对应的HNpct因子与abs(HNpct)因子的表现越好,其中HNpct_q8与abs(HNpct_q8)的RankIC分别为-2.64%与-2.39%。

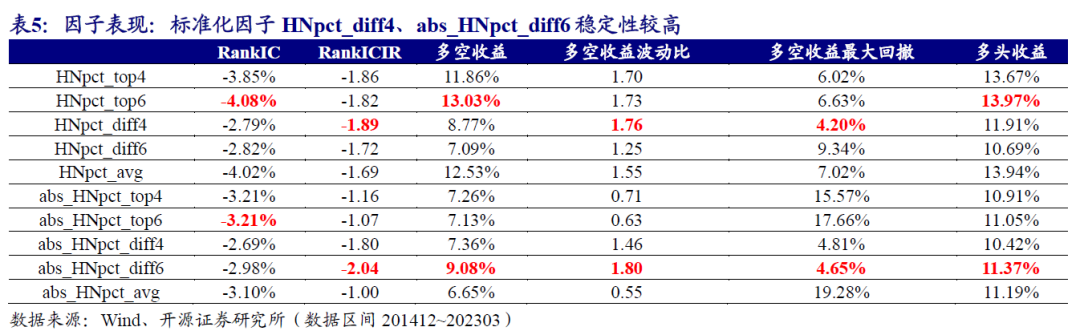

基于以上切割的结果,我们按照“精选”与“标准化”的思路构造因子,这里,我们简记:

top6(HNpct)=(HNpct_q8+HNpct_q7+...+HNpct_q4+HNpct_q3)

bottom4(HNpct) = HNpct_q1+HNpct_q2+HNpct_q3+HNpct_q4

对abs(HNpct)因子,也有同样的简记方法。作为对照,我们同时还构造了使用两年间全部八个季报数据的HNpct均值因子与abs(HNpct)均值因子,因子构造方法与测试结果如表4、表5所示:

可以看到,和作为对照基准的HNpct_avg因子与abs_HNpct_avg因子相比,精选因子HNpct_top和abs_HNpct_top的RankIC、多空收益与多头收益变化不大,但RankICIR、多空收益波动比、多空收益最大回撤均有较好改善;而标准化因子HNpct_diff、abs_HNpct_diff在RankIC、多空收益与多头收益上有所下降,但因子稳定性与多空收益稳定性提升则更为显著。

可以看到,和作为对照基准的HNpct_avg因子与abs_HNpct_avg因子相比,精选因子HNpct_top和abs_HNpct_top的RankIC、多空收益与多头收益变化不大,但RankICIR、多空收益波动比、多空收益最大回撤均有较好改善;而标准化因子HNpct_diff、abs_HNpct_diff在RankIC、多空收益与多头收益上有所下降,但因子稳定性与多空收益稳定性提升则更为显著。

03

风险提示

相关报告(可点击链接):

end

团队介绍

开源证券金融工程团队,致力于提供「原创、深度、讲逻辑、可验证」的量化研究。团队负责人:魏建榕,开源证券研究所所长助理、金融工程首席分析师、金融产品研究中心负责人,复旦大学理论物理学博士,浙江大学金融硕士校外导师、复旦大学金融专硕校外导师。专注量化投资研究10余年,在实证行为金融学、市场微观结构等研究领域取得了多项原创性成果,在国际学术期刊发表论文7篇。代表研报《蜘蛛网CTA策略》系列、《高频选股因子》系列、《因子切割论》系列,在业内有强烈反响。2016年获新财富最佳分析师第6名、金牛分析师第5名、水晶球分析师第6名、第一财经最佳分析师第5名。团队成员:魏建榕/张翔/傅开波/高鹏/苏俊豪/胡亮勇/王志豪/盛少成/苏良/何申昊。

本篇文章来源于微信公众号: 建榕量化研究