被医疗、中概、新能源深套过吗?

“TMT 会不会是下一个医疗、中概、新能源”,在近期萎靡的行情中,身边有一些朋友又开始焦虑,焦虑好不容易下定决心追入的 TMT 板块,可能再一次让他很受伤,就像曾经的那些核心资产那样。

对于这个问题,今天我不想谈什么高大上的行业宏大叙事,只想来聊聊技术分析,聊聊之前聊过的技术指标——SAR。

对普通基民,这或许是一个未必最好,但相对简单的应对方案。

关于 SAR,之前在写追高游戏ETF,推荐一个止损指标时介绍过,之后也有不少读者反馈,有的觉得这个指标太棒了,有的则是觉得太糟糕,貌似会被反复打耳光。

其实,正如我在介绍 SAR 时说过,这是一个名字带“抛物线”的指标,所以它最佳使用领域,是那些走势如抛物线的行情——无论向上还是向下。

如果你去将其用在趋势性不明显的行业,或者脉冲式行情,效果不会太好,的确容易两边打耳光。

但若是飞流直下的行情,那种漂亮,则会让你感叹 SAR 怎么那么可爱。

问题就来了,在技术分析领域,预判是趋势行情还是震荡行情,这属于不可能之任务,是技术分析之“圣杯(holy grail)”。我们如何判断那些指数或者哪些行情更适合 SAR?

聪明的你,如果回想本文的标题,相信多少心中已有答案——专注于那些泡沫+拥挤的大热行业就好。

是的,虽然从技术分析角度,要预测一个行业具有趋势性很难,但是跳出技术分析,引入估值、行业拥挤度等信息,成功的概率会高许多。

当一个行业的估值高的离谱时,总有均值回归的那一天,而这种回归的过程可能很残酷。

当一个行业被基金等资金高配,当再没有新增资金入场之时,过分拥挤的行业一旦有风吹草动就容易出现“踩踏”。

其实,无论是白酒、医药医疗、新能源还是中概,在大跌前,估值的泡沫是肉眼可见,而拥挤度则是有大量的金融工程量化报告跟踪,对基民难得不是判断泡沫和拥挤,而是在享受泡沫尤其泡沫后期快速的赚钱效应同时,能够在泡沫破裂时及早抽身,避免大幅亏损。

口说无凭,还是看图。

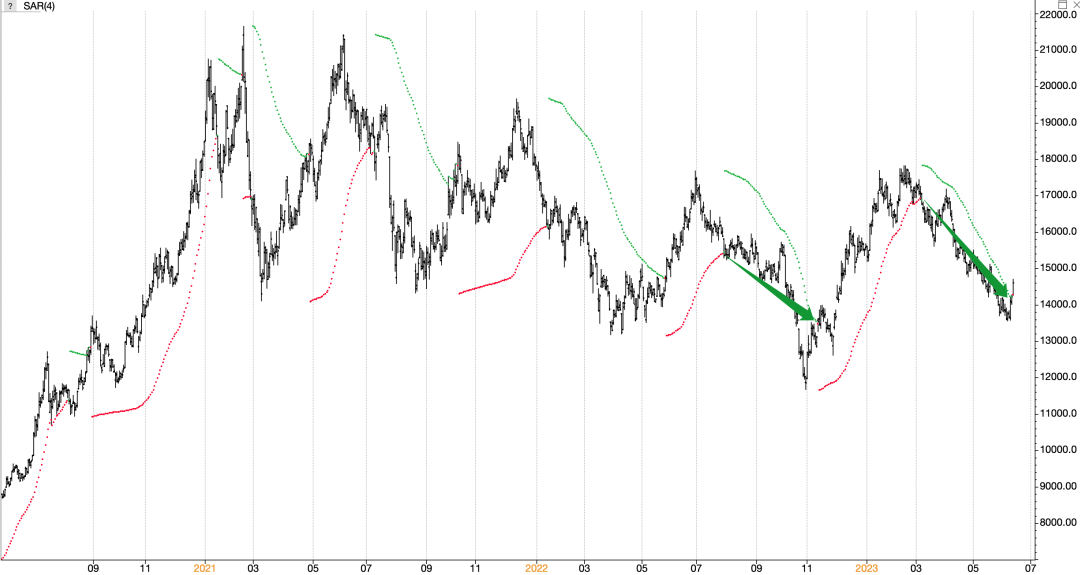

先来看中证医疗。下图可以看到,中证医疗的调整,始于 2021 年 7 月,SAR 应该算比较漂亮的躲过了第一波30%+的下跌过程,后面的两波下挫,也能比较好的逃过。

再看 CS 新能车,大跌始于 2021 年末。可以看到 2022 年第一波25%+的大跌能躲过,还能很快抓住去年 5 月的反弹,并又很快在 7 月开始的第二波下跌中置身事外。至于去年 12 月末,在短暂翻多又再次离场,虽然随后出现大幅反弹但并未改变做空信号,随后迄今的下降和新低,也是的这波信号依然成功。

至于许多人遭遇深坑的中概互联,下跌始于 2021 年初,下跌过程中,SAR 帮你逃过了四波下跌,尤其前两拨分别逃过了 25%+和20%+的回撤。

几个大的核心资产中,SAR 避险作用比较差的,大概就是中证白酒了。从下图可以看到,在 2021 年的几波调整中,信号都不太及时,择时效果一般,要到去年下半年开始的两波,才算是有比较显著的效果。这里特别强调一下哈,中证白酒的 SAR 在周三的上涨中,翻多了!

最后,问题就来到了 TMT 板块。

本轮 TMT 行情,其实子版块分化很严重。

这里就多放几个。

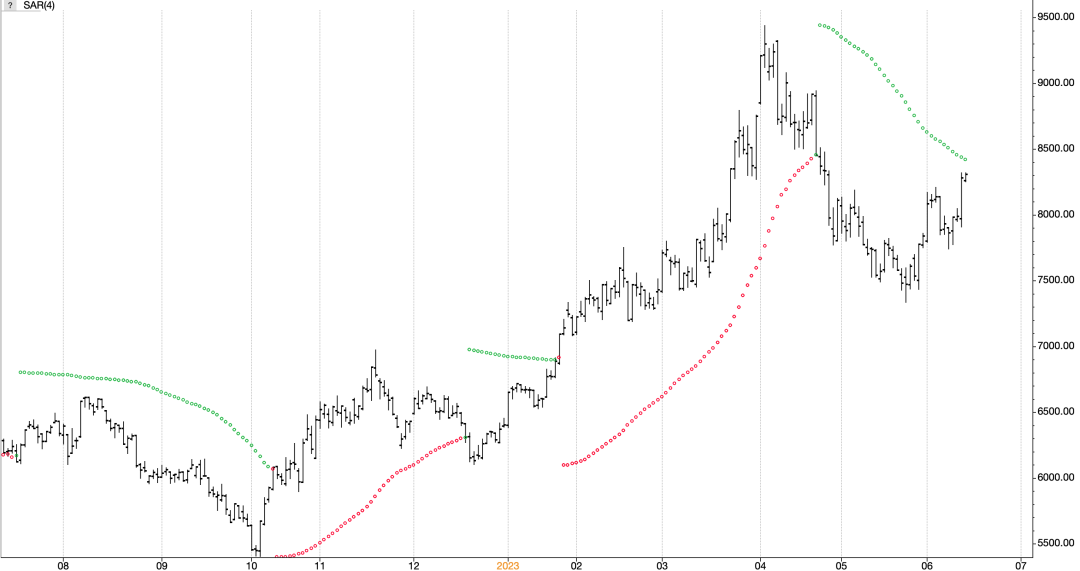

先看领军的动漫游戏,5 月初日线图翻空,近期在为翻多继续努力。

再看本轮热点的人工智能,在周二已经重新翻多了。

至于更广谱的计算机,趋势性不如动漫游戏,与人工智能相若,但还在为翻多努力。

按照 SAR 的逻辑,TMT总体处于空向多转的格局,如果再度跌破 5 月的低点,即使强如已经翻多的人工智能,也是要考虑再次离场规避风险了。

最后还想说一句,SAR 绝不是万能的,尤其遭遇震荡行情。

如何处理收益的分布,是一个基民进阶的重要方向,至少于我而言,宁可在震荡中被多打耳光,也不要在大熊市被“深坑”。这时候,SAR 相当有用。但若你无法承受震荡中的煎熬,那么不建议使用 SAR。

PS:本文配图均来自 Wind 股票 Mac 版,其 SAR 指标与通达信略有不同且算法保密,但就个人观察,跟踪趋势效率和准确度更高。

最近很多人问还有什么年金保险可以买。EarlETF 的老读者都知道,在理财类保险中,大多数我都不喜欢,包括现在很热的增额终身寿,但对于有对冲长寿风险而且结构简单的年金保险还是情有独钟。看了一下,目前比较好的是光大永明的光明一生(慧选版)养老年金保险产品计划,还算比较高的收益水平,还有养老社区可以链接。有兴趣的可以点击查看。

本篇文章来源于微信公众号: EarlETF