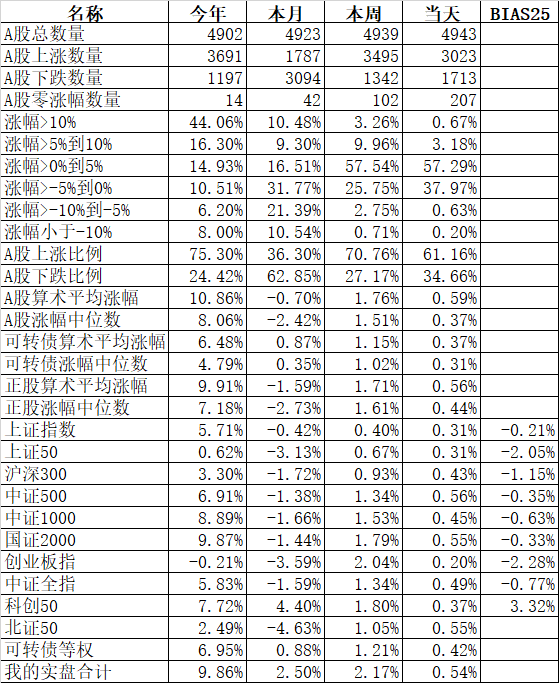

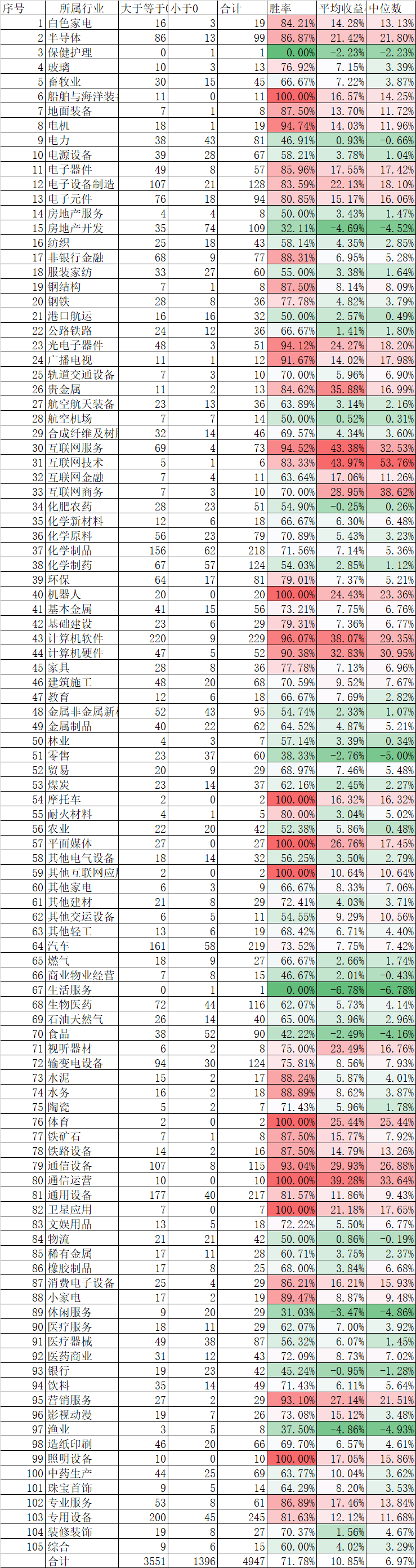

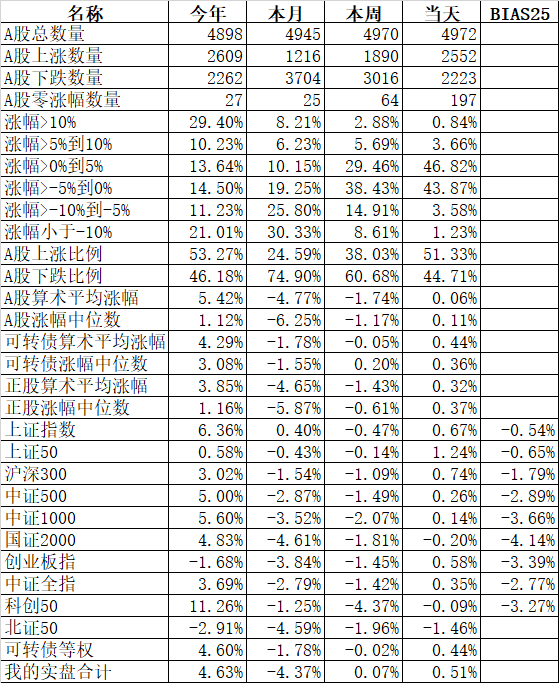

要不要抄底,三大抄底专用指标看过来 | 从基金韭菜到老鸟

“要不要抄底”,伴随 A股的“飞流直下”,这样的提问就没停过。

当然,还有一位朋友更直接,问我有知有行的温度计和韭圈儿的恐贪指数偏好看哪个,不由想到“抄底专用指标”的确是个有趣话题,这里就分享三类抄底指标,看完你也明白此时此刻我自己的决断了。

长线:基于估值的抄底指标

如果你不是个爱折腾的基民,那么只需要关注偏长线的基于估值的抄底指标,比如有知有行的温度计,比如韭圈儿的股债性价比。

基于估值的抄底指标,其实中心思想很简单。

根据经典的高登模型,股票的长期收益由以下三个部分组成。

如果能够在低估值买入,不仅能赚到企业利润增长的钱、派息的钱,还能赚到估值变化的钱,可谓是极为完美。

而在这一点上,目前主流是两种路径:

一种就是有知有行温度计这样基于估值的历史归纳,类似的利用估值百分位的晴雨表也很常见;

另一种则是类似韭圈儿股债性价比这样基于资产配置视角的比较模型,目前很多投顾也引入了。

有知有行温度计

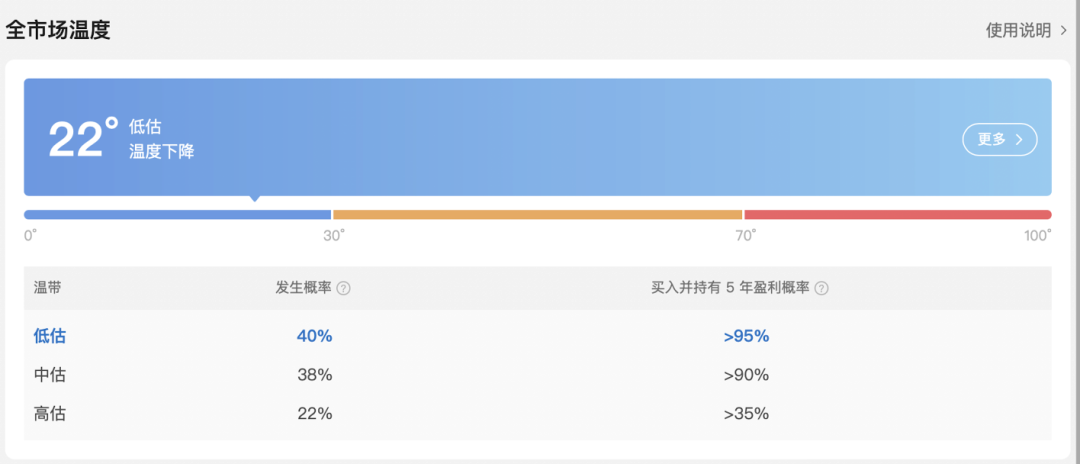

下图是有知有行的“知行温度计”的最新截图。目前处于 22 度低估状态,并告诉你买入持有 5 年盈利概率大于 95%。

有知有行,是孟岩兄创业的项目。作为前程序员,有知有行的很多产品设计,体现了孟岩作为程序员的思维方式,所以他家的温度计,和市面上许多同类很不一样。

在《和你聊聊“知行温度计”幕后的事》(https://youzhiyouxing.cn/n/materials/172)中,孟岩介绍过计算思路。其中最重要的是3点:❶ 综合考虑 PE 和 PB ;❷所有 A股等权重; ❸ 采用两轮牛熊作为回溯周期。

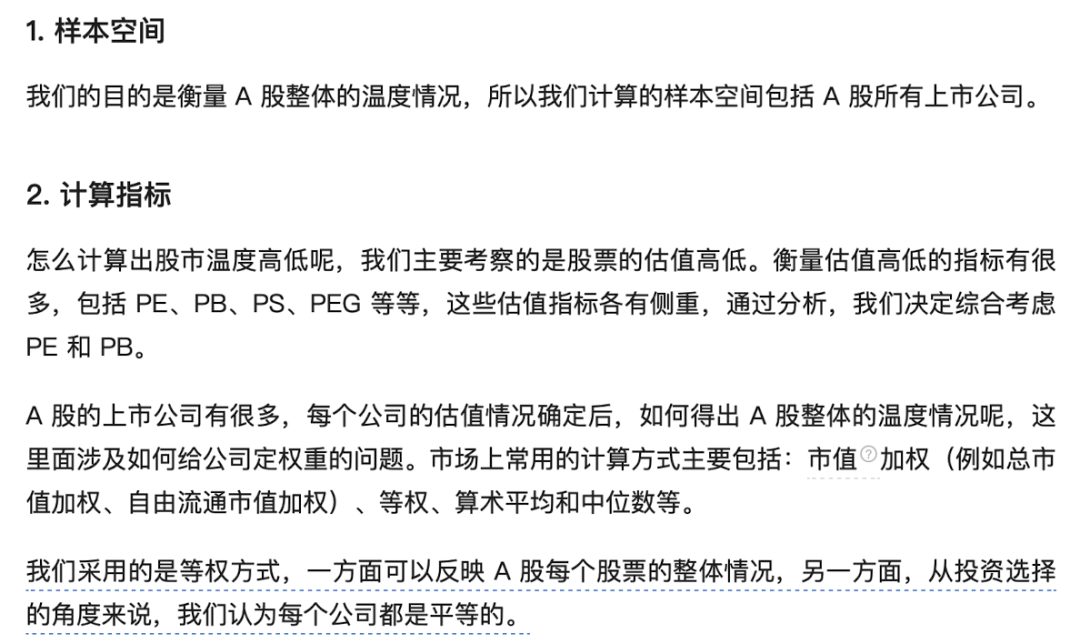

正是因为等权重这个编制方法,在我看来,“知行温度计”是一个使用上“很挑人”的抄底指标。

因为等权重,所以这个评判体系天然是偏向于中小盘股的,毕竟五千多只 A股,传统的大蓝筹沪深300指数不过 300 只而已。

正因此,在 2021 年 2 月,核心资产估值已经高的离谱时,知行温度计还处于低估区域(下图红框处)。

数值并没错,对于综合考虑所有 A股的知行温度计,当时A股估值的确整体不离谱,只是结构化的离谱。

所以如果你是偏向核心资产的基民,或者你的持仓中没有足够厚重的中小盘仓位,我不建议你看知行温度计本体,而是要在下面的指数观察中,直接选择沪深300指数。

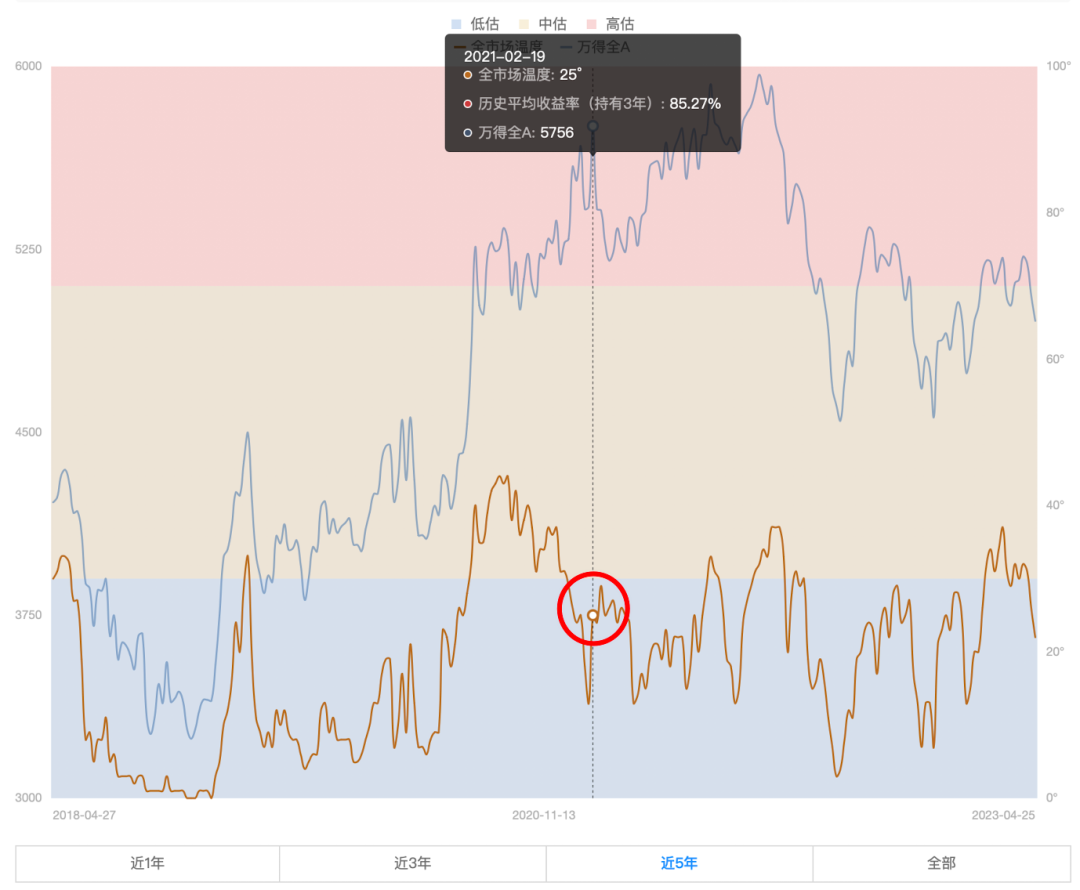

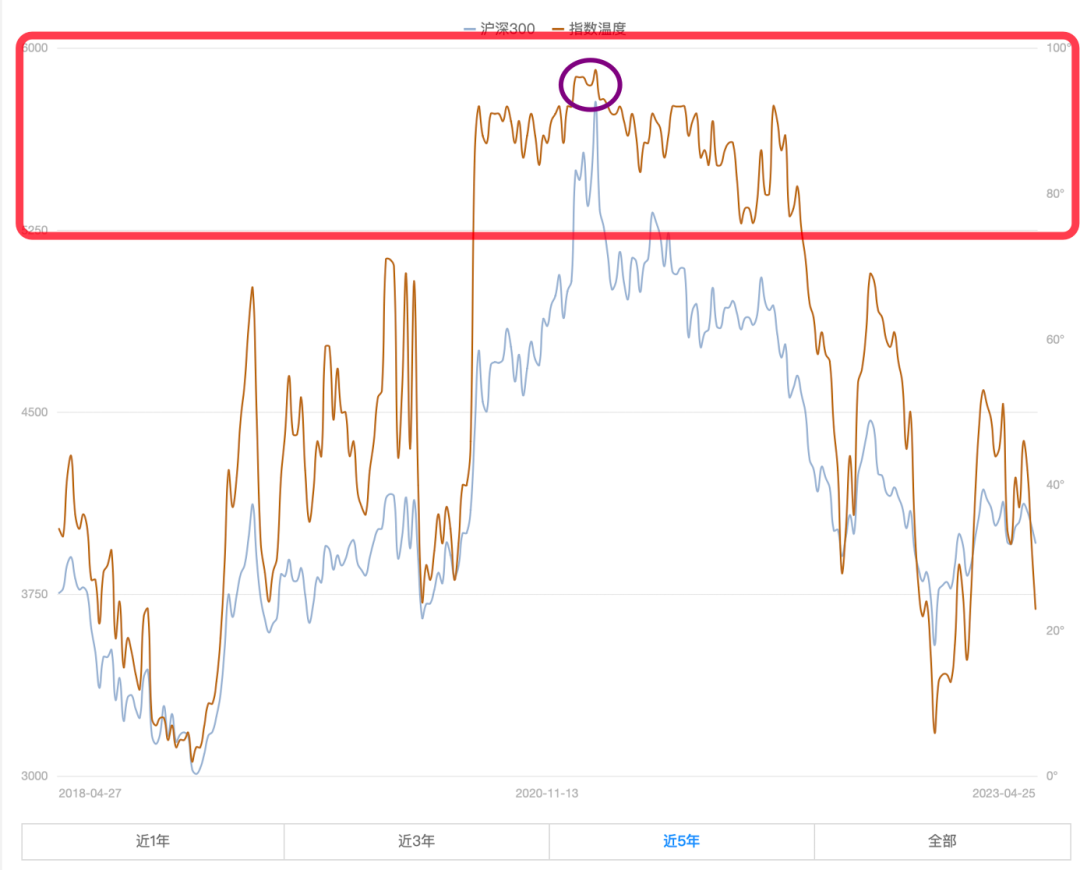

从下图可以看到,沪深300指数的温度计总体是靠谱的,紫色圆框正是 2021 年 2 月的市场极端狂热时。不过也需要注意,温度计这东西,揭示的是历史来看是否高估,但疯狂行情是会离谱后继续离谱的,所以沪深300指数在进入 80度左右的高度区域后,还是上行了许多。

当然,抄底也是同样的道理。2019 年初和去年下半年,沪深300指数的温度计亮度进入 20 点以下低估,提示了很好的底部区域——请记住是区域,低估之后,可能还会下行许久,但坚持买入,长期看是收益不俗的。

这里,还要顺便安利一个有知有行极为惊艳的功能。

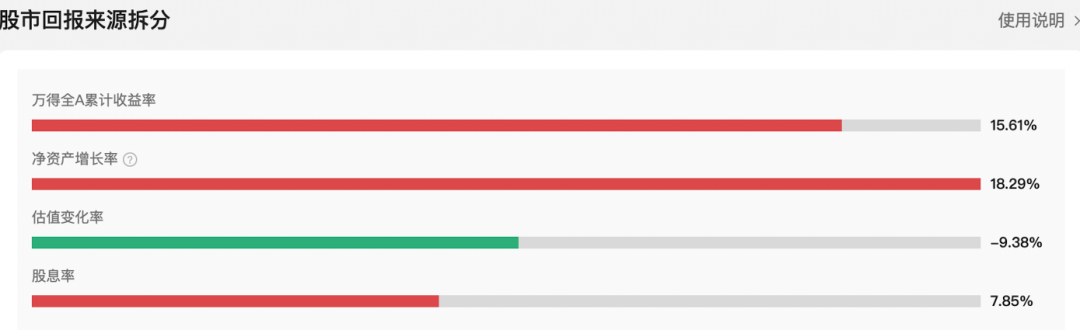

在知行温度计下,还有一个收益拆解的图表,正是基于传统高登模型,拆分了 A股收益的来源。

下表是过去五年的拆解,可以看到万得全 A 收益是 15.61%,其中盈利增长贡献了 18.29%,股息率贡献了 7.85%,而估值却拖累了 9.38%。这张图很直观的告诉你,为什么要在低估值区域买 A股资产,并规避高估值区域。

韭圈儿股债性价比

EarlETF 的老读者都知道,虽然间或我也会用类似估值百分比的概念去评判 A股,但更多时候会偏好于股债性价比体系。

原因很简单。

第一,作为一个资产配置拥趸,我深知全球的金融市场,资产配置资金占据很大的话语权,单单看股市,不考虑债市的吸引力,很容易“图样图森破”。

第二,始于 2008 年的量化宽松,使得整个全球金融市场的流动性供应出现了奇观,而这是历史中没有出现过的,所以就容易导致基于历史的百分比数据会偏差较大。股债性价比因为考虑了债券利率,相对好一点。

韭圈儿的股债性价比,总体包含了两套体系两种算法,合计会有四套股债性价比。

两套体系,是❶ 美联储提出的FED 风险溢价和 ❷ 股息率溢价。两套算法则是差值和比值。

这两套体系,都是将A股的收益率与 10 年期国债收益率相比,不同的是 FED 采用的是市盈率倒数,即利润收益率,而股息率溢价采用的则是股息率。

FED 的那套,好处是比较简单,基于 PE 的倒数就能算,无论上市公司是否偏爱派息,都能计算,对于 A股尤其是类似中证500指数、中证1000指数这类不爱派息的公司,或许更好用,尤其是不受公司派息意愿变化的影响,更适合用于历史数据对比。

而股息率溢价,会受到上市公司派息意愿的影响——这是否会导致历史数据对比,取决于你对估值的理解。

如果你要研判的只是上市公司盈利能力与无风险受益率(10 年国债收益率)的关系,FED 更靠谱;但如果你是真正站在中小股东,并将股息视为上市公司盈利变现核心途径的话,那么派息意愿带来的股息率的变化,本身就是一种估值上不可忽视的趋势。

至于差值和比值,可能是各花入各眼。我记得徐治彪兄是喜欢用股息率的比值,不过我去年回测市盈率倒数时,倒是差值更好看。

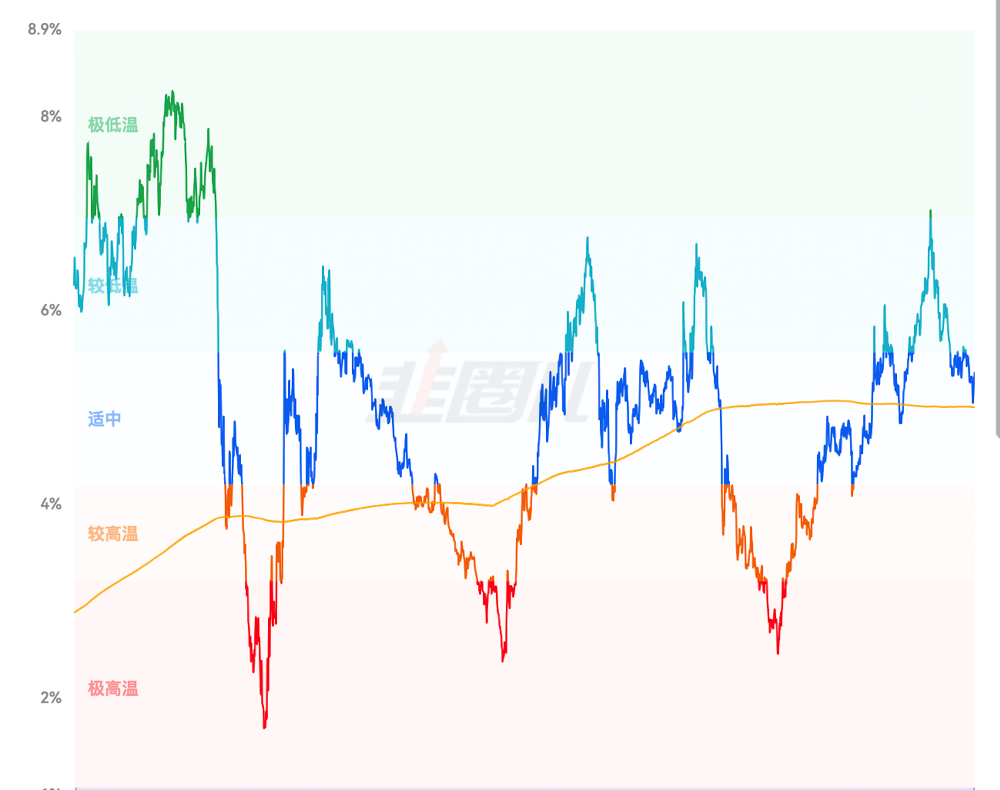

下图是沪深300指数的 FED 和股息率溢价差值的对比,可以看到在去年末,FED(左边) 当然处于了低估区域,但是股息率溢价(右图)则是大幅超越了五年内的低值,提示了极强的低谷状态。

当时我还和韭圈儿的北落兄研究过这个异常,但没找出特别的缘由,我个人理解为个别大公司的大力派息造成了股息率溢价的扭曲,甚至认为还是 FED 模型更纯粹靠谱——但是“中特估”出现后,才意识到当下的 A股股息率溢价模型,是有其独到之处的,打脸了。

只看沪深300指数

这里还要说明一下,无论是类似知行温度计这样估值百分位还是韭圈儿股债性价比,只要是参考长期估值变化的估值体系,我一般只看沪深300指数,至多全 A 指数,不太看中证500指数等指数。

原因很简单,沪深300指数常年还处于一个比较理性的交易环境下,所以总体有明显的均值回归特色。从下图的沪深300指数 10 年 FED(下图) 来看,你能看出明显的均值回归趋势。

但是再看中证500指数,均值(黄线)回归的特点就要弱许多,毕竟早年中证500指数被爆炒太厉害,总体估值偏高,这些年才逐年回落。

关于基于估值的长期抄底指标,也算介绍对比比较详细了。看一下股债性价比,也就明白当下其实就是个常态水平——从长期投资者来看,要类似去年 10 月末那样杀入绿色极低温的估值,才有加仓的必要。

对于一个长期投资者,这两天的回调甚至可以理解为杂讯,忽略不计就好。

中线:基于市场情绪的抄底指标

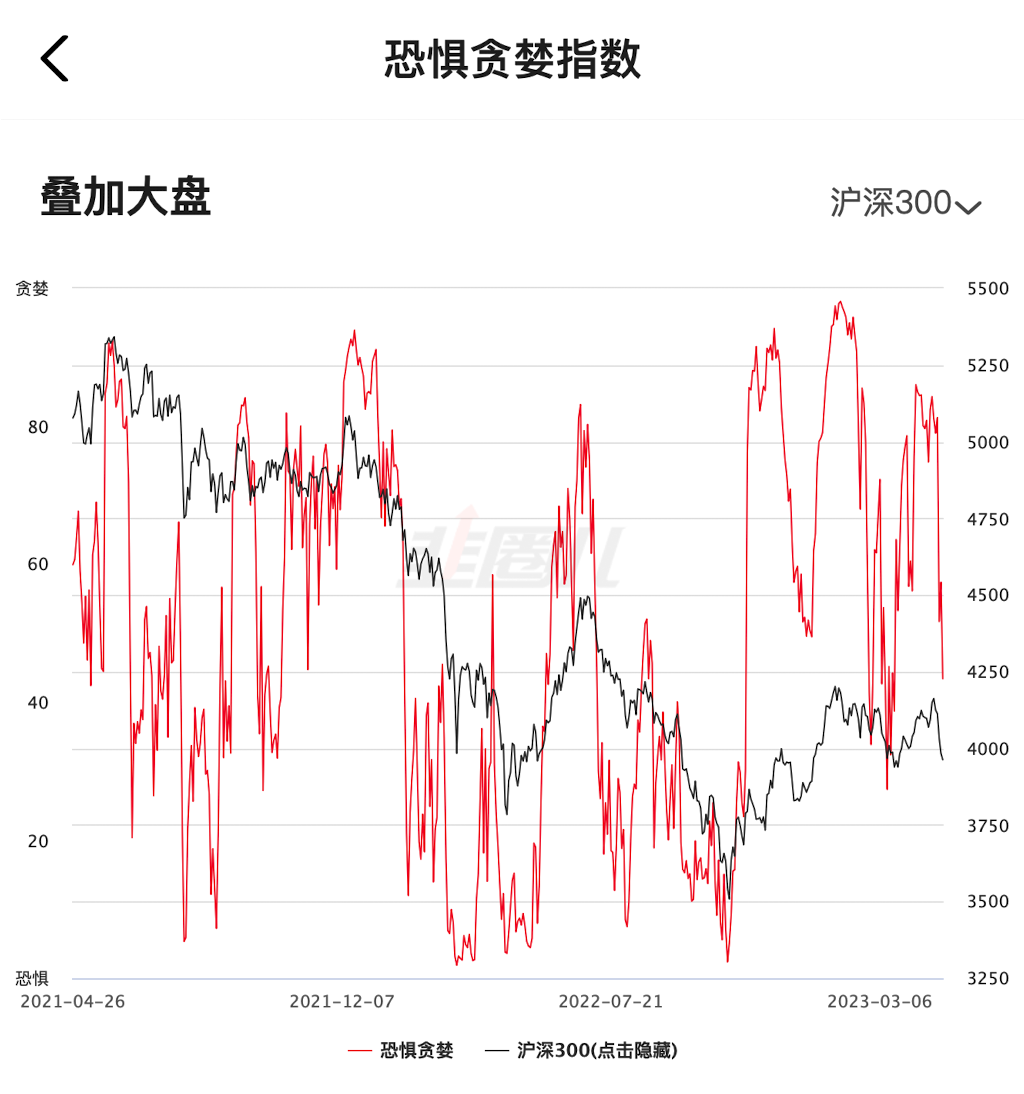

韭圈儿有一个“恐贪指标”,和基于估值的抄底指标不同,这个指标更多是从不同维度去研判市场的情绪,是情绪指标(Market Sentiment),提醒你恐惧时要贪婪,贪婪时要恐惧。

从韭圈儿公布的算法,恐贪指标计入了六个指标:

50ETF期权波动率

陆股通累计买入净额

创新高个股数量占比

沪深300指数期货升贴水

20 交易日股债回报差

融资买入占比

从这六个指标来看,总体更能体现市场中大盘股的交易情绪。

所以你会发现,韭圈儿在提供大盘指数叠加时,只提供了上证指数和沪深300指数两个可选,连中证500指数都不提供。

所以如果是普涨普跌的行情,或者是沪深300指数主导的行情,韭圈儿这个“恐贪指标”会更好用。

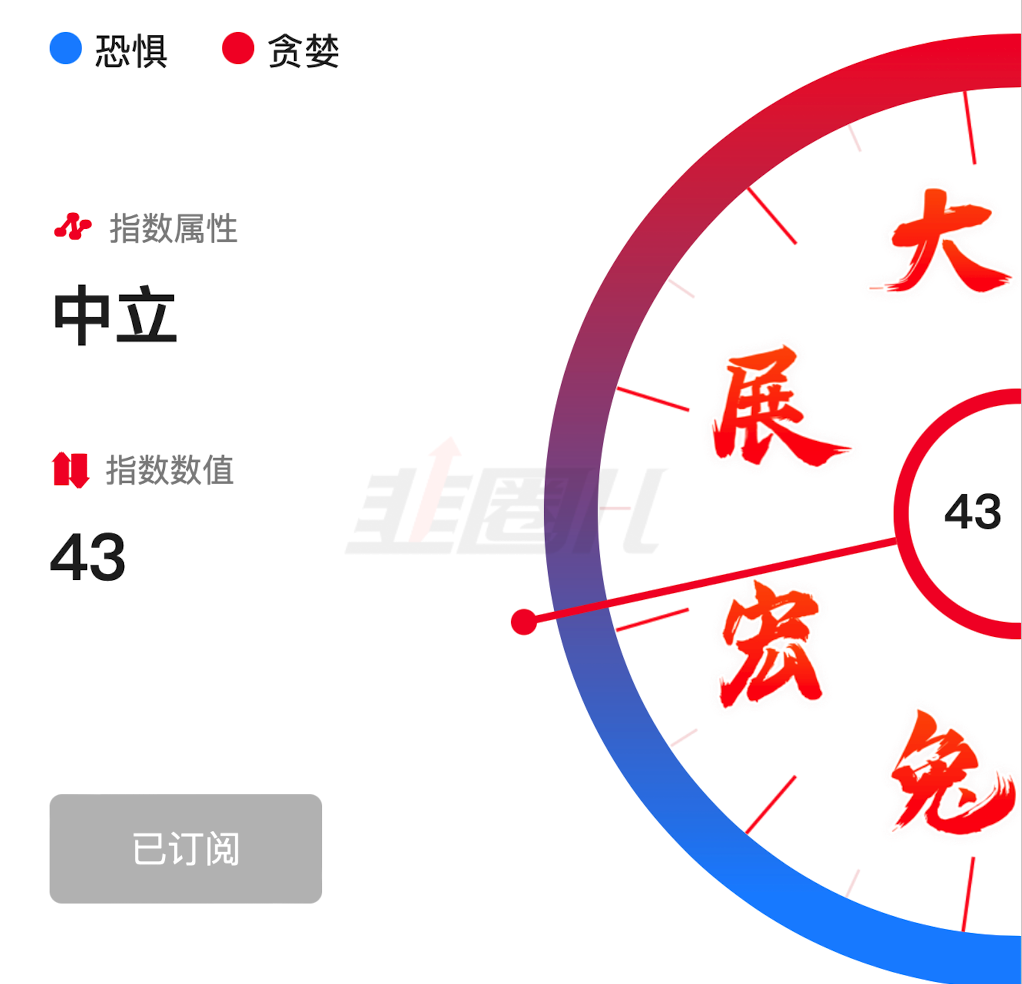

因为用的指标比较多,所以恐贪指标一般早上更新,我现在看的还只是体现 4 月 24 日交易的数值,是中立的 43 点,并不算恐惧。从这点而言,抄底还有点早。

当然,等早上最新值更新了,诸位可以再看看最新值。

相比基于估值的抄底指标,这个我看的比较多,毕竟适应中线操作。

中短两相宜:RSI 技术指标

好了,最后要说到不少老读者熟悉的 RSI 技术指标了。

前面介绍的基于估值和基于市场情绪的抄底指标,其实都有局限性,尤其是大小盘未必通用,行业指数可靠性低等,更关键的是这些指标都以来有知有行、韭圈儿这类第三方机构提供数据。

相比之下,属于传统技术指标的 RSI 指标就是我比较偏爱的普适性指标,而且通过调整图表时间维度,中线短线两相宜。

先说明一下,RSI 我只看 14 周期,这也是祖传的神秘参数,不要问我为什么,问就是没理由的神秘学。

接下来,先来看看中证500指数的日线RSI,中小盘可谓是近期的下跌主力军。

我一般会在 跌至 30 点的区域,开始寻觅买点。但请注意,是寻觅买点,而非立刻抄底。

从下图2018 年末迄今的日线图可以看到,目前最新的中证500指数的 RSI 在 30.74 点,从 RSI 的传统用法来看,是一个传统的“超卖区域”

RSI 到 30 点就买入,行不行?从上图红框出看,几次 30 点都抄底成功。

但是,从绿框处看,30 点抄底却有为时尚早。

差别在哪里?

其实就是我以前时不时提及的,上升市与下降市的区别。

在上升市,别说 30 点,40 点都可以成为底部买点,如果你细看上图红框之后,就会发现 RSI 的低点是快速抬高至 40 点区域的。

在下降市,30 点可能是下跌刚刚开始的中继,要有足够的耐心。

那么如何区分上升与下降?

RSI 的一个自我解释系统就是“升维查看”。把中证500指数切换到周线图,你就会发现 2019 年开始的牛市,中证500指数的周线图,RSI 是不会跌破 40 点的;而到了2021 年末开始的下跌,RSI 就再也没升破 60 点。

以周线来看,中证500指数哪怕经历了近期的反弹,也依然处于周线下跌趋势。这样的前提下,日线 14日RSI指数的 30 点,就要管住手。

是的,以当下的中证500指数,哪怕不是重演❶→❷的悲剧,就是来个❸→❹的下跌,也够呛。对比你就会发现,同样是RSI 触及 30 点,同样是跌破布林线下轨。

所以,对于中证500指数和中证1000指数代表的中小盘股,我是管住手,暂时不动。至于沪深300指数,跌幅不大,更没着急抄底的欲望了。

本篇文章来源于微信公众号: EarlETF