过去 22 年,你猜金融股领涨了几年? | 从基金韭菜到老鸟

昨天《跑输指数的基民,只因还在还债中》聊到,建议新基民要学一点 A股的历史,否则很容易局限在 2019 年后的涨涨跌跌,形成路径依赖。

当然,A股的历史很长,深究起来需要了解的东西相当多。

对普通基民小白,历年行业领涨数据,是必不可少的一项。

幸好,有申万从 2000 年开始发布行业指数,所以我们很轻松就能获得每年涨幅居前的行业。

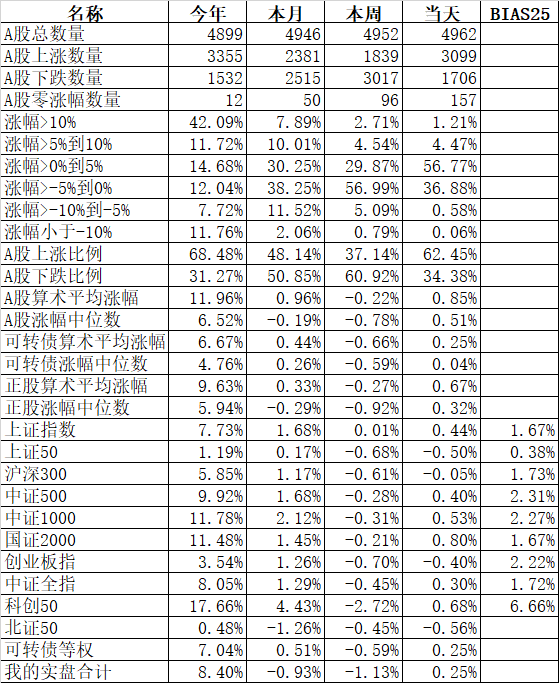

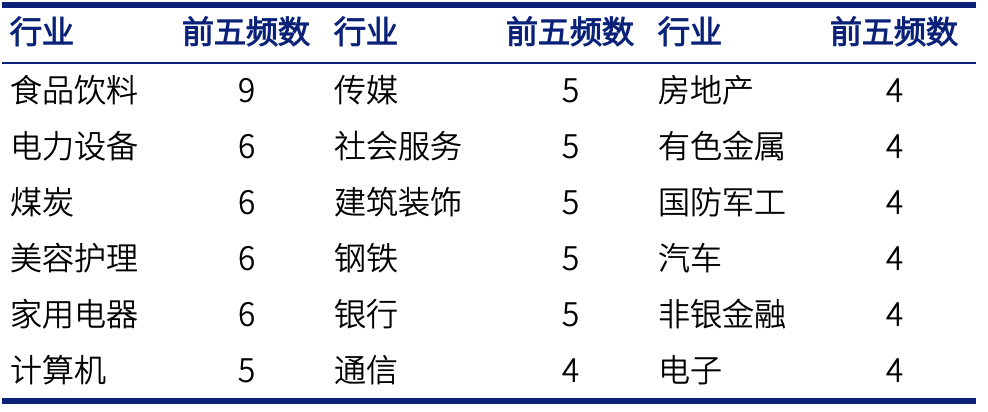

下表是我基于申万31个一级行业指数的历史数据,汇总的 2001 年至 2022 年这 22 年中,每年涨幅前五的行业名称。

在表上,我将食品饮料、银行和非银金融三个行业都进行了高亮。

不可否认,食品饮料的确是 A股的长线大牛,22 年间有9 年杀入了前五。但或许让许多新基民意想不到的就是,漫漫长河中金融股其实并不弱,有银行或者非银金融杀入前五的年份,也有 8 年——虽然最近一次已经是 2018 年了。

行业投资这个东西,我是一个很质朴的“轮动论”信徒,相信三十年河东三十年河西。

下表是在过去 22 年内,杀入过前五次数≧4的行业,一共有 18 个。

我知道,许多基民尤其是新基民,会比较热爱关于行业分析的宏大叙事,动不动就是看未来十年甚至二十年的大发展,追求的不是百年护城河,就是明日之星,所以对于一些陈旧的行业,是不屑一顾的。

但我在“均值回归”的前提下,却更相信轮动。主流板块哪怕基本面再差,长期发展格局再差,但只要足够便宜,市场总会有青睐的时候——尤其是如果能有一些自圆其说的利好。

就像 2021 年的煤炭、钢铁,当光伏、新能源车享受着“碳中和”的时代红利同时,估值之低和行业前景之乏味同样离谱的钢铁、煤炭,却也在降低碳排放提升行业集中度的逻辑下,杀入了年度前五。

银行、非银金融在 2023 年有没有希望?还不得而知,但至少“中特估”这个新概念,让他们除了便宜,还有了新的上涨理由,截至 5 月 10 日,都在申万31个一级行业指数的今年迄今涨幅前十之列。

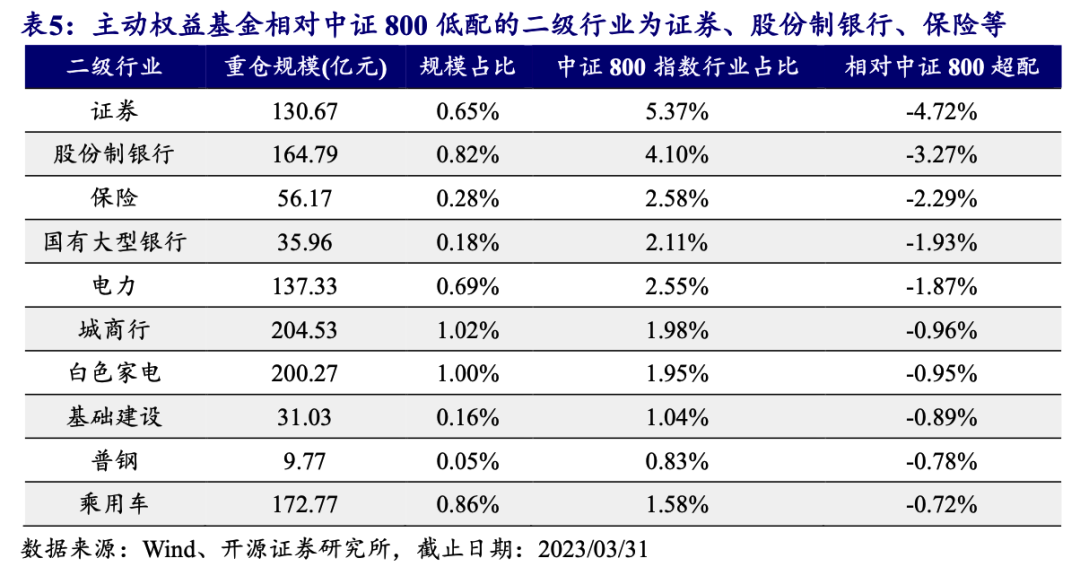

为什么主动型基金 2023 年跑输宽基指数有点惨?

一方面,去年末计算机类配的少,被 ChatGPT 点燃热情后,到了一季度开始拼命加仓,但很容易 4 月开始吃回调,两边打耳光。

另一方面,则是对于银行和非银继续不屑一顾。

请注意,这还只是与中证800指数相比。如果看沪深300指数的行业分布,金融可是有 21.06%的权重。

“行业均衡,适度偏离”,这或许才是基民要获取稳健超额收益的“正道”。

当然,这个道理,知易行难,尤其是有各种热门行业的诱惑。所以,不妨时不时看看文首的历年领涨行业分布表,当你强化了“三十年河东三十年河西”的信念,或许才能接受均衡行业的出发点,并逐步发现它的好。

本篇文章来源于微信公众号: EarlETF