涨得不像个价值派

“涨得不像个价值派”,这是我最近看吴培文管理的基金后的冒出来的感觉,我觉得化用老罗当年那句 “漂亮得不像个实力派” 来形容此刻的吴培文,实在是贴切的很。

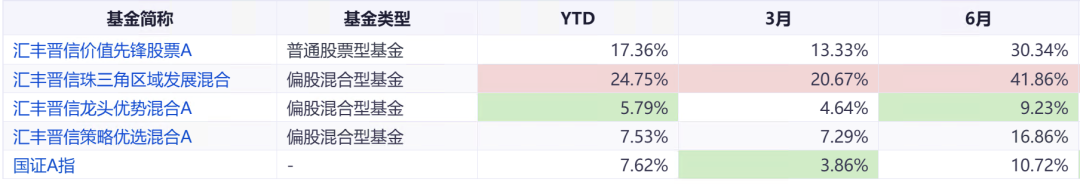

是的,在今年迄今传统价值指数并不算出挑的背景下,截至 4 月 10 日,吴培文管理的汇丰晋信价值先锋 (A 类:004350/C 类:015364) 今年迄今收益为17.36%;另一只他管理的汇丰晋信珠三角区域 (004351) 更是涨了 24.75%。对于一位践行价值投资的主动基金经理,这算是一个相当出挑的表现了。

更重要的是,我已经将他的基金放入我的 “Earl 不抱团 2023 组合” 中,所以就关于吴培文,详细再聊聊。

追求投资宽度的人肉量化

吴培文是个很有意思的基金经理,去年我写过一篇,有兴趣的朋友不妨先找来看看《源于 “不安全感” 的超额收益》。

在我见过聊过的一众主动型基金经理中,有两位是比较另类,拥有量化思维的。

一位,是刚刚拿了晨星奖的林英睿,作为困境反转逆向投资风格的基金经理,他会研究量化对冲基金 AQR 的论文,会去研究用动量效应来配合价值投资。

另一位,正是吴培文。在和他聊天时,我就称之为 “人肉量化基金经理”。

和当下许多主动型投资经理强调对投资标的的深入研究不同,吴培文追求的是 “投资宽度”,他不想被困在投资的 “信息茧房” 只关注特定行业或者特定类型的公司,而是不带偏见地去审视每一个上市公司的投资价值。

当然,这与他早年的刻意训练也有关系:

我是曾经把 A 股市场上 3000 个股票全部都看过,那个是在 2013 年到 2016 年,当时是 A 股市场上只有 3000 个股票,包括 SST 我全部给它看了,然后这是一种个人的兴趣,但看了之后,我发现我在看一个新的股票的时候会特别地快,原因就是首先这个股票我看过,其次我看过太多类似的案例了,所以再来一个类似案例的时候,我很快就能判断,我无意当中发现了这个现象,所以说我后来认为是有用的,所以后来我进行了针对性的训练,港股市场上 2000 个股票也全部都看过了。

是的,正因为吴培文这样的训练,所以他的持股,不抱团,很小众。

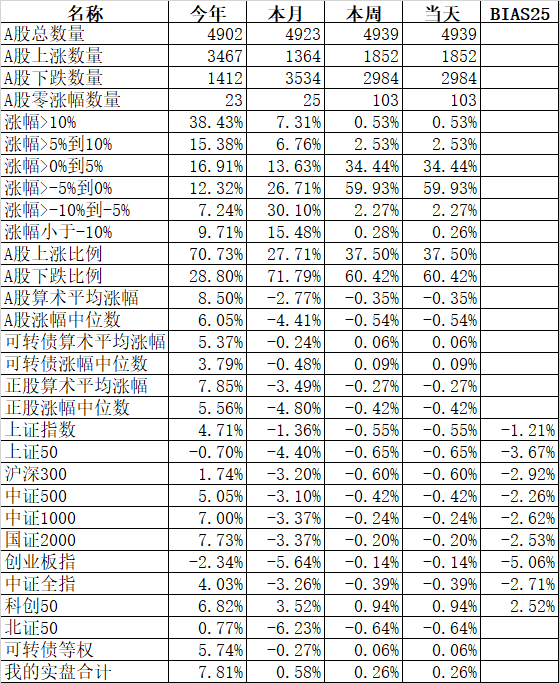

EarlETF 的老读者都知道,“不抱团指标” 是我自己计算维护的一个评价基金经理抱团程度的指标,“持有基金数 1” 为例,我首先将我筛选出来过去 2 年中权益仓位平均在 50% 以上的 3680 只基金视为偏股主动类基金池,然后计算里面每一只基金每一个持股超过 0.5% 的股票,被其他池子里基金持有超过 1% 的频数,然后计算每只基金这个数值的中位数。

当持有基金数 1 等于 100 时,就意味着这个基金持有超过 0.5% 的个股,中位值被其他 100 只基金持有超过 1%。

目前 3680 只基金此数值的平均值是 100.77,而吴培文的汇丰晋信价值先锋的 “持有基金数 1” 这个指标仅为 31.5,可谓选股很是小众。

对此,吴培文有一个 “不跟在一群人背后去采蘑菇” 的提法,在他看来:

跟在一群人背后去采蘑菇,很难采到太多蘑菇。因为即使有蘑菇,也很容易被前面的人采光了。要想捡到比较多的蘑菇,就不要和大家一起去,或者要去人少一点的地方。去别人很少去的地方采蘑菇,这个过程常常是孤独的、寂寞的。这就是我们日常的工作状态。需要能够承受这种孤独和寂寞,否则很难坚持。

吴培文说他的投资,是孤独的:

我较少依赖外部推荐,基本上就是自己去看这些标的,独立的做一个评估。

少见的均衡行业轮动风格

依托当年看过 5000 多个 A 股港股和此后看过 1000 多个美股的经历,吴培文确立了他的投资宽度,才有了 “人肉量化” 的可能。

投资宽度,确保了吴培文可以尽可能保证行业的均衡。而这一点,在吴培文看来,是确保胜率非常重要的一点。

如果单一胜率的单一个决策是 70% 的胜率的话,用 10 个完全不相关的胜率叠加在一起,它的胜率就有可能会从 70% 提高到 95%,这个就是说要找低相关度的阿尔法构建组合,就不太容易输

所以在其成名作价值先锋股票这样一个践行约翰・聂夫低估值策略的基金上,他还分布了低估值成长股、高分红成长股、早中期周期股三个子策略,来追求分散。而在行业层面,则是强调均衡分散。

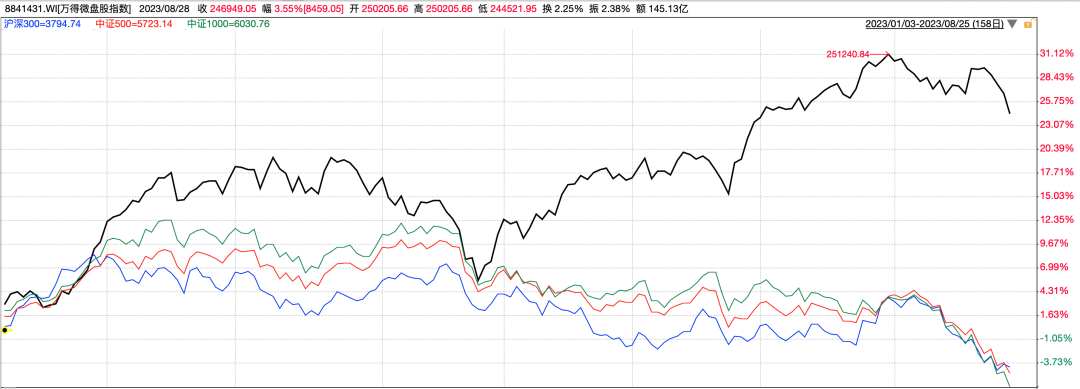

从下图可以看到,他的第一大行业一般不超过 25%,并且处于快速的轮动之中。

数据来源:iFind 金融终端

均衡前提下的行业轮动型基金经理,在业内本就是非常稀缺的品种,当下最出名的莫过于王海峰,第一权重行业往往控制在 10% 左右。相比王海峰,吴培文的行业均衡度没那么高,但也依然处于相对均衡的水平,属于均衡中有集中。

均衡中有集中,优点就在于进攻性,一旦行业布局正确,往往受益匪浅。比如 2022 年末吴培文管理的汇丰晋信价值先锋重仓计算机、通信,无疑是一次成功的布局,由此带来了今年迄今可观的收益。

行业上均衡中有集中,但是吴培文在选股上,是坚持分散的。

以汇丰晋信价值先锋 2022 年年报的十大重仓股来看,第一大权重股占净值的比率只有 3.94%,前十大的集中度不过 30.25%。

数据来源:iFind 金融终端

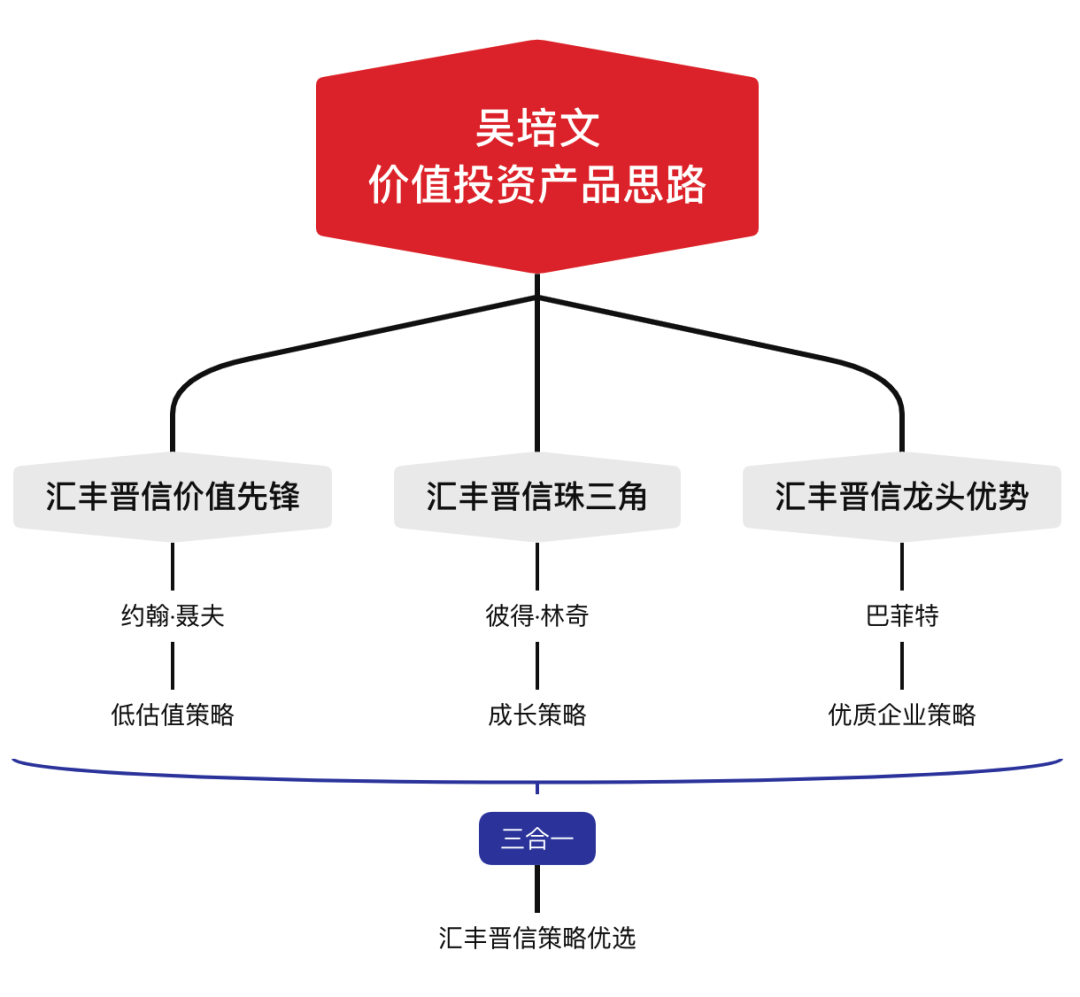

多种价值策略的工具人

仅仅一个汇丰晋信价值先锋,绝不足以体现吴培文真正有趣的地方。

当你和许多主动型基金经理聊的时候,能感受到他们对价值投资的热爱甚至于信仰,虽然这种信仰可能在过去一两年里呈现的并不是超额收益。

但当你和吴培文聊价值投资,他却呈现了一个抽离的工具人形象:

我是明确的有产品经理的思想…… 我向大家推荐的不是我本人,而是一个具体的投资方案,投资方案和我本人的性格是没有关系的,就像大家去买一个华为的手机,它体现出来的特点和和任正非本人是没有关系的,它是一个产品,我们就按照产品的角度去提炼它应该怎么做,而不是说把我个人的形象给它注入进去,这个是我很大的特点。

曾经在宝钢做过工程师的他,始终带着一种工程师的思维去看待价值投资,他想做的是 “构建一个长期稳定并且长期有效的投资方案,能为大家持续地服务”。

而要做到这一点,吴培文的思路,是 “找一个成熟的验证过的东西,然后针对中国市场进行二次开发”。

以汇丰晋信价值先锋为例,吴培文复刻的是约翰・聂夫的低估值策略。当然,在原有基础上做了中国本土化的优化。比如约翰・聂夫原版偏爱 “带有成长性的低估值的股票”,而吴培文结合中国 A 股对于成长股的偏爱,优化为 “以低估值的成长股为主”,语序的对调下体现了中美股市的微妙差异。除此以外,吴培文考虑到这只基金以银行客户、养老金等为受众,所以追求严格的风格分散,所以行业超配绝不超过 25%,这也是约翰・聂夫原版中不加约束的。

类似汇丰晋信价值先锋 “复刻” 约翰・聂夫,在价值投资领域下,吴培文在这一思路下一共寻找了三条道路,并分别以一只基金的形式来呈现 —— 而汇丰晋信策略优选则是对这三种策略的三合一混合。如果你理解吴培文对于提高胜率的追求,那么对于他会做一个三个策略三合一的基金,就丝毫不会感到奇怪了。

从这几只基金的行业布局上,更能看出吴培文在践行不同价值投资思路上的 “工具属性”。

汇丰晋信珠三角作为一个走彼得・林奇成长策略的基金,过半仓位放在了计算机上;而汇丰晋信价值先锋则是接近两成仓位;至于践行巴菲特思路的汇丰晋信龙头优势 (A 类:016285/C 类:016286) 则是只有不到 5% 在计算机上,反而有 15% 在食品饮料上。

数据来源:iFind 金融终端

也正是这样的分工,所以其实吴培文几只基金的业绩 “可预测性” 比较强。如果看好科技成长当道的行情,首选汇丰晋信珠三角,次选汇丰晋信价值先锋;但若不想追高,憧憬消费下半年反弹,就要布局汇丰晋信龙头优势。

数据来源:iFind 金融终端 截至 4 月 10 日

如果对行情没有预测,那么三合一的汇丰晋信策略优选更合适。笔者此次纳入我的“不抱团组合”的也正是这只。

本篇文章来源于微信公众号: EarlETF

本文链接:https://kxbaidu.com/post/%E6%B6%A8%E5%BE%97%E4%B8%8D%E5%83%8F%E4%B8%AA%E4%BB%B7%E5%80%BC%E6%B4%BE.html 转载需授权!